Изображение: Pexels

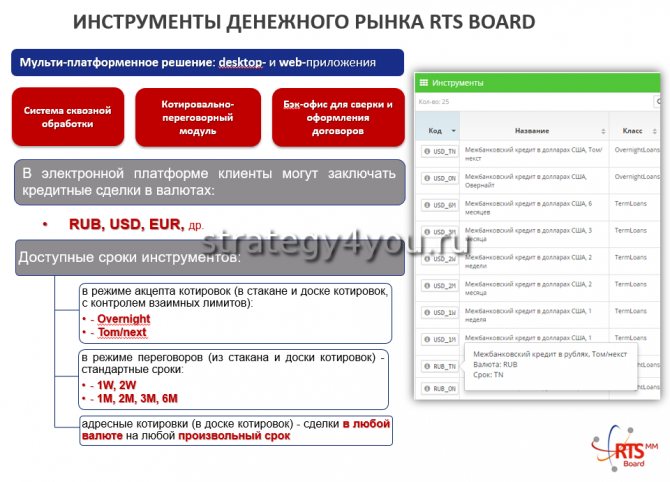

Биржа – далеко не единственное место, где инвесторы могут совершать операции с акциями и другими активами. В том случае, если два контрагента хотят договориться напрямую на специальных условиях, они могут использовать так называемый внебиржевой рынок (Over The Counter, OTC).

Сегодня мы поговорим о том, как этот рынок устроен, чем отличается процесс совершения сделок на нем, и зачем здесь нужен биржевой брокер.

Примечание

:

внебиржевой рынок – это инструмент для опытных инвесторов, которых почему-то не устраивают условия сделок, которые они могут получить на бирже. Для совершения сделок на внебиржевом рынке понадобится открыть брокерский счет онлайн.

Чем торгуют на внебиржевом рынке

На внебиржевом рынке инвесторы могут совершать операции с активами различных типов: от акций до всевозможных бондов, деривативов и структурных продуктов. Часто информации о конкретных финансовых инструментах в открытых источниках практически нет.

Соглашение, по которому проходит сделка, отличается от стандартного договора куплипродажи финансовых инструментов на бирже. В нем стороны согласуют такие условия, как цена покупки или продажи, вид инструмента, а также, возможные дополнения.

Внебиржевые сделки с облигациями

Определение 1

Рынок вне бирж — это финансовая площадка, в которой производятся сделки вне фондовой биржи.

Его главными участниками выступают маркет-мейкеры и дилеры. Дилеры выкупают облигации. Маркет — мейкеры производят котировку облигации.

Покупатели облигации и продавцы получают информацию из сети, а не из данных официальной фондовой бирже. Первое упоминание о внебиржевом рынке появилось в США.

Рассмотрим более подробно отличия официального от неофициального.

Риски

Устройство OTC-рынков подразумевает значительно более высокую степень риска. В частности, здесь есть риски контрагента – то есть вероятность того, что одна из сторон сделки обанкротится до того, как выполнит свою ее часть или не сможет сделать это в будущем.

Непрозрачность рынка OTC также способствует росту уровня риска. К примеру, во время ипотечного кризиса в США в 2007-2008 годах многие деривативы CDO (Collateralized Debt Obligation — облигации, обеспеченные долговыми обязательствами) и CMO (Collateralized Mortgage Obligations — облигации, обеспеченные ипотечными обязательствами) – торговались исключительно на рынке OTC.

Банки выпускали CDO на основе плохих жилищных кредитов, выданных людям, которые не могли их оплачивать или внесли минимальный первоначальный взнос. С развитием кризиса на рынке недвижимости США, такие финансовые инструменты стали токсичными, держатели массово пытались от них избавиться. Однако упавшая почти до нуля ликвидность сделала решение этой задачи крайне сложным.

Рынок США

Сегодня американские внебиржевые площадки занимают около половины всего фондового рынка США. В электронной системе OTC Market торгуют более 10000 компаний, совершая более 100000 сделок в день.

Здесь можно приобрести не только акции малых предприятий, но и бумаги крупнейших мировых компаний: Navistar, Rolls-Royce, Tribune, Alcatel, Adidas и др. Из российских фирм в системе представлены такие гиганты, как Газпром, Сбербанк, ГМК Норильский Никель и Лукойл.

Чтобы получить более высокий статус, участники OTC Market регистрируются в надзорных финансовых органах США. Площадка классифицирует эмитентов в зависимости от степени риска:

- OTCQX — благонадежные организации, предоставляющие официальные отчеты о своей экономической деятельности.

- OTCQB — небольшие компании, зарегистрированные в Комиссии по ценным бумагам США.

- OTC Pink — непрогнозируемые эмитенты.

- OTC Grey — фирмы, не раскрывающие никакой информации о себе.

Кроме акций и облигаций, на OTC Market торгуются депозитарные расписки, доли в инвестиционных фондах, варранты и т. д. Всего на рынке представлено более 16000 финансовых инструментов. Чтобы посмотреть информацию об активе, достаточно кликнуть на его тикер. В открывшемся окне появятся данные о динамике котировок инструмента, общая информация об эмитенте, новости о компании.

Система OTC публикует свою линейку индексов, как это делает любая биржа. Здесь есть композитный индекс, показатели компаний с высокой капитализацией, дивидендных акций, американских, канадских и мировых фирм, банковских бумаг и т. д. Эти данные можно сравнить с динамикой главных американских индексов S&P 500 и Dow Jones.

На OTC Market работают как физические, так и юридические лица. Чтобы купить или продать финансовый актив, частному инвестору надо обратиться к сертифицированному дилеру. Посредник найдет контрагента, включив свои комиссионные в стоимость сделки.

В список зарегистрированных дилеров входит около 90 компаний, включая популярный в России Interactive Brokers.

Зачем нужен брокер

Чтобы избежать подобных ситуаций, инвесторам необходимо тщательно просчитывать возможные риски или привлекать специалистов, которые смогут это сделать. В этом как раз и заключается роль биржевого брокера при проведении таких сделок. В рамках внебиржевого рынка компания может быть как брокером, так и расчетным центром, помогая оценивать все риски.

К примеру, ITI Capital оказывает услуги сопровождения внебиржевых сделок с акциями, еврооблигациями, форвардными или опционными контрактами, структурными продуктами, РЕПО. Мы проводим сделки любой сложности с большим количеством финансовых инструментов.

Выпуск биржевых облигации

Выпуском биржевых операции занимается биржа. Впуск данных ценных бумаг регулируется действующим законодательством. В рамках законодательства считается допустимым создание любого объема ЦБ. Предположим, что руководитель хочет выпустить ценные бумаги (биржевые облигации). Их объем превышает размер уставного капитала фирмы. Создание биржевых облигации допустимо даже в этом случае.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Их выпуск может гарантировать залоговые обязательства. После того, как биржевые облигации выпущены, их принимают к участию в торгах. Покупка и продажа осуществляется на биржевой площадке. Один вид облигации может быть реализован только на одной площадке. Кроме этого, необходима процедура допуска к торгам, обязательная для всех участников.

Замечание 1

Выпуск биржевых облигации можно сравнить с процедурой заимствования средств. Поэтому доступность и прозрачность — это важные компоненты биржевой торговли.

Рассмотрим практическое применение биржевых облигаций.

Какие бывают рынки?

В составе глобального финансового рынка принято выделять несколько основных сегментов: фондовый (в том числе срочный), валютный, страховой, инвестиционный и рынок капиталов. Для рядового инвестора (трейдера) интерес представляют первые два сегмента, тогда как все прочие — удел профессионалов. На фондовом рынке обращаются первичные ценные бумаги — акции и облигации. Срочный рынок является местом обращения производных инструментов — срочных контрактов (фьючерсов, форвардов, опционов, свопов). На валютном рынке, как следует из его названия, происходит обмен валютой.

Практическое применение биржевых облигации

Предположим, руководитель крупного предприятия желает расширить его. В этом случае выпуск акции и кредитная история абсолютно не подходят. Поэтому биржевые облигации наиболее интересны.

Номинальная стоимость данного вида ценных бумаг существенно превышает их реальную стоимость. Поэтому они привлекают инвесторов. Они вкладывают имеющиеся средства и получают доход с оправданным риском. Возникает процесс эмиссии ценных бумаг. Рассмотрим внебиржевые облигации более детально.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

выделяют два основных типа рынков:

1) Биржевой – это сфера работы с ценными бумагами, где совершаются операции по их купле/продаже в точном соответствии с заранее оговоренными правилами. Здесь ведется торговля ценными бумагами самых надежных и проверенных эмитентов, которые выводятся на торги лишь после прохождения строгой процедуры листинга, деятельность контролируется биржей, проходит по четкому графику на протяжении сессий и с соблюдением жестких правил.

В России работает несколько валютных бирж, самой популярной и известной из которых является мощная Московская межбанковская валютная биржа (ММВБ). Подобные структуры есть в Санкт-Петербурге (СПВБ), Ростове (РМВБ), Самаре (СВМБ) и т.д.

2)

Внебиржевой – это сфера, где сделки купли/продажи выполняются без непосредственного участия самой площадки. В соответствии с наличием прописанных правил речь может идти про организованный и неорганизованный типы финансовых рынка. К данному типу относится и всем нами известный и любимый рынок форекс, стратегии для которого и опубликованы на этом сайте.

Торговля на бирже

Побуждая будущих инвесторов отнести денежки на фондовый рынок, брокеры подразумевают именно биржу. Хотя теоретически купить акции можно и напрямую у владельца — частного лица или компании. Однако это связано с массой неудобств, начиная от поиска контрагента и заканчивая документальным оформлением. Рынок биржевой торговли предполагает, что все эти заботы и берет на себя биржа.

Интересы клиента на бирже представляет брокер. Он получает поручения трейдера через специальную программу (торговый терминал) и проводит соответствующие операции. Котировки, которые трейдер видит в своем терминале, — это реальные сделки или заявки других трейдеров. Они будут одинаковы, если открыть, скажем, несколько терминалов от разных брокеров.

Таким образом, рынок биржевой торговли предоставляет частному трейдеру выход на глобальную торговую площадку, где он может осуществлять сделки с другими такими же трейдерами. Ни биржа, ни брокер не заинтересованы в том, чтобы кто-то из торговцев заработал или потерял деньги. Их бизнес построен на получении комиссионных отчислений, которые участники торгов платят, независимо от своего результата.

Юридический момент

Биржевая деятельность в России подлежит лицензированию с середины 90-х годов — сейчас этим занимается Центральный банк. К соискателям лицензии предъявляются серьезные требования, в том числе уставный капитал, исчисляющийся миллионами рублей, что свидетельствует о надежности механизма выхода на биржевой фондовый рынок через брокера. К тому же они не имеют доступа к деньгам и акциям своих клиентов — все активы хранятся на специальных счетах на бирже.

А вот дилеров FOREX Центральный банк только пытается взять под свой контроль. С недавних пор их деятельность тоже лицензируется, однако компаний, которые получили соответствующую лицензию, всего несколько. Другие же попросту обходят закон — работают через офшорные фирмы. Таким образом, для торговли на FOREX трейдер передает собственные денежные средства некой компании, зарегистрированной, вероятно, где-то на Каймановых островах или на Кипре.

Как же быть трейдеру, который, несмотря ни на что, все-таки желает торговать валютой? Конечно, никто не может запретить человеку попробовать свои силы на FOREX. Главное — тщательно выбрать дилера из числа крупнейших и не рисковать большими суммами. Но более надежный путь — отправиться на Московскую биржу, в срочной секции которой можно покупать и продавать фьючерсы на некоторые валютные пары.

Виды и принципы работы внебиржевых площадок

Неорганизованный рынок характеризуется отсутствием жестких правил проведения сделок с ценными бумагами, достаточно высоким уровнем риска, возможностью входа в торговлю мошенников. Именно для того, чтобы минимизировать нечестные операции на внебиржевых неорганизованных фондовых рынках законодательство разных государств старается установить определенные требования к участникам.

Так, именно на таком рынке покупаются/продаются ценные бумаги между физлицами с игнорированием биржи – в качестве примера можно привести передачу ваучеров в процессе приватизации российских компаний в девяностые годы. Такие сделки носят договорной характер, стоимость их может заметно отличаться от цены, установленной официально.

Организованный рынок основывается на использовании современных компьютерных систем связи, информационных технологий для обеспечения процесса заключения сделок по покупке/продаже ценных бумаг. Установлены жестко формализованные нормы, которые должны выполнять все участники.

Данный тип площадок формировался под влиянием двух факторов. В первую очередь, это желание участников фондового рынка создать альтернативную систему торговли, чтобы избежать жестких требований к доступу, монопольного положения определенных участников, высоких комиссий и т.д.

Во вторую, сами фондовые биржи с восьмидесятых годов пытались расширить свою деятельность посредством параллельных площадок для организации торговли ценными бумагами маленьких компаний. Так удавалось расширить круг инвесторов, дать доступ к вложению средств всем желающим.

Именно внебиржевой рынок акций дал шанс небольшим компаниям получить доступ на площадки, привлечь инвесторов, расшириться, а частным лицам с минимальным капиталом – стать владельцами ценных бумаг.

Внебиржевые облигации

Внебиржевой облигацией занято то финансовое протестантство, которое не регламентируется биржей. Правила биржи довольно жесткие для небольших предприятий, которые не могут осуществлять деятельность в рамках биржи.

Предположим, что эмитент — это небольшое предприятие, которое не интересно крупным инвесторам. Но, руководитель обладает достаточным объемом амбиции для освоения финансового рынка. Именно для них существует внебиржевое пространство. Рассмотрим особенности внебиржевого рынка.

Плюсы и минусы внебиржевой торговли

Плюсы:

- Возможность самому устанавливать цену и сроки сделки,

- Не нужно гарантировать обеспечение сделки и бронировать средства на счете,

- Условия сделки строго конфиденциальны

Минусы:

- Много рисков, связанных с честностью и финансовой стабильностью продавца,

- Трудно самостоятельно проверить продавца и узнать рыночную стоимость актива,

- Купленные бумаги трудно перепродать, можно долго искать покупателя

- Высокие расходы на заключение сделок: комиссия посредника иногда может быть более 1%, но не менее 1000 — 1500 рублей.