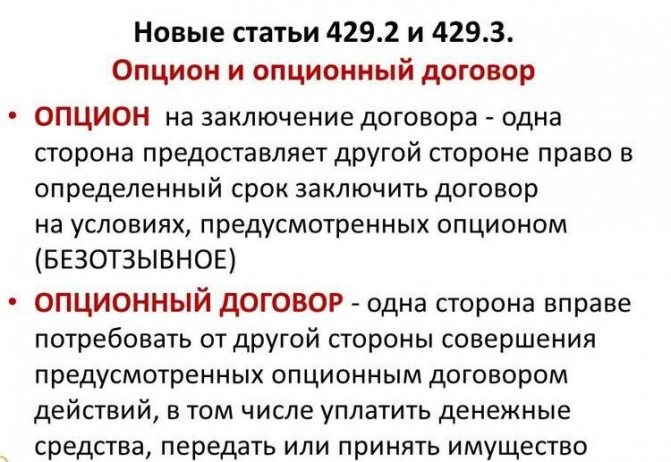

Опцион – договор, позволяющий покупателю либо продавцу ценных бумаг, валюты и других активов, купившему этот опцион, законное право приобрести или продать приобретенные активы по стоимости, зафиксированной в договоре и в установленное договором время в будущем, но не налагает на него обязательств это сделать. Право, а не обязанность потребовать от второй стороны исполнения условий договора получает только покупатель «сделки на будущее», продавец должен исполнить обязательства в случае предъявления ему требований.

Опционные контракты следует разделять на:

- базовым активам (финансовый/физический);

- типу (американский/европейский);

- виду (put и call);

- обращению (внебиржевые/биржевые);

- исполнению (поставочные/расчетные);

- отношению к стоимости актива.

Данный финансовый инструмент позволит минимизировать убытки, вызванные ростом или же падением цен активов, так как покупаться/продаваться они будут по страйку – цене, которая заранее утверждена.

Опционы делятся на три вида:

- на продажу,

- на покупку

- и двусторонние.

Они могут находиться «в деньгах» или, иначе «вне денег». И от этого, зависит страйк-цена.

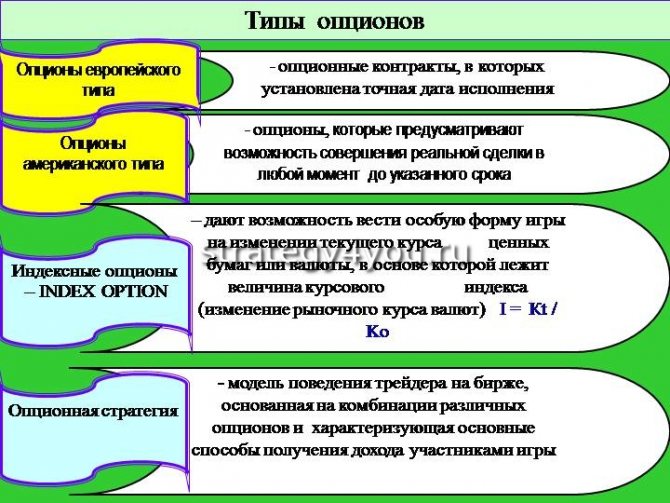

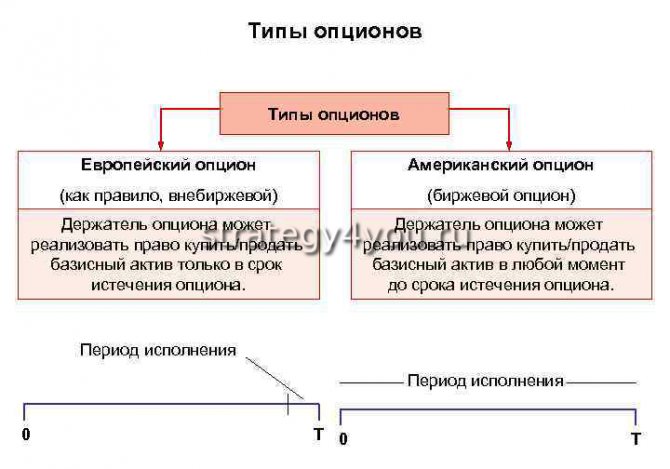

Особенностью европейских опционов является то, что они должны быть исполнены в дату экспирации (иначе: дню окончания их по сроку действия), прописанную в договоре. Если опционный договор не будет исполнен в установленный определенный момент, то будет считаться истекшим: его покупатель теряет право требовать исполнения обязательств у продавца. Если покупатель предъявит свое право в дату экспирации, опционный контракт считается исполненным. Исполнить договор раньше срока также невозможно – в зависимости от его условий это может повлечь не только отказ продавца, но и штрафные санкции.

РЕКОМЕНДУЕМ: ЛУЧШИЕ ФОРЕКС БРОКЕРЫ 2020 ГОДА НА ВЕДУЩИХ РЕЙТИНГАХ

| Депозит от 100$. ТОП 3 стратегии | ТОРГОВЫЕ УСЛОВИЯ | обзор | отзывы | Депозит от 0$. 2 авторских стратегии | ТОРГОВЫЕ УСЛОВИЯ | обзор | отзывы | Депозит от 1$. Крипто-трейдинг | ТОРГОВЫЕ УСЛОВИЯ | обзор / отзывы | Депозит от 1$. Авторские стратегии: ТОП 3 | ТОРГОВЫЕ УСЛОВИЯ | обзор / отзывы

ТОП ЛУЧШИХ БРОКЕРОВ БИНАРНЫХ ОПЦИОНОВ 2020 ГОДА

Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$ Старт с 300 рублей. | обзор | отзывы | 60.000 РУБЛЕЙ НА ДЕМО

Биржевые и внебиржевые опционы

Биржевые опционы

являются стандартными биржевыми контрактами, и их обращение аналогично фьючерсам. Для таких опционов биржей устанавливается спецификация контракта. При заключении сделок участниками торгов оговаривается только величина премии по опциону, все остальные параметры и стандарты установлены биржей. Публикуемой биржей котировкой по опциону является средняя величина премии по данному опциону за день.

С точки зрения биржевой торговли опционы с разными ценами исполнения или датами исполнения считаются разными контрактами. По биржевым опционам клиринговой палатой ведётся учёт позиций участников по каждому опционному контракту. То есть участник торгов может купить один контракт, и если он продаёт аналогичный контракт, то его позиция закрывается. Расчётная палата биржи является противоположной стороной сделки для каждой стороны опционного контракта. По биржевым опционам существует также механизм взимания маржевых сборов (обычно уплачивается только продавцом опциона).

Внебиржевые опционы

не стандартизированные — в отличие от биржевых, они заключаются на произвольных условиях, которые оговаривают участники при заключении сделки. Технология заключения аналогична форвардным контрактам. Сейчас основными покупателями внебиржевого рынка являются крупные финансовые институты, которым необходимо хеджировать свои портфели и открытые позиции. Им могут быть нужны даты истечения, отличные от стандартных. Основными продавцами внебиржевых опционов являются в основном крупные инвестиционные компании.

Биржи предпринимают попытки сместить внебиржевую торговлю на биржевое рыночное пространство. Появились FLEX-опционы, условия по которым позволяют варьировать даты истечения и страйк-цены.

Как купить опцион физическому лицу — пошаговая инструкция

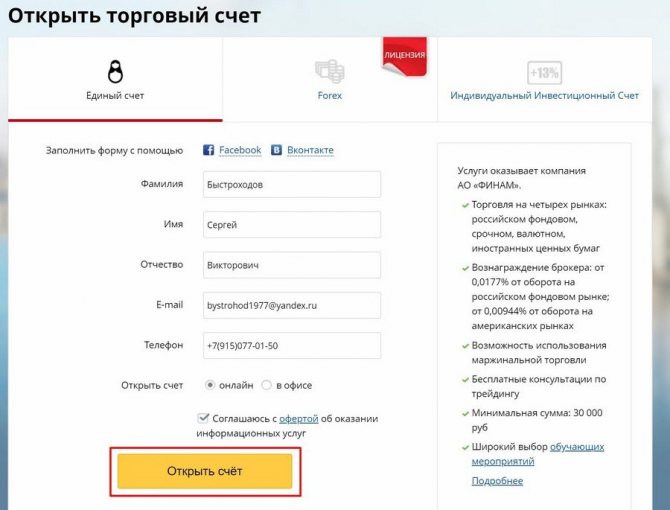

Шаг 1. Регистрация на сайте брокера

Чтобы стать владельцем опционов необходим доступ на соответствующую секцию на бирже ММВБ. Физическим лицам доступ на торги есть только через брокеров.

Я рекомендую работать со следующими брокерскими компаниями:

- Финам

- БКС Брокер

Это лучшие брокеры для торговли на ММВБ, которые оказывают услуги большей половине всех трейдеров в России. У них наилучшие условия, самые низкие комиссии на торговлю, есть офисы по всей России, крупный сервис поддержки клиентов. Здесь можно купить зарубежные акции, следовать стратегиям профессионалов и прочее.

Остальные брокеры являются менее надёжными и не оказывают столь профессиональную поддержку своим клиентам. Также комиссии за торговый оборот у них будут куда выше. Например, брокер Сбербанка берёт 0.06% за торговый оборот, это выше, чем у Финама в 2 раза! При этом никаких преимуществ Вы не получаете, платя столь высокую комиссию.

Для регистрации подготовьте скан паспорта, ИНН, СНИЛС.

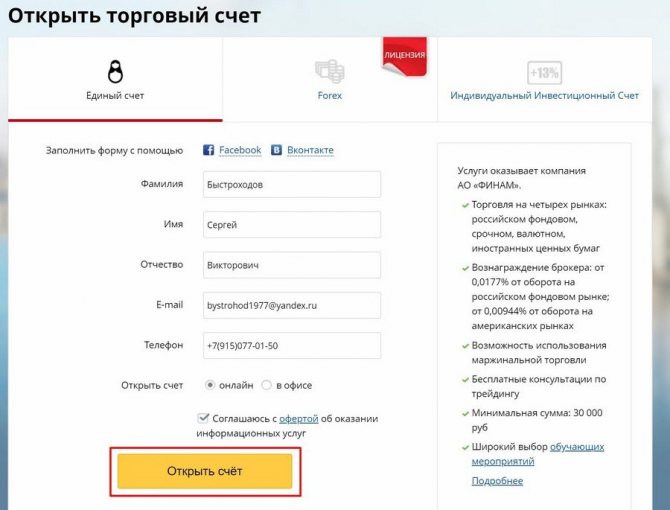

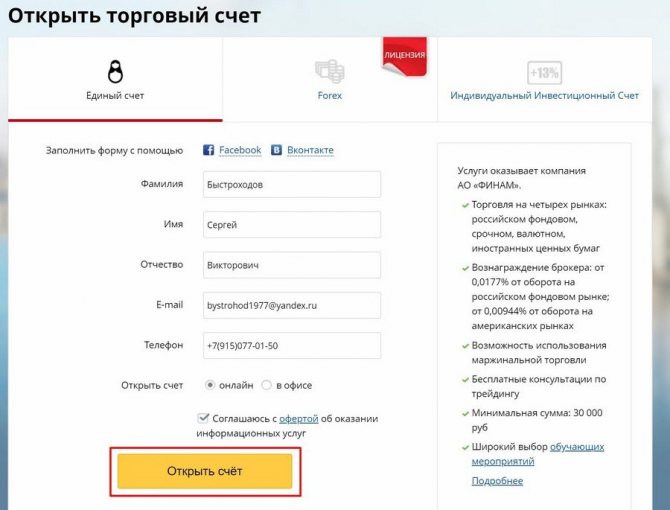

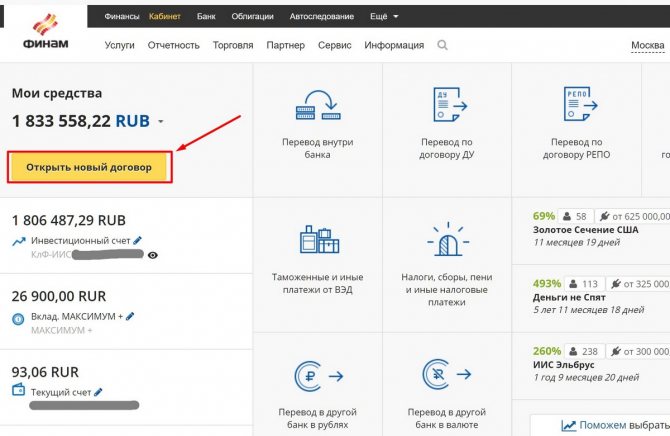

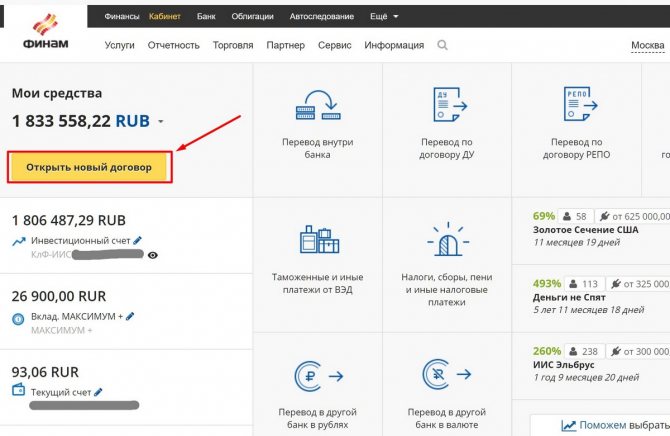

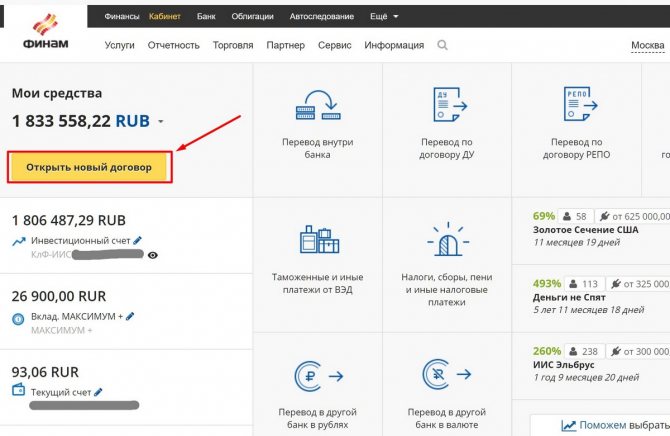

Шаг 2. Открытие брокерского счёта

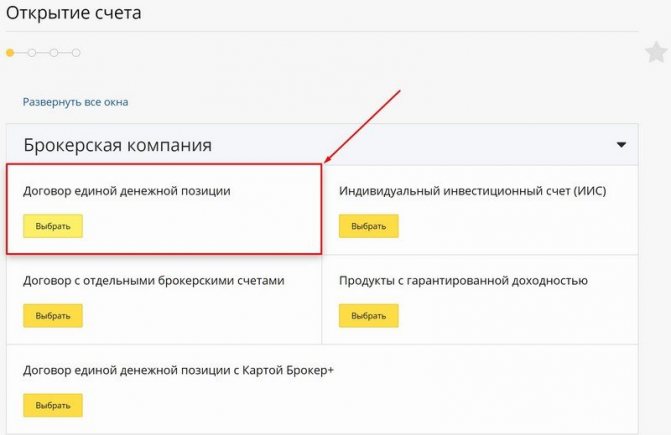

Для открытия брокерского счёта в личном кабинете нажмите на ссылку «Открыть новый договор»

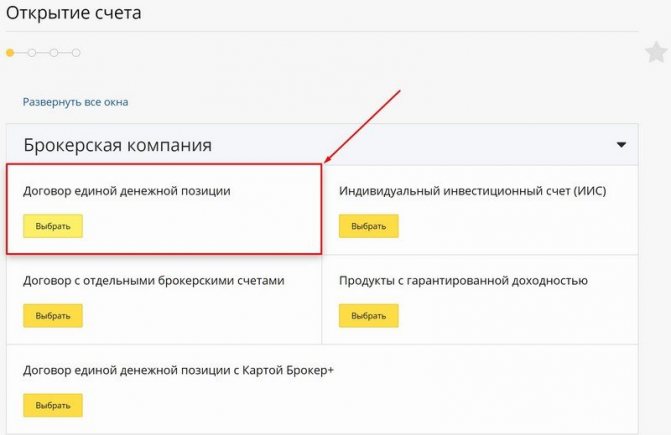

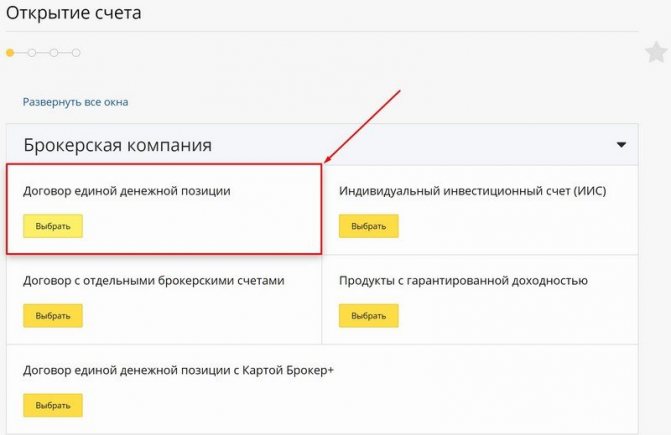

Выбираете тип счёта

Можно открыть очень выгодный счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Однако на данный момент на нём пока нет возможности торговли опционами. Более подробно можно почитать в статьях:

- Налоговый вычет по ИИС — инструкция

- ИИС — ответы на вопросы

- Что лучше ИИС или брокерский счёт

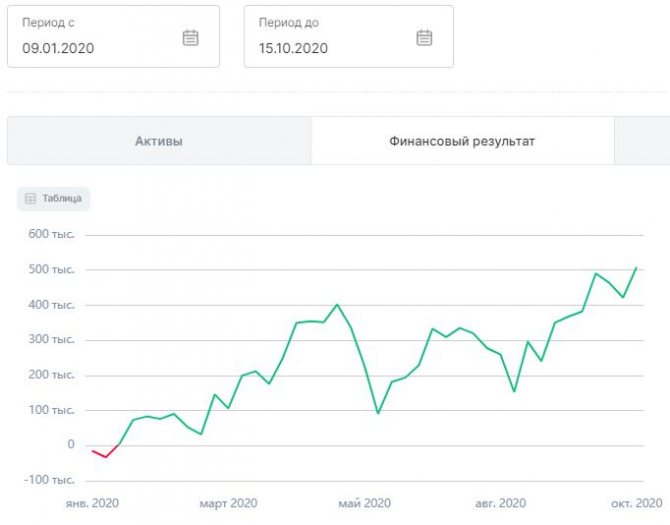

Шаг 3. Пополнение счёта

Пополнить брокерский счёт можно любым удобным способом. За это не берётся никаких комиссий. Сколько положили, столько и будет на счёте. К примеру, я рекомендую пользоваться для этого дебетовой картой Тинькофф, поскольку все переводы в этом случае будут без комиссий.

Можно также приехать в офис брокера и пополнить наличными.

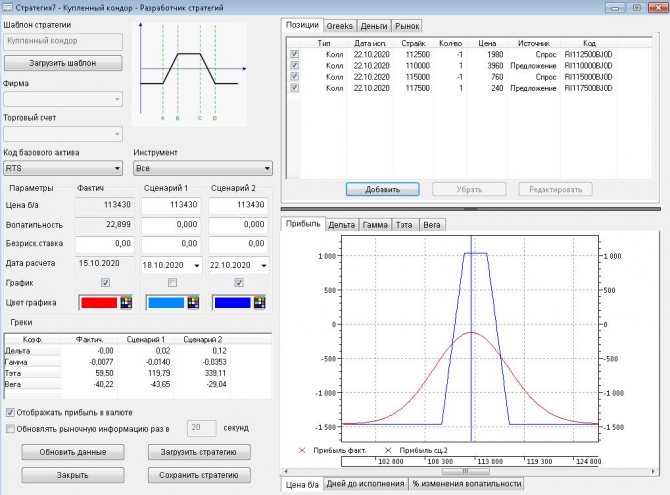

Шаг 4. Совершение торговых операций

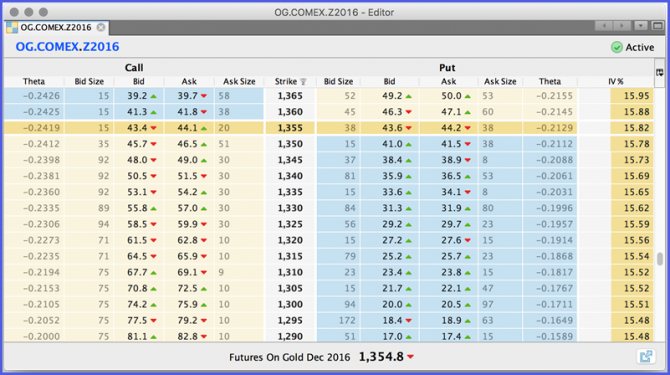

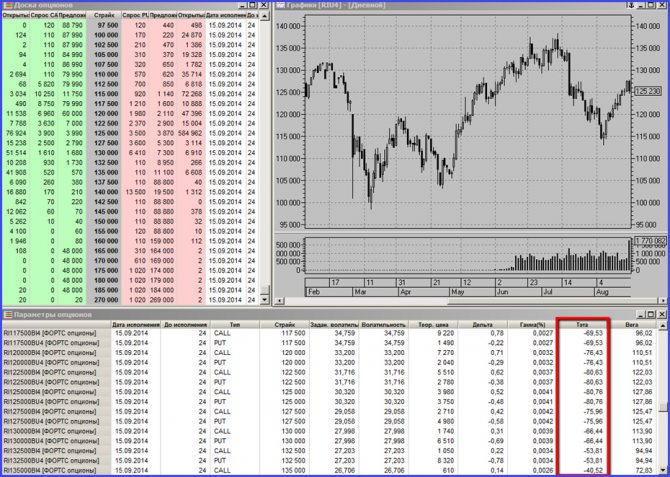

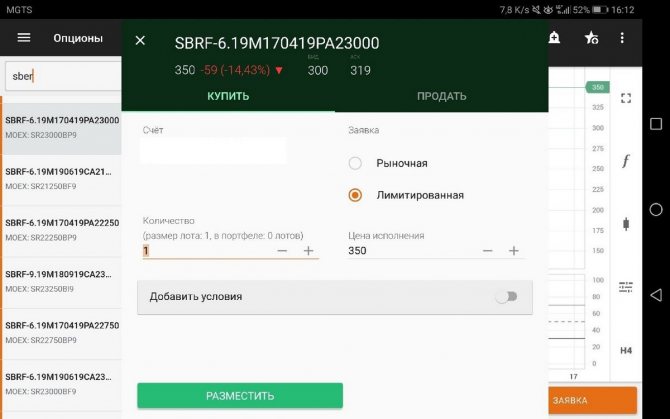

Как только на счёту появились средства, можно выставлять заявки. Брокер предоставит Вам доступ к терминалам для торгов. Например, так выглядит интерфейс при покупке опциона на акции Сбербанка (SBER) через приложение «Финам Трейд» (брокер Finam)

Шаг покупки опциона обычно 25 (2.5%): .., 95.00, 97.50, 100.00, 102.50, 105.00, …

Типы опционов

Опцион может быть на покупку или продажу базового актива.

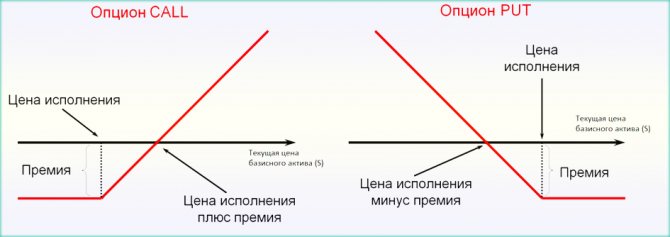

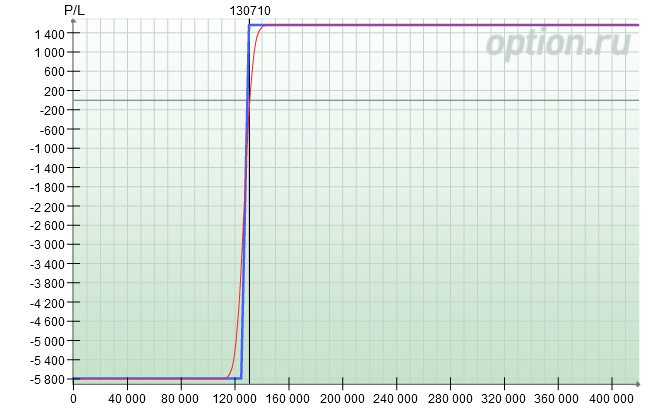

Опцион колл

— опцион на покупку. Предоставляет покупателю опциона право купить базовый актив по фиксированной цене.

Опцион пут

— опцион на продажу. Предоставляет покупателю опциона право продать базовый актив по фиксированной цене.

Соответственно возможны четыре вида сделок с опционами:

- купить Опцион колл

- выписать (продать) Опцион колл

- купить Опцион пут

- выписать (продать) Опцион пут

Пример опциона на фондовом рынке

Допустим, фьючерс на акцию стоит сейчас 100,25 рубля. Мы можем купить опцион «Call» за 200 рублей, который даёт право купить 100 акций по цене 100,00 рублей в течение следующих двух месяцев. Грубо говоря, мы платим 2% за то, чтобы иметь возможность выкупить фьючерс на акцию в любой момент (в течение 60 дней). Ну или проще говоря с учётом затрат на премию мы можем купить по 102,00 рубля.

Если акция стала падать и её цена ниже 102,00 рублей, то мы не будем покупать по 100,00 рублей, поскольку это невыгодно. А если она стоит уже 103,00 рубля, то можно исполнить опцион и выкупить их по 100,00 рублей, тем самым мы заработаем 1%.

Многие могут сказать для чего это нужно? Не проще просто так купить акции и не заморачиваться с какими-то правами и возможностями. Возможно, они будут правы в каких-то случаях. Но главная идея опциона — это иметь возможность совершить торговую операцию. Вы приобретаете право, а не обязанность.

Таким образом, можно подстраховать себя от сильных обвалов купив опцион Put. В этом случае мы фиксируем цену продажи и сможем выйти из рынка по хорошей цене.

Виды опционов

В зависимости от базисного актива различают четыре основных вида опционов:

Процентные

- Опционы на процентные фьючерсы

- Опционы на соглашения о будущей процентной ставке – гарантии процентной ставки

- Опционы на процентные ставки – свопционы

Валютные

- Опционы на наличную валюту

- Опционы на валютные фьючерсы

Фондовые

- Опционы на акции (опционы эмитента)

- Опционы на индексные фьючерсы

Товарные

- Опционы на физические товары

- Опционы на товарные фьючерсы

Где применяются

Большая доля биржевых и фондовых опционов относится к американскому формату. Исключение составляют лишь финансовые индексы, которые имеют европейский стиль. Это обусловлено тем, что подобные опционы предоставляют выгодные возможности для каждого члена торгов и не препятствуют реализации стратегии.

За последние годы американские контракты, вопреки своей гибкости, постепенно вытесняются с бирж новыми гибридными вариациями.

На сегодня различают такие виды соглашений, как:

- квазиамериканские;

- среднеатлантические;

- бермудские.

А когда речь заходит о непосредственном взаимодействии 2 инвесторов не на бирже, то в ход часто идут как раз европейские опционы.

Тогда их жесткие правила считаются не недостатком, а преимуществом. Тут обе стороны заинтересованы в стабильности и отсутствии пересмотра условий контракта.

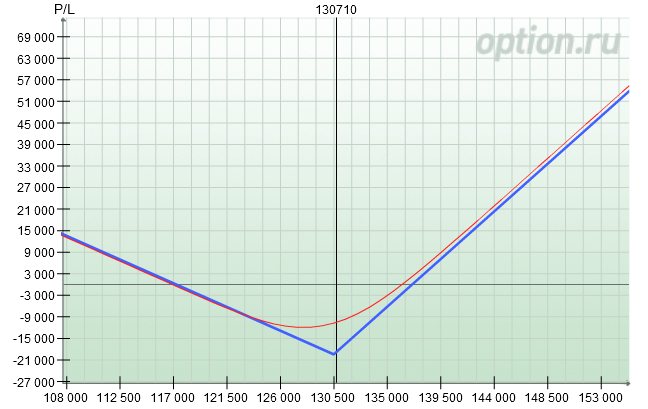

Премия опциона

Премия опциона

— это сумма денег, уплачиваемая покупателем опциона продавцу при заключении опционного контракта. По экономической сути премия является платой за право заключить сделку в будущем.

Часто, говоря «цена опциона», подразумевают премию по опциону. Премия биржевого опциона является котировкой по нему. Величина премии, обычно, устанавливается в результате выравнивания спроса и предложения на рынке между покупателями и продавцами опционов. Кроме этого, существуют математические модели, позволяющие вычислить премию на основе текущей стоимости базового актива и его стохастических свойств (волатильности, доходности, и т. д.).

Плюсы и минусы

Плюсы

- Страховка от сильных колебаний на рынке.

- Возможность приличного заработка. Если цена уйдёт далеко в нужном нам направлении, то мы заработаем много.

- Можно торговать с маленькими депозитами, но зарабатывать хорошие деньги. Премии опциона относительно небольшие суммы.

- Множество возможностей и стратегий для инвесторов. Обычно те, кто начинают пользоваться опционами потом не могут понять, как они раньше обходились без этого.

- Самый популярный инструмент для ограничений своих потерь, управлению своих рисков.

Минусы

- Являются самым сложным финансовым инструментом на рынке. Для того чтобы разобраться в тонкостях потребуется какое-то время.

- За премию опциона необходимо будет вносить деньги, что накладывает затраты.

- Мало литературы и информации.

- Наш рынок не самый ликвидный. Плюс отсутствуют многие инструменты.

Ценовые модели опционов

В основе всех математических моделей по расчёту цены опциона, лежит идея эффективного рынка. Предполагается, что «справедливая» премия опциона соответствует его стоимости, при которой ни покупатель опциона, ни его продавец, в среднем не получают прибыли.

Для вычисления премии, постулируются свойства стохастического процесса, моделирующего поведение цены базового актива, лежащего в основе опционного контракта. Параметры такой модели оцениваются на основании исторических данных. Одним из важнейших статистических параметров, влияющих на величину премии является волатильность цены базового актива. Чем она больше, тем выше неопределённость в предсказании будущей цены, и, следовательно, больше премия (за риск), которую должен получить продавец опциона. Второй важный параметр, также непосредственно связанный с неопределённостью, — это время до истечения опциона. Чем дальше до этой даты, тем выше премия (при одной и той же цене поставки базового актива, оговоренной в опционном контракте).

Наиболее популярные опционные модели:

- Модель Блэка-Шоулза (Black-Scholes)

- Биномиальная модель

- Модель Хестона

- Модель Монте-Карло

- Модель Бьерксунда-Стенслэнда (Bjerksund-Stensland)

- Модель Кокса-Рубинштейна (Cox-Rubinstein model)

- Модель Ятса (Yates model)

Какие стратегии использовать в торговле

В опционной торговле применимы стандартные приемы, но есть и специфические подходы. К типовым методикам я отношу:

- Графические и свечные паттерны, графанализ. Точки входа можно определять, например, с помощью уровней поддержки и сопротивления. Работают трендовые линии, ценовые каналы, свечные модели.

- Индикаторный анализ. Те же скользящие средние, инструменты из группы осцилляторов могут давать неплохие точки входа.

Читайте также: Типы доджи: паттерны, которые должны знать все трейдеры

Читайте также: Типы доджи: паттерны, которые должны знать все трейдеры

Возможна торговля от маржинальных уровней. Они рассчитываются для каждого опциона и выступают в роли ориентиров для крупных игроков. В районе уровней особенно часто формируются развороты.

Начать торговать через БКС

Методики работы с одной датой экспирации

Выше мы уже рассмотрели ряд стратегий, в которых акцент делался на снижение риска и контроль убытков. Сейчас дополню этот перечень рядом простых методик:

- На бычьем рынке хорошо себя показывает бычий колл спред. Работа ведется с Call контрактами, один покупается (его страйк ниже), второй – продается. Если стоимость базового актива растет, увеличивается и прибыль. Но за счет того, что в конструкции присутствует продажа Колла, то в определенный момент времени рост профита прекращается. В этом недостаток стратегии: если восходящее движение окажется сильным, прибыль будет сравнительно небольшой.

- Простая покупка Пута или Колла. Здесь все просто – если направление движения БА спрогнозировано верно, прибыль растет. Если нет – теряется премия или стоимость опциона.

- Strap. Если в прочих методиках конструкции были симметричными, то в Стрэпе подход иной – покупается 1 Пут + 2 Колла. Истекать контракты должны в одно и то же время, по страйкам ограничений нет, могут совпадать, но это необязательно. Стратегия любопытна тем, что после определенного момента за счет наличия в портфеле 2 Коллов резко начинает увеличиваться прибыль. Strap хорош в ситуациях, когда вероятен резкий рост базового актива, а Put здесь выполняет роль подстраховки.

- Strip. Это прямая противоположность Стрэпа. Ставка сделана на то, что цена базового актива будет уменьшаться. Покупается 2 Пута, а 1 Call выступает в роли предохранителя, если БО все же начнет расти. По мере уменьшения цены БА резко увеличивается прибыль.

Перечисленные выше торговые методики использовали контракты с одной датой экспирации, но разными страйками.

Методика работы с календарным спредом

Есть и зеркальный подход – торгуются календарные спреды. Пример:

- Продается Пут с экспирацией, например, в сентябре.

- Приобретается тот же контракт, но с истечением через месяц. Страйк один и тот же.

- В итоге ближе к экспирации первого контракта начинает сказываться временной распад. Ждать истечения не нужно, ближе к этой дате сделка на продажу закрывается встречной позицией.

- Параллельно избавляемся и от второй сделки.

В этой схеме заработок идет на временной стоимости опционов. В нормальных условиях по 2-й позиции будет сохраняться временная стоимость, она и составит прибыль трейдера.

Экзотические опционы

Опционный контракт, при заключении которого оговаривается вид базисного актива, объём контракта, цена покупки или продажи, тип и стиль называется стандартным (standard) или «ванильным» опционом (plain vanilla option). С развитием рынка в условия опционных контрактов стали включать дополнительные переменные в ответ на запросы покупателей, вызванные особенностями риска, который они хотели бы хеджировать опционами. Так как внебиржевой рынок опционов отличается гибкостью, то дополнительные оговорки просто отражались на величине премии, уменьшая или увеличивая её.

Особо удачные изобретения стали предлагаться на рынке в массовом порядке. Так возникли нестандартные (non-standard) или экзотические опционы (exotic options или просто exotics). Временем появления рынка экзотических опционов считается конец 80-х годов.

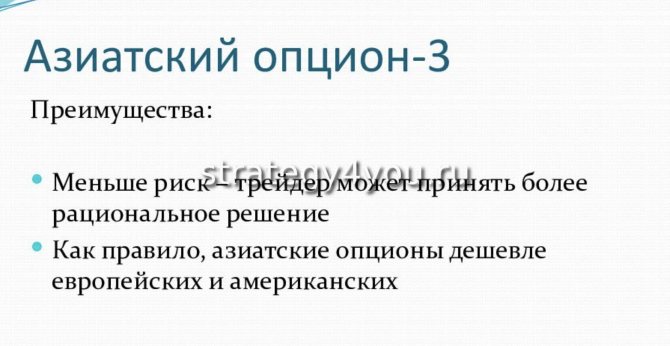

К экзотическим опционам относят азиатские, барьерные, сложные опционы, а также свопционы.

Чем американский опцион отличается от европейского

Американский опцион отличается от европейского тем, что инвестор может закрыть его в любой момент.

Срок реализации

Если речь идет об американских контрактах, то здесь срок исполнения определяется произвольно в рамках выбранной экспирации. Однако за столь дополнительную опцию приходится доплачивать. Брокеры устанавливают более высокие комиссии.

Опционные рынки

Всю историю опционных рынков можно разделить на два периода — биржевой и небиржевой.

Первые упоминания об опционах датируются вторым тысячелетием до нашей эры. Первая достоверно известная инвестиция хеджингового типа была сделкой с опционом «колл» и, по всей видимости, имела место примерно 2500 лет тому назад. Аристотель передал историю бедного философа Фалеса, который продемонстрировал скептикам, что он изобрел «универсальный финансовый механизм» и получил прибыль, заключив договор с владельцами оливковых давилен на исключительное право пользования их оборудованием для переработки предстоящего урожая. Владельцы давилен были рады переложить на него риск, связанный с будущими ценами на маслины, и получить авансом платеж в качестве хеджа против плохого урожая. Оказалось, что Фалес правильно предсказал богатый урожай, и спрос на услуги оливковых давилен возрос. Он продал свои права на пользование давильнями и получил прибыль. В опционе «колл» Фалес рисковал только своим авансовым платежом. Хотя он не вкладывал деньги ни в поля, ни в работников, ни в оливковые давильни, он активно участвовал в производстве маслин, приняв на себя риск, который не могли или не хотели взять на себя крестьяне, выращивавшие маслины, и владельцы давилен, — и позволил им сосредоточить внимание на производстве и переработке маслин. Они получили доход от своей работы, а он — от своей.

Другое достаточно известное упоминание об опционах — тюльпановый бум в Голландии. Торговцы тюльпанами, желавшие подстраховать свои возможности наращивания запасов при росте цен, покупали колл-опционы, дающие им право, но не налагавшие обязанность, купить товар в течение определенного срока по оговоренной цене. Цветоводы в поисках защиты от падения цен покупали пут-опционы, дающие им право поставить или продать тюльпаны другой стороне по заранее оговоренной цене. Другая сторона в этих опционах — продавцы — брала на себя риски в обмен на премии, уплачиваемые покупателями опционов. Продавцам колл-опционов премии компенсировали риск роста цен, а продавцам пут-опционов — риск падения цен. После этого случая, а также после серии обвалов финансовых пирамид в Британии, случившихся в начала XVIII века в 1720 году был принят «Bubble Act» — закон о «Мыльных пузырях», согласно которому статус «ограниченной ответственности» (limited liability) можно было получить лишь на основании специального акта парламента. Примерно в то же самое время признанный срочный рынок существовал в Японии, где землевладельцы, получавшие натуральную ренту (доля урожая риса) при помощи опционов страховали себя от неурожая.

В США опционы используются давно. Пут и колл опционы начали обращаться на бирже с 1790-х годов, вскоре после знаменитого Соглашения под платаном (1792 г.), с которого начала свое существование Нью-Йоркская фондовая биржа. Во время гражданской войны в США правительство Конфедерации при помощи финансового продукта, составленного из облигации и опциона на получение хлопка для владельца облигации, финансировало закупки вооружений за границей. В то же время это обеспечивало формирование зарубежной клиентуры, заинтересованной в выживании Конфедерации. Риск обесценивания доллара Конфедерации покрывался правом получить за облигации британской или французской валютой. Возможность получить в счет долга хлопок защищала от инфляции и была заманчива тем, что хлопок предлагался по 6 пенсов при европейских ценах около 24 пенсов. Кроме того, облигации были конвертируемы в хлопок «в любой момент». Эта возможность защитила от превратностей войны тех кредиторов, которые, проявив расторопность, успели приобрести свой хлопок до окончательного поражения конфедератов.

В 1848 году в Чикаго была основана крупнейшая в мире биржа срочных сделок CBOT (Chicago Board of Trade). В то время на этой бирже торговали преимущественно зерном, затем в обороте появились форвардные контракты на зерно и опционы. Опционы появились там к 60-м годам XIX века, а в начале XX века появилась Ассоциация Брокеров и Дилеров по Опционам (Put and Call Brokers and Dealers Association).

Однако настоящим началом истории современных производных инструментов считают 1970-е годы, когда на СВОТ начали обращаться срочные контракты на иностранную валюту. После запрещения в 1972 торговли фьючерсами и опционами на акции на СВОТ, в 1973 была создана биржа CBOE (Chicago Board Options Exchange), что стало настоящей революцией в мире опционов. Дело в том, что появление СВОЕ фактически означало выход фьючерсных контрактов на новый уровень — уровень стандартизированного биржевого финансового продукта.

До введения биржевой торговли опционы колл и пут торговались «через прилавок» на внебиржевом рынке. При такой форме рынка существовали несколько опционных дилеров. Они находили покупателя и продавца контракта, помогали им придти к соглашению по условиям контракта и проводили сделку. Дилеры обычно брали комиссию из цены сделки. Опционы такого типа как правило имели цену исполнения, равную текущей цене акции; таким образом, если в момент заключения контракта акция продавалась по 46 3/8, то эта цена и была страйком опциона. Это приводило к неудобным вычислениям. Кроме того, такие внебиржевые опционы имели сроки истечения, составлявшие фиксированные временные промежутки, привязанные к моменту заключения контракта: можно было выбрать из периодов времени, составлявших 6 месяцев плюс 10 дней, 95 дней, 65 или 35 дней.

Еще одно необычное условие: до момента исполнения дивиденды получает держатель колла, то есть страйк должен фактически корректироваться на величину дивидендов, выплачиваемых за время жизни опциона. Помимо достаточно тяжелой задачи нахождения контрагентов, большим препятствием развития рынка опционов во внебиржевых условиях было практически полное отсутствие вторичного рынка.

И вот, 26 апреля 1973 года Чикагская биржа опционов открыла свои двери. Объем торгов в первый день составил 911 опционных контрактов на 16 акций. Помимо стандартизации условий опционных контрактов, биржа ввела систему маркет-мейкеров для рынков акций, включенных в листинг, и также отвечала за Опционную Клиринговую Корпорацию (ОСС) — гаранта всех опционных сделок. И первое, и второе очень важно для обеспечения жизнеспособности новой биржи с точки зрения широты рынка, обеспечения ликвидности и надежности процесса исполнения.

После этого рост биржевого рынка опционов происходил темпами, не поддающимися описанию: Американская фондовая биржа (АМЕХ) включила опционы в свой листинг в январе 1975 года, а Филадельфийская — в июне. Более того, успех биржевого рынка опционов, в конечном счете, ускорил развитие опционов в том виде, котором мы сегодня их наблюдаем. Непрекращающееся введение новых продуктов — таких как, например, опционы на индексы — и последовавшие за этим рост и оживление соответствующих бирж непосредственно связаны с успехами Чикагской биржи опционов. Старый внебиржевой рынок значительно сократился, за исключением опционов на акции, не включенные в биржевые листинги.

Следующее важное нововведение — появление индексной торговли. Чикагская Биржа Опционов ввела первые опционы на индекс ОЕХ 11 марта 1983 года. Сегодня ОЕХ более известен как индекс S&P 100, но до сих пор имеет тикер «ОЕХ». Он, безусловно, наиболее успешный продукт среди опционов на индексы и акции за всю историю существования биржевых опционов.

А тем временем Чикагская Товарная Биржа (СМЕ) начала торговлю фьючерсами на индекс S&P 500, чей успех и влияние распространились далеко за пределы арены фьючерсной и опционной торговли, и который, в конечном счете, стал «королем индексной торговли», а впоследствии — инструментом, который обвинили в биржевом крахе 1987 года и во многих других нервозных периодах фондового рынка (ссылка на Макмиллана).

Причина популярности индексных контрактов том, что во-первых, инвестор мог следить за рынком в целом и действовать непосредственно исходя из этого видения. До появления индексных продуктов инвестору приходилось реализовывать свое видение рынка покупкой довольно большого количества отдельных акций. Как известно, можно быть правым относительно рынка в целом и ошибаться в конкретной бумаге. Возможность торговли индексами и опционами на индексы решает эту проблему.

Первые фьючерсные опционы начали торговаться в 1972 году — это были опционы на валютные фьючерсы и торговались они на СМЕ. Первые биржевые опционы на фьючерсы на процентные ставки появились в 1975 году. Затем последовали фьючерсы на казначейские облигации в 1976 году. Однако наиболее популярные контракты — на 30-летние гособлигации США и фьючерсы на евродоллары — включены в листинг только в 1977 и 1981 годах соответственно. Опционы на эти продукты появились лишь несколько лет спустя (в 1982 году — на облигации, в 1986 — на евродоллары). Первые сельскохозяйственные опционы — на соевые бобы — появились в листинге в 1984 году.

На сегодняшний день существует и огромный объем торговли опционными контрактами, неучтенный в статистике бирж, поскольку сегодня вновь существует мощный внебиржевой рынок производных финансовых инструментов. И хотя современный внебиржевой рынок значительно опытнее, чем его предшественник, оба эти рынка имеют определенные сходства. Основное сходство: контракты, обращающиеся на этих рынках, не стандартизированные. Современные крупные финансовые институты, использующие опционы, имеют обыкновение подстраивать их под свои портфели и позиции, нуждающиеся в хеджировании. Более того, им могут быть нужны даты истечения, отличные от стандартных. Очень большое отличие современного внебиржевого рынка от внебиржевого рынка прошлых лет в том, что сегодня контракты выпускаются в основном крупными инвестиционными компаниями. Эти компании нанимают специалистов по опционным стратегиям для хеджирования своего портфеля в целом, это чрезвычайно слабо напоминает торговлю прошлых лет, когда брокерская фирма просто находила продавца и покупателя, а затем сводила их вместе для проведения сделки. Однако биржи предпринимают попытки сместить внебиржевую торговлю на биржевое рыночное пространство. СВОЕ уже ввела так называемые FLEX-опционы, условия по которым позволяют варьировать даты истечения и страйк-цены, в качестве начального шага по введению на данный рынок новых продуктов.

Основные даты биржевого периода:

- до 1973 г. — небиржевые опционы на акции

- с 1973 г. — биржевые опционы на акции

- с 1981 г. — процентные опционы (на облигации, ипотеки, казначейские вексели)

- с 1982 г. — валютные опционы, опционы на фьючерсные контракты на облигации

- с 1983 г. — опционы на биржевые индексы, опционы на фьючерсные контракты на биржевые индексы

Родоначальником биржевой торговли опционами является Чикагская торговая палата (биржа) — CBOT, создавшая к началу 1973 г. специализированный филиал — Чикагскую биржу опционов (CBOE). Первоначальным активом биржевых опционов были акции американских компаний, пользующиеся наибольшим спросом на фондовом рынке.

Теория простыми словами

Так как инструмент, действительно, сложный, попробую простыми словами объяснить его суть не только вам, но и себе.

Опцион – ценная бумага, с одной стороны, и договор, с другой стороны. Он фиксирует право покупателя опциона купить или продать какой-нибудь актив по текущей цене в будущем. А у продавца возникает не право, а обязанность купить или продать тот же актив на прописанных в договоре условиях.

Отсюда четко вижу фразу: “Покупатель всегда прав”. Выгода его очевидна: хочу куплю (или продам), хочу не куплю (или не продам). Отказ от сделки приведет лишь к потере денег, которые покупатель заплатит за контракт (премия).

А зачем все это продавцу? Во-первых, если сделка состоится, то продавец получит свои деньги, которые ждал от нее, плюс заработает на премии. Во-вторых, если сделка не состоится, продавец все равно останется с небольшой суммой в плюсе, которую покупатель заплатил за контракт.

Например, вы хотите купить партию сырья, но денег пока на нее нет. Планируете, что через 2 месяца средства у вас будут. Но тогда и цена на сырье может вырасти. Вы хотите ее “заморозить”. Покупаете опционный контракт на поставку нужного сырья по оптимальной для вас цене со сроком исполнения через 2 месяца. Платите гарантийный взнос (премию) продавцу.

Продавец обязан вам продать именно по той цене, что зафиксирована в контракте. Если цены на сырье за это время снизились, то вы аннулируете свой контракт и теряете гарантийный взнос. Продавец остается при своем сырье и гарантийном взносе.

Опцион – это не прямая покупка/продажа какого-то актива (акций, сырья, валюты и пр.) Это договор, в котором закрепляется право первоочередной покупки/продажи конкретного покупателя опционного контракта на оговоренных условиях. Основная цель – страховка (хеджирование) от неблагоприятного сценария развития фондового, товарного, валютного и прочих рынков.

Такой инструмент для долгосрочного инвестирования не подходит. Рынок, на котором он размещается, называется срочным. Там же обитают фьючерсы. Их часто путают. Но фьючерсы фиксируют обязанность купить/продать, а не право.

Далее мы рассмотрим специфический сленг, который используют профессионалы, и виды опционов. После этого полученных знаний будет достаточно, чтобы принять для себя решение, стать участником этого рынка или сосредоточиться на традиционных инвестициях, таких как акции и облигации.

Кстати, здесь не обошлось без Роберта Кийосаки. Именно благодаря ему опционная торговля стала популярной среди инвесторов. Но и он не рекомендует торговать срочными контрактами новичкам. В то же время признает, что профессионалы зарабатывают на таких операциях очень много.

Но история опционных сделок началась еще в 17 веке. Луковицы тюльпанов продавались и покупались по заранее оговоренной цене с отсрочкой поставок во времени.