Эмиссия ценных бумаг — это процесс создания акций и облигаций с соблюдением определенной подследственности. “Эмиссия” — это слово латинского происхождения, означает “выпуск”. Вообще в экономике данный термин применяется не только к бумагам, но и к инструментам, выпускаемым в обращение.

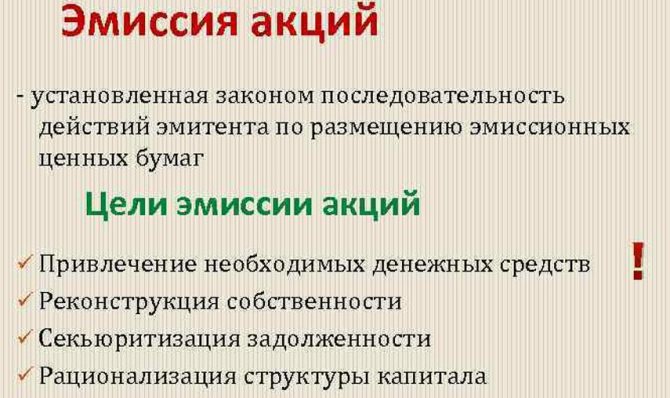

Эмиссия акций необходима для привлечения вкладов в компанию. Эмиссия акций проводится акционерным обществом и регулируется со стороны законодательства. Без дополнительной эмиссии акций невозможно развитие организации. Ниже рассказывается об особенностях осуществления дополнительной эмиссии акций, видах и ценности.

Что это такое

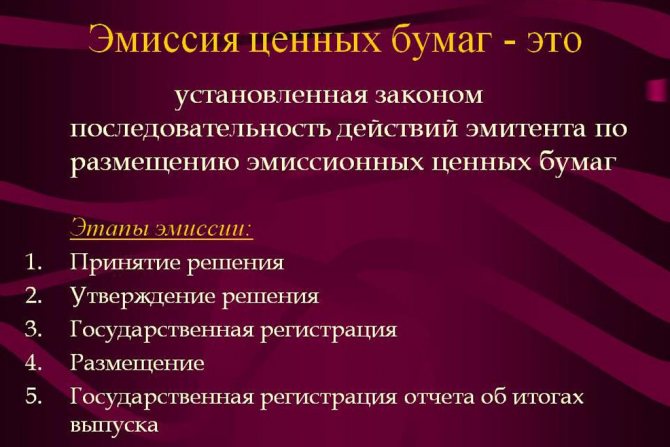

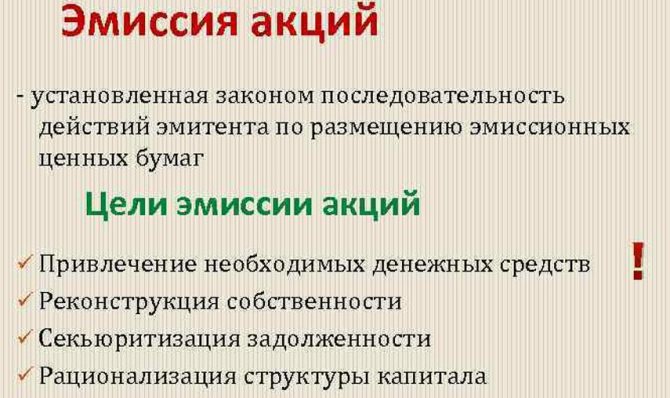

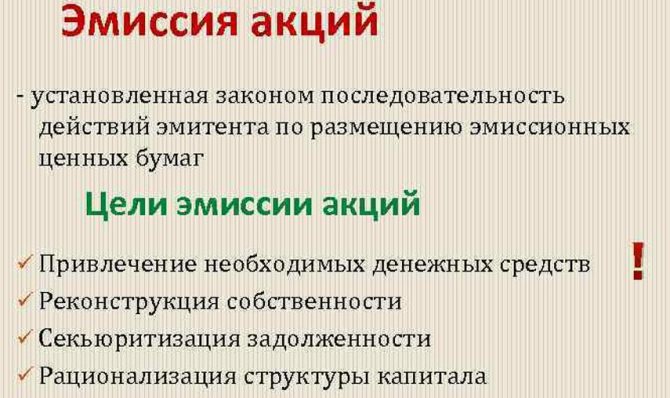

Эмиссия акций – это последовательные шаги по выпуску и размещению ЦБ в обращение, не просто «напечатали бумажки и успокоились». Это несколько уровней:

- решение о выпуске акций;

- утверждение решения;

- государственная регистрация;

- размещение ценных бумаг;

- государственная регистрация отчета об итогах эмиссии.

Задачи эмиссии

Эмиссия призвана решить следующие вопросы:

- Формирование уставного капитала на этапе создания акционерного общества.

- Корректировка Устава, возникающая с изменением начального капитала, вплоть до реорганизации или преобразования организации (например, ЗАО трансформируется в ОАО).

- Дробление, консолидация ранее выпущенных ценных бумаг. Когда их мало и они дорогие (от $1000) – найдется мало желающих инвестировать. Но и в обратной ситуации дешевые акции не всегда привлекают покупателя.

- Изменение прав, которые давали ранее выпущенные ценные бумаги. Иногда это завуалированная борьба в наблюдательном совете, попытка завладеть контрольным пакетом.

- Привлечение дополнительных финансов.

С какой целью производится эмиссия привилегированных акций

Особняком стоит выпуск ценных бумаг, называемых в специальной литературе преференциальными. Эмиссия префов – это привлечение капитала без потери контроля над предприятием.

Владельцам привилегированных акций гарантируется первоочередная выплата дивидендов. Гарантия выплаты зависит от типа АП.

Когда необходим проспект эмиссии акций

Законодательство требует подробные сведения об эмитенте (проспект эмиссии) в двух случаях:

- Когда планируется открытое размещение.

- Если распространение закрытое, но количество участников более 500 человек.

Подробные сведения, которые необходимо внести в проспект, содержатся в «Стандартах эмиссии…».

Организация эмиссии

Организация эмиссии целиком и полностью ложится на плечи учредителей акционерного общества. Процедура длительная (об этом ниже).

Отмечу:

- Тот, кто выпускает или размещает акции на фондовом рынке, называется эмитент.

- Андеррайтер проводит размещение ценных бумаг на бирже.

- Деятельность по размещению на биржевом рынке называется андеррайтинг.

Виды эмиссии ценных бумаг

Существуют различные классификации эмиссии. Например, с позиции очередности она бывает первичной и вторичной.

Первичная эмиссия. Она происходит, когда компания в первый раз выпускает собственные ценные бумаги или когда она производит эмиссию определенный ценной бумаги в первый раз. К примеру, предприятие в первый раз выпускает собственные акции либо облигации. К этому виду можно отнести ситуацию, когда обыкновенные акции котируются на фондовой бирже, а дополнительно к ним она производит эмиссию привилегированных акций или облигаций.

Вторичная эмиссия. Предполагает повторное размещение различных ценных бумаг определенной компанией. По методу размещения выпуск может осуществляться с помощью подписки, распределения и конвертации. Познакомимся с ними ближе.

Подписка. В соответствии с ней заключается соглашение по купле-продаже, по этой схеме производится размещение бумаг. Она бывает закрытой и открытой. В первом случае купить ценные бумаги могут только определенный круг инвесторов, который устанавливается заранее. При открытой подписке сделать покупку может каждый, при этом организуется широкая публичная огласка намерений.

Распределение. Размещение бумаг осуществляется среди определенного круга лиц, при этом не происходит подписание договора. Этот метод актуален лишь для акций, он не предназначен для эмиссии облигаций. Распределение может использоваться при формировании АО, а также при проведении бонусной эмиссии.

Конвертация. Она предполагает размещение вида ценных бумаг, при этом они не продаются, а обмениваются на ранее оговоренных условиях.

Если говорить о размещении облигаций, то для них используются лишь два метода: конвертация и подписка. А вот акции могут распределяться среди участников АО, конвертации и подписки.

Основные этапы обращения ценных бумаг и акций могут включать ценные бумаги, которые выпущены в бездокументарной и документарной форме. Они могут выпускаться с указанием имени владельца, а также быть на предъявителя.

Типы эмиссии

Выделяют:

- Первичное размещение среди акционеров.

- Публичное размещение для выкупа неограниченному количеству желающих. Используют международный термин IPO (Initial Public Offering).

- SPO (Secondary Public Offering). Размещение ценных бумаг публичное, но это не дополнительный выпуск, а имущество акционеров (часто непосредственных создателей компании).

- Вторичное размещение дополнительного выпуска. Здесь выделяют:

- доразмещение (Follow-on) – на рынок «выбрасывается» дополнительная партия;

- частное размещение (Private Placement) для определенного круга лиц.

Организация

В большинстве случаев при выпуске акций привлекаются профессиональные участники фондового рынка, так называемые андеррайтеры. За определённое вознаграждение они берут на себя обязательства по эмиссии и размещению ценных бумаг фирмы-эмитента. Андеррайтером обслуживаются все этапы эмиссии: основание, выбор показателей, сбор необходимого пакета документов, регистрация в государственных органах, размещение между инвесторами и т. д.

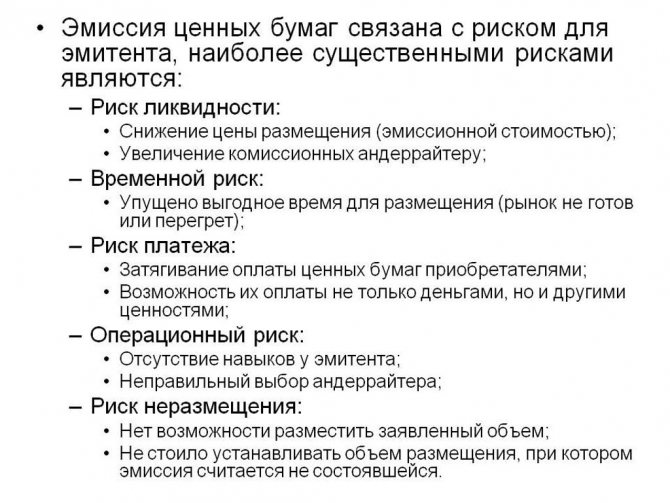

Существует три вероятных варианта обязательств при помещении эмиссии, один из которых берёт на себя андеррайтер:

- У эмитента выкупается полная эмиссия и помещается по рыночной стоимости. Риски вероятности недоразмещения эмиссии в полном объёме лежат на андеррайтере или посреднике.

- Андеррайтером приобретается только недоразмещённая часть эмиссии (фактическая или фиксированная). В такой ситуации риски касаются только этой части.

- Андеррайтером исполняются все посреднические функции и принимаются обязательства оказания помощи по помещению эмиссии, однако, за недоразмещение эмиссии ответственность на себя он не берёт. Полные риски ложатся на эмитента.

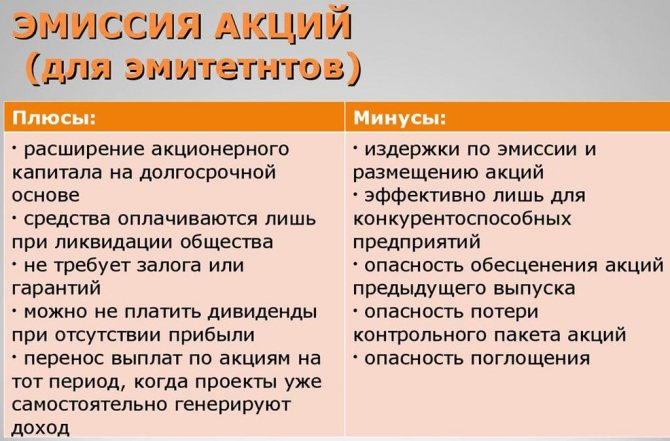

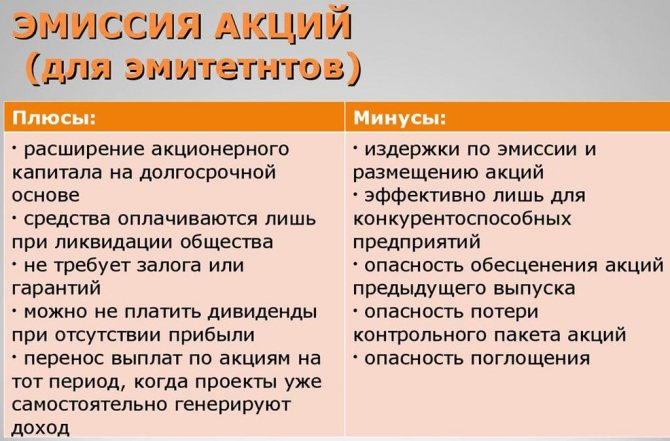

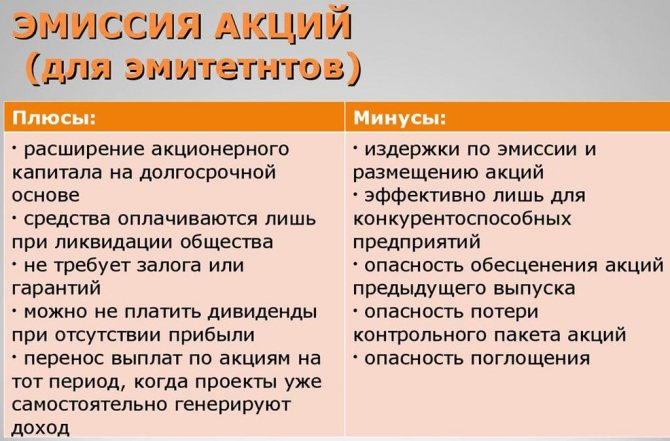

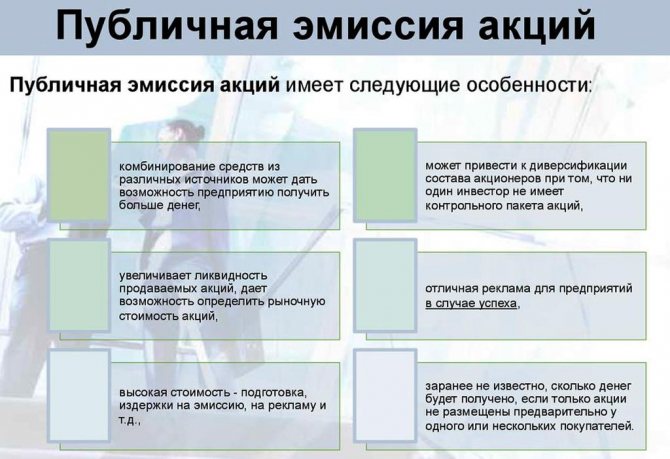

Преимущества и недостатки выпуска акций компанией

Ценные бумаги выпускают, чтобы получить дополнительный капитал.

Преимущества:

- На этапе организации планируется необходимый капитал для старта, затем, с довыпуском, закладываются поступления для развития.

- Привлеченные средства для эмитента не облагаются налогом.

- Финансы от продажи акций – не заемные средства. Нет уплаты процентов за кредит, контроля со стороны сторонних организаций.

- В первичную стоимость ценных бумаг обычно закладывают издержки по выпуску и процент прибыли, сразу же зарабатывая на продаже.

- С помощью пакета акций можно привлечь нужных людей в совет директоров, получая государственное лобби.

Недостатков немного:

- Длительный путь эмиссии.

- Государство законодательно регулирует каждый шаг. При обнаружении неточностей в регистрации эмиссии откажут, обязав эмитента возместить ущерб акционерам.

Выпуск наличных денег

Печать бумажных банкнот и чеканка монет в физическом исполнении может быть произведена только в специальных типографиях и на монетных дворах. Это отдельные предприятия, деятельность которых контролируется и четко регламентирована Центробанком.

Чеканку монет осуществляется «Гознак» на монетных дворах Санкт-Петербурга и Москвы, также эти компании ответственны за изготовление медалей и значков. Печать денежных купюр производят специализированные типографии, обладающие технологическими возможностями защищать продукцию от подделок. В спектр их деятельности входит печать ценных бумаг, гражданских паспортов и иных важных документов и бумаг.

Не все государства обладают мощностями для изготовления бумажных денег и монет собственными силами. В этом случае они оформляют заказы в других странах, имеющих необходимые технологии и оборудование. Россия изготавливает и выпускает деньги без участия посредников.

Эмиссия проводится в тех случаях, когда наличности недостаточно для покрытия потребностей экономических агентов. Говоря простым языком – когда объем выдачи банкнот и монет превышает их поступление. Например, обычным делом является приобретение Центробанком иностранной валюты за счет эмиссии. Новые деньги в результате будут обеспечены валютой. В иных ситуациях, когда ЦБ выдает кредиты правительству или коммерческим банкам, деньги обеспечиваются ценными бумагами государства либо кредитными обязательствами банковских учреждений.

Если рассмотреть на простом примере:

- Компания А внесла на счет банка депозит на сумму 1 млн рублей, банк выдал эти деньги в кредит компании Б, за вычетом резерва, которая перевела их на счет компании В в качестве оплаты товаров.

- Компания А и В имеют на счете 1 млн и 800 тыс. рублей соответственно, но изначально был внесен только 1 млн рублей. Если оба предприятия решат обналичить средства, произойдет увеличение денежной массы. Изначально это наблюдается в безналичной форме.

- Когда у банков возникнет потребность выдать деньги из кассы наличными, они обратятся в ЦБ РФ, который восполнит недостаток банкнот и монет из оборотной кассы.

Данный пример максимально прост, но отражает основные тезисы эмиссии:

- Безналичная эмиссия первична, наличная – вторична.

- Обе формы эмиссии тесно связаны между собой.

- Общий прирост денег контролируется ЦБ, несмотря на то что банки также наделены правами.

Законодательный контроль эмиссии

Просто решение о выпуске не гарантирует конечного результата. Законодательство регулирует и контролирует каждый шаг эмитента. Поэтому рекомендую внимательно изучить нормативные акты.

Обратите внимание: при аннуляции акции становятся недействительными. Эмитент обязан на протяжении 2 месяцев выкупить у владельцев ценные бумаги, погасить при цене выкупа выше цены распространения. Такая вот компенсация за моральный ущерб. Поэтому соблюдение законов означает предотвращение серьезных убытков.

Нормативные документы, регулирующие эмиссию акций

Основные законодательные акты, регулирующие процесс эмиссии:

- ФЗ «О рынке ценных бумаг»;

- ФЗ «Об акционерных обществах»;

- Положение БР «Стандарты эмиссии ценных бумаг…».

Процедура эмиссии

Акция – денежный эквивалент, поэтому регистрация – государственная с присвоением регистрационного номера.

Принятие решения об эмиссии

Это первый этап. Решение об эмиссии принимается и утверждается только собственниками акционерного общества.

Решение – не просто устное согласие. Это документ (составляется в 3 экземплярах), где указаны:

- эмитент;

- общие характеристики акций.

Если регистрация пройдет успешно, на каждом экземпляре будет проставлен регистрационный номер.

Приготовление проспекта ценных бумаг

Когда владельцы компании решают распространять акции по открытой либо закрытой подписке, где количество участников больше 500 человек, для регистрации подготавливают проспект.

Это многостраничный документ, где, согласно стандарту эмиссии, размещены:

- уставные сведения об эмитенте;

- отчет финансово-хозяйственной деятельности за 3 последних года;

- финансовое состояние предприятия в динамике;

- характеристика ценных бумаг и т.д.

По этому документу государство оценивает:

- состояние компании;

- перспективы на рынке;

- соответствие ценных бумаг критериям выпуска.

Обратите внимание: по закону инвесторы должны ознакомиться с реальным положением дел в компании. Поэтому перед распространением акций сначала в свободном доступе публикуется проспект.

Государственная регистрация

Подготовленные документы подаются на регистрацию в Федеральную службу по финансовым рынкам (для РФ). По закону на рассмотрение отводится:

- 20 дней с даты получения документов – в общем случае;

- 30 дней – когда есть проспект.

При обнаружении ошибок в регистрации отказывают. Если все в порядке – выпуску присваивают государственный номер.

Раскрытие информации

Обязанность эмитента: обеспечить доступность сведений о финансово-хозяйственной деятельности на каждом этапе.

Ранее приходилось прибегать к публикациям в специализированных изданиях, сегодня информация считается раскрытой, если данные обнародованы на сайте предприятия. При этом на главной странице обязательна ссылка на страницу для удобства пользователей.

Иногда дополнительным условием раскрытия информации ставится требование «разместить в новостной ленте онлайн».

Регистрация акций акционерного общества

Положением в главе 5 закрепляется обязательное условие о госрегистрации выпуска акций хозяйственным обществом, а также в соответствии с п. 5.2 и иными его пунктами (в зависимости от особенности конкретной процедуры) устанавливается перечень необходимых для этого документов. Согласно п. 5.1 документы необходимо направлять в регистрирующий орган — таковым в настоящее время является Центральный банк.

Исходя из перечня обязательных документов, закрепленного п. 5.2 Положения, основанием для начала процедуры выпуска акций общества является соответствующее решение. Требования к его составлению (форма документа) устанавливается приложениями 10–15 к Положению. При этом приложения сопровождаются комментариями, позволяющими составить решение юридически правильно в каждом конкретном случае.

В отношении регистрации выпуска акций на этапе учреждения АО главой 13 Положения установлены следующие особенности:

- срок для направления заявки вместе с необходимым пакетом документов составляет 30 календарных дней со дня регистрации юрлица;

- эмиссия и отчет об ее итогах регистрируются одновременно;

- запрещена совместная регистрация эмиссии при учреждении путем распределения акций между учредителями и выпуска акций в иных формах.

Кроме того, к особенностям эмиссии акций в акционерном обществе следует отнести необходимость предъявления документов в дополнение к общим, которые установлены пп. 13.4–13.9 Положения.

Порядок и способы размещения акций

Этап размещения – самый длительный и затратный. Будьте готовы к проведению дополнительных процедур. По времени дается:

- 45 дней на осуществление имущественного права акционеров, если это дополнительный выпуск.

- Не более года для полного размещения (требуется уложиться в срок, указанный в Решении о выпуске) – но есть законная возможность растянуть размещение до 3 лет.

- Еще 30 дней на подготовку итогового документа – Отчета по выпуску.

Государственная регистрация проходит на протяжении 2 недель. Если:

- нарушений нет – присваивается регистрационный номер;

- если есть – документы возвращаются на доработку либо эмиссия признается несостоявшейся.

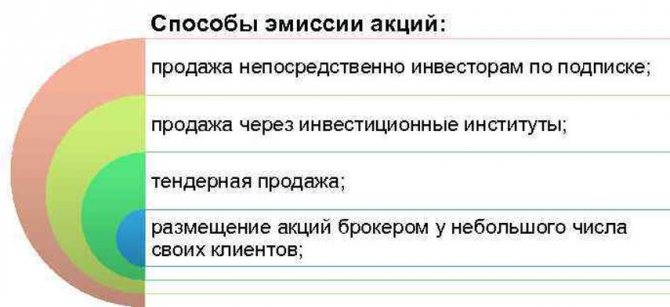

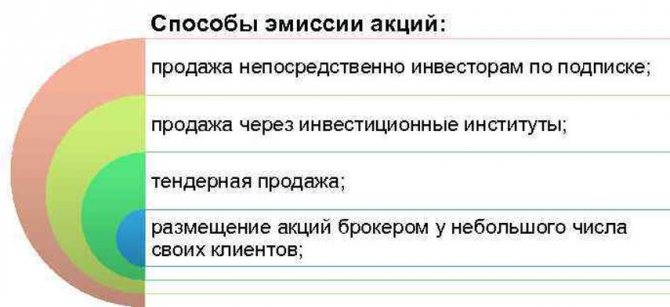

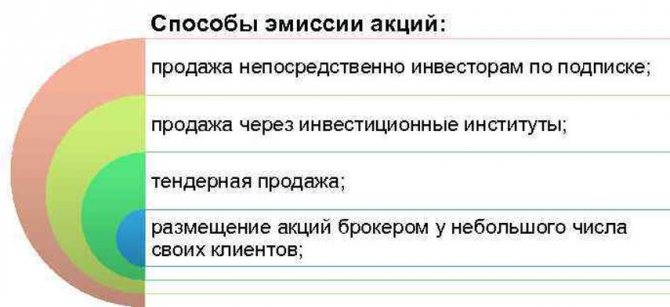

Опишу 4 способа размещения акций.

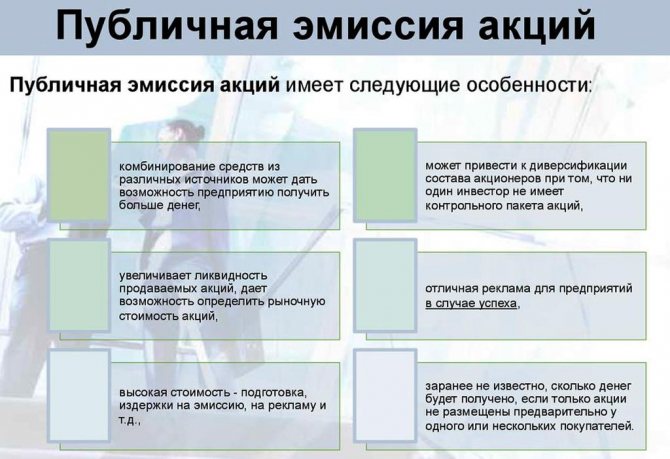

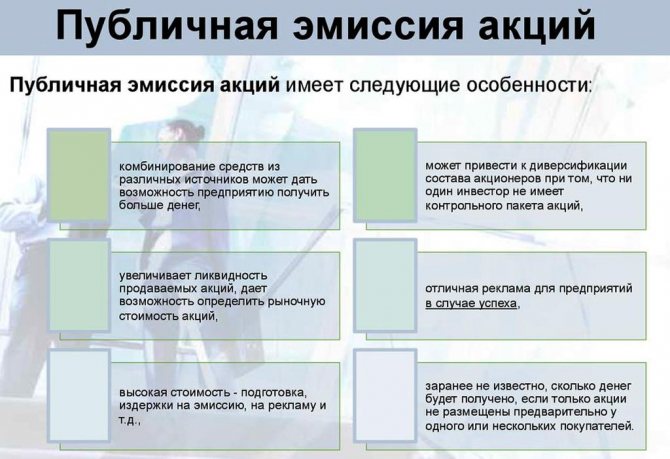

Публичный

Иначе его еще называют открытой подпиской. Покупка ценных бумаг доступна всем желающим. Разновидностью считается IPO (Initial Public Offering) – первое публичное размещение акций, обычно проводимое через биржевые торги. При этом возможно использование депозитарных расписок.

Предприятие получает значительные средства, при этом возможно перераспределение долей собственников в уставном капитале. По Закону ОАО обязаны распространять ценные бумаги через открытую подписку.

Закрытый

Продажа среди заранее установленного круга желающих:

- только акционеров;

- любых лиц, заранее заявивших о желании приобрести акции.

Вот здесь будьте внимательны. Закрытая подписка не дает акционерам преимущественного права на покупку. Право выкупить раньше остальных предоставляется по закону при любом варианте размещения, а закрытая підписка лишь устанавливает список возможных собственников.

Случается, что при довыпуске все ценные бумаги акционеры:

- При открытом способе воспользовались преимущественным правом.

- При закрытом – решили не допускать к выкупу посторонних.

Распределение

Между «старыми» акционерами распределяются эмиссионные ценные бумаги пропорционально их вкладу в уставный фонд. При этом:

- Должно соблюдаться неравенство: итоговая сумма эмиссионных акций ≤ (резервный капитал + уставные финансы – чистые активы).

- Не должно образоваться дробных акций.

- Нельзя владельцу обыкновенных акций предложить префы: ценные бумаги должны быть одного типа.

Используют этот способ, когда стоимость имущества в АО увеличивается путем вливаний дополнительных денег или переоценки основных средств.

Конвертация

Касается только привилегированных акций. При погашении их можно обменять на префы другого типа или обыкновенные акции.