Биржевой стакан цен – это один из первых элементов анализа, которые должен освоить трейдер. Стакан представляет собой не только информационную панель, которая отображает сделки, но и инструмент для простого и действенного прогнозирования возможного поведения рынка.

Несмотря на простоту таблицы, понимание её особенностей и формирования позволит существенно улучшить понимание криптовалютного рынка и сделать трейдинг более прибыльным.

Введение

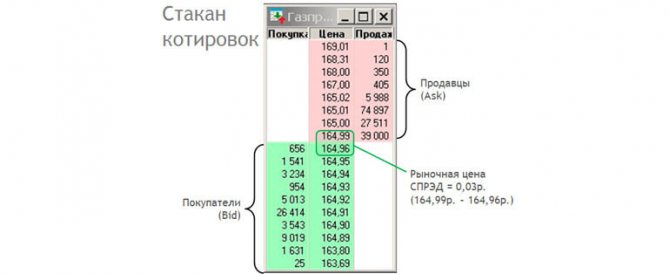

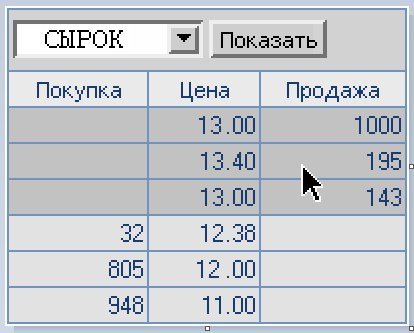

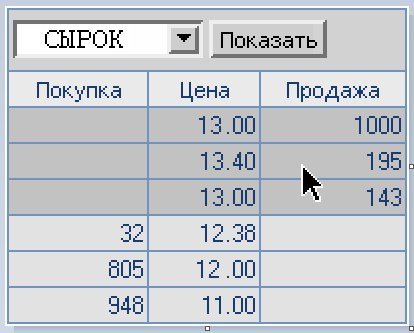

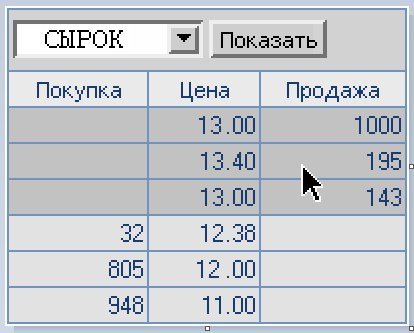

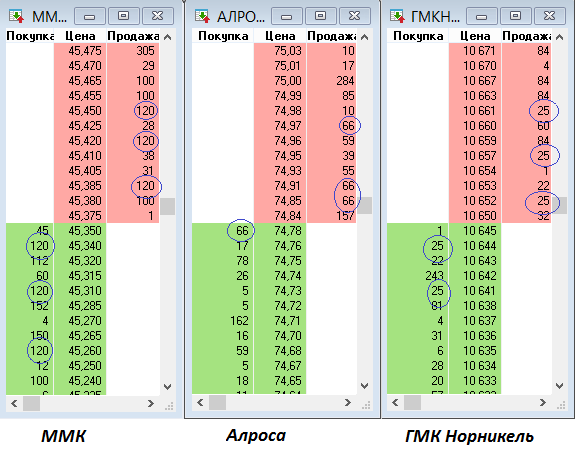

Любая биржа чем-то похожа на обычный рынок, где покупатели встречаются с продавцами. Первые хотят купить подешевле, а вторые продать подороже. И если собрать пожелания всех участников рынка в одну таблицу, выйдет примерно такая картина:

Этих продавцов и покупателей можно условно назвать пассивными

, так как они будут ждать до тех пор, пока кто-то не исполнит их заявку. Такие участники повышают ликвидность инструмента, а их заявки называются

лимитными ордерами.

Когда рынок заполнен лимитными ордерами, в игру вступает вторая группа, уже активных

участников рынка. Они не хотят ждать и желают купить по той цене, которая сейчас доступна на рынке.

Активные участники выкупают лимитные заявки пассивных участников по лучшей рыночной цене, поэтому их заявки называются – рыночным ордером

.

Итак, что такое стакан? Биржевой стакан

– это таблица с данными о лимитных ордерах на покупку и на продажу по конкретному инструменту. В каждой строке таблицы содержится информация о цене и объеме выставленных на продажу/покупку активов.

У биржевого стакана есть и другие названия: Глубина рынка (Depth of market), Level II quotes, Стакан заявок, Книга приказов (orderbook).

С помощью биржевого стакана трейдерам проще оценить ликвидность инструмента

в конкретный момент времени. А используют его в основном для определения реальных уровней поддержки и сопротивления. Однако самих методов анализа книги приказов существует множество, например, очень популярен

скальпинг с использованием стакана

.

Рекомендации по использованию стакана в торговле

При использовании этого инструмента в работе рекомендую:

- Комбинировать его с данными по сделкам. Без этого не узнаете, какие офферы были реализованы.

- Использовать другие методы анализа и поиска точек входа. Если сигнал определили, например, с помощью Фибо уровней, и позже он подтвердился через Level I и II, его ценность возрастает. Новичкам рекомендую пройти ликбез “Как использовать уровни Фибоначчи”.

- Критически относиться к офферам крупных игроков. Ловушки встречаются постоянно, научитесь избегать их.

На Форексе рекомендую не пытаться использовать стандартный стакан МетаТрейдера, он бесполезен. Исключение – биржевой режим работы при использовании МТ5.

Понятие и назначение

Биржевой стакан – это таблица с цифрами, которая отражает спрос и предложение на конкретный актив в текущий момент времени на финансовых рынках.

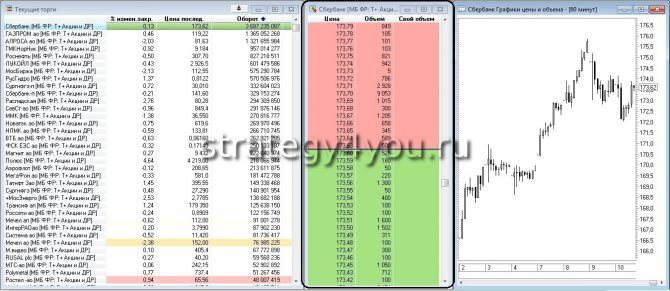

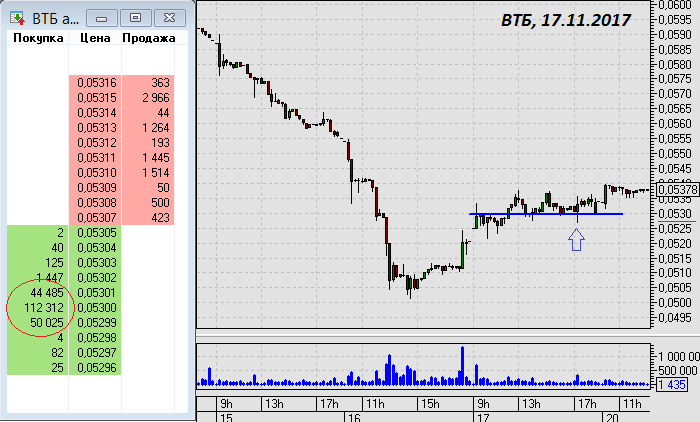

Найти его можно в торговых терминалах. Почти все брокеры включили этот удобный для торговли функционал в свои приложения для торговли. Но называют его по-разному: стакан или таблица цен, котировок, таблица ордеров, глубина рынка. А у брокера ВТБ это “очередь”.

Внешний вид стакана тоже отличается. Например, в ВТБ он выглядит так:

У брокера Тинькофф вид другой:

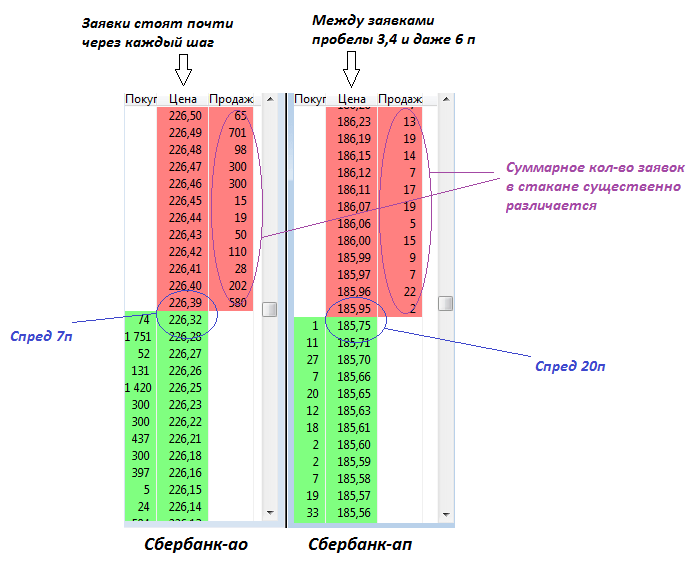

Но принципы формирования таблицы одинаковые. В ней располагаются заявки или ордера на покупку и продажу активов в порядке поступления. Цифры в течение дня меняются, по ликвидным активам движение идет каждую секунду.

Часто рядом с биржевым стаканом располагается график котировок. Это не одно и то же. В таблице показаны потенциальные сделки, которые могут и не совершиться, если не произойдет встречи продавца и покупателя. А на графике – текущая ситуация по завершенным сделкам.

Разберем, что можно использовать человеку, который совершает 1-2 сделки в месяц, инвестирует регулярно и рассчитывает это делать долгие годы.

Инвестор использует таблицу ордеров для:

- анализа объемов торгов;

- определения лучших цен спроса и предложения;

- анализа ликвидности актива;

- принятия решения о цене лимитной заявки.

Для покупки или продажи ценных бумаг на бирже инвестор выбирает, какую заявку выставить:

- Рыночная – находится в промежутке между максимальной ценой покупки и минимальной ценой продажи. Она не отражается в биржевом стакане, потому что исполняется мгновенно.

- Лимитная – заявка по стоимости продавца или покупателя. Они дают поручение своему брокеру выставить цену, которая отличается от рыночной. Если ордера продавца и покупателя встретились друг с другом, то сделка совершается. Если нет, то в конце торгового дня поручение ликвидируется. На следующий день надо подавать его заново. В биржевом стакане находятся именно лимитные заявки, которые ждут своей очереди исполнения.

Инвесторы, которые не хотят тратить время на выставление лимитных поручений и отслеживание, ставят “галочку” в окошке “по рыночной цене” в своем торговом терминале и мгновенно совершают сделку. Им вообще можно не заглядывать в “очередь”.

Остальные инвесторы, кого не устраивает рыночная стоимость, должны понимать, как можно ее уменьшить в случае покупки и увеличить в случае продажи ценных бумаг.

Где начать торговать

Если фондовый рынок кажется слишком сложным, можно начать работать с CFD на акции. С точки зрения торговых условий и количества доступных активов рекомендую AMarkets. В таблицах приведу основные характеристики и тарифы брокера.

| Компания |    AMarkets |

||

| Тарифы | Standard | Fixed | ECN |

| Минимальный депозит | 100$/ 100€ или 5000₽ | 200$/ 200€ или 14 000₽ | |

| Рекомендуемый капитал | 1000$ | 50 000$ | |

| Кредитное плечо | 1 к 1000 | 1 к 200 | |

| Спред, пункты | Плавающий, от 1,3 | Фиксированный, от 3 | Плавающий, от 0 |

| Комиссия | Нет | 2,5$, 2,5€ или 175₽ за 1 лот в 1 сторону | |

| Минимальная маржа | 1$ | 5$ | |

| Stop Out | 20% | 40% | |

| Вывод сделок клиентов на межбанковский рынок | Нет | Да | |

| Возможность размещения отложенных ордеров внутри спреда | Нет | Да | |

| Реквоты | Есть | Гарантировано их отсутствие | |

| Открыть счёт | |||

| Критерий | AMarkets |

| Регулирование | The Financial Comission |

| Минимальный капитал | От $100, €100, 5000 RUB для стандартных счетов |

| Количество активов | 100+ |

| Рекомендуемый капитал | $1000 |

| Валюта счета | USD, EUR, RUB |

| Максимальное плечо | 1 к 1000, на ECN – 1 к 200 |

| Спред в пунктах | Плавающий, от 0 для ECN, фиксированный от 3 |

| Комиссия | $2,5, €2,5 или ₽175 за 1 лот в 1 сторону для ECN |

| Скорость исполнения, мс | 53,3 – 70,0 |

| Stop Out | 20-40% |

| Вывод сделок клиентов на межбанковский рынок | + |

| Количество позиций | Без ограничений |

| Отложенные ордера внутри спреда | + |

| Реквоты | — |

| Ограничение числа сделок | Отсутствует |

| Лимитные ордера внутри спреда | + |

| Наличие requote | — |

| Собственные индикаторы | Кайман (настроение рынка) и СОТ (дает информацию от Commodity Futures Trading Commission) |

| Особенности | Welcome бонус до $10000. Кэшбек, есть турниры и прочие поощрения трейдеров |

Если решите переходить к Amarkets, рекомендую подробнее изучить приветственный бонус. Это реальная возможность получить первый депозит с минимальными усилиями. Ранее публиковался отдельный пост про бездепозитный бонус на Форекс . В нём этот приятный момент рассматривался подробнее.

Открыть форекс счет в AMarkets

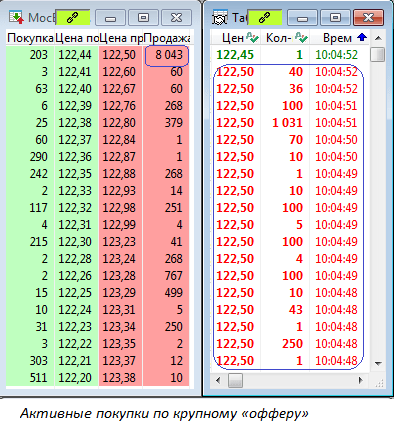

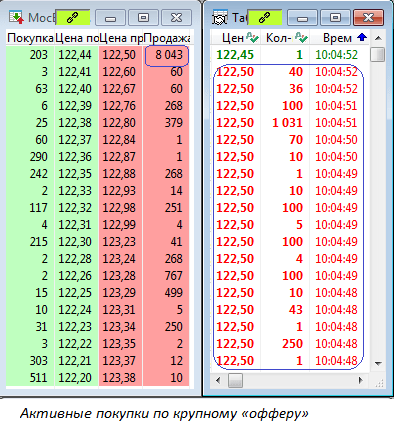

Стакан, лента, «офферы» и «принты»

Биржевой стакан (level 2 на американском рынке) – это список лимитных заявок на рынке в текущий момент. Как правило, заявки на продажу расположены сверху и выделены красным цветом – еще их называют «аски»(от англ. ask – спрос). Заявки на покупку выделены зеленым, расположены снизу и называются «биды» (от англ. bid – предложение). И те, и другие еще называют «офферами» (offers).

Иногда «офферами» называют только заявки на продажу

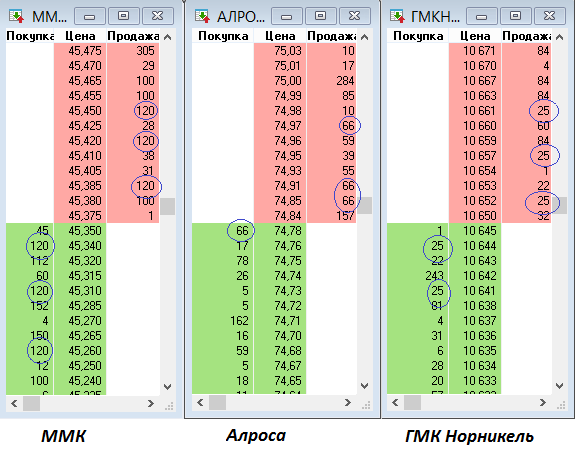

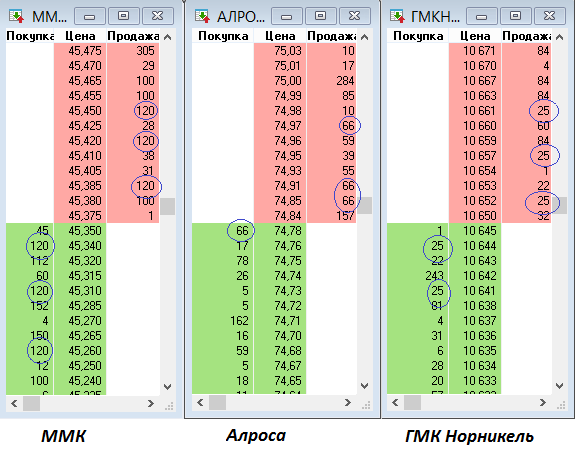

Цифра рядом с ценой обозначает количество лотов (или контрактов на срочном рынке), которое можно купить/продать по этой цене. Если вы хотите купить, например, 100 лотов, то вы можете купить 15 лотов по цене 74,84 и все остальное по 74,85. Если продать, то весь объем можно реализовать по 74,8. Если эти цены вас не устраивают, тогда вы размещаете лимитную заявку по интересующей цене, она появляется в стакане, и вы ждете, пока найдется участник торгов, который её исполнит.

Глубина стакана

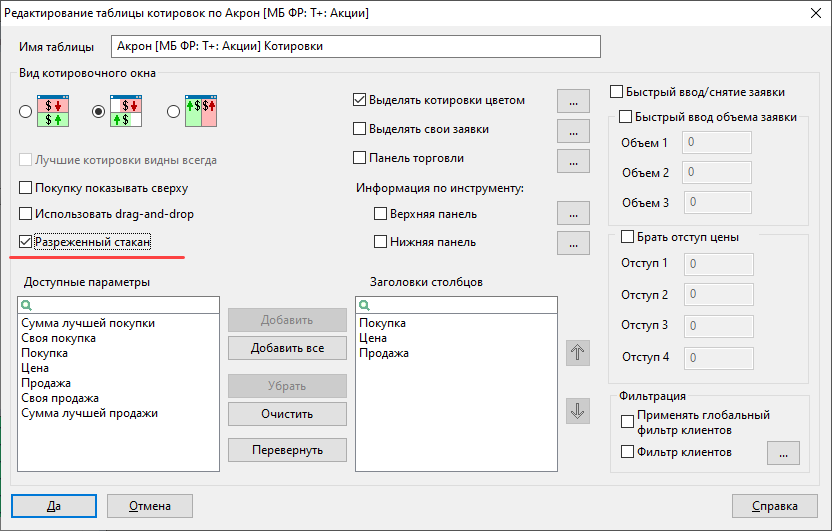

Стакан характеризуется глубиной. Глубина стакана «20Х20» обозначает, что в окне будут отображаться заявки по 20-ти лучшим ценам на продажу и 20-ти лучшим ценам на покупку. Как правило, большинство брокеров предоставляют именно такую глубину стакана. Если у вас отображается меньше, просто попробуйте подключиться к другому серверу в QUIK. Глубину, большую чем 20х20 можно получить в индивидуальном порядке, как правило, она требуется на рынке фьючерсов.

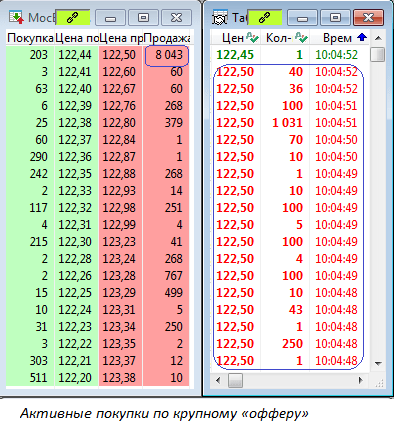

Лента сделок

Лента сделок (level 1 на американском рынке) в российской действительности, где в качестве основного торгового терминала свои позиции прочно удерживает терминал QUIK, она называется «Таблица обезличенных сделок». Найти её можно в меню Создать окно -> Таблица обезличенных сделок. Если она окажется пустой, значит нужно исправить настройки в меню «Система ->Заказ данных -> Поток обезличенных сделок». Если и там Вас встретит пустой список, необходимо обратиться к брокеру с просьбой включить поток обезличенных сделок. По умолчанию он может быть отключен, чтобы снизить нагрузку на интернет пользователя.

В ленте сделок отображаются все сделки, которые проходят по выбранным биржевым инструментам. Для эффективного использования одну таблицу лучше настраивать на один инструмент. Для наглядности удобно выделять сделки на покупку и продажу разными цветами.

Каждая строчка в ленте называется «принт» и обозначает сделку по конкретной цене. Цифра рядом с ценой обозначает количество купленных/проданных лотов (или контрактов на срочном рынке).

Что лимитируем?

Цену и объем товаров, которые хотите купить или продать.

Например, представьте, что вы торгуете глазированными сырками (хотя вряд ли кто-то станет торговать ими на бирже да еще и с ордербуком, но всё же).

Вася продает 100 глазированных сырков по 10 рублей за штуку, Коля — 200 сырков по 9 рублей за штуку, а Катя настолько любит сырки, что готова купить сразу 50 штук, но максимум за 8 рублей.

Как видим, торгуют лотами по 50, 100 и 200 штук. Стоимость покупки и стоимость продажи сырков тоже заданы с точностью до рубля. Вот что значит лимитировать.

Так выглядел бы биржевой стакан для глазированных сырков

Участники

Прежде, чем искать более конкретные сигналы в стакане, стоит разобраться, чьи действия можно там увидеть. На рынке действует большое количество самых разнообразных участников, которых условно можно разделить на следующие категории:

Высокочастотные роботы (HFT)

Скорость исполнения сделок может составлять микросекунды, так что вряд ли удастся разглядеть их, используя обычный QUIK. Тем не менее, их сделки отображаются в ленте и могут нести полезную информацию. По сути, это те же торговые алгоритмы, но использующие существенное преимущество в скорости.

Скальперы

Скальперы торгуют на коротких движениях внутри дня, заключая большое количество сделок. Простейший скальпинг предполагает паразитирование на более крупных заявках и взятие прибыли на движениях, вызванных стоп-лоссами других игроков. Примеры популярных скальперских стратегий:

Сделки внутри спреда — скальпер выставляет лучший «бид» на покупку, а потом сразу выставляет лучший «аск» на продажу. При удачно подобранном моменте и достаточной ширине спреда удается сделать быструю сделку с небольшой прибылью, окупающей комиссию.

Сделки от крупного «оффера» — при появлении крупной заявки в стакане, часто её не могут удовлетворить сразу. Цена убегает от неё, движимая закрытием позиций и входящими в сделку скальперами, рассчитывающими заработать на этом отскоке.

Сделки на «разъедание» крупного «оффера» – когда поток сделок по «офферу» достаточно сильный, скальперы входят в сделку в надежде на то, что после удовлетворения «оффера» сработают стоп-лоссы заходивших на отскок и дадут краткосрочный импульс.

Маркетмейкеры и торговые алгоритмы

Имеются в виду не те «страшные маркетмейкеры», которые «кукловодят рынок» и которыми пугают на форумах сторонники теорий заговоров. Институт маркетмейкинга создан для поддержания ликвидности на рынке. Эти участники торгов удерживают спред, чтобы он чересчур не расширялся, а также покупают, когда все продают и продают, когда все покупают. Их цель — стать для вас другой стороной сделки, когда ликвидности недостаточно. Такая деятельность выгодна эмитенту и бирже, чтобы поддерживать ликвидность не самых популярных инструментов. Для самого маркетмейкера такая торговля связана с определенными рисками, поэтому маркетмейкеры используют специальные торговые алгоритмы с выставлением двусторонних котировок, а биржа предоставляет льготные условия по комиссиям, позволяющие маркетмейкеру отбивать расходы и зарабатывать прибыль.

Как и для любого разработчика торгового алгоритма, маркетмейкеру важно, чтобы его суть оставалась недоступна широкому кругу трейдеров. Однако отдельные моменты можно разглядеть в стакане. В частности, можно обращать внимание на одинаковые «офферы».

Помимо маркетмейкеров на рынке действует большое количество других торговых алгоритмов, реализующих различные стратегии. Они могут провоцировать ложные пробои и другие обманные маневры на коротких временных промежутках, поэтому стоит проявлять бдительность.

Частные инвесторы и профессиональные трейдеры

Условно можно назвать их «толпой». Участники торгов, действующие по своим стратегиям на различных временных интервалах, которые во время сильных движений могут поддаваться эмоциям и вести себя предсказуемо (чем профессиональнее участник, тем в меньшей степени это проявляется). Они являются «топливом» которое заставляет цену двигаться. Их активность и предпочтения можно оценить по частоте и объему сделок, переставлению «бидов» и «асков», расширению и сужению спреда.

Крупные игроки и инвестиционные фонды.

Самая интересная категория игроков. Имея большой объем денег, такие игроки могут существенно сместить баланс спроса и предложения. Чем крупнее оперируемые игроком суммы — тем более существенное и долгосрочное влияние оказывают на рынок его действия. Основная задача использования стакана и ленты — определение присутствия таких игроков, попытка понять их намерения и насколько им это удается. Такой навык еще называют чтением ленты.

Чтение ленты — непростой процесс, для овладения которым необходимы либо качественные видеоматериалы с комментариями, либо знающий человек, который покажет вам пальцем куда нужно смотреть. И конечно же — много практики. Тем не менее, есть ряд простых формаций, которые можно наблюдать и без особой подготовки.

Резюме

В биржевой торговле стакан и лента сделок – полезные инструменты. Они помогают понять истинные намерения других трейдеров, в частности крупных игроков, способных повлиять на движение графика. При внутридневной работе использование Level I и II рекомендовано всем без исключения. Если торговля ведется на старших таймфреймах (Н4 и выше), можно обойтись и без изучения заявок других трейдеров.

Эффективность использования этих инструментов напрямую зависит от опыта трейдера. Поначалу будет сложно, но со временем привыкнете. Не могу гарантировать, что каждый из вас сможет предугадывать движения «крупняка», но как минимум видеть ловушки и уметь правильно выставлять стопы и тейки вы сможете.

В комментариях можете не только оставлять вопросы по работе с Level I и II, но и делиться собственным опытом. Возможно, есть предложения или замечания – их также с радостью выслушаю.

На этом небольшой обзор работы с биржевым стаканом заканчиваю. Не забудьте подписаться на обновления моего блога в телеграм, чтобы в числе первых получать уведомления о выходе новых материалов. Всего хорошего, успехов в торговле и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

403

Как вести торговлю

Без нормального стакана цен скальпировать на рынке практически невозможно. Скальперская торговля по стакану заключается в применении стакана цен с плавающим спредом. Любой скальпер может определить момент наращивания объема, а также затухание импульса.

Важно: закрывать сделку нужно в тот момент, когда цена начинает постепенно двигаться в плюс и съедать первый уровень поддержки. Позицию нужно открывать в тот момент, когда в стакане возникают крупные заявки. Опытные трейдеры всегда увидят эту тенденцию из ценового стакана.

Скальперы, применив стакан цен, могут вовремя обнаружить разворот линии тренда. Это предоставит им возможность вовремя выйти из сделки. Места разворота тренда всегда сопровождаются большими объемами, направленными развернуть цену в обратном направлении.

Виды заявок

Существует три вида биржевых заявок:

- Рыночные

. Данные заявки на покупку/продажу исполняются по лучшей рыночной стоимости в желаемом объеме. - Лимитные

. Такие заявки – обычные ордера, включающие требуемый актив, его цену, а также желаемый объем. - Условные

. Это все заявки, требующие соблюдения заданных рыночным участником условий, исключая лимитные.

Биржевой стакан демонстрирует только лимитные заявки. Сделки по рынку не видны, так как исполняются мгновенно по лучшим ценам. Условные приказы не отображаются ввиду того, что ожидают наступления требуемых условий, при которых они станут лимитными либо рыночными.

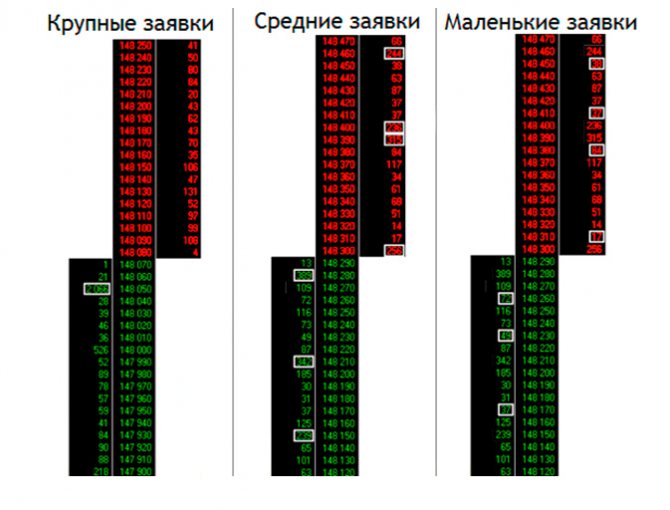

Заявки, которые отражает глубина рынка, также разделяются на мелкие, средние и крупные. Такое деление является условным и производится относительно среднедневных объемов торгов по инструменту на конкретной биржевой площадке. К примеру, если усредненный объем сделок по фьючерсу на индекс РТС составит 1 млн контрактов за сессию, то ордер на 2–5 тыс. контрактов можно отнести к крупным заявкам, и за ним нужно вести пристальное наблюдение.

При таком среднем объеме ежедневных заявок их можно разделить на следующие:

- Мелкие – 20–100 контрактов

. Такое количество контрактов не заслуживает особого внимания трейдеров, потому что данный объем сделки не сможет оказать влияния на ценообразование инструмента. - Средние – 400–1 000 контрактов

. Такие объемы значительны, только если в узком диапазоне цен подобных им накапливается большое количество. В этом случае давление на цены происходит за счет плотности ордеров, создающих повышенный объем. - Крупные – 4–10 000 контрактов

. Такие ордера считаются важными, так как существенно влияют на колебания котировок. За такими позициями пристально наблюдают и учитывают их воздействие на рынок при планировании своих торговых действий.

Чего нет

В стакан не наливают некоторые виды заявок, а именно: условные, айсберг-заявки и рыночные заявки.

Суть условных заявок заключена в самом названии, то есть они исполнятся только при достижении какого-либо условия. Айсберг-заявка — это вид лимитной заявки, при которой мы сразу оговариваем объем заявки, но этот объем делится на видимый в стакане и невидимый. Рыночные заявки — заявки купли-продажи на рынке по лучшей имеющейся цене. Выходит, что в стакане нет уймы информации. За это, кстати, многие относятся к инструменту скептически.

А при чем тут стакан?

Если мы занесем в таблицу всю информацию по глазированным сыркам из примера выше, мы как бы заполним таблицу информацией о текущем спросе и предложении. То есть мы сможем оценить действующие торги по сыркам. Биржевой стакан — это инструмент технического анализа. Для «трейдеров-фундаменталистов» он не представляет интереса, так что Уоррен Баффет, скорее всего, его не использует.

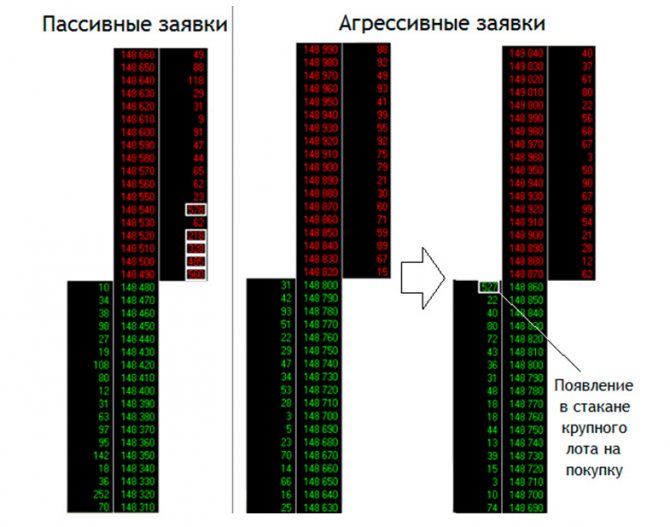

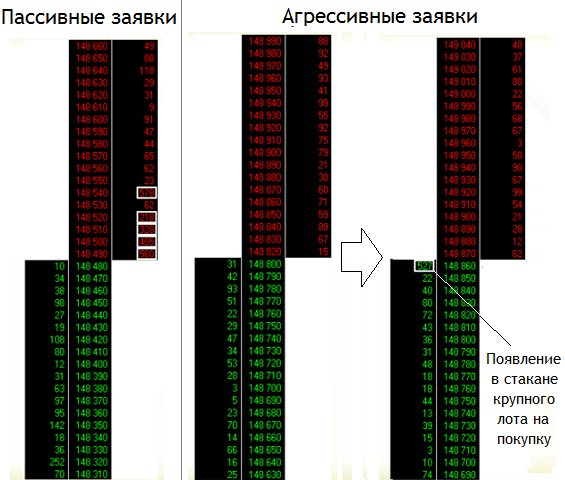

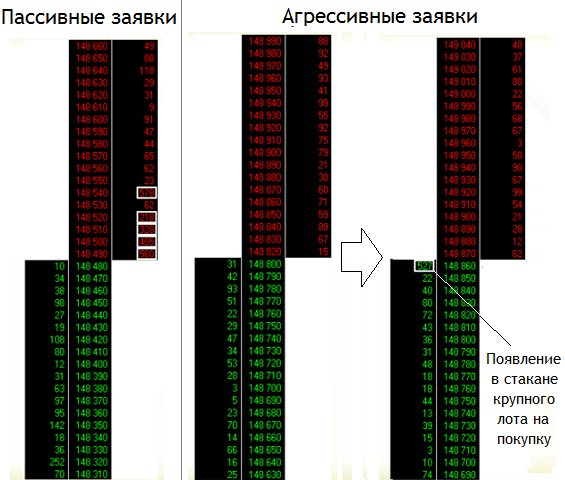

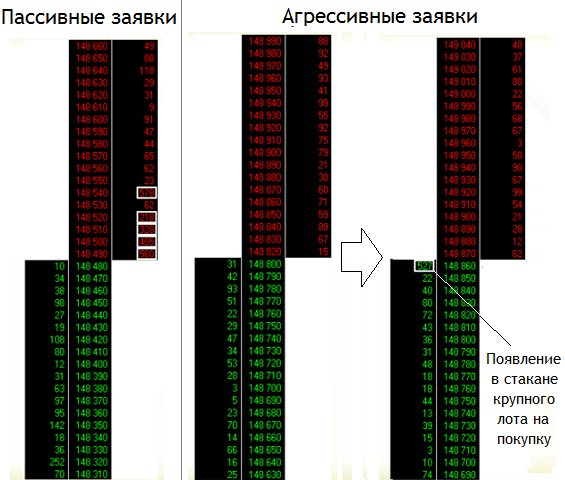

Пассивные и агрессивные заявки

Пассивными считаются ордера, которые статично располагаются на ценах, близких друг к другу по значению, т.е. они не двигаются и как бы охраняют некий уровень, при этом никакой агрессии с их стороны не наблюдается. Биржевой стакан отражает пассивные ордера в моменты, когда рынок подходит к сильному графическому уровню сопротивления (или поддержки). В результате рыночной борьбы уровень либо пробьют, либо цена отскочит от него.

Агрессивными считаются заявки, которые подаются с рынка (т.н. рыночные приказы) – такие ордера двигают рынок. Также различают другого рода агрессивные приказы – они вроде бы являются лимитированными, но при этом активно следуют за рынком, т.е. это ордера, которые могут неожиданно появиться в стакане и при движении рынка в ту или иную сторону постоянно подтягиваться к рыночной цене, подталкивая, таким образом, рынок. Такое перемещение может очень долго поддерживать рынок.

Часто активные и пассивные заявки взаимодействуют друг с другом, а биржевой стакан отражает этот процесс. Когда линия сопротивления пробивается, она превращается в уровень поддержки, а на языке котировочного стакана происходит следующее: преодолевается плотность пассивных приказов, после чего появляется агрессивный покупатель, который подставляет заявки по ближайшим ценам Bid. Соответственно теперь, чтобы пробить рынок вниз, необходимо пробить поддержку, которую все активнее начинают защищать другие трейдеры.

Торговля от плотности

Для прибыльной торговли трейдер должен в первую очередь должен четко определить для себя, какую он ищет плотность, как ее надо съесть для прибыльного входа в сделку и другие факторы. При торговле на отскок плотность должна полностью соответствовать сильной линии. Исключением может стать слишком большая плотность.

Но вначале трейдер должен узнать, что она не фейковая и ее хотят выполнить. Если к ней подходят и затем съедают, можно заходить в сделку. Иногда маркет-мейкеры пугают других трейдеров для продвижения рынка вверх. Этот способ нуждается в большом внимании трейдера и может применяться как на ценных бумагах, так и на валютных парах.

Для трейдинга необходимо дождаться наибольших заявок или айсбергов, удерживающих стоимость, и зайти в сделку в соответствии с плотностью. Сразу за этими показателями нужно установить стоп, дождаться отката и выйти из сделки.

Чтение стакана

По сути, биржевой стакан можно считать отражением настроения рынка в очень коротком интервале времени. Внимательно наблюдая за активностью в биржевом стакане, иногда можно правильно предсказать, как изменится цена в ближайшие несколько минут или даже секунд. Подобный способ совершенно не подходит трейдерам, торгующим в среднесрочном и уж тем более долгосрочном периодах. Как и инвесторам, разумеется. Однако скальперы, торгующие в минутном диапазоне, нередко обращают внимание на сигналы, которые даёт динамика заявок в стакане.

Основной индикатор при анализе стакана цен – это крупные заявки. Крупной заявкой называется такой уровень цены, на котором сконцентрировано существенное относительно среднего объёма торгов число ордеров. Нередко называют даже соотношения, при котором заявка считается крупной: например, существует мнение, что крупная заявка составляет не менее 0,1% от среднего суточного количества проданных акций.

Что это означает в жизни? Например, объём сделок с обыкновенными акциями Сбербанка за минувший торговый день составил почти 67 миллионов штук. При таком объёме крупной сделкой считается приблизительно 67 000 000 × 0,1%= 67 000 акций. Однако необходимо понимать, что такая схема является весьма условной и лучше определять крупные заявки в зависимости от средних значений.

Таким образом, крупным может считаться и тот ордер, объём которого в несколько раз превышает средний в течение торгового периода. Такие сделки достаточно заметны, однако существуют также варианты стаканов со встроенной гистограммой, облегчающей обнаружение объёмных заявок.

Наличие крупной заявки может сформировать локальную линию сопротивления. По этой причине скальперы нередко выставляют свои стопы и тейк-профиты на несколько пунктов раньше таких заявок – движение цены до этого уровня, как правило, более предсказуемо. Такие заявки иногда образуют канал, внутри которого движется цена, не в силах преодолеть сопротивление. Но если цене удаётся «пробиться» через объём крупной, часто следует её дальнейшее продвижение за это значение.

Методы применения стакана в работе

Информация по заявкам других трейдеров может помочь в торговле. Следить придется за действиями крупных игроков, рядовые спекулянты с объемами в пару лотов игнорируются. Ниже – небольшая инструкция, поясняющая, как пользоваться биржевым стаканом.

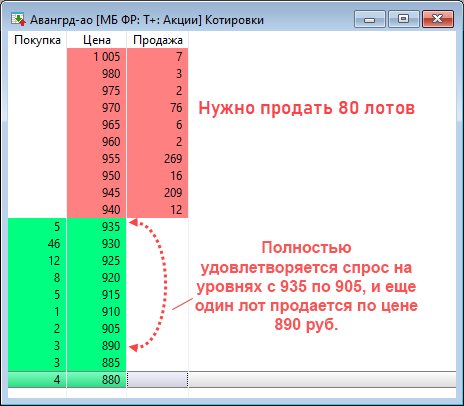

Определение цены, по которой исполнится заявка

Это актуально для низколиквидных инструментов, по которым ограничено предложение и спрос. Если входить крупным объемом, то реальная цена исполнения отличается от лучшего Бида/Аска, отображающегося в торговом терминале.

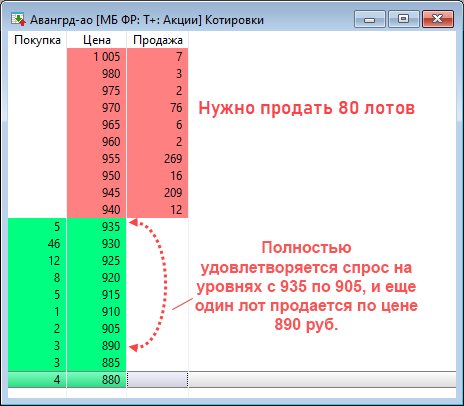

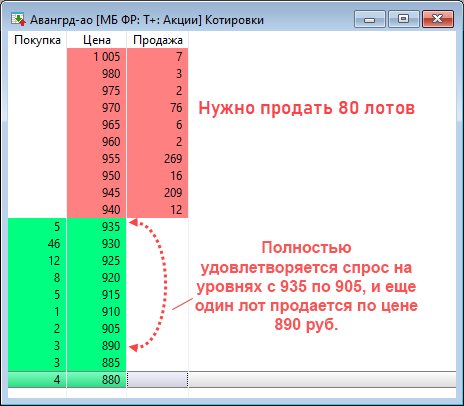

В примере с обычными акциями Авангарда при продаже 80 лотов нет достаточного спроса на одном ценовом уровне. По текущим заявкам можно определить реальную цену исполнения приказа. В терминале в момент заключения сделки будет виден курс 935 руб., но за счет большого объема происходит удовлетворение спроса на нескольких уровнях.

В реальности цена исполнения окажется равной не 935 руб., а (5 х 935 + 46 х 930 + 12 х 925 + 8 х 920 + 5 x 915 + 1 x 910 + 2 x 905 + 1 x 890)/80 = 926,25 руб.

По голубым фишкам с такой проблемой могут столкнуться разве что крупные игроки. Объемы, характерные для рядовых спекулянтов, удовлетворяются практически мгновенно без ухудшения цены.

Крупный оффер

Все зависит от того, где появился этот оффер:

- Внутридневные трейдеры фиксируют профит на High/Low сессии. Если во второй половине дня появился крупный оффер на продажу или покупку, и он находится в районе дневного максимума/минимума, велика вероятность, что крупный игрок собирается фиксировать профит. Можно попробовать поймать отскок или закрыть прибыль чуть раньше, чем это сделает «крупняк», выставив свой Бид чуть выше, чем это сделал маркетмейкер. За счет этого ваш приказ гарантированно исполнится.

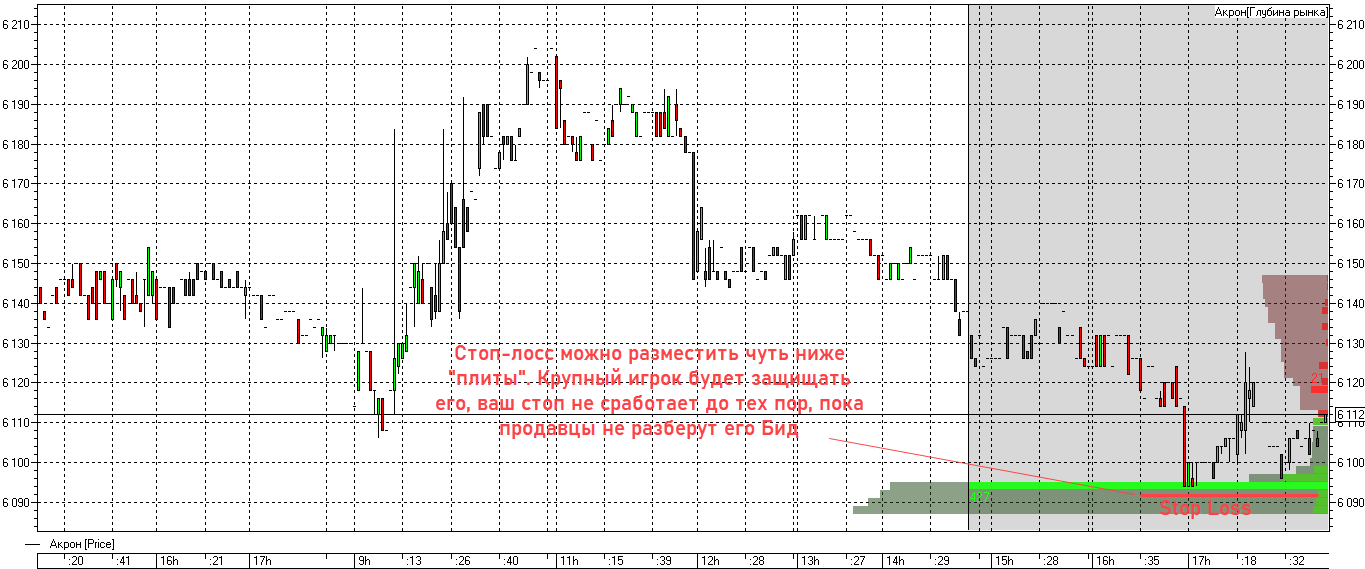

- Большой Бид или Аск непосредственно на исторически значимом уровне. Это может быть как желанием защитить важную поддержку/сопротивление, так и фиксацией профита. Это идеальный ориентир при выставлении собственного стоп-лосса. Если разместить SL за «плитой» (оффер большого объема), то крупный игрок будет защищать и важный для себя уровень, и ваш стоп. Это сокращает размер SL и дает дополнительную устойчивость позиции.

- При движении в горизонтальном коридоре аномальные офферы могут формироваться у его границ недалеко от лучшего Бида/Аска. В зависимости от ситуации это может быть провокацией или попыткой спровоцировать выход графика из диапазона.

Основные принципы работы с офферами «крупняка» сводятся к использованию его в роли ориентира при фиксации прибыли или установке стопа. Если увидите такой приказ в стакане, не торопитесь тут же заключать сделку в том же направлении. Это может оказаться обычной провокацией.

Выгодная торговля в AMarkets

Формирование цены

Допустим, дано: цена и заявки на покупку и продажу. Если по этой цене будет заявлено больше сделок на покупку, чем на продажу, то значит, что все получат желаемое, а цена повысится на одну единицу. Если же и по этой цене больше заявок покупки, то цена еще повысится. Вот такой простой принцип.

На сегодняшний день брокеры продолжают развивать работу электронных сетей, поэтому повышается централизация торговой системы. Брокерские центры интегрируют ценовой стакан в торговую платформу Metatrader 4 – пользующуюся самым большим спросом у трейдеров, а также предлагают дополнительные полезные функции (например, торговля в один клик).

Уловки со стороны крупных трейдеров

Классический обман – создание иллюзии движения графика в одном из направлений, чтобы вынудить обычных трейдеров войти в рынок. Происходит это примерно так:

- Выставляется крупный Аск (не айсберг, а обычный оффер). Создаётся впечатление, что на пути дальнейшего роста – сильное сопротивление. Часть трейдеров не будет покупать и начнет искать возможность для продаж.

- Одновременно с Аском крупный игрок набирает объем Бидом, скрывая его от других с помощью айсберг-заявки. Как вариант – сделки совершаются по рынку, но объем дробится на части, чтобы не привлекать лишнее внимание.

- Когда куплено нужное количество лотов, Аск убирается, вместо этого выставляется крупный оффер на покупку. Толпа полагает, что теперь уже нисходящее движение исключено, совершаются сделки на покупку. Часть трейдеров, ранее открывшая короткие позиции, избавляется от них, также заключая сделки на покупку.

- За счет этой схемы крупный игрок набирает объем по выгодной цене и не оставляет обычным трейдерам выбора. Они вынуждены двигать цену туда, куда и планировал изначально «крупняк».

Что касается того, как понимать стакан заявок на фондовой бирже, то без ленты сделок не обойтись. В рассмотренном выше примере опытный трейдер мог заподозрить неладное, анализируя открываемые позиции. Level II без данных по реальным сделкам не позволяет этого сделать.

Используются и другие приёмы. Например, вместо установки «плиты» в виде большого оффера трейдеры вручную или с помощью роботов покупают/продают на определенном уровне, защищая его. Level II при таком сценарии бесполезен, вы не сможете через него понять, где именно находится интерес крупного трейдера.