Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Преимущества | Недостатки |

| Позволяет сравнить на основе доходов инвестиционную привлекательность бизнеса или инвестиционного проекта Простота проведения расчета Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста |

Применим при стабильно функционирующем предприятии (бизнесе), когда можно корректно прогнозировать будущие денежные поступления и доходы. Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов Объекты оценки находятся на модернизации и реконструкции

Читайте также: Использование брокерского счета при валютных операциях юридических лиц

Не походит для оценки бизнеса с убытками Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста |

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

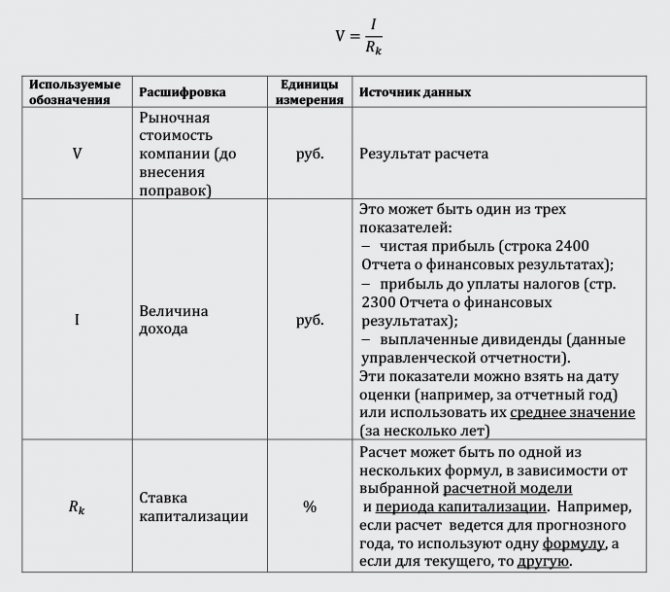

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

где:

V (англ. value) – стоимость бизнеса (проекта);

I (англ. income) – доход;

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

| V | Стоимость бизнеса | Руб. | Показывает рыночную стоимость имущества компании |

| I | Доход | Руб. | Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов: · Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат · Денежные потоки

Читайте также: Валютный рынок Форекс (Forex) — что это такое и как выйти на биржу форекс: пошаговая инструкция + советы трейдерам

Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) |

| R | Ставка капитализации | % | Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Недостатки оценки компании по значению рыночной капитализации

- наличие в цене акций спекулятивной составляющей. Например, традиционно перед выплатой дивидендов наблюдается рост котировок ценных бумаг, после выплат — откат. Финансовое состояние компании остается неизменным, капитализация изменяется;

- игнорирование в показателе других влиятельных экономических факторов. Инвесторы, которые умеют анализировать отчетность, рыночную стоимость акций сопоставляют с долговой нагрузкой и ликвидными активами компании. Но есть инвесторы, которые вкладывают деньги, руководствуясь хорошей динамикой котировок и чьими-либо советами. Вот именно они и завышают безосновательно рыночную стоимость бумаг;

- ограниченная возможность оценки. Сделать оценку по рыночной капитализации можно только публичных акционерных компаний, о которых есть базовая информация.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет. Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности. Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия. Используются и как ретроспективные данные, так и прогнозные. |

Определяем размер

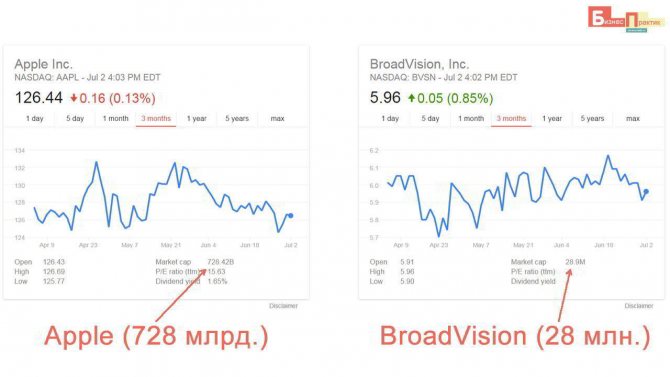

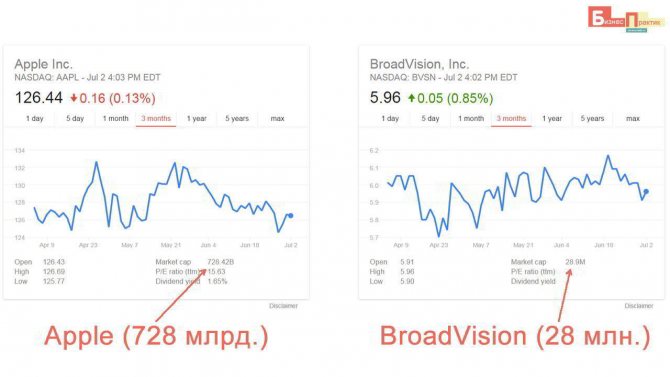

Инвесторы обычно оперируют несколькими категориями, однако эти разделения условны, и вы можете определить для себя свои собственные:

- Микро капитализация (Micro Cap) – $300 миллионов и меньше.

- Маленькая капитализация (Small Cap) – $1 миллиард и меньше.

- Средняя капитализация (Mid Cap) – $2 – $10 миллиарда.

- Большая капитализация (Large Cap) – Больше $10 миллиардов.

- Мега капитализация (Mega Cap) – Больше $200 миллиардов.

Как уже было сказано выше, это все очень условно и вы можете встретить другие значения. Некоторые инвесторы, например, делят компании только на три категории, вместо пяти.

Есть мнение, что использование такой сегментации наиболее удобно, поскольку инвестирование в микро и мега-компании значительно отличается от остальных.

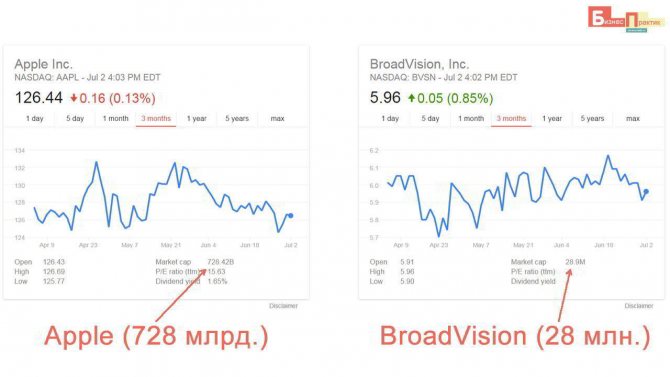

Представителем мега-компаний является Apple (728 млрд.), а к категории микро можно отнести, например, BroadVision (28 млн.).

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

Более подробно про виды прибыли читайте в статье: → “Чистая прибыль прибыль предприятия: формула расчета, анализ“.

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

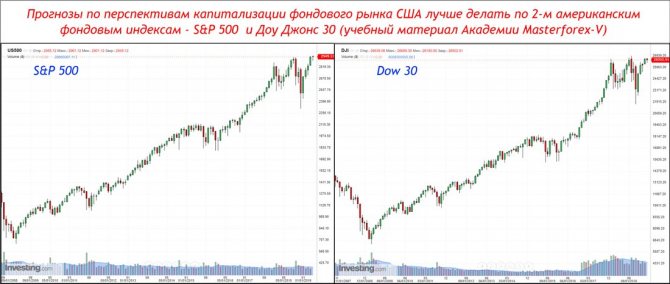

Характеристика фондового рынка

Фондовые рынки существуют в каждой стране, они схожи по видам деятельности, основным процессам, протекающим внутри них, и наличием участников или их еще называют игроками.

Фондовый рынок дает возможность получить физическому или юридическому лицу дополнительный доход, но также надо учитывать и степень риска, так, при негативных обстоятельствах, можно потерять деньги, а не получить прибыль.

Определение 1

Фондовый рынок представляет собой специфическую форму по купле – продаже специфического товара (ценных бумаг).

Основная функция фондового рынка в нашей стране — формирование денежной массы. В дальнейшем ее можно использовать в целях продолжения наращивания капитала, а также для инвестирования в те отрасли хозяйства нашей страны, где от инвестиций можно получить максимальную прибыль.

Для того чтобы развивать фондовый рынок, необходимо:

- мотивировать всех граждан страны стать участниками рынка;

- покупать и продавать ценные бумаги, получать с этого дополнительный доход.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Чем больше участников рынка, тем выше доход, как самих игроков, так и управляющих фондовым рынком.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

Коэффициент капитализации рассчитывается по следующей формуле:

где:

R – ставка капитализации;

V – стоимость компании;

Iai – размер дохода созданный i-й компанией аналогом;

Vai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

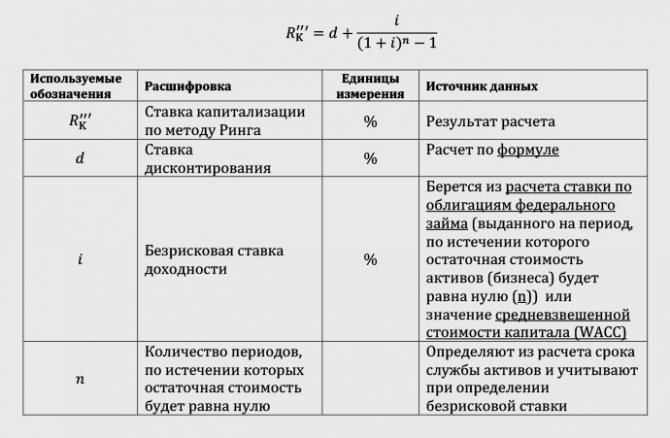

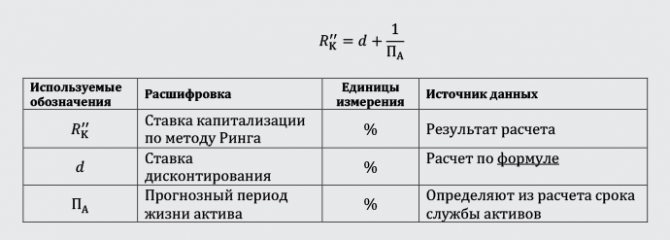

Расчетный метод определения коэффициента капитализации

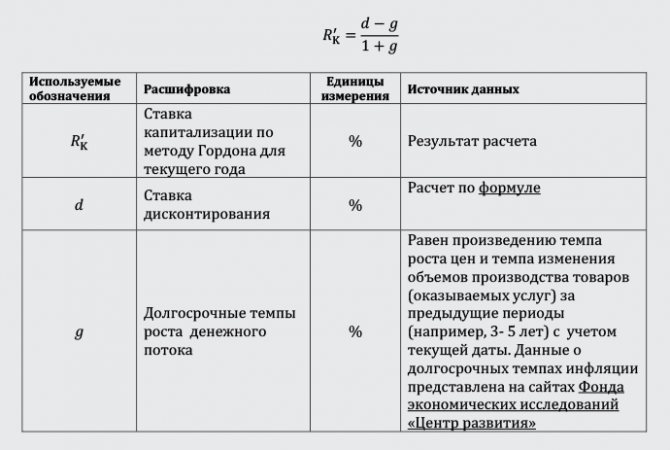

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → «10 современных способов расчета ставки дисконтирования». Формулы расчета следующие:

| Формула №1 | Формула №2* |

| где:

R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе прогнозируемой доходности);

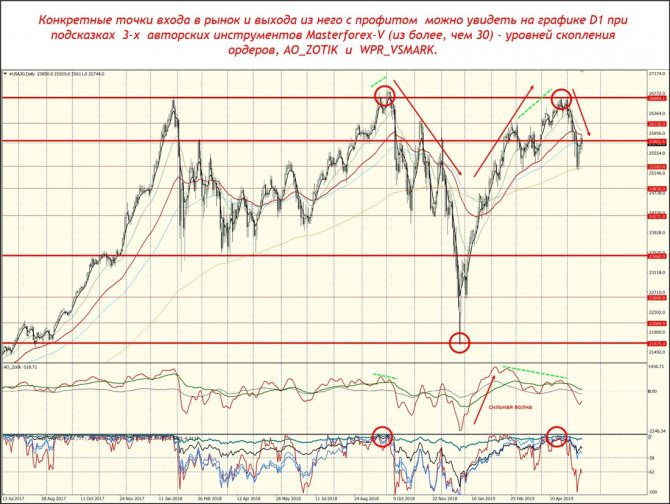

Читайте также: Технический или фундаментальный анализ — что прибыльнее и лучше

|

где:

R – ставка капитализации ; r – ставка дисконтирования (норма прибыли); g – прогнозируемые средние темпы рота доходов компании (на основе ретроспективных данных дохода). |

*можно заметить что вторая формула соответствует коэффициенту дисконтирования в модели Гордона.

Наиболее часто применимы следующие методы оценки ставки дисконтирования:

- Модель оценки капитальных активов (CAPM, модель Шарпа) и ее модификации.

- Модель средневзвешенной стоимости капитала WACC.

- Метод кумулятивного построения.

Какое отличия ставки капитализации и ставки дисконтирования?

В таблице ниже представлены различия между понятиями ставки дисконтирования и ставки капитализации ↓.

| Ставка дисконтирования | Ставка капитализации |

| Оценивает и показывает будущую норму прибыли (доходность) капитала компании | Оценивает текущую норму прибыли (доходности) капитала компании без учета темпа роста компании |

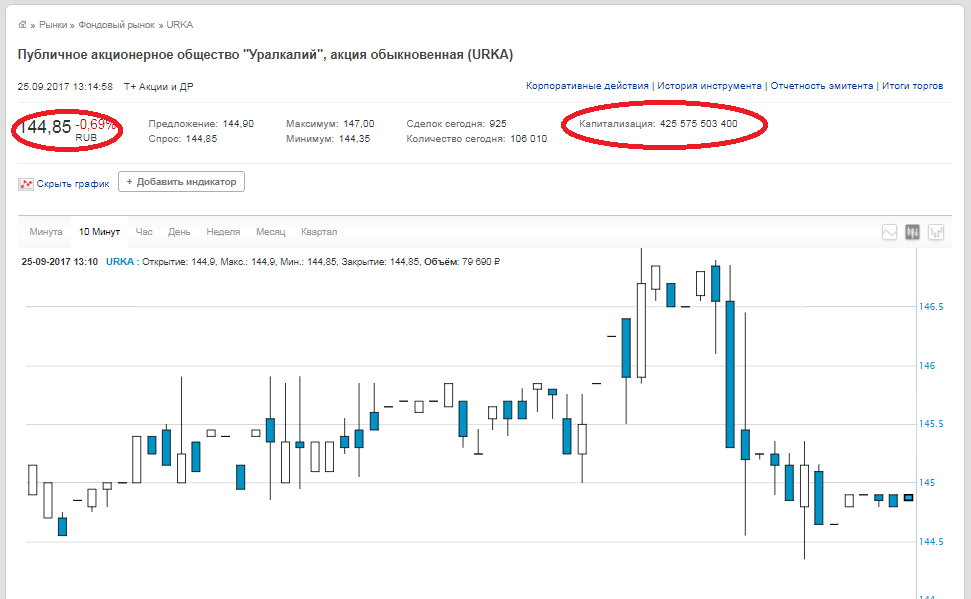

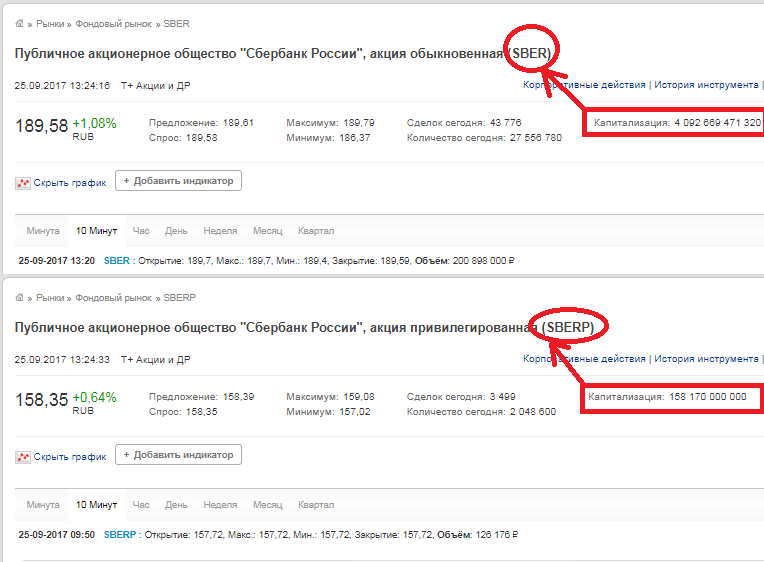

Как рассчитывается рыночная капитализация?

На самом деле, рассчитать рыночную капитализацию достаточно просто:

Рыночная капитализация = цена акции x общее количество акций в обращении

Почему рыночная капитализация так важна? Она позволяет инвесторам оценить относительный размер одной компании по сравнению с другой. Рыночная капитализация измеряет стоимость компании на открытом рынке, а также определяет восприятие рынком ее будущих перспектив, поскольку она отражает, сколько инвесторы готовы платить за ее акции.

Но прежде чем компания сможет определить цену своих акций и количество акций, находящихся в обращении, она должна пройти процесс оценки, связанный с выходом на биржу.

Есть несколько факторов, которые могут повлиять на рыночную капитализацию компании. Это могут быть существенные изменения стоимости акций, а также изменения количества выпущенных акций.

Рыночная капитализация обычно не изменяется в результате дробления акций или выплаты дивидендов. После дробления цена акций будет снижена, поскольку количество акций в обращении увеличилось. Например, при сплите 2 к 1 цена акции будет уменьшена вдвое.

Хотя количество акций в обращении и цена акций меняются, рыночная капитализация компании остается постоянной. То же самое и с дивидендами. Если компания выплачивает дивиденды, увеличивая тем самым количество акций, ее цена обычно падает.

Определение цены акций

Частная компания получает оценку аналитиков, основанную на том, сколько компания должна стоить. Затем, до выхода на биржу, стоимость компании в частном порядке определяется андеррайтерами, такими как Wells Fargo (NYSE: WFC) или Goldman Sachs (NYSE: GS).

В зависимости от количества предоставляемых акций цена отдельной акции компании определяется стоимостью компании, разделенной на каждую акцию:

Цена акции = Стоимость компании / Количество акций в обращении

После того, как акции начинают торговаться на бирже, их цена зависит от спроса и предложения. Это напрямую связано с колебаниями на рынке и может определяться любым количеством факторов, включая рост конкуренции или просто общий рыночный спад, например, вызванный пандемией COVID-19.

Определение количества акций, которые нужно сделать доступными

При выходе на биржу различные биржи, такие как Nasdaq Composite (NASDAQ: NDAQ) и Нью-Йоркская фондовая биржа (NYSE: NYX), будут иметь минимальное количество акций. Например, для листинга на Nasdaq компания должна иметь не менее 1,25 миллиона акций в обращении, за исключением акций, принадлежащих должностным лицам, директорам или любым бенефициарным владельцам более 10% компании.

Нет ограничений на количество акций, которые компания может выпустить во время или после регистрации. Это означает, что количество акций, предлагаемых компанией, может быть достаточно разнообразным.

Например, по состоянию на 31 декабря 2020 года Apple (NASDAQ: AAPL) имеет 4,45 миллиарда акций в обращении, в то время как Amazon (NASDAQ: AMZN) всего 498 миллионов. Однако по состоянию на 21 апреля 2020 года обе компании стоят примерно одинаково, а их рыночная капитализация составляет 1,19 триллиона долларов.

Наличие большего количества акций в обращении не делает компанию более ценной. Это связано с тем, что чем больше акций, тем меньший кусок общего пирога представляет каждая из них, поэтому они по отдельности стоят меньше. Таким образом, общее количество находящихся в обращении акций каждой компании определяет ее рыночную капитализацию.