Реинвестирование – это процесс увеличения первоначального инвестиционного капитала путем осуществления дополнительных вложений с целью увеличения получаемого дохода. Перед рассмотрением вопроса: «Что такое коэффициент реинвестирования формула?» нужно понять суть самого процесса.

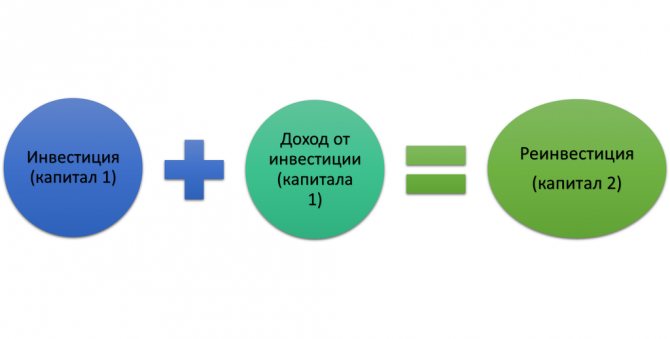

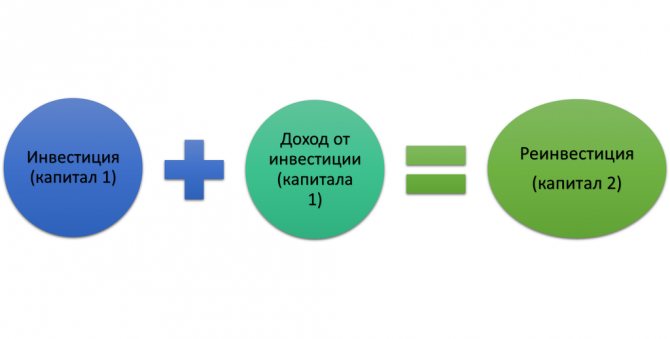

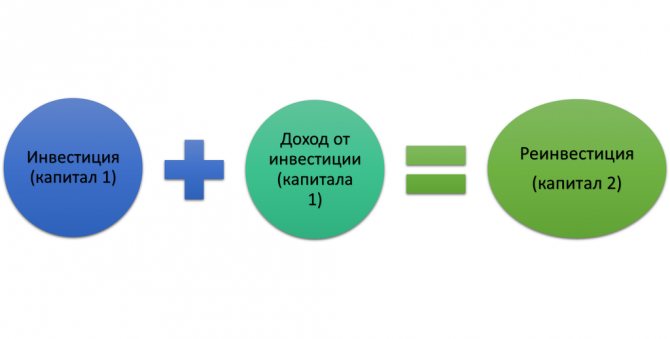

Суть реинвестирования заключается в том, что дополнительные вложения (инвестиции) — это нечто иное как доход (прибыль), полученная от первоначального размещения капитала. На английском языке понятие реинвестирование выглядит так «plough back». «Back» дословно переводится «назад» и это четко отражает суть, т.е. прибыль (доход) возвращается назад, увеличивая капитал с целью роста прибыли в дальнейшем. Наглядно процесс реинвестирования выглядит, как показано на схеме ниже.

Процесс реинвестирования схематично

Рефинансирование относят к одному из самых дешевых источников финансирования проектов (предприятий, производств и т.п.). Процесс рефинансирования носит характер внутреннего финансового источника для развития предприятия.

Рассматривая более детально, можно выделить два ключевых момента:

- увеличение оборотного капитала за счет выручки или, иными словами, денежного потока;

- увеличение капитала за счет верно распределенной производственной прибыли.

Для определения эффективности использования этих двух источников используются такие показатели как: коэффициент реинвестирования чистого денежного потока и коэффициент реинвестирования прибыли. Обучение финансистов обязательно включает в себя более детальное рассмотрение каждого в отдельности.

Выгодно ли вкладчику реинвестирование?

Для инвестора вариант повторного вложения средств является очень выгодным, поскольку данным образом он увеличивает собственный доход. Чем чаще он занимается реинвестированием, тем больше получает прибыли. Например, если рассматривать ежемесячный вариант реинвестирования на банковских депозитах можно увидеть, как первоначально вложенная сумма увеличивается в несколько раз.

Возможно, именно по этой причине не все банки предлагают своим вкладчикам подобные условия в договоре о депозите. Подобный тип стратегии еще известный как «сложные проценты», когда происходит начисление процентов на проценты. В этом случае прибыль инвестора будет зависеть от количества повторных вкладов, чем их больше, тем выше доход.

Чтобы повторный вклад денег был действительно прибыльным и принес пользу инвестору, следует соблюдать такие условия:

- Чем период реинвестирования длиннее, тем выгоднее это для вкладчика.

- Всю прибыль, полученную от инвестиций, следует повторно вложить в инвестиции.

- Принимая решение о повторном вкладе собственных средств, инвестору следует быть хорошо осведомленным относительно всего, что происходит на финансовом рынке, чтобы суметь своевременно отреагировать на возникшую ситуацию.

- Нужно быть готовым к риску и понимать, что реинвестирование не сможет уберечь, например, от инфляции или иных нюансов характерных для экономики.

Коэффициент реинвестирования, формула

Показатель коэффициент реинвестирования, наглядно показывающий насколько эффективно на предприятии происходит распределение прибыли.

Формула коэффициента реинвестирования = сумма нераспределенной прибыли и резервного капитала компании на конец отчетного периода — сумма нераспределенной прибыли и резервного капитала компании на начало отчетного периода / чистая прибыль компании * 100%.

Чем выше показатель, тем больше предприятие занимается реинвестициями собственной прибыли обратно в производство. Реинвестиции эффективны лишь в тех случаях, когда у компании есть предпосылки к росту, иначе капитал будет потрачен впустую.

Когда инвесторы отказываются от процедуры реинвестирования, они обрекают себя на минимальные уровни доходности в долгосрочном периоде и упускают тем самым инициативу и общий смысл инвестиционных операций, а именно извлечение выгоды. Отказ от реинвестиций оправдан лишь в нескольких случаях. Например, когда инвестор хочет познакомиться с новым для него инвестиционным инструментом, посмотреть насколько он надежно работает, как быстро происходят выплаты, выплачивается ли обещанная прибыль и т.д.

Во всех других случаях просто необходимо повторно вкладывать полученный доход, а особенно если инвестиционный актив дает хороший процент доходности, обладает высоким уровнем надежности и ваши планы на него носят долгосрочный характер.Реинвестирование это самый эффективный инструмент для масштабирования бизнеса.

Что такое реинвестирование прибыли?

Главная цель реинвестирования заключается в том, чтобы максимально быстро увеличить доход за счет повышения эффективности уже существующего дела или вклада либо открытия нового бизнеса.

Реинвестирование прибыли представляет собой повторное инвестирование первоначального источника дохода, или проще говоря, повышение уровня прибыли за счет средств, которые принято считать процентами.

В зависимости от объектов инвестирования существуют:

- реальные инвестиции;

- финансовые вклады.

Реальные инвестиции представляют собой вложение денежных средств в активы, которые имеют отношение к операционной деятельности сильных и крупных организаций коммерческого типа.

Финансовые вклады (инвестиции) – это вложение собственного или иностранного капитала в финансовые инструменты, для которых не характерно иметь физическое выражение, например, ПАММ-счета, ценные бумаге и иные подобные варианты. Подобные операции могут иметь спекулятивный или долгосрочный характер. Яркой формой финансовых инвестиций выступают облигации (долговые ценные бумаги).

В зависимости от временного промежутка финансовые вклады бывают:

- краткосрочные – позволяют получить прибыль в четко обусловленный и фиксированный период;

- долгосрочные – способствуют участию в стратегических целях, которые направлены в качестве прямого воздействия на руководство бизнесом и делами.

Условия успешного реинвеста

Успешность реинвестирования зависит от таких факторов:

- Надежность. Вы должны быть уверены, что не потеряете даже часть из инвестируемых денег.

- Базовая финансовая грамотность. Необходимо научиться тому, чтобы делать хотя бы ориентировочные прогнозы по финансовым инструментам.

- Не вкладывать последние деньги, особенно если высок риск их потерять.

Расчетная формула

Наиболее часто реинвестированием занимаются не физические, а юридические лица. Существует определенная формула расчета, которая отражает дивидендную политику компании. Она отражает, сколько денег уходит на выплату процентов по ценным бумагам, сколько возвращается в производство, а сколько инвестируется предприятием.

RR = (КЗ – А – ПЧК)/(П(1 – Н)), где

- RR – коэффициент реинвестированной прибыли;

- КЗ – капитальные затраты;

- А – амортизация;

- ПЧК – прирост чистого капитала;

- П – прибыль до выплат дивидендов и налогообложения;

- Н – налоговая ставка.

Суть процесса

Основная задача процесса реинвестирования в увеличение собственного или иностранного дохода за счет повторного вложения заработанных средств. Подобные вклады начисляются между вложениями денежных средств или иных ценностей в развитие бизнеса.

Процедура реинвестирования характеризуется большой степенью выгоды для вкладчика.

Поскольку его капитал увеличивается за счет двух источников:

- он самостоятельно увеличивает свой доход, прибавляя к существующей сумме новые проценты;

- происходит дополнительный процесс начисления процентов на новую вложенную сумму.

Капитализация по вкладам

Плюс этого способа реинвестирования в том, что риски по нему существенно ниже, чем при вложении в ценные бумаги. Важное значение имеют следующие обстоятельства:

Возможность заключения договора на открытие счета с капитализацией. В таком случае начисление процентов производится банком без участия вкладчика.

Банковская ставка. При капитализации и без неё она может различаться весьма существенно, поскольку в данном случае имеет место эффективная процентная ставка. Периодичность начисления процентов по вкладу: чем она чаще, тем доход выше.

Зависимость доходов

Поскольку большинство организаций считает главным источником своего финансирования реинвестированную прибыль, существует некое распределение прибыли внутри этой структуры.

Так как выплата дивидендов значительно снижает реальный объем реинвестируемых средств, то решение о ее размере, а также непосредственном порядке выплат, выступает как результат финансовой деятельности, влияющий на привлекаемые источники капитала.

Реинвестирование прибыли выступает как один из самых распространенных способов из наиболее дешевых форм финансирования программ инвестирования. Капитализация предоставляет возможность устранить дополнительные расходы, которые понадобятся на привлечение новых вариантов и источников финансирования, а также позволяет сохранить контроль за деятельностью учреждения в руках у старых собственников, работающих с ним не один год.

Расчет

Коэффициент реинвестирования измеряет часть чистой прибыли фирмы, которая не выплачивается в виде дивидендов по акциям, а отражается как нераспределенная прибыль. Для расчета этого показателя используется формула:

Коэффициент реинвестирования = Сумма нераспределенной прибыли / Сумма чистой прибыли = (Размер чистой прибыли — Размер выплаченных дивидендов) / Размер чистой прибыли

Данные, необходимые для расчета формулы, содержатся в бухгалтерском балансе и отчете о финансовых результатах.

Коэффициент реинвестирования является обратной величиной коэффициента выплаты дивидендов, который измеряет долю чистой прибыли, распределяемой между акционерами, и рассчитывается путем деления дивидендов на чистую прибыль. По отношению к этому показателю расчет коэффициента реинвестирования выражается как: 1 (100 %) — Коэффициент выплаты дивидендов, т. е. сумма дивидендов и денежных средств, реинвестируемых в организацию, составляет всю чистую прибыль.

ПАММ-счета

Многие свойства и особенности повторного вложения средств можно узнать, используя специальные ПАММ-счета. Они являют собой более известный и доступный вариант инвестирования, который не требует наличия большого первоначального капитала.

Положительные качества ПАММ-счетов:

- Возможность осуществлять манипуляции со счетом, например, пополнять или снимать необходимую сумму в любое удобное или необходимое время.

- Наличие на счете помимо средств инвестора, собственных денег.

- Низкий уровень финансовой планки первоначального капитала.

Процедура реинвестирования проходит в обязательном порядке, если вклад пребывает на ПАММ-счете у брокерских компаний. При этом главная задача инвестора – осуществлять пополнение счета и вывод с него средств. Деньги можно и не выводить, тогда они автоматически становятся частью вклада и работают, как первоначальный капитал.

Совет! Для своей же безопасности лучше всего проводить распределение средств между разными счетами, так называемую диверсификацию капитала.

Пример. Если первоначальный вклад был 1000 долларов, то получив 6% дохода, сумма будет составлять 1060 долларов. При реинвестировании прибыли в следующем месяце, будет уже проводиться начисление процентов не только на первоначальные 1000 дол., но и на заработанные 60 дол.

Реинвестирование в цифрах

Рассмотрим пример: у инвестора есть $20 тысяч, которые он на 3 года отдает в доверительное управление. Эта инвестиция приносит ему 10% годовых, то есть $2 тысячи ежегодно. Эти деньги — пассивный доход инвестора, он может, получив его, тратить, как захочет. В случае реинвестирования всей годовой суммы дохода инвестор получит за второй год те же 10% годовых, но уже от $22 тысяч — то есть $2,2 тысячи, за третий — 10% годовых от $24,2 тысячи — $2,42 тысячи.

Через три года инвестор будет иметь на счете $26 620. Одно только реинвестирование принесло дополнительные 10% от дохода. И это лишь консервативный вариант инвестиций в иностранной валюте с использованием доверительного управления. Реинвестирование в рублях, где доходности нередко превышают 20-25%, может продемонстрировать намного более впечатляющие результаты.

Если у вас нет острой необходимости тратить доход от инвестиций, обязательно реинвестируйте его. Незаметно пробежит время, в течение которого работал основной капитал, постепенно увеличиваясь на размер получаемой прибыли и на размер дохода от инвестирования, а итоговая цифра на счете за этот срок станет более внушительной.

Пример расчета:

Единица измерения: тыс. руб.

Коэффициент реинвестирования (2016 г.) = (873+904-873-723)/ 307*100 % = 58,96 %

Коэффициент реинвестирования (2015 г.) = (873-873+723-610)/ 291 *100 % = 38,83 %

Все больше средств собственники оставляют компании для интенсификации ее деятельности. Если в 2020 г. было реинвестировано 38,83 % чистой прибыли в ОАО «Веб-Инновация-плюс», то в 2020 г. – уже 58,96 %, притом, что объем чистой прибыли растет. Это говорит о том, что собственники рассматривают ОАО «Веб-Инновация-плюс» как перспективный актив, поэтому желают усилить финансовое положение компании.

Форма пользователя

Статьи по финансовому анализу

Новости проекта

08.02.2020

Обновлена текстовая часть следующих оптимизационных мероприятий, рекомендаций, предложений.

31.01.2020

Текстовая часть к инвестиционному анализу переписана для обеспечения высокого уровня оригинальности при проверке в антиплагиате

30.01.2020

Выводы финансового анализа полностью переписаны для обеспечения высокого уровня оригинальности при проверке в антиплагиате

17.11.2019

Выводы финансового анализа полностью переписаны для обеспечения высокого уровня оригинальности при проверке в антиплагиате

17.02.2019

Выводы финансового анализа полностью переписаны для обеспечения высокого уровня оригинальности при проверке в антиплагиате

30.01.2019

В студенческий результат добавлена возможность сгенерировать мероприятия и предложения для улучшения различных параметров финансово-хозяйственного положения предприятия. Такие оптимизационные рекомендации учитывают текущее положение предприятия. В каждом файле представлены описание мероприятия и экономический эффект. Функционал доступен в разделе «Выполнить анализ».

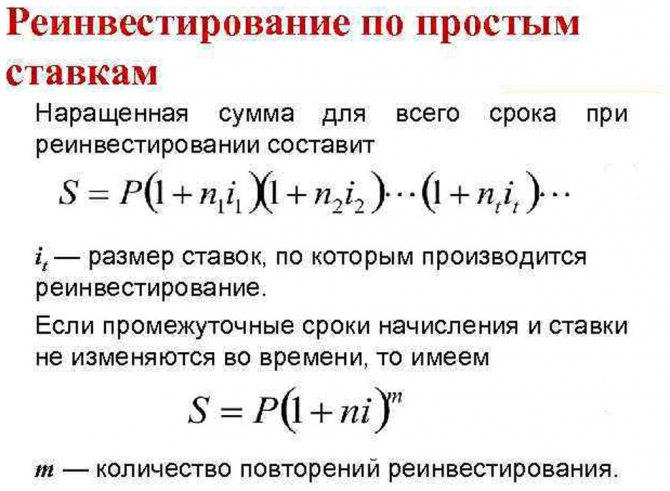

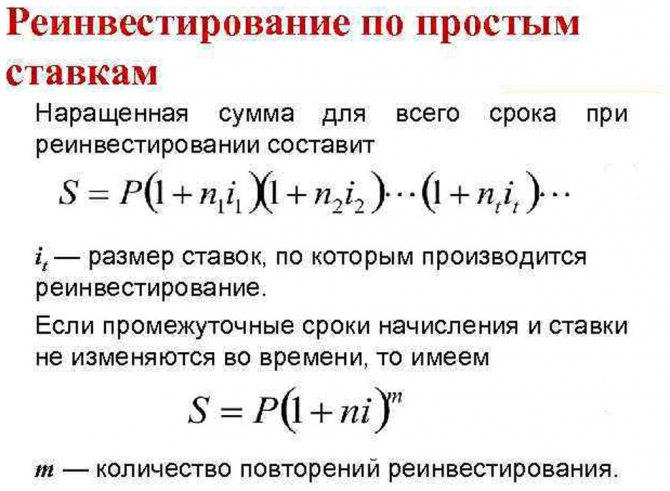

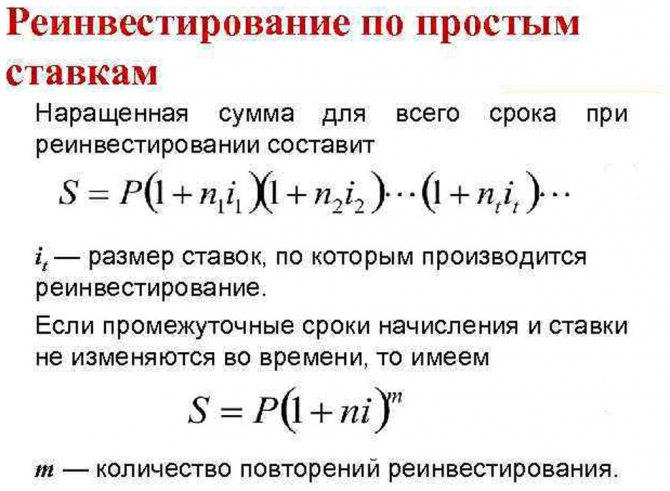

Ставки, коэффициент, формула

Процесс реинвестирования связан с такими ключевыми понятиями:

- Ставка реинвестирования. Показывает значение процента, которое будет применяться к объему вложенных средств при расчете дохода. Чем выше ставка, тем больше прибыль инвестора.

- Коэффициент реинвестирования. Отражает долю чистой прибыли, которая была направлена в новый инвестиционный виток после получения дивидендов. Показатель вычисляется путем деления значения реинвестированных средств на сумму чистой прибыли.

При реинвестировании процентов используется термин сложных процентов. Расчеты таких процентных ставок ведутся по формуле:

SUM = X * (1 + %) n , где:

- SUM – итоговая сумма вычислений;

- X – сумма инвестиций начальная;

- % — значение процентной ставки по выбранной депозитной программе, исчисляемое в годовых процентах;

- n – число лет в периоде (или месяцев, кварталов, недель, лет).

Формула для определения показателя ставки по процентным вкладам с капитализацией выглядит так:

Ставка = p * d / y, где:

- p – ставка по процентам вклада, исчисляемая как годовой процент/100;

- d – период, по результатам которого начинается капитализация средств, выражаемый в целях днях;

- y – календарный год, представленный в днях (365 или 366 дней).

Пример расчета сложных процентов

При вложении средств на депозит со сложным процентом в сумме 78 000 рублей под годовой процент 7% будут такие итоговые показатели доходности:

- По окончании 1 года на счете вклада будет сумма 83 460 руб. (78 000+78 000*7%). Прибыль составит 5 460 руб. (83 460-78 000).

- Если средства реинвестировать еще на один год, то по итогам второго года на счете будет накоплена сумма 89 302,20 руб. (83 460+83 460*7%). Прибыль за год составит 5 842,20 руб. (89 302,20-83 460).

- Если продолжить реинвестировать средства, то по результатам третьего года сумма на счете составит 95 553,35 руб. (89 302,20+89 302,20*7%). Прибыль за третий год равна 6251,15 руб. (95 553,35-89 302,20).

ОБРАТИТЕ ВНИМАНИЕ! При реализации мероприятий по реинвестированию необходимо анализировать значение нормы реинвестирования.

Норма реинвестирования отражает планку, в пределах которой можно продолжать эффективно вкладывать средства по второму кругу. Она характеризует рентабельность проекта.

При реинвестировании прибыли юридическими лицами в собственные предприятия коэффициент реинвестирования помогает оценить степень рентабельности проекта и эффективность действующей политики распределения ресурсов. При высоком показателе коэффициента говорят о значительном возврате прибыли в активы предприятия в форме реинвестиций для обновления оборудования, модернизации производства и повышения производительности технологий и наращивания интенсивности сбытовой деятельности.

ВАЖНО! Реинвестировать прибыль в предприятие необходимо с целью укрепления рыночных позиций и роста уровня сбыта. При преследовании иных целей в итоге будет получено снижение общей рентабельности.

Формула для вычисления коэффициента реинвестирования:

Коэф-нт = (Резервный капитал на конец года + Нераспределенная прибыль или непокрытый убыток на конец года – Резервный капитал на начало года – Нераспределенная прибыль или непокрытый убыток на начало года) / Прибыль (чистая) или убыток * 100%

При получении значения коэффициента ниже нуля можно говорить о серьезных финансовых проблемах предприятия и неэффективности инвестиционного проекта. Показатель, равный нулю, свидетельствует о том, что реинвестирования не происходит, вся прибыль направляется на выплату дивидендов. При желании изменить ситуацию необходимо пересмотреть дивидендную политику организации.

Если коэффициент по результатам вычислений оказался близким к 100%, то большая часть получаемой прибыли пускается в оборот путем реинвестирования. В динамике стабильное увеличение коэффициента реинвестирования свидетельствует о том, что инвесторы и учредители предприятия считают этот проект интересным и перспективным.

Рекомендации по реинвестированию

Являясь частным инвестором, дайте себе обещание регулярно реинвестировать прибыль, вместо того чтобы тратить полученный доход. Пусть это будет не вся прибыль, а лишь 30-40% от нее. Даже такой размер реинвестиций сможет дать хорошие результаты, не говоря уже о том, что сформируется полезная финансовая привычка.

Некоторые расчеты показывают, что на пути к финансовой независимости, необходимо реинвестировать хотя бы половину чистой прибыли. Если же вы можете вообще не тратить доход от инвестиций, реинвестируйте его полностью — это кратчайший путь к достижению своих финансовых целей.