Продолжаем изучать важные коэффициенты оценки акций. Сегодня разберем новый показатель на примере очень популярной компании Tesla.

Инвесторы всегда ищут способы проанализировать стоимость акций. Часто с этой целью используется показатель P/S (соотношение цены и продаж). Чтобы определить, правильно ли оценены акции, сравнивают рыночную капитализацию и выручку компании.

Этот коэффициент широко применяется, потому что он устанавливает оценку компании в контексте одного из самых простых для понимания финансовых показателей — выручки.

Происхождение соотношения цены и продаж

Коэффициент P/S был разработан экспертом по фондовому рынку Кеннетом Л. Фишером. Фишер заметил, что когда компания переживает период раннего роста, то инвесторы нереалистично оценивают ее. Когда же стоимость падает ниже их ожиданий, инвесторы паникуют и продают акции.

Фишер считал, что компания с сильным менеджментом должна уметь выявлять проблемы, решать их и двигаться дальше. Если удастся исправить ситуацию, то цена акций и прибыль вырастут.

Чтобы помочь решить проблему переоценки, Фишер придумал соотношение P/S. Стоимость продаж используется в качестве базы для формулы, потому что когда доходы колеблются, то продажи — нет.

Публикации

Еженедельно Standard & Poor’s публикует аналитический обзор фондового рынка «The Outlook», доступный подписчикам как в печатной, так и в интернет-версии.

Служба рейтингов корпоративного управления публикует ежемесячный информационный бюллетень GAMMA (GAMMA Newsletter), в котором аналитики комментируют события в сфере корпоративного управления в странах BRIC и других развивающихся рынках.

Standard & Poor’s опубликовало доклад о перспективах развития России в свете демографической ситуации в стране. Прогноз крайне неутешительный: в 2050 году страну ждет увеличение государственного долга до 585 % и сокращение населения на 24 миллиона человек. Однако, как полагает рейтинговое агентство, если российское правительство сможет, как оно и планирует, сбалансировать бюджет к 2015 году, то катастрофы можно избежать[4] . Эксперты отмечают; что сценарии S&P в любом случае касаются столь отдаленной перспективы, что прогноз является весьма приблизительным, либо авторы исследования и вовсе ставили перед собой определенные политические цели.

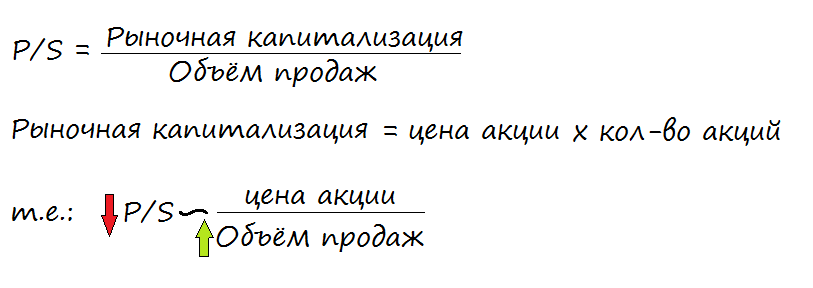

Формула цены и продаж (Price to sales)

Отношение цены к продажам можно определить с точки зрения рыночной капитализации компании или на основе расчета на акцию.

Формула

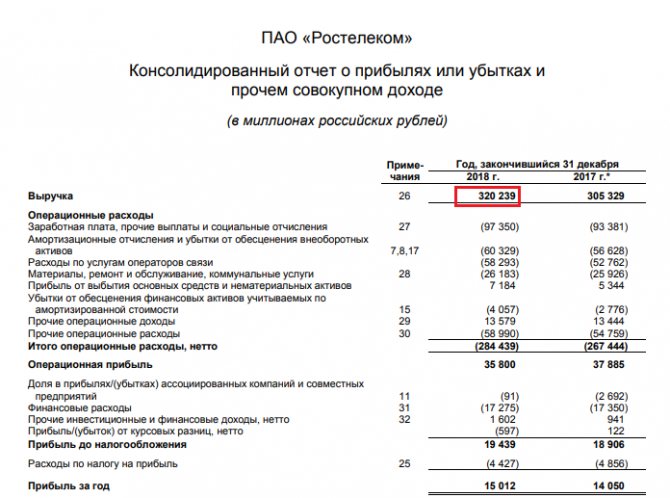

P/S = текущая рыночная цена акции / годовой объем продаж на одну акцию; P/S = рыночная капитализация / годовой объем выручки за последние 12 месяцев.

Рыночная капитализация = количество акций * рыночная цена. Общий объем продаж — верхняя строка отчета о прибылях и убытках компании.

Сумму продаж и общее количество акций, находящихся в обращении, можно найти в открытых источниках, которые мы указывали в прежних уроках, а также в отчете о прибылях и убытках или в примечаниях.

Цифра продажи в формуле может относиться к любому из следующих временных периодов:

- последние двенадцать месяцев (LTM);

- следующие двенадцать месяцев (NTM);

- скользящие двенадцать месяцев (TTM).

P/S также именуют как PSR, Sales multiple/Revenue multiple (мультипликатор продаж/выручки). P/S, вычисленный на основе прогнозируемых продаж, называется «форвардный».

Соотношение цены и продаж — один из самых простых способов понять оценку компании. Он помогает инвесторам узнать, сколько действительно они платят за активы.

Основной деятельностью в любом бизнесе является получение дохода от продажи товаров/услуг, а P/S обеспечивает оценку, основанную на деятельности компании без каких-либо бухгалтерских корректировок.

Коэффициент P/S также помогает новым компаниям или стартапам с нулевой чистой прибылью дать оценку своим активам. Низкий коэффициент P/S считается оптимальным, так как указывает на то, что компания недооценена, но тем не менее это соотношение необходимо анализировать также с исторической и отраслевой точек зрения.

Инвестиционную возможность следует рассматривать в комплексе, что может помочь выявить основную проблему, которую невозможно найти, посмотрев на результаты каждой формулы в отдельности.

Как и в случае с большинством финансовых показателей, P/S может меняться каждый день, поэтому важно, чтобы оценка имела временную метку. Коэффициент P/S — это не фактическая оценка, а ожидаемая. Она используется для понимания истинной ситуации и сравнения с состоянием других компаний в той же отрасли.

Примеры

Пример учебный

Например, компания XYZ котируется по текущей цене $5 за акцию. В обращении 200 млн акций. Годовая выручка равна $400 млн. Текущие значения P/S можно рассчитать с использованием любого из следующих методов:

На акцию: цена акции / (годовой объем продаж / акции в обращении) = (5 / (400 / 200) = 2,5. По рыночной капитализации: (цена акций * количество акций в обращении) / годовые продажи = (5 * 200) / 400 = 2,5.

Реальный пример. TESLA

Подробно рассмотрим на примере исключительной компании Tesla, CDF на акции, которой также торгуются в Gerchik & Co.

Как вы знаете, 21 октября «Тесла» представила квартальный отчет. На данный момент акции котируются на уровне $429,92.

По известным нам формулам:

Price to sales (1) = Share Price / Total sales per share = цена за акцию / (выручка / акцию) = 429, 92 / (25,71 / 0,93) = 15,55. Price to sales = Market capitalization/ Total Revenue past 12 months = 402,07 / 25,71 = 15,64.

А теперь рассмотрим этот мультипликатор в динамике за 3 года. Как вы видите, в таблице и на графиках представлены цены за одну бумагу, выручка к одной акции, PS ratio.

Итак, за анализируемый период цена акций увеличилась на 215 % (с $68,59 до $215,96). Продажи при этом выросли в общей сложности на 66 %.

Следовательно, за три года компания стала более дорогой по мультипликатору P/S. Иными словами, на 30.06.20 инвесторы заплатили дороже за вложения в нее по сравнению с уровнем продаж, чем 3 года назад.

В первый год инвесторы были готовы платить $4,22 за каждый доллар продажи на акцию. В третий год — $7,99. Причин для этого может быть много. Например, превосходство компании в отрасли, спекуляции и т.д.

Сравним P/S конкурентов по состоянию на 22 октября 2020

- Tesla = 15,55.

- General Motors Comliany (GM) li/S = 0,45.

- NIU (NIU) = 6,21.

Это говорит о том, что Tesla торгуется дороже аналогов. И инвесторы готовы платить более высокую цену за ее акции.

ВАЖНО!

Стоит помнить, что очень высокий коэффициент P/S может быть предупреждающим знаком.

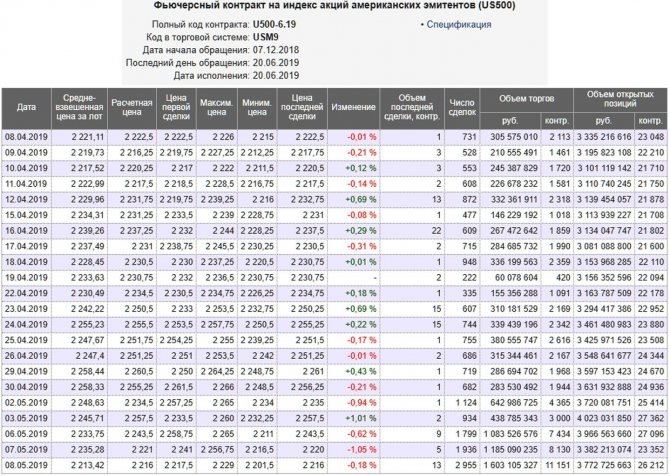

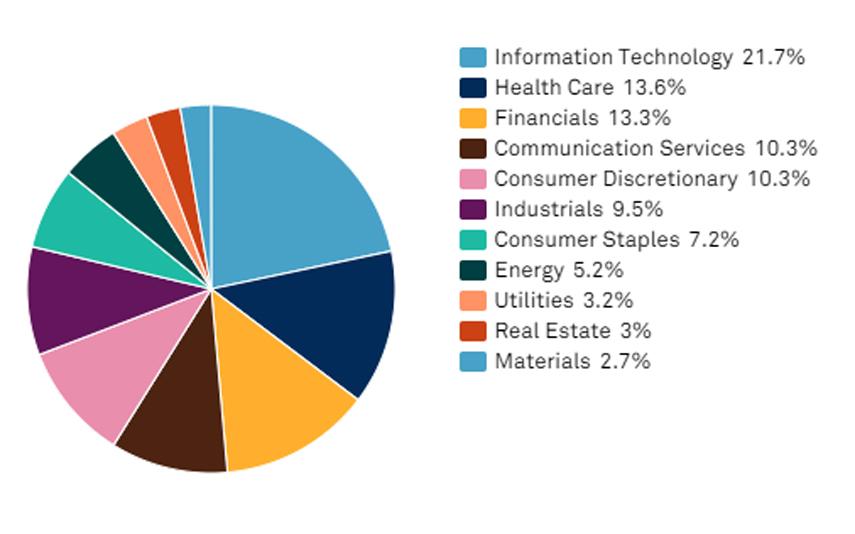

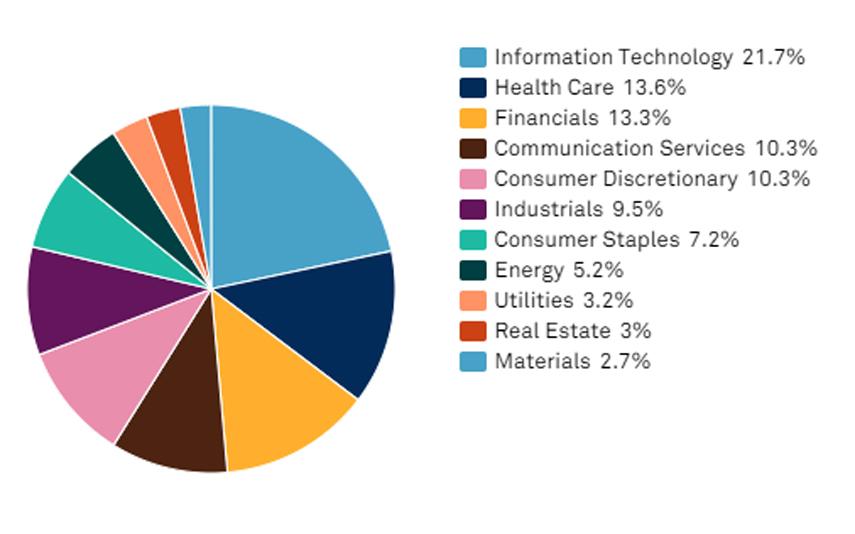

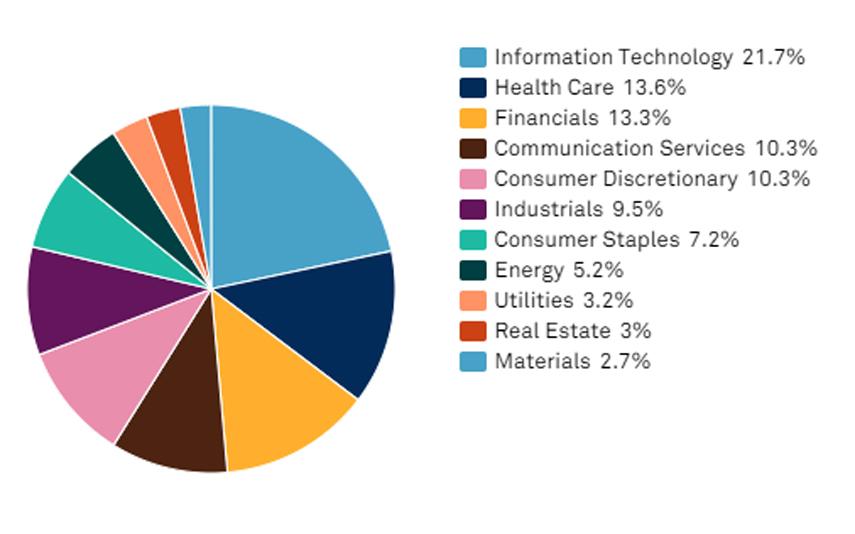

Какие компании входят в индекс

В индексе SnP учитывается 500 компаний США с наибольшей капитализацией на бирже. 11 секторов экономики представлены в индексе.

Десятка ведущих компаний SnP 500 с самой большой рыночной стоимостью представлена в таблице.

| № пп | Компания | Направление деятельности | Рыночная капитализация на 08.05.2019 г. млрд. долларов |

| 1 | Microsoft | Информационные технологии | 960,61 |

| 2 | Amazon | Электронная коммерция | 947,01 |

| 3 | Apple | Информационные технологии | 937,3 |

| 4 | AlphabetInc C | Коммуникации | 815,98 |

| 5 | AlphabetInc А | — | 815,27 |

| 6 | — | 540,41 | |

| 7 | Berkshire | Инвестиции, финансы | 515,99 |

| 8 | Johnson&Johnson | Товары для здоровья | 371,7 |

| 9 | JP Morgan | Инвестиции, финансы | 367,13 |

| 10 | ExxonMobil | Энергетика | 324,82 |

Разбивка SnP 500 по секторам экономики

Первые три места занимают информационные технологии — производство ПО и гаджетов, товары для здравоохранения и финансовый сектор — инвестиционно-банковские операции. Это почти половина (48%) объема SnP 500.

Применение соотношения цены к продажам

Коэффициент P/S показывает эффективность компании в получении дохода с учетом ее непогашенной задолженности. Важно помнить, что он наиболее полезен при сравнении с предприятиями в том же секторе. Без надлежащего контекста статистика может показаться абстрактной и потерять значимость.

Соотношение P/S основано на общедоступных данных. Стоимость акций, количество выпущенных ценных бумаг и общие данные о доходах публично известны, а не «выведены» корпорацией для публикации на рынке. Для сравнения, соотношение цены и прибыли, или P/E, зависит от применения конкретных методов бухгалтерского учета компании для определения делителя чистой прибыли. Как правило, из-за статистики, используемой в каждом расчете, соотношением P/S нелегко манипулировать.

Коэффициент P/S особенно полезен при оценке циклических компаний или тех, которые в настоящее время не являются прибыльными. Пока предприятие не сталкивается с непосредственными проблемами банкротства, существует возможность получения прибыли в будущем.

Например, в случае ритейлера доходы часто колеблются в зависимости от сезона; компания может периодически нести убытки, в то время как долгосрочная прибыльность остается неизменной.

Ограничения соотношения цены и продаж

1. Соотношение цены и прибыли имеет свои ограничения. Например, P/S во многих отраслях промышленности различается, и некорректно сравнить компании из разных секторов. Также этот мультипликатор не может отличить ту организацию, которая использует заемные средства, от той, что обходится без них. Причина в том, что компания может сообщать о низком соотношении P/S и быть близкой к банкротству.

2. Как же инвестор способен заметить разницу? В этом случае следует применять в расчете не капитализацию, а стоимость предприятия EV (добавляя к рыночной капитализации долгосрочный долг и вычитая любые денежные средства). Такой подход позволяет исключить затруднение при сравнении «полярных» компаний — тех, которые полагаются на долг для роста продаж, и тех, которые не имеют его при более низком уровне продаж.

3. Кроме того, соотношение P/S не дает никакой информации о рентабельности или затратах, поэтому инвесторам важно смотреть на этот коэффициент наряду с другими финансовыми показателями.

Открыть счет и начать торговлю CFD на акции успешных компаний

Содержание

- 1 Кредитные рейтинги 1.1 Рейтинги по международной шкале 1.1.1 Долгосрочные кредитные рейтинги

- 1.1.2 Краткосрочные кредитные рейтинги

- 1.2 Рейтинги по национальной шкале

- 1.3 Прогнозы

- 1.4 BICRA

- 2 Рейтинги корпоративного управления

- 2.1 История развития рейтингов РКУ и GAMMA

- 2.2 Компоненты методологии GAMMA

- 2.3 Рейтинговая шкала GAMMA

- 3 Исследования информационной прозрачности

- 4 Публикации

- 5 Примечания

- 6 Ссылки

Резюме

- Коэффициент P/S дает возможность оценить компанию с незначительной или нулевой прибылью.

- Более высокое соотношение P/S по сравнению с аналогичными компаниями или отраслью может предполагать преувеличенную стоимость актива. В то же время более низкое соотношение P/S предполагает его недооцененность.

- Сравнение соотношения P/S компаний в разных отраслях может оказаться нецелесообразным, учитывая разницу в затратах, необходимых для получения прибыли или оплаты долгов.

- Как и во всех методах анализа, коэффициенты, основанные на продажах, являются лишь частью решения. Для оценки компании инвесторам следует учитывать несколько показателей.

- Низкий коэффициент P/S может указывать на непризнанный потенциал стоимости — при условии существования других критериев, таких как высокая рентабельность, низкий уровень долга и хорошие перспективы роста. В противном случае коэффициент P/S может быть ложным индикатором стоимости.

Хотя коэффициент P/S рассматривается в качестве основного отраслевого показателя для инвестиционной проверки, недоброжелатели утверждают, что его значимость для определения внутренней стоимости компании ограничена. Согласно гипотезе эффективного рынка, вся важная информация о стоимости компании отражается в ее текущей цене акций.

Таким образом, использование цены акций в качестве входного параметра для расчета коэффициента P/S является контринтуитивным, что делает этот мультипликатор в значительной степени неактуальным.

И наоборот, многие аналитики и инвесторы считают, что цена акций компании основана на общественном восприятии. Для таких сторон возможность инвестирования в недооцененную компанию является потенциальным способом получения финансовой выгоды.

В погоне за сделками на рынке акций соотношение P/S может быть полезным инструментом и неотъемлемой частью фундаментального анализа.

⇐ Секреты заработка на акциях. Урок 5. Коэффициент Р/Е Секреты заработка на акциях. Урок 7. P/CF. Пример на Facebook ⇒