Каждый трейдер хотя бы раз в жизни слышал такие англоязычные термины как лонг или шорт. Что это такое? Мы постараемся раскрыть в данном материале.

Это важно знать всем трейдерам, которые хотят достичь определенных успехов не только на Форекс, но и на бирже. Ведь, понимая, что такое шорт и лонг на бирже, можно рассматривать разные торговые стратегии Форекс и осознавать, о чем идет речь, а не оставаться в догадках.

Суть шортовой и лонговой торговли

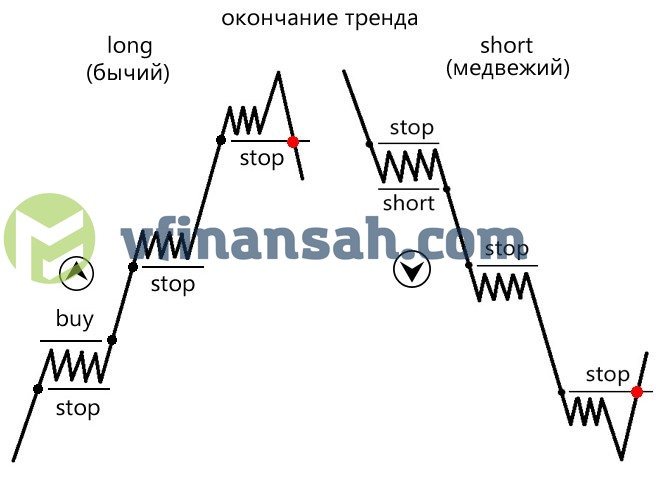

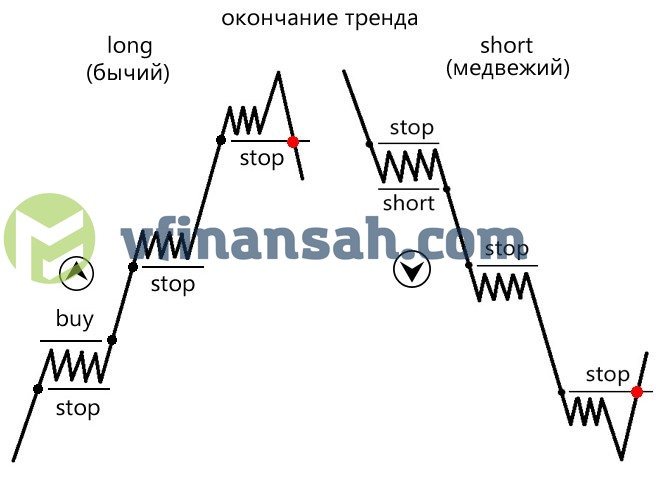

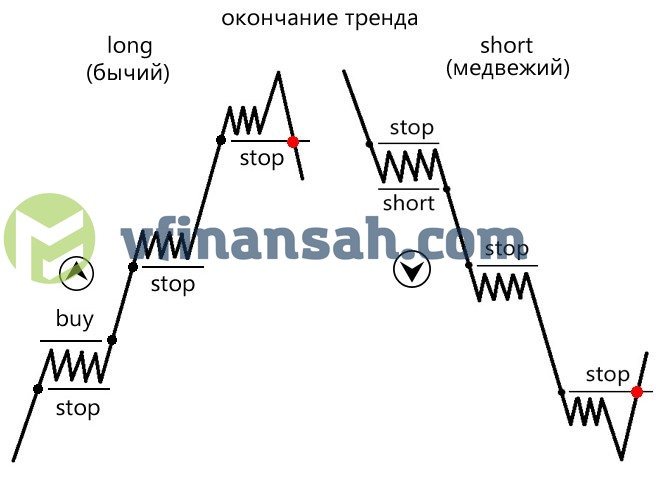

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

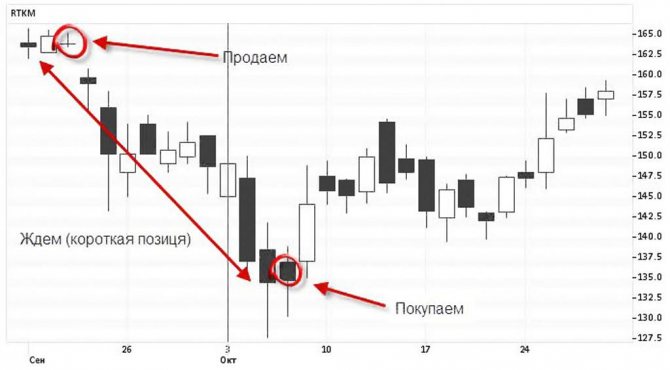

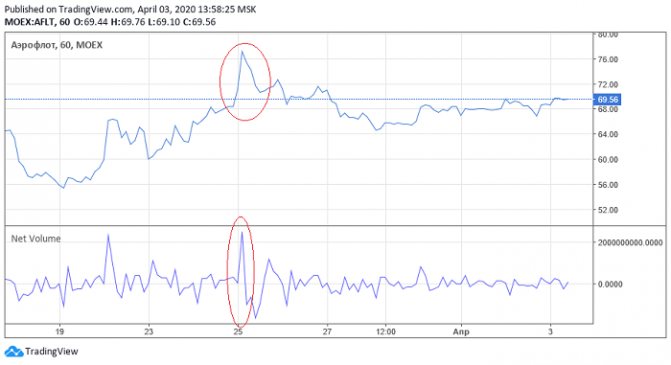

- Шортить на фондовом рынке – это сначала продать, чтобы потом выкупить по низкой цене, и получить при этом прибыль.

- Лонговать – значит купить, подождать, когда «цена» поднимется, затем продать.

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

- поведенческую структуру рынка: наличие тренда и флэта (периода времени, когда цена не повышается и не падает);

- хорошую ликвидность инструмента;

- предыдущий курс за определённое время.

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Открытие коротких позиций на примерах из жизни

Часто начинающие не могут понять смысл коротких позиций. Как можно продавать то, чего у тебя нет? Как продать на бирже, допустим акции Сбербанка, если ты ими не владеешь?

Если с длинными позициями понятно, то с короткими на первый взгляд все выглядит как то странно. Аналогии с длинными позициями в нашей жизни сразу приходят в голову. Купил помидоры оптом по 30 рублей за килограмм, а потом продаешь в розницу по 50 рублей. Взял доллары по 50 рублей, через год продал по 65. Это все длинные позиции.

А теперь короткие или продажа без покрытия. Если копнуть глубже, то ничего необычного нет. Такие сделки также происходят постоянно в нашей жизни, только названия у них нет. Вот вам несколько примеров.

1 пример. Вася очень захотел выпить минералки. Но он не может отлучиться из офиса и сходить в магазин. Вы берете у него 100 рублей и обещаете в течение часа принести ему водички. Вы только что совершили короткую продажу. Ведь воды у вас нет, но деньги уже получены. Вы идете в магазин — покупаете минералку за 70 рублей и отдаете ее Васе. Т.е. вы закрыли короткую позицию и заработали на этом деньги.

2 пример. Изготовление мебели на заказ. Продавец-посредник, принимающий заказ и деньги от покупателя, совершает короткую продажу. У него нет этого в наличии, но он обязан предоставить покупателю товар через определенное время в полном объеме. Посредник заказывает мебель на мебельной фабрике по более низкой цене, поставляет ее покупателю, а разницу между покупкой и продажей кладет себе в карман.

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Как нужно правильно шортить

На смартлабе так много новичков, что иногда просто диву даёшься откуда столь громадное количество звезд под каким-нибудь топиком, объясняющим какую-то биржевую концепцию простыми словами. С учётом того, что смартлаб в течение года практически обновляется полностью — всех новичков смывает с рынка, то попробую написать сейчас топик для новичков 2020 года выпуска. Тема старая, давно обьезженная, но может кому-нибудь покажется интересной.

Итак шорты…

Начну издалека, вообще на рынке у тебя могут быть 3 позиции — Лонг, шорт и забор.

Лонг- это самая простая позиция, купил акций ровно на столько, сколько у тебя было денег в наличии и забыл на пол года-год.

Забор — это позиция чуть посложнее, ты сидишь на мешке с деньгами и нужно постоянно париться куда бы эти денежки вложить, чтобы а) их не потерять и б) чтобы они принесли в итоге Профит. Другими словами, забор — это позиция вечного поиска.

Шорт — это самая сложная из рассмотренных трёх позиций, здесь нужен грамотный подход по управлению рисками.

Вообще что такое шорт акции? Ты берешь у брокера акцию взаймы, продаешь ее кому-то на рынке с целью, что затем выкупишь ее дешевле. Разница между продажей и покупкой будет составлять твой Профит.

В чем подвох? А в том, что в отличие от Лонга акции за шорт ты уже становишься должным брокеру, например, как у брокера О. по 13% годовых.

Откуда берется этот прайс? У брокера нет в наличии акции и чтобы ты ее мог зашортить (взять у брокера в долг), брокер ее сначала должен привлечь на рынке или чаще по сделке РЕПО у одного из своих клиентов. За это репо брокер платит клиенту, а тебе выставляет счет за оказанную услугу, получается, что ты как бы кредитуешься под возможность шортить акцию под 13% годовых. Плохо это?

Конечно же плохо! А как грамотные люди избегают этой платы и шортят себе в удовольствие?

Для этого специально был создан Forts (площадка с бесплатным кредитованием). На фортсе акции запакованы в специальные полиэтиленовые мешки, считай, как торфяные брикеты расфасованы по 10 кг в упаковке, также и там, и предназначены для оптовых продавцов, поэтому товар идёт со скидкой по сравнению со штучным оригиналом на фондовой секции, где и размер комиссионных за сделку в разы выше.

Что даёт шорт акции на Forts? Во-первых, всем новичкам необходимо запомнить следующее, если ты работаешь с плечом, то велика вероятность, что через год тебя смоет на х** с рынка! Поэтому старайся работать без плеча, но скажу тебе даже наперед, чтобы воплотить это «старайся», ты должен будешь и так проделать громадную работу от новичка до опытного пользователя, но пока просто выпиши себе куда-нибудь эту аксиому и через пол года- год вернись к ней, когда в очередной раз сольешь. Возможно, ты уже будешь другим и сможешь другой головой оценить всю глубину этой фразы «работай без плеча, шорти без плеча».

Итак, что же такое шорт без плеча? Рассмотрим на примере шорта фьючей Сбербанка.

Оптовый пакет по цене 21374 сейчас продается по цене 3910, считай, тебе дают бесплатно 5-ое плечо и, обрати внимание, не ты платишь за кредит по 13% годовых, а уже тебе из этой оптовой лавочки готовы доплачивать на уровне ключевой ставки (7,5%) за то, чтобы ты лишь бы шортил через них. Считай, что Forts это особая площадка для шортистов, где они зарабатывают на своих шортах, а если же ты покупаешь акции — тогда для тебя есть фондовая секция. Через Forts не нужно покупать акции, за них ты уже будешь платить по 7,5% годовых, эта опция обычна нужна нищебродам, у которых сейчас нет полной суммы на покупку акций, но цена им настолько нравится, что они готовы купить пакет акций как можно быстрее по текущим ценам и идут на Forts и покупают, и платят за это по 7,5% годовых. Но ты ведь не нищеброд, чтобы покупать акции через Forts? Тогда ГОУ на фондовую секцию за покупками!

Что же имеем в итоге? Пусть, у тебя есть в наличии те же самые 21374 руб. Если ты хочешь купить акции, ты идёшь на фондовую секцию и покупаешь ровно на 21374 руб акций (ты ведь помнишь, с плечом только лудоманы-нищеброды торгуют?).

Если хочешь продать акций на 21374 руб, то идёшь на Forts и шортишь ровно 1 контракт, на который тебе будет начисляться контанго (премия от гильдии-шортил, которая будет способствовать твоему искусству грамотного шорта).

Никогда не нарушай этого золотого правила и будет тебе счастье на рынке!

Удачи!

p.s. если понравилась статья, скинь самую малость тимокоинов, я их коллекционирую в последнее время.

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

- Торговую стратегию.

- Предположительный риск депозита.

- Психологию трейдера.

Шортовая сделка:

Стоимость определённой акции $60. Имеется информация, что к вечеру её цена снизится до $50. Допустим, есть друг, который даст взаймы 100 таких акций. Акции берутся в долг и сразу продаются по 60 долларов, выручка составит $6 000. Прогноз оказался верным, и к вечеру акции стали стоить 50 долларов. Сто акций покупаются снова за $5 000, и возвращаются другу. Чистая прибыль от финансовой операции составила $1 000.

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Контракт на разницу цен (CFDs)

Если вам понравилась идея с фьючерсами, но в то же время вы не хотите хранить токены, вам следует подумать о торговле CFD. Этот инструмент работает по аналогичному принципу, согласно которому покупатель соглашается выплатить продавцу разницу между текущей ценой BTC и ценой BTC в согласованную дату.

Несмотря на это, продавец получает эту сумму исключительно за счет движения цены Биткойн, а не за счет владения активом. Одним из преимуществ этого метода является то, что участники контракта CFD могут расторгнуть его досрочно.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

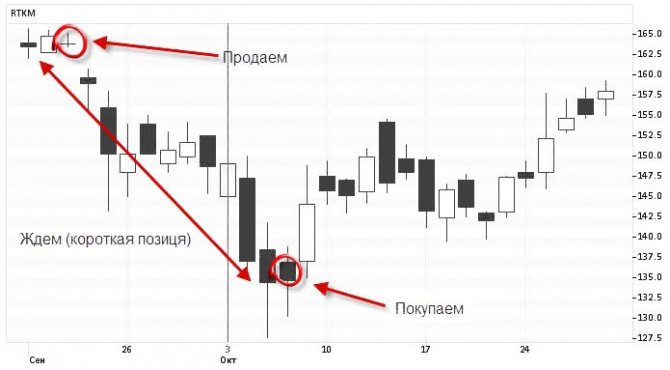

Что значит шорт сквиз для долгосрочного инвестора

Шорт сквиз – понятие из мира трейдеров. Долгосрочному инвестору, который регулярно покупает акции из расчета на горизонт в несколько десятилетий, подобные ралли не могут стать значимой причиной убытков. Однако эту ситуацию можно попытаться обратить к своей выгоде. А именно, временно закрыть позицию на пике котировок и повторно открыть ее после стабилизации ситуации.

На мой взгляд, у такого подхода есть существенные недостатки. Необходимо помнить, что с этих сделок вам, возможно, придется заплатить налог. А это само по себе снизит их прибыльность. Кроме того, чтобы воспользоваться таким краткосрочным взлетом, нужно постоянно мониторить рынок. Это уже сложно назвать пассивным инвестированием.

Есть важная причина, по которой нужно знать, что такое шорт сквиз. Она заключается в том, что вы должны уметь отличать технический скачок от роста котировок, обусловленного фундаментальными показателями. Понимая механизм этого явления, вы не совершите ошибку и не станете скупать растущие акции на локальном максимуме. Неопытные игроки могут совершить такой шаг, приняв ценовой скачок за начало ралли в бумаге.

В первый момент отличить шорт сквиз от настоящего разворота бывает непросто даже опытному инвестору. Если вы видите, что котировки выросли более чем на 6–8% на фоне выхода малозначительной новости, не торопитесь наращивать позиции. Это вероятный признак того, что крупный игрок начал активные действия.

Понимание природы шорт сквиза защитит не только от необдуманных покупок, но и от панических продаж. За резким ростом следует не менее быстрое падение, которое активно освещается в СМИ. Заинтересованные в хайпе журналисты часто описывают его как критическую потерю капитализации и обвал котировок.

В такой момент важно следовать выработанной стратегии и понимать, что эта ситуация – коррекция после роста, необоснованного фундаментальными причинами. Она не получит дальнейшего развития и не приведет к банкротству эмитента. Краткосрочные колебания цен никак не повлияют на инвестора, если он продолжит удерживать свои бумаги. Если произошла резкая просадка котировок, ниже той стоимости, которую актив имел до начала скачка, этот момент можно использовать для наращивания позиции. Однако такой шаг не должен противоречить вашей изначальной торговой стратегии.

Рекомендую прочитать также:

Как инвестору узнать реальную стоимость компании, считаем EV

Стоимость любой компании: как посчитать самостоятельно

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

- покупка «Buy»;

- продажа «Sell».

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Что означает Short Squeeze

Итак, разрешите представить: ШОРТ-СКВИЗ – русский вариант термина происходящий от английского словосочетания short squeeze, в дословном переводе на великий и могучий означающего “короткое сжатие”.

Пусть вас не смущает слово “короткое”, его, в данном случае, нужно переводить не дословно, а отталкиваясь от термина SHORT – Шорт или короткая продажа. Ну а сжатие так и остаётся сжатием. Другими словами, шорт-сквиз можно обозвать сжатием образованным за счёт коротких продаж. Эдакая пружинка получается.

Как эта пружинка работает? Работает так, как и положено любой уважающей себя пружине, а именно разжимается после того, как ослабевает то усилие, которое до этого её сжимало. В данном случае в роли сжимающего усилия, как уже говорилось выше, выступают короткие продажи. Они создают определённый потенциал, некий критический вес после набора которого достаточно небольшого толчка цены вверх, чтобы “пружина разжалась” и вытолкнула её (цену) мощным движением ещё выше.

Пока не совсем понятно? Ничего, обещаю, что к концу прочтения этого материала вы станете если не экспертом по своевременному выявлению шорт-сквизов, то уж разбираться в данном понятии будете сто процентов. Но обо всём по порядку.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» — самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются:

- Правильный вход в лонг после сильной корректировки на рынке.

- Удержание открытой сделки до достижения поставленной цели, которая определяется техническим анализом.

Торговля на понижение — в чем плюсы

История графиков финансовых рынков показывает то, что котировки падают на 70% быстрее, чем растут. Другими словами: чтобы упасть акции требуется в 2 раза меньше времени, чем потом на восстановление. История знает множество примеров, когда цены проваливались за день на 10-20%, но она не знает таких же растущих дней.

Падение рынков происходит всегда стремительно. Это объясняется тем, что в активной распродаже участвуют одновременно шортисты и те, кто закрывают длинные позиции. Покупателей на обвале мало. Поэтому цены могут стремительно провалиться за пару минут на несколько процентов.

Падение часто заканчивается отскоком, который напоминает английскую букву «V». Игроки на понижение доходят до какого-то уровня где начинается массовая фиксация прибыли (закрытие позиций). Поскольку для шортистов закрыть позицию это означает выставить ордер «купить», то котировки резко разворачиваются. Дальнейшее движение зависит от множества обстоятельств. Возможен возврат как на верхние уровни, так и обратно к новым минимумам.

Плюсы

- Рынок падает быстрее, чем растет

- Возможность брать кредитное плечо

- Доступность и низкие комиссии за перенос позиции