Автор: Yango.Pro

Рынок облигаций США (Treasuries) — самый крупный и один из наиболее надежных и ликвидных в мире. Объясняем, может ли госдолг США расти бесконечно и возможен ли в принципе дефолт по облигациям США. Правда ли, что котировки Treasuries могут предсказывать мировую рецессию? Как ситуация на рынке облигаций США может влиять на российский финансовый рынок и решения регуляторов и почему частному инвестору стоит следить за динамикой Treasuries?

ЧИТАЙТЕ В СТАТЬЕ: ✔ Какие облигации выпускают США ✔ Кто покупает облигации США? ✔ Сколько у Америки долгов ✔ Кривая доходности облигаций США может предсказывать рецессию? ✔ Как облигации США влияют на российский финансовый рынок? ✔ Стоит ли инвестировать в американские гособлигации и возможен ли дефолт по госдолгу США?

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Сущность инструмента

Американские казначейские облигации (их еще иногда называют трежерис – от английского Treasury – сокровище, драгоценность) – это разновидность долговых бумаг, которые выпускают Минфином США через Бюро государственного долга. Американский Минфин называется Казначейство США – отсюда приставка «казначейские».

Полученные средства расходуются правительством на самые разные государственные нужды – выплату пособий и зарплат, финансирование госрасходов на оборону, образование, социальные программы, безопасность и т.д., оплату чиновничьего госаппарата, реализацию различных федеральных и региональных программ и т.п.

Словом, казначейские облигации США – это полный аналог наших российских ОФЗ. И заимствование производится с такой же целью – пополнить государственные резервы. Ну, и надежность соответствующая – выплаты по гособлигациям гарантирует само государство. Значит, такие бонды априори более безопасные, чем корпоративные или муниципальные.

Кроме надежности, американские казначейские облигации отличаются повышенной ликвидностью. Оборот гособлигаций США на межбанковском рынке составляет порядка 600 млрд долларов – так что всегда есть, что покупать и продавать.

Таким образом, казначейские облигации считаются условно безрисковым инструментом, так как обеспечены силой доллара. Чем сильнее американская валюта, тем уверенней чувствуют себя трежерис. Но в то же время доходность и надежность госбондов зависит от инфляции в США и кредитно-финансовой политики Федеральной резервной системы.

Что такое трежерис простыми словами

Трежерис (от англ. «Treasuries» — «казначейство», «казна») — это долговые ценные бумаги Министерства финансов Соединенных Штатов Америки. Ещё их называют казначейскими облигациями США или американскими трежерис (US Treasuries).

В России аналогичные ценные бумаги называются облигациями федерального займа (ОФЗ).

США с помощью трежерис финансируют свой государственный бюджет. ФРС являются эмитентом этих ценных бумаг. В замен они получают так нужные им доллары. Каждый год их долг стабильно растет по 1 трлн долларов. На 2020 год его цифра составляет более 22 трлн. В 2020 году долг уже превысил 24 трлн долларов.

За регулированием всего процесса стоит ФРС (федеральная резервная система). Аналог ЦБ (центрального банка) в России.

Поскольку крупнейшей самой стабильной экономикой в мире является американская, то облигации США считаются эталоном безопасности. Они считаются самыми безрисковыми ценными бумагами в мире. На основании их стоимости и доходности можно давать прогнозы по дальнейшему развитию цен акций на фондовых рынках (мы поговорим об этом чуть ниже).

Основным держателям трежерис являются ФРС, а также страны и крупнейший фонды (хедж-фонд, ПИФы). Таким образом, они диверсифицируют инвестиционные портфели от сильной волатильности, которая свойственна рынку акций. Доходности казначейских облигаций США крайне маленькие: от 0,2% до 3,0%. Облигации большинства других стран имеют большую доходность.

Как и другие ценные бумаги, трежерис выпускаются посредством открытых аукционов. За счёт большого интереса, на вторичном рынке все американские облигации обладают высокой ликвидностью. Её даже называют абсолютной, то есть фактически трежерис приравнивают к деньгам.

Примечание Трежерис считаются настолько надёжными, что их даже считают в виде денег при использовании кредитных плеч (маржинальной торговле).

Однако с другой стороны, аналитики говорят о плачевном состоянии госдолга США. Каждый год он увеличивается. Это напоминает финансовую пирамиду, где за счёт новых вкладчиков осуществляется выплаты старым.

Госдолг США в 2020 году составляет 120% от ВВП. Это кажется фантастичным, но не самым большим. В Японии госдолг составляет 250% от ВВП.

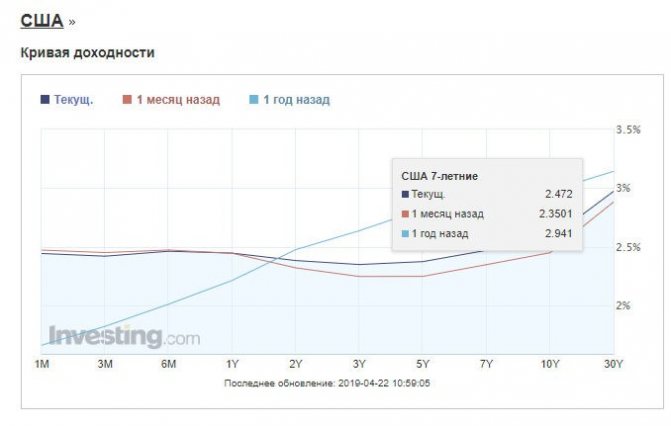

- Кривая доходности по облигациям

Риски гособлигаций США

Американский госдолг активно покупают (и продают) государства через свои Центробанки, крупные коммерческие банки, хедж-фонды, частные инвесторы. И это не удивительно – этот тип бумаг считается самым надежным в мире. Инвесторы так доверяют Америке, что готовы бесконечно скупать ее долговые бумаги – и это несмотря на то, что потолок госдолга в очередной раз повышен, и в сентябре Казначейство вполне может допустить дефолт по своим обязательствам.

Впрочем, и дефолты госбумаг США не редкость. В статье “Потолок госдолга США достигнут: рухнет ли доллар в 2020 году?” я как раз рассказывают о подобных ситуациях и предупреждаю о возможных рисках инвестирования в казначейские облигации.

Вкратце ситуация такова: американский госдолг раздут до неимоверного значения и составляет порядка 22 млрд долларов. Если Конгресс не поднимет его потолок еще на несколько миллиардов, то Казначейство не сможет напечатать еще денег, чтобы платить по долгам.

Сейчас долговые бумаги Казначейства имеют наивысший рейтинг ААА от мировых рейтинговых агентств. Это позволяет правительству занимать деньги под очень низкий процент – доходность казначейских облигаций составляет порядка 2% в год. Это позволяет тратить Штатам на обслуживание госдолга сравнительно небольшие деньги – порядка 300 млрд долларов в год.

Если кредитный рейтинг снизится и ставка в условиях неопределенности повысится хотя бы в 2 раза, то выплаты возрастут до 800-900 млрд долларов в год, а это – больше половины налоговых поступлений США! Тут и до дефолта недалеко.

Поэтому государства, являющиеся крупнейшими держателями внешнего долга США, вынуждены накачивать экономику Штатов новыми деньгами – чтобы не допустить дефолта и потери свои сбережений.

А вот еще интересная статья: Что делать, если ETF закроется: подробная инструкция инвестору

Следовательно, ставка по казначейским облигациям вряд ли вырастет существенно в последнее время. Что с этого частному инвестору? Рассчитывать разбогатеть, вкладывая в трежерис, не следует. Это инструмент сохранения средств на длительный срок, а не средство преумножения богатств. За последним нужно идти на фондовый рынок, вкладывая, например, в дивидендных аристократов США или недооцененные российские акции.

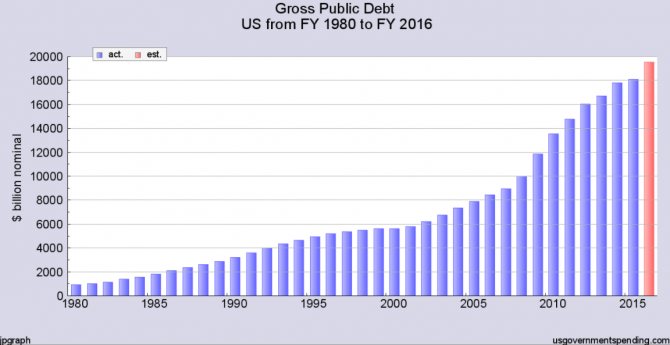

Сколько у Америки долгов

За время президентства Дональда Трампа госдолг США вырос на $7 трлн и уже достиг около $27 трлн, подсчитал Bloomberg (совокупный госдолг включает не только рыночные инструменты, такие как Treasuries, но и так называемые внутригосударственные обязательства, как правило, выпускаемые в виде Government Account Series или GAS. — Ред.

).

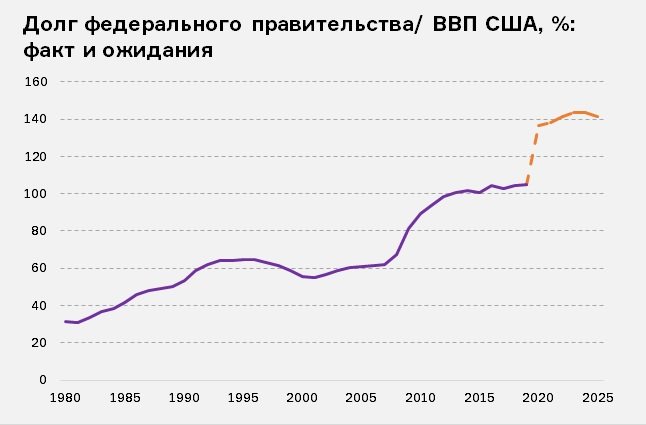

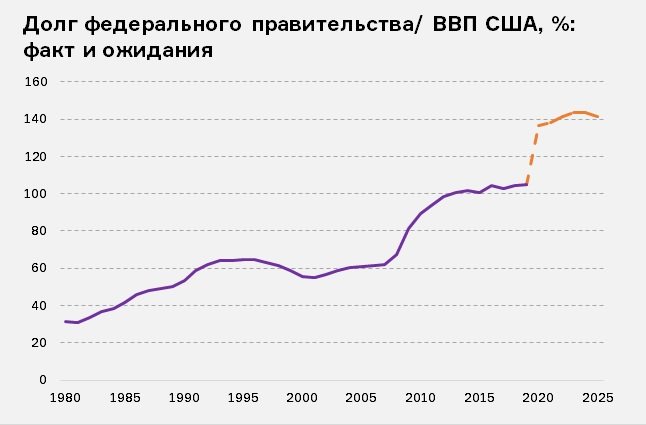

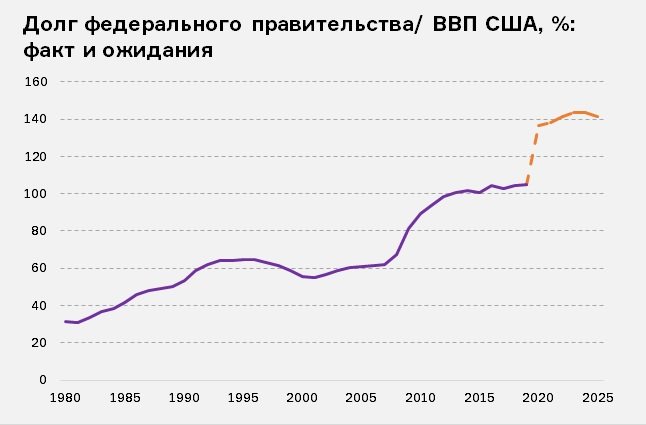

К концу текущего года госдолг Соединенных Штатов практически сравняется с объемом годового национального ВВП. Такой прогноз содержится в опубликованном в сентябре докладе Бюджетного управления Конгресса США. Для сравнения, в конце 2020 года он составлял 79% ВВП США, а в 2007 году — 35%.

Очевидно, что нынешний объем долгов для Штатов не предел: из-за расходов, связанных с мерами по восстановлению американской экономики после пандемии коронавируса, задолженность правительства продолжит расти.

Источник: Эксперт РА

Согласно прогнозам Бюджетного управления, размер госдолга США в 2021 году превысит 100% американского ВВП, в 2023 году он способен достичь 107% национального ВВП, а к 2030 году может составить 109% ВВП. Предыдущий такой пик был зафиксирован в 1946 году в связи с крупными дефицитами федерального бюджета США, вызванными Второй мировой войной, указывают эксперты аппарата Конгресса.

— Когда вы находитесь в состоянии войны, а мы ведем войну с коронавирусом, вы тратите столько, сколько потребуется, чтобы от него избавиться. Именно это мы и делали, — сказал в конце октября министр финансов США Стивен Мнучин в ходе онлайн-беседы, организованной Институтом Милкена. — Я считаю, что дефицит имеет значение в долгосрочной перспективе. И с долгом США нам придется разбираться в последующие десять лет.

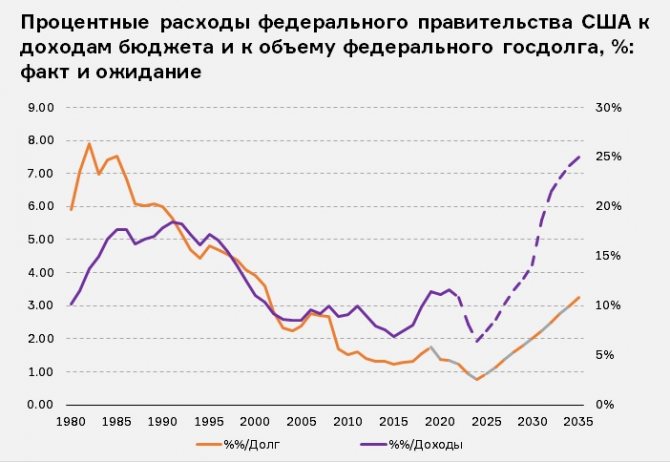

— Не существует потолка госдолга по отношению к ВВП, имеет смысл смотреть на уровень процентной нагрузки, — считает Антон Прокудин, ведущий методолог рейтингового агентства «Эксперт РА»

.

Источник: Эксперт РА

— Так, приемлемой долговой нагрузкой считается уровень до 60% ВВП, но низкие процентные ставки даже при долге в 105% ВВП приводили к процентным расходам около 10% от доходов бюджета, что является вполне подъемным уровнем. Страны с процентными расходами более 25% от доходов бюджета попадали в дефолты в какой-то кризисный момент. И здесь кроется главная проблема: пока инфляция низкая, ФРС может держать низкие ставки, и это приводит к приемлемым затратам на обслуживание долга. Но представьте ситуацию, когда экономика растет и инфляция стабильно составляет 3% и более. Подъем ставки ФРС даже до 3–4% сделает эту пирамиду уязвимой к внешнему шоку, ведь процентные расходы к ВВП постепенно вырастут до 20–27% от доходов федерального бюджета при размере долга к ВВП 120%.

По мнению Прокудина, если правительство США продолжит проводить политику постоянного бюджетного дефицита, то долг к ВВП может вырасти еще больше и конец пирамиды американского госдолга окажется не так далеко. Контрциклическая бюджетная политика (профицит во время роста экономики, дефицит в кризис) могла бы стабилизировать ситуацию и хотя бы не приближать печальную развязку.

— В 1945–1980 годах экономика США быстро росла, а бюджет был обычно профицитным, поэтому долговую нагрузку удалось снизить со 119% ВВП до 31%. Сейчас быстрого роста у экономики США быть не может хотя бы из-за демографических сложностей, но сокращение госрасходов находится в руках правительства, — полагает представитель «Эксперт РА». — Греция находилась в более тяжелой ситуации в 2012 году, но смогла прийти к профициту, потеряв часть экономики. В США ситуация куда легче, они смогут обойтись меньшими потерями, чтобы добиться профицита.

— Потолок долга — вопрос очень дискуссионный, в конце концов, если есть покупатель в виде ФРС, то потолок долга может быть очень далеко, — рассуждает Егор Сусин. — Конечно, это будет подрывать доверие к доллару в перспективе, но и это не такой быстрый процесс. В текущей ситуации, правда, стоит учитывать тот момент, что Минфин США занимает в основном краткосрочными векселями (+$2.6 трлн) и лишь часть — более долгосрочными бумагами ($1 трлн). ФРС же покупает, наоборот, долгосрочные облигации (+$2.1 трлн). Это дает сразу два эффекта — искажение кривой доходности (долгосрочные ставки ниже) и выдавливание денег в более рискованные активы с высокой дюрацией.

По мере нормализации структуры долга Минфину США придется выпускать больше бумаг, а ФРС — больше покупать. Это также резко ограничивает возможности ФРС по контролю инфляции, но на данный момент регулятор об этом особо не беспокоится, так как экономика последние 10 лет генерирует инфляцию ниже целевой.

— Новая стратегия ФРС предполагает возможность более высокой инфляции, для того чтобы этот «недобор» компенсировать. Фактически это означает хроническое запаздывание ФРС за инфляцией, если инфляционный фон сформируется, — прогнозирует Сусин. — Пока инфляция сдержанная. Отчасти потому, что объективно в мире нет дефицита производственных мощностей, отчасти потому, что деньги до среднего класса просто не доходят. Отчасти низкая инфляция обусловлена структурой потребления, где менее 1/3 — это товары, а потребление ряда услуг (как показал последний кризис) может быть сокращено. Избыточная же денежная масса «утилизируется» финансовым рынком, где растет стоимость активов. Это не означает, что инфляции быть не может в принципе, но это означает, что триггеры ее скорее будут в неэкономической плоскости и тогда ФРС не сможет адекватно ответить. В среднесрочной перспективе текущая политика, видимо, приведет к ослаблению доллара, это также будет повышать риски роста волатильности, так как кредитное плечо в финансовом секторе будет расти.

Кто является основным держателем облигаций США

Крупнейшими держателями трежерис являются Центробанки разных стран – всего им принадлежит госбондов на сумму порядка 6,5 трлн долларов. При этом лидерами по объемам являются (в миллиардах долларов):

- Китай – 1138 (18,37%);

- Япония – 1018 (16,43%);

- Бразилия – 313 (5%);

- Ирландия – 287 (4,6%);

- Великобритания – 264 (4,26%);

- Люксембург – 225,4 (3,64%);

- Швейцария – 225 (3,63%);

- Каймановы острова – 208 (3,36%);

- Гонконг – 185 (2,98%).

До 2020 года Россия находилась на 16 месте по объему принадлежащих ей гособлигации США, но после введения против нее санкций методично избавлялась от американского долга. Сейчас в активе РФ трежарей «всего» на 20 млрд долларов (для сравнения – в конце 2020 года было 102).

Также крупными держателями госдолга США являются пенсионные фонды, взаимные фонды, коммерческие банки, крупные частные инвесторы и сами американцы (в отчетности именуются как «домохозяйства).

Отдельного упоминания заслуживает ФРС. Федрезерв вел закупку трежерис с 2008 года, чтобы ликвидировать последствия мирового кризиса, и накопил на своих счетах порядка 2,4 трлн долларов. Это проводилось в рамках программы количественного смягчения, чтобы ввести в экономику Штатов дешевые деньги и простимулировать ее, разогнав инфляцию.

Типы казначейских облигаций

Выделяют 5 основных типов американских казначейских облигаций:

- Treasury Bills. Это дисконтные облигации, т.е. по ним не платится купон – они продаются по цене ниже номинала, и инвестор получает прибыль за счет разницы между ценой покупки и погашением. Срок обращения биллей (их еще иногда называют казначейские векселя) – менее 1 года: 4, 13, 26 и 52 недели. Номинал – от 1000 до 5000 долларов. Выпуски после 1984 году являются безотзывными.

- Treasury Notes. Ноты – самый популярный вид трежерис. Именно к этому типу относятся 10-летние казначейские облигации США, которые считаются индикатором мировой экономики. Такие бонды имеют фиксированный купон. Сроки погашения – 2, 3, 5, 7 и 10 лет.

- Treasury Bonds. Долгосрочные облигации, которые позволяют зафиксировать доходность на крайне длительный срок – 20 или 30 лет.

- Treasury Inflation Protected Securities (TIPS) – казначейские облигации с плавающей купонной ставкой. Они защищены от инфляции, так как номинал купона индексируется в зависимости от индекса CPI-U – аналога российского индекса потребительских цен. Обратите внимание, что меняется не купон (он зафиксирован), а номинал. Чем больше номинал, тем выше купонные выплаты (ставка ведь остается прежней). Из-за возможности нивелировать эффект инфляции TIPS пользуются заслуженной популярностью среди инвесторов. Срок обращения – 5, 10, 20 или 30 лет.

- Floating Rate Notes (FRNs). Это сравнительной новый вид американских трежерис, появились в 2014 году. Это двухлетние ноты, доходность которых привязана к дисконтным ставкам на аукционах 13-недельных t Из-за этого их рыночная цена может быть как выше, так и ниже номинала.

А вот еще интересная статья: Обзор фондов FXWO и FXRW от FinEx: инвестиции в глобальный рынок акций

Также имеются еще U.S. Treasury zero-coupon bonds – это бонды со сроком погашения более 10 лет, торгующиеся с дисконтом, и Treasury STRIPS. К ночным клубам эти облигации никакого отношения не имеются. Эти облиги создаются на основе обычных трежерис с купоном. Гарантия выплаты купона – это обязательство, под которое выпускается Treasury STRIPS. Чем больше купонов, тем больше STRIPS можно выпустить. Treasury STRIPS используют в качестве «качелей цены» для компенсаций волатильности на рынке в периоды просадок.

Все американские казначейские облигации делятся также на:

- безотзывные – инвесторы держат бонд до погашения;

- отзывные с опционом call – эмитент (государство) имеет право выкупить бумагу по оферте, что может быть невыгодно инвестору;

- отзывные с правом погашения (опцион put) – инвестор, напротив, может предъявить ее к погашению в определенную дату.

Безотзывных облигаций на рынке большинство.

И, чтобы окончательно вас запутать и взорвать мозг, расскажу еще об одной классификации трежерис. Есть тип бумаг On-The-Run и Off-the-Run. Первый тип – это последний выпуск облигации, второй – все более ранние. Последний выпуск обычно наиболее ликвиден, так как отвечает современной экономической ситуации.

Откуда берётся доход

На облигации ОФЗ США влияют те же факторы, что на долговые обязательства частных компаний и корпораций. Полученные от инвестора финансовые ресурсы, в зависимости от вида облигации, направляются на развитие конкретных проектов, ипотечное кредитование, общие экономические цели страны. Инвестор вкладывает ресурсы, так как верит в надежность американской экономической системы. Совокупная доходность складывается из трех показателей:

- Рыночная стоимость бумаги.

- Купонный доход.

- Время обращения долгового обязательства.

Самая высокая доходность наблюдалась в период конца семидесятых – начале восьмидесятых годов, что связано с высокой напряженностью на мировой политической арене в этот период. Другие пики роста приходились на периоды мировых войн и экономических кризисов. С двухтысячных годов наблюдается устойчивый спад доходности, сейчас процентная ставка близка к отметке исторического минимума.

Как производится размещение трежерис

Tresuries размещают в ходе аукционов, точно так же, как и ОФЗ. Аукцион по bills (короткие выпуски) проводится раз в неделю, по более длинным – обычно раз в месяц или раз в квартал.

При первичном размещении в аукционах участвуют три категории покупателей:

- Direct bidders – это зарубежные Центробанки;

- Indirect bidders – различные хедж-фонды, НПФ, банки, страховые компании и т.д.;

- Dealers – это дилеры и брокеры.

Размещение считается удачным, если первые две категории скупили весь выпуск. После этого облигации поступают на вторичный рынок, где их могут купить физлица.

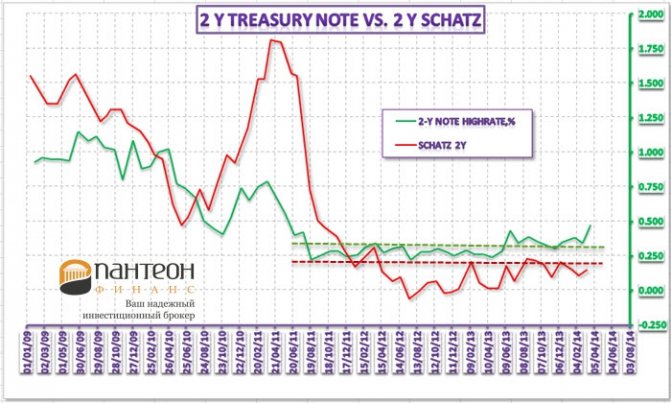

Доходность казначейских облигаций

Различные классы облигаций используют различные бенчмарки при ценообразовании. Самый распространенный бенчмарк – это доходность последней эмиссии трежерис.

примеру, доходность 10-летних казначейских облигаций США, эмитированных летом 2020 года, может послужить индикатором для нового выпуска 1-, 5-, 10- и 20-летних облигаций 2020 года – инвесторы смогут понять, насколько выгоден новый выпуск (On-The-Run) относительно предыдущего (Off-the-Run).

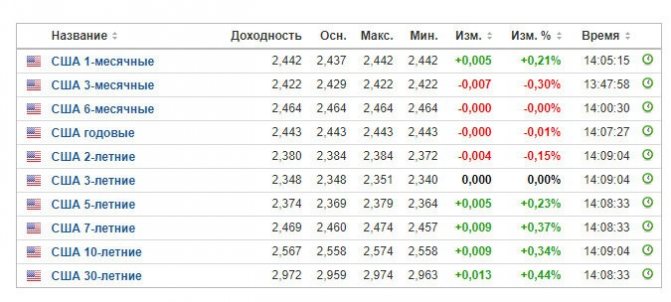

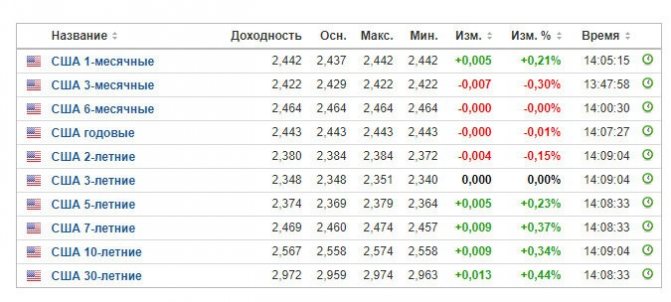

Сегодня доходность казначейских облигаций США находится в диапазоне от 2,4% до 2,9% годовых. Чем дольше срок обращения, тем выше доход.

Отслеживать текущие ставки американских казначейских облигаций удобно на сайте ru.investing.com/rates-bonds/usa-government-bonds. Например, на момент написания статьи годовые трежерис могут принести инвесторам 2,435% годовых, 5-летние – 2,376%, а 10-летние – 2,572%.

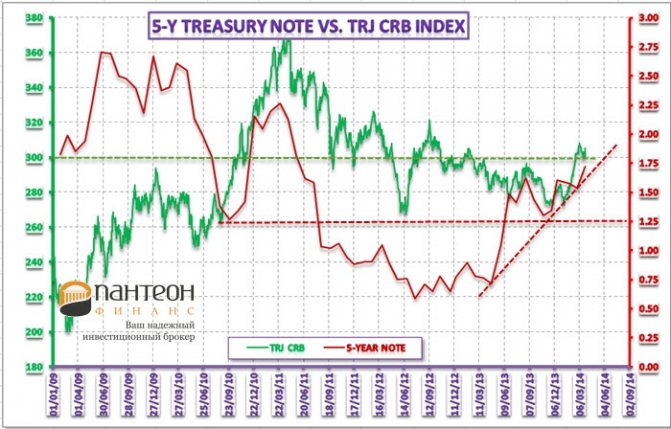

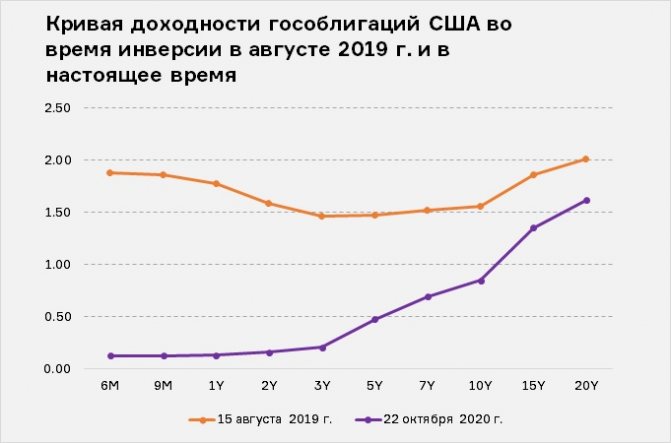

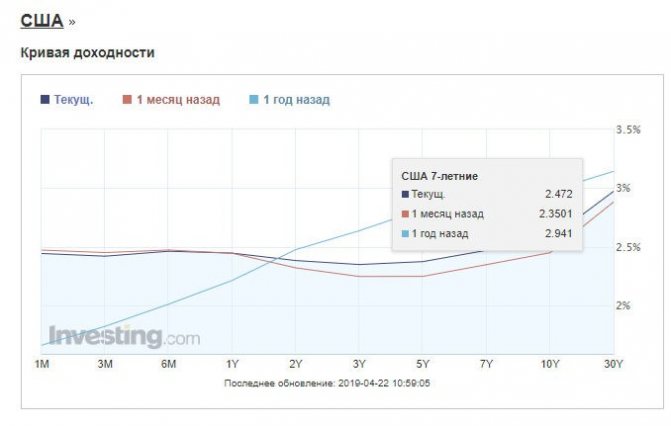

На основании доходности базовых трежерис со сроком обращения от 3 месяцев до 30 лет строиться эталонная кривая доходности облигаций. Так как даты выплат по разносрочным выпускам совпадают (например, и 5-летние, и 10-летние, и 20-летние трежерис могут погашаться в один день – чаще всего Казначейство так и делает), то доходность интерполируется.

Данная эталонная кривая доходности американских гособлигаций именуется интерполированная кривая доходности (или yield curve). Чем меньше разница в доходности между короткими и длинными облигациями, тем более сглаженной она выглядит.

А вот еще интересная статья: Как рассчитать доходность облигации и какие виды доходности бывают

Значения yield curve можно посмотреть на графике доходности казначейских облигаций США. Вот, к примеру, доходность 10-летних бондов в разрезе 200 лет.

Как купить казначейские облигации в России

У американцев вопроса, как купить казначейские облигации США, не возникает. Им достаточно открыть брокерский счет, найти нужную ноту или бонд и оформить покупку.

В России такая фишка не прокатит – на Мосбирже интересующие нас инструменты не обращаются. Трежерис торгуются на американских биржах, также на биржах Лондона, Гонконга и Токио, поэтому для покупки понадобится одно из двух:

- открыть счет у зарубежного брокера и работать через него;

- найти российского брокера, которые имеет зарубежных «дочек» и может через них предложить покупку интересующих вас американских госбондов.

Оба способа сложны, заморочены и имеют массу неочевидных минусов. Например, высокие комиссии и особенности уплаты налогов для нерезидентов (в режиме 10% + 3% и еще не забываете про валютную переоценку). Плюс риски – какие-нибудь санкции, и брокерский счет могут заморозить. «Дочка» тоже не выход – там рисков еще больше, в том числе закрытие этой самой «дочки».

Проще и эффективнее инвестировать в ETF на казначейские облигации США. Тем более, что на Мосбирже имеется ETF от FinEx – Cash Equivalents UCITS. Фонд с тикером FXMM имеет валютный своп, т.е. колебания валюты практически не оказывают на него влияния, и его график представляет собой практически непрерывающуюся вертикальную линию. FXMM представляет собой фонд денежного рынка и предназначен для временной парковки рублей.

Фонд с тикером FXTB не имеет хеджа, поэтому повторяет валютные колебания пары рубль / доллар, т.е. растет при ослаблении рубля и падает при усилении рубля. Если вы не верите в сильный рубль – вам подойдет FXTB.

Открыть брокерский счет онлайн и инвестировать в FXMM и FXTB можно через Тинькофф Инвестиции – это самый простой и удобный вариант.

Стоит ли инвестировать в американские гособлигации и возможен ли дефолт по госдолгу США?

Рынок Treasuries всегда считался тихой гаванью для инвесторов, так как риск дефолта по долговым бумагам правительства США в теории близок к нулю. Однако на фоне роста дефицита бюджета Штатов и неконтролируемого роста госдолга США инвесторы могут начать сомневаться, стоит ли, как и прежде, доверять американским гособлигациям или сегодня это уже вовсе не такой надежный актив.

Источник: Эксперт РА

— Последние 40 лет рынок американских облигаций живет в тренде снижающихся процентных ставок, и этот тренд пока не завершен, — констатирует Антон Прокудин. — Поэтому правительство и компании вели агрессивную политику заимствований. Банкротства корпораций из-за огромного долга еще проявятся в будущем. Что касается вероятности дефолта по гособлигациям США, то на горизонте в 1 год это маловероятное событие. А вот в перспективе 20–30 лет все зависит от политики правительства США. Текущая популистская политика может к этому привести, но пока у правительства США есть место для маневра.

— Поэтому инвестор может рассматривать этот актив как безопасный на коротком временном горизонте. А покупать 20—30-летние гособлигации на пенсионные накопления не стоит. Есть облигации с меньшими рисками на таком длинном горизонте до погашения и при этом с большей доходностью, — убежден представитель «Эксперт РА».

Если желание вложиться в облигации США все же есть, самый простой способ для российского инвестора сделать это — купить ETF, обращающиеся на Московской бирже.

Правда, выбирать тут особо не из чего. Фактически на Мосбирже торгуются только два ETF на Treasuries: FXTB — долларовый фонд, инвестирующий в портфель краткосрочных казначейских облигаций (векселей) США (Treasury Bills), и FXMM — по сути, тот же инструмент только с рублевым хеджем.

Чтобы получить доступ к более широкому набору инструментов через российского брокера, понадобится статус квалинвестора. Но есть и другой вариант: открытие брокерского счета у иностранного брокера. На иностранных площадках торгуются сотни ETF на облигации США от самых разных провайдеров.

Остается только отбирать фонды по дивидендной доходности, уровню комиссионных, количеству позиций и так далее. Кроме того, можно инвестировать в рынок Treasuries не только через ETF, но и через покупку отдельных гособлигаций.

НАВЕРХ ↑

ЧИТАЙТЕ ТАКЖЕ:

✔ Что такое инфляционные линкеры ОФЗ-ИН ✔ Государственные облигации: как устроен рынок ОФЗ