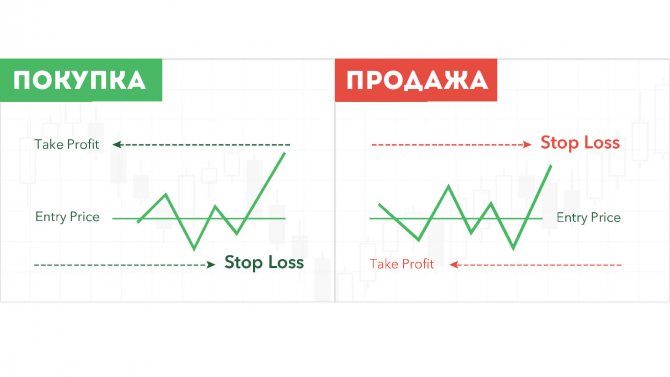

Торговля на бирже, как и любые вложения капитала, связана со многими инвестиционными рисками. Для того, чтобы инвестор не прогорел, были придуманы разные ограничения, включающиеся автоматически при достижении определенного ценового уровня. Наиболее популярными являются — тейк профит и стоп лосс.

Ни один опытный трейдер не обходится без этих защитных ордеров (поручения, заявки брокеру на бирже). Пренебрежение ими часто приводит к значительным финансовым потерям. Даже полному сливу депозита.

Что такое стоп лосс

Термин «stop loss» переводится с английского языка как «остановить потери». Прежде чем приступать к торговле, необходимо оценить убыток, который вы можете себе «позволить», чтобы не стать банкротом.

Довольно сложно определить, куда пойдет цена при вмешательстве внешних факторов. Особенно это касается новичков в трейдинге, а также долгосрочных инвесторов. Поэтому условный запрет на торговлю ниже определенного минимума в большинстве случаев является необходимостью.

Чтобы было более понятно, что такое стоп лосс, разберем пример.

Трейдер покупает акции по цене 7 500 руб. (100 $ или 2 900 грн.). В первые недели их цена растет и к определенному моменту достигает отметки в 9 750 руб. (130 $ или 3 770 грн.). На этом этапе трейдер бумаги не продал, ожидая их дальнейший рост. Но вдруг рынок пошел вниз, и котировки начали стремительно падать. За одну неделю акции подешевели до 120, а затем и 8 250 руб. (110 $ или 3 190 грн.). Поскольку политическая ситуация находится вне нашего влияния, инвестор выставил условный ордер, чтобы брокер самостоятельно закрыл позицию в тот момент, когда цена опустится до отметки в 7 125 руб. (95 $ или 2 755 грн.). Тем самым трейдер не получит прибыли, но хотя бы избежит больших потерь.

Простыми словами, стоп лосс – это один из инструментов минимизации рисков в биржевой торговле, позволяющий ограничить убыток от операций с валютами или ценными бумагами.

Что такое тейк профит?

Тейк профит (Take profit, TP — переводится с английского «получить прибыль») — это тоже отложенный ордер (заявка), но уже отданный инвестором на фиксацию прибыли. Этот инструмент используется в том случае, если:

- сложившиеся на рынке бычьи тенденции (котировка растет) обеспечили инвестору высокую прибыль по операции;

- цена акций возрастает, но нет возможности «держать руку на пульсе», чтобы вовремя зафиксировать прибыль, не дожидаясь начала снижения;

- велика вероятность отката, нивелирующего полученную прибыль.

Предварительно установленный тейк-профит автоматически фиксирует доход на определенном уровне, благодаря чему трейдер закрывает позицию с прибылью. Когда и как ставить тейк профит, каждый инвестор решает самостоятельно. Его размер может быть сдвинут в любую сторону в течение всего времени, пока открыт ордер.

Подобное ограничение прибыли, устанавливаемое заранее, в то время, когда на рынке доминируют бычьи тренды (котировка растет), только на первый взгляд кажется странным. Но именно тейк профит часто спасает положение – не только обеспечивает желаемый доход от сделки, но и спасает от убытков.

Тейк-профит, к тому же, защищает от форс-мажора, технического сбоя на бирже либо неправильной оценки ситуации. Мой опыт подсказывает, что выставление тейк профита наиболее эффективно при торговле по следующим схемам:

♦ Установка на уровне поддержки – на несколько пунктов ниже цены, при которой проявляется наибольший спрос на акции.

♦ На уровне, в 2 раза превышающем стоп-лосс, так, чтобы прибыль превышала потенциальные убытки минимум вдвое. В этом случае одна выгодная сделка компенсирует убытки от нескольких неудачных.

♦ Обязательная установка тейк-профита необходима при торговле акциями, котировка которых зависит от новостей (изменение ключевой ставки, отчеты ведущих компаний, статистика рынка труда). Перед появлением важных сообщений рекомендую выставлять 2 ордера – стоп лосс по минимально допустимой для инвестора цене, а тейк профит на 20 пунктов выше цены поддержки.

Котировки, после выхода новостей, могут пойти в одну сторону, а затем сделать разворот. Предлагаемая мною схема позволит завершить сделку с минимальными потерями. Эта тактика также эффективна при автоматическом трейдинге.

Для чего он используется в торговле

Итак, в трейдинге стоп лосс дает возможность избежать крупных потерь. Иными словами, для грамотного управления средствами вы должны знать, сколько можете потерять, чтобы остаться «на плаву». Хотелось бы подчеркнуть, что перед выставлением ордера нужно определить сумму, потеряв которую, вы не понесете существенных убытков. Иными словами, цена продажи при выставлении стопа будет ниже, чем входная цена. В нашем примере максимальный убыток, который согласен понести трейдер, составляет 375 руб. (5 $ или 145 грн.) за акцию (100-95).

Если же вы хотите хоть что-то заработать, то следует установить тейк профит (цену с минимальной прибылью). К примеру, если бумаги будут проданы по 7 875 руб. (105 $ или 3 045 грн.), вы заработаете хотя бы 375 руб. (5 $ или 145 грн.) с каждой акции.

Уровень убытка можно устанавливать учитывая следующие факторы:

- степень агрессивности торговой стратегии;

- баланса и структуры вашего счета;

- опыта биржевой торговли.

Скорее всего, у многих новичков биржевой торговли возникнет вопрос: можно ли не применять стоп лосс и чем это может обернуться? Об этом поговорим далее.

Минусы:

Стопы и профиты обычно выставляются трейдерами на определенных уровнях, о чем прекрасно знают маркет-мейкеры (организаторы бирж, крупные инвесторы, брокерские конторы и пр.), цель которых выбить с рынка огромную массу дилетантов и вполне честными методами забрать их депозиты. Выставленные заранее профиты лишают трейдера гибкости, если ситуация вынуждает принять нестандартное решение. Одно из правил на рынке требует дать прибыли подрасти. А профит потенциальную прибыль ограничивает. Альтернативой в данном случае может быть тщательный план наращивания капитала. Если хочется войти в рынок, но не хватает уверенности, то объем сделки лучше спокойствия ради сократить. В итоге либо вы избежите существенной просадки и получите меньшую сумму прибыли, либо понесете менее значительные убытки.

Как торговать без stop loss

Безусловно, торговать можно и без stop-loss. Но делать этого многие специалисты не рекомендуют, особенно начинающим.

Если же вы – уверенный, опытный трейдер с навыками использования различных стратегий, вот несколько вариантов других способов минимизации рисков:

- Метод усреднения. Предположим, вы купили 10 акций по 10 долларов, не выставив стоп лосс. Таким образом, стоимость вашего портфеля на момент покупки составила 7 500 руб. (100 $ или 2 900 грн.).

Через какое-то время стоимость акции снизилась до 675 руб. (9 $ или 261 грн.), и убыток составил 750 руб. (10 $ или 290 грн.). После этого вы покупаете еще 10 бумаг по 675 руб. (9 $ или 261 грн.), и ваш портфель из 20 акций теперь стоит 13 500 руб. (180 $ или 5 220 грн.), а затраты на приобретение составляют 14 250 руб. (190 $ или 5 510 грн.).

Чтобы покрыть убытки, вам нужно дождаться, когда цена вырастет до 713 руб. (9,50 $ или 276 грн.) (180/20). Но если котировки пойдут вверх и акции вновь станут стоить 750 руб. (10 $ или 290 грн.), то вы получите прибыль:

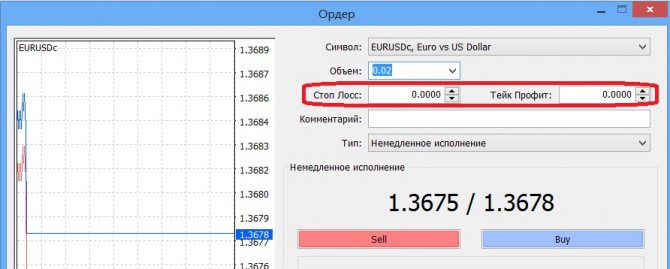

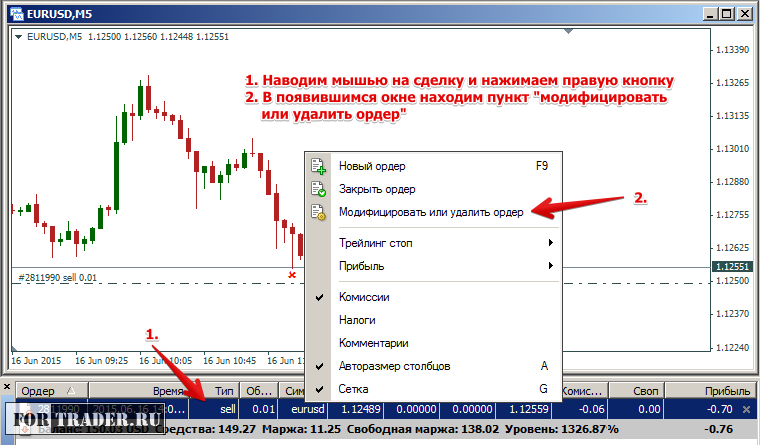

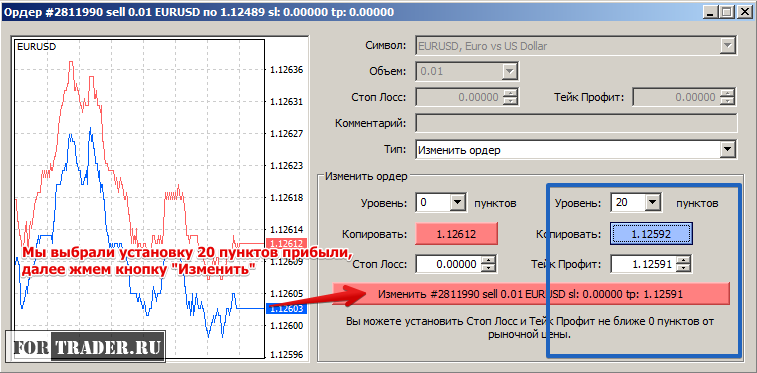

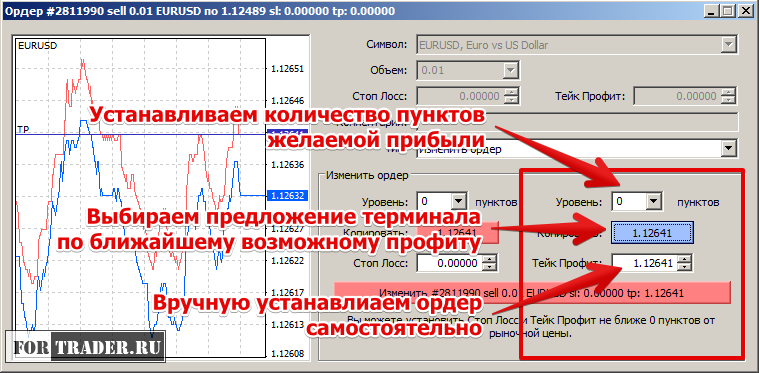

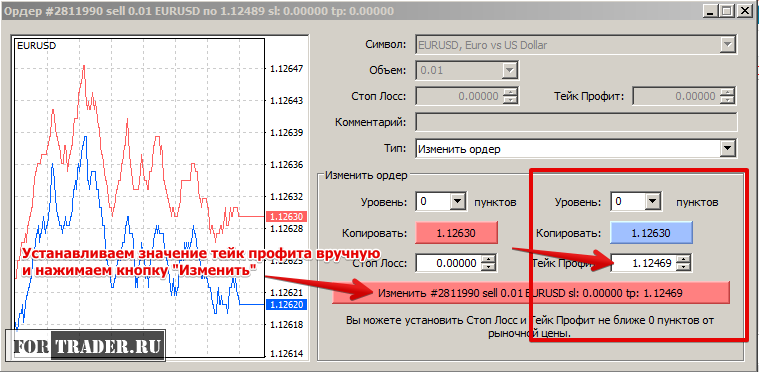

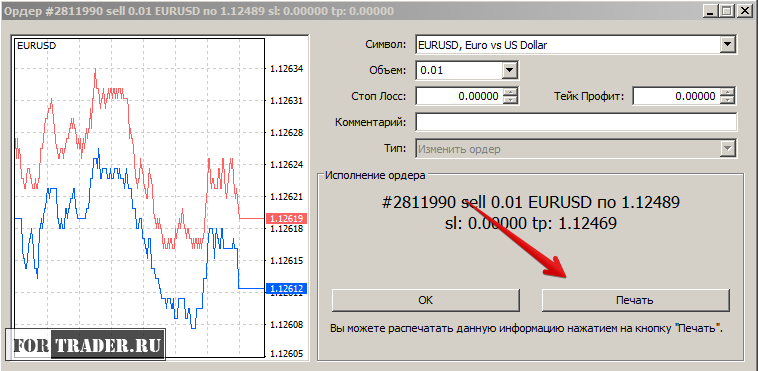

Каким образом отменить тейк профит в MetaTrader 4?

Чтобы отменить тейк профит нажмите на него правой кнопкой мыши, а затем выберете соответствующий пункт меню.

Если по каким-то причинам этот способ вам не подходит, то вы можете модифицировать ордер через нижний терминал. Теперь для отмены необходимо поставить нулевое значение в нужное поле.

Тейк профит позволяет трейдеру автоматически фиксировать прибыль на заданном уровне, даже если закрыт терминал и выключен компьютер. В результате, это освобождает от необходимости постоянно следить за графиком, но одновременно имеет ряд недостатков: часть прибыли может быть упущена, или цена вовсе не коснется ордера. Куда ставить тейк профит каждый решает самостоятельно, поскольку это зависит от выбранной стратегии.

Критика, благодарность и вопросы в комментариях приветствуются!:))

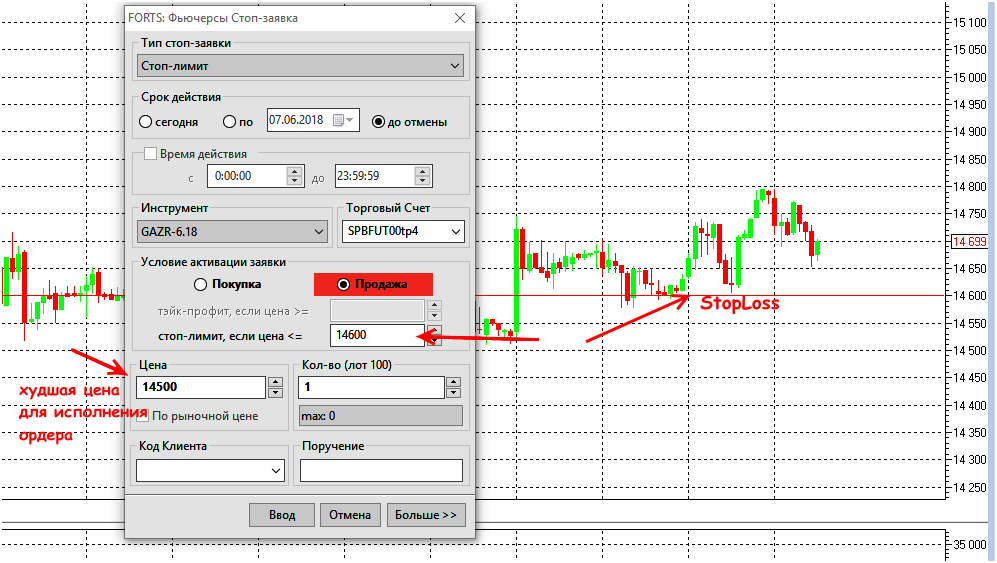

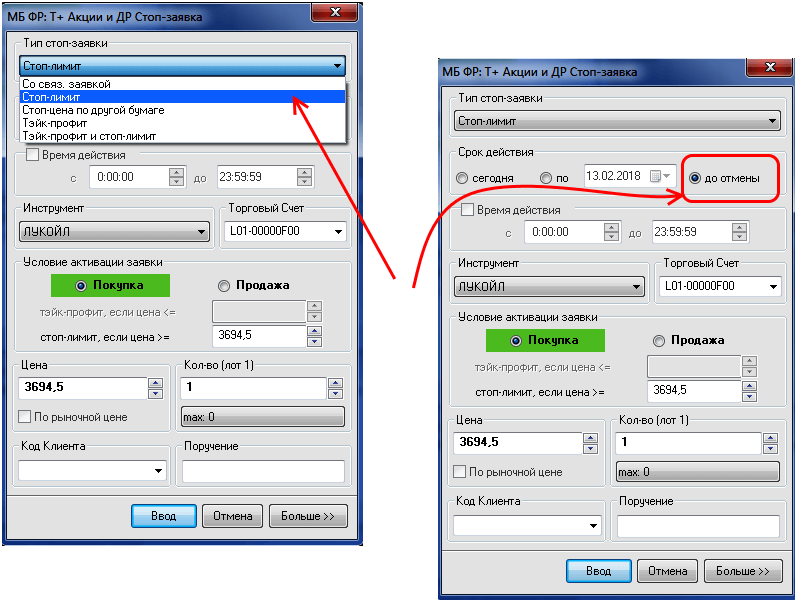

Как установить стоп-заявку

Теперь разберемся, как правильно ставить стоп лосс. Заявку следует создать заранее и она будет храниться на сервере до момента наступления стоп-цены.

Укажите следующие параметры:

- срок действия ордера;

- уровень цены для активации ордера. Это значение должно быть ниже цены покупки.

Чтобы более наглядно представлять, как выставить стоп лосс в квике, разберем пример.

Предположим, вы приобрели акцию стоимостью 22 500 руб. (300 $ или 8 700 грн.), но прогнозы говорят, что котировки будут двигаться вниз. Вы подсчитали, что максимальный убыток, который вы готовы понести, составит 3 750 руб. (50 $ или 1 450 грн.).

Нажатием клавиши F6 в терминале QUIK открываем окно оформления стоп-заявок и выбираем «Стоп-лимит». После этого задаем тип инструмента, и в поле «Стоп-лимит если цена <=» вводим значение «250» (300-50).

Комбинацией клавиш CTRL+A можно редактировать неисполненную стоп-заявку, а сочетанием Ctrl+D – удалить ордер.

Где размещать стоп-лосс

При расчете уровня стоп лосс обычно ориентируются на следующие показатели:

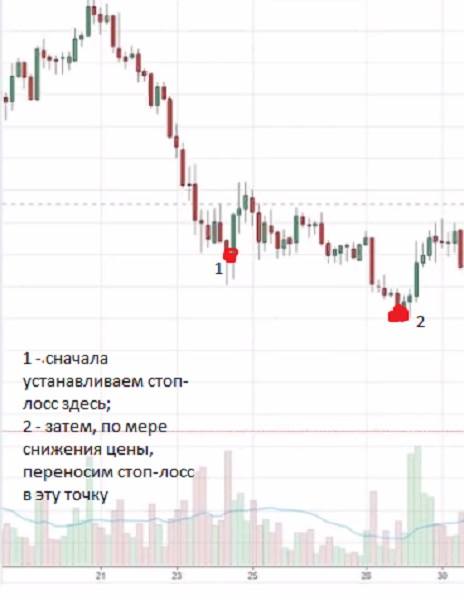

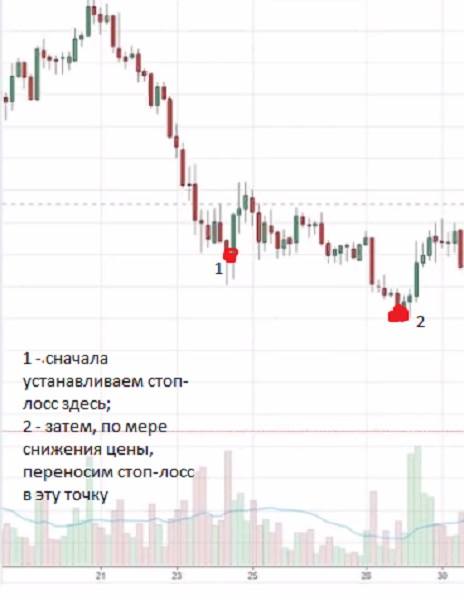

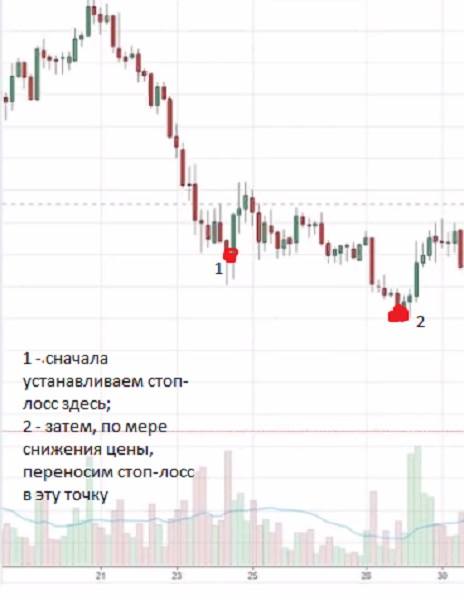

- Локальный минимум (максимум). Например, трейдер решает выставить стоп-лосс сразу за минимумом и далее перемещает его по мере развития нисходящего тренда.

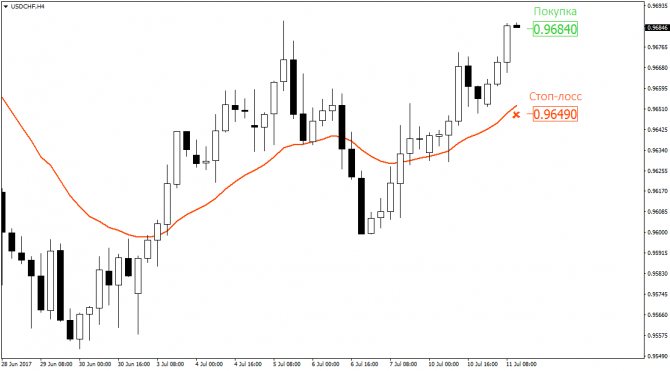

- За линией скользящей средней. Кривая скользящей средней (MA) отражает результат усреднения цены за выбранный отрезок времени. Если выставить стоп лосс сразу за пересечением этой линии и графика цены – это будет наиболее правильно. Объяснить это можно тем, что часто тренд меняет свое направление после пересечения графика и линии MA.

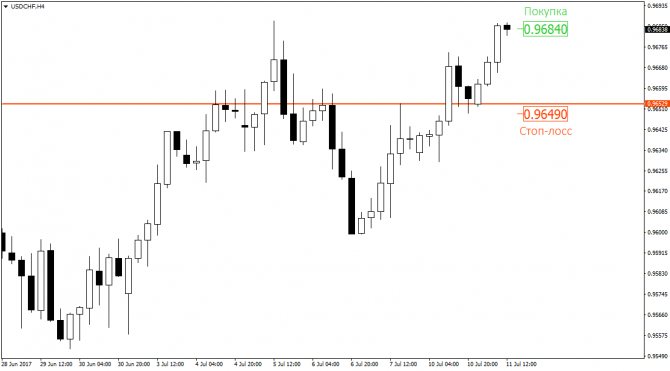

- За уровень поддержки (сопротивления). Это минимальный и максимальный уровни, установленные для данного инструмента. На графике представляют собой горизонтальную линию.

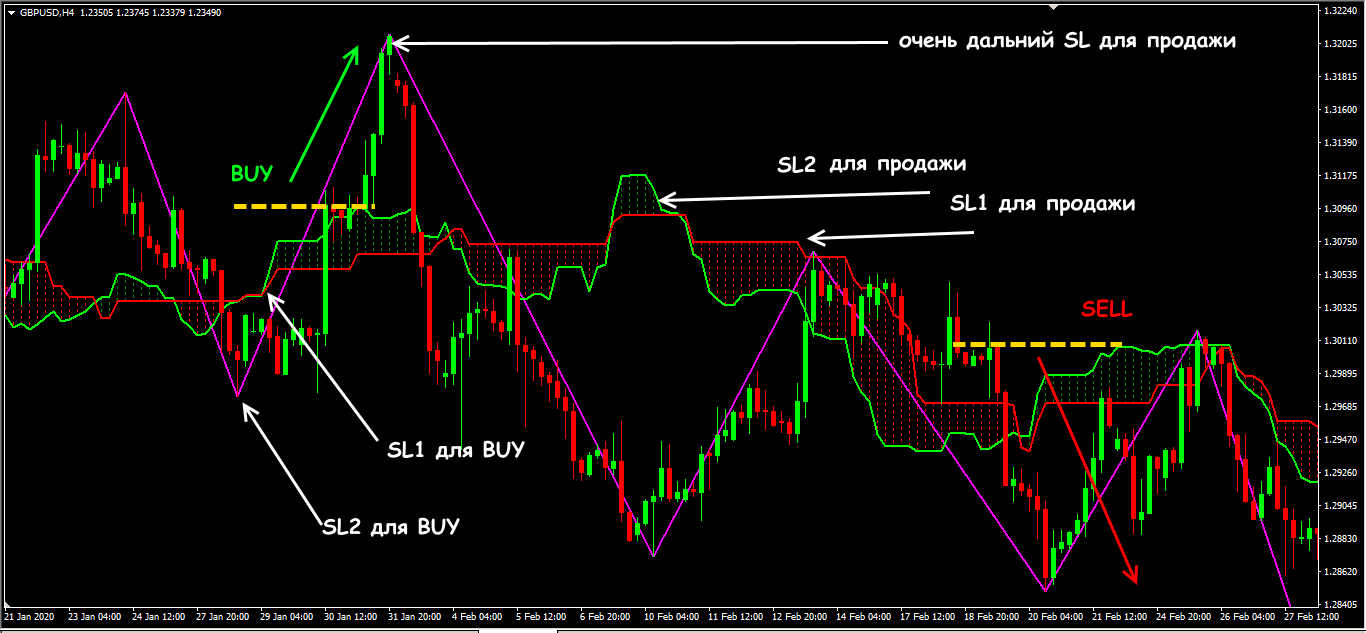

Как выставить стоп лосс и тейк профит — методы

Обычно стоп лосс и тейк профит ставятся в соответствии с:

- правилами определенной торговой системы

- основываясь на показаниях какого-либо индикатора, советника или инструмента графического анализа

- основываясь на простом математическом вычислении — когда размер стопа берется в несколько раз меньше тейк профита, либо TP в несколько раз больше SL. Об этом упоминалось в предыдущем абзаце о связи размеров SL и TP. Так же этот метод часто комбинируется с двумя предыдущими.

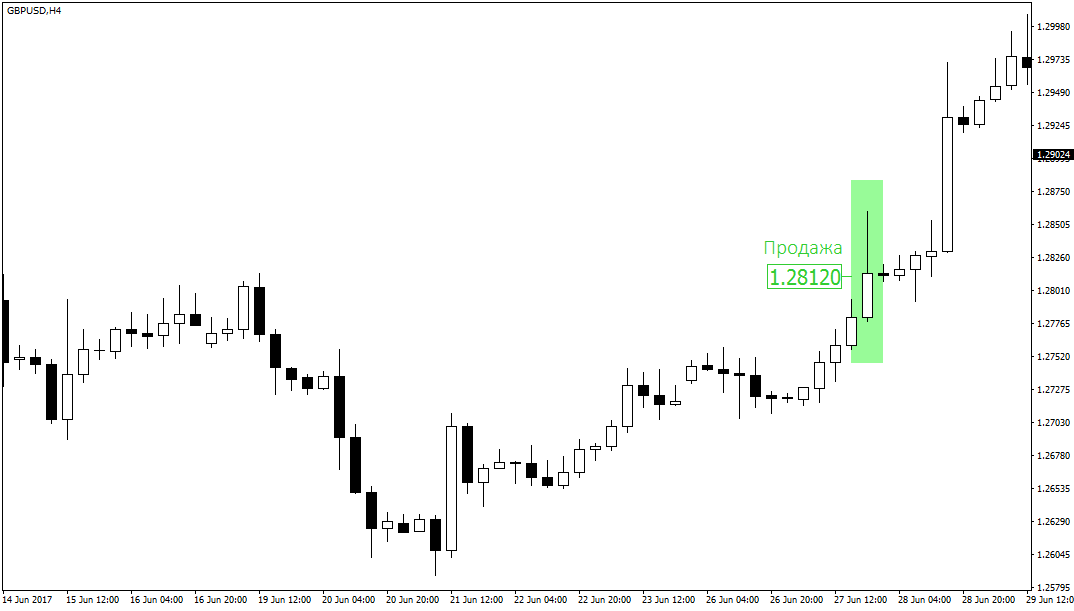

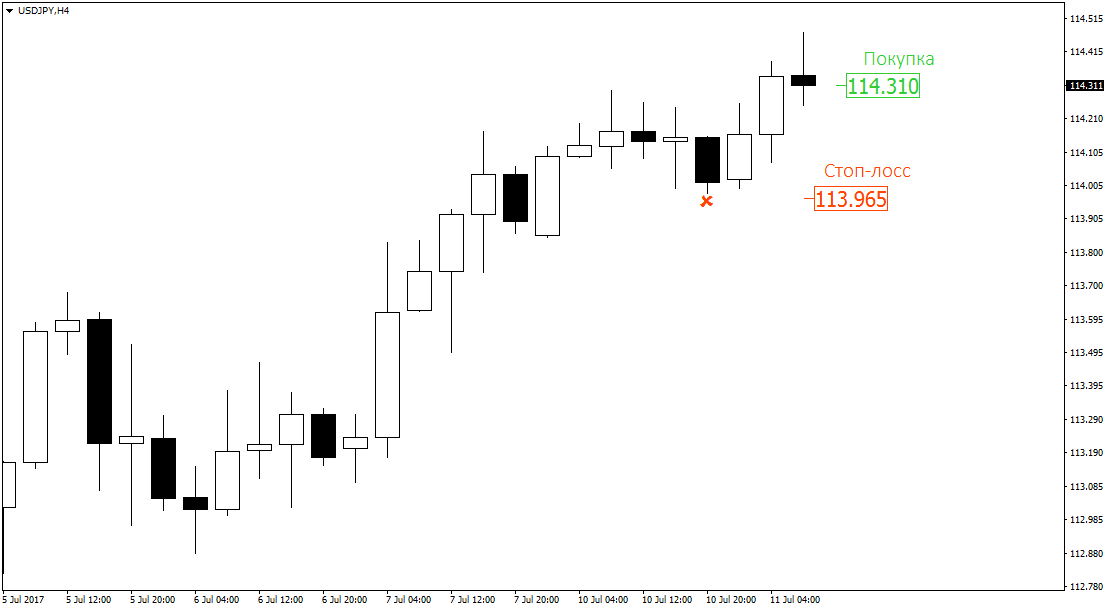

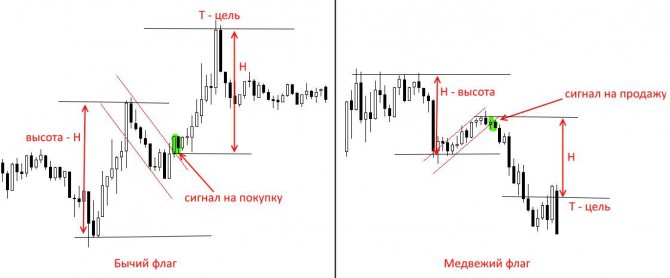

Немного примеров для закрепления. Первый пункт — выставление по правилам определенной торговой системы. Возьмем Фигуры продолжения тренда. Есть такая фигура — Флаг.

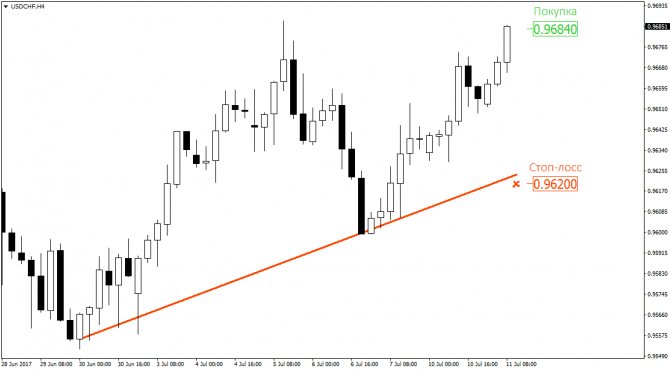

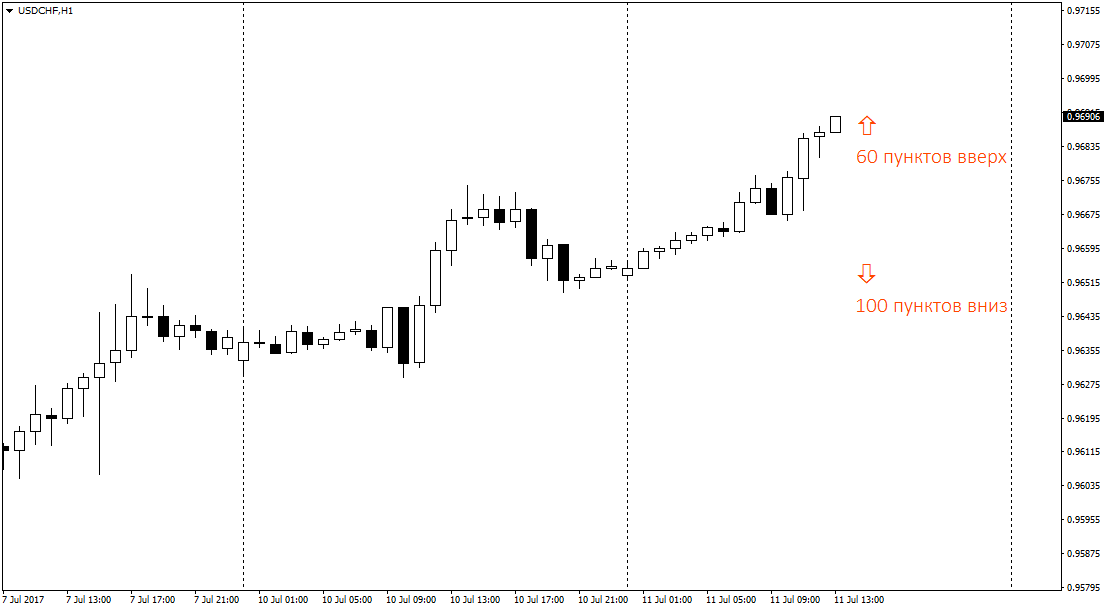

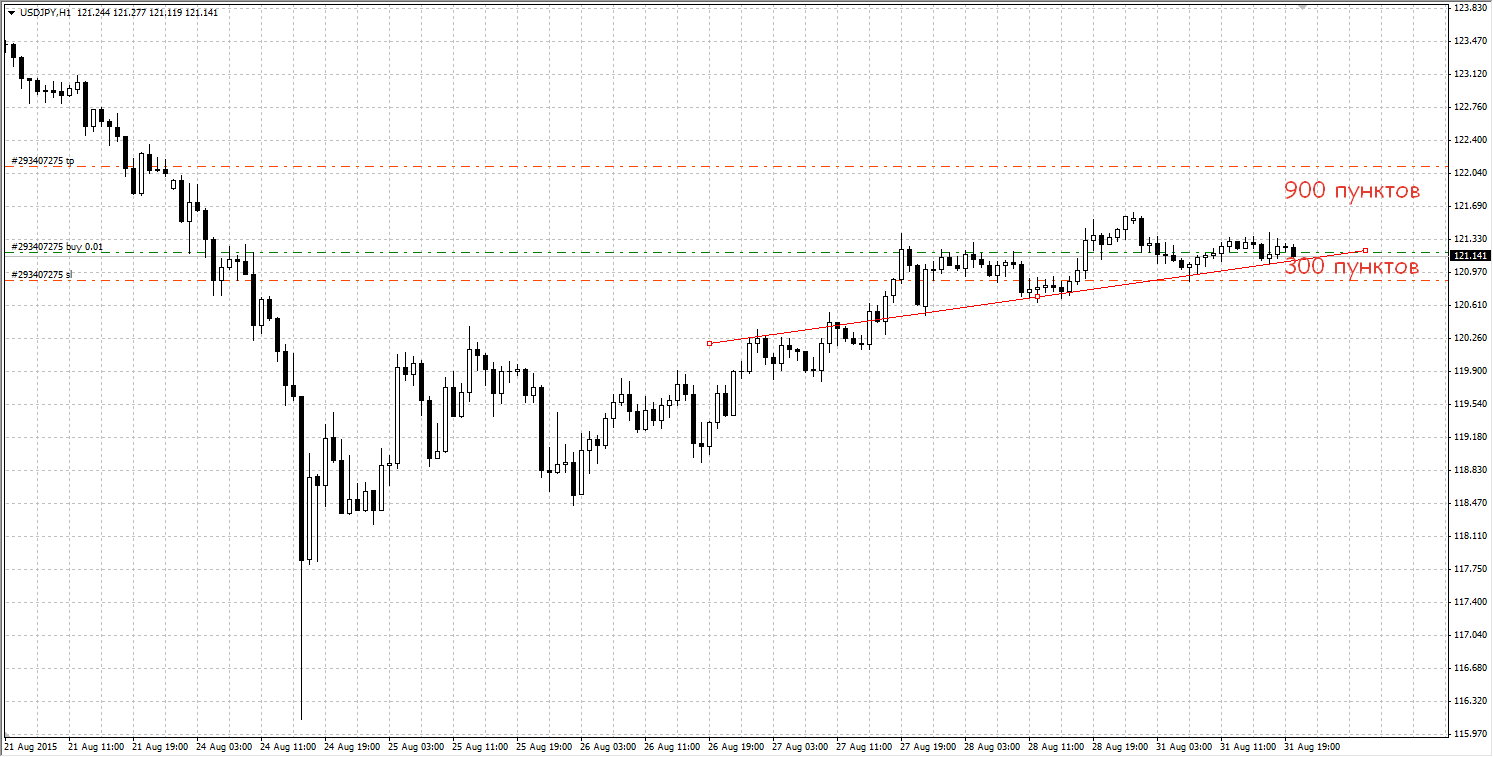

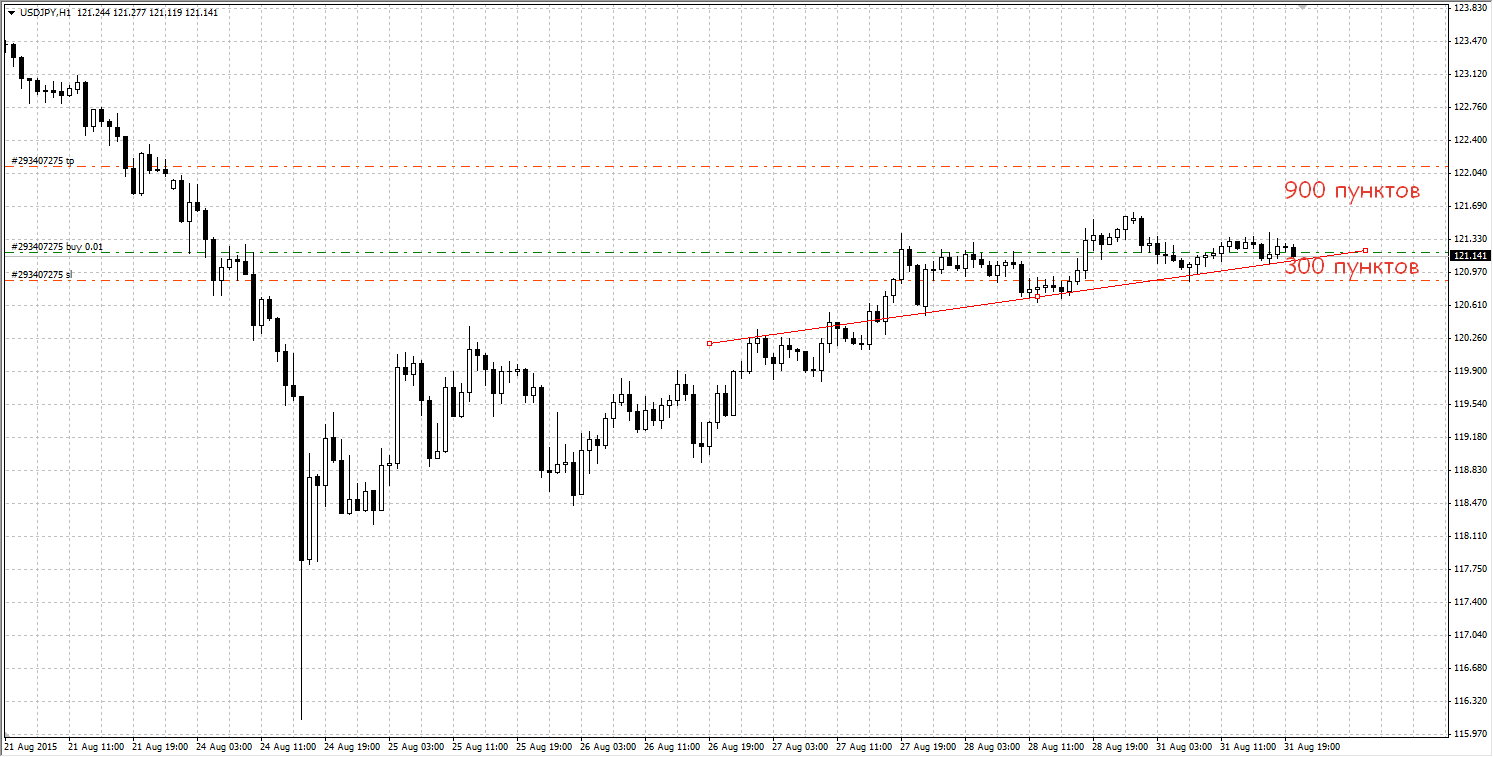

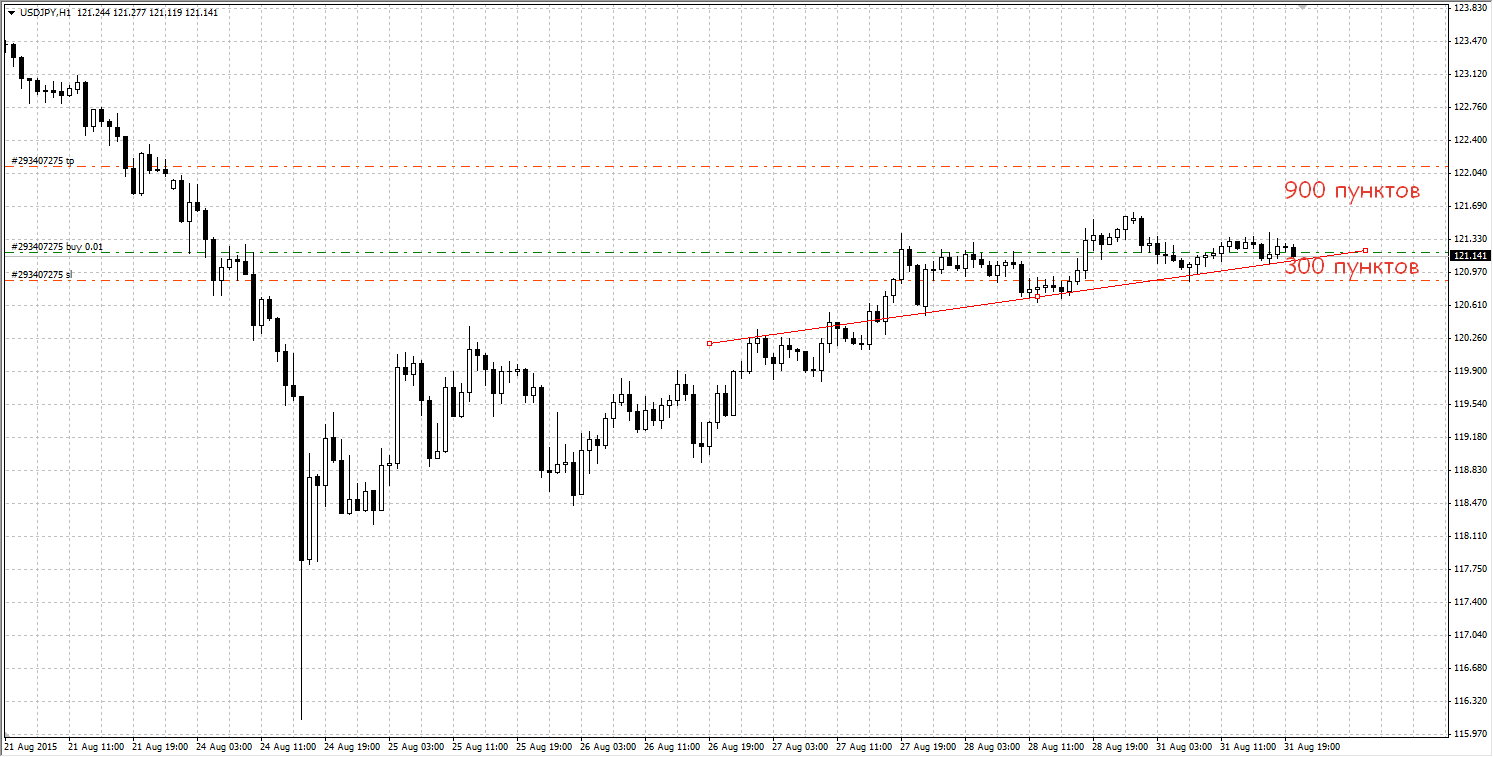

В соответствии с правилами торговой системы, стоп лосс выставляется за локальный минимум/максимум, а тейк профит исходя из величины движения, предшествовавшего формированию фигуры. В статье есть более подробное описание с видео, обязательно посмотрите, кто еще не видел. Здесь же просто краткие примеры. Второй пункт — стоп лосс и тейк профит на основе показаний индикаторов, советников и инструментов графического анализа. Возьмем для примера инструмент — трендовая линия (обязательно читайте про правильное построение трендовых линий + видео).

Открыв позицию на покупку у низов, ожидаем отскока от трендовой линии и роста котировок. Стоп лосс устанавливаем, допустим, на 300пп ниже трендовой линии, а тейк профит выставляем основываясь на вычислении — как в третьем пункте. Размер стоп лосса умножим, допустим, на 3 и получим наш тейк профит. Это простейшие, но вполне применимые на практике примеры.

Контрольный тест

А для тех, кто относится к возможности заработка на Форекс серьезно, я подготовил небольшой тест по теме статьи. Попробуйте его пройти и проверить, насколько хорошо вы разобрались в теме и правда ли вы готовы начать использовать Stop loss и Take profit или нужно перечитать статью еще раз и устранить пробелы.

Loading

Ваши ответы получены

Вы успешно завершили прохождение теста Ваши ответы получены и обработаны, пройдите по этой ссылке, чтобы посмотреть результаты.

Server Side Error

We faced problems while connecting to the server or receiving data from the server. Please wait for a few seconds and try again.

If the problem persists, then check your internet connectivity. If all other sites open fine, then please contact the administrator of this website with the following information.

TextStatus: undefined HTTP Error: undefined

Обработка результатов

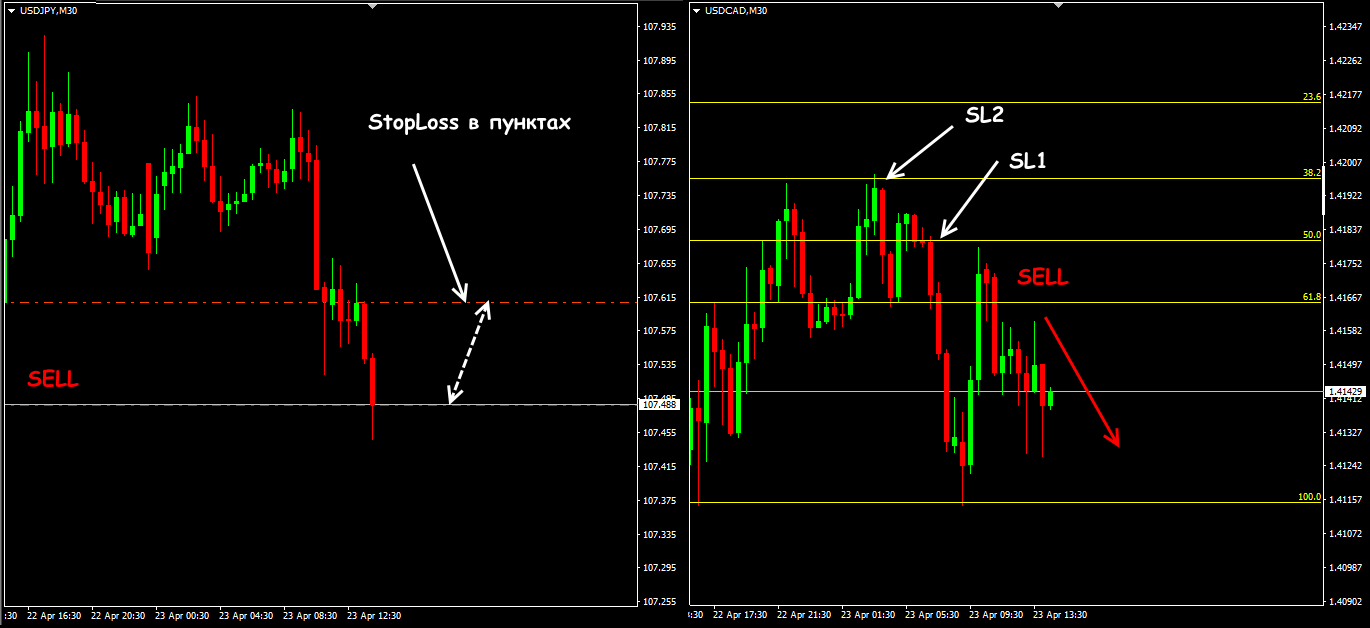

Какие есть способы постановки стопов

Разберем 3 способа, используемые в зависимости от вида актива, его волатильности и выбранной торговой стратегии.

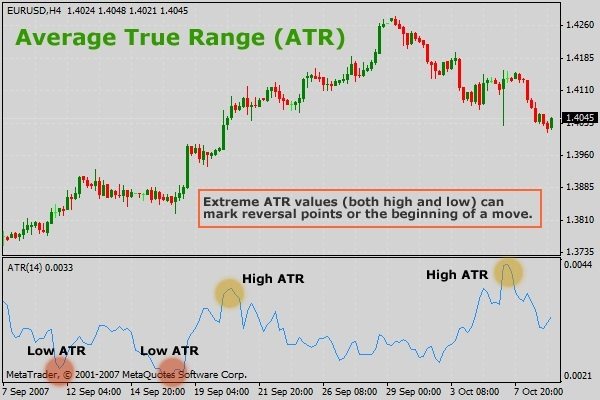

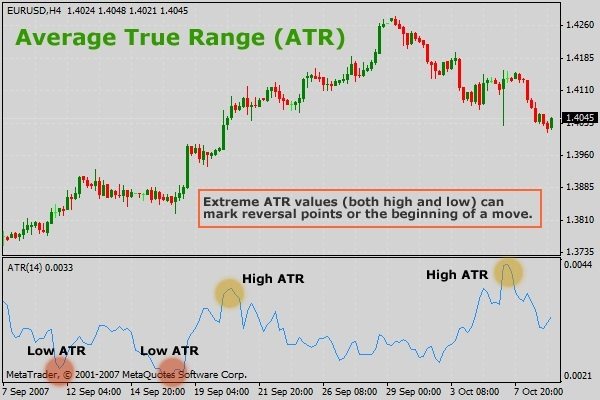

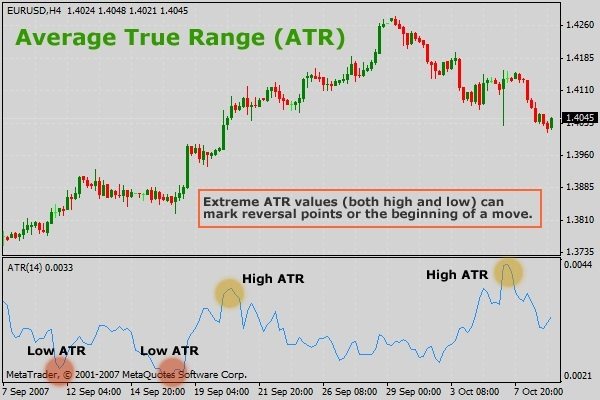

Стоп-лосс по волатильности

Существует два индикатора волатильности:

- ATR (Average True Range) – показывает средний интервал изменения котировок за заданный промежуток времени;

- SD (Standart Deviation) – показывает среднее отклонение текущей стоимости актива от средней.

Средняя цена обозначается аббревиатурой EMA и располагается на пересечении графика и линии MA.

Тогда несложно высчитать уровень stop loss по формулам:

[ SL=EMA-2*ATR ]

или

[ SL=EMA-2*SD. ]

Индикатор умножается на 2 для достижения большей вероятности правильного значения стоп лосс.

Стоп-лосс по времени

Здесь нужно определить, сколько времени должно пройти с момента открытия позиции до ее закрытия. Этот вариант используется, если волатильность низкая и стоимость не меняется продолжительное время.

Достоинства стопов и профитов

- Выступают своего рода страховкой в любой рыночной ситуации или при технических погрешностях.

- Они дают гарантию на закрытие ваших позиций в заранее обозначенных уровнях.

- Помогают четко соблюдать торговую стратегию — система стопов автоматически будет подрезать убытки, вам не надо следить за терминалом и контролировать убытки вручную.

- Благодаря наличию стопов и профитов в разы легче соблюдать дисциплину.

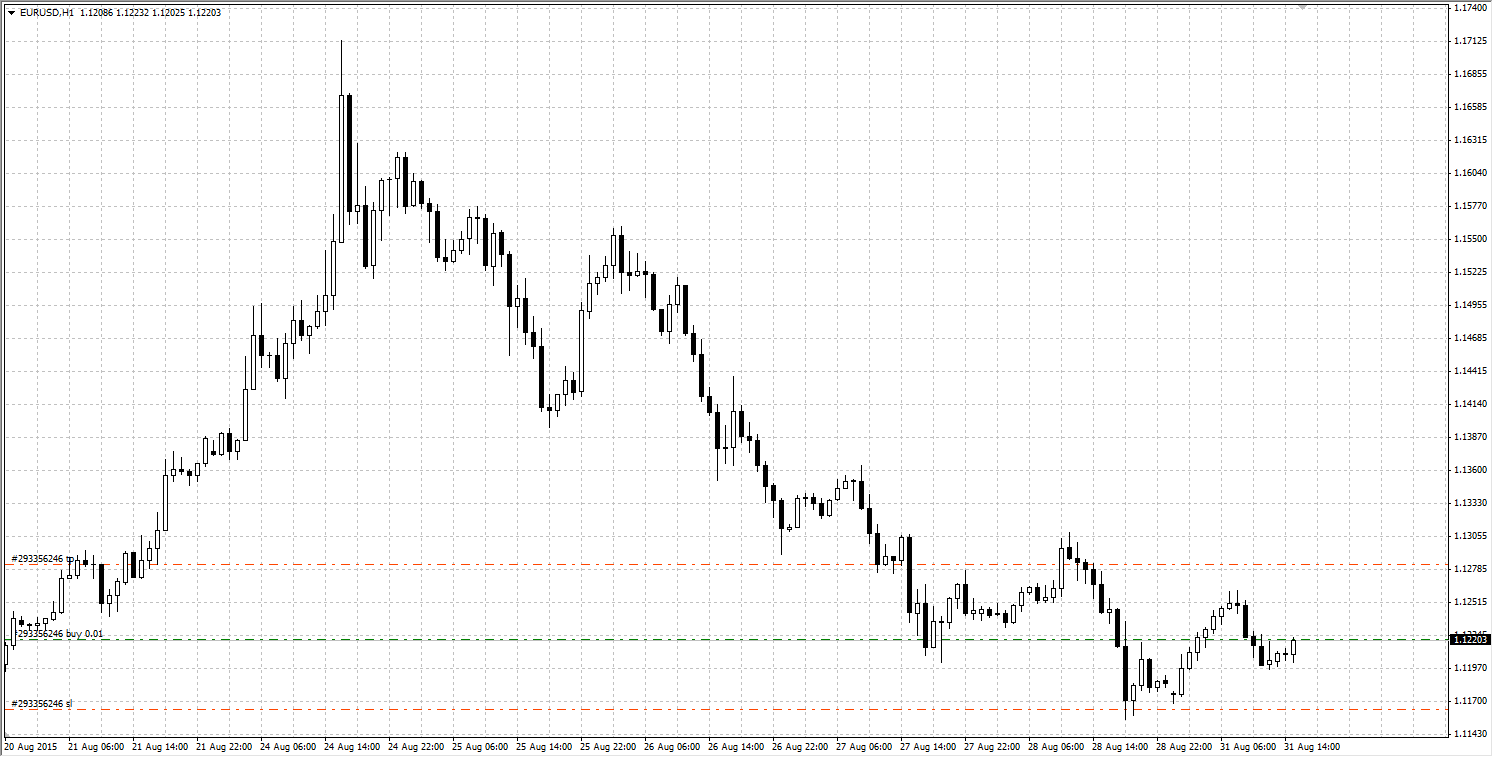

Как не следует устанавливать стоп-лоссы

Фиксированный стоп-лосс

Как показано на примере, точка стопа должна перемещаться, следуя за движением тренда, иначе высока вероятность получения убытков.

Котировки по некоторым инструментам или валютным парам меняются более чем на 100 пунктов в течение дня. Для других характерна волатильность в пределах 10-50 пунктов в день. Иными словами, разные активы отличаются разной степенью волатильности.

Стоп-лосс, размещенный сразу за уровнем

Бывают и такие ошибки, когда происходит ложный пробой уровня. Это случается по причине того, что некоторые брокеры зарабатывают на подобных ошибках. Если внимательно проанализировать графики по различным активам, можно увидеть, что нередки случаи, когда цена, пробив уровень, изменила направление.

Как лучше всего устанавливать стоп-лосс

Так как же правильно установить стоп-лосс, если столько разных рекомендаций? Как не сделать ошибку? Казалось бы, некоторые пункты противоречат сами себе: одни эксперты советуют учитывать уровни поддержки и сопротивления, другие – не рекомендуют на них ориентироваться.

Оптимальный вариант – использовать механизм, включающий несколько техник.

Определяем рыночную структуру

- Задаем временной промежуток для выбранного актива.

- Выбираем факторы, влияющие на изменение стоимости на основе истории за этот период, а именно:

- уровень поддержки;

- уровень сопротивления;

- линия MA;

- исторический минимум;

- исторический максимум;

- восходящие тренды;

- нисходящие тренды;

- периоды длительного рыночного равновесия;

- периоды наибольшей волатильности.

Устанавливаем стоп-лосс на некотором расстоянии от текущей структуры рынка

- Рассчитываем текущий ATR по формуле:

[ ATR=Moving Average (TRj, n), где ]

( TRj ) – максимальное значение из следующих:

( High – Low ) – разность между текущим максимумом и минимумом;

( High – Close(p) ) – разность между максимумом и предыдущей ценой закрытия;

( Low – Close(p) ) – разность между минимумом и предыдущей ценой закрытия.

( n ) – диапазон, который по умолчанию равен 14 (количество свеч).

Свечи – это элементы биржевого графика вот такого вида:

Каждая свеча сочетает в себе показатели:

- цену открытия и закрытия;

- максимум и минимум движения цены;

- Из текущего ATR вычитаем значение ATR для длинных позиций.

- Прибавляем значение для коротких позиций.

- Выставляем стоп лосс примерно на середине между полученным значением и уровнем поддержки (сопротивления):

Стратегии с использованием стоп лосс

При выборе способа использования стоп лосс на бирже трейдер должен понимать, что не существует универсального метода ограничения убытков. Установить stop loss недолго, как мы уже знаем, но перед этим следует все просчитать, принимая во внимание следующие факторы:

- тип финансового инструмента;

- волатильность;

- опыт и теоретические знания трейдера;

- степень агрессивности портфеля и др.

Для активов с невысокой волатильностью, а также для маленькой суммы депозита подойдет самый простой и распространенный вариант – фиксированный стоп-лосс. Суть данной стратегии заключается в том, что вы задаете значение допустимого убытка в размере нескольких пунктов от входной цены. Это значение не меняется до закрытия сделки или до момента, когда stop loss сработает.

Фиксированный стоп-лосс не рекомендуется применять, если:

- сумма депозита исчисляется не десятками, а сотнями долларов;

- открыто много позиций различной направленности;

- у вас нет времени отслеживать состояние рынка.

Иными словами, данная стратегия предполагает высокий риск, который требует значительных временных и нервных затрат.

Как работает трейлинг-стоп

Механизм трейлинга или скользящий стопа защищает уже имеющийся профит – после того как сделка выходит в безубыток, ордер SL перемещается с некоторым шагом в сторону прибыли. Это гарантирует, что сделка закончится с профитом. Когда работает трейлинг, стоп-ордер можно перемещать вручную. Отключить трейлинг в МетаТрейдере можно в любой момент.

Для трейлинга устанавливаются два параметра (в пунктах): первый – минимальный уровень профита, когда процесс начинает работать, и шаг, с которым он потом «скользит» за текущей ценой. Шаг трейлинга можно выбрать из рекомендованных значений в дополнительном меню или указать вручную.

Учтите, что:

- малый шаг вызывает быстрое срабатывание и смысл такой защиты резко снижается;

- трейлинг-стоп работает только в активном сеансе − если вы закроете терминал, то Стоп Лосс останется на последнем уровне перед отключением;

- если у вас открыто несколько платформ, скажем, desktop-версия и мобильная, то трейлинг будет работать пока вы ВСЕ активные сеансы не закроете;

- если вы серьезно рассчитываете на скользящий стоп, то рекомендуем использовать варианты терминала с VPS-сервером.

Расчет стоп лосс

Для получения более наглядного представления о том, как работает стоп лосс, разберем пример:

- объем сделки – 375 000 руб. (5 000 $ или 145 000 грн.);

- процент риска на сделку – 2% (7 500 руб. (100 $ или 2 900 грн.));

- инструмент – акция Газпрома;

- покупная стоимость – 188 руб. (2,50 $ или 73 грн.) за одну бумагу.

[ SL=BuyPrice – frac{R*BuyPrice}{V}, где ]

( SL ) – стоп-лосс;

( R ) – риск на сделку в денежных единицах (в данном случае – в USD);

( BuyPrice ) – цена покупки одной акции;

( V ) – объем сделки.

Вычисляем stop loss:

[ SL=2,5 – frac{100*2,5}{5000}=2,45$ ]

А если бы мы использовали кредитное плечо (1:2), то получилась бы такая картина:

объем сделки составит 750 000 руб. (10 000 $ или 290 000 грн.), остальные параметры останутся неизменными.

[ SL=2,5 – frac{100*2,5}{10000}=2,475$ ]

Как видите, стоп лосс приблизился к входной цене, т.к. в сделке участвуют заемные средства.