Блог ленивого инвестора > Фондовая биржа

Вы наверняка замечали, что иногда с началом утренних торгов биржи «лихорадит». Торги могут открываться с ценовым разрывом (гэпом) от закрытия накануне. Как и почему это происходит, что такое премаркет и постмаркет, как на них можно заработать? Об этом поговорим сегодня.

Что такое биржевой курс, или котировка акции

Что такое фондовая биржа? Это большой рынок, куда приходят продавцы (владельцы активов) и покупатели (которые хотят эти самые активы купить). Биржа обеспечивает «правила игра», по которым производится покупка и продажа активов. Подробнее о том, как устроена биржа.

Раньше биржа действительно была похожа на базар. Трейдеры сидели в так называемой «яме» и, перебивая друг друга, торговались за ценные бумаги. Места на бирже стоили больших денег и нередко передавались по наследству.

Сейчас доступ на биржу открыт любому человеку, имеющему компьютер, ноутбук или телефон с выходом в интернет. Достаточно открыть брокерский счет и завести на сумму любую сумму денег – торговать теперь можно не то, что с 1000 рублей, а с 1 рублем в кармане (правда, много не наторгуешь, но возможность есть).

Ежедневно на фондовых биржах совершаются миллионы сделок с акциями, облигациями, валютами, деривативами и внебиржевыми инструментами. Если цена покупателя и продавца совпадает – сделка происходит, а данная цена становится актуальной ценой актива.

Т.е. курс акции образуется в ходе биржевых торгов на основе спроса и предложения. Если на какую-то акцию повышается спрос (т.е. ее хотят многие купить – например, эмитент объявил высокие дивиденды), то продавцы повышают цену (мол, всё равно купят), а покупатели соглашаются на эти условия.

Если спроса нет и акция становится инвесторам не нужна, то ее предлагают для покупки всё дешевле. В результате ее цена снижается.

Да, вот прямо так всё и работает. Специально же цену акции никто не устанавливает. Нет какого-то дядьки наверху, который решил, что сегодня акция Сбербанка стоит 120 рублей, а завтра – 130.

Также вопреки заблуждениям некоторых начинающих инвесторов, котировки акций устанавливает не эмитент. Он устанавливает начальную цену акции – при первичном размещении бумаги на бирже (IPO). А затем котировки отправляются в свободное плавание.

Правда, при низком free-float (т.е. когда на бирже размещается небольшое количество акций от общего числа) возникает возможность злоупотребления котировками. Так, владелец большого пакета может выбросить его на биржу и обрушить котировки. Или, напротив, инсайдер с большим капиталом начнет скупать акции, повышая их цену – а затем сбросит свой пакет, дав заработать другому инсайдеру, открывшему короткую позицию. Но это уже совсем другая история. Начинающему инвестору просто следует избегать акции с небольшим коэффициентом free-float.

Таким образом, курс акций компаний устанавливается на бирже в ходе торгов и зависит он от спроса и предложения. Цена последней сделки между продавцом и покупателем актива называется биржевым курсом, или котировкой. То есть котировки и курсы акций – это одно и то же.

А вот еще интересная статья: Какие российские компании стабильно платят промежуточные дивиденды

Как торговать на бирже в интернете – пошаговое руководство для начинающих трейдеров

Если вы усвоили все, что написано выше, вы вполне можете приступать к непосредственной работе с биржей. Не стоит думать, что без более глубоких знаний вы заработаете миллионы, но вполне приличный дополнительный доход получать будете. Со временем и опытом вы начнете лучше понимать движение цен, точнее прогнозировать их. Чтобы ускорить свое развитие как трейдера, я настоятельно рекомендую вам читать — необязательно много, но обязательно качественный материал.

Если вы не знакомы с Московской биржей, можете также почитать этот материал: «Как начать торговать на Московской бирже«.

Выбор брокера для торговли на бирже

С Московской биржей работают только эти брокеры — выбирайте исключительно из этого списка. Вот несколько советов:

- чем дольше брокер работает, тем лучше — это значит, что он смог пережить экономические кризисы и с меньшей вероятностью обанкротится при следующем;

- ищите брокеров с выгодными тарифами для начинающих. В комиссии брокера входят процента с каждой сделки, проценты с вывода и ввода денег на счет. Как правило, чем меньше сумма оборота, тем выше процент комиссии. Чтобы не терять слишком много денег на брокере, выбирайте тарифы с лояльными процентами при небольших оборотах;

- многие брокеры предлагают открывать счет онлайн. Это и впрямь удобно, но лучше выбрать брокера с отделением неподалеку от вашего дома.

Регистрация

Выбрав брокера, вам нужно открыть у него счет. После этого вы сможете работать с Московской биржей через брокера. Регистрироваться на самой бирже необязательно — это нужно только для получения платных услуг от биржи.

Скачивание с официального сайта брокера торгового терминала и его установка на ПК

Фактически вы можете совершать сделки без всякого дополнительного ПО — достаточно зайти в личный кабинет у своего брокера и оттуда выбрать лот для покупки. Но такой подход не позволит вам глубоко анализировать рынок. Для этого нужны специальные инструменты — торговые терминалы.

Если вы планируете серьезно торговать, вам потребуется установить на компьютер торговый терминал, который будет помогать вам отслеживать тренды, строить графики и даже автоматически проводить сделки. Каждый брокер предлагает скачать свой вариант программного обеспечения. Иногда брокеры даже разрабатывают собственное ПО для работы на бирже.

Независимо от того, какое ПО предлагает ваш брокер, вы можете использовать любой торговый терминал, который вам нравится. Наиболее популярные среди профессиональных трейдеров торговые терминалы — QUIK, Metatrader 5 и новая платформа TradingView.

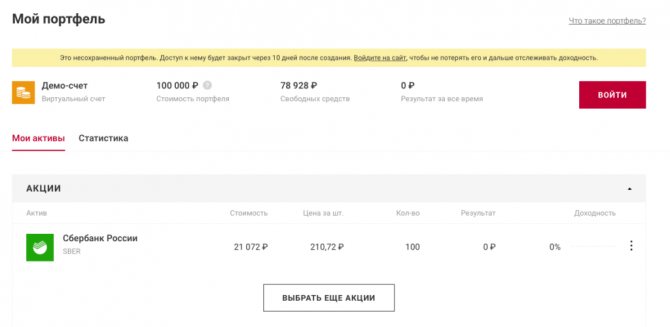

Торговля на виртуальном счете

Виртуальный демо-счет — хороший инструмент, который даст вам возможность попробовать себя на бирже, не рискуя реальными деньгами (и не получая прибыль, конечно же). На Московской бирже есть приветственный демо-счет размером 100 000 рублей. Им можно воспользоваться, даже не открывая счет — если вы не зарегистрированы на Московской бирже, просто откройте ссылку Портфеля и начинайте торговать. Все активы представляют собой копию реальных активов, которые сейчас находятся на Московской бирже, с задержкой в 15 минут.

Неавторизованный портфель не сохраняется — вы сможете отслеживать его доходность и работать с ним только 10 дней. Чтобы сохранить демо-портфель, нужно авторизоваться на Московской бирже. Это можно сделать через Google, Yandex и Госуслуги.

Если вы пока не чувствуете себя готовым к открытию реального счета и торговле на настоящие деньги, обязательно воспользуйтесь этой возможностью и потренируйтесь хотя бы несколько недель в короткой торговле.

Открытие реального торгового счета

Поиграв с демо-счетом, вы лучше освоитесь на бирже. Как только вы начинаете чувствовать себя более уверенно, можно открывать реальный торговый счет у вашего брокера. Не кладите на счет сразу все деньги, которые вы накопили. Попробуйте вначале получить прибыль с 30-50% своего капитала.

Получаем первую прибыль

Если вы нацелились на короткую торговлю, то ваша первая прибыль может прийти в первый же день торгов. Не спешите выводить ее: с каждого вывода брокеры берут процент, и частые выводы средств — не лучшая стратегия.

Наращиваем капитал

Вы слышали о капитализации процентов? Если да — пропустите следующий абзац. Остальным рекомендую внимательно его прочитать.

Капитализация процентов — это такое управление своим капиталом, где полученные от вложения проценты прибавляются к общему капиталу. Разница между вложениями без и с капитализацией огромна, особенно в долгосрочной перспективе. Вот пример — если у вас есть 1000 долларов, и вы положите их в банк под 15% годовых без капитализации, то через пять лет вы получите 750 долларов прибыли. Если каждый месяц начисленные проценты будут прибавляться к вложенному капиталу, то через пять лет вы получите уже 1107 долларов. Ощутимая разница? А ведь дальше больше: через 10 лет прибыль без капитализации составит 1500 долларов, а с капитализацией — 3440! В биржевой торговле действует тот же принцип, ведь прибыль здесь зависит от вашего капитала.

Итак, заработав свои первые деньги, не выводите их все. Вместо этого увеличивайте свой капитал, добавляйте в него часть заработанных средств. Так вы сможете проводить сделки с увеличенным доходом. Постоянное наращивание капитала — одна из ключевых задач трейдера, который хочет обеспечить себе финансовую независимость. Чем больше денег вы можете вложить в ценные бумаги, тем больше прибыли вы сможете получить.

Получаем стабильную прибыль

Если вы планируете с помощью биржи зарабатывать на жизнь, вас должен интересовать не разовый крупный заработок, а менее роскошная, но стабильная прибыль. Чтобы получать деньги регулярно, нужно придерживаться хорошей стратегии и диверсифицировать свой портфель по рискам. Большинство крупных трейдеров тратят не больше 10% от своего капитала на высокорисковые проекты. Остальные деньги они вкладывают в наиболее надежные, стабильные акции и облигации. Это позволяет:

- получать ощутимый регулярный доход;

- получать дополнительный заработок, если один из высокорисковых проектов взлетел;

- не терять значительную часть капитала, если высокорисковый проект сильно упал в цене.

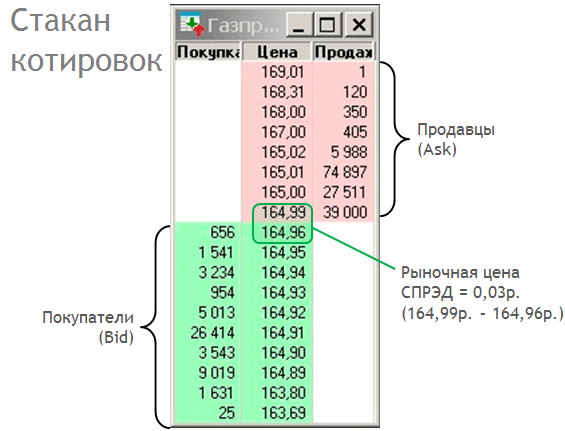

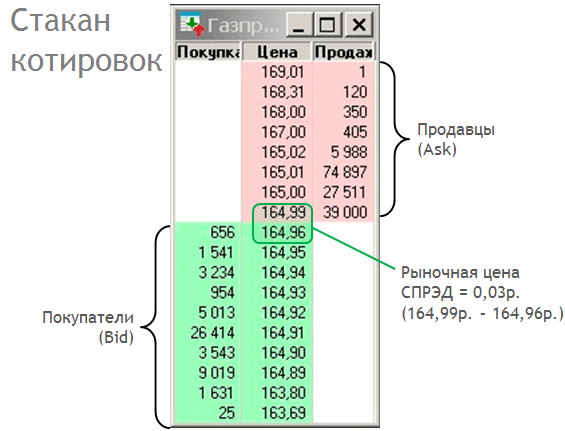

Биржевой стакан

Биржа выполняет роль посредника при проведении сделок между продавцами и покупателями. Чтобы знать, какая цена акции актуальна, биржа сводит все заявки участников в так называемую книгу заявок, или биржевой стакан.

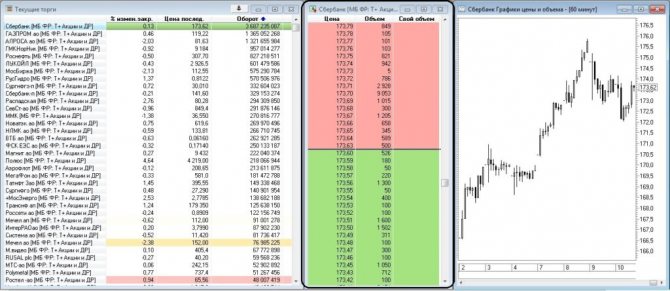

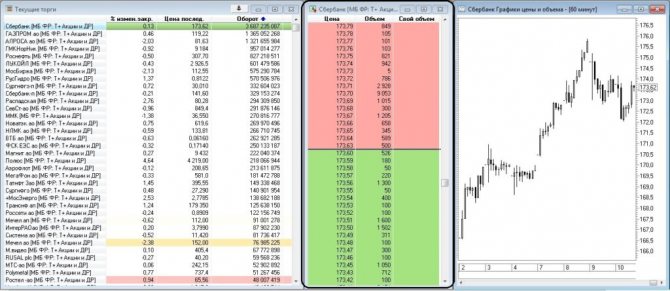

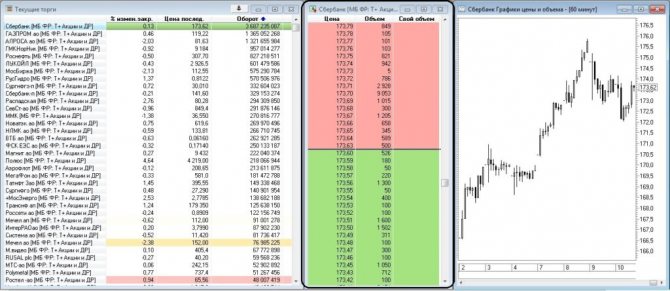

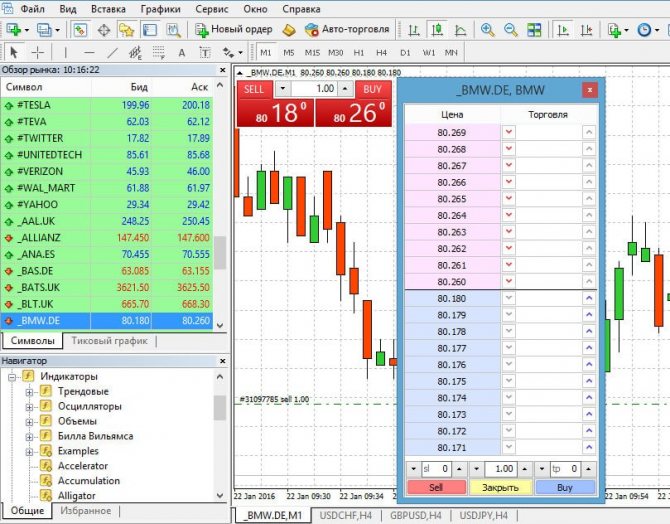

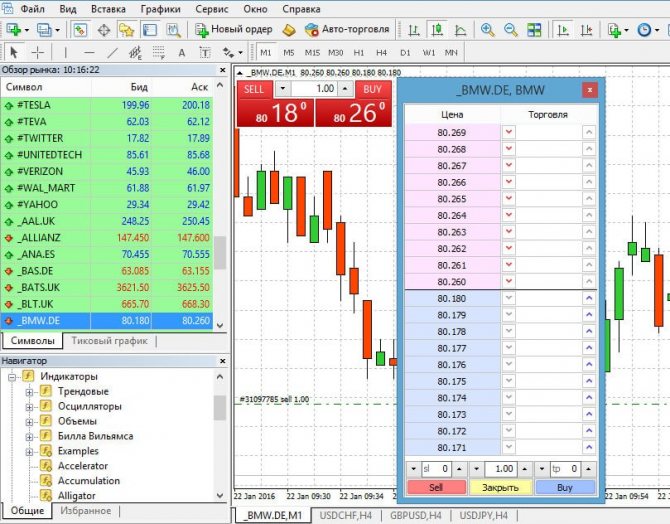

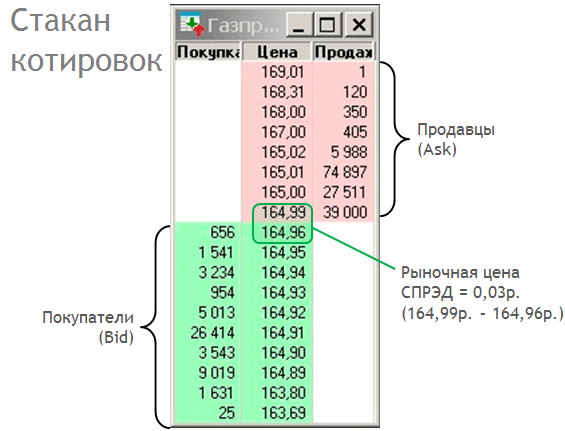

Он (стакан) может выглядеть по-разному. Например, так он выглядит в программе QUIK.

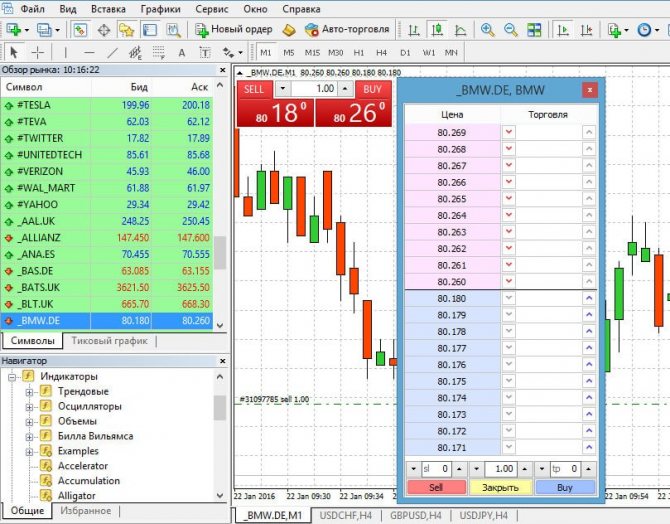

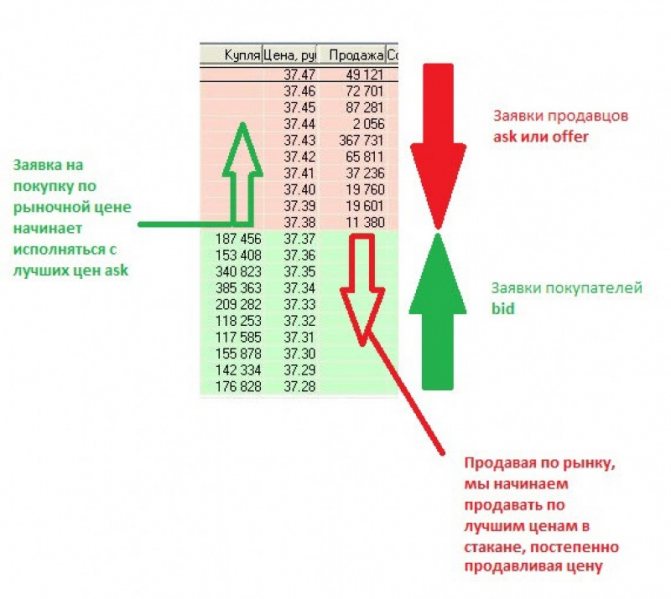

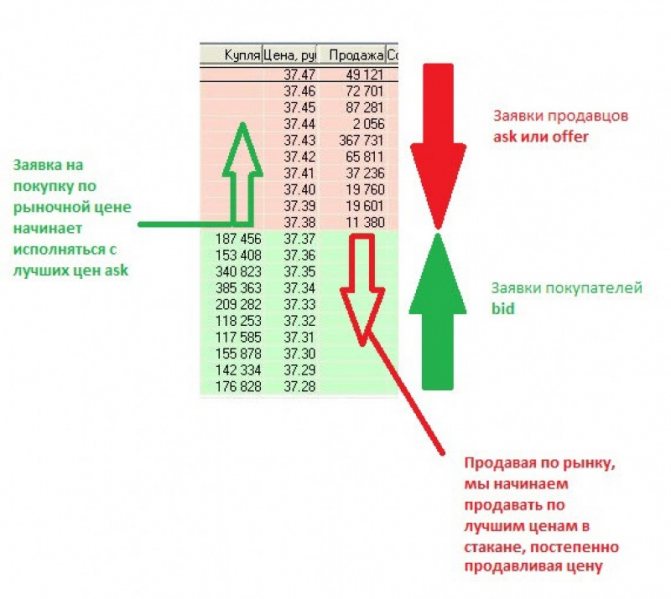

А вот так – в МетаТрейдере.

А так – в приложении Тинькофф Инвестиции.

На что здесь нужно обратить особое внимание? В классическом биржевом стакане есть две части. В зеленой указываются заявки на покупку (bid). В красной – на продажу (ask). То есть аск – это наилучшая цена в биржевом стакане, по которой можно купить актив, а бид – наилучшая цена в биржевом стакане, по которой можно этот актив можно продать.

Разница между ask и bid называется спрэдом. У акций, по которым достаточно активно ведутся торги и у которых много покупателей и продавцов, спрэд минимальный – буквально копейки. У низковолатильных активов спрэд может достигать нескольких рублей и даже десятков рублей.

Продолжаем изучать стакан. В центральном столбце биржевого стакана указываются цены, которые выставляют участники торгов. В зеленом столбце – число заявок на покупку акции, в красном – на продажу. Чем больше заявок на продажу / покупку по определенной цене, тем сложнее цене преодолеть этот барьер.

Часто трейдеры выставляют заявки на покупку или продажу по каким-то «красивым» ценам или на уровнях, которые акция когда-то не смогла пробить. Так появляются мощные заградительные барьеры – уровни сопротивления или поддержки.

Например, цена акции Сбербанка гипотетически достигла 350 рублей и продолжает идти вверх. Многие трейдеры бояться, что она не достигнет 400 рублей, и выставляют заявки на продажу как раз на уровне 400 рублей. В результате покупатели активно раскупают акции, стоящие дешевле 400 рублей, и постепенно подвигают цену акции на бирже к этому порогу.

Однако на 400 рублях стоит миллион заявок, и тут покупатели кончаются. Цена зависает на 400 рублях. Покупатели решают зафиксировать доход и начинают продавать акцию. Цена идет вниз. Трейдеры ждут, что она не упадет ниже 350 рублей и поэтому ставят заявки на покупку акций на уровне 350 рублей.

Цена достигает 350 рублей и опять утыкается в миллион заявок. Всё, продавцы закончились, в дело вступают покупатели, которые опять разгоняют цену.

Вот так в упрощенном виде всё и работает. Наличие стакана котировок позволяет примерно прикинуть, в каком направлении может пойти акция, где она встретит сопротивление или поддержку и т.д.

Как читать график

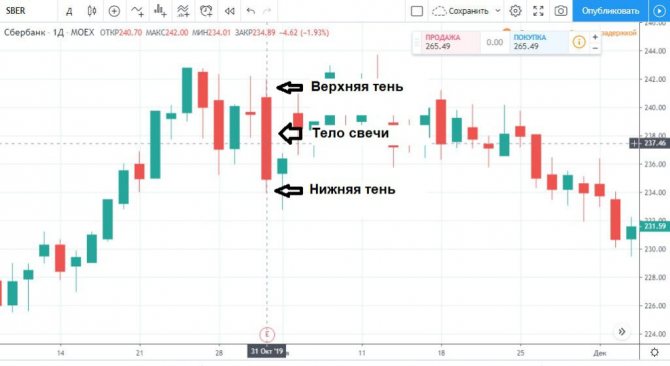

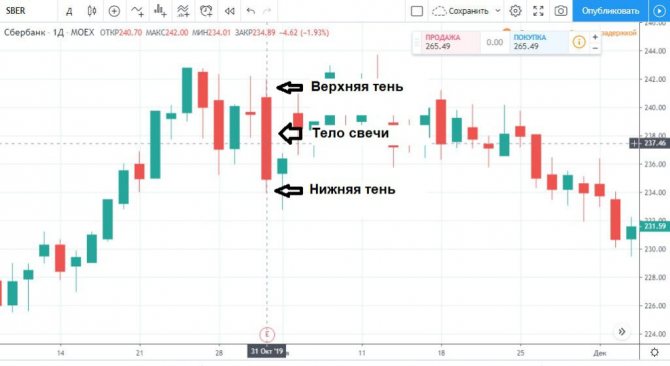

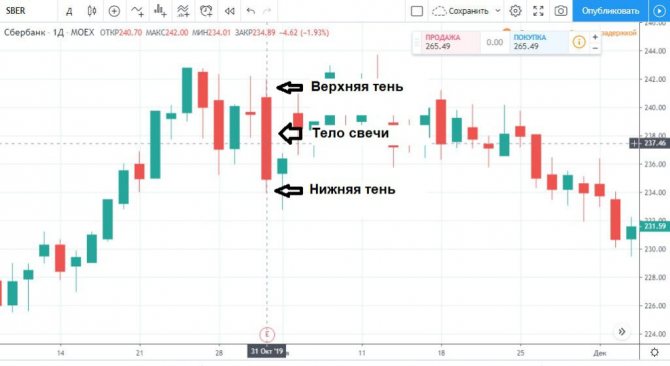

Но помимо биржевого стакана, инвестору, что определить курс акции, необходимо смотреть на график. Иногда это просто линия, но она неинформативна. Поэтому чаще всего он представляется в виде так называемых японских свечей. Вот пример, как выглядит свечной график.

А вот еще интересная статья: Где купить акции и как получить по ним дивиденды

График показывает, как меняется цена акции за определенное время – 5 минут, 30 минут, 1 час, 1 день или даже 1 месяц. Эти временные интервалы называются «таймфреймам».

У каждой японской свечи есть четыре параметра:

- цена открытия – цена, по которой начались торги в выбранный промежуток времени;

- максимальная цена – цена, которой акция достигала в выбранный отрезок времени;

- минимальная цена – цена, до которой акция падала;

- цена закрытия – цена, при которой текущая свеча закрылась.

Эти параметры формируют тело и тень свечи. Если цена закрытия оказалась выше, чем цена открытия, то акция выросла – свеча приобретет зеленый цвет. Если же цена акции упала – свеча будет красной. Я всё показал на картинке.

Что можно понять, проанализировав эту свечу? Сначала обращаем внимание на таймфрейм – здесь он дневной. Мы анализируем, как изменилась цена акции Сбербанка 31 октября 2020 года.

Цена открытия, т.е. цена, с которой начались торги в этот день, составила 240,7 рублей. В течение дня она «сходила» вверх до 242 и падала до 234,01, но закрытие произошло на цене в 234,89 рублей. Общее падение цены за день – 1,93%, или 4,62 рубля.

Чтобы посмотреть, как вела себя цена внутри дня (т.е. когда именно падала и росла) нужно смотреть более младший таймфрейм.

Чтобы оценить глобальный тренд – т.е. куда вообще движется акция – нужно смотреть более старшие таймфреймы – недельные и месячные. Но и дневного хватает для предварительной оценки.

Глядя на японские свечи, можно заметить повторяющиеся комбинации. Они называются паттернами. На основе этих паттернов был создан технический анализ. Приверженцы этого метода пытаются по прошлым данным определить будущее акций и валюты. Для этого рисуются различные графики, строятся уровни, применяются различные индикаторы (например, скользящие средние, параболики или MACD). Сейчас я не буду говорить о том, работает или нет технический анализ – это тема другой статьи.

Отмечу только, что долгосрочному инвестору нет нужды глубоко погружаться в теханализ и строить какие-то прогнозы, особенно на ближайшие два-три дня. Линии Фибоначчи, аллигаторы, скальпинг, мартингейл и вот это всё – удел трейдеров, а не инвесторов.

Но смотреть на график и понимать, что происходит с акцией именно сейчас – нужно. Например, если акция резко упала, то вы сможете определить – это следствие затяжного падения и прорыва стопов, после которого акция долго не поднимется, или просто нервная реакция на негативную новость. Или, если акция растет долго и упорно, то можно примерно определить, где будет коррекция – т.е. посмотреть на ближайшие уровни сопротивления.

Также по графику можно понять, насколько волатильная акция. Если свечи длинные, то это значит, что цена меняется резко и непредсказуемо. Говорят, что акция отличается высокой волатильностью. Если свечи короткие, почти без теней – это акция маловолатильна.

Нужно отметить, что одна и та же акция в разные промежутки времени может вести себя по-разному. При эйфории или панике на рынке свечи вытягиваются. При спокойной торговле – уменьшаются.

В целом, конечно, лучше совмещать фундаментальный и технический анализ и делать выводы на основе всех данных. Но на начальном этапе анализа свечного графика тоже хватает.

А вот еще интересная статья: Центральный Телеграф и его дивиденды в 37,5% годовых: стоит ли покупать акции

Кстати, полезно почитать, от чего зависит курс акций – так вы сможете спрогнозировать и понять как рост, так и падение курса акций. И сможете не паниковать. Или начнете паниковать, поняв, что «всё пропало!» (с).

Российские реалии

Объявление Центробанком Российской Федерации золотых котировок осуществляется каждый день, ровно в 14 часов 30 минут по московскому времени. Публикация данных происходит на страницах официального интернет ресурса ЦБ и дублируется всеми информационными агентствами федерального значения. Эти установочные цены измеряются в рублях с включением в них расходов на перевозку драгоценного металла, прохождение таможни и прочего.

Центральный Банк не обязан приобретать или реализовывать золото по сформированным котировкам, поэтому они являются своего рода условностью. Другие банки принимают их за точку отсчета и устанавливают собственную цену. Так, Сбербанк в своих котировках учитывает текущий российский спрос на драгметалл, уровень инфляции и данные с ведущих международных бирж.

Где можно посмотреть текущие котировки акций

На самом деле особой проблемы, где посмотреть текущую цену акции, нет. Источников информации множество:

- ваш терминал QUIK или другая торговая платформа, которой вы пользуетесь;

- сайт Мосбиржи (или другой биржи, где обращается нужный вам актив – например, Лондонской);

- информационные сайты – хорошую информацию предоставляют Smart Lab (https://smart-lab.ru/q/shares/), investing.com (https://ru.investing.com/equities/), tradingview (https://ru.tradingview.com/markets/stocks-russia/);

- сайты брокеров – актуальные котировки есть у Финама, БКС, Тинькофф.

Обращайте внимание на время данных! На большинстве информационных сайтов сведения даются с 15-минутной задержкой, так как копирование котировок в режиме реального времени – удовольствие не из дешевых. Если инфа транслируется не в прямом режиме, об этом обычно предупреждают.

С другой стороны, если вы берете на долгосрок и смотрите на котировки, чтобы просто определить общий тренд – 15-минутная задержка не имеет принципиального значения.

Итак, курс акций формируется в ходе спроса и предложения при торгах на бирже. Биржа выступает посредником между продавцами и покупателями и сводит их заявки в единый биржевой стакан. Анализ стакана позволяет определить и сопоставить силу продавцов и покупателей. Непосредственно сам график цены акции вырисовывается в виде прямой или в виде японских свечей. Последние гораздо более информативны и позволяют определить поведение акций в прошлом и даже частично спрогнозировать их будущее. Смотреть биржевой стакан и котировки акций удобнее всего на своей торговой платформе, а если ее нет – можно воспользоваться информационными сервисами. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 1 Средняя оценка: 5]

Отличия в образовании курсов фиатных и виртуальных денег

Главное отличие курсов криптовалют от фиатных валют:

- Крипта скорее инвестиционный инструмент, а не платежное средство, как в случае с фиатными деньгами (не касается Японии и некоторых стран);

- Фиат, в отличие от криптовалют, важное средство регулировании экономики в стране. Поэтому номинальная стоимость регулируется, устанавливается, гарантируется и стабилизируется государством;

- Фиатные деньги — национальные валюты, а значит на стоимость оказывает влияние политическая, социальная, культурная и экономическая ситуация в стране. Криптовалюта не зависит от ситуации в странах;

- На цену фиата влияют маркет-мейкеры (помните, как Сорос «ограбил» банк Англии, обрушив курс английского фунта). С криптовалютой такого произойти, якобы не может, из-за независимости и децентрализации.

Увы, факторы не являются аксиомой. Ценообразование – довольно сложный механизм, хотя для активов он одинаков и состоит из трех важных элементов: себестоимость создания/производства/добычи, рыночная стоимость и оценочная стоимость.