- Механика фьючерсного контракта

В этой статье мы расскажем Вам краткую историю появления фьючерсных контрактов, а также покажем Вам небольшой пример чтобы даже новичок понял в чем заключается суть фьючерсных контрактов.

Фьючерсный контракт — это юридическое соглашение о покупке или продаже определенного товарного актива или ценной бумаги по заранее определенной цене в определенное время в будущем.

Фьючерсные контракты стандартизированы по качеству и количеству, чтобы облегчить торговлю на фьючерсной бирже. Покупатель фьючерсного контракта берет на себя обязательство купить и получить базовый актив по истечении срока действия фьючерсного контракта.

Продавец фьючерсного контракта берет на себя обязательство предоставить и поставить базовый актив по истечении срока его действия.

Что такое фьючерсный контракт?

Фьючерсы — это производные финансовые контракты, которые обязывают стороны совершать сделки с активом на заранее определенную будущую дату и цену. Здесь покупатель должен купить или продавец должен продать базовый актив в дату истечения срока действия по установленной цене, независимо от текущей рыночной цены.

Базовые активы включают физические товары или другие финансовые инструменты. Фьючерсные контракты детализируют количество базового актива и стандартизированы для облегчения торговли на фьючерсной бирже. Фьючерсы можно использовать для хеджирования или торговых спекуляций.

«Фьючерсный контракт» и «фьючерсы» означают одно и то же

. Например, вы можете услышать, как кто-то говорит, что он купил фьючерсы на нефть, что означает то же самое, что и фьючерсный контракт на нефть.

Когда кто-то говорит «фьючерсный контракт», он обычно имеет в виду определенный тип, например, фьючерсы на нефть, золото, облигации или индекс S&P 500, а с недавних пор – это могут быть и криптовалюты

. Термин «фьючерсы» является более общим и часто используется для обозначения всего рынка.

Фьючерсные контракты стандартизированы, в отличие от форвардных контрактов. Форварды — это аналогичные типы соглашений, которые фиксируют будущую цену в настоящем, но форварды торгуются внебиржевыми сделками и имеют настраиваемые условия, которые заключаются между контрагентами.

С другой стороны, фьючерсные контракты будут иметь одинаковые условия независимо от того, кто является их контрагентом.

Кто выпускает

Здесь возникает следующий вопрос: кто же является эмитентом, то есть выпускает фьючерсы в оборот?

С акциями все предельно просто, ведь их выпускает само предприятие, которому они изначально принадлежали. На первичном размещении их выкупают инвесторы, а затем они начинают обращение на вторичном рынке, то есть на бирже.

Далее, фьючерс это, по сути, контракт, который заключают две стороны сделки: покупатель и продавец. Через определенный период времени первый обязуется купить у второго определенное количество базового продукта, будь то акции или сырье.

Таким образом, трейдеры сами и являются эмитентами фьючерсов, просто биржа стандартизирует заключаемый ими контракт и жестко следит за исполнением обязанностей.

История появления фьючерсных контрактов

Итак давайте начнем пожалуй с истории, как возникли фьючерсные контракты. Впервые фьючерсные контракты появились в американском городе Чикаго в середине 19 века.

В 19 веке, в Чикаго, как в торговый центр среднего запада стекалось множество фермеров и производителей различного товара для того чтобы реализовать свой товар. Со временем все они начали сталкиваться с проблемой крайне неустойчивого ценообразования, зависящего только от того сколько продавцов, прибыло продать свой товар в определенный момент.

Так если продавцов оказывалось много и соответственно предложение было большим, и цена на товар снижалась это было невыгодно для продавцов, а в те моменты, когда продавцов было мало и спрос начинал опережать предложения цена на товар возрастала, что соответственно представляло неудобства уже для покупателей.

Вот как раз для преодоления этих сложностей и был придуман фьючерсный контракт. Для полноты понимания мы приведем пример.

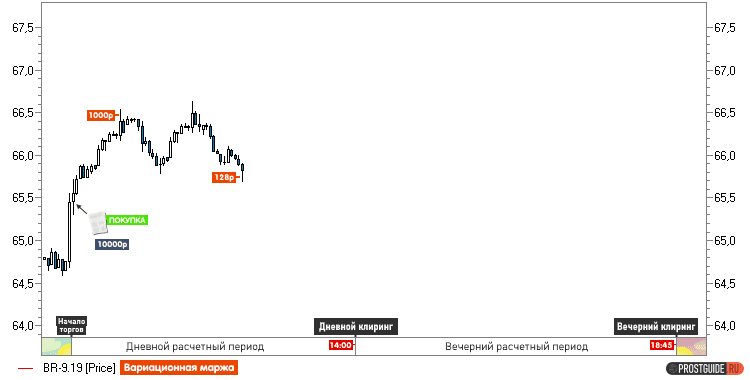

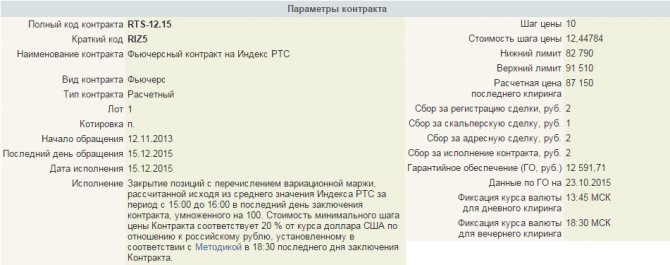

Технические моменты

Первый шаг, который нужно сделать, – это выбор брокера (компании-посредника, дающего доступ на фьючерсный рынок). У каждого трейдера могут быть свои критерии выбора в зависимости от величины капитала, количества свободного времени и других факторов. Важно внимательно изучить условия договора и узнать больше о репутации компании. На официальном сайте ММВБ имеется список всех аккредитованных брокеров.

Для совершения сделок потребуется программное обеспечение. Большинство использует торговые терминалы QUIK и MetaTrader. Их нужно скачать и правильно настроить. Некоторые брокеры предоставляют клиентам собственные торговые платформы.

Важно выбрать подходящий инструмент и торговую стратегию. Ее можно разработать самостоятельно или воспользоваться наработками опытных трейдеров. Для торговли используют технический анализ (индикаторы, свойства графиков цены) и фундаментальный (отслеживание новостей, глобальные события в политике и экономике).

Если нет опыта биржевой торговли, можно потренироваться на демонстрационном счете. Здесь создаются условия, близкие к действительным. Демосчет может быть полезен не только “чайникам”, но и опытным трейдерам для тестирования новой стратегии.

Для грамотной торговли нужно учитывать характеристики финансовых инструментов:

- Волатильность – размах колебания цены. Спекулянты предпочитают торговать активами с высокой волатильностью, поскольку на них можно получить большую прибыль за короткий срок. С другой стороны, такая торговля связана с высокими рисками, поэтому часть трейдеров предпочитает более спокойную торговлю.

- Ликвидность – уровень спроса на тот или иной вид фьючерса. Оценить этот показатель можно по числу заявок на покупку и продажу на разных уровнях цены. Высоколиквидные инструменты позволят быстро совершать сделки в любое время торговой сессии.

- Диверсификация – способ защитить свой капитал от возможных убытков. Для этого составляется свой инвестиционный портфель, куда включаются несколько инструментов одновременно. Потери на торговле одним могут быть перекрыты доходами от другого.

Совершая сделку, допустимо рисковать небольшой частью своих денег. Для уменьшения возможных потерь устанавливаются ограничения по цене.

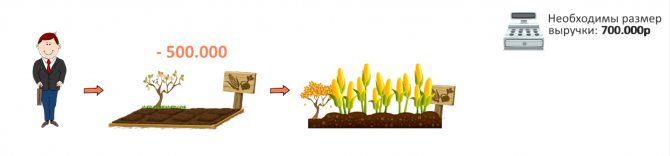

Пример фьючерсного контракта

К примеру фермер (или любой другой условный поставщик) заключал с покупателем товара контракт, по которому он был обязан заранее в определенную дату продать определенное количество зерна за определенную цену, а покупатель обязывался на этих условиях купить это зерно. Таким образом оба избавляли себя от риска изменения цены в будущем.

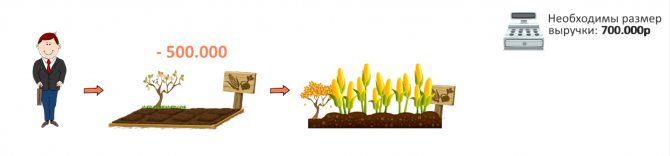

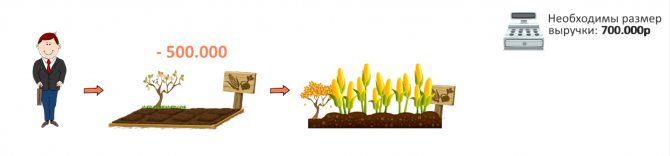

Теперь давайте разберем этот пример уже более подробно. Итак, представим, что вы бизнесмен и засеиваете поля затрачивая на это 500 тысяч рублей. К осени вы хотите снять урожай и продав его получить доход в размере 700 тысяч рублей необходимых Вам для дальнейшего развития и функционирования вашего бизнеса.

Представим что текущие цены на зерно составляют 100 рублей за килограмм. Эта цена способна обеспечит вам доходность в размере 700 тысяч рублей. Вы идете на биржу и заключаете фьючерсный контракт на тот объем зерна, который вы планируете продать.

С этого момента вы застрахованы от любых будущих изменений цены так если к моменту продажи зерна цены упадут до 80 рублей за килограмм и от продажи зерна вы заработаете только 550 тысяч рублей вместо необходимых 700, то человек, с которым Вы заключили фьючерсный контракт будет обязан возместить вам разницу в размере 150 тысяч рублей.

В итоге вы получите необходимые вам 700 тысяч рублей. А в том случае если цены вырастут до 120 рублей за килограмм, то Вы с продажи Вашего зерна получите уже 850000, но в этом случае уже Вам нужно будет возместить разницу человеку с которым вы заключили фьючерсный контракт в размере тех же 150 тысяч рублей.

В итоге при любом раскладе вы останетесь при своих 700 тысячах рублей дохода. Другими словами, заключая фьючерсный контракт вы лишаете себя возможности получения сверхприбыли, но в то же время полностью ограничиваете себя от возможности получить убыток при падении цены.

Кто выступает контрагентом?

Наверно у вас возник резонный вопрос, а кто выступает контрагентом? Контрагентом может выступать такой же бизнесмен. Предположим у него завод по переработке кукурузы и ему в отличие от Вас нужно застраховаться от роста цены.

Здесь все тоже самое, только его задача не получить убыток при росте цены. Так как он покупатель, то ему нужно купить дешевле, а вы продавец — вам нужно продать дороже, по приемлемым для себя ценам.

На этой как бы точке вы сходитесь и заключаете контракт и оба ограничиваете свои риски за счет друг друга.

Польза

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Отличия срочного рынка от фондового

Если с основными принципами обращения ценных бумаг любой трейдер

знакомится перед тем, как начать торговать, то фьючерсы и опционы не столь понятны, а работа с ними менее предсказуема. Многие пытаются освоить и

фондовый

, и срочный рынок – отличия их особенно не смущают.

Что вполне обоснованно, при наличии определенного опыта:

- Торговля ценными бумагами, по идее, должна считаться менее рискованной. Предполагает заработок на изменении котировки акций, получении дохода от дивидендов

и по облигационным купонам. - Срочный рынок чаще используется для спекулятивных сделок. Относительно небольшой риск – требуемое гарантийное обеспечение. Прибыль выше

. - При торговле фьючерсами и опционами порог входа более приемлемый для начинающего трейдера. Комиссия за торговые операции в данном случае – меньше, чем при сделках с ценными бумагами.

- Имеется возможность даже страховать риски. Если к истечению срока контракта стоимость актива значительно подрастет, потери на курсовой разнице удастся избежать.

- Покупка акций сопровождается сменой их владельца до момента их перепродажи. А операции с дериватами – это фиксация стоимости актива на срок до нескольких месяцев.

- Торговый день на срочном рынке более долгий. Это позволяет трейдеру

продуманно отреагировать на произошедшие колебания курса ценных бумаг.

Финансовые инструменты

Производный финансовый инструмент – это договор, который предусматривает наличие некоторых требуемых обязанностей:

- Долг сторон или стороны соглашения периодически или одноразового уплачивать финансовые средства; создание новых обговоренных условий. При этом соглашение может иметь долг субъектов представить важные материалы и заключить контракт, являющийся производным финансовым средством.

- Долг субъектов на соглашениях, установленных при начале контракта, по выставлению необходимости приобрести или продать что-то ценное и материальной, которое обличает производный финансовый инструмент;

- Долг субъекта передать что-то ценное и материальное в личное имущество другому субъекту не раньше 3 дня после подписания сделки, долг другого субъекта принять и внести плату это и обозначить то, что данный контракт получается производным финансовым инструментом.

У финансовых инструментов такого типа сделок имеются особенности:

- Спешностью, то есть осуществление обещания совершится, но в назначенный момент в будущем;

- Производностью, так как в основании производного инструмента располагается довольно ценная основа в виде актива, и стоимость производного инструмента устанавливается на основании стоимости базового актива;

- Нацеленностью на сведение до минимума финансовых и политических опасений субъектов сделки.

Данные финансовые инструменты в экономике используют для многообразных целей. Например, для правления активами, страхования рисков, финансового сотрудничества.

Финансовые инструменты делятся на два вида: обращающиеся, не обращающиеся средства.

Обращающийся вид имеют свой список условий:

- Принцип их начала и осуществления определяется устроителем продажи, обладающим правом в соответствии с законом РФ или чужестранных держав;

- Уведомление об их стоимости выпускается в СМИ или оповещается установителем продажи.

К данному виду относятся фьючерсная и форвардная (биржевого характера) сделки.

К не обращающемуся виду причисляется абсолютно любая сделка, которая соответствует законным положениям.

Финансовые инструменты активно используется так же в сфере налогообложения, и контролируются уже Налоговым Кодексом Российской Федерации.