[ время на прочтение 20 минут ]

Фундаментальный анализ – самый главный инструмент любого инвестора. Поскольку с его помощью мы можем оценить базовые предпосылки развития любого бизнеса. А рост бизнеса в свою очередь означает рост стоимости этого бизнеса и находит отражение в росте курса акций.

Поэтому главная задача инвестора найти с помощью фундаментального анализа такие компании, которые будут демонстрировать стабильный и устойчивый рост. Это и будет самой главной гарантией отличных инвестиций в акции этих компаний.

К сожалению, фундаментальный анализ пугает многих начинающих инвесторов. По началу кажется, что разбираться в финансовых показателях бизнеса под силу только финансистам с профильным образованием. На самом деле, как и в любой работе, здесь достаточно начать, узнать основы и главные принципы.

Как же оценить перспективы развития бизнеса и его текущее состояние? Для этого есть ряд проверенных методов фундаментального анализа.

Методы фундаментального анализа

- Анализ инвестиционных показателей.

- Анализ финансовых показателей.

- Глубокий анализ внутренней среды предприятия.

- Анализ внешней среды предприятия.

Давайте последовательно разберем все эти виды фундаментального анализа предприятий.

С. Тертышный “Рынок ценных бумаг и методы его анализа”

По названию книги понятно, что посвящена она не валютному, а фондовому рынку. И содержит информацию не только по анализу. Это полноценный учебник, в котором рассматриваются такие вопросы, как характеристика и участники рынка, виды ценных бумаг, механизм функционирования рынка, технический и фундаментальный анализы, фондовые индексы.

Для новичков этот учебник может стать отличным стартом. Разобравшись с базовыми понятиями, можно углубляться в конкретный анализ: фундаментальный или технический.

Анализ инвестиционных показателей

Основная задача анализа инвестиционных показателей — ответить на вопрос насколько компания недооценена рынком или переоценена.

Поэтому логика расчета всех инвестиционных показателей очень похожа. Как правило, мы сравниваем рыночную оценку стоимости компании с теми или иными финансовыми показателями компании. В качестве рыночной оценки стоимости компании приводится либо ее капитализация (EV — enterprise value, считается как стоимость всех акций компании), либо цена одной акции. В качестве финансового показателя, с которым соотносят стоимость компании, могут быть: чистая прибыль, прибыль на одну акцию, денежный поток, балансовая стоимость активов компании и т.д.

Все эти инвестиционные показатели дают нам возможность судить о том, насколько в соответствии с данным показателем адекватно оценена компания. Например, у компании могут быть прекрасные финансовые показатели, но ее рыночная оценка уже может быть настолько высокой, что на самом деле стоимость компании является перегретой. Поэтому идеальными для инвестиций будут компании с хорошими финансовыми показателями с одной стороны и низкой рыночной оценкой с другой.

Рассмотрим основные и наиболее используемые инвестиционные показатели.

Цена учитывает всё

Цена учитывает все — Технические аналитики считают, что текущая рыночная цена отражает всю известную информацию, доступную участникам рынка. И любая новая информация, которая появляется, быстро отражается в цене.

Цена движется в наблюдаемых тенденциях. На рынке существуют тенденции, и технический специалист полагает, что эти тенденции движутся в предсказуемом неслучайном порядке, которые можно заметить обученным глазом. Тенденция, как правило, возникает из-за активности торговых диапазонов, а затем, когда тенденция созревает, она в конечном итоге возвращается к фазе консолидации, прежде чем снова появится новая фаза тренда.

Истории свойственно повторяться — рынки демонстрируют повторяющийся рекурсивный характер в своих ценовых данных. Хотя в ценовой истории и нет двух полностью идентичных шаблона, но выглядят они почти одинаково, что невозможно объяснить шумом или случайностью. Эти повторяющиеся паттерны можно увидеть в графических формациях, свечных паттернах, следах импульса, объемах и других формах данных, связанных с ценой.

Коэффициент цена / прибыль (коэффициент P/E)

P/E — самый широко распространенный и популярный инвестиционный показатель. Существует два варианта расчета этого показателя.

Первый вариант: отношение цены за одну акцию компании к прибыли на одну акцию. Второй вариант: отношение капитализации компании к общей чистой прибыли компании.

Небольшие значения коэффициента сигнализируют о недооцененности рассматриваемой компании, большие о слишком завышенной оценке. Например, p/e интернет магазина AMAZON на текущий момент = 294, в тоже самое время китайский интернет-магазин Alibaba имеет p/e = 19. В первом случае оценка явно завышена, т.к. если прибыль компании не вырастет в ближайшее время инвесторам придется ждать 294 года окупаемости своих инвестиций. Во втором случае оценка находится на среднерыночном уровне. Встречаются компании с очень низким p/e, например, Сургутнефтегаз на текущий момент имеет показатель = 1,8. И это означает, что данная компания недооценена рынком. Причины недооценки могут быть различны – политические (санкции в РФ), рыночные (колебания цен на нефть в данном случае) и т.д.

Плюсы:

- Показатель широко применяется в сравнении различных компаний. Показатель P/E достаточно прост в расчетах и может использоваться для работы с большими объемами данных (например, сравнительный анализ всех 322 акций на Московской бирже).

Недостатки:

- Существенным недостатком показателя P/E является то, что он не может применяться для компании, показавшей в своей отчетности убытки. При этом компании, которые получили убыток в отчетном периоде, тоже могут быть инвестиционно привлекательными и их также необходимо как-то оценивать. Например, компания Тесла, которая несет убытки, поскольку все еще находится в стадии захвата рынка и развития инновационных направлений (возобновляемая энергетика).

- Показатель чистой прибыли, который используется в расчетах — это величина, которой менеджмент компании может легко манипулировать. В отдельно взятом отчетном периоде компания может умышленно, в своих интересах исказить данный показатель, и показатель P/E будет очень привлекательным.

Выводы:

P/E — это основной инвестиционный показатель для сравнительного анализа компаний. Однако, из-за того что в его базе расчета присутствует такой показатель, как чистая прибыль, P/E невозможно применять для оценки компаний с убытками, а также следует осторожно применять для мелких и средних компаний, где достоверность отчетности может вызывать сомнения. Поэтому иногда инвесторам необходим перекрестный анализ по другим инвестиционным показателям.

Фундаментальные факторы на Форексе

Спонтанные новости аналогичным образом оказывают сильное воздействие на рынок, но оно внезапно и, по сути, непредсказуемо. Сюда чаще всего относятся природные катаклизмы, попытки государственного переворота, смерть высокопоставленных лиц и так далее.

К плохо предсказуемым новостям относятся выборы: инвесторы не знают, какой государственный лидер или партия одержит верх, поэтому стараются не вкладывать больших денег в экономику до тех пор, пока обстановка не прояснится. Здесь же выступления политиков, глав Центробанков и др. – реакция рынка зависит от того, что эти люди будут говорить, она может быть очень даже противоречивой.

Уделим внимание этой категории чуть позже, а сейчас вникнем в сущность ключевых предсказуемых экономических факторов.

Процентные ставки

Я прихожу в банк и говорю: «Дайте мне кредит на 1 000 000 рублей сроком на один год». Банк, в который я пришёл, называется коммерческим. Коммерческий банк запрашивает у Центрального банка кредит на сумму 1 000 000 рублей сроком на год и получает его.

Коммерческий банк знает, что по прошествии года необходимо будет вернуть кредит в ЦБ. Но ведь не просто так, а с процентом, верно? Процентная ставка с 24 марта 2020 года составляет 9,75 процента годовых. Следовательно, через год мой коммерческий банк отдаст ЦБ 1 097 500 рублей.

Возможно, процентная ставка изменится на очередном заседании ЦБ, но это уже никак на сумме кредита не отразится.

По идее, коммерческий банк может спокойно дать мне деньги. Но ведь он тоже хочет заработать. Поэтому банкиры накручивают на процентную ставку дополнительный процент, который положат в будущем себе в карман. Предположим, накрутка составила 10,25 %. Значит, я должен буду через год отдать в банк взятый миллион и еще 20 % с него (10,25 + 9,75 = 20), то есть 1 200 000 руб.

97 500 руб. из этой суммы – прибыль Центрального банка, а 102 500 – коммерческого.

Этим дело не ограничивается. Предположим теперь, что я прихожу в банк и хочу положить на счёт миллион рублей. Банк обязан выдать мне процент. Минимальный процент, который полагается вкладчику, равен ставке ЦБ, на неё ещё сколько-нибудь накручивается ради приличия. Мой депозит – финансовый пассив для банка, поэтому на особо крупные проценты рассчитывать не приходится. Возможно, банк согласится выплачивать мне 10 % в год или даже чуть более, в зависимости от условий вклада.

Что же такое процентная ставка? Это минимальный процент, который должник платит кредитору. Если я беру кредит, то выступаю должником, а банк – кредитором, если передаю банку деньги на «хранение» – мы меняемся ролями.

Следовательно, чем выше ставка, тем хуже должникам и лучше кредиторам. Справедливый вопрос: если выходит новость о понижении ставки (как это и случилось 25 марта 2020, когда ставку в РФ снизили с 10 % до 9,75 %), курс национальной валюты упадёт или вырастет?

Здесь нужно построить логическую цепочку (как и с любым иным фундаментальным фактором). Если ставка вырастет, брать в РФ кредиты будет невыгодно, но помещать капиталы на банковский счёт – очень даже неплохое решение. Если ставка упадёт – люди ринутся брать кредиты, но олигархи и прочие крупные клиенты банков предпочтут перевести свои финансы за рубеж, где ставки лучше, чтобы защититься от инфляции.

Какие деньги банки дают в качестве кредита? Те, которые им передали обычные люди, ведь просто так деньги не появляются. Следовательно, если при уменьшении ставки вкладчики заберут свои деньги из российских банков, средств на выдачу кредитов не останется, правильно? Может вообще произойти серьёзная экономическая встряска. Отсюда вывод: повышение процентной ставки укрепляет курс национальной валюты, а снижение – ослабляет.

Когда ЦБ (не только в РФ) принимает решение об изменении ставки, это всегда вызывается экономической обстановкой, детали которой озвучиваются на заседании. Новость об изменении ставки в совокупности со всем тем, что скажет руководство ЦБ, всегда вызывает определённые рыночные движения.

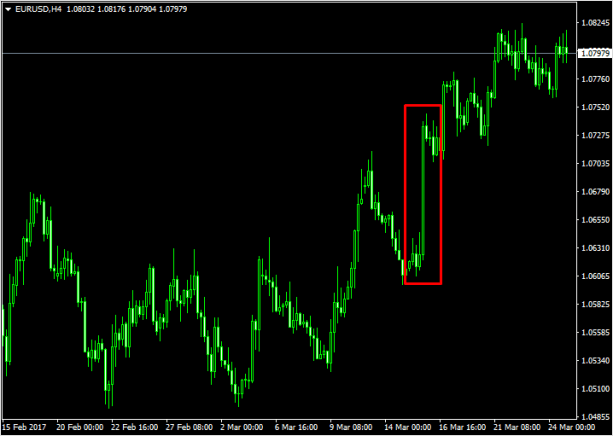

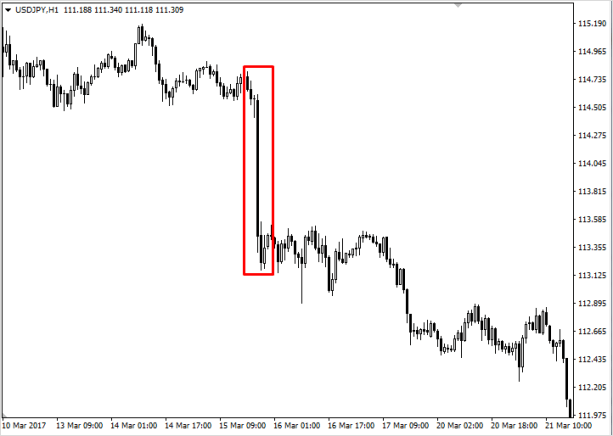

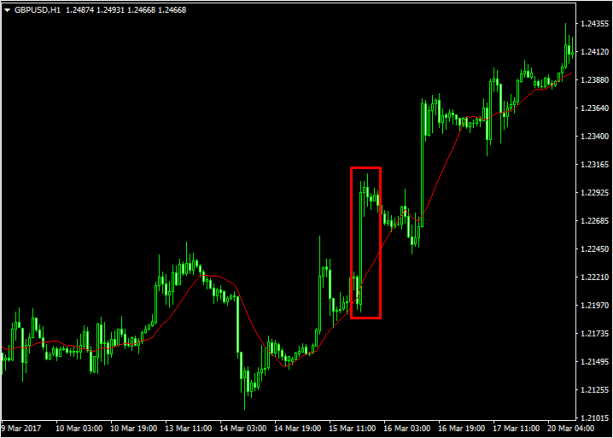

Интересная ситуация наблюдалась 15 марта, когда ФРС (Федеральная резервная система) США повысила ставку. Трейдеры, как ни странно, наблюдали снижение курса доллара по отношению к основным валютам. Причин две. Во-первых, помимо ставки был опубликован комментарий по кредитно-денежной политике (он-то и вызвал переполох), во-вторых, рынок по вполне объективным причинам проигнорировал рост ставки – читайте статью о торговле на новостях, из неё вы узнаете о причинах.

Сведения о новости, естественно, были опубликованы в экономическом календаре.

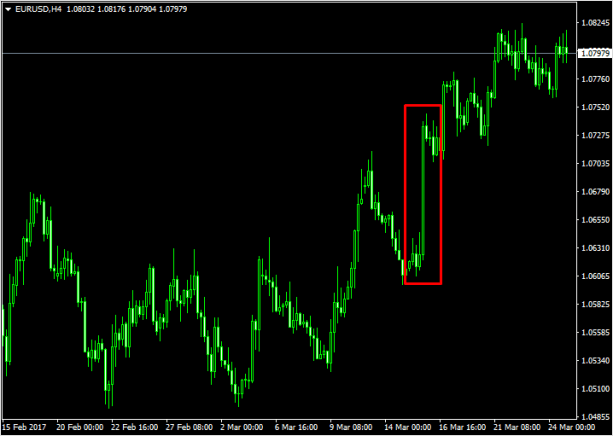

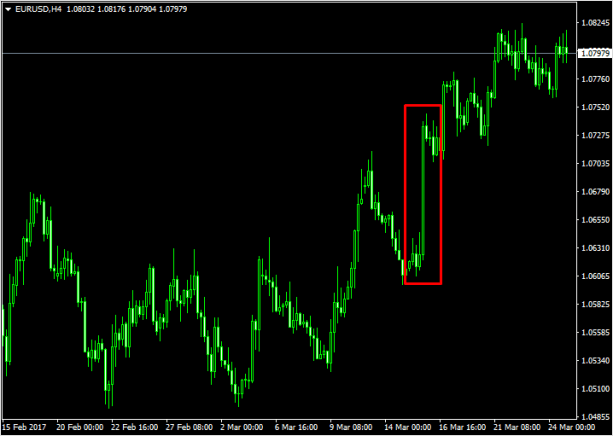

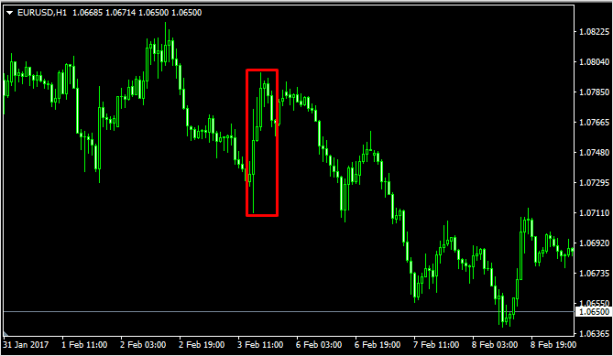

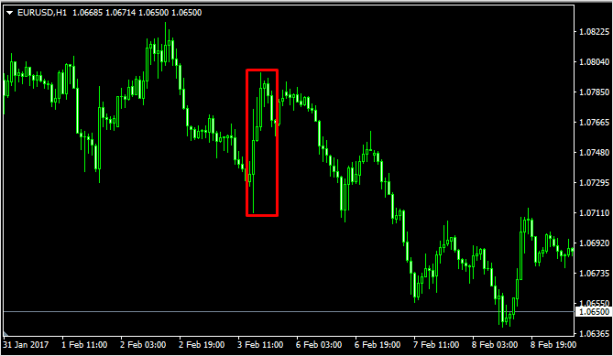

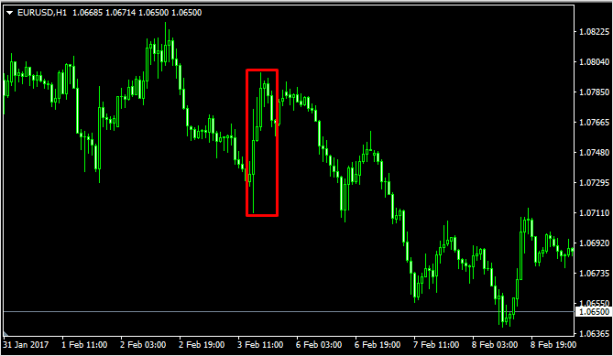

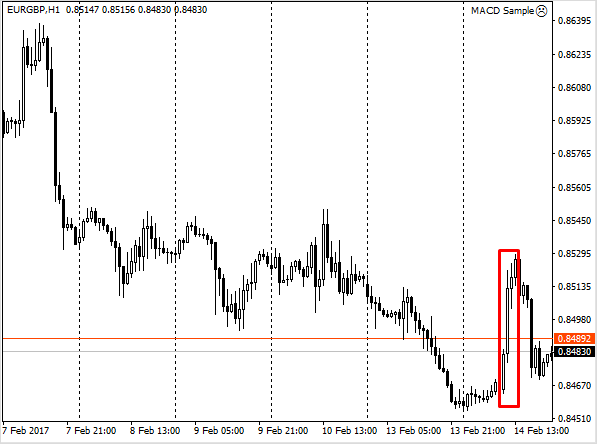

Снижение доллара обнаруживается, например, на графике EUR/USD.

Восходящий тренд (рост евро), который более чётко просматривается на 4-часовом графике, ускорился.

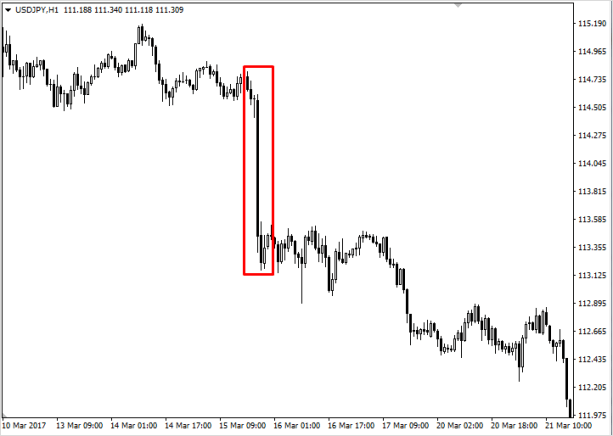

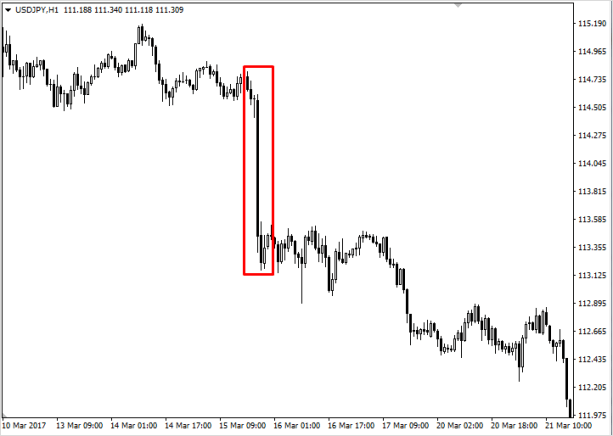

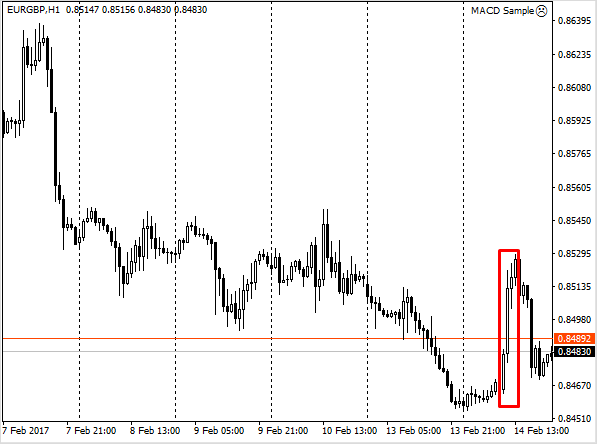

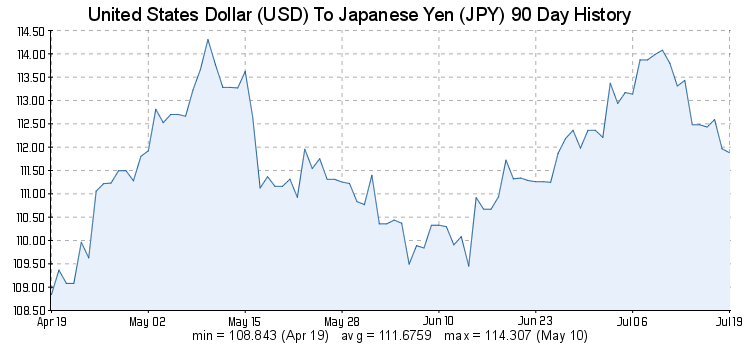

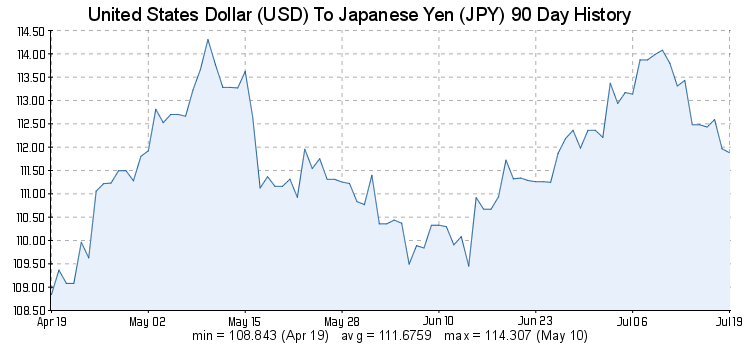

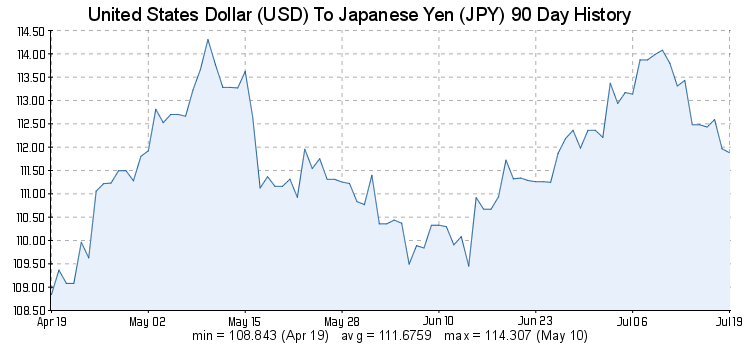

Аналогично и с курсом USD/JPY.

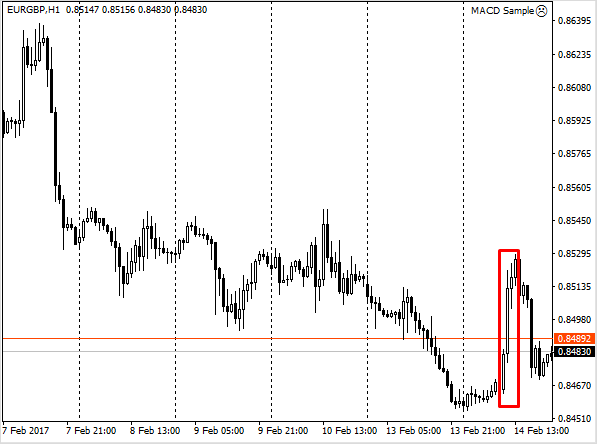

И с британским фунтом тоже.

Вот так обстоят дела. Переходим к следующему фактору.

Валовой внутренний продукт

Валовой внутренний продукт очень чётко демонстрирует состояние экономики государства. Если вы хорошо учили обществознание в школе, то помните, что ВВП – сумма цен всего произведённого государством за год.

Но важна не стоимость произведённого, а динамика её изменения. Мы ведь планируем торговать долгосрочно, нам надо определить, куда смотрит рынок, как развивается промышленность в том или ином государстве. Поэтому в экономических календарях указывается прошлое значение ВВП и новое, они сопоставляются (с учётом прогноза – корня всех зол) и делается вывод, укрепится валютный курс или ослабнет.

Данные публикуются обычно в конце каждого месяца. ВВП подсчитывается за год и квартал, но каждый месяц значения уточняются, ибо, если бы подсчёты велись даже раз в квартал, информация о состоянии рынка не была бы исчерпывающей.

30 марта 2020 ожидается выход очередного значения ВВП по США, до этого новость публиковалась 28 февраля.

По евро сведения о ВВП выходили 31 января.

Прогнозировалось, что годовой процент ВВП снизится относительно предыдущего значения, но по факту они оказались прежними, что вызвало укрепление европейской валюты. Посмотрите на график EUR/USD и убедитесь сами.

4-часовой график подтверждает приверженность Форекса техническому анализу. Данные по ВВП повысили цену валюты, но впоследствии она серьёзно упала вниз.

Если ВВП растёт, валюта крепнет, если снижается – ослабевает. Движемся дальше.

Сальдо торгового баланса

Хочу купить в Соединенных Штатах тысячи бутылок Кока-Колы, чтобы потом с выгодой для себя продать их в России. Приезжаю в США, прихожу в офис компании, излагаю свою просьбу и выкладываю на стол рубли, которые привёз из РФ.

Менеджер поднимает на меня глаза и вежливо просит удалиться в ближайшее отделение банка. Зачем? Чтобы обменять рубли на доллары – ту валюту, на которую можно покупать/продавать товары США внутри государства.

Обменная операция совершена успешно, я возвращаюсь с долларами, покупаю Кока-Колу и еду в Россию.

Через некоторое время мой приятель решает поступить аналогично. Следом за ним предприниматели узнают, что можно выгодно покупать в США микроволновки, холодильники, фотокамеры и массу всего прочего. Поток спекулянтов устремляется на Запад. В банках выстраиваются очереди: «Дайте нам доллары!»

Если на какой-то товар повышается спрос, его цена растёт, так ведь? Нормальные люди не будут дёшево продавать то, что можно продать дороже. Если предприниматели из РФ начнут массово скупать доллар, его курс по отношению к рублю возрастёт.

Вот мы и вышли на ещё один фундаментальный фактор – сальдо торгового баланса или соотношение экспорта (вывоза из страны произведённых на её территории товаров) и импорта (ввоза зарубежной продукции).

Прежде чем купить иностранный товар, экспортёры вынуждены купить валюту страны-производителя. Следовательно, чем больше экспорт, тем больше спрос на валюту, тем выше её цена.

При импорте ситуация противоположная – российские предприниматели избавляются от рублей, меняя их на доллары, а если что-то становится ненужным, цена на него падает. Итак, если в США экспорт превышает импорт, доллар укрепляется, если импорт больше экспорта – ослабевает.

«Положительное сальдо торгового баланса» — экспорт превысил импорт. «Отрицательное сальдо» — наоборот.

Если мы вновь заглянем в экономический календарь Альпари, увидим два восклицательных знака напротив новостей о балансе. Действительно, новость, как правило, не вызывает резких движений. Однако при серьёзной разнице прогноза и факта, трейдеры могут отреагировать, и мы это увидим.

Пусть мы не используем сальдо торгового баланса при торговле на новостях, но принимать его во внимание в процессе долгосрочного фундаментального анализа обязательно нужно.

Индекс деловой активности

Как определить, хорошо идут дела у компании или нет? Для этого необходимо обратить внимание на комплекс факторов.

Показатели, определяющие сбалансированность работы компании:

- Заказы от клиентов – чем больше поступило новых заказов, тем активнее должно работать производство – бизнес крепнет.

- Занятость – сколько на предприятии рабочих, каков их уровень квалификации, правильно ли они выполняют свои обязанности.

- Доступность сырья – достаточно ли у поставщиков материалов, из которых впоследствии фирма изготовит товары.

- Производственный процесс – способна ли компания вовремя выполнить все поступающие от клиентов заказы, качественно ли она это сделает, не возникают ли сбои в процессе производства.

- Импорт – насколько сильны конкуренты из-за рубежа.

- Запасы клиентов — сколько продукции уже купили клиенты, когда она понадобится им снова (логично, что буханка хлеба и новый автомобиль будут опять нужны через разные промежутки времени).

- Отказы в выполнении поставок – часто ли они случаются, в чём причина их возникновения.

В совокупности всё перечисленное формирует представление о положении дел в компании. Институт управления поставками (он же Институт менеджмента снабжения или просто ISM) решил анализировать указанные показатели по всем крупным компаниям США. Результаты получились просто феноменальные.

Ежемесячно проводится анализ 400 компаний, данные обобщаются. Эксперты выделили среднее значение – 50 %, означающее некое промежуточное положение между спадом и ростом. Если полученный индекс деловой активности выше пятидесяти – валюта укрепляется, если ниже – ослабевает.

Если в январе индекс был 55, а в феврале – 57 – особых колебаний на рынке ждать вряд ли стоит, но вот если происходит спад с 51 к 49 – это уже должно настораживать.

Кстати, индекс деловой активности подсчитывается не только для США, но и для многих других государств.

Последующий показатель чем-то похож на индекс деловой активности, но сфера у него чуть иная.

Изменение числа занятых

Постепенно мы с вами приближаемся к такому важному фактору, как безработица. За пару дней до выхода данных об уровне безработицы публикуется изменение числа занятых от ADP. Анализируется, сколько людей работает в различных отраслях экономики (кроме сельского хозяйства). Здесь всё просто: если показатель лучше, чем в предшествующем месяце – валюта крепнет, если нет – ослабевает.

Изменение числа занятых часто вызывает оживление биржевой торговли, поскольку по нему можно предугадать и уровень безработицы в стране. На проекте Investing.com (авторитетный ресурс, в почёте у трейдеров) показатель выделен как очень важный (см. выше – три бычьих головы), в Альпари он почему-то указан с двумя восклицательными знаками.

Ну и самое драгоценное теперь…

Уровень безработицы

Как поведёт себя валюта, если безработица возрастёт? Чем больше безработных, тем менее стабильна экономика государства. Да и не только она: митинги, демонстрации создают напряжённость в обществе, предпосылки для различного рода конфликтов и т. п. Поэтому, если процент безработных растёт, – валютный курс рушится.

Есть среднее значение в 3 — 5 %, оно воспринимается рынком как нормальное. В феврале уровень безработицы в США составил 4,8 % — определённая реакция на рынке была, прослеживались характерные колебания (длинные тени у свеч), но серьёзных движений нет, рынок продолжил идти в рамках тренда.

Безработица – вещь очень важная, но её действие часто нейтрализуется другим фактором – количеством рабочих мест, созданных вне сельского хозяйства (иными словами — nonfarm), выходит в то же самое время.

Кстати, предполагать, каким окажется уровень безработицы, можно по первичным и вторичным заявкам на неё.

Чем меньше заявок – тем крепче курс валюты и наоборот.

Новые рабочие места, созданные вне сельского хозяйства

Нонфарм показывает, сколько работников было нанято в различные компании. Рынок рухнет, если и безработица, и число новых рабочих мест будет меньше, чем прогнозировалось.

График выше показывает ценовые колебания 3 февраля, здесь нонфарм нейтрализовал увеличение безработицы.

Всё, оставили безработицу, идём дальше.

Строительство

Трейдеры никогда особого внимания строительству не уделяли. Ну, строятся новые дома, не строятся – какая разница? Грянувший в США ипотечный кризис заставил спекулянтов присмотреться к жилым домам повнимательнее.

Если правительство или частные компании строят много жилых домов – это хорошо для экономики или плохо? Порассуждаем. Допустим, вы купили себе квартиру, в ней пока что голые стены. Вы придёте и ляжете спать на полу, вдыхая запах штукатурки?

Нет. Вы поклеите обои, завезёте мебель, купите бытовую технику, коврики, шторы, посуду, телевизор, лампочки в светильники и кучу ещё всякого хлама. Чем больше вы покупаете товаров на национальную валюту, тем крепче её курс. Отсюда вывод – больше строится домов – крепнет национальная валюта.

Естественно, если дома построены, люди не мгновенно в них заселятся, поэтому рынок от данных по строительству не переворачивается, движений почти никаких не возникает. Но желающие торговать долгосрочно должны учитывать уровень строительства в своих прогнозах, особенно в кризисные периоды экономики.

В США новости по строительству выходят одновременно в 4 вариациях.

К строительству относятся также продажи домов населению – не менее важная вещь, ибо из-за изменения политической (или иной) ситуации, спрос на недвижимость может коренным образом измениться.

Плюс – незавершённые сделки по продажам жилья.

Кстати, а на что люди будут покупать себе в дома всякие разные вещи? Правильно, на зарплату. Следовательно, если зарплата низкая, то и покупки совершать будет не на что.

Уровень заработной платы и продолжительность рабочей недели

Как ни странно, продолжительность рабочей недели – не совсем постоянная величина, она периодически меняется, а заработная плата – тем более. Данные исходят от Министерства труда США и детально изучаются ФРС, поскольку могут оказать влияние на процентную ставку, о которой шла речь выше.

Показатели будут востребованы только для трейдеров-долгосрочников. Важны не столько конкретные значения, сколько динамика их изменения. Если отслеживать колебания зарплат (как и многих других факторов) на протяжении нескольких месяцев или лет, получится достаточно интересная картинка.

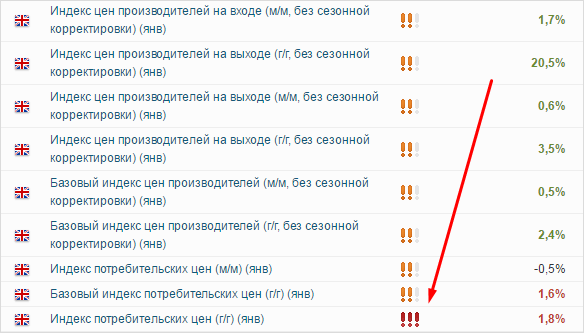

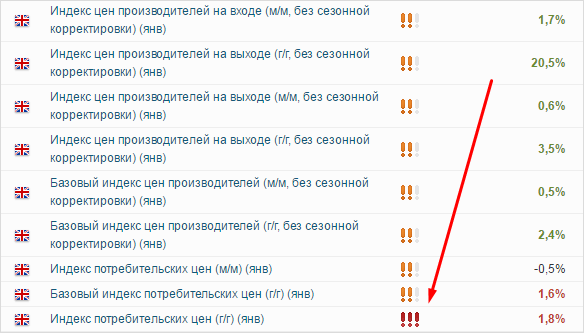

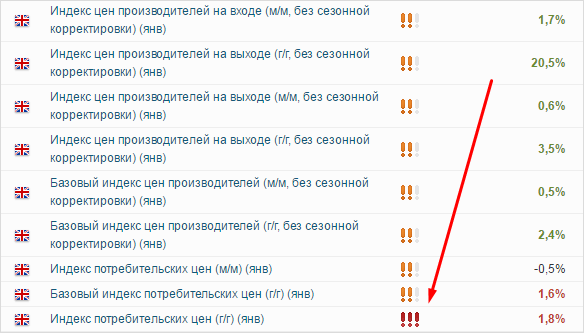

Индекс цен производителей и потребителей

Есть товары, цены на которые колеблются очень незначительно, или не колеблются совсем. Причина – правительственные меры. Примеры товаров с постоянными ценами: хлеб, картофель, молоко и др.

Цены на большую часть других товаров постоянно меняются. Наиболее остро это ощущается на продукции зарубежных компаний – косметике и пр. В зависимости от суммарных цен на все товары, покупаемые в государстве, изменяется стоимость жизни в стране. А она влияет на массу других показателей.

В новостной ленте есть индекс потребительских цен, который как раз отражает колебания суммарной стоимости товаров и услуг. Для одних государств это не очень важный показатель, для других (в частности, для США, Великобритании, стран Евросоюза) – серьёзный.

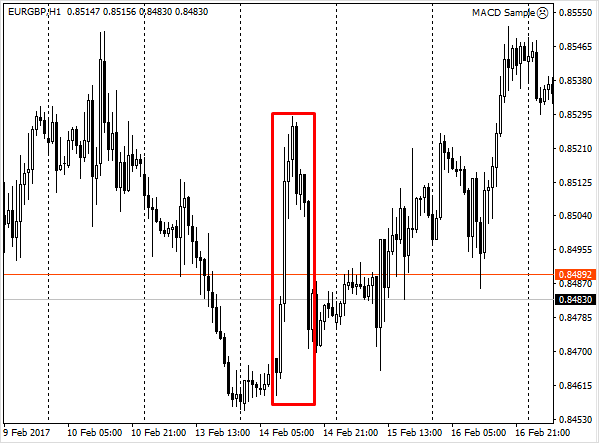

Посмотрим, отразилась ли новость на курсе британского фунта.

Да, отразилась.

Замечу важный технический момент. Когда смотрите графики, надо обращать внимание не на длину свечи, а на разницу в значениях (справа), поскольку длина отдельной свечи зависит от соседней, все они не могут уместиться на графике одновременно. Если мы чуть сдвинем окно, длина новостной свечки уменьшится.

Индекс цен производителей – величина не такая важная (для краткосрочников), но по ней трейдеры судят о стоимости сырья. Значение показывает, сколько стоит производство продаваемых товаров. Если сырьё станет очень дорогим, обязательно изменится индекс цен потребителей, стоимость жизни в стране. Так что всё связано.

В некоторых странах, в Германии, например, подсчитывается ещё индекс оптовых цен – сколько товаров было продано оптовыми фирмами.

Уровень значимости – «два восклицательных знака» – сильных изменений курса евро не вызовет, но для экономики Германии показатель значимый.

Промышленное производство и его мощности

Рост промышленного производства однозначно окажет позитивное воздействие на национальную валюту. В краткосрочной перспективе сильных движений нет, но периоды застоя, роста экономики или её спада по показателю очень хорошо отслеживаются.

Если производство растёт – это хорошо, валюта крепнет. Причем фактор оказывает влияние и на многие другие показатели, в частности на ВВП, занятость, безработицу, индекс деловой активности.

Есть подводные камни. Экономика – как двигатель, если работает очень интенсивно, может перегреться. Экономисты ввели понятие «индекс производственных мощностей», определяющий, не перетрудилось ли производство, не нужно ли его остужать.

В случае с индексом деловой активности, определяющим был уровень в 50 %. Для производственных мощностей нейтральная точка – 75 %. Ну, допустим, 80 %. Если производство зашкаливает (больше 75 — 80 %) – это может отрицательно сказаться на валютном курсе, если падает – тоже ничего хорошего.

В Штатах, как демонстрирует скриншот выше, пока всё стабильно, экономика не отдаляется от нормированного значения.

Розничные продажи

Розничные продажи определяют, сколько денег тратят граждане государства на самые разные вещи. Обсуждая строительство, мы уже замечали, что чем больше люди покупают всяких товаров, тем крепче валюта.

Розничные продажи входят в ВВП, но сами по себе считаются фактором средней значимости – обращать на него внимание, конечно, нужно, но только для долгосрочных торгов.

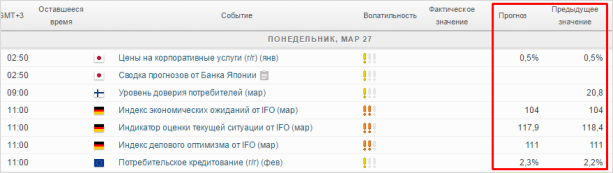

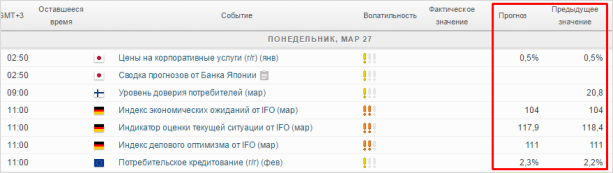

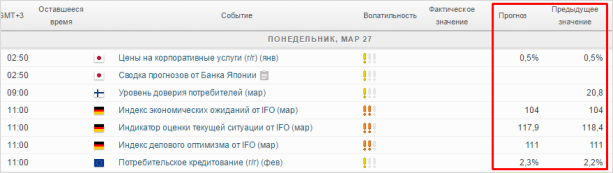

Деловой климат IFO

Деловой климат анализируется Институтом исследования экономики, подсчитывается он как для Германии (институт располагается в Мюнхене), так и для всего ЕС.

Показатель аналогичен индексу деловой активности в США, но распадается на три разных составляющих:

- Оценка текущей ситуации – проводится опрос крупных компаний, на основании которого делаются выводы, как бизнесмены оценивают обстановку в стране.

- Индекс делового оптимизма – определяет положение дел в крупных компаниях, влияет на индекс цен производителей, мощности производства, безработицу.

- Индекс экономических ожиданий – схож с оценкой текущей ситуации, но рассчитывается на узкий временной интервал – 6 месяцев.

Февральские данные для Германии.

Для Евросоюза.

Все товары, производимые в стране, можно условно поделить на две большие группы: длительного и недлительного пользования. К числу первых относятся товары, которые используются людьми в течение более чем 3 лет. Пример – автомобили. Да, иногда мы меняем авто чаще, но статистика берёт своё.

Товары длительного пользования

Чтобы производить товары, которые люди будут использовать несколько лет, нужны серьёзные капиталовложения. Да, это не пирожки и не губная помада. Следовательно, если заказы на товары длительного пользования увеличиваются, инвесторы будут вливать деньги в экономику страны, а это обязательно укрепит курс национальной валюты.

Как видите, в календарях показатель выделяется тремя красными знаками, вызывает большое оживление на бирже.

Кредиты

Разговор о фундаментальных факторах мы с вами начинали с процентной ставки. Думаю, вы прекрасно понимаете, что чем больше люди берут кредитов, тем крепче государственная валюта. Поскольку отдавать гражданам придётся всегда больше первоначальной суммы, погашенные кредиты позволяют не только оплачивать проценты по вкладам в банках, но и пополнять государственную казну. А если казна стабильно пополняется, нет смысла печатать новые деньги – снижаются темпы инфляции и пропадает связанный с ней негатив.

Данные по потребительскому кредитованию, однако же, стоит учитывать только при долгосрочной торговле, ибо резких ценовых колебаний они не вызывают.

Объём запасов

Под объёмом запасов в экономических календарях чаще всего подразумевается нефть и газ – достаточно ли их в государстве для нормального функционирования экономики. Сама по себе новость неважная, но если вдруг запасов оказывается очень уж мало, это не останется без последствий.

Например, если по новостям в Штатах нефти меньше, чем нужно, значит, государство начнёт её закупать. Если кто-то что-то покупает – цены растут. Безусловно, отголоски роста цен на нефть повлияют и на курс рубля. Важно не столько вовремя среагировать на новость, сколько понимать её значение и последствия.

Сведения выходят еженедельно, так что ничего важного вы не пропустите.

Коэффициент цена / выручка (коэффициент EV/S)

EV/S — финансовый показатель, равный отношению рыночной капитализации компании к её годовой выручке.

Данный показатель является также одним из основных инвестиционных показателей, по которому можно сравнивать компании. Небольшие значения коэффициента сигнализируют о недооцененности рассматриваемой компании, большие — о слишком завышенной оценке.

Плюсы:

- Существенным преимуществом показателя EV/S является то, что он не принимает отрицательных значений, как коэффициент P/E, а также более устойчив к манипулированию со стороны компании. Следовательно, по нему можно оценивать и те компании, которые в отчетном периоде получили убыток.

Недостатки:

- Данный показатель не позволяет оценить внутреннюю силу бизнеса компании. Как разные компании один и тоже объем выручки превращают в разный финансовый результат.

- Ограничивающим фактором применения показателя также является то, что сравнивать между собой можно только компании одной отрасли, где можно сказать, что выручка должна генерировать аналогичные объемы прибыли.

Выводы:

Показатель хорошо использовать для сравнительной оценки компаний одного сектора и в данном случае он отлично дополняет показатель Р/Е.

Коэффициент EV / EBITDA

К сожалению нормального названия, для этого показателя в русском языке нет. Поэтому так и говорят «ЕВэ / ЕБИДА». Что такое EV – мы уже знаем. Это Enterprise value (стоимость предприятия) или капитализация. Теперь давайте разберемся, что такое EBITDA. Дословно это показатель расшифровывается как Earnings before interests, taxes depreciation and amortization, что в переводе означает «прибыль до вычета процентов, налогов и амортизации».

По сути этот показатель представляет собой что-то среднее между Р/Е и EV/S.

Плюсы:

- Поскольку показатель EBITDA гораздо реже принимает отрицательные значения (только в глубоко убыточных бизнесах и компаниях близких к банкротству, но оценка таких компаний никому не интересна), в тоже самое время этим показателем сложнее манипулировать, чем прибылью. Кроме того по показателю EBITDA можно сравнивать не только предприятия разных отраслей, но и предприятия находящиеся в разных странах с разными % ставками по кредитам и различными налоговыми режимами. Это позволяет инвесторам глубже понять насколько тот или иной бизнес действительно эффективен.

Недостатки:

- Главным минусом данного показателя является сложность расчета. В отличие от P/E и EV/S тут одной цифрой из отчетности не отделаешься. Кроме того в отчетности предприятий напрямую не фигурирует показатель амортизации. Чтобы его найти придется покопаться. Поэтому частные инвесторы не любят считать EBITDA. Как правило, данный показатель считается при оценке крупных инвестиционных сделок слияния и поглощения, покупке готовых бизнесов, прямых инвестициях в бизнес и т.д.

Валютный курс

Валютный курс – это стоимость денежной единицы страны. Этот показатель необходим для взаимного обмена валютами, экспорта и импорта, сравнения цен, переоценки счетов.

Различают:

- Реальный в.к. – отношение стоимости товаров 2 государств, взятых в определенной валюте.

- Номинальный в.к. – курс, действующий в данный момент времени в данной страны.

Формирование курсов происходит ежедневно с учетом спроса и предложения.

Коэффициент Капитализация / Денежный поток (EV/CF).

В этом коэффициенте (EV/CF) новым для нас показателям является CF (или Cash Flow). Это денежный поток компании.

При этом есть два вариант расчета денежного потока. В первом случае под денежным потоком понимают совокупный денежный поток от основной деятельности предприятия. Второй вариант расчета, когда под денежным потоком понимают чистый денежный поток от основной деятельности (FCF – free cash flow).

Первый вариант по своей сути очень близок к показателю EV/S, но с поправкой на реальные деньги (актуально для оценки бизнесов с длительными циклами производства и длительными периодами отсрочки платежей – станкостроение, крупное машиностроение и т.д.).

Второй вариант более распространен и среди профессиональных инвесторов, это один из самых любимых и надежных инвестиционных показателей. Инвесторы любят больше всего EV/FCF за несколько периодов, поскольку это наиболее объективный показатель, которым очень сложно манипулировать в отчетности. Кроме того считать его проще, чем тот же EV / EBITDA. Достаточно взять всего одну цифру в отчете о движении денежных средств.

Недостатки:

- Также как и P/E может принимать отрицательные значения. Кроме этого в российской действительности отчет о движении денежных средств компании обязаны предоставлять только 1 раз в год, что существенно снижает аналитическую ценность данного показателя для инвестора на российском рынке, т.к. его нельзя использовать в течение года. С американскими компаниями таких проблем нет.

Итак, давайте сделаем выводы, какие показатели и когда лучше всего использовать. Основным показателем с которого мы рекомендуем начать оценку или фильтрацию рынка — это показатель Р/Е. Чистая прибыль, это то ради чего существует любое предприятие, это финальный результат его деятельности. Но как мы уже говорили, в ряде случаев (мелкие компании, временные убытки на стадии инвестирования и т.д.) этот показатель лучше верифицировать и подтвердить инвестиционный потенциал показателем EV/S.

Для частных инвесторов EV/EBITDA усложнит процедуру анализа, но не даст дополнительной информации для принятия решений.

Что касается EV/CF (или EV/FCF) – то эти показатели можно использовать вместо P/E при анализе компаний на американском рынке.

Мы обычно пользуемся только показателем P/E, но дополняем инвестиционный анализ другими методами оценки перспектив развития предприятия (финансовый анализ и при необходимости проводим глубокий анализ внутренний и внешней среды предприятия).

Качественные характеристики

При анализе компании всегда учитывается четыре основных показателя:

- Бизнес-модель

: чем конкретно занимается компания? Пример: бизнес-модель компании основана на продаже курицы быстрого приготовления. Зарабатывает ли компания деньги именно на этом? Или основная часть дохода все же идет с роялти и франшиз? - Конкурентоспособность

: долгосрочный успех компании означает способность поддерживать и сохранять конкурентное преимущество. В этом случае акционеры компании могут получить приличные дивиденды в течение десятилетий. - Менеджмент

– важный критерий инвестирования. Даже самая лучшая бизнес-модель обречена, если руководители компании не смогут должным образом выполнить план. Розничным инвесторам сложно по-настоящему оценить менеджеров при личной встрече. Но всегда можно взглянуть на корпоративный сайт и проверить резюме высшего руководства и членов совета директоров. Насколько хорошо они справлялись с предыдущими задачами? - Корпоративное управление – это политика организации; отношения и ответственность между руководством, директорами и заинтересованными сторонами. Политика определяется в уставе компании и ее внутренних актах, а также в корпоративном законодательстве и подзаконных актах. Инвесторы предпочитают иметь дела с компанией, которая управляется этично, справедливо, прозрачно и эффективно. Если такого нет — вероятно, руководство компании этого не хочет.

- Отраслевая принадлежность компании: клиентская база, доля рынка, общепромышленный рост, конкуренция, регулирование и бизнес-циклы. Изучение отрасли компании, даст инвестору более глубокое понимание о ее финансовом здоровье.

Анализ финансовых показателей компании.

Первая и главная задача анализа финансовых показателей — определить насколько эффективно работает бизнес сейчас. В чем его сильные стороны (например, низкие затраты или низкая кредитная нагрузка) и слабые (есть ли неплатежи со стороны клиентов, много ли долгов и т.д.).

Определившись с текущей эффективностью бизнеса мы должны оценить динамику развития компании и ее стабильность. Является ли достигнутый в текущем периоде финансовый результат закономерностью или это случайность характерная только для данного момента. Это может касаться как хороших финансовых показателей (например, высокая прибыль), так и плохих (например, убыток). Иногда нельзя сразу сказать хорошо это или плохо, необходимо оценить историю развития ситуации. Например, убыток может быть вызван тем, что компания выходит на новый перспективный для себя рынок и несет повышенные издержки на продвижение (как, например, компания Tesla). Или прибыль могла сформироваться не в результате эффективной деятельности, а в результате продажи имущества. Поэтому для корректной оценки необходимо посмотреть, как изменялись показатели в динамике.

В результате, оценив текущее состояние компании и динамику ее развития, мы можем уверенно предположить ее будущие финансовые показатели при условии, что внешняя среда бизнеса изменится не сильно.

Для расчета любых финансовых показателей по компании используется ее отчетность. Существует 3 главных формы финансовой отчетности. Причем их суть одинакова как для российских так и для иностранных компаний.

Финансовая отчетность предприятия:

- Бухгалтерский баланс (Balance sheet);

- Отчет о прибылях и убытках (Income statement);

- Отчет о движении денежных средств (Cash flow).

При этом важно понимать, что для полноценного анализа необходимо использовать все 3 формы. Поскольку каждая из них описывает лишь одну из граней финансово-экономической жизни предприятия. В итоге при анализе 3-х форм мы получаем практически «3D анализ» предприятия. Более подробно о том, как проводить финансовый анализ на практике, какие показатели считать по отчетности и как их интерпретировать мы подробно описывали в статье «финансовый анализ для инвестора». Там же вы найдете реальные примеры анализа отчетности компаний.

Где смотреть цифры

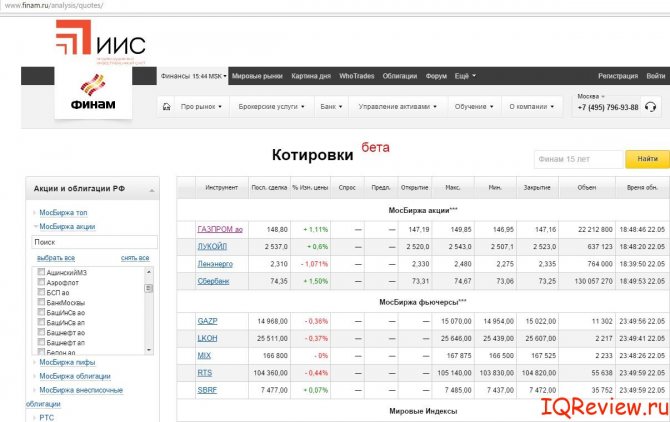

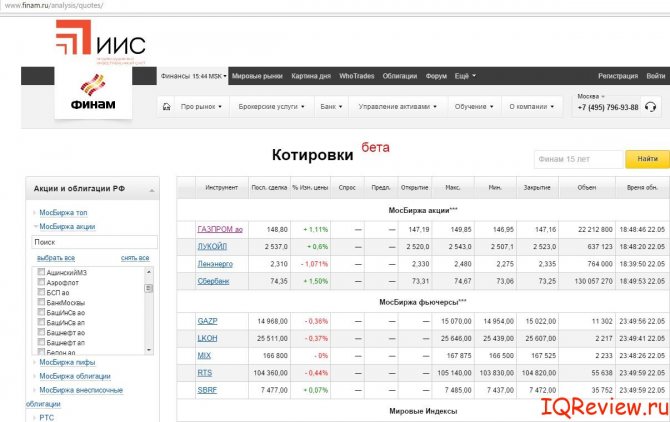

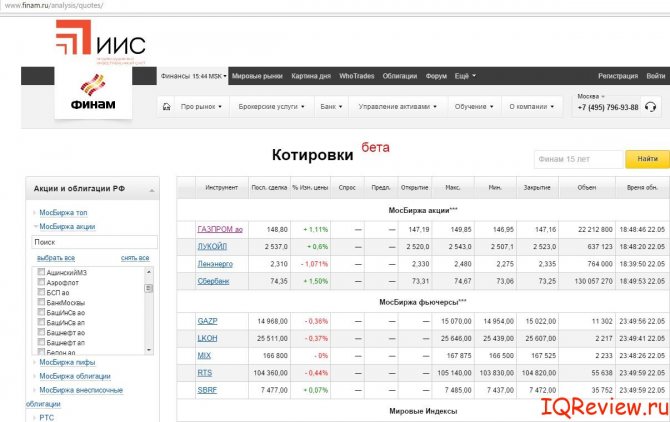

Котировки акций на каждый день удобнее всего смотреть на сайте «Финама».

Как пользоваться сайтом финама

Выберите в левой колонке меню “Акции и облигации РФ” – “МосБиржа акции” и настройте список акций, котировки которых хотите отслеживать.

Теперь что касается финансовых показателей

Самое правильное и точное решение — смотреть на официальных сайтах компаний. К примеру, мы хотим посчитать Р/Е “Газпрома” или другой компании.

Заходим на официальный сайт компании, ищем раздел “Инвесторам и акционерам” (он обязан быть по закону об обязательном раскрытии информации). В нем есть подразделы “Информация об акциях” и “Раскрытие информации”. Из первого берем количество акций в обращении (обыкновенных и привилегированных). Из второго “качаем” последний доступный ежеквартальный отчет.

Примечание: компания может выкладывать предварительный ежеквартальный отчет по управленческому учету, отчеты по РСБУ и МСФО. При наличии нескольких, наиболее ценный — отчет по МСФО, как правило, их выкладывают с задержкой. Отчет по РСБУ компания обязана выложить по закону в течение максимум 45 дней с момента окончания квартала. Чем отличаются виды отчетности, пока не забивайте себе голову.

Цифру чистой прибыли в отчете вы найдете в 4 разделе стандартного ежеквартального отчета в пункте “Отчет о прибылях и убытках”. Посмотрите, за какой квартал отчет. Для первого квартала умножаем чистую прибыль на 4, для второго — на 2, для третьего — на 1,33. В четвертом квартале чистая прибыль не публикуется, надо брать годовую отчетность.

Чем большую экстраполяцию прибыли вы применяете, тем больше погрешность. Бизнес некоторых компаний (“Мосэнерго”, например) имеет значительную сезонность, поэтому поквартальная прибыль вам ничего не даст, и оценка П/Е будет очень приблизительной.

Теперь проведем фундаментальный анализ на наглядном примере акций “Сбербанка”:

- Количество акций “Сбербанка”: обыкновенных — 21586948000, привилегированных – 1000000000.

- Цена одной обыкновенной акции на 24 мая 2020 года — 74,35 рубля, привилегированной — 49,3 рубля.

- Перемножаем, складываем суммы, получаем текущую капитализацию — 1654289583800 (1,65 трлн) рублей.

- Сайт банка сообщает нам о снижении чистой прибыли в 1 квартале 2015 года в 4 раза до уровня 26,3 млрд рублей.

- Таким образом, можно ожидать по итогам года около 100 млрд рублей прибыли.

- Получаем приблизительную оценку P/E банка — 16,5 годовых прибылей.

- Делаем вывод, что акции “Сбербанка” сейчас дороговаты.

Надо сказать, что это условная оценка. Когда перспективы быстро меняются (а сейчас экономика – в кризисе и цифры в будущих отчетах непредсказуемы), результаты других кварталов могут резко отличаться и влиять на показатель П/Е. Поэтому для долгосрочных инвестиций используют расчет по годовой отчетности с поправкой на оценку перспектив компании.

Оценка акций “с лету”

Самый правильный вариант не является самым оперативным. Можно пользоваться различными сервисами инвестиционных порталов. Например, упомянутый в статье про выбор брокера сайт stocks.investfunds.ru сам рассчитывает капитализацию ежедневно, там же можно найти финансовые отчеты (они загружаются туда с небольшим временным лагом).

Был еще хороший ресурс 2stocks, но он перестал обновляться, там до сих пор висят цифры за 2013 год и П/Е “Сбербанка” 5. Пользоваться агрегаторами финансовой информации удобно, но это может привести к ошибочной оценке инвестиций. Доверяя сторонним сервисам, можно получить ошибочную или устаревшую информацию, смотрите на даты!

Вы можете попрактиковаться и оценить несколько “голубых фишек” самостоятельно на досуге для закрепления материала. Фундаментальный анализ применим к любым акциям. Для оценки иностранных компаний типа “Apple” можно воспользоваться популярным порталом «Яху Финанс». Он сделан очень удобно, сразу выдает капитализацию и оценку P/E.

Как видите, P/E “Apple” и “Сбербанка” одинаковы, а цена одной акции «Эппл» сегодня 132 доллара. Теперь вы понимаете, что цена одной бумаги сама по себе — это пустой звук без инвестиционной оценки.

Как заработать на бирже

Это была первая часть введения в фундаментальный анализ. Во второй части мы поговорим, как искать и оценивать акции компаний, которые платят большие дивиденды своим акционерам. Вы узнаете об интересном математическом парадоксе, на который фундаментальный анализ не дает ответа. Следите за свежими выпусками нашего журнала, и вы будете знать все секреты, как заработать на акциях и ценных бумагах.

Глубокий анализ внутренней среды предприятия

В большинстве случаев для того, чтобы принять решение о покупке акций инвестиционного и финансового анализа достаточно. Но это будут среднестатистические инвестиционные идеи, которые лежат на поверхности, о которых говорят все инвест-аналитики в своих обзорах и т.д. Это неплохие и стабильные инвестиции на долгосрочную перспективу. Примеры таких компаний на текущий момент на россйиском рынке: Сургутнефтегаз, ГМК Норникель, Фосагро. На американском рынке – WaltDisney, Apple, Johnson&Johnson. Эти компании объединяет то, что у всех у них отличные финансовые показатели, невысокий для их отрасли p/e, устойчивое положение на рынке и стабильная динамика развития.

Главный минус – это видят все более-менее опытные инвесторы. В результате такие акции нам не дадут сверхвысокой доходности. Скорее всего, доходность будет на среднем уровне для портфельных инвестиций, не более 30% годовых.

Для того, чтобы найти более мощные инвестиционные идеи, необходимо покопаться сильнее. Для того, чтобы увидеть больше, чем в финансовой отчетности можно использовать следующие официальные источники информации:

- Презентация для инвесторов (пример, презентация ГМК Норникель).

- Консолидированная финансовая отчетность и аудиторские заключения (пример, консолидированная отчетность ГМК Норникель).

- Отчет о раскрытии информации (пример, квартальный Отчет ГМК Норникель).

- Результаты собраний акционеров (пример, собрания акционеров ГМК Норникель).

- И др.

Экономический календарь – что это такое и как им пользоваться

Все новости, оказывающие влияние на финансовый рынок, можно разделить на две большие группы: предсказуемые и непредсказуемые.

Сообщения о тех или иных экономических факторах (уровне ВВП, инфляции и т. п.) поступают по чёткому графику, заранее запланированному на месяцы вперёд. Чтобы встретить новость во всеоружии, нужно знать день и час её выхода, эта информация указывается в экономических календарях.

Календари предоставляют практически все брокерские фирмы, возьмём, для примера, календарь Альпари.

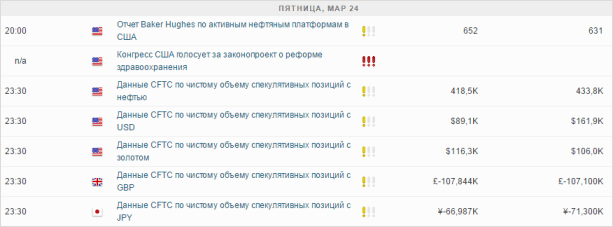

Что мы здесь видим? Во-первых, день месяца, по которому публикуется новостная лента. Во-вторых, конкретное время, когда выходит новость. Далее флаг государства – по нему мы определяем, для какой страны публикуется показатель. Флаги надо знать, как и валютные пары, которыми торгуете.

Затем следует название экономического фактора либо просто суть новости: «Конгресс США голосует за законопроект о реформе здравоохранения». Рядом прописываются три восклицательных знака разных цветов – очень важный параметр! Серьёзные движения на рынке вызывают новости, обозначенные тремя красными восклицательными знаками. Два оранжевых знака или один жёлтый практически никогда не вызывают серьёзных движений (но это вовсе не означает, что рынок их не учитывает).

Следующие три колонки – как раз экономические показания. Пока новость не вышла, в календаре указывается значение прошлого отчётного периода и прогноз.

Затем публикуется фактическое значение, прогноз через некоторое время удаляется, ибо в нём уже нет необходимости.

Цель сегодняшней статьи – ознакомление с фундаментальным анализом, то есть формирование умения анализировать обстановку в том или ином государстве. Если вы проводите анализ фундаментальных факторов, то, очевидно, будете открывать сделки на несколько недель или даже месяцев.

У «фундамента» есть ответвление – торговля на новостях, когда мы зарабатываем деньги на бурной реакции рынка по той или иной новости. Реакция эта краткосрочная, нестабильная (что подтверждает вышеописанный швейцарский франк), поэтому лучше будет нам не путаться и рассмотреть новостные торги в отдельной статье, а сейчас сосредоточиться на глубоком понимании экономики.

Итак, не забудьте почитать о заработке на новостях, чтобы знать, как соотносится прогноз, фактическое значение и предыдущее, почему так важно их сопоставлять. Мы же продолжим говорить конкретно о факторах.

Презентация для инвесторов.

Например, из презентации можно узнать: — стратегию компании на ближайшие 5-20 лет. — как компания сама оценивает свой потенциал, своих конкурентов и рынки, на которых работает. — узнать натуральные показатели (тонны, штуки и т.д., т.к. рост выручки и производства в финансовых показателях может быть частично вызван инфляцией или курсовыми изменениями, что дает лишь временный эффект и не говорит о реальном росте компании). — детализацию некоторых показателей (детализацию доходов по продуктам, рынкам и т.д.) — и другую уточняющую информацию.

Стоит помнить, что компании в презентации будут стараться подавать только исключительно положительные факты. Поэтому практически все прогнозы можно делить на 2. Но знание этих прогнозов может помочь нам в будущем оценивать реальные показатели компании. Выполняют ли они свою стратегию? Что будут говорить в следующей презентации, если не выполнят и т.д.

С чего начать

Представьте, что Вы снова оказались в школе. Прежде чем перейти к старшим классам, Вам необходимо освоить грамматику и простейший счет. Аналогично обстоят дела и с изучением финансовых рынков. Не искушенному читателю достаточно сложно разобраться во всем многообразии литературы и информации, которой наполнен Интернет. Чтобы не потеряться в мире котировок, начните с азов. Отличным стартом при изучении финансовых рынков станут пособия по общей экономике и книга “Форекс для чайников”. Они помогут Вам сориентироваться в сфере. Далее, от простого к сложному, переходите к изучение методов анализа финансовых рынков. Неплохим пособием случит труд автора Кияница. Чтобы уловить суть, рекомендуется ознакомиться с данной книгой. Изучите основы экономики и финансирования. Это глобальные знания, которые создадут отличный плацдарм для дальнейшего обучения фундаментальному и техническому анализу.

Отчет о раскрытии информации.

Отчет о раскрытии информации готовится в соответствии с законом о рынке ценных бумаг. Его обязаны делать ежеквартально все предприятия, ценные бумаги которых обращаются на московской бирже. Преимущество этого отчета перед годовым – он ежеквартальный. Главный минус – цифры в нем публикуются в соответствии с российскими стандартами бухгалтерского учета (РСБУ).

В отчете о раскрытии информации 8 разделов:

- Сведения о банковских счетах, об аудиторе (аудиторской организации), оценщике и о финансовом консультанте эмитента, а также о лицах, подписавших ежеквартальный отчет.

- Основная информация о финансово-экономическом состоянии эмитента.

- Подробная информация об эмитенте.

- Сведения о финансово-хозяйственной деятельности эмитента

- Подробные сведения о лицах, входящих в состав органов управления эмитента, органов эмитента по контролю за его финансово-хозяйственной деятельностью, и краткие сведения о сотрудниках (работниках) эмитента

- Сведения об участниках (акционерах) эмитента и о совершенных эмитентом сделках, в совершении которых имелась заинтересованность

- Бухгалтерская (финансовая) отчетность эмитента и иная финансовая информация

- Дополнительные сведения об эмитенте и о размещенных им эмиссионных ценных бумагах.

Самыми интересными для инвесторов обычно являются 2,3,4,5,6,7 разделы. Из этого отчета также можно почерпнуть всю необходимую детализирующую информацию по цифрам, а также узнать структуру собственности компании (например, долю гос. участия), юридическую структуру бизнеса (все дочерние и зависимые организации) и т.д.

Результаты собраний акционеров.

Из этих отчетов Вы узнаете, когда и сколько планируется заплатить дивидендов, о крупнейших сделках, о смене руководства, о дополнительных эмиссиях и т.д. Буквально недавно было собрание акционеров по компании Лензолото, на котором было принято решение не платить дивиденды, несмотря на хорошую прибыль, в результате это обрушило котировки компании впервые за несколько лет роста. Однако, рынок слишком бурно отреагировал на новость и уже в тот же день цены существенно выровнялись.

Кстати мы на этом неплохо заработали. Хотите узнать как? Приходите на наши мастер-классы, где в прямом эфире я рассказываю такие примеры.

Ну и последнее, но иногда это самое важное – это анализ внешней среды.

Недостатки технического анализа

Вот некоторые недостатки технического анализа:

Смешанные сигналы. Будут случаи, когда ваши инструменты технического анализа будут давать смешанные или противоречивые сигналы. Например, на основании вашего анализа поддержки и сопротивления вы можете получить сигнал на покупку, однако ваш бесплатный индикатор MACD может указывать на сценарий продажи.

Этот тип сценария действительно происходит время от времени, и может быть довольно расстраивающим. В этот момент трейдер должен решить, принимать ли сделку или пройти мимо неё, основываясь на противоречивом анализе.

Аналитический паралич — это состояние, при котором трейдеры перерабатывают до такой степени, что они становятся парализованными, чтобы действовать. Обычно это происходит, когда трейдер пытается выстроить все «винтики» в ряд, что редко происходит при торговле в реальном времени. В торговле мы имеем дело с вероятностями, а не с уверенностью. Чаще всего мы должны действовать, основываясь на неполной информации. С таким количеством технических инструментов, доступных для трейдера, некоторые попадают в ловушку чрезмерного анализа и неспособности принять торговое решение. Лучшее решение этой проблемы — уменьшить беспорядок и вернуться к основам.

Может быть под влиянием предубеждения. Хотя технические аналитики и полагаются на цену в качестве основного инструмента анализа, некоторые предубеждения могут влиять на то, как они воспринимают информацию, которую они собирают с графиков. Например, если у вас есть бычий импульс по паре EURUSD, вы подсознательно будете искать и проверять длинные возможности, подавляя или игнорируя сигналы, указывающие на состояние ослабления в EURUSD. Множество раз, мы даже не осознаем, что это происходит, и поэтому крайне важно, чтобы мы старались по-настоящему непредвзято анализировать графики.

Интерпретации могут меняться — как я указывал ранее, технический анализ — это больше искусство, чем наука. Два технических специалиста могут смотреть на один и тот же ценовой график, и иногда могут предлагать две противоположные интерпретации. Это не такая и редкость, и один из виновников этого — наши внутренние предубеждения, о которых мы говорили ранее. Кроме того, графические паттерны, которые кажутся ясными, если смотреть на них задним числом, могут быть весьма субъективными в реальном времени. Итак, интерпретации могут отличаться от одного технического аналитика к другому по мере развития ценового действия.