Инвестпривет, друзья! Вы уже знаете, что вкладывать деньги только в один актив – рискованная задача. Если он подешевеет, то вы понесете бумажный убыток, который придется фиксировать, если средства срочно понадобятся. Поэтому лучше собирать диверсифицированный портфель из нескольких активов. Но как составить инвестиционный портфель так, чтобы он отвечал вашим целям и задачам, был по-настоящему диверсифицирован и постоянно приносил прибыль? Это очень сложный вопрос, так что давайте разбираться последовательно.

- Как сформировать правильную структуру

- Как управлять портфелем

Понятие инвестиционного портфеля

На самом деле инвестиционный портфель не сильно отличается от обычного кошелька, с той лишь разницей, что в обычном кошельке мы несем банкноты и монеты, а инвестиционный портфель включает финансовые инструменты.

Успешные инвесторы умеют правильно подобрать и управлять активами в своем финансовом кошельке, чтобы получить максимум прибыли при минимальных рисках потери. В этом им помогает распределение денежных средств между финансовыми инструментами и активами. Это обусловлено тем, что если вложение денег в один финансовый инструмент окажется неудачным и приведет к потере, то остальные перекроют убыток и принесут доход.

Начинающие инвесторы ведут себя несколько иначе. Они, как алмаз, ищут тот самый единственный источник пассивного дохода, приносящий им максимальную прибыль на вложенный капитал. А найдя, вкладывают в него все имеющиеся деньги, а иногда даже заемные (вспоминаем пострадавших от кешбэри). Этот вариант может принести отличную прибыль при условии, если вы обладаете способностями Нострадамуса и успеете вовремя вывести деньги. Если нет, то подобный способ инвестирования добавит адреналина и драйва в жизнь, но не денег.

Если же подходить к делу формирования финансового портфеля с умом, то не стоит акцентироваться на активах с максимальной доходностью. Гораздо эффективнее одновременно сочетать без рисковые вложения с небольшой доходностью и инвестиции со средним и высоким уровнями риска. В этом случае, просадка по прибыли от рискованных вложений перекрывается доходом от остальных.

Таким образом, инвестиционный портфель представляет собой совокупность финансовых инструментов (акций, облигаций, депозитных и памм-счетов и т.д.), которые встречаются в нем в определенных пропорциях, соответствующих целям. Например:

- 30% акций,

- 20% облигаций,

- 25% банковские депозиты,

- 15% иностранная валюта,

- 10% памм-счета.

Такой кошелек приносит доход в виде процентов по депозитам, выплачиваемых дивидендов, курсовых разниц и трейдинга на фондовом рынке.

Одной из главных особенностей формирования инвестиционного портфеля является пассивность, т.е. инвестор не принимает участия в деятельности компаний активы которых приобрел.

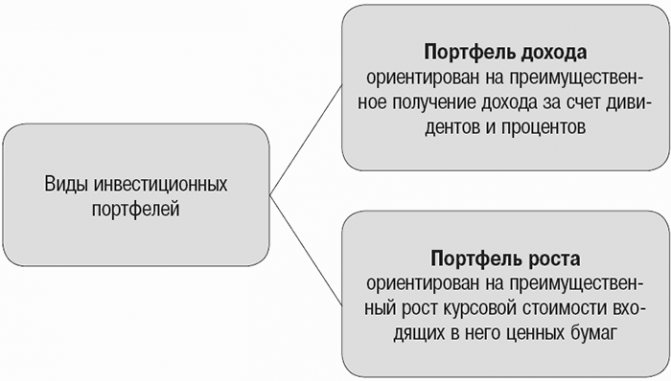

Виды инвестиционных портфелей

Виды инвестиционных портфелей, по большей части, определяются стратегией инвестирования. Практически всегда формирование инвестиционного портфеля требует одновременного сочетания нескольких видов кошельков, в зависимости от конкретных целей инвестора. В целом, можно выделить следующие:

- Доходный.

Такой портфель ориентирован на получение максимальной прибыли при потерях, стремящемся к нулю. Его выбирают инвесторы для долгосрочного инвестирования с горизонтом в 15-20 лет.

Основными составляющими данного вида портфеля являются вложения в облигации государства, акции и облигации крупных проверенных компаний через индивидуальный инвестиционный счет. Такие активы приносят систематический доход в 19-25% годовых. Прибыль формируется за счет процентов от купонных облигаций и дивидендов по акциям.

- Портфель роста.

Основной доход при формировании данного вида кошелька складывается от разницы в цене покупки и продажи активов. Т.е. купили акции по 100 руб./ед., курс вырос до 150 руб., продали и заработали 50%. Составление портфеля роста требует от инвестора опыта и определенных знаний. Его основная цель – получение существенной прибыли в 30-100% годовых. Основные объекты вложений – ценные бумаги компаний с прогнозом стремительного роста в краткосрочной и среднесрочной перспективе. Сюда же можно отнести инвестирование в стартапы.

Портфель роста характеризуется высоким уровнем риска, который можно снизить систематическим отслеживанием новостей на рынке и своевременной фиксацией прибыли через продажу активов.

- Оптимальный.

Предполагает умеренное сочетание доходности и риска. Формирование инвестиционного портфеля оптимального вида состоит, как правило, из акций крупный и проверенных акционерных обществ, характеризующихся стабильно-высокими показателями деятельности в течение последних 5 лет. Допускается приобретение ценных бумаг, подверженных резкому движению курса, но при условии постоянного мониторинга.

Приверженцами оптимального портфеля являются инвесторы, вкладывающие на 5-10 лет. Их основная цель – сохранить денежные средства от инфляции и небольшое стабильное приумножение капитала на 10-15% в год.

- Рискованный портфель.

Подходит для инвесторов, выбирающих торговлю на рынке форекс с желанием получить самую высокую прибыль. Состоит из памм-счетов, торговых счетов для копирования сделок на форекс, криптовалюты, ценных бумаг известных брендов, начинающих эмиссию акций (Pinterest и т.д.). При этом нужно быть готовым к быстрым существенным потерям. Такие риски допустимы с акцентом на доходность в виде 300-1000%.

FAQ

7.1. Как копить быстрее

С 1 января 2020 г. у российских инвесторов появилась возможность открывать ИИС (индивидуальный инвестиционный счёт). Его главное преимущество: он позволяет получать налоговые вычеты.

На выбор доступно два варианта вычета:

- Тип-А: на взнос (вычет выплачивается с суммы не более 400 тыс. рублей в год, это 52 тыс. рублей вычета);

- Тип-Б: на прибыль (освобождение от налога на всю прибыль по ИИС, за исключением дивидендов икупонов);

Действующий ИИС может быть только один на человека. Главным условием получения льготы является срок существования счёта более 3 лет. При этом за это время с него нельзя выводить средства.

При этом не берётся налог на прибыль по счёту, пока он открыт. Это даёт инвесторам дополнительную доходность, особенно это заметно при долгосрочных вложениях.

- Как отрыть ИИС — подробный обзор;

- ИИС — ответы на вопросы

- Как получить налоговый вычет по ИИС

- Что лучше открыть: ИИС или брокерский счет

7.2. Экономия на налогах

Налоги в РФ для резидентов составляют 13% на прибыль и дивиденды. Но есть кое-какие возможности, которые позволят абсолютно легально сэкономить на налогах.

Есть два варианта как не платить налог на прибыль по ценным бумагам:

- Воспользоваться налоговым вычетом на ИИС по типу-Б;

- Держать ценные бумаги три года;

- Как уменьшить налог на прибыль от инвестиций;

7.3. Стоит ли использовать стоп-лосс инвесторам

Спорный вопрос касательно использования защитных ордеров — стоп-лоссов. Стоит ли их использовать при долгосрочном инвестировании?

Большинство инвесторов склоняются, что не стоит. Биржа крайне эмоциональна. Цены сильно колеблются в зависимости от поступающих новостей. Если инвестор будет ставить стоп-лосс, то может так получиться, что он несколько лет был в плюсе по акции, а потом наступает паника на бирже и все накопления могут быть потеряна за несколько недель. Да ещё и стоп-лосс сработает. В итоге он уйдёт с рынка ни с чем.

Рынок акций склонен к росту. Поэтому нет смысла выходить по дешевым ценам.

Классификация инвестиционных портфелей

- Долгосрочный инвестиционный портфель

Подходит для состоятельных инвесторов с существенным стартовым капиталом. Формируется из первоначальных денег и состоит из самых без рисковых активов (акции компаний монополистов, облигации, недвижимость и т.д.). Сроки инвестирования 15-20 лет. Суть портфеля в том, что подбираются активы, не требующие постоянного контроля. Проверка и распределение портфеля осуществляется 1 раз в 3-5 лет.

Формирование инвестиционного портфеля данного вида приносит позволяет заработать 20-40% годовых. Данного типа портфельных инвестиций придерживаются крупные состоявшиеся инвесторы, включая всем известного Уоррена Баффета.

- Краткосрочный инвестиционный портфель.

Данный вид кошелька содержит активы с коротким инвестиционным горизонтом от 1 дня до 3-4 мес. Это спекулятивные инвестиции в рынки с высокой волатильностью – в торговлю на Форекс, криптовалюту, хайповые проекты. Прибыльность таких инвестиций высока – от 0,5-1% в день. Но риск потери денег приближается к 100%. Поэтому, его выбирают в основном инвесторы с небольшим начальным депозитом для раскачки капитала и получения максимума прибыли.

- Узконаправленный портфель

В этом случае, выбираются активы из сектора, в котором инвестор разбирается лучше всего. Например, для автолюбителей таким может стать автомобильная область. Узконаправленный портфель будет состоять из ценных бумаг автомобильных компаний с разделением на:

- Стабильные и крупные,

- С перспективой роста стоимости,

- С высоким размером дивидендом.

Сюда же можно добавить инвестирование в бизнес по аренде авто или восстановление после аварий, покупка криптовалют по данной тематике на стадии IPO, приобретение раритетных и коллекционных автомобилей и т.д. Главное выбрать сферу, близкую и интересную для вкладчика.

На самом деле разновидностей инвестиционных портфелей намного больше и в чистом неизменном виде они встречаются редко. Для новичков рекомендую придерживаться первых 2-х видов.

Формирование инвестиционного портфеля

Меня часто спрашивают о том, как создать инвестиционный портфель частному лицу с нуля и сколько денег на это нужно. Ответ прост – так же, как нет универсальной машины, подходящей для любого водителя, нет инвестиционного портфеля, отвечающего потребностям каждого инвестора.

Формирование инвестиционного портфеля проще, чем вы думаете, хотя это не означает, что не придется тратить время и силы. В любом случае, оно того стоит, ведь от этого зависит финансовое благополучие вашей семьи. Ниже приведены 4 основных этапа формирования инвестиционного портфеля для тех, кто не пользуется помощью профессионального консультанта и хотел бы попробовать самостоятельно создать солидный инвестиционный портфель.

Точное и продуманное построение портфеля позволит нам достичь поставленных целей и избежать разочарований из-за ошибочных инвестиционных решений.

Шаг 1. Установка инвестиционных целей.

Прежде чем создавать портфель, стоит подумать, почему мы инвестируем и чего хотим достичь. Чем более детализированы цели, которые мы ставим, тем легче будет их достичь. Начать постановку целей рекомендую с ответов на вопросы:

- Сколько денег нам понадобится в будущем?

- Какую стоимость активов мы уже имеем?

- На сколько по времени мы хотим инвестировать?

- Какую часть капитала можем подвергнуть риску? Желаем достичь средней доходности в 8-20% без потери капитала или получать от 25% годовых, но с угрозой потери части вложенных средств?

Рекомендую к прочтению: Правила начинающего инвестора

Целью может быть: покупка квартиры, машины или дачи, отдых за границей или создание пассивных источников дохода, кроме заработной платы. Сумма обязательно должна быть указана в цифрах.

- Обязательно указываем дату, к которой нам нужна указанная сумма денег. Скажем, я хочу купить автомобиль за 800000 руб. через 1 год ровно.

- Анализируем наш первоначальный капитал – сумма, с которой хотите начать инвестировать. Пусть будет 200000 руб.

- Определяем сколько нужно инвестировать ежемесячно для достижения этой цели. (800000 руб. – 200000 руб.)/12 мес. = 50 000 руб. Т.е., чтобы через год купить автомобиль за 800000 руб. Нам нужно, чтобы сумма инвестиций увеличивалась каждый месяц на 50000 руб.

Вывод: формирование инвестиционного портфеля следует начинать с постановки целей. Для этого нужно знать, какой суммы мы хотим достигнуть через определенный период времени, и рассчитывать, сколько времени и денег нам нужно для достижения этой цели.

Шаг 2. Подумайте, какой инвестиционный риск вы можете взять на себя.

Помните, что инвестирование – это не спринт, а марафон. Инвестиции должны быть нацелены не только на рост прибыли до нужного размера, но и на минимизацию уровня риска и рыночных колебаний (инфляции). Доходность активов может меняться в зависимости от множества факторов, что приводит к колебаниям прибыльности инвестиционного портфеля. По этой причине рекомендуемый минимальный период для инвестирования составляет 3-5 лет. Длинный горизонт поможет уменьшить влияние экономических колебаний на результаты портфеля и освежит голову от лишних эмоций.

Если не боитесь риска и принимаете временные, даже значительные убытки, и дополнительно инвестируете в длительный, по крайней мере, 5-летний горизонт, то существует большая вероятность достижения финансовых целей гораздо раньше запланированного времени.

Для предпочитающих спокойный сон, остаются финансовые инструменты с более низким уровнем риска, но предлагающие более высокий доход, чем банковский депозит. Например, корпоративные облигации от уважаемых предприятий, казначейские ценные бумаги долговых ценных бумаг. Эти средства станут основой для строительства консервативных кошельков.

Однако некоторые инвесторы будут чувствовать себя лучше при умеренном профиле, состоящем из активов с различным уровнем риска.

Для более коротких финансовых целей (от 5 до 36 мес.) используется умеренно-агрессивная инвестиционная стратегия.

Ответы на вышеперечисленные вопросы позволят выбрать правильную инвестиционную стратегию и оптимальное распределение активов.

Для наглядности предположим, что мы начинаем формирование инвестиционного портфеля для обучения ребенка за границей – нам нужно накопить 1 000 000 руб. через 10 лет. Вкладывая 5333,33 руб. в месяц в течение 10 лет, норма прибыли должна составлять около + 8% в год (после учета подоходного налога). При более реалистичном сценарии для сглаживания инфляции рекомендуется увеличить ежемесячный взнос до 5700-6000 руб. чтобы достичь 1 млн. руб. в конце инвестиций.

| Год | Первоначальный капитал, руб. | Начисленные проценты, руб. | Итого за период, руб. |

| 1 | 64000,00 | 5120,00 | 69120,00 |

| 2 | 133120,00 | 10649,60 | 143769,60 |

| 3 | 207769,60 | 16621,57 | 224391,17 |

| 4 | 288391,17 | 23071,29 | 311462,46 |

| 5 | 375462,46 | 30037,00 | 405499,46 |

| 6 | 469499,46 | 37559,96 | 507059,42 |

| 7 | 571059,42 | 45684,75 | 616744,17 |

| 8 | 680744,17 | 54459,53 | 735203,70 |

| 9 | 799203,70 | 63936,30 | 863140,00 |

| 10 | 927140,00 | 74171,20 | 1001311,20 |

Для примера с автомобилем следует понимать, что чтобы приумножить первоначальный капитал в 4 раза за 1 год, придется основную часть капитала инвестировать под 30-35% в мес. А это подразумевает использование активов с рисками потери до 100% от капитала. Данный риск можно снизить, если ежемесячно инвестировать дополнительные средства. Так, добавляя 10000 руб. ежемесячно нам нужно будет заработать 150% от депозита или 12,5%/мес. Т.е. можно сократить риски в 3 раза и использовать более консервативные и защищенные объекты для вложений. Их анализом мы займемся на 3 шаге.

Как составить инвестиционный портфель

Формирование инвестиционного портфеля шаг 3. Анализ активов.

На этом шаге исходя из заданной доходности и уровня риска нужно из всего разнообразия объектов для инвестирования выбрать те, которые приведут к поставленной цели.

Как управлять портфелем

А сейчас поговорим об управлении инвестиционным портфелем. Ведь портфель – это надолго. Недостаточно один раз собрать его, а потом можно пожинать лавры. Совершенствование портфеля – это процесс постоянный и необходимый. Как техосмотр машины. Или мытье посуды после еды.

Что нужно проверять при оптимизации инвестиционного портфеля:

- не вышли ли вы за границы соотношения основная часть / страховка / резерв – если где-то есть перекос, устраняйте;

- не отклонились ли вы от первоначальной структуры – например, если у вас в портфеле изначально было 70% акций и 30% облигаций и вы решили поддерживать такое соотношение, то при выходе за эту структуру фиксируйте прибыль и докупайте нужные активы;

- не держите ли вы в портфеле «дохлых собак» – акции, которые не растут и у которых пока нет перспектив роста (их нужно продавать);

- не появились ли в портфеле излишне переоцененные акции – их лучше частично или полностью продать, так как потенциал их роста, скорее всего, исчерпан.

В целом лучше заказать анализ инвестиционного портфеля профессионалам, но если капитал небольшой, то «техосмотр» можно провести самим. Оптимально пересматривать состав структуры портфеля раз в полгода. Но если у вас очень подвижный портфель, то – раз в квартал.

А что касается докупок, то лучше совершать их по стратегии усреднения раз в месяц. Это позволит быстро нарастить портфель без перекосов.

На самом деле тема, как составить инвестиционный портфель, очень широка и обширна, я затронул только самые основные, базовые принципы, без сложных формул, расчетов и примеров. Это просто вектор, чтобы вы понимали, к чему примерно нужно стремиться. Если хотите углубиться в теорию портфельного инвестирования, советую почитать профильную литературу, того же Марковица. Ну, или с моего курса по составлению инвестиционного портфеля. Все необходимые знания для грамотного старта в инвестициях вы найдете именно там. Всё написано простым человеческим языком для новичков =)

Подписывайтесь на рассылку, пишите комментарии, покупайте другие курсы в моем онлайн-магазине. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: Средняя оценка: ]

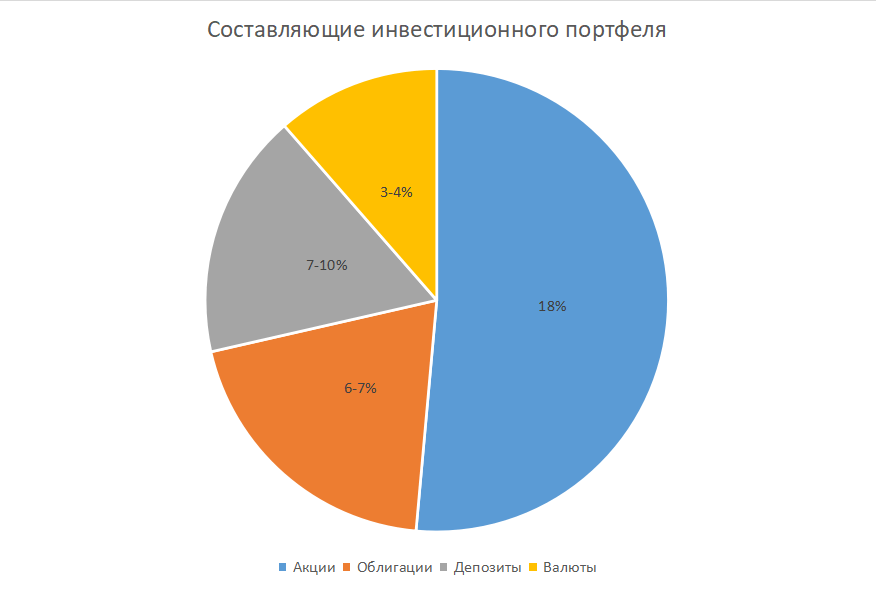

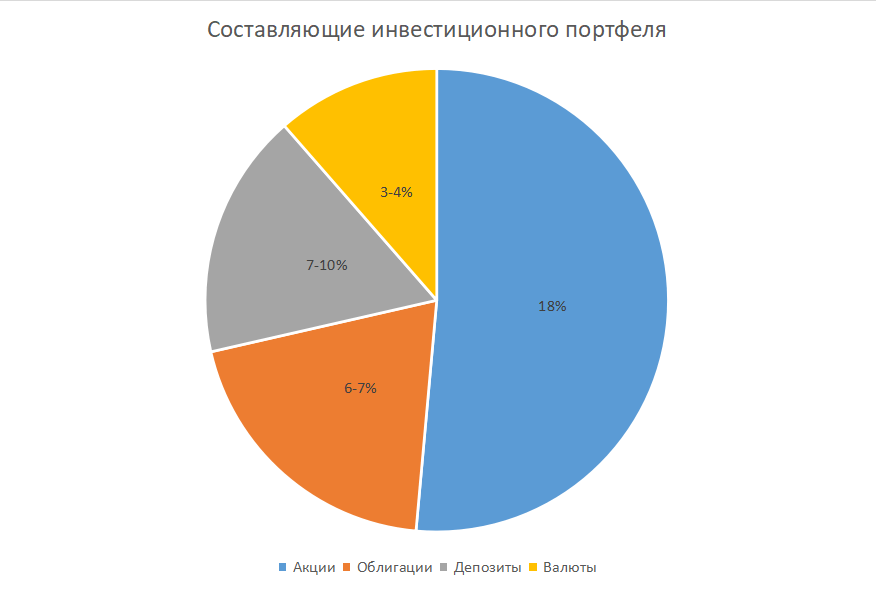

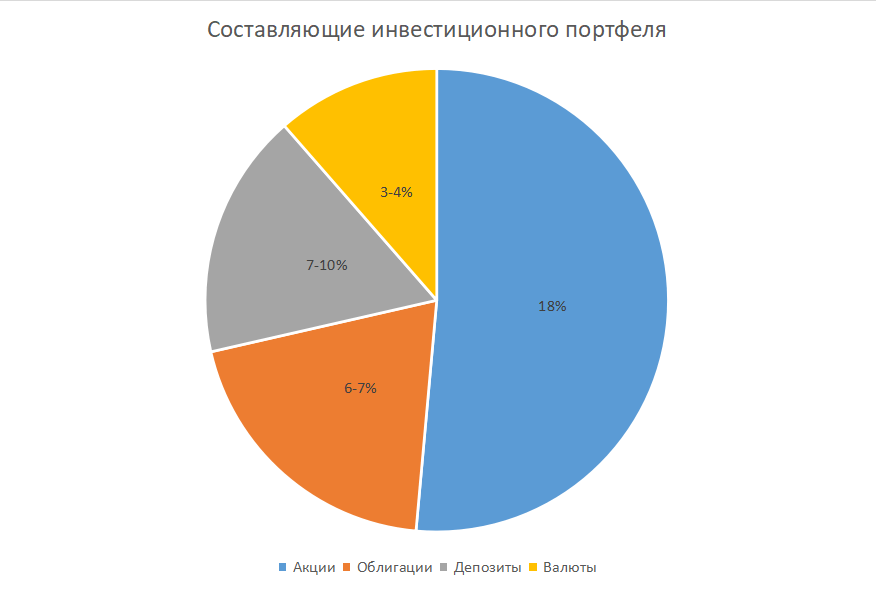

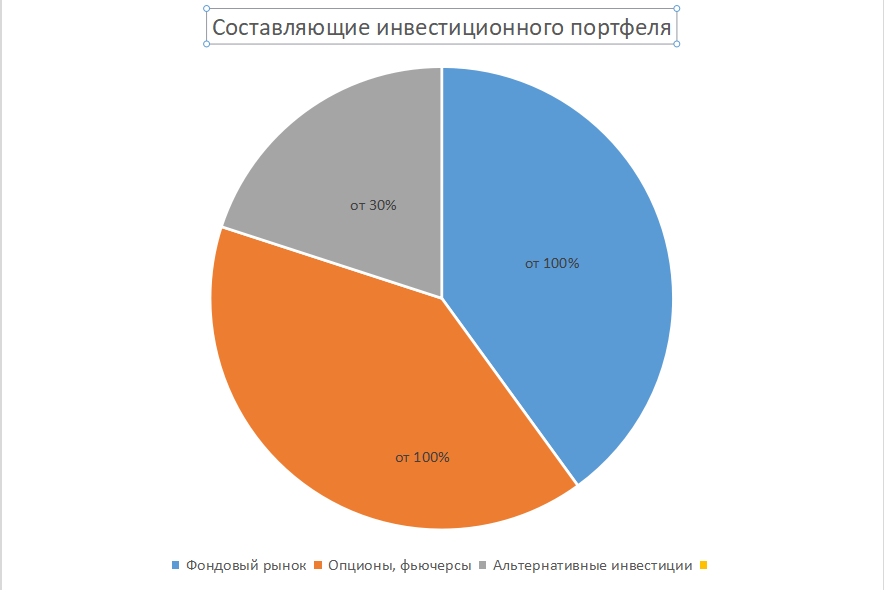

Составляющие инвестиционного портфеля:

Начнем с основных консервативных финансовых инструментов, составляющих основу без рискового портфеля.

- Акции – позволяют достичь 25% -ной нормы прибыли в долгосрочной перспективе и частично застраховаться от инфляции,

- Облигации – позволяют достичь 6-7% стабильного дохода и снизить риск портфеля,

Инвестиционный портфель, состоящий из акций и облигаций, подвержен риску монетарной политики. Однако данный риск можно снизить путем вложения денег через индивидуальный инвестиционный счет, что дает право на получения дополнительных 13% путем налогового вычета, зато абсолютно без риска.

- Банковские депозиты – способны обеспечить доходностью 7-10%, что всего на 2-3% перекрывает уровень инфляции. Но для диверсификации консервативного портфеля с учетом ежемесячной капитализации полученных % депозиты остаются актуальными.

- Валюты иностранных государств.

Наиболее востребованными валютами, не подверженными инфляции являются твердые валюты: доллар, евро, иена или швейцарский франк. Они всегда укреплялись по отношению к рублю во времена плохих экономических условий и состояния фондового рынка. Поэтому наличие в вашем кошельке таких валют, как доллар или евро, теперь крайне разумно.

Инвестирование в валюту может сочетаться с инвестициями в хорошо зарабатывающие акции и облигации перспективных российских компаний.

- Драгоценные металлы.

По мнению экспертов, Центральные банки своей политикой в течение последних лет укрепили твердое убеждение инвесторов в том, что нет системного риска и высокой стабильности финансовой системы. В связи с этим страхование от возмущения финансовых рынков в виде драгоценных металлов утратило свою важность, популярность и цену в последние годы. В 2012 году унция золота стоила 1800 долларов, а в последние годы она колеблется в пределах 1300-1450 долларов. Предупредительный инвестор не должен обращать внимание на временное падение цен на драгоценные металлы и даже рассматривать эту ситуацию как возможность купить дешевую страховку.

Если инвесторы придут к выводу, что центральные банки прекратили страховать рынки от падения, цены на золото и другие драг металлы начнут стремительно расти.

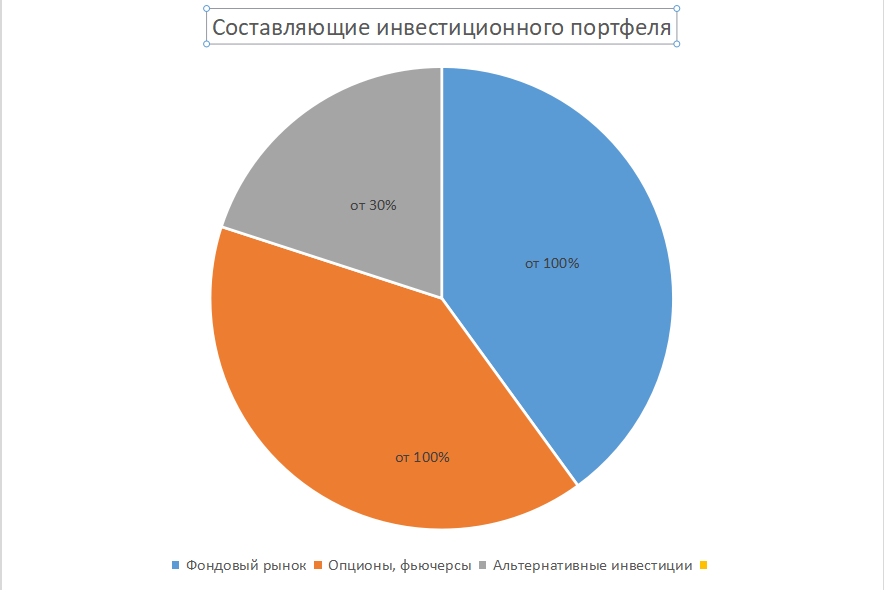

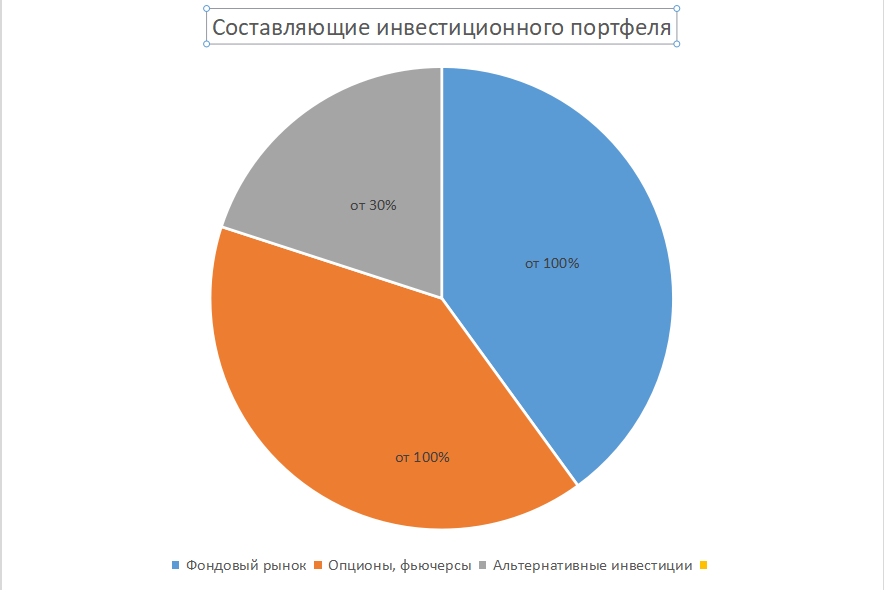

К более агрессивным и доходным объектам для инвестирования относятся:

- Фондовый рынок.

Данный вид активов может быть представлен множеством способов:

- Самостоятельная торговля на рынке форекс,

- Копирование сделок опытных трейдеров через специализированные площадки,

- Инвестирование в памм-счета.

Данный вид вложений привлекателен низким порогом входа (от 10$) и подразумевает большую прибыль, но в сочетании со 100% рисками. Для снижения рисков важно работать с проверенными форекс-брокерами, которые предоставят бесплатные материалы и демо-счет для обучения. От себя могу порекомендовать следующих надежных брокеров:

- Roboforex

- FxPro

Робофорекс — лучший для новичков и скальперов

- Более 10-лет работы на рынке форекс,

- Доверие 1 000 000 клиентов в 170 странах,

- Минимальный депозит 10$,

- Бонус за регистрацию в 30$ с возможностью вывода заработанной прибыли,

- 4 вида демо-счетов для тестирования, включая NND для скальпига с выводом на межбанковский рынок и молниеносным исполнением ордеров,

- Моментальный автоматический вывод средств,

- Свыше 1000 положительных отзывов трейдеров.

FxPro — лидер по скорости исполнения ордеров и торговле CFD-контрактами.

- Успешно работает с 2006 года,

- 11,06 миллисекунды — средняя скорость исполнения

- Платформа cTrader для высокоскоростного и точного трейдинга,

- Бесплатные обучающие вебинары по торговле,

- 4 лицензии от авторитетных регуляторов,

- 24/5 — круглосуточная техподдержка клиентов,

- Отсутствие комиссий за вывод денег,

- 100$ — стартовая сумма на любом счете.

Указанные компании уже много лет на рынке и показывают стабильные и надежные результаты работы.

- Производные инструменты – обеспечивают возможность достижения очень высоких показателей доходности и более высокого риска портфеля. К ним относятся опционы, фьючерсы и иные производные от активов финансовые инструменты. Их целесообразно использовать для диверсификации и хеджирования рисков.

- Альтернативные инвестиции – обычно не очень ликвидные, однако они дают возможность достичь доходности, сопоставимой с акциями. К ним относятся: антиквариант, предметы искусства и т.д.

На первых порах анализировать и разбираться в финансовых инструментах может показаться сложным. На данном шаге много новичков делает ошибку – подумав 1-2 часа они идут в банк и передают деньги в доверительное управление аналитикам банка. Таким образом, они снимают с себя ответственность за управление своими деньгами и доход. В случае провала, а это свыше 50% случаев, они обвиняют во всем банк и успокаиваются, утешая себя теми деньгами, что удалось спасти.

Возьмите ответственность за свое финансовое благополучие на себя, изучите информацию и уже через 1-2 недели, выделяя по 1-2 ч в день, вы сможете закрыть вопрос о распределении денег внутри портфеля самостоятельно.

Распределение активов является очень важным элементом инвестиционного процесса, оно позволяет достичь поставленных долгосрочных целей, а также снизить риск инвестиционного портфеля. Например, если вы инвестируете половину портфеля в акции и половину в казначейские облигации, вы снизите риск портфеля. Акции принесут высокую прибыль при хорошей экономической ситуации, а казначейские облигации – во время рецессии.

Рекомендую к прочтению: Создать сайт бронирования отелей

В случае в автомобилем, полный анализ активов с расчетом доходности и рисков я проводил в статье «Куда вложить 200 000 руб.». Там все подробно и в цифрах, рекомендую к прочтению.

Шаг 4. Выбор компаний и активов для портфеля.

Выбор активов для портфеля является одной из самых важных частей во всем инвестиционном процессе. Если мы решим инвестировать в акции, у нас будет довольно широкий выбор вариантов. На торговых площадках котируются сотни компаний.

Есть несколько способов, позволяющих выбрать самые прибыльные:

- оценить компании самостоятельно на основании анализа финансовых и текущих отчетов компании,

- применить проверенные стратегии инвестирования в акции,

- использовать анализы и рекомендации брокерских контор. Недостаток такого решения заключается в том, что анализ готовится к определенному моменту. Через пару дней анализ может быть устаревшим, поскольку появилась информация, изменившая прогноз.

Не спешите сразу распределить и вложить все деньги. Делайте это постепенно. Хорошим упражнением от поспешных вложений может стать дневник инвестора, в котором подробно распишите:

- почему выбрали активы именно этой компании,

- какую доходность и к какому времени планируете получить,

- при каких ценах вы реализуете актив с убытком, если цена на инвестиционный объект начнет загонять вас в минус,

- при какой цене и прибыли зафиксируете прибыль и закроете сделку.

Придерживайтесь этих правил.

Важным элементом построения инвестиционного портфеля является диверсификация.

Диверсификация – это фрагментация портфеля между различными активами. Например, вместо того, чтобы вкладывать все средства в одну акцию, лучше инвестировать в 5-7 компаний. Не существует идеальных инвесторов, даже самые опытные допускают ошибки. Поэтому важно не полагаться только на одну инвестицию на большую сумму.

Шаг 5. Контролируйте портфель и вносите изменения.

Многие инвесторы, после покупки, забывают про инвестиции. Это большая ошибка. После инвестирования необходимо постоянно следить за приобретенными активами. Рынок жив, и постоянно появляется новая информация.

Акции компании, которая вчера казалась хорошей инвестицией, не обязательно должны быть хорошей инвестицией через месяц или шесть месяцев. Стоит помнить об этом и постоянно следить за рынком.

Если бы мы также купили акции, которые оказались действительными инвестициями и выросли на 50% в прошлом году, их доля в портфеле резко возросла. Для поддержания баланса портфеля, следовало бы продать часть акций, а зафиксированную прибыль распределить в пропорциях от собранного кошелька. Это поможет обеспечить адекватный уровень диверсификации.

Для инвестирования в акции рекомендую следующие компании:

Крупный российский брокер с хорошей репутацией – БКС Брокер.

- БКС Брокер

- Interactive Brokers

БКС Брокер — занимает лидирующие позиции по оборотам на Московской бирже.

- Удобное пополнение с банковской карты любого банка,

- Доступ на фондовый, валютный и срочный рынок Мосбиржи, Санкт-Петербургская биржа и международные площадки,

- Торговля в привычных платформах Quik, Metatrader, TWS или собственном приложении,

- Прогнозы и инвестиционные идеи от аналитиков банка,,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

Попробовать на демо-счете

Interactive Brokers — европейский брокер с собственным капиталом в 8,5 млрд.$

- Удобное пополнение с банковской карты любого банка,

- Доступ на биржи Америки и Европы, включая Мосбиржу, Африканские и Азиатские площадки,

- Торговля в привычных терминалах,

- Обучение от ведущих аналитиков компании,,

- Выплата дивидендов,

- Минимальный депозит 100$

- Можно зарабатывать на падении акций.

Для иностранных ценных бумаг.

- Roboforex Stock

- FxPro

Roboforex Stock — с минимальными комиссиями за покупку иностранных акций

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

FxPro — лучший в торговле CFD-контрактами и по скорости исполнения

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

Где искать инструменты для портфеля?

Возникает резонный вопрос, где брать эти инструменты и этих трейдеров? Для этого существуют блоги частных инвесторов, на которых регулярно публикуются обзоры новых инвестиционных проектов, в которые можно смело инвестировать свой капитал. Рейтинг самых крутых инвестиционных блогов я составил в этой статье.

Так же в еженедельных отчетах о доходах каждый уважающий себя блогер — инвестор, как правило, публикует свой портфель инвестиций. Вам ничего не мешает просто копировать этот портфель, вкладывая деньги в те же самые инструменты, что представлены в отчетах.

Различные инвестиционные форумы в сети несут в себе много полезной информации о прибыльных и надежных инвест. проектах. Заходите, изучайте, общайтесь, спрашивайте. Как правило, там всегда есть люди которые посоветуют и подскажут куда можно вложить деньги.

«Хорошо сбалансированный инвестиционный портфель определяется не днем и не неделей, а порой месяцами и даже годами. Инвестиции это не точная наука и подсчитать конечную прибыль сходу вам не удастся. Результаты в прошлом не гарантируют повторения таких же результатов в будущем».

(Для примера) Сегодня Ваш портфель может принести вам прибыль в 5-10 % от первоначально вложенных средств, а завтра будет убыток в минус 15 %, и так два месяца подряд. Через три месяца акции Газпрома влетают на 50 % и два трейдера из портфеля приносят вам в копилку еще 20 % прибыли. Итого получается за три месяца работы вашего инвестиционного портфеля вы в хорошем плюсе.

Задача инвестора при работе с инвестиционным портфелем регулярно выводить полученную прибыль, какой бы она не была. И это четвертое правило при работе с инвестициями в интернете.

Именно когда тело депозита будет выведено полностью из инвестиционного инструмента, начинает идти ваша чистая прибыль, которую можно считать как заработанная на инвестициях. До того момента, пока вы не выведите из инвестиционных проектов весь свой депозит, может пройти и месяц, и год и несколько лет.

Большинство проектов (Хайпы) не доживают до того момента когда вы вернете весь свой депозит. Но благодаря опять же хорошо сбалансированному портфелю прибыль вы будете иметь регулярно, не дожидаясь отработки одного консервативного инструмента. Прибыль будет идти за счет других более агрессивных инструментов.

Управление инвестиционным портфелем

Потребности инвестора, его финансовое положение и, следовательно, инвестиционные цели могут со временем меняться. Изменения происходят и во внешней среде, что влияет на финансовое положение инвестора (повышение зарплаты, потеря работы), которое может улучшаться или ухудшаться. Это означает, что инвестиционный портфель должен постоянно контролироваться и изменяться. Например, в случае финансовых проблем допустимо снятие части ликвидных средств.

Управление инвестиционным портфелем после создания – это обязательная процедура для каждого инвестора. Она включает:

- фиксирование достигнутой прибыли и расчет доходности,

- мониторинг уровня риска приобретенных активов в соответствии с ситуацией на рынке,

- корректировка портфеля по результатам проведенного анализа эффективности и достижения цели,

- ведение дневника достижения целей.

Фиксирование достигнутой прибыли и расчет доходности

Если вы внимательно читали вышеизложенную информацию, то прояснили важность установления точек входа и выхода из активов. Любой актив подвержен изменениям цен. Мечта каждого инвестора – купить по низкой цене и продать на пике. Но такое случается крайне редко. Поэтому, в зависимости от цели у вас должны быть установлены конкретные цифры закрытия сделки с прибылью или убытком. Если цель по прибыли была достигнута, фиксируйте ее путем завершения операции. Поскольку после роста всегда наблюдается период спада.

Даже если кажется, что стоимость актива продолжит расти, достигнув желаемой прибыли зафиксируйте ее на максимально близкой отметке к доходности плана. Лучше оставить часть денег и купить заново при откате.

Тоже самое с убытком. Убыток для закрытия устанавливается по данным уровней поддержки и сопротивления, исторически сложившихся на каждом рынке. При достижении этого уровня найдите в себе силы закрыть сделки и зафиксировать убыток. Поверьте, лучше отделаться минимальными убытками и подыскать новый объект для инвестиций, чем сидеть и смотреть как растут убытки в надежде, что рынок пойдет в вашу сторону.

- Мониторинг уровня риска приобретенных активов

Ситуация в стране и в мире постоянно меняется: принимаются новые законы, вводятся дополнительные ограничения и налоги, появляются конкуренты, растут цены на ресурсы. Поэтому важно время от времени следить за новостями в наиболее важных отраслях экономики, чтобы вовремя среагировать на изменения – докупить или продать часть активов.

- Внесение изменений в портфель

На основании результатов анализа будут приниматься решения о внесении изменений в портфель. Возможно какой-то финансовый инструмент вас не устроит по доходности или рискам, или вы найдете более подходящий объект инвестирования в процессе обучения. В этом случае допустимо внесение изменений в портфель. Однако следует внимательно следить за такими изменениями, что не допустить отклонения в сторону рисковых активов или одного инструмента в нарушение правил распределения рисков.

- Ведение дневника достижения целей

Это чрезвычайно важный элемент управления. Ведение дневника продолжительное время покажет вам все совершаемые ошибки в поведении и поможет сделать правильные выводы.

В целом, формирование инвестиционного портфеля и его управление неразрывно связаны с эмоциями, и от них зависит конечный результат. Поэтому от каждого инвестора требуется умение контролировать эмоции.

Рекомендую к прочтению: Копирование сделок на форексе

Отдельные инвесторы решают вложить средства и забыть о них на несколько лет. Как показывают многие исследования, наиболее распространенным поведением является покупка, когда инвестор видит хороший результат, и хаотичная продажа, когда рынки падают. Это приводит к тому, что люди вместо прибыли остаются с минусом. Мудрое инвестирование – это обратное, т.е. следование принципу «покупай дешево и продавай дорого». Старайтесь рассматривать падение, как возможность для покупки. Следует признать, что существуют долгосрочные тенденции спада, но следует помнить, что они не вечны.

Диверсификация инвестиционного портфеля

Основным фактором, влияющим на стоимость инвестиций, является риск, а основным инструментом снижения риска является диверсификация рисков или распределение портфеля.

Суть диверсификации заключается в покупке активов в портфеле, в надежде, что возможное снижение стоимости некоторых из них будет компенсировано увеличением стоимости других.

Типы диверсификации:

- количество (покупка акций различных компаний в портфеле – чем больше, тем лучше);

- отрасль / сектор (покупка активов из различных отраслей экономики, например, акций банков, строительных компаний),

- покупка активов из различных сегментов рынка (например, акции, облигации, недвижимость, акции инвестиционных фондов);

- международный (покупка географически дифференцированных активов, например, акций разных стран);

- покупка активов малых и крупных предприятий.

Инвестируя в различные финансовые инструменты инвестор распределяет риски. Если один актив принесет убыток, то прибыль по другому компенсирует эту потерю. Как результат, инвестор не потеряет в прибыль или потеряет меньше.

Пример инвестиционного портфеля на 2020 год

Возьмем наш пример с автомобилем и в зависимости от стратегии и цели распределим по финансовым инструментам с подсчетом доходности. Это позволит нам выбрать самый подходящий стиль инвестирования в соотношении с рисками.

- Консервативный портфель В него входят инструменты денежного рынка, предлагающие самый низкий риск и высокую ликвидность: акции, облигации, банковские депозиты. Именно эти инструменты составляют большую часть портфеля – до 75 процентов от общего объема инвестиций.

- 100000 руб. (50%) вкладываем в российские акции и облигации в пропорции 50/50. В этом случае средняя доходность составит 13-15% годовых.

Традиционно государственные облигации являются самыми надежными, но также могут использоваться облигации крупных и долгосрочных стабильных компаний для увеличения доходности.

В расчете я учитывал только доходность по облигациям и размер дивидендов. Если хорошо проанализировать рынок и купить акции с перспективой роста можно заработать больше.

Выгоднее было бы сделать это через индивидуальный инвестиционный счет (ИИС), что увеличило бы доходность на 8-10%. Но с ИИС нельзя снимать деньги 3 года, а наша цель через год купить хороший автомобиль.

- 45000 руб. вносим на депозитный вклад в банке с капитализацией процентов. Прибыль составит 6-8% годовых. Депозитный вклад будет самой ликвидной частью консервативного портфеля, поэтому постарайтесь подобрать тариф с минимальными потерями в случае досрочного снятия.

- 25000 руб. пойдут на покупку акций иностранных компаний. Дивиденды по ценным бумагам зарубежных компаний в разы меньше по сравнению с российскими. В этом случае, акцент идет не на размер дивидендов, а на рост курса самих акций. Если серьезно подойти к делу средняя доходность будет выше 25%.

- 15000 руб. инвестируем в консервативные Памм-счета проверенных брокеров с доходностью 3-5% в месяц или копирование сделок на форекс. Для копирования рекомендую брокера .

- оставшиеся 15000 руб. переводим в криптовалюту через обменники. Выбрать перспективные криптовалюты можно по 1 из безубыточных стратегий с доходностью от 70-100%.

Формирование инвестиционного портфеля консервативного типа в первую очередь отвечает целям:

- защиты активов от инфляции,

- получения небольшой доходности.

Как видно, средняя доходность консервативного портфеля составит до 30% годовых. Это не позволит нам купить автомобиль через 1 год, поэтому рассмотрим остальные типы портфелей.

- Прогрессивный портфель В прогрессивном портфеле представлены акции, облигации и инструменты денежного рынка, дающие возможность получать прибыль, сохраняя риск на среднем уровне. Около половины общей стоимости инвестиций вложено в акции, облигации и ПИФы, а оставшиеся 50 процентов распределены между рынком форекс и криптовалютой.

Пример прогрессивного инвестиционного портфеля на 200000 руб.:

- 75000 руб. отправляем в российские ценные бумаги (акции и облигации),

- 25000 руб. в ПИФы с доходностью 20% годовых.

Это самая консервативная и защищенная часть нашего портфеля, с доходностью около 20 процентов. Зарабатывать большую часть денег бы будем через следующие финансовые инструменты:

- 25000 руб. – акции американских компаний. Не смотрите на новичков, выбирайте компании гиганты, производящие товары, пользующиеся высоким спросом (Apple и т.д.),

- 35000 руб. – копирование сделок на форекс и памм-счета. Выбирайте консервативных торговцев, которые уже 1-2 года на рынке. Прибыль составит 3-6% в неделю или 12-24% в мес.

- 40000 руб. – на закупку криптовалют. Распределите их между биткоином, эфиром и остальными монетами с наибольшей капитализацией. Криптовалюта обладает высокой волатильностью. Поэтому при покупке сразу определите уровни поддержки и сопротивления и регулярно следите за новостями.

Доходность указанного портфеля будет составлять около 50% в год, при защите почти 50%. В целом приемлемо, но также недостаточно для приобретения автомобиля.

Методом исключения выяснилось, что для получения 150% годовых нужно собрать динамический тип инвестиционного портфеля.

- Динамический портфель Кто хочет получить больше прибыли, должен инвестировать в инструменты с более высоким риском. В этом случае доля рискованных инвестиций в портфеле достигает 70-80%.

Формирование инвестиционного портфеля динамического типа:

- 100000 руб. – в копирование сделок на рынке форекс или самостоятельная торговля на фондовом рынке.

Данный актив с учетом реинвестирования 60% заработанных денег способен принести доход почти в 200000 руб. при средней ежемесячной доходности в 5%.

| Период, мес. | Первоначальные вложения, руб. | Доход помесячно | Итого, в мес. |

| 1 | 100000,00 | 5000,00 | 103000,00 |

| 2 | 103000,00 | 10300,00 | 113300,00 |

| 3 | 113300,00 | 11330,00 | 124630,00 |

| 4 | 124630,00 | 12463,00 | 137093,00 |

| 5 | 137093,00 | 13709,30 | 150802,30 |

| 6 | 150802,30 | 15080,23 | 165882,53 |

| 7 | 165882,53 | 16588,25 | 182470,78 |

| 8 | 182470,78 | 18247,08 | 200717,86 |

| 9 | 200717,86 | 20071,79 | 220789,65 |

| 10 | 220789,65 | 22078,96 | 242868,61 |

| 11 | 242868,61 | 24286,86 | 267155,47 |

| 12 | 267155,47 | 26715,55 | 293871,02 |

Этот процент вполне реально поддерживать, если внимательно анализировать работу трейдеров, которых собираетесь копировать.

Для тех, кто считает это рискованным, подойдет любой дополнительный заработок, позволяющий откладывать 10000-15000 руб. ежемесячно (сдача в аренду гаража или квартиры или мини-бизнес с высокой доходностью). Главное чтобы доходность составляла не менее 5-10% в мес. или 150-200% в год с учетом реинвестирования большей части суммы.

- 50000 руб. – в криптовалюту с частичным хеджированием рисков на форекс. Советую распределить в 7-10 виртуальных валют.

- 50000 руб. – в портфель роста, наполненный зарубежными и российскими акциями из расчета повышения их стоимости в ближайшие 3-6 мес.

Доходность данного портфеля составит:

| Объект инвестирования |

Первоначальные вложения, руб. |

Средняя доходность в % за год |

Доход за год, руб. |

| Копирование сделок,

бизнес |

100000 | 200 | 200000 |

| Криптовалюта | 60000 | 85 | 51000 |

| Акции | 40000 | 25 | 10000 |

Данный портфель требует усиленного контроля каждые 1-3 дня с перераспределением каждую неделю и частичным реинвестированием денег обратно в инвестиции. Сначала реинвестируйте 60-70% в инвестиции с высоким риском, а 40-30% в акции и облигации. Постепенно при достижении плана переводите деньги в консервативные финансовые инструменты (депозиты, государственные облигации, иностранную валюту и т.д.). Просто не забывайте поддерживать баланс в распределении по активам.

Прибыль от криптовалюты и акции в таблице рассчитана без учета реинвестирования. Реинвестировать в криптовалюту советую не более 10-20%, т.к. риски потери высоки. Лучше дополнить портфель ценными бумагами.

Как видите формирование инвестиционного портфеля при грамотном подходе и контроле позволяет заработать 800 000 руб. за год с первоначальным капиталом в 4 раза меньше. Но это рискованно и для новичков лучше придерживаться прогрессивного портфеля и держать капитал защищенным не менее, чем на 50%.

Делитесь своими особенностями формирования инвестиционного портфеля в комментариях, задавайте вопросы, подписывайтесь на обновления и соц сети. Желаю каждому достичь своих финансовых целей.

Как сформировать правильную структуру

Из чего именно будет состоять ваш портфель – это дело ваше.

Основная часть портфеля – это «ядро», 5-6 эмитентов, на рост которых вы рассчитываете больше всего. Например, акции 5 крупных эмитентов из числа «голубых фишек», недооцененные акции или корпоративные облигации. Также это могут быть ОФЗ, драгметаллы и даже недвижимость. Эта часть должна занимать 70-75% портфеля.

Вторая часть портфеля – страховочная (хедж). Ее вы подбираете, исходя из структуры основных активов. Например, если вы сделали акцент на акции российских компаний, то в качестве хеджа купите акции зарубежных компаний в долларах или сами доллары. Или акции компаний, прибыль которых зависит от курса доллара (Северсталь, к примеру). Также можно взять опционы или фьючерсы, если вы понимаете, что это такое. Или открыть короткую позицию против индекса РТС.

Оптимальное соотношение основной и страховочной части – 10 к 1. То есть на 10 рублей основного актива должен приходиться 1 рубль страховочного. Но в то же время хеджевая часть тоже может приносить доход. При падении рынка, например, короткая позиция или опцион колл помогут заработать и компенсировать убытки от падения котировок основного актива. От того, насколько грамотно подобрана эта часть, и определяется эффективность инвестиционного портфеля в кризис.

Третья часть – резерв. Всегда держите какую-то часть денег для срочных покупок – если увидели что-то подходящее, что поможет повысить доход инвестиционного портфеля.

А вот еще интересная статья: Календари IPO: где можно отследить IPO и SPO акций?

В итоге структура портфеля может быть такой:

- 75% – основные активы;

- 15% – страховка;

- 10% – денежный резерв.

Ну и не забывайте про основные принципы составления инвестиционного портфеля:

- покупайте активы как можно дешевле;

- обязательно смотрите на мультипликаторы при выборе акций;

- при покупке облигаций смотрите на ключевые показатели: дюрацию и доходность к погашению;

- не продавайте активы, когда они подешевеют – напротив, закупите побольше;

- фиксируйте прибыль, если цена достигла целевого уровня или резко возросла на спекулятивных новостях (на языке трейдеров это называется «лебединая песня», когда акция резко подскакивает на слухах или новостях, а потом возвращается обратно к своему значению);

- не забывайте проводить ребалансировку;

- если есть возможность – фиксируйте убытки перед Новым годом с последующим откупом акций, чтобы уменьшить налогооблагаемую базу;

- используйте право на налоговый вычет;

- реинвестируйте прибыль – так начинает работать сложный процент.

И не увлекайтесь спекулятивными идеями. Или выделите именно под спекуляции и эксперименты только некоторую часть портфеля (5-10%).