Корпоративные облигации – это популярный инструмент, который применяется инвесторами для получения максимальной прибыли при сохранении довольно низкого уровня риска. Главное – выбрать подходящую компанию с низкой долговой нагрузкой и положительной историей выплат по своим обязательствам.

Из данной статьи Вы узнаете:

- Что такое корпоративные облигации?

- Виды корпоративных облигаций

- Доходность корпоративных облигаций

- Риски

- Преимущества и недостатки

- Где и как купить корпоративные облигации?

Рейтинг облигаций с самой высокой доходностью

Для получения прибыльного пассивного дохода заранее нужно изучить список лучших облигаций с высоким доходом.

Офз

Эмитентом облигаций федерального займа является Министерство Финансов Российской Федерации, а значит, они считаются самыми надёжными бондами в России. Владелец этих бумаг гарантированно получит проценты к назначенному сроку.

Самые лучшие гособлигации:

- ОФЗ-26225-ПД, доходность в год — 8,52%, дата погашения — 10.05.2034 г.

- ОФЗ-26221-ПД, 8,42%, до 23.03.2033 г.

- ОФЗ-26218-ПД, 8,32%, до 17.09.2031 г.

Муниципальные

Благодаря инвестициям регионы Российской Федерации получают возможность строить новые сады, школы, спортивные комплексы, внедрять социальные программы.

Регионы, предлагающие самый высокий процент дохода:

- Самарская Обл-35012-об, 8,89%, до 21.06.2024 г.

- Хакасия Респ-35003-об, 8,69%, до 27.10.2020 г.

- НижегородОбл-35011-об, 8,63%, до 22.06.2023 г.

Корпоративные

У корпоративных облигаций ставка купонного дохода часто меняется, поэтому сложно определить точную сумму прибыли. И оферта может погаситься раньше или позже назначенного предприятием срока погашения. При досрочном погашении владелец бумаг получит меньше прибыли, чем было оговорено.

Рейтинг самых надёжных организаций:

- ГазпрнефБ1, 9,2%, до 24.07.2046 г.

- ТрансмхПБ2, 8,45%, до 29.10.2021 г.

- ЕврХимБ1Р2, 8,3%, до 26.05.2020 г.

Что такое надежные облигации

Облигации – это класс активов с фиксированной доходностью. Не смотря на такое интригующее и где-то заманчивое название – фиксированная доходность (fixed income asset), это условный термин и многим инвесторам известно, что облигации – это очень не простой актив.

Чтобы зарабатывать на долговом рынке больше, чем на банковских депозитах и при этом не терять свои деньги, в эту тему придется погружаться: регулярно вникать в характеристики облигационных выпусков, следить за состоянием дел у эмитентов. Если нет желания или времени заниматься этой рутиной, выхода два (и возможно это будет самое верное решение):

- Открыть банковский вклад

- Купить облигации федерального займа

Полученный при этом процентный доход в обоих случаях будет примерно одинаковым.

Но, если все же облигационный рынок для инвестора – всерьез и надолго, обсудим, как можно зарабатывать более высокий купонный доход на надежных корпоративных облигациях.

То есть, поговорим о 53% долгового рынка России, который формируют эмитенты: финансовые компании (21%) и нефинансовые компании (32%). Рис.1.

Рис.1 Категории эмитентов Российского долгового рынка

Самыми надежными ценными бумагами в России являются Облигации Федерального Займа (ОФЗ) — это ценные бумаги, обеспечивающие доходность сравнимую с доходностью депозитов и гарантирующие инвестору уплату всех процентов и возврат тела облигационного займа. Уверенность в ОФЗ обусловлена статусом эмитента – Министерство Финансов Российской Федерации.

Что такое безрисковая ставка

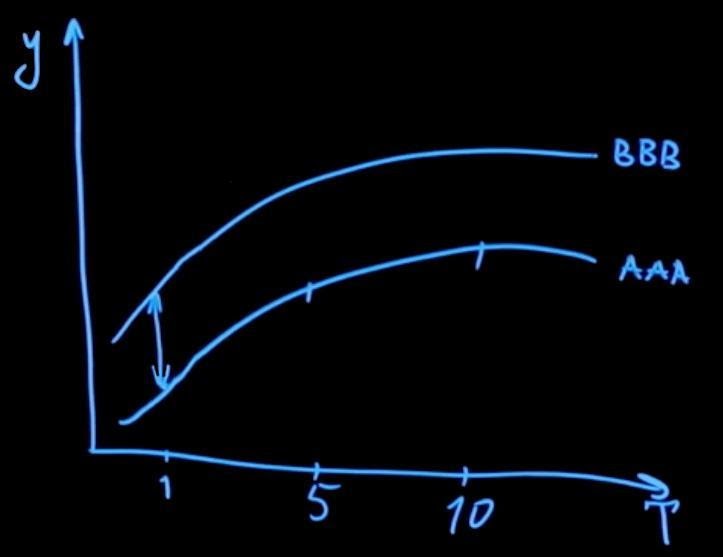

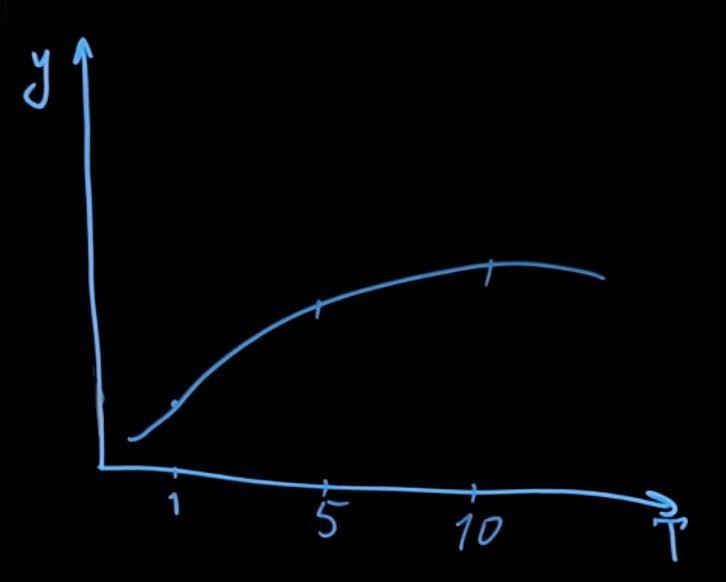

Доходность ОФЗ формирует так называемую Безрисковую ставку доходности. Рис.2 или Кривую Бескупонной Доходности (КБД) или G-кривую.

Благодарные инвесторы получают возможность сравнивать условия по любым облигациям с этой безрисковой ставкой. Достаточно просто посмотреть на аналогичный срок обращения, например, 3-х летних бумаг, и сравнить какую доходность дает безрисковая облигация ОФЗ и корпоративная ценная бумага на этом отрезке времени. Разница между ними называется спрэдом и характеризует, премию за риск, которую требуют инвесторы за владение облигацией. Чем больше разница между ставкой ОФЗ и любой другой облигацией, тем более рисковой является инвестиция, хотя, возможно, и более доходной.

Рис.2 G-кривая

Это теоретическое, а для кого все это давно известно, лирическое отступление. Теперь, какие корпоративные облигации являются надежными.

Основные признаки надежных корпоративных облигаций

Любая корпоративная облигация имеет повышенный риск, относительно безрисковой ставки, что нужно учитывать перед выбором такого актива, как надежная корпоративная облигация?

Во-первых, нужно отметить наличие на рынке большого количества негатива по поводу корпоративных облигаций. Важно понимать, что участие инвестора в долговом рынке гораздо больше похоже на управляемый бизнес, чем спекуляции на рынках, сколько бы ни звучало критики в адрес не предсказуемости бизнеса в России. Сколько бы ни говорили о том, что в отчетности чего только не нарисуют. Все дело в том, что Источник поступления денег от облигации, для инвестора, не «проморгавший движуху неудачник» на другой стороне рынка, а денежный поток, который генерирует реальный бизнес.

Долговой рынок России молод, ему около 20 лет. Он существует в противоречивой российской действительности, в которой мы тридцать лет назад твердо и бесповоротно выбрали рыночный путь, но если приглядеться, то в структурке нашей экономики пытливый взгляд может увидеть все более громкие монопольные мотивы. В общем, экономическая действительность противоречива и каждый сможет найти подтверждение своего мнения.

В целом, происходит становление облигационного рынка, он постепенно растет, становится все более цивилизованным. Никуда не делась и дефолтность. Часть компаний огорчает инвесторов отказами в обслуживании своих долгов. На Рис.3 количество юридических лиц объявивших дефолты в предыдущие годы.

Рис.3 Количество компаний объявивших дефолт по годам

Тем не менее, источник доходов на долговом рынке – функционирование реального бизнеса. Так что, все-таки, не смотря на распространенный негатив, можно вывести несколько критериев, которые помогут сказать, какие корпоративные облигации являются надежными для частных инвесторов.

Во-вторых, инвестор в первую очередь должен думать о себе. Облигация должна быть выгодной инвестору. Нет смысла инвестировать в ценные бумаги, нести риск и еще платить налоги по доходу от купонов, когда можно положить деньги на вклад автоматически застрахованную сумму до 1.400 тыс.р. и не платить никакие налоги с начисленных процентов. Так что, покупка корпоративных облигаций с доходностью ОФЗ или близкой к ней не имеет экономического смысла при всей надежности ценной бумаги.

Назовем Основные признаки надежных корпоративных облигаций не вдаваясь в анализ эффективности деятельности и финансового состояния предприятий, что безусловно тоже важно:

- Облигации, выпущенные в обращение после 01.01.2017 г.

- Принадлежность облигаций к списку 1-го уровня листинга

- Эмитент – инфраструктурная компания

- Капиталоемкие отрасли с высокими входными барьерами

- Высокая ликвидность

- Наличие публичной кредитной истории

- Благоприятный период рыночного цикла в отрасли эмитента

- Возможность бизнес — прогнозирования операционной деятельности эмитента с длинным горизонтом

- Высокий кредитный рейтинг от рейтинговых агентств

Облигации, выпущенные в обращение после 01.01.2017 г.

По корпоративным облигациям, выпущенным до указанной даты, нужно будет платить подоходный налог, это делает такие бумаги менее доходными. Льгота на освобождение от НДФЛ купонного дохода действует для корпоративных облигаций, имеющих даты размещения после 01.01.2017г.

Принадлежность облигаций к списку 1-го уровня

Чтобы облигации корпорации были отнесены к 1-му уровню листинга, компания должна демонстрировать стабильные показатели свой деятельности Рис.4:

Рис.4 Уровни листинга ММВБ

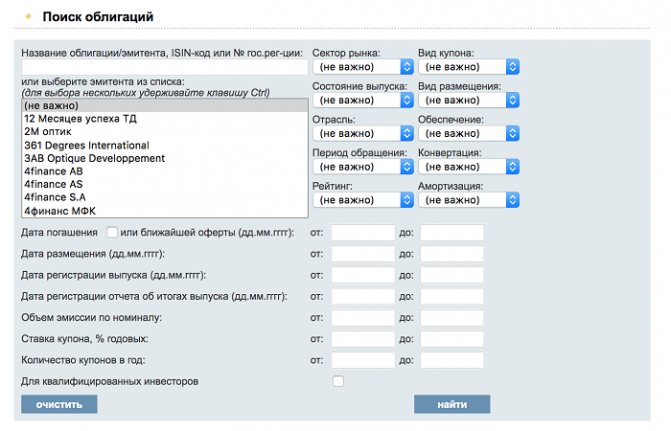

Принадлежность облигаций к уровням листинга можно посмотреть на сайте ММВБ Рис.5. Или настроить столбец в торговым терминале программы Quik. Что, конечно, удобнее для ежедневной работы.

Рис.5 Список компаний прошедших продцедуру листинга на Московской бирже

Инфраструктурная компания

Компания, которая является системообразующим предприятием в отрасли или в определенном регионе, безусловно, сможет рассчитывать на государственную поддержку в случае наступления сложностей в ее деятельности.

Капиталоемкие отрасли с высокими входными барьерами.

Принадлежность эмитента к отраслям: нефтегазовая, металлургия, горнодобывающая, машиностроение и генерация энергии. Они более устойчивы и надежны, чем отрасли с минимальным порогом входа и высокой конкуренцией. Рис.6.

Рис.6 Группы риска по отраслям

Высокая ликвидность.

Можно привести простой пример. На рисунках приведены Биржевые Стаканы (текущие рыночные заявки на покупку – зеленый фон; на продажу-красный фон). Как вы думаете, какую облигацию выберет инвестор: Рис.7. или Рис.8

- Рис.7

- Рис.8

Очевидно, что на Рис.7 представлена облигация, которую легко купить и продать даже владельцам крупных счетов. Во втором случае, Рис.8 нужно несколько раз подумать, чтобы понять, что инвестор будет делать с ценной бумагой при такой ликвидности, если ему срочно понадобятся деньги или на рынке что-то его не устроит.

Наличие публичной кредитной истории

Если облигация имеет 1-й уровень листинга, то у нее есть публичная кредитная история, чем она продолжительнее, тем лучше для анализа надежности облигаций.

Благоприятный период рыночного цикла в отрасли эмитента

Очевидно, что если наступают не простые времена для какой-то отрасли, предприятиям сложнее генерировать стабильные денежные потоки в прежних объемах. Например, если инвестор видит стагнацию на строительном рынке, не представляет к каким среднесрочным последствиям может привести реформа жилищного законодательства, в этом случае вовсе не обязательно покупать облигации строительных компаний.

Дальний горизонт прогнозирования бизнеса эмитента

Этот пункт более критичен для сегмента облигаций среднего бизнеса. Инфраструктурные, крупные компании, как правило, имеют более менее понятные перспективы для своей продукции и услуг.

Высокий кредитный рейтинг от рейтинговых агентств

Наличие высоких кредитных рейтингов от рейтинговых агентств, так называемой Большой Тройки и Российских агентств: АКРА и РА Эксперт.

Список надежных корпоративных облигаций

Исходя из перечисленных критериев, к надежным корпоративным облигациям можно, например, отнести самых крупных заемщиков на долговом корпоративном рынке России. Рис.9

Рис.9 Крупнейшие эмитенты на долговом рынке РФ

При этом, на наш взгляд, первые 6 компаний могут наиболее соответствовать перечисленным выше критериям. Остается вопрос доходности, об этом в одной из наших следующих статей.

Следите за публикациями на myfinway.ru

Подписывайтесь на канал myfinway.ru

Удачных инвестиций!

4 732

Корпоративные облигации

Чтобы получить дополнительное финансирования для развития собственного бизнеса, крупная компания выпускает бонды. Большинство из них выплачивают доход два раза в год. В среднем их ставка не превосходит 9%.

Чем длиннее срок, тем выше проценты, но мало кто соглашается вложиться в компанию на срок дольше 5 лет. Самые большие проценты можно найти у банковских депозитов.

Короткие бонды

Рейтинг компаний с самыми высокими процентами:

- Тульская Обл-34004-об, 8,32%, до 15.05.2019г.

- ОФЗ-26216-ПД, 7,92%, до 15.05.2019г.

- Липецкая Обл-34009-об, 7,38%, до 04.06.2019г.

Из-за короткого срока прибыль будет мизерной.

Длинные бонды

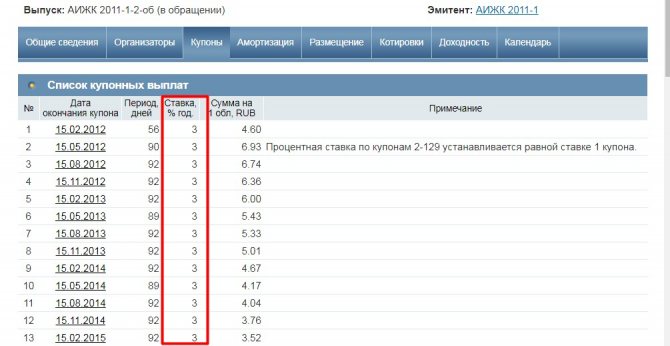

В лидерах долгосрочных бондов находится Министерство финансов Российской Федерации, указанные в разделе ОФЗ, за ними следует Агентство по ипотечному жилищному кредитованию.

- АИЖК-15-об, 8,39%, до 15.09.2028 г.

- АИЖК-20-об, 8,32%, до 15.12.2027 г.

- Ростелеком-1-боб, 8,04%, до 16.05.2025 г.

Класс С:

Класс С++. Низкий уровень надежности.

В краткосрочной перспективе высока вероятность невыполнения компанией финансовых обязательств в рамках облигационного займа.

Класс С+. Очень низкий уровень надежности (преддефолтный).

В краткосрочной перспективе крайне высока вероятность невыполнения компанией финансовых обязательств в рамках облигационного займа.

С Неудовлетворительный уровень надежности (выборочный дефолт).

Не обеспечивается своевременное выполнение части финансовых обязательств в рамках облигационного займа.

Где купить облигации

Долговые ценные бумаги инвестор может приобрести на бирже у любого крупного брокера, если есть опыт работы с этими бумагами, то можно обратиться на внебиржевой рынок.

Ситуация на этом рынке меняется очень быстро, каждый день выпускаются новые бумаги, принимает другой оборот доходность. Нужно следить за событиями и держать руку на пульсе, это поможет получить большую прибыль и понять, какие эмитенты лучше обходить стороной.

Как выбрать брокера

Перед тем как выгодно вложить свои финансы, выбирают брокера, ориентируясь на показателях его работы, надёжности. На западных биржах выбор больше, чем на отечественных. Новичкам рекомендуется начать с приобретения одной облигации, чтобы понять, как эта схема работает.

Когда покупать облигации

Высокую прибыль можно получить при покупке только что вышедших облигаций. В среднем одна бумага стоит 1000 рублей. Нежелающие разбираться с биржевыми тонкостями, могут приобрести упрощённую версию облигаций с пометкой ОФЗ-н.

Как выбрать облигацию с учетом рисков и доходности

У коммерческих доход чаще выше, чем у государственных, но они внезапно могут обанкротиться и выплатить не все проценты.

Что выгоднее купить

Рассмотрев ключевые отличия, давайте рассчитываем потенциальный доход, который позволит нам понять, что выгоднее – ОФЗ или корпоративные облигации? Самое очевидное – сравнить купонный доход. Как я уже говорил, по гособлигациям он в целом составляет 6-7% годовых. А по корпоративным тоже бывает 6-7%, но зачастую выше (8-9%, 10-12% и более).

Доходность зависит от:

- Срока размещения – чем больше, тем выше (но опять же и рисков больше).

- Ключевой ставки Центрального Банка: чем больше, тем лучше. Для справки: в течение 2020 года она снизилась с 7,25% до 6,25%. Поэтому и доходность облигаций несколько упала.

- Условий самой компании (более крупные предлагают меньшие проценты, а корпорации «средней руки» дают более высокий процент).

- Конкретной рыночной ситуации (вдруг МТС запланирует расширять рынок и ей понадобятся деньги именно сейчас).

- Уровня рейтинга компании – это своеобразная кредитная история, которая позволяет оценить степень надежности компании как заемщика. Показатель рассчитывается экспертами различных рейтинговых агентств – например, Moody’s Investors Service, S&P Global Ratings и других.

По показателю доходности все компании делятся на 3 группы:

- Первый эшелон.

- Второй эшелон.

- Третий эшелон.

Давайте рассмотрим каждую.

Первый эшелон

Их еще называют голубыми фишками, поскольку в казино это самые дорогие фишки, на которые можно сделать максимальные ставки.

| компания | размер купона, % годовых |

| Сбербанк | 6,90-12,27 |

| ВТБ | 6,05-6,95 |

| X5 Retail Group | 9,50 |

| Магнит | 8,70 |

| МТС | 8,25-9,00 |

| Норникель | 11,60 |

| Северсталь | 8,65 |

| 3,37 | |

| Apple | 3,45 |

Доходность Google и Apple неслучайно в 2-3 раза ниже, чем по корпоративным облигациям российских компаний. Объясняется это очень просто: в США инфляция (данные на сентябрь 2020 г.) составила всего 1,7% против наших 4,3%. Получается, что выгоднее всего вкладывать именно в российские облигации, поскольку их показатели адекватны реалиям нашей жизни.

Обратите внимание!

В таблицах я привел данные только по некоторым выпускам ценных бумаг. Понятно, что они то дорожают, то дешевеют, в зависимости от рыночной ситуации. Поэтому информацию о купоне нужно уточнять заранее, чтобы сразу понять – стоит ли вкладываться конкретно в этот актив или нет.

Второй эшелон

Рассматривать эти не стоит. Да, они менее надежные, но тем не менее достаточно крупные и успешные для того, чтобы своевременно выполнять все финансовые обязательства. К компаниям второго эшелона относятся, например:

- Башнефть;

- Иркутскэнерго;

- Ленэнерго;

- Автоваз;

- Черкизово Группа;

- МОЭСК;

- Промсвязьбанк;

- Группа Qiwi и другие.

Доходность по их облигациям составляет в среднем 9-11%.

Третий эшелон

Наконец, третий эшелон – это компании с еще меньшими доходами, например:

- Челябинский Кузнечно-прессовый ;

- ОАО «МРСК Урала»;

- ПАО «Саратовский НПЗ».

По ним доходность может достигать 10-15% и выше, но и рисков тут существенно больше.

Для чего необходимо выпускать облигации

Преимуществом использования средств, взятых в долг у инвесторов, является меньшее обременение компании. Кредиты нужно выплачивать уже через месяц, а реальное функционирование какого-либо техпроцесса запущено не будет.

При выпуске акций на принятие решений руководством фирмы будут влиять акционеры. Они заинтересованы быстрее получать прибыль от финансовых вливаний.

В случае использования долговых бумаг эмитент обязан производить выплаты по купонам в определённые договором оферты сроки.

При создании бескупонных облигаций выплаты не потребуются, нужно решать производственные вопросы, не оглядываясь на обязательства по долгам.

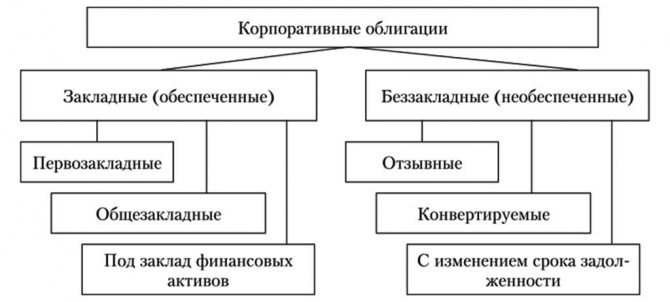

Виды ценных бумаг

Корпоративные облигации делятся на разные виды:

- Обеспеченные. Гарантией является обеспечение активами в виде недвижимости, земельных участков, материалов и т. д. Если компания-эмитент обанкротится, то имущество реализуется и полученные средства выплачиваются инвесторам.

- Необеспеченные. При покупке таких облигаций следует учитывать репутацию предприятия-эмитента, прибыльность и хозяйственно-экономическую деятельность. Если компания обанкротиться, то не сможет расплатиться с держателями.

По форме расчета прибыли:

- Процентные или купонные. Фондовый рынок предлагает инвесторам все виды купонных выплат: постоянные, плавающие, переменные.

- Беспроцентные или дисконтные. Цена реализации таких ценных бумаг ниже номинала.

По периоду и форме существования:

- Срочные. Устанавливается дата погашения: краткосрочные – до 12 месяцев, среднесрочные – от 12 месяцев до 5 лет, долгосрочные – более 5 лет.

- Бессрочные. Несмотря на то что они называются «бессрочными», период погашения все равно имеется, но не устанавливается в тот момент, когда облигация выпускается. Инициатором погашения может выступить, как инвестор, так и сам эмитент.

По субъекту прав:

- Именные (пользоваться такой облигацией может только зарегистрированный владелец).

- На предъявителя (владелец не регистрируется, за ним остается право на продажу, дарение или передачу ценной бумаги по наследству).

Также облигации делятся по способу погашения. Это могут быть обычные ценные бумаги, выплата номинала которых производится в конце периода обращения. Либо амортизационные, в этом случае номинал возвращается частями во время владения ценной бумагой.

Есть на рынке и конвертируемые облигации. Владелец имеет право обменять их на акции компании-эмитента или другой организации. Количество акций и их цена устанавливаются заранее, а обмен производится по желанию держателя. Существует и другой вариант конвертации – обмен действующих облигаций на другие.

На что обращать внимание при выборе облигации

Облигации торгуются на свободном рынке. Это значит, что их рыночная стоимость может отличаться от номинала как в большую, так и в меньшую сторону. Цена определяется в процентах от номинала.

За каждый день владения облигацией на нее начисляется купон. Покупатель должен будет возместить продавцу накопленный купонный доход (НКД). Проще говоря, при покупке вы платите НКД, при продаже вы получаете НКД.

При выборе самой доходной облигации следует обращать внимание не на купон, а не доходность к погашению, которая рассчитывается исходя из рыночной цены и купонного дохода. За счет того, что наиболее доходные облигации дорожают при снижении ключевой ставки ЦБ РФ, их доходность к погашению уменьшается.

Где публикуют списки облигаций

Для инвесторов особенно интересны корпоративные облигации 2018 года выпуска, список которых представлен на специализированных интернет-ресурсах:

- портал группы «Финам»;

- сайт Информационного агентства Финмаркет;

- портал бизнес-навигации от банка «Райффазен».

Здесь вы найдете актуальные сведения об эмиссии новых ценных бумаг и положении дел на вторичном рынке. Показатели объема выпуска, условий выплаты процентов, динамики курса и оборота на вторичном рынке помогут сориентироваться на рынке и выбрать лучшее инвестиционное предложение.

Действительно ли долговое финансирование является оптимальным вариантом?

Дальнейший выпуск долговых обязательств может поднять левередж компании слишком высоко, потому, возможно, увеличение собственного капитала будет лучшей альтернативой. Компания могла бы также рассмотреть эмиссию квазисобственного капитала, такого как мезонинный долг или гибридная облигация. Исследуйте оценки рейтинговых агентств о компании и попытайтесь определить, рассмотрели ли бы они эмиссию корпоративных облигаций, как благоприятную, с точки зрения рейтинга кредитоспособности компании.

Основные правила выпуска

Потенциальный эмитент должен придерживаться требований, регламентированных на законодательном уровне:

- Суммарная стоимость облигаций, которые будут выставлены для приобретения инвесторами, не должна превышать размер уставного капитала ООО или АО. Поэтому компании, имеющие малоразмерный уставной капитал не могут быть эмитентами.

- Предприятие должно иметь достаточно средств (реальные деньги и имущество) для обеспечения собственных долговых обязательств.

- Номинал уставного капитала должен быть не меньше величины долга перед инвесторами.

- Компания обязана иметь положительные кредитные истории и существовать на рынке не менее трёх лет.

- До начала эмиссии (выпуска облигаций) проводит аудит. Инвесторы должны иметь доступ к аудиту и двум последним годовым балансам эмитента.

ТОП-5 самых доходных

Если основной критерий — доходность, обратите внимание на такие корпоративные ЦБ:

- СУЭК-Финанс-5-об (18,65% годовых);

- ПР-Лизинг-001Р-02 (12,72%);

- ПР-Лизинг-001Р-01 (12,5%);

- Уралвагонзавод НПК-2-боб (11,97%);

- Мостотрест-7-об (11,26%).

В настоящий момент это самые выгодные предложения на российском фондовом рынке. Они принесут больший доход, чем банковский вклад или облигации первых «голубых фишек», но инвестиции в корпоративные бумаги не застрахованы от потерь.