olegas 3 года ago / 60 Views

Этот часто встречающийся на ценовых графиках свечной паттерн имеет ряд особенностей, знать о которых должен каждый трейдер. Ведь зачастую, бывает так, что появление очередного доджи на графике интерпретируется неверно, а это в свою очередь ведёт к принятию ошибочных решений и, как следствие, к ненужным убыткам.

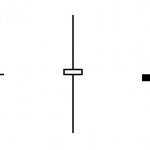

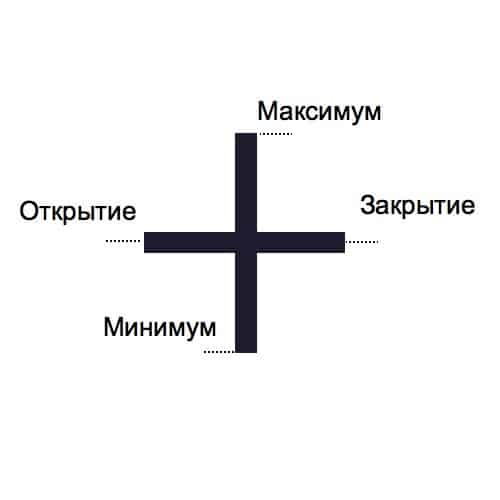

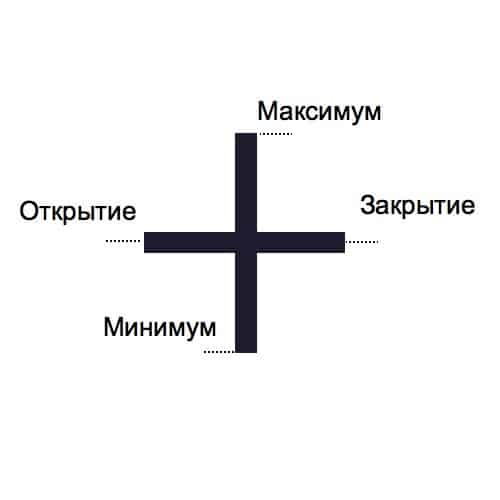

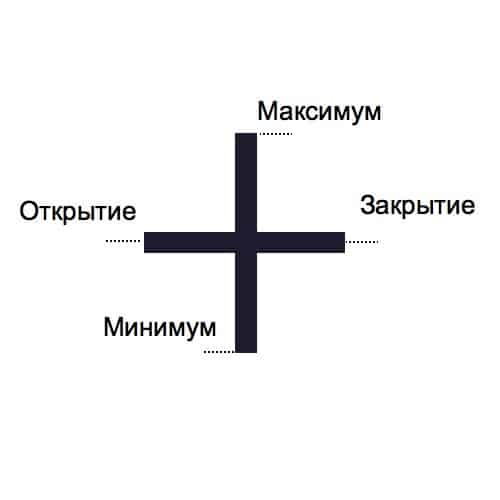

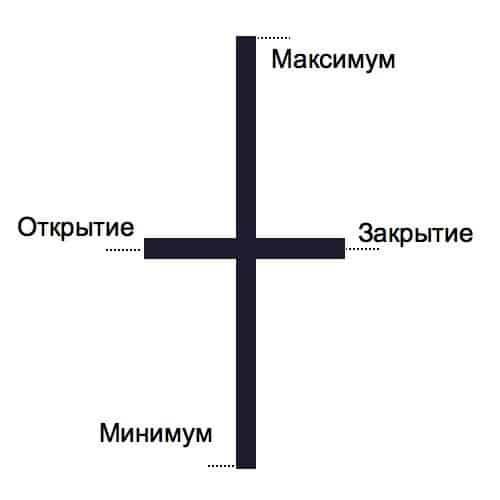

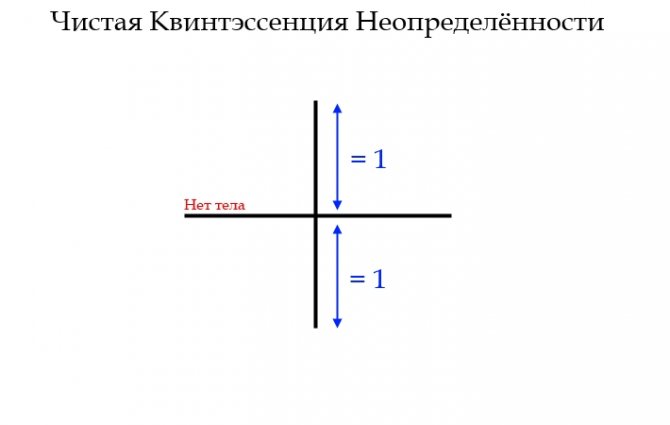

Доджи имеет характерный внешний вид, он рисуется в виде свечи с очень коротким телом и длинными тенями в обе стороны:

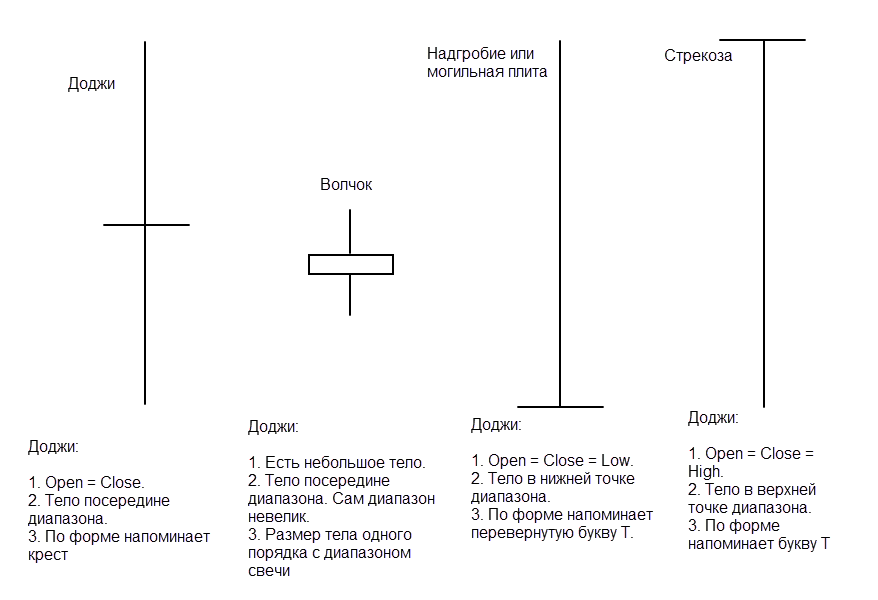

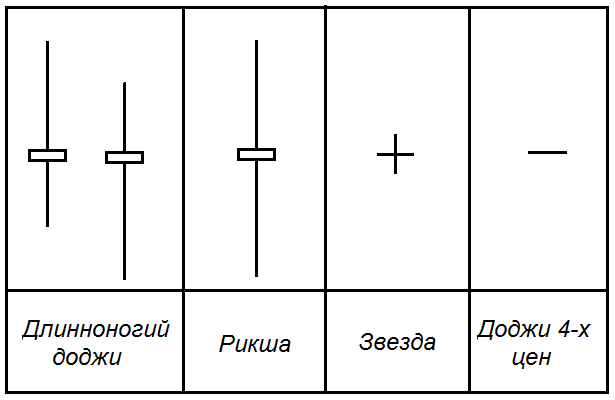

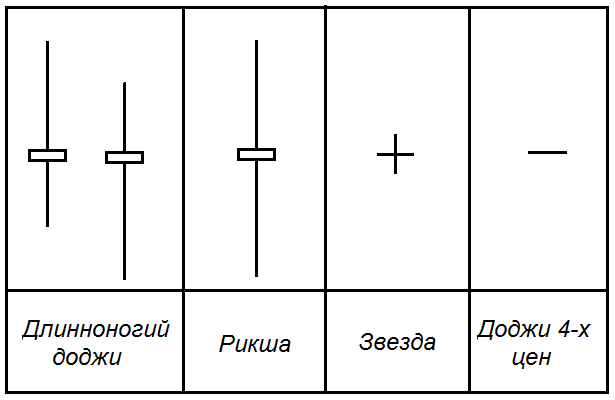

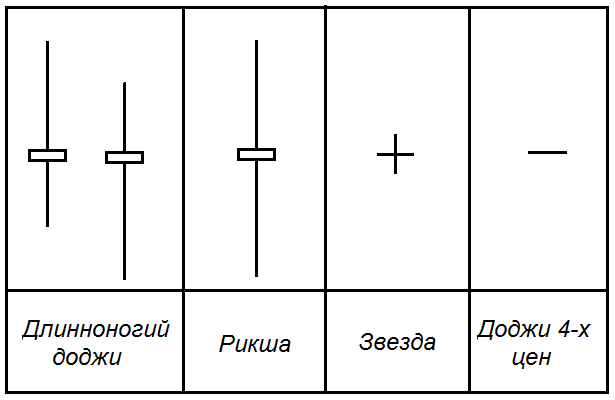

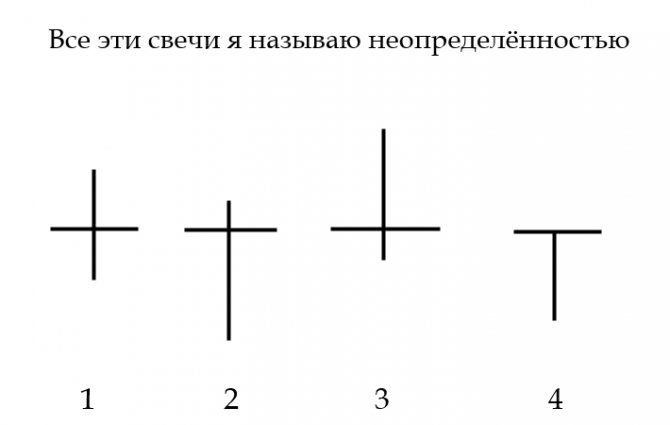

В зависимости от пропорций составляющих его элементов, доджи разделяют на следующие подвиды:

- Длинноногий доджи

- Рикша

- Звезда

- Доджи четырёх цен

«Длинноногий доджи» имеет относительно длинные тени в обе стороны, «Рикша» похож на «Длинноногого», но его отличает равная длина верхней и нижней тени. «Звезда» характеризуется отсутствием тела свечи и двумя короткими тенями приблизительно равной длины. Наконец «Доджи четырёх цен» представляет собой свечу без тела и без теней, на графике он выглядит как обычная черточка. Все эти виды представлены на картинке ниже:

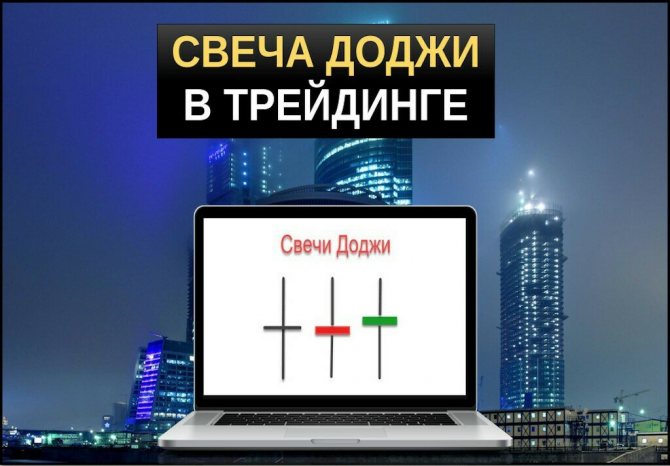

Что из себя представляет свеча доджи?

Свеча доджи образуется, когда цены открытия и закрытия свечи одинаковы. Это говорит нам о том, что рынок находится в состоянии неопределенности. Ни покупатели, ни продавцы не контролируют ситуацию.

Сама по себе свеча доджи нам ни о чем не говорит, поэтому нам всегда нужно смотреть на общий контекст движения цены.

К примеру, если вы замечаете доджи в восходящем тренде, это будет означать, что рынок временно находится в состоянии равновесия. Как только он достаточно «отдохнет», то скорее всего, цена будет двигаться выше, поскольку это путь наименьшего сопротивления.

Большинство трейдеров, когда видят свечу доджи в восходящем тренде думают: «тенденция вот-вот изменится, нужно продавать». Но это ошибка! Почему? Подумайте сами. Тренд состоит из множества свечей, которые двигаются все выше и выше. Насколько велика вероятность, что он может развернуться всего лишь из-за одной единственной свечи?

Перечень свечных конструкций

К разворотным паттернам относятся:

- падающая звезда и перевернутый молот;

- молот и повешенный (висельник);

- надгробие и стрекоза – разновидность доджи;

- 2 типа поглощения;

- просвет в облаках и завеса из облаков;

- утренняя и вечерняя звезда.

Красочные названия объясняются спецификой японской культуры. Свечной анализ зародился в Японии, отсюда и необычные термины. Но даже если вы не запомните всю терминологию, достаточно хотя бы понимать, что происходит на рынке, когда формируются разворотные свечные модели.

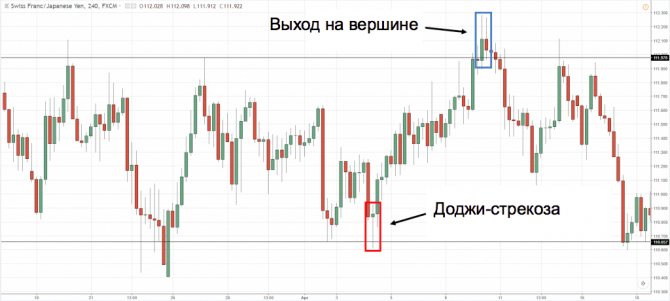

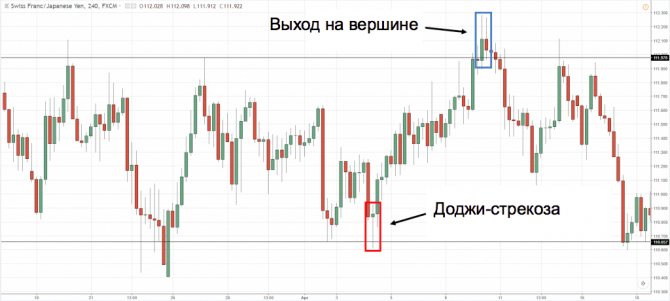

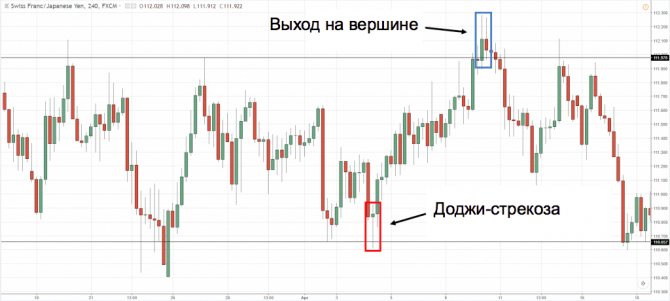

Доджи-стрекоза

Доджи-стрекоза возникает, когда цены открытия и закрытия, а также максимум свечи одинаковы, а минимум образует длинную нижнюю тень.

Однако вы редко увидите идеальную доджи-стрекозу, когда цена закрывается именно там, где она открылась. Вместо этого вы будете видеть различные вариации этой свечи с небольшим по размеру телом.

Важно не запоминать образец, а понимать смысл, который стоит за свечой.

Доджи-стрекоза говорит нам, что вначале цена была под контролем продавцов, которые двигали ее вниз. Однако потом покупатели взяли цену под свой контроль и вернули ее обратно. И наконец, рынок закрылся по той же цене, по которой и открылся. Это сигнализирует о силе покупателей.

Как использовать свечу доджи-стрекоза, если рынок в консолидации?

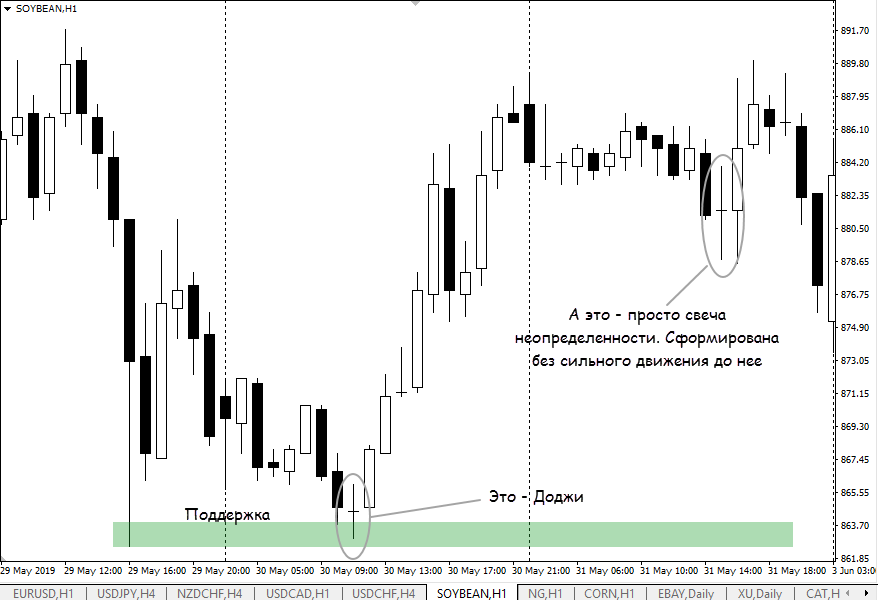

Мы знаем, что поддержка – это область, где может возникнуть потенциальное давление со стороны покупателей. Поэтому если на уровне поддержки возникает доджи-стрекоза, мы открываем сделку в лонг. Рынок отскакивает от более низких цен и, скорее всего, развернется в обратном направлении.

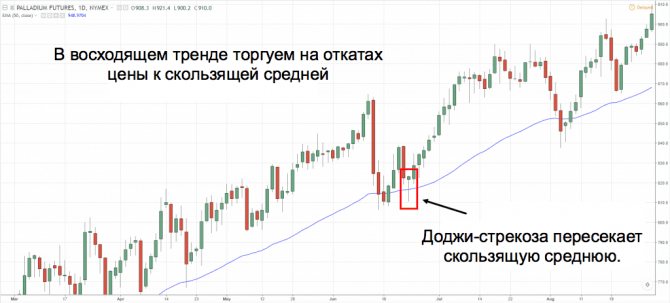

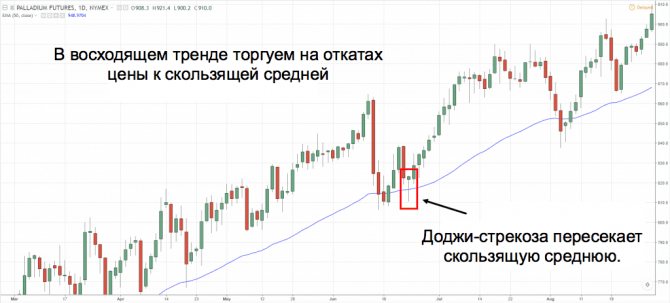

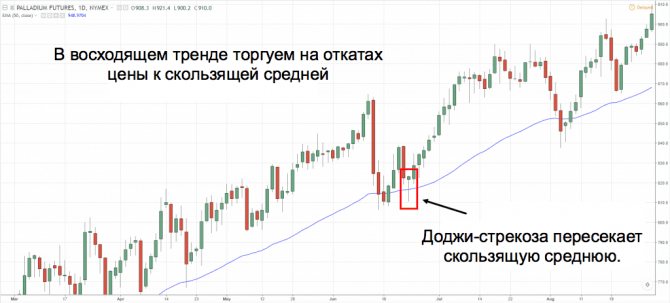

Как использовать свечу доджи-стрекоза, если рынок в тренде?

В сильном восходящем тренде цена будет отскакивать от скользящей средней. Таким образом, мы можем открывать сделку в лонг, когда увидим свечу доджи-стрекоза на уровне скользящей средней.

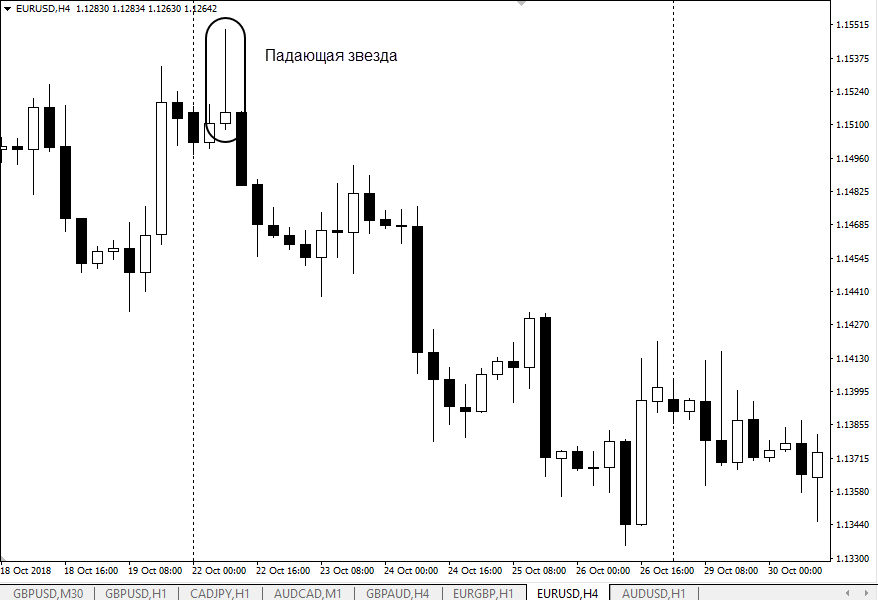

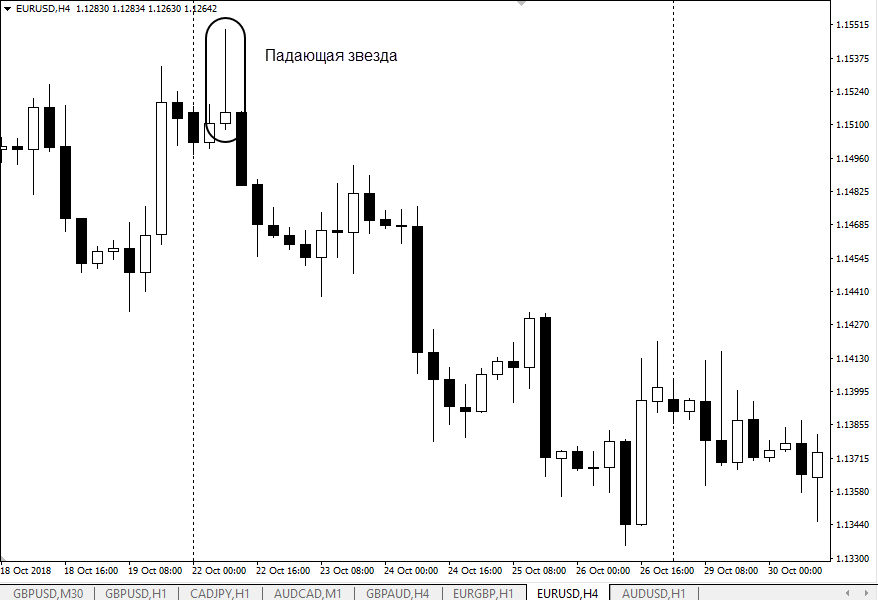

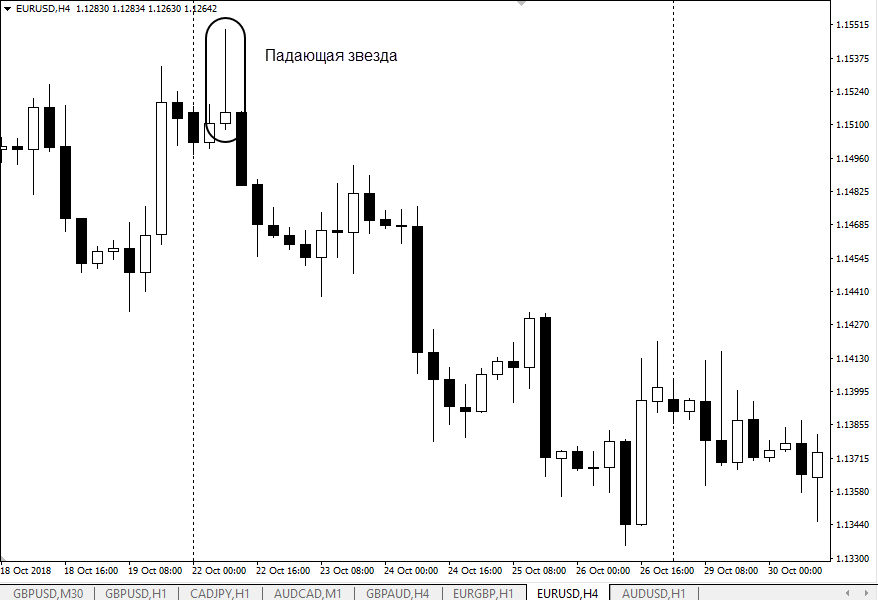

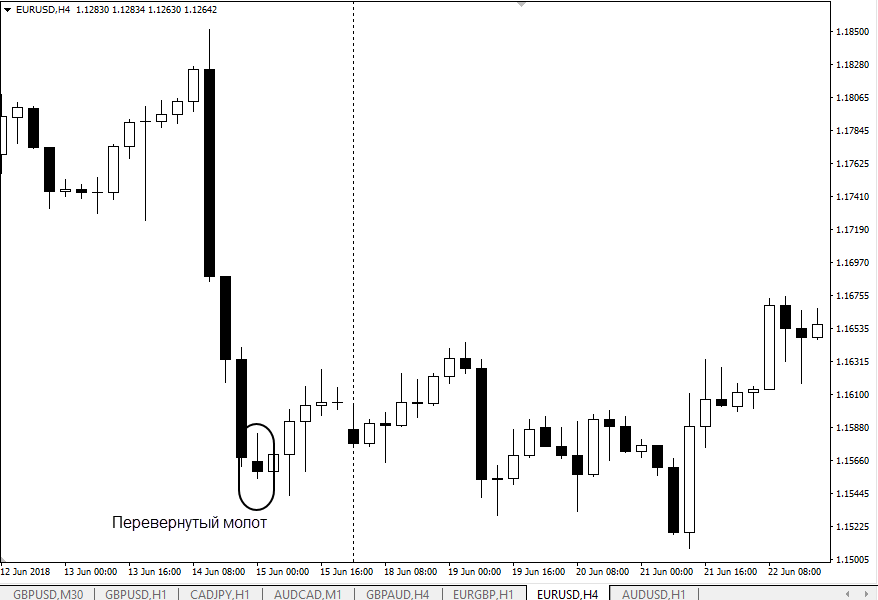

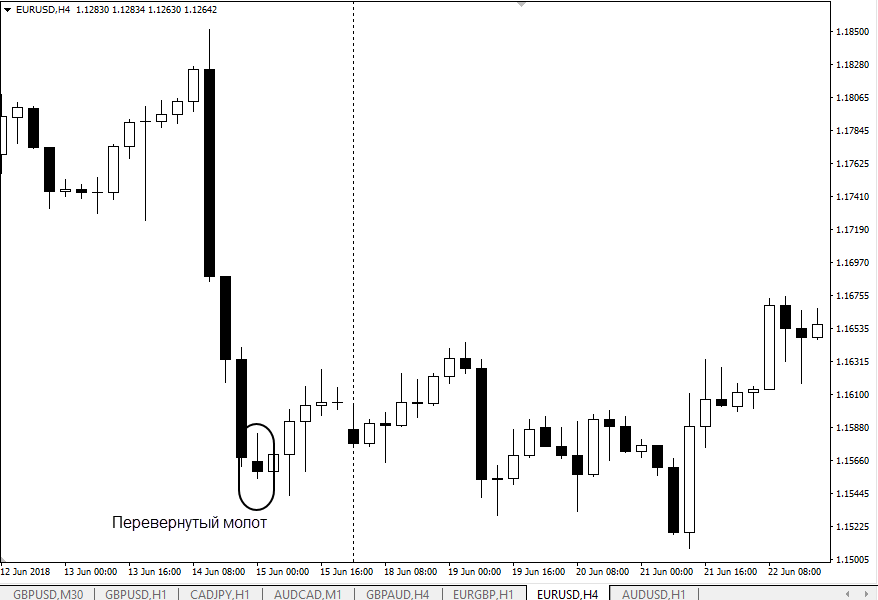

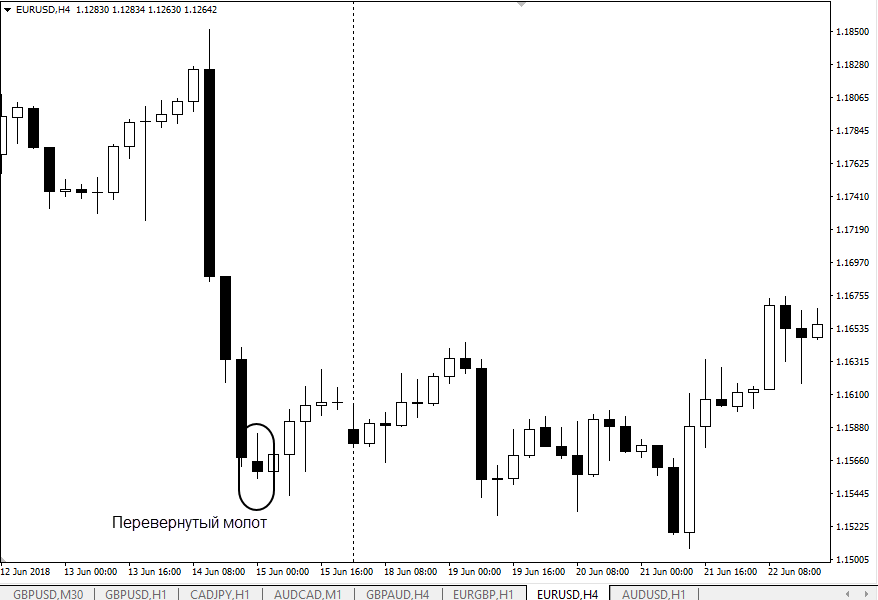

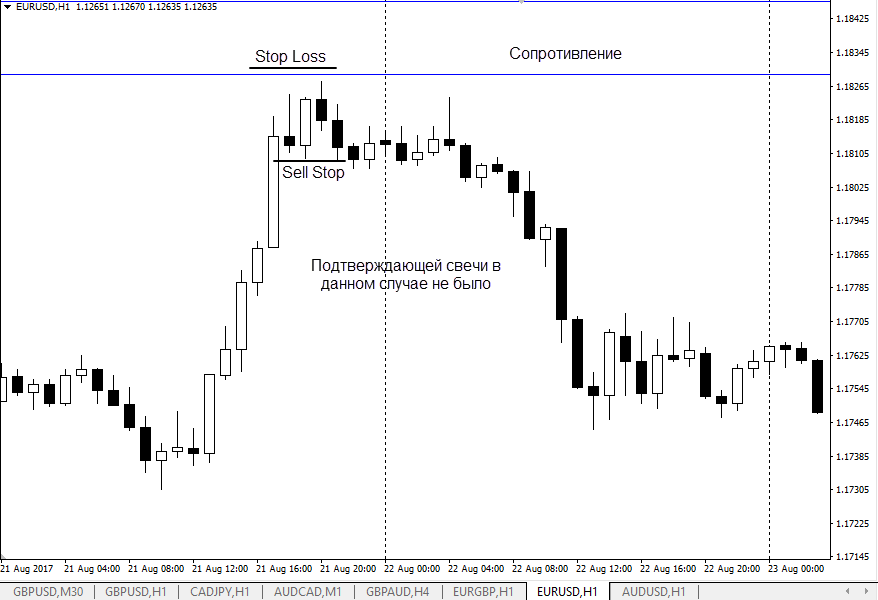

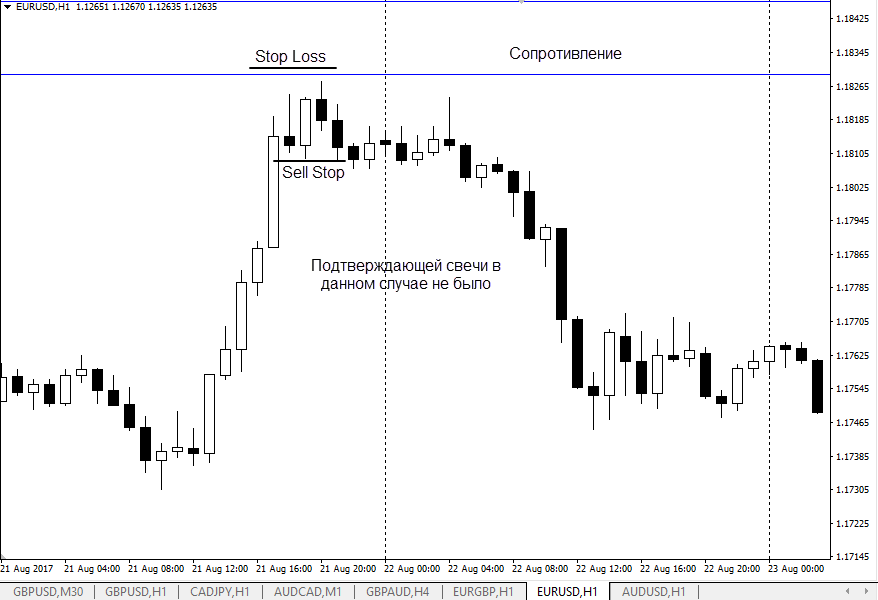

Падающая звезда и перевернутый молот

Паттерн состоит из одной свечи. Звезда появляется на пике роста, а перевернутый молот – на дне медвежьего рынка.

Конфигурация свечи для обоих паттернов одна и та же:

- маленькое тело, расположенное в нижней части диапазона;

- нижняя тень небольшая, поэтому цена Close расположена близко к Low свечи;

- при формировании падающей звезды должно происходить обновление максимума;

- перед обеими свечами должно присутствовать уверенное движение в направлении тренда.

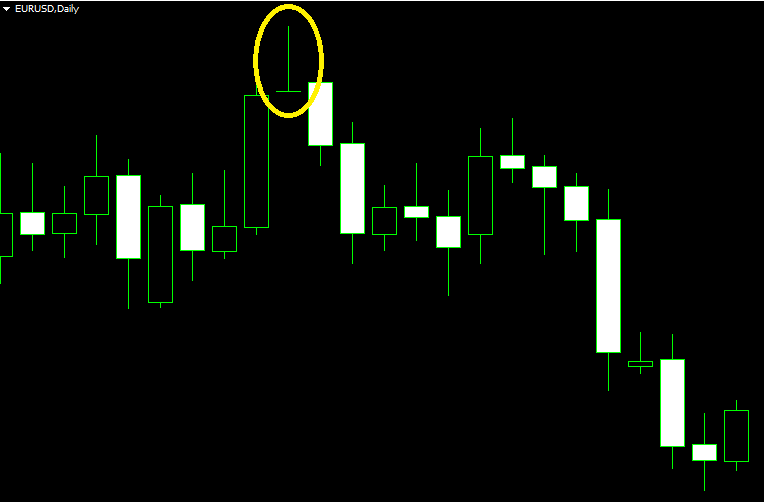

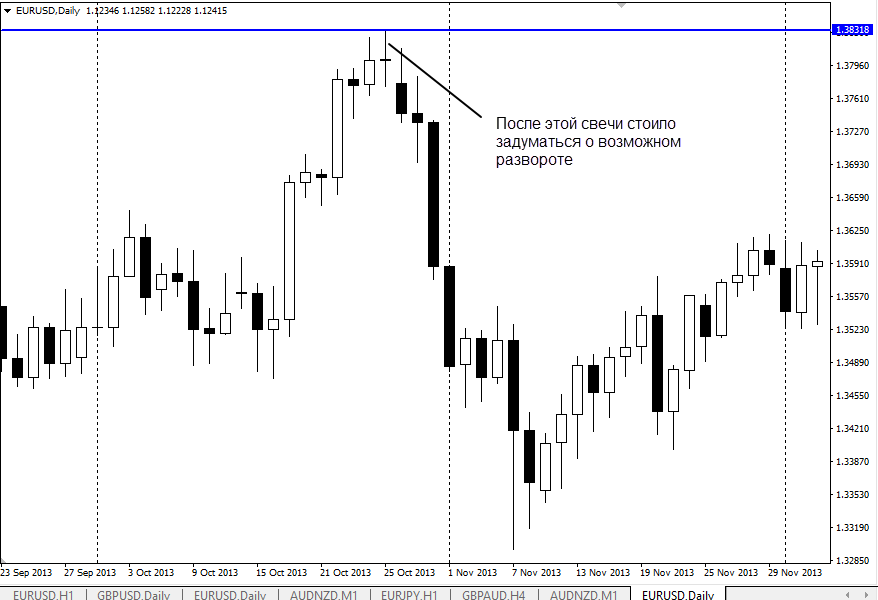

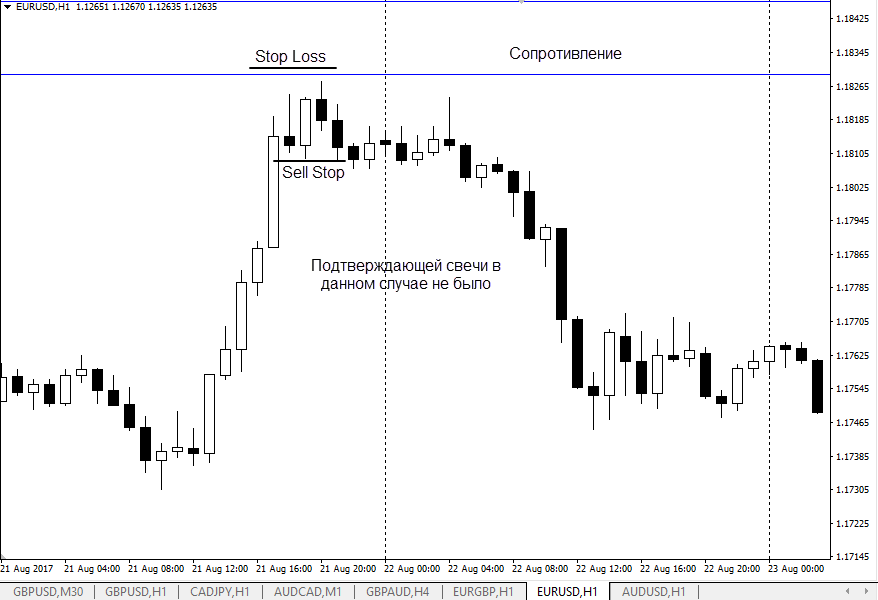

Модель сформировалась на вершине восходящей коррекции. После нее возобновился нисходящий тренд

Перевернутый молот соответствует неудачной попытке быков переломить ситуацию. Попытка изменить ситуацию говорит о замедлении текущего тренда

Правила работы:

- проверяем наличие уровня поблизости;

- модель берется в работу только если она сформировалась на трендовом движении;

- самый надежный вариант входа для падающей звезды – выставить ордер Sell Stop под минимум паттерна либо под Low подтверждающей свечи. По перевернутому молоту можно выходить по рынку либо ордером Buy Stop, размещенным над максимумом конструкции.

Разворотный паттерн неплохо отработал

Доджи-надгробие

Доджи-надгробие возникает, когда цены открытия и закрытия, а также минимум свечи совпадают, а максимум образует длинную верхнюю тень.

Доджи-надгробие говорит нам, что сначала цена была под контролем покупателей, которые двигали ее вверх. Однако потом продавцы взяли цену под свой контроль и вернули ее обратно. И наконец, рынок закрылся по той же цене, по которой и открылся. Это говорит нам о силе продавцов.

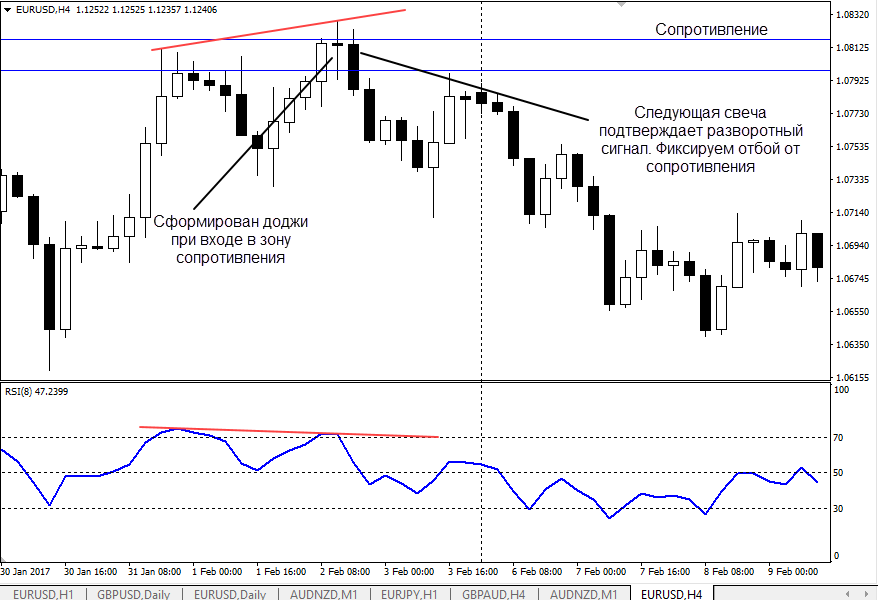

Как использовать свечу доджи-надгробие, если рынок в консолидации?

Мы знаем, что сопротивление – это область, где может возникнуть потенциальное давление со стороны продавцов. Поэтому если на уровне поддержки возникает доджи-надгробие, мы открываем сделку в шорт. Рынок отскакивает от более высоких цен и, скорее всего, развернется в обратном направлении.

Как использовать свечу доджи-надгробие, если рынок в тренде?

В сильном нисходящем тренде цена будет отскакивать от скользящей средней. Таким образом, мы можем открывать сделку в шорт, когда мы увидим свечу доджи-надгробие на уровне скользящей средней.

Резюме

Свечные паттерны разворота – это не готовая стратегия, а лишь инструмент анализа рынка. Его эффективность зависит только от того, как трейдер им пользуется. Профи работают едва ли не на чистом графике, ориентируясь по паттернам на старших таймфреймах. Новички же часто пытаются брать в работу все, что хотя бы отдаленно напоминает свечные формации и получают один стоп за другим.

Если хотите извлечь максимум пользы от свечных разворотных моделей, интегрируйте их в ТС, построенную на графическом анализе. Эти инструменты сочетаются идеально.

На роль такой ТС подходит Снайпер Х. Свечные паттерны дополнят точки входа, основанные на реакции графика на уровни.

Скачать базовый курс по Снайперу Х бесплатно здесь

Длинноногий доджи

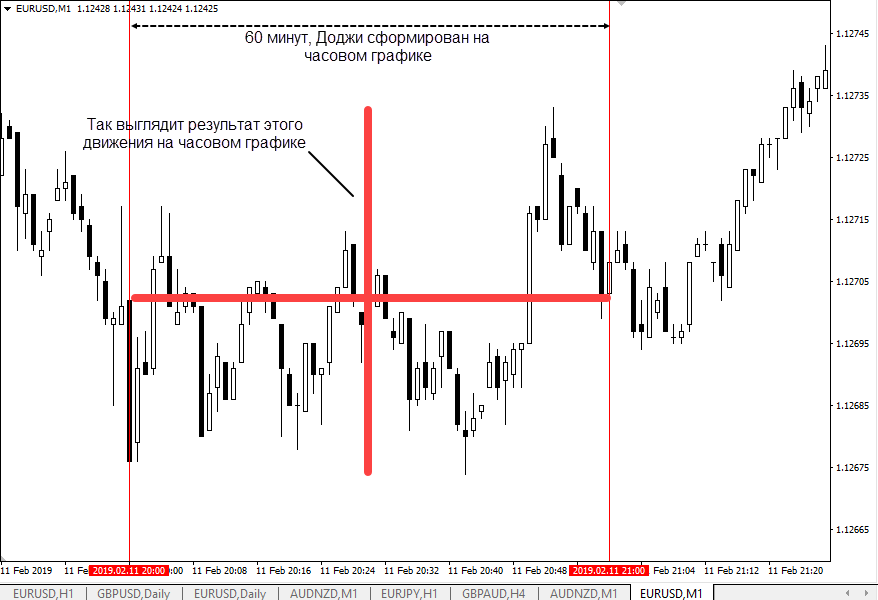

Длинноногий доджи возникает, когда цены открытия и закрытия совпадают, а тени максимумов и минимумов очень длинные.

Она означает, что рынок находится в состоянии неопределенности после огромного всплеска волатильности (которая обычно происходит после новостного события).

Как правило, после длинноногого доджи волатильность становится минимальной. Рынок должен сделать перерыв, прежде чем продолжить свое движение. Поэтому он будет находиться в диапазоне, накапливая позциии трейдеров.

Это означает, что вы можете открывать сделки в лонг возле минимумов или входить в шорт возле максимумов диапазона длинноногого доджи, в идеале на первом тесте.

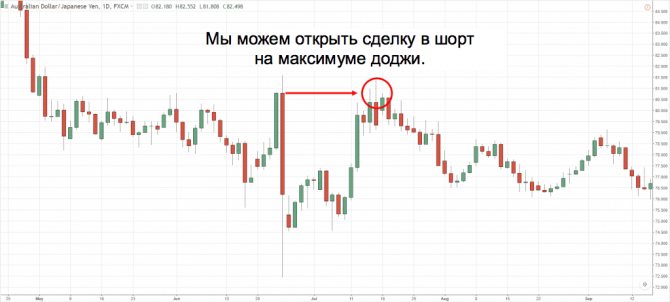

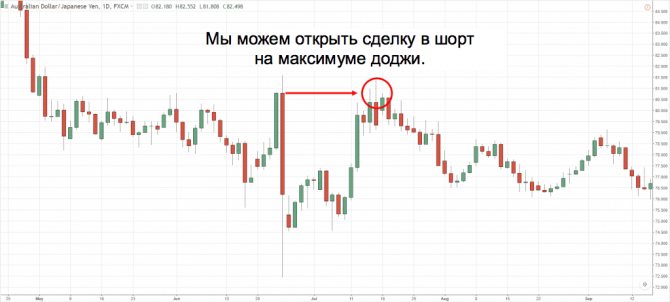

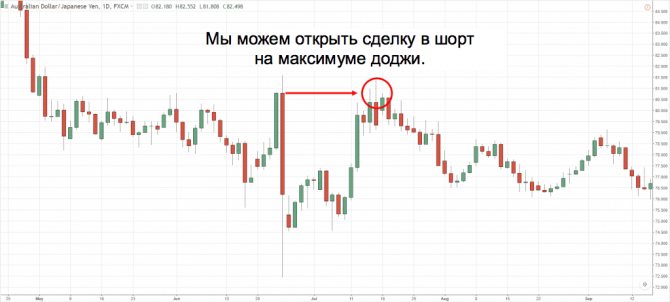

AUDJPY недельный таймфрейм.

На дневном таймфрейме AUDJPY мы можем открывать сделки в шорт на первом тесте максимумов доджи.

Если цена несколько раз тестирует максимумы или минимумы длинноногого доджи, то возникает вероятность пробоя.

AUDJPY недельный таймфрейм: рынок находится в диапазоне после формирования длинноногого доджи.

На дневном графике AUDJPY мы можем открывать сделку на пробой после многогратного тестирования ценой границ диапазона.

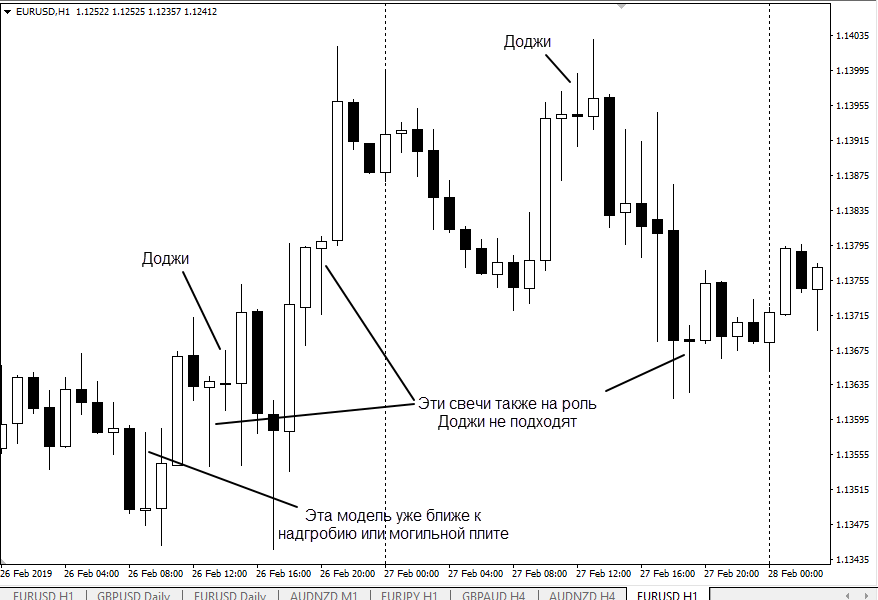

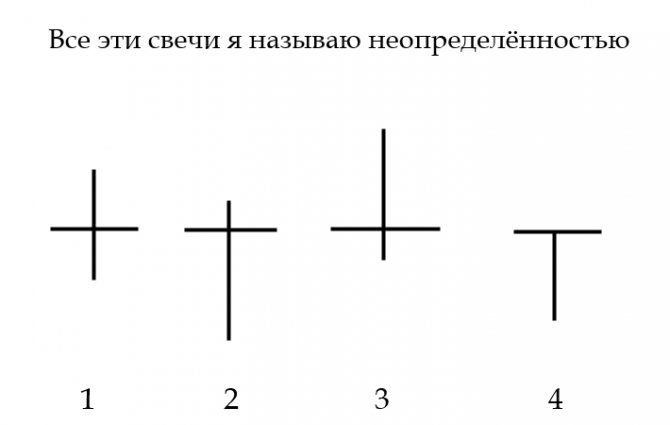

Доджи, харами, надгробие – определяем неопределённость

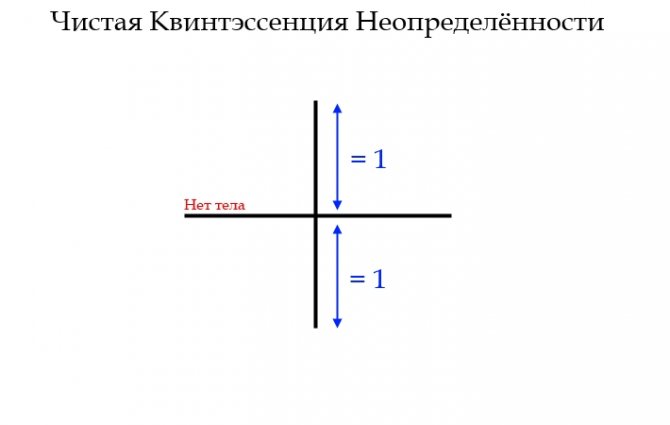

Я называю свечи с нулевым телом — неопределённостью. Другими словами, для меня свеча не имеющая никакого цвета не говорит о том, куда она собирается двинуться и поэтому, в таких ситуациях я просто остаюсь в стороне, стараюсь не ставить никаких отложенных ордеров, так как рынок и сам не знает направление, в котором желает двинуться.

Банально, если вы будете торговать на одной из таких свечей, то это равносильно тому, что вы подбросите монетку. Ведь ваш шанс на победу будет равен 50%, а это не та вероятность, на которую стоит рассчитывать в торговле на валютном рынке.

Доджи — определяем неопределённость

В целом, сама эта свеча является идеальным воплощением моего понимания неопределённости, так как она имеет два равных шипа и тело не имеющее цвета.

А теперь, просто задумайтесь, что она может значить?

Ничего она не значит. Рынок просто не понимает то, куда он хочет двигаться, трейдеры не понимают того, куда они хотят толкать рынок, я не понимаю смысла в торговле при образовании данной свечи.

Но, тут есть одна приятная вещь, которая очень часто будет помогать вам определять неопределённость. А теперь, внимание.

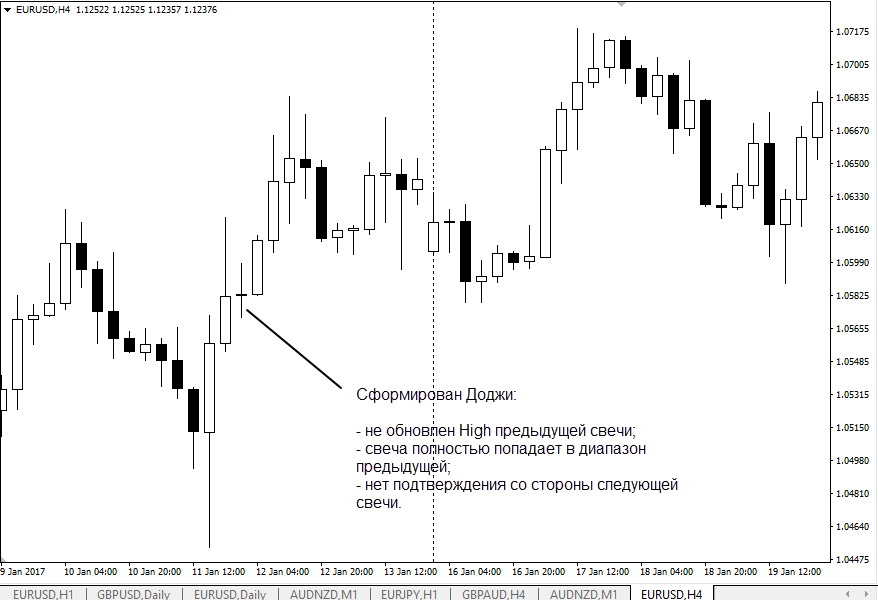

Закон №1: неопределённость определяется следующим баром.

Уверен, что теперь вы наверняка запомните этот закон. Но, если с усвоением информации всё понятно, то стоит разобраться с четырьмя типами определения, ведь в данном моменте могут быть кое-какие осложнения.

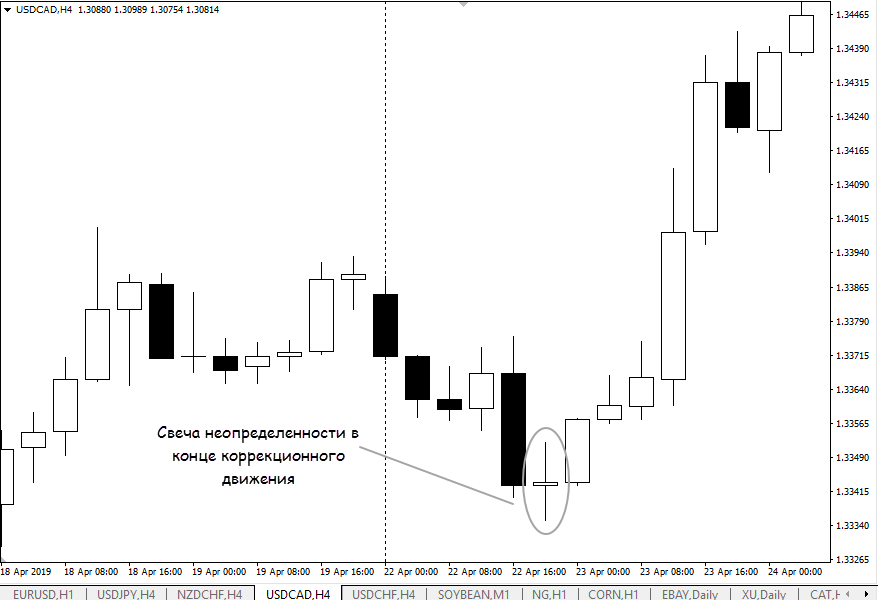

4 способа определить настроение свечи неопределённости

Тут всё делается просто, ведь вторая свеча может нам показать как желание, так и нежелание рынка двигаться в том или ином направлении.

- Нежелание показывается шипом.

- Желание пробоем.

Рассмотрим пример:

На рисунке выше вы можете увидеть то, как свеча образовавшаяся после неопределённости попыталась пробить её максимум и закрепиться над ним, но этого у неё не получилось и поэтому после себя она оставила шип, который говорит о нежелании двигаться вверх, хоть и само тело свечи имеет бычий цвет.

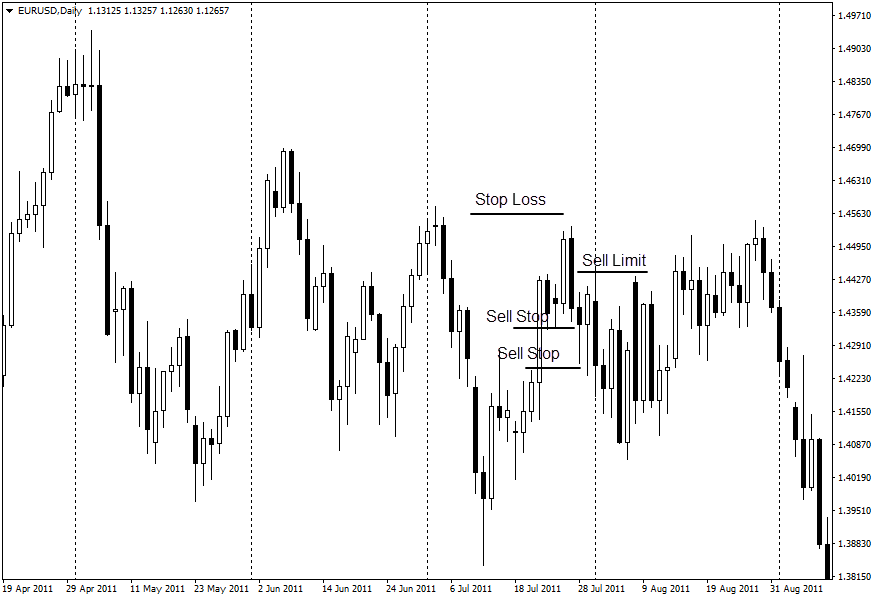

Давайте рассмотрим пример желания, также на валютной паре EUR/USD.

А в данном случае мы можем наблюдать то, что свеча идущая за неопределённостью истинно пробивает её вниз, тем самым она нам говорит о том, что рынок хочет снижаться, что и происходит.

Как видите, всё достаточно просто, нужно лишь дождаться необходимого момента и вуаля, прибыль на депозит.

Подводим итог

В целом, если вы внимательно читали статью, то вы уже сделали правильные выводы, но позвольте мне подтвердить их.

- Если вторая свеча пробивает шипом максимум, то это говорит на о том, что рынок не хочет расти, а собирается снижаться.

- Если второй бар пробивает максимум истинно, то это определяет неопределённость как бычью свечу, мы можем торговать на покупку.

- Если вторая свеча пробивает шипом минимум, то это говорит нам о нежелании рынка снижаться, поэтому нам необходимо рассматривать только покупки.

- Если второй бар пробивает минимум истинно, то это определяет неопределённость как медвежью свечу, мы можем торговать на продажу.

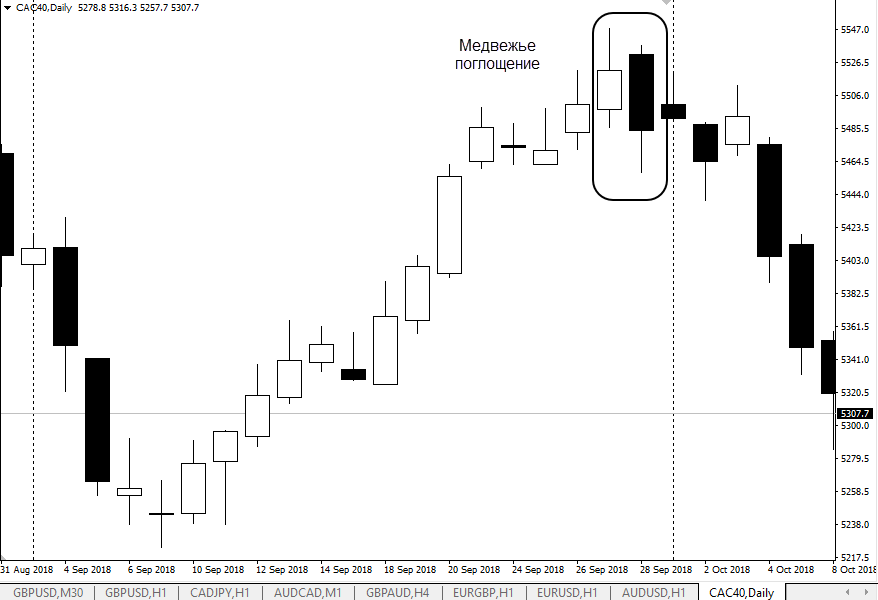

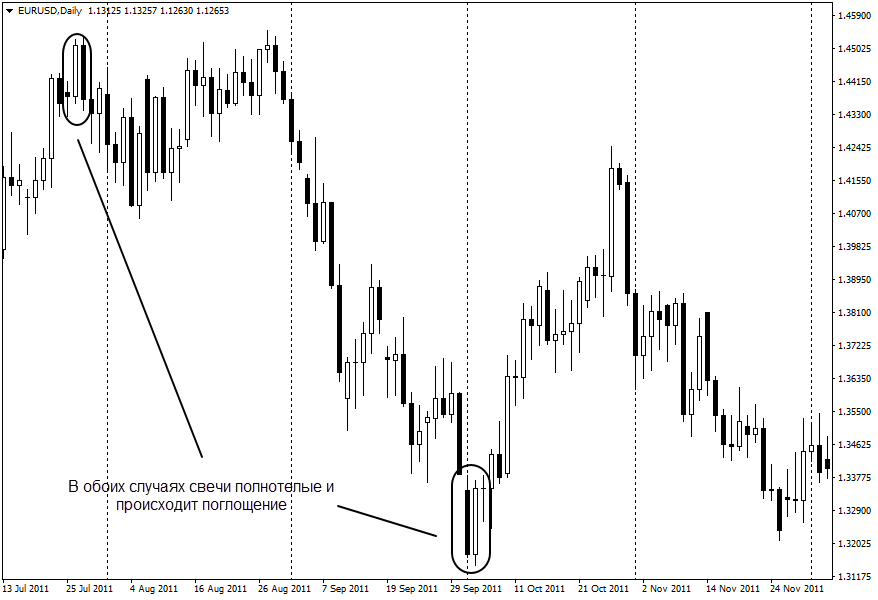

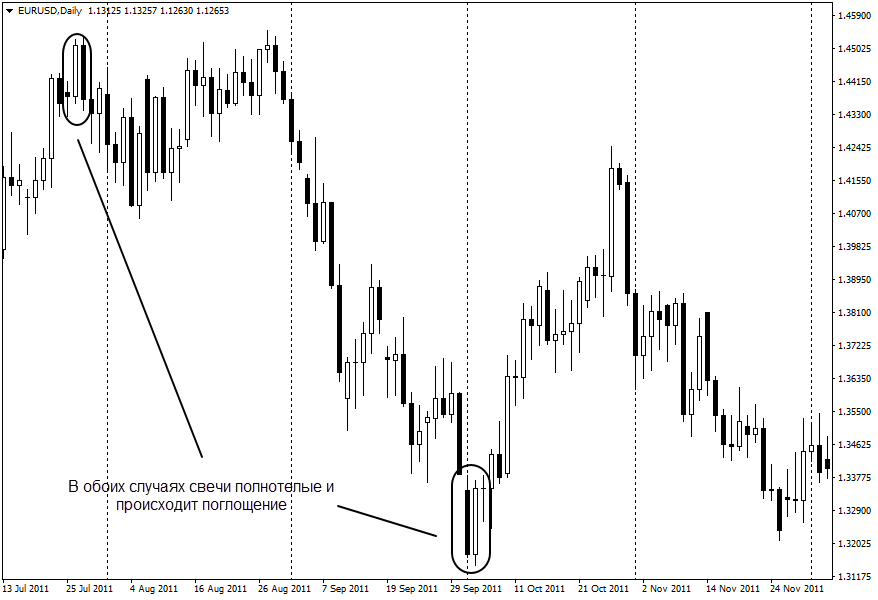

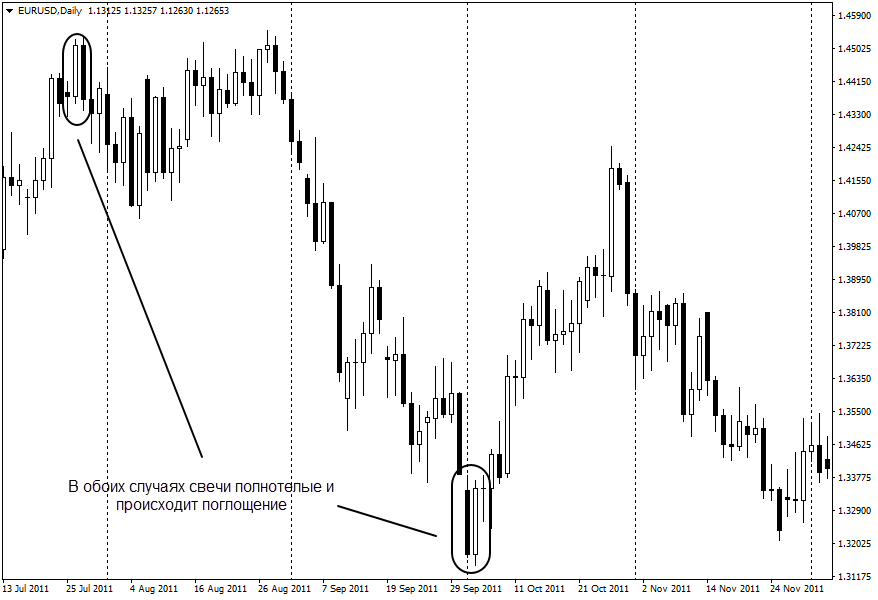

Бычье и медвежье поглощения

Эти свечные паттерны разворота в отличие от предыдущих формируются уже на 2 свечах. Модель считается сильной и часто появляется на завершении трендов.

Характеристики:

- на графике паттерн выглядит как 2 свечи разного цвета, находящиеся рядом;

- желательны небольшие тени;

- тело второй свечи полностью поглощает тело первой;

- в поглощающей свече не должно быть длинной тени со стороны предполагаемого движения;

- если 2-я свеча поглощает еще и тени первой, то сила сигнала усиливается;

- на второй свече может происходить обновление High/Low тренда.

Свечная формация четко указала на готовящийся разворот

Еще пара примеров поглощений

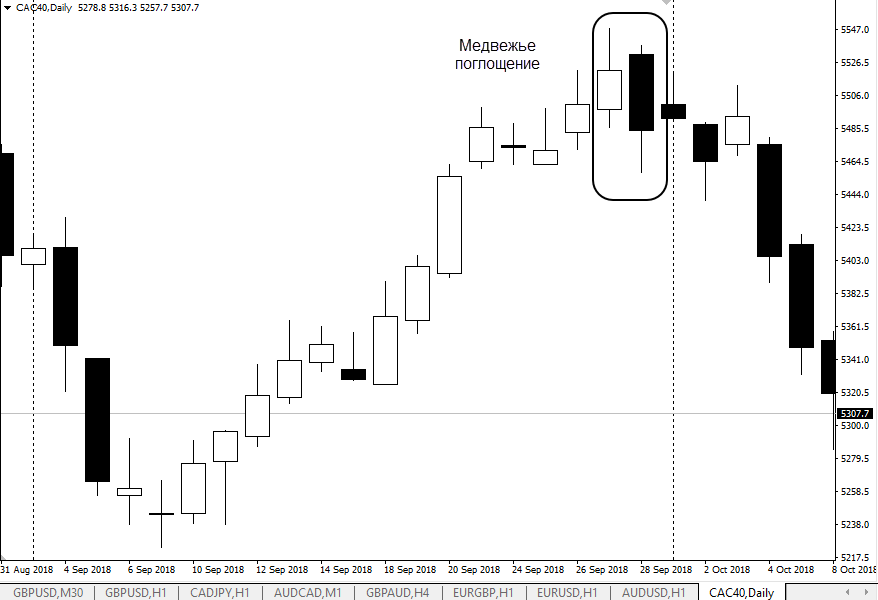

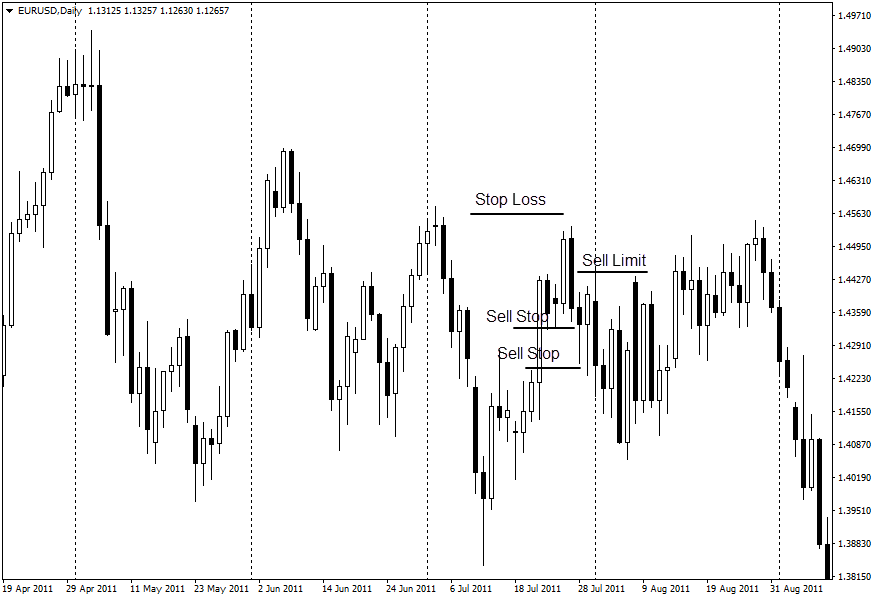

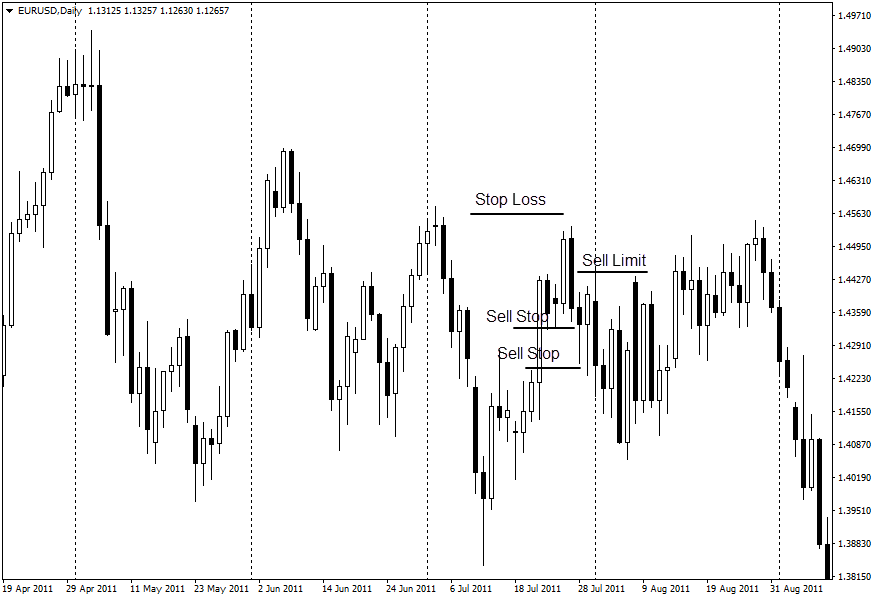

Как торговать паттерн:

- проверяйте есть ли поблизости уровень;

- во флете в работу такие формации не берите;

- входить можно как стоп ордером, вынесенным за High/Low поглощающей или подтверждающей свечи, так и лимитным отложенным ордером. Ордера Sell и buy Limit выставляем с расчетом, что состоится коррекционное движение примерно до уровня коррекции в 50,0% от диапазона 2-й свечи.

Три варианта входа на медвежьем поглощении

Паттерн этого типа встречается часто, внимательнее изучите график любого актива и найдете десятки поглощений.