Разворотные модели можно назвать одной из наиболее популярных тем в анализе на рынке. Не смотря на все предостережения со стороны обучающих программ и курсов, новички всё равно стараются искать точки разворота и заходить в рынок так, чтобы “наверняка”. Отчасти это можно понять, так как никто не хочет сидеть даже в небольшой просадке. Но вместе с этим входить на необоснованных уровнях не целесообразно, тренд скорее продолжится, чем прекратится. Поэтому начинающему трейдеру просто необходимо знать сигналы к развороту и уметь их торговать. Рассмотрим один из самых популярных сетапов – пин бар, очень простую и эффективную модель.

| № | БРОКЕР | MIN. ДЕП | ГОД ОСНОВ. | РЕГУЛЯТОР | БОНУС | ДУ | ДЕМО | МОБ. ВЕРС. | ОЦЕНКА |

| 1 | РЕГИСТР. | от 0$ | 1998 | FSA, TFC | 15-30% | ПАММ | 9.9 | ОБЗОР | |

| 2 | РЕГИСТР. | 10$ | 2009 | ISFC, CySEC | 25-120% | CopyFX RAMM | 9.6 | ОБЗОР | |

| 3 | РЕГИСТР. | 5$ | 1999 | MFSA, Vanuatu Fin., FSC, Lab. FSA | 9.8 | ОБЗОР | |||

| 4 | РЕГИСТР. | 100$ | 2007 | The Financial Commission, FSA | 20% | RAMM | 9.1 | ОБЗОР |

Из данной статьи Вы узнаете:

- Что такое пин бар?

- Причины образования пин бара

- Где образуются пин бары?

- Как торговать пин бар?

- Сходство со свечными моделями

- Заключение

Что такое пин-бар?

Пин-бар – это одна из главных моделей Price Action. Его название произошло от имени известного персонажа Пиноккио из сказки Карло Коллоди.

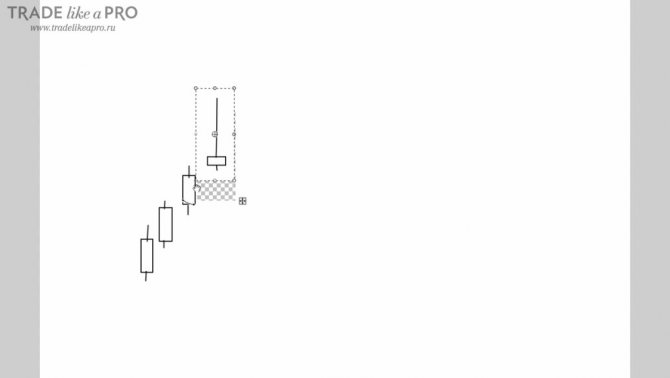

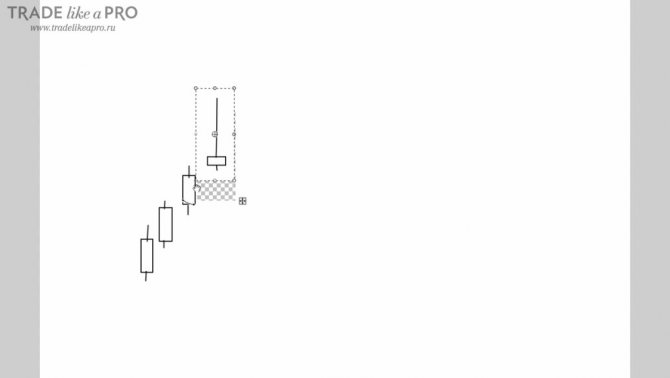

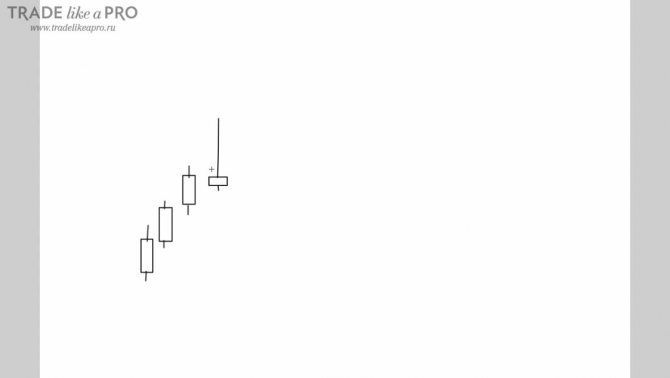

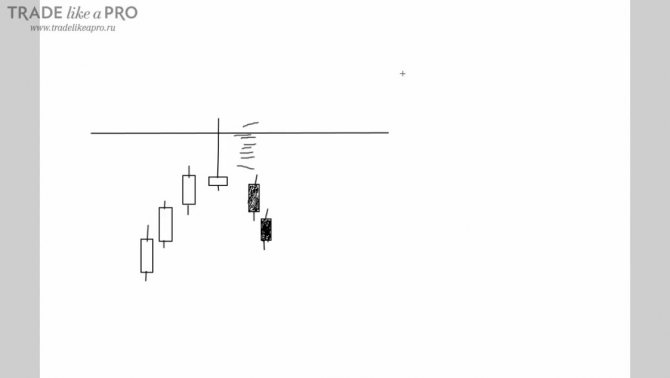

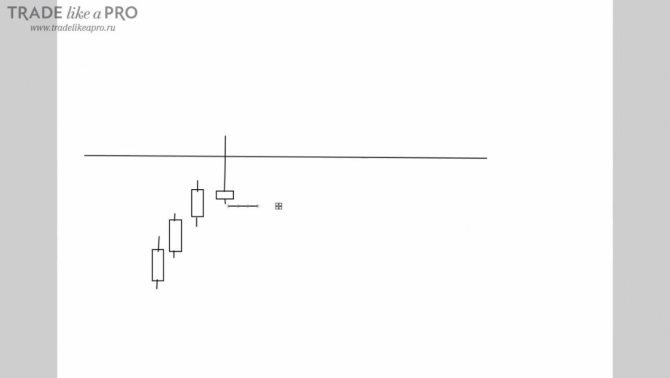

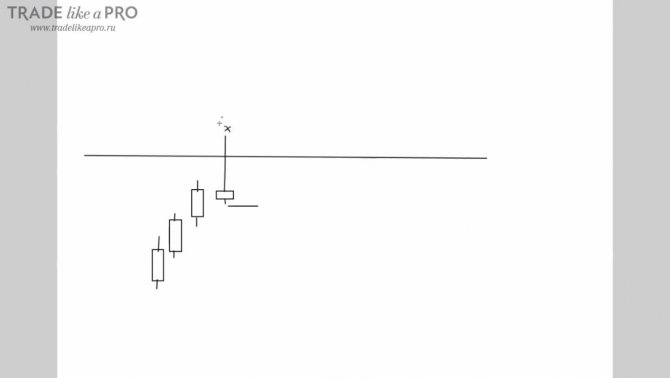

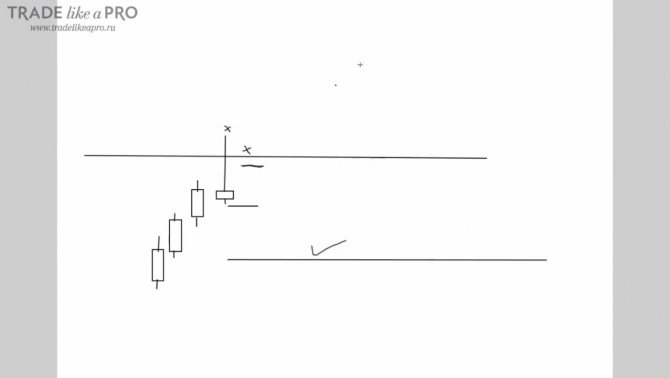

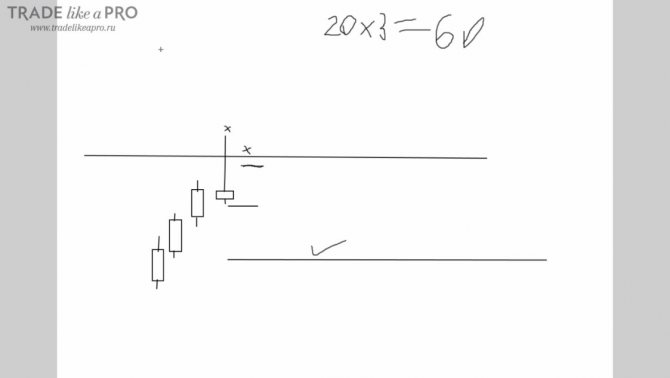

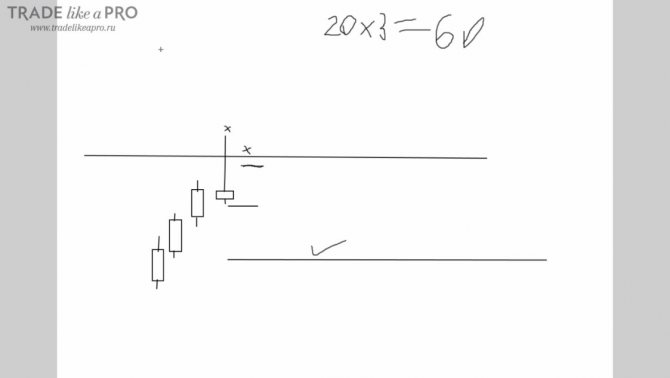

Давайте представим, что у нас есть график. Тренд направлен вверх и цена растёт. Затем появляется свеча с маленьким телом. И при этом у неё есть небольшая тень с одной стороны и большущая тень с другой:

Это и есть не что иное, как пин-бар.

Пин-бар – это разворотная модель, предполагающая разворот цены. Это свеча, у которой маленькое тело, длинный хвост с одной стороны и небольшой с другой.

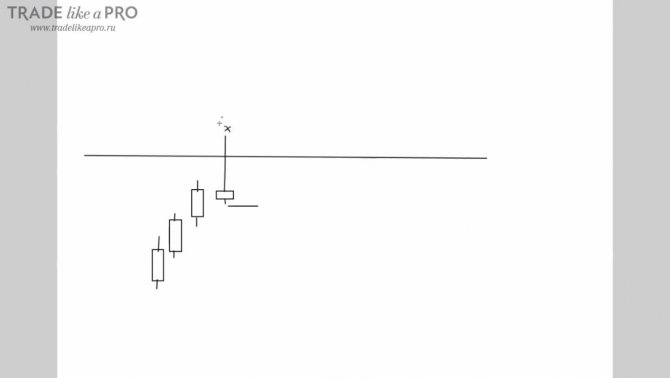

Причём тело сетапа должно находится внутри диапазона предыдущей свечи, то есть от точки High до точки Low предыдущей свечи.

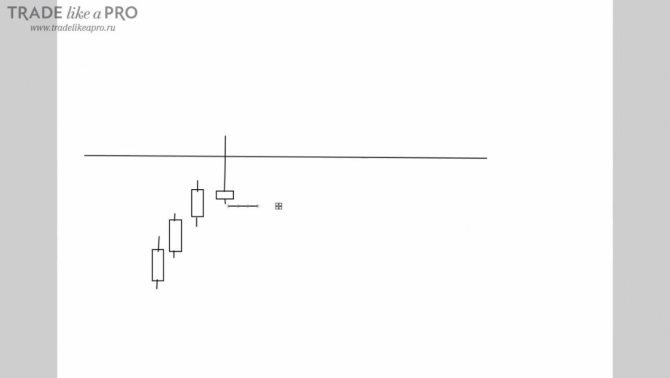

Если бы его тело не было в диапазоне предыдущей свечи (как в примере показанном ниже), то мы бы не называли это пин-баром, так как он не отвечает характеристикам фигуры:

Как мы можем объяснить появление этой фигуры на графике ?

Мы наблюдали за движением цены вверх. Затем на свече, которая впоследствии стала пин-баром, произошёл сильный разворот. Люди очень долгое время покупали, а затем в силу различных факторов цена пошла в обратную сторону.

Что произойдёт с позициями игроков, которые выставляли ордера на покупку? Они потеряют свои деньги, так как у них сработают стоп лоссы. И именно это было целью данного разворота. Сбор стоп-лоссов тех, кто стоял в покупках.

Так как данное движение было резким, то активировалось ещё много приказов на продажу, которые наверняка выставляли другие трейдеры, ожидающие подобной ситуации.

И всё это привело к тому, что у свечи на графике нарисовался длинный хвост и маленькое тело.

Теперь покупатели, у которых сработали стопы, начнут входить в продажи, а те, у кого сработали отложенные приказы не будут спешить выходить из них, потому что они уже немного в профите.

Таким образом, мы можем наблюдать смену настроения рынка, а также фигуру, которая называется пин-баром.

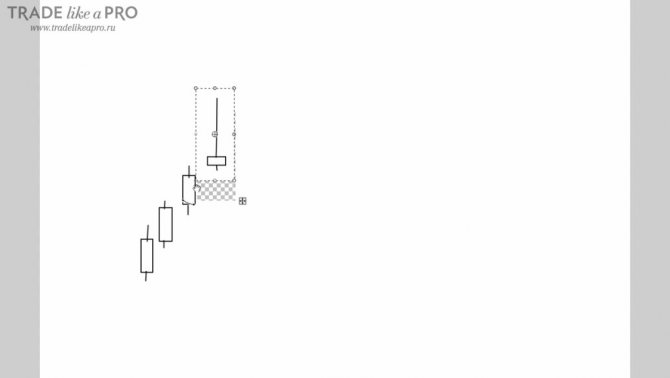

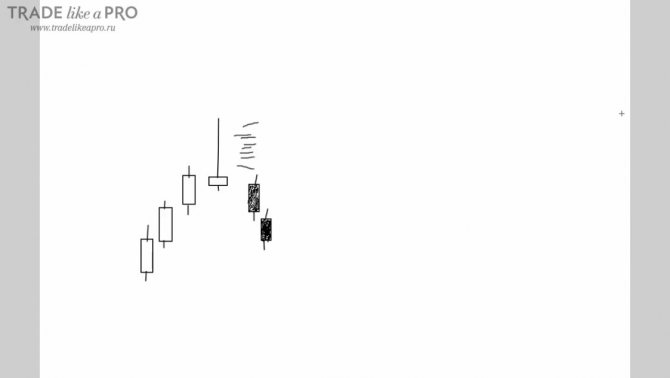

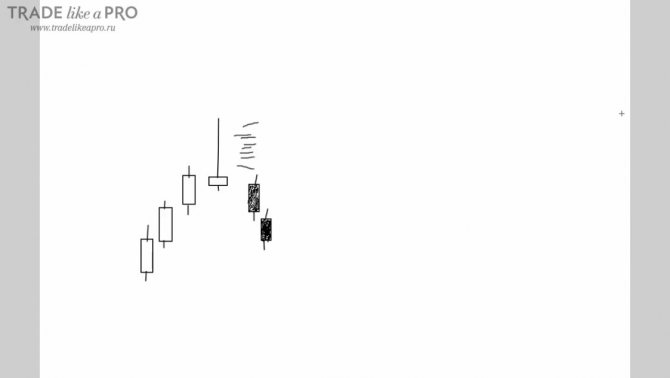

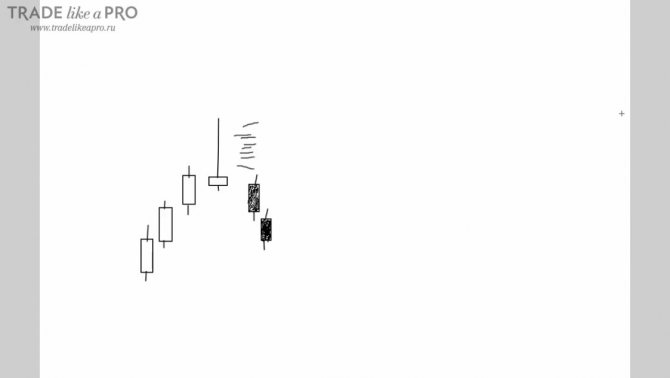

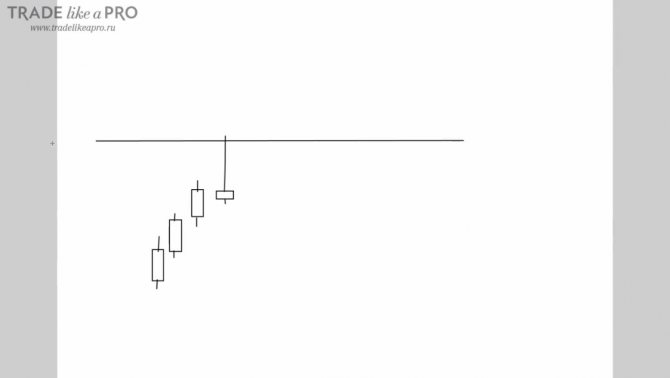

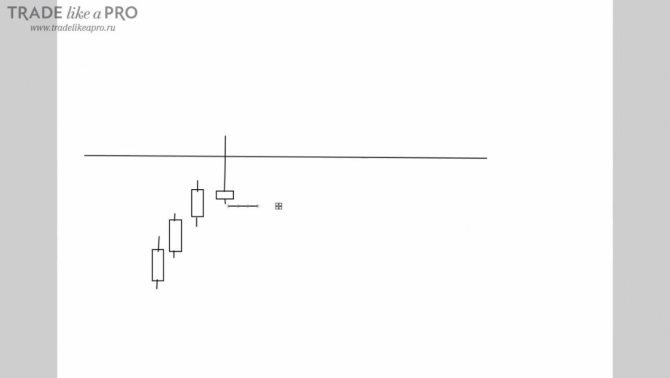

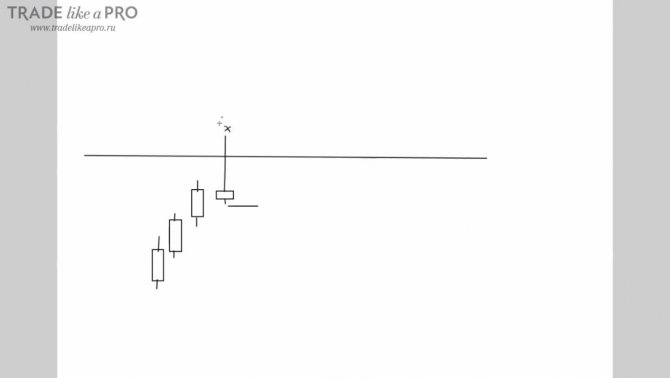

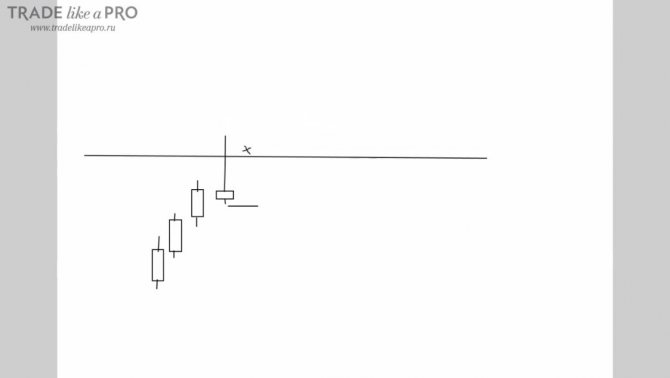

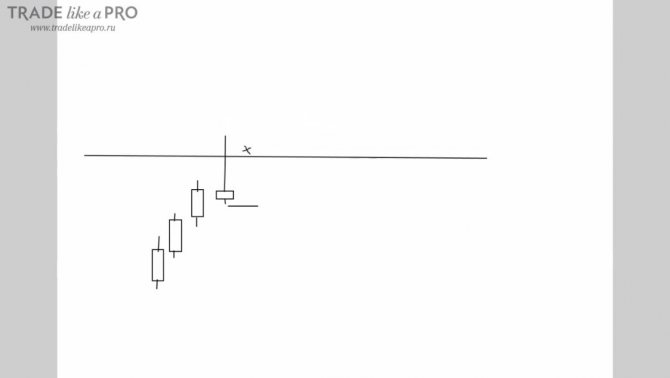

Это разворотная модель, поэтому в дальнейшем мы ожидаем движение вниз. А именно медвежьи свечи:

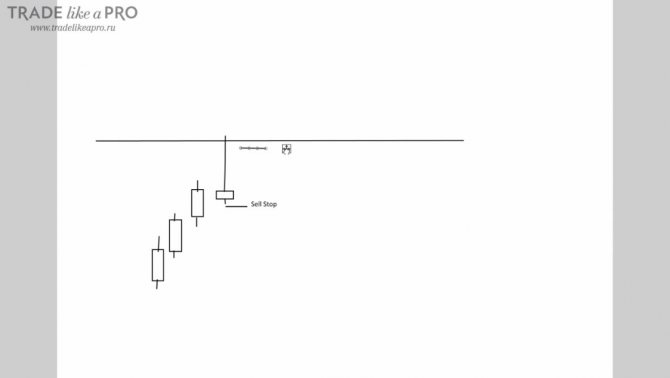

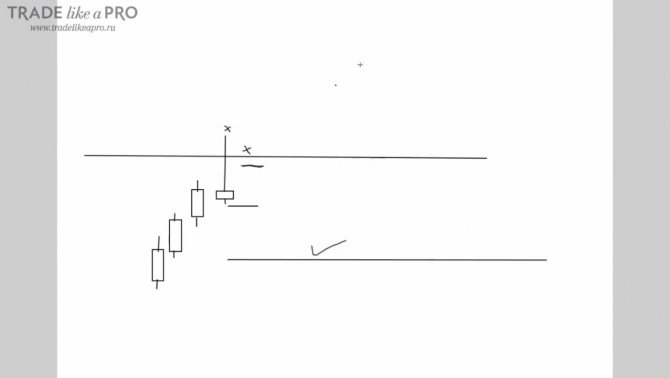

Для того, чтобы взять данный паттерн нам необходимо, чтобы у пин-бара была точка опоры. Это должен быть дополнительный фактор, дающий нам право предполагать, что дальше произойдёт движение вниз. Нам нужен опорный уровень, уровень поддержки или сопротивления, от которого отталкивается пин-бар:

Если точки опоры нет, то данный паттерн брать для открытия сделок мы не будем.

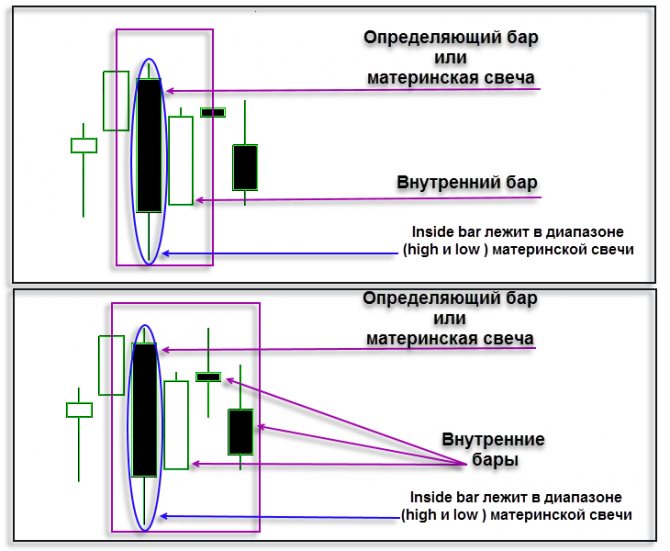

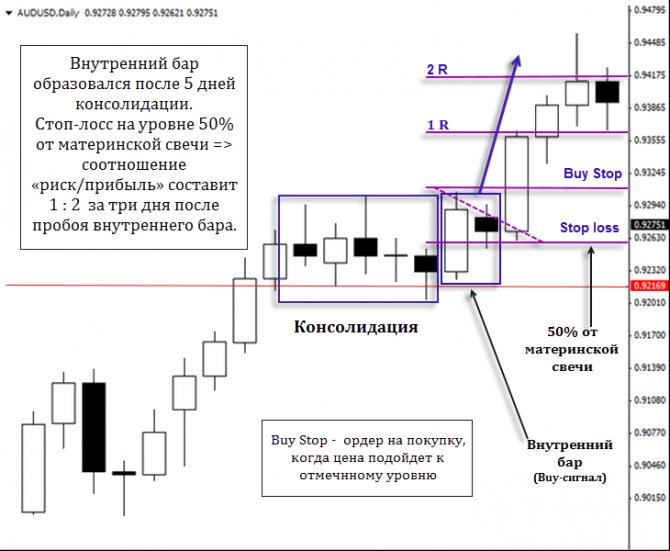

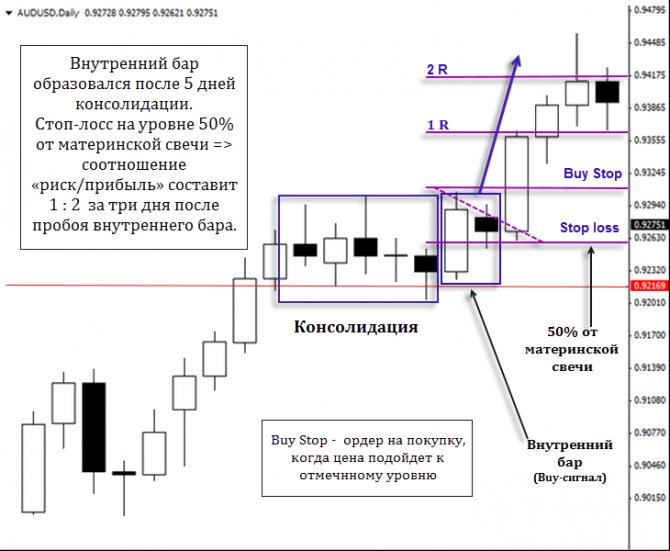

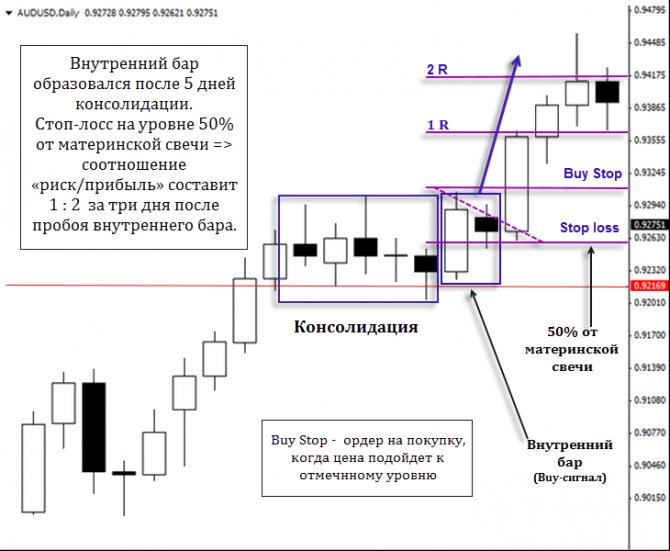

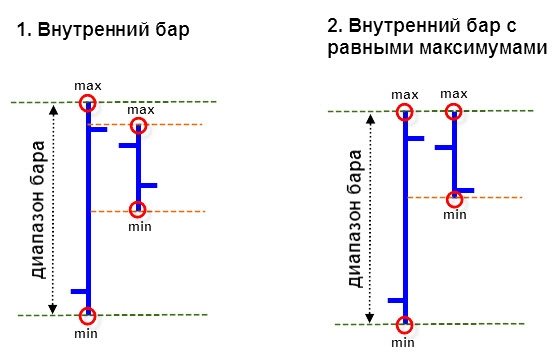

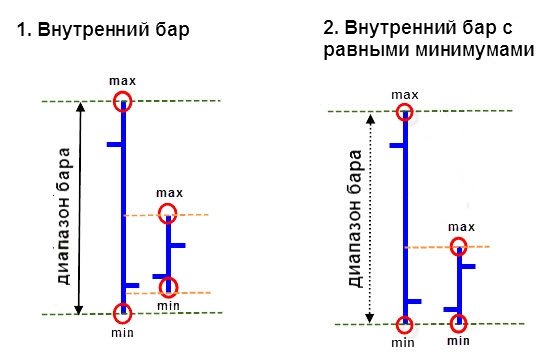

Виды внутренних баров

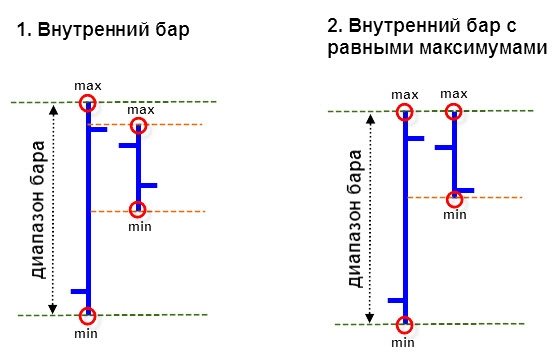

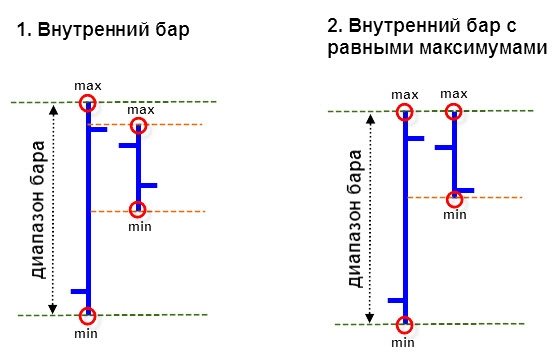

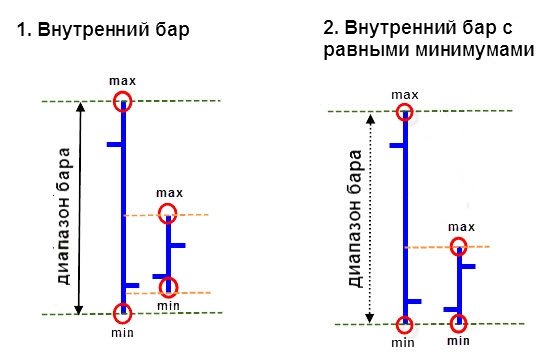

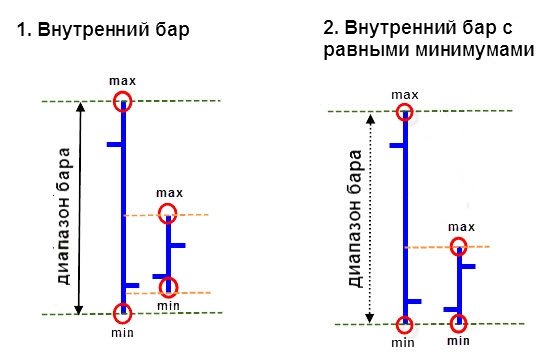

В числе разнообразия видов этого паттерна следует выделить его классическую форму, когда материнская свеча удерживает его в своем диапазоне. При этом его максимальные/минимальные значения ограничены материнскими значениями. В свою очередь, внутренний бар со своим диапазоном может стать материнским еще для нескольких внутренних баров. В качестве диапазона может использоваться тело материнской свечи или ее тени, но это не суть важно.

Допускается ситуация, когда материнская свеча и свеча внутренний бар характеризуются равными минимальными значениями. Тогда у материнской свечи максимальное значение больше. Если же у них одинаковы максимальные значения, то у материнской свечи обязательно будет большим минимальное значение. Показатели «High» и «Low», как у материнского бара, Inside Bar иметь не может – это его отличительная «фишка».

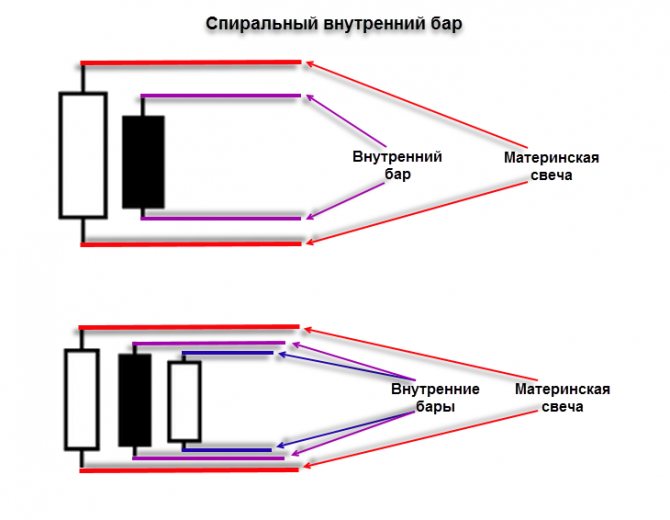

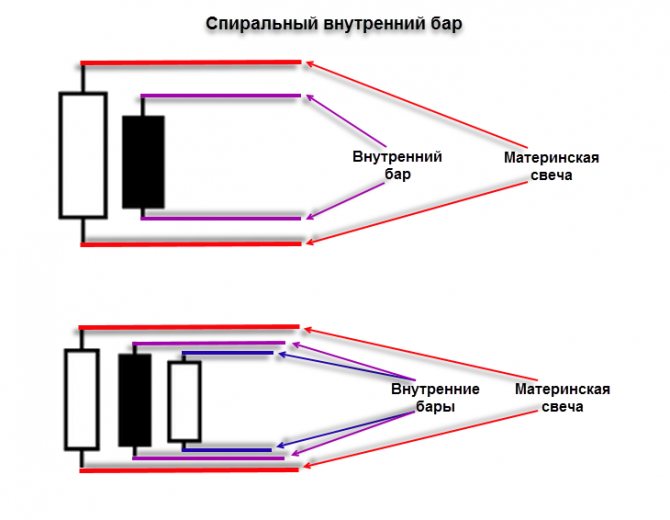

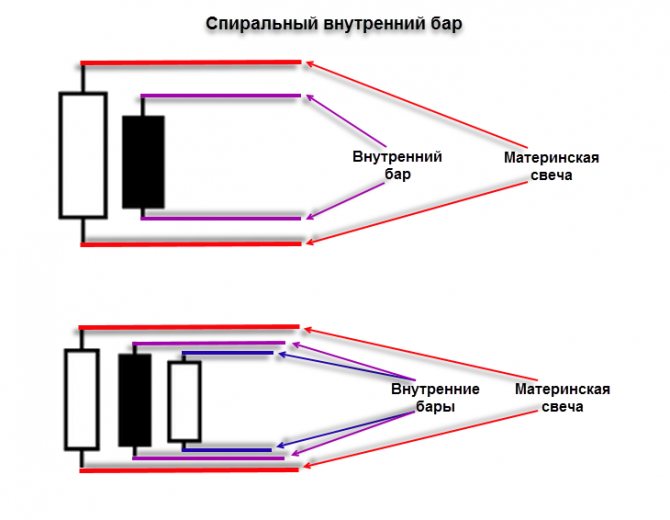

Анатомия IB проста и на графике легко читаема. Например, если рассматривать модель спирального внутреннего бара, то по своему принципу она напоминает «русскую матрешку». Здесь каждый новый внутренний бар вкладывается в диапазон стоящего перед ним бара. Длиной этой спирали измеряется возможная сила ее пробоя.

Спиральный внутренний бар.

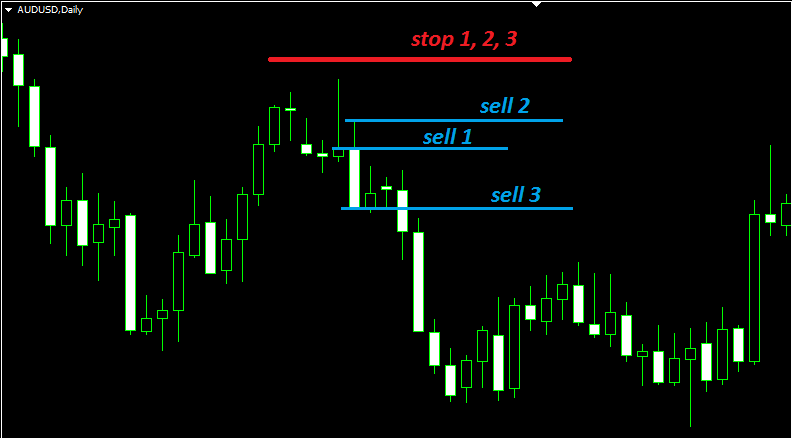

Совет: поскольку IB можно рассматривать в качестве пробойного сетапа, торговать с ним можно по пробою материнской свечи в обоих направлениях. К примеру:

- Если вошли по Buy, то Stop устанавливайте немного выше материнской свечи.

- Если вход осуществлен по Sell, то Stop лучше поставить несколько ниже материнской свечи.

На графике иногда вырисовывается возможность более раннего входа (когда материнская свеча ещё не пробита), что присуще сильному тренду. Для новичков такой вход не актуален, поскольку здесь нужна хорошая торговая стратегия. Внутренний бар посылает сигнал, требующий серьезной проверки и подтверждения. Если достаточным торговым опытом вы не обладаете, без подтверждения позицию не открывайте.

В Академии Форекса работают профессионалы трейдинга. Им знакомы все тонкости торговой игры. Хотите бесплатно пообщаться с ними и получить дельные советы? Ниже по ссылке можно записаться на индивидуальное занятие с трейдером-преподавателем:

Запись на бесплатное тестовое занятие с трейдером Академии Форекса здесь.

Для связи с вами и согласования деталей индивидуальной online консультации нам необходимы только ваши контактные данные.

Как входить в рынок по Пин-бару ?

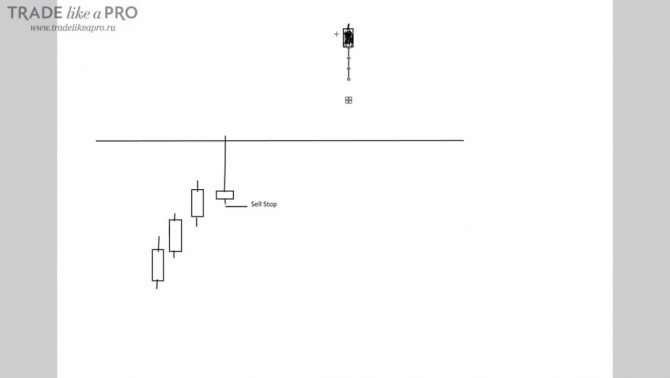

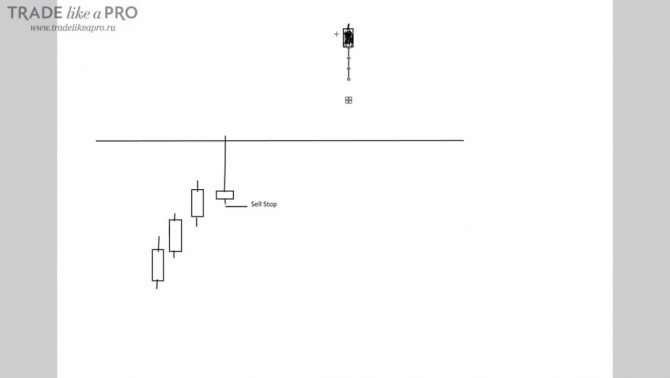

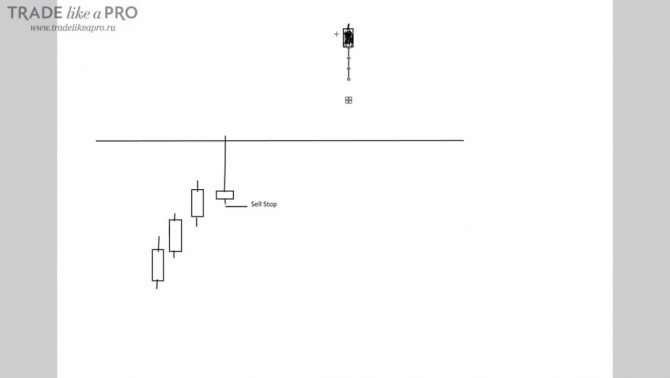

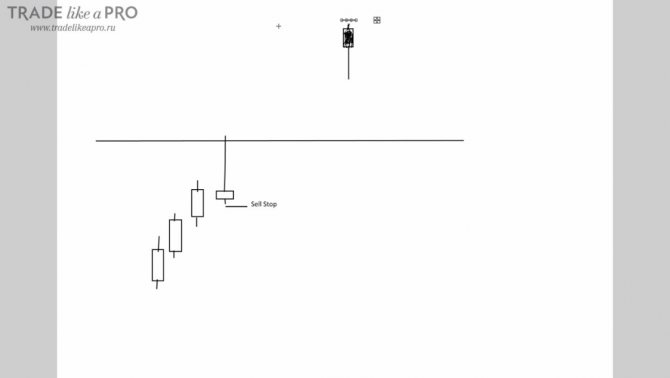

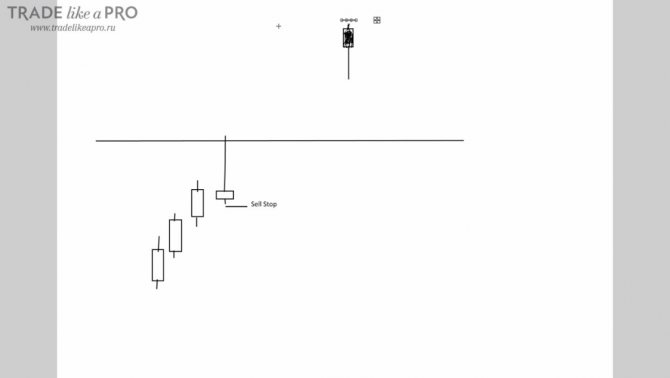

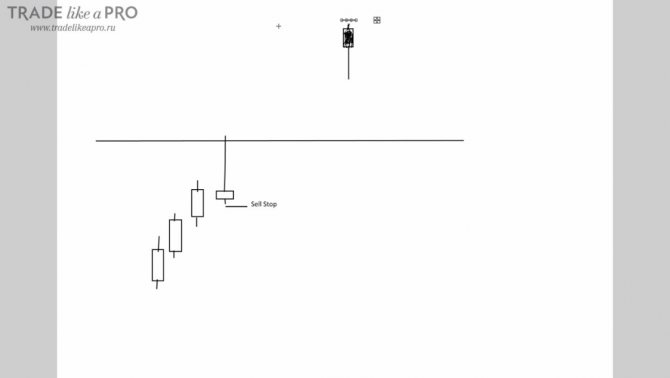

Вход отложенными ордером ниже короткой тени

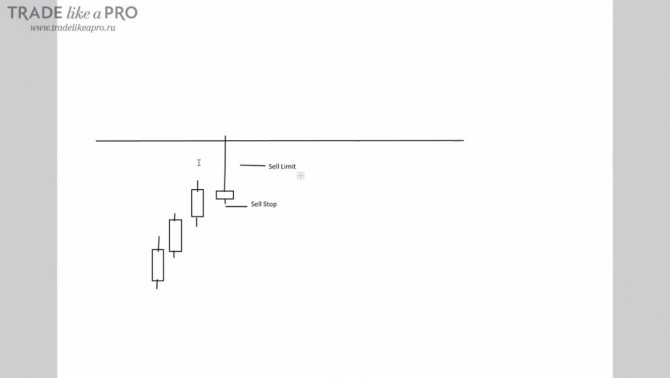

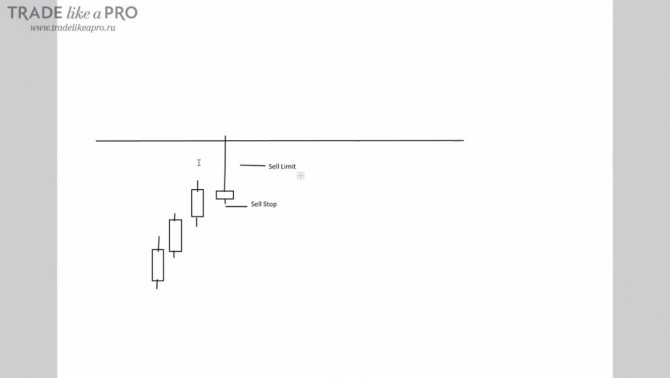

Стандартный вход по пин-бару осуществляется выставлением отложенного ордера ниже короткой тени свечи:

Если пин-бар вырисовывается в противоположную сторону после движения вниз, то ставим отложенный ордер buy stop выше короткой тени свечи:

Данный классический метод основан на том, что если цена не захочет разворачиваться, а продолжит своё активное движение по предыдущему тренду, то наш отложенный ордер не активируется, и мы сможем его удалить.

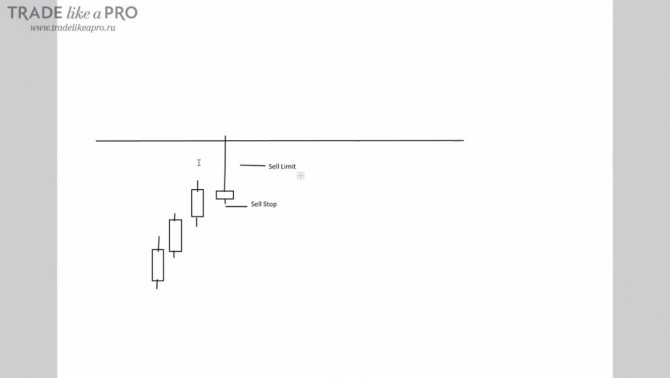

Второй метод: «Ждать отката на 50% свечи»

Для того чтобы воспользоваться вторым методом, нам требуется выставить отложенный ордер примерно на её середине:

Это называется лимитный ордер. В данном случае sell limit.

Плюс данного входа в том, что мы получим больше прибыли, так как сможем войти по более выгодной для нас цене.

Минус заключается в том, что рынок никому нечего не должен, потому и откатываться на середину сетапа цена не обязана. А если ордер не активируется, то мы и вовсе ничего не заработаем.

Третий метод: «Вход отложенным ордером возле уровня»

Сразу уточню, что в своей торговле я использую именно этот метод.

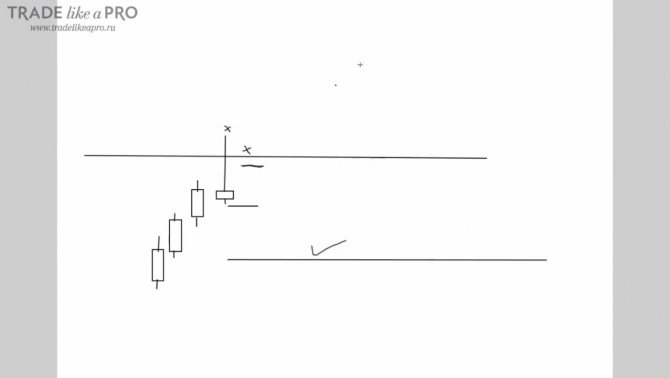

Выставляем отложенный ордер чуть ниже уровня:

Обратите внимание, что уровень может находиться не обязательно на самом краешке свечи. Он может находиться как угодно и где угодно:

Отложенный ордер выставляется прямо под уровнем.

Как использовать и почему работают пин-бары

Длинная тень свечи говорит нам о сильном движение в одну сторону и резком перенаправлении в другую. Это сильный импульс. Можно привести пример обычный мяч. Если мы его бросим на пол, то он ударившись (немного деформируясь) отскакивает от пола. В трейдинге примерно то же самое. Было усилие, но в итоге инерция пошла в другую сторону.

В экстремуме срабатывают множество отложенных ордеров на пробой уровня у трейдеров. Тем самым собирая ликвидность в тени (грубо говоря «топливо» в руках профессионалов). Резкий разворот заставляет закрываться тех, у кого сдают нервы и они фиксируют свои прибыли. Так же в игру включаются новые участники, которые видя пин-бар открывают короткие позиции.

Однако торговать лишь на основе пин-бара не стоит. Лучше когда сигнал подтверждается другими индикаторами или фигурами.

- Фигуры технического анализа Форекс

- Свечные модели и паттерны на примерах

- Дивергенция и конвергенция в трейдинге

- Зона перекупленности и перепроданности

Похожие записи:

- Японские свечи: подробное руководство для начинающих

- Дивергенция и конвергенция в трейдинге на примерах

- Как определить разворот тренда — 7 проверенных…

- Ишимоку — 3 прибыльных торговых стратегии

- Пробой уровней в торговле — обзор 7 стратегий

- Индикатор Параболик (Parabolic SAR) — как пользоваться

- Индикатор Моментум (Momentum) — сигналы и описание

- VSA анализ с нуля — 4 базовых сигнала на примерах

Какой из данных методов лучше?

Нет чёткого ответа, какой метод входа лучше. Всё зависит от ситуации. От себя добавлю, что если я не уверен в пин-баре, то я выставляю отложенный ордер чуть ниже тени. Если есть заметный уровень, то я стараюсь выставить отложенный ордер рядом с ним.

Откат на 50% я в своей торговле не использую, потому что ориентируюсь на уровень.

Иногда отложенный ордер возле уровня совпадает с уровнем 50% свечи. Но это необязательный фактор.

Чтобы очень сильно себя не запутывать, я рекомендую использовать классический метод входа. А именно ставить отложенный ордер чуть ниже короткой тени пин-бара. Для новичков на первых порах этого будет вполне достаточно.

Часто задаваемые вопросы

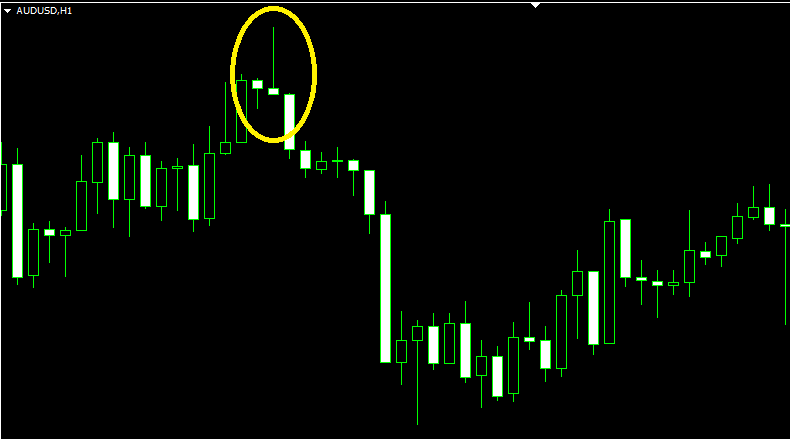

Прежде чем начинать торговать IB на большом таймфрейме, научитесь «узнавать» и понимать его на малых временных периодах. Часовой и четырехчасовый таймфреймы слишком часто показывают ложные пробои по внутренним барам. Немного тренировки и вы сможете инсайд бар на ТФ4 сочетать с трендом дневного графика. Нам часто задают разноплановые вопросы по IB, поэтому мы решили ответить здесь сразу на несколько наиболее актуальных вопросов.

- О цвете материнской свечи.

Цвет самого внутреннего бара, как окраска материнской свечи, при закрытии не играет никакой роли. Как не имеет значения, в каком направлении они закрылись. Если это точно внутренний бар, и он находится в гармонии с дневным графиком – ситуацию можно считать нормой.

- Внутренние бары модифицируют в фейк.

Распознать, где фейк, а где сетап иногда сложно, как и сложно предугадать, насколько надежна, например, будет ваша новая стратегия. Внутренний бар от фейка можно распознать, но для этого нужна хорошая практика.

- Как предотвратить модификацию IB в фейк?

Старайтесь не торговать внутренний бар против направления рынка! Он отлично и надежно работает на дневных графиках. В противоположном тренду направлении можно заходить, когда уровень поддержки/сопротивления уже четко отработан. Помните, что стратегия для Inside Bar вне дневного графика – прерогатива опытных трейдеров, всем остальным рекомендуем не покидать пределы дневного графика.

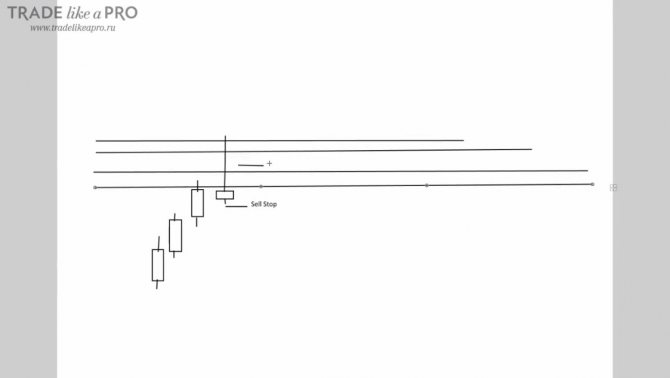

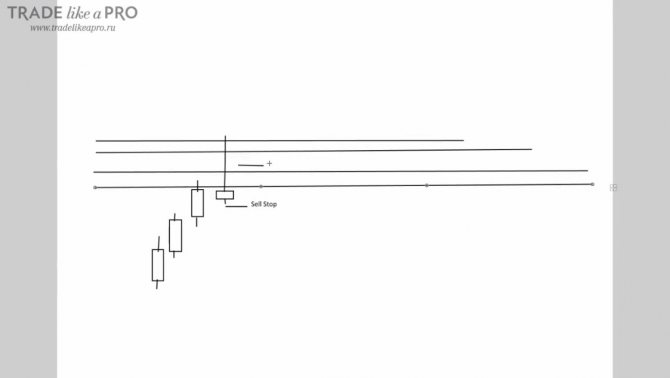

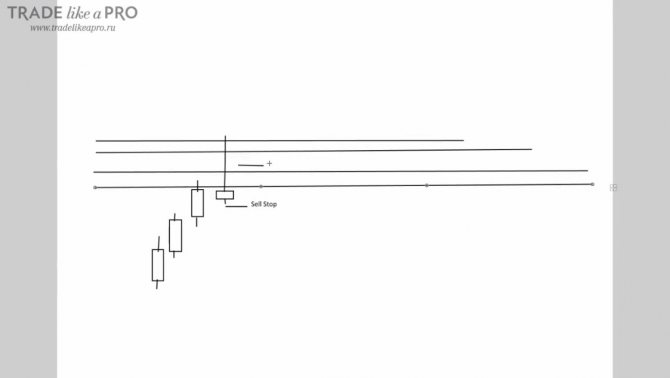

Стоп-лосс

В любой сделке не стоит забывать о Stop loss ограничении возможных убытков.

Допустим мы выставили отложенный ордер немного ниже короткой тени свечи:

Он активировался, и мы вошли в сделку, но нам нужен стоп лосс. Зачем? Потому что цена может в любой момент развернуться без особых на то причин.

Даже самые красивые сетапы иногда будут приносить стоп-лоссы.

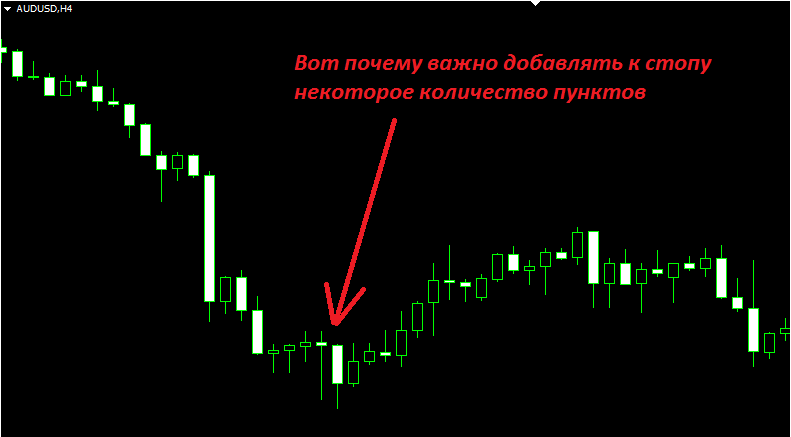

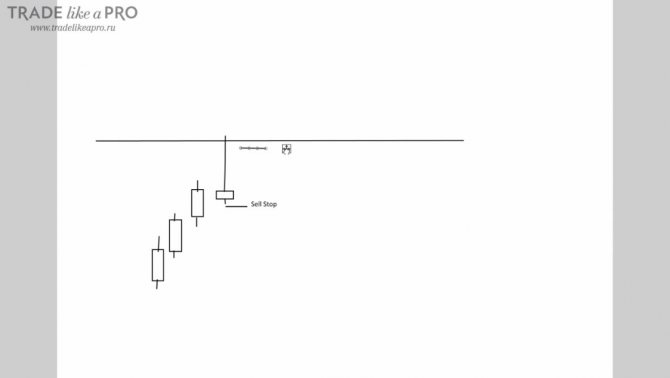

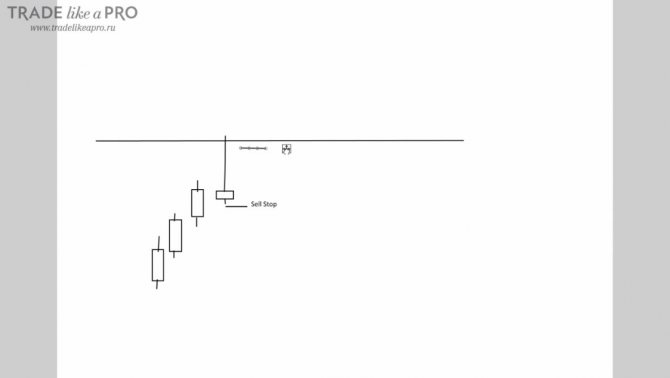

Классический метод установки стоп лоссов по пин-бару гласит, что стоп-лосс нужно выставлять чуть выше длинного хвоста свечи.

То есть вот таким образом:

Я считаю, что лучше ставить стоп-лосс за уровень.

Вот так:

Почему лучше именно так? Потому что стоп-лосс, выставленный за уровнем, больше логически обоснован. Он имеет большую силу и при этом уменьшается количество пунктов, которыми вы рискуете.

В определённых случаях можно войти в сделку по пин-бару с очень маленьким стоп -лоссом. Но при условии, что вход на рынок будет осуществляться возле уровня, а стоп лосс будет выставлен чуть выше входа, за уровнем.

Такие сделки прибыльнее, приятнее, и в целом приносят только пользу вашему торговому счёту.

Поэтому в каждой сделке я стараюсь ставить стоп-лосс как можно меньше.

Внутренние бары на флэте

Как ведет себя IB на флэте? Словно море после шторма, рынок отдыхает после сильного тренда. Если на море наблюдается штиль, то затишье на рынке чаще характеризуется флетом (или боковым движением). Флет обычно заканчивается пробоем, поэтому стратегия для Inside Bar идеально подходит для поиска мест консолидации. Сам этот процесс может длиться не один день, прежде чем начнут формироваться внутренние бары.

Консолидация и пробой.

Тейк-профит

Помимо входа в сделку нам нужно ещё и уметь выйти из неё.

Самый простой способ выхода – это выход на следующем уровне поддержки сопротивления. Это тот уровень, который находится по направлению движения цены. Чтобы часами не сидеть перед монитором, в ожидании момента, когда цена дойдет до предполагаемой цели, достаточно выставить в нужном месте Take Profit:

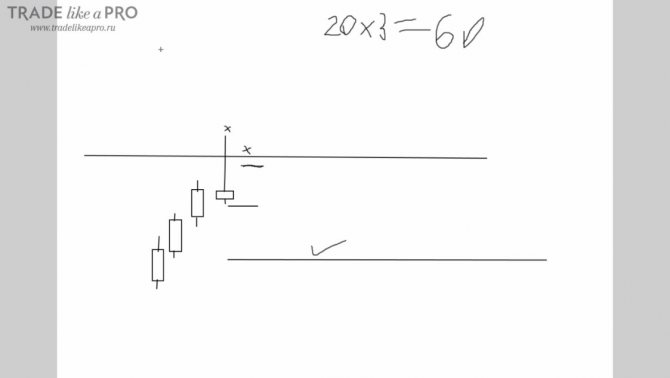

Если нет возможности найти уровень на графике, то можно умножить стоп-лосс на 2 или 3 и, таким образом, получить размер тейк профита.

Допустим, что у вас стоп-лосс равен 20 пунктов. Умножаем на 3 и получаем 60 пунктов:

Также, я бы советовал вам переводить сделку в безубыток после двух стоп-лоссов. Если у вас стоп лосс 20 пунктов и цена прошла 40 пунктов, то требуется перенести стоп-лосс на цену открытия сделки. Тем самым вы страхуете себя от возможного разворота цены.

И ещё один возможный способ выставления тейк профита – это измерение длины пин-бара. Размер тейк профита равен размеру свечи пин-бара.

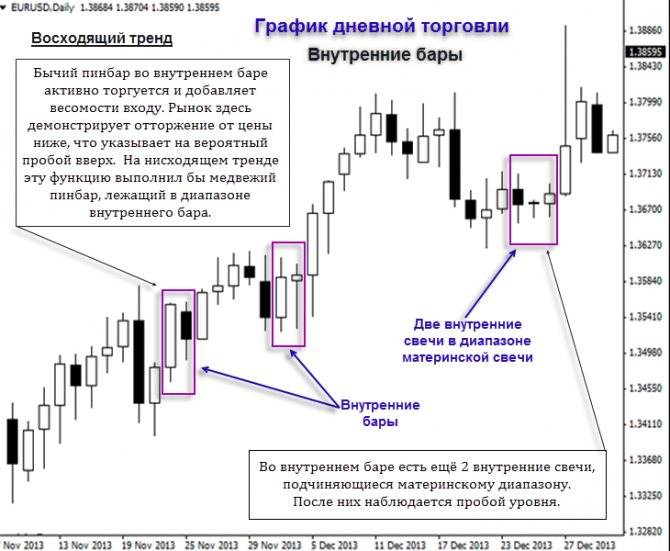

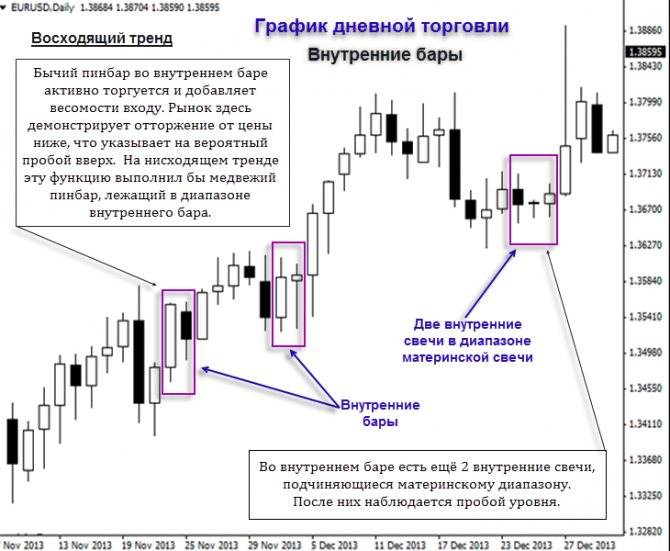

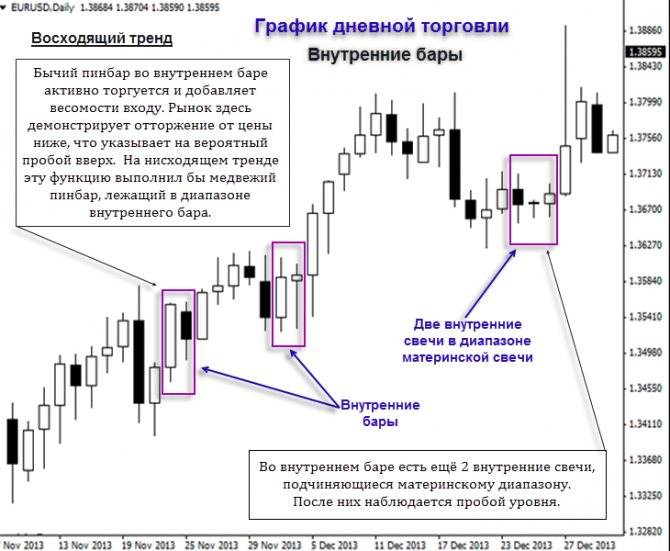

Подробнее про спиральный сетап

Эту модель Inside Bar составляют две и более свечей. Каждая следующая свеча в ней меньше впереди стоящей, которая для нее является материнской. Свечи сложены по типу «матрешки» и каждая не выходит за диапазон той, что лежит слева от нее. В качестве яркого примера этой модели можно рассмотреть такой график.

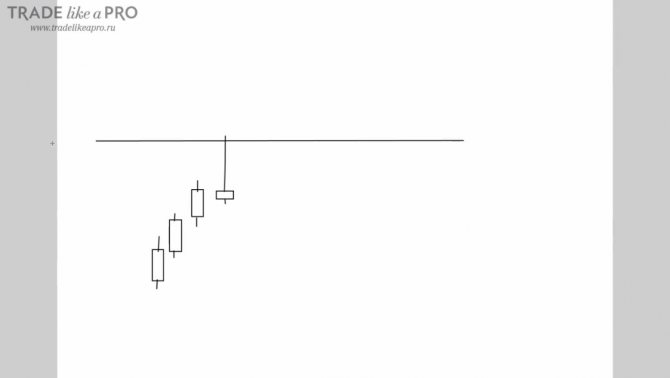

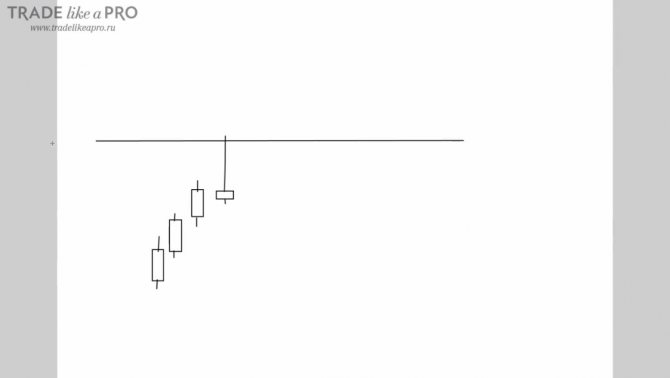

Спиральный IB перед пробоем и продолжением тренда.

Итак, в материнском диапазоне здесь «сидит» сразу 2 внутренних бара, где второй подчинятся диапазону первого. Это простой сетап, он разрешает войти в рынок, как только очертится пробой материнской свечи. Спиральный внутренний бар с большим телом определяющей свечи позволяет войти в рынок, если пробита одна из внутренних (вложенных) материнских свечей. Для этого, правда, нужен немалый опыт. Поэтому новичкам рекомендовано начинать с простых сетапов.

Главное свойство всех спиральных баров – они сигнализируют о сильном пробое тренда. Внутренний бар – своеобразное отражение рыночной ситуации в период консолидации цен. Сначала происходит сжатие цены в узком коридоре, затем, словно пружина, она отскакивает. На рынке начинается мощное движение в одном направлении.

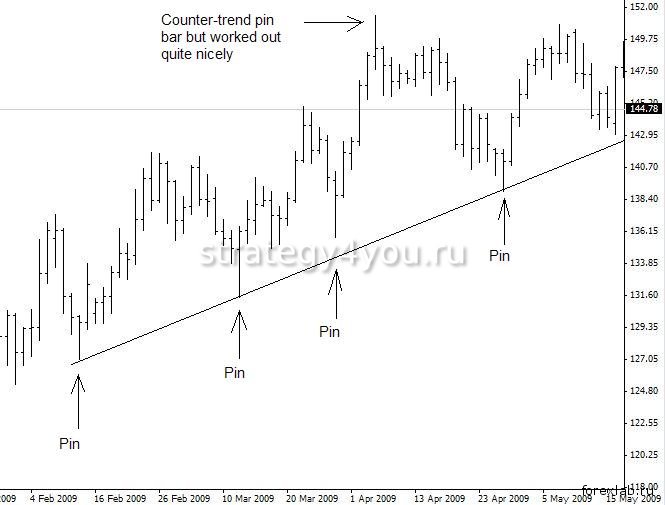

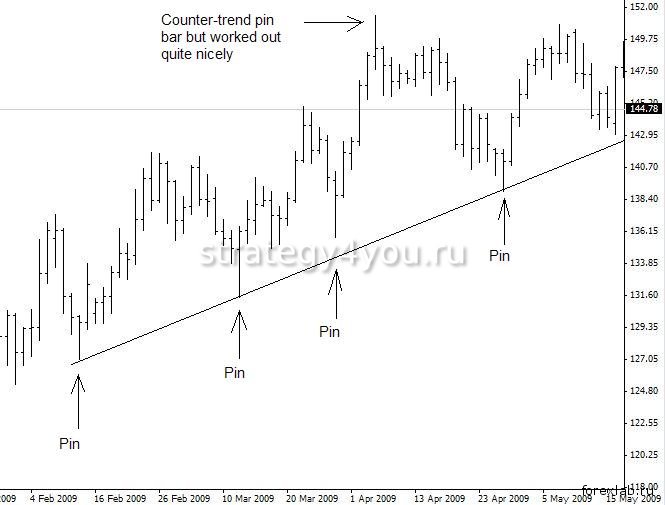

На что стоит обращать внимание при торговле пин-барами?

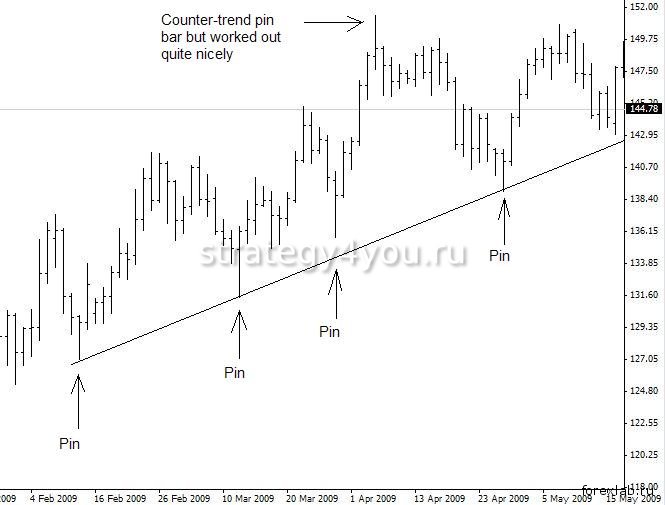

В первую очередь, лучше всего входить по тренду.

На самом деле, самым наилучшим вариантом будет вхождение в рынок только по тренду:

Почему?

Потому что торговля по тренду в разы увеличивает прибыльность сделок. Я думаю, с этим вы должны согласиться.

Так как торговлю по тренду мы не раз обсуждали, думаю у вас не должно возникать каких-либо сложностей с данным вопросом.

Если вам очень хочется взять пин-бар против тренда, то он должен быть очень “красивым”. У него должно быть небольшое тело в диапазоне предыдущей свечи и длинный выделяющийся хвост. Нужно чётко и без сомнений видеть, что это пин-бар.

Вообще про торговлю против тренда у нас есть отдельная статья, где мы разбирали различные нюансы. Рекомендую ознакомиться.

В целом, я бы не советовал брать пин-бары против тренда, потому что это неоправданный риск. Старайтесь всегда следовать за трендом.

Как я уже говорил ранее, мы всегда ищем опору на уровень.

И если хвост пин-бара образует ложный пробой, то для нас это хороший знак:

Почему это хороший знак?

После пробоя цена собрала стоп-лоссы и отложенные приказы, которые находились на этом уровне. Это придаёт сетапу силу. Поэтому, если есть ложный пробой уровня, который образует хвост пин-бара – это дополнительный усиливающий фактор.

Существует мнение, что у бычьего пин-бара тело должно быть бычьим, а у медвежьего тело обязательно должно быть медвежьим.

Я не видел статистики, которая подтверждает это заявление. На практике особой разницы нет. Неважно, какое тело у пин-бара.

Если пин-бар медвежий, как на скриншоте выше, а его тело бычье, то это нормально и бояться этого не стоит.

Не забывайте, что на рынке присутствуют случайные колебания и если тело маленькое, то цена может откатиться на 10-15 пунктов и тело станет бычьим.

Это не тот фактор, над которым нужно думать.

Существует ещё один момент, о котором в интернете ведется очень много споров и дискуссий.

Должен ли пин-бар выделяться на графике?

На мой взгляд, это не обязательное условие и вполне возможно входить по пин-бару, если он не сильно выделяется.

К примеру, в этой области есть пин-бар, который не выделяется, но как мы видим в дальнейшем, он отрабатывает:

Единственное, что хочется отметить – паттерны, которые хорошо выделяются на графике, отрабатывают, как правило, лучше.

Поэтому, если вы хотите брать только самые сильные сигналы, то стоит обращать свое внимания на яркие сетапы, заметные на графике невооруженным глазом. Но это не какой-то 100% критерий. Всё равно, предугадать, какой из них окажется прибыльнее, невозможно, пока график не начнёт движение вперёд.

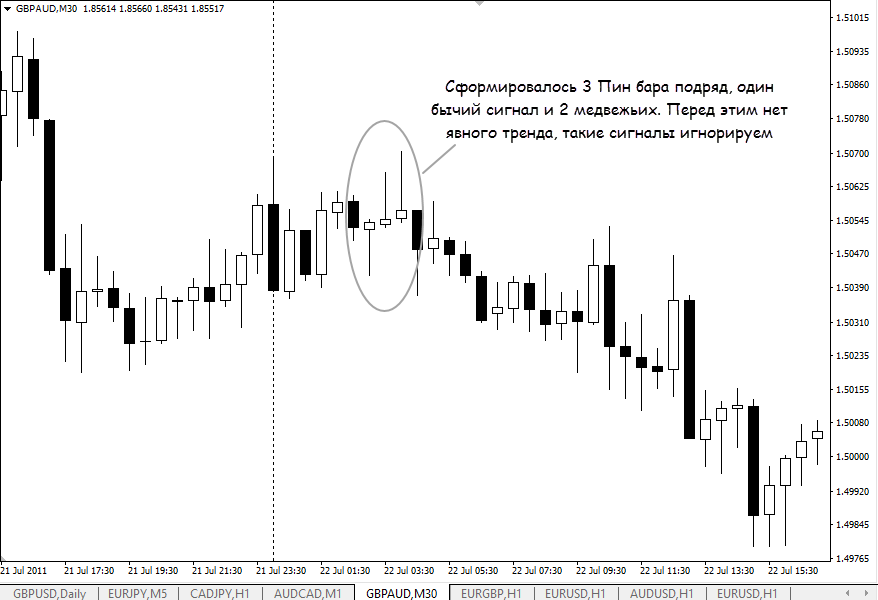

Перед пин-баром обязательно должно быть какое-то движение. Флэта быть не должно. Если сигналу предшествует флэт, то брать его опасно.

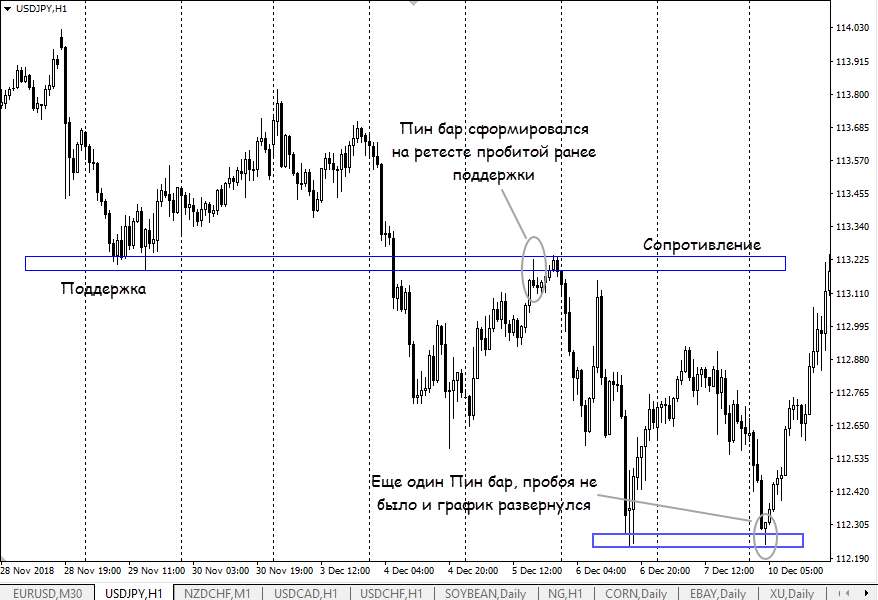

Очень хорошо данный нюанс демонстрирует график USDJPY, которая находится во флете уже несколько месяцев:

За всё это время на нём произошло множество пин-баров во все стороны. Но какого-либо эффекта они не принесли.

Затем произошло движение вниз, появился пин-бар и затем резкий скачок наверх.

Отсюда делаем вывод, что данному сетапу всегда должно предшествовать какое-либо заметное движение.

Помните об этом и старайтесь не рисковать зазря.

Ошибки при торговле

Существуют 3 распространенные ошибки новичков, которые хотят заработать, используя разворотные индикаторы. К ним относят:

- Общую трактовку каждого пина.

- Индикатору уделяется много времени.

- Ожидание разворота рынка после появления пина.

Случается, что начинающие трейдеры трактуют все пины одинаково. В работе с индикаторами рекомендуется обращать внимание на свечи, что предшествовали появлению императорского сетапа Price Action, и на их тени. Например, если на графике светится королевская свеча с медвежьим телом и длинным хвостом, а до этого на экране наблюдались маленькие бары, то это подсказка, что нужно ожидать разворот тренда.

Начинающие биржевики много времени уделяют поиску индикатора для входа в сделку. В этом случае игроку грозит пропуск выходных торговых возможностей.

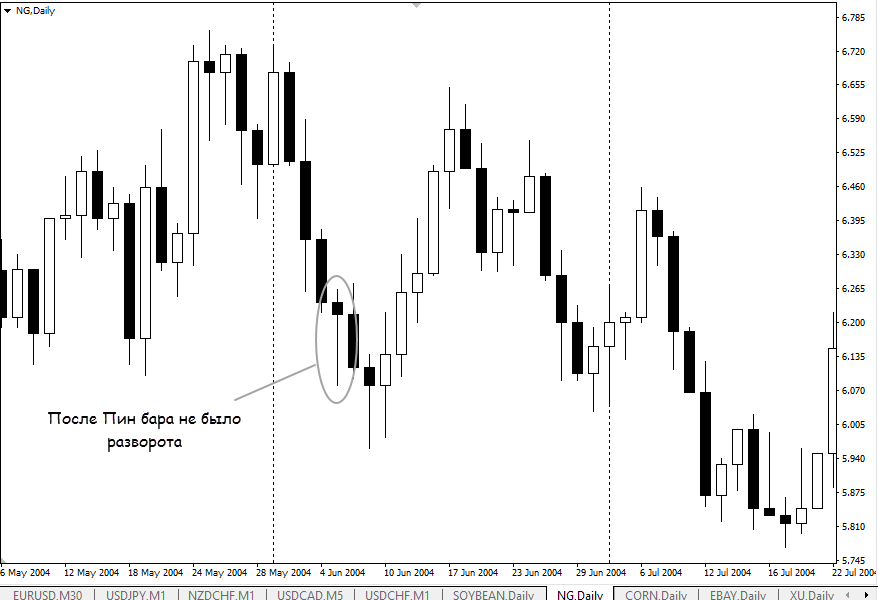

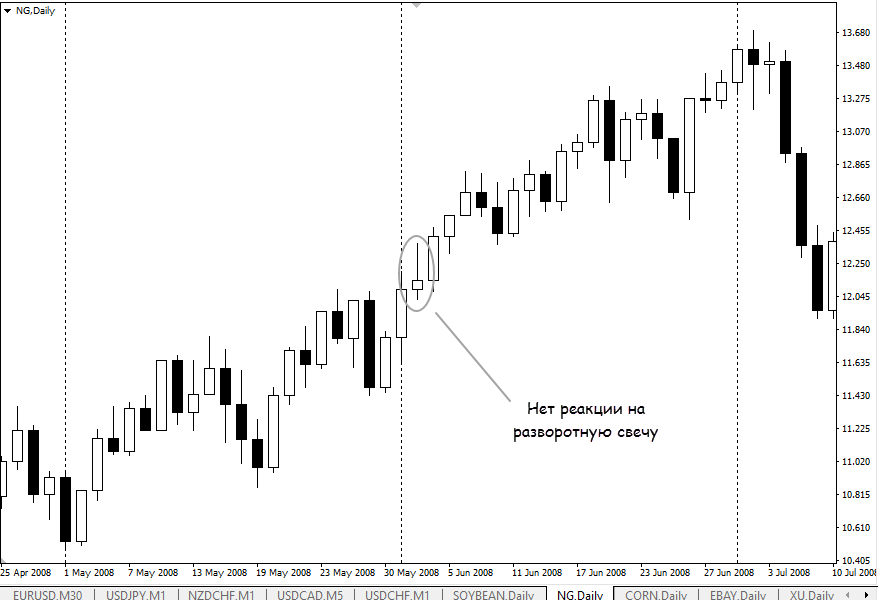

Уверенность в том, что после того как на графике появился пин, рынок развернется, в большинстве случаев является заблуждением.

Если понаблюдать за поведением индикатора, идущего против тренда, то можно обнаружить, что тенденция сохранится.

Примеры торговли

Давайте рассмотрим несколько примеров торговли по пин-барам.

Для первого примера воспользуемся предыдущей ситуацией и рассмотрим, каким образом отработал пин-бар, которому предшествовал флэт:

Ещё раз напоминаю, что до этого у нас шло флэтовое движение. После него может быть пробой в любую сторону, поэтому здесь можно было брать данный пин-бар, хотя он и находился против тренда.

Почему? Потому что наблюдается заметное движение, затем идёт пробой уровня и опора на круглый уровень.

Тело пин-бара находилось под уровнем, поэтому вход осуществлялся благодаря выставлению отложенного приказа на покупку чуть выше верхней точки пин-бара:

Так как там находится уровень, требуется наличие подтверждения, что цена за ним закрепилась.

Стоп-лосс я бы рекомендовал выставить чуть ниже точки low предыдущей свечи:

Если поставить стоп-лосс за длинный хвост, то тогда бы он получился очень большим, а это не в наших интересах.

Тейк-профит я бы выставил на границе предыдущего флэта. Потому что мы не знаем, продолжится ли движение наверх или же цена опять начнёт двигаться зигзагообразно в данном коридоре.

Таким образом, тейк-профит в данной сделке был бы 127 пунктов, а стоп лосс 68 пунктов.

Сразу хочется заметить, что это был пример сложной ситуации, которая на графике встречается не каждый день.

Перейдём к следующему примеру, но возьмём для него ситуацию попроще.

Мы видим продолжительный флэт, где чёткого тренда не наблюдается. Последние движения указывают о бычьем настроении, после чего возникает пин-бар, а затем ещё один рядом с ним.

Как бы мы здесь поступили?

Так как верхняя граница пин-бара недалеко от уровня, то логично выставить отложенный приказ чуть выше точки хай пин-бара:

Обратите внимание, что он не сильно выделяется на графике, но это не критический фактор входа.

Стоп-лосс можно было бы выставить за хвост по классическому методу, а затем переместить поближе к хвосту нового пин-бара:

Таким образом, мы бы немного сократили риск в этой сделке.

Логичнее всего было бы выйти из покупок на круглом уровне 101, который вполне мог оказаться препятствием:

Рассмотрим ещё один пример пин-бара по тренду:

Мы видим, что он опирается на слабый уровень. В данном случае я бы вошёл около него:

Стоп-лосс установил бы чуть ниже точки лоу нашего пин-бара:

Она недалеко от уровня, поэтому здесь всё происходило бы по классическому методу установки стоп-лосса.

После того, как образовалась следующая свеча, можно было бы перенести стоп-лосс чуть ниже её лоу.

Это бы снизило его величину, а, следовательно, и наши затраты:

Вышел бы я из сделки после ГЭПа:

Мы знаем, что ГЭПы стремятся к закрытию. Поэтому я бы не стал брать лишний риск.

Даже если бы мы вышли на ГЭПе, стоп-лосс составил бы 60 пунктов, а тейк-профит 490 пунктов.

Довольно-таки неплохая сделка.

Ещё один трендовый пин-бар на дневном графике по всеми любимой паре EURUSD.

У данной фигуры есть опора, уровень находится недалеко от пин-бара.

Но стоит учитывать, что пин-бар опирается на уровень только своим хвостом, поэтому в данном случае выставляем его за хвост свечи:

Стоп лосс сделки составил бы примерно 54 пункта.

Так как пин-бар не слишком явно выделен на графике, то вход был бы только выше точки хай:

Тейк-профит я бы поставил на верхнюю точку вот в этом месте:

Несмотря на то, что стоп-лосс был крупного размера, тейк-профит позволил выйти из сделки с прибылью.

Методы торговли по Inside Bar

Наиболее простым, эффективным и доступным к изучению методом торговли по IB считается «вход на пробое» во время дневной торговой сессии. Ниже вы можете увидеть информативный пример дневного графика, где внутренний бар принимает разные формы.

Пример разных форм внутреннего бара.

Совет: учитывайте, что торговать IB проще на больших таймфреймах. На средних и младших периодах их слишком много, это приносит много неудобств. Самый рациональный вариант – это внутренний бар, содержащий 2 свечи. Обдуманно используйте его в периодах ниже 4-часового таймфрейма, где пропускаются ложные пробои, происходит задевание стопов. Новичкам рекомендуется торговать с IB только на дневном графике.

Обычно на графике внутренний бар вызывает у некоторой части трейдеров много вопросов. Если вы практикуете свечной технический анализ, то для прибыльного входа в рынок у вас уже должна быть своя отработанная стратегия. Внутренний бар иногда бывает частью торговой стратегии или отдельно рассматривается на графике.

Вы можете воспользоваться стратегией торговли, которую вам бесплатно предоставит Академия Форекса. Мы не только отдадим вам «ключ» к прибыли, но и научим правильно им пользоваться.

Получить полный спецкурс по торговой системе «Снайпер» здесь.

«Снайпер» – система, которую легко освоит начинающий трейдер. Безиндикаторная торговля со Снайпером принесет вам солидную (свыше 50% от депозита) прибыль.

Подводим итоги

Внутренний бар – хорошее подспорье для трейдера. Главное, чтобы он научился правильно трактовать их появление. Считаю важным напомнить, что торговля внутренними барами против направления тренда возможна, но лишь после того, как вы научитесь торговать IB по тренду. Исключением здесь может стать торговля у сильного уровня сопротивления/поддержки. Придерживайтесь дневных графиков и малых ТФ, набравшись опыта вы сможете отрабатывать внутренние бары и на более старших периодах, и против тренда.

Внутренний и внешний бар. Стратегии торговли price action

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим. Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

Внутренний бар

Внутренний бар — бар, диапазон которого полностью перекрывается диапазоном предыдущего бара.

Если записывать терминами данных бара/свечи, то выглядеть будет так:

(H ≤ Предыдущий H) и (L ≥ Предыдущий L).

! За исключением !, когда H и L обоих баров равны. Это будут просто равные бары, НЕ внутренние.

Подчеркиваю, важен диапазон. Какой при этом рассматриваемый бар и предыдущий, падающий или растущий, значения не имеет.

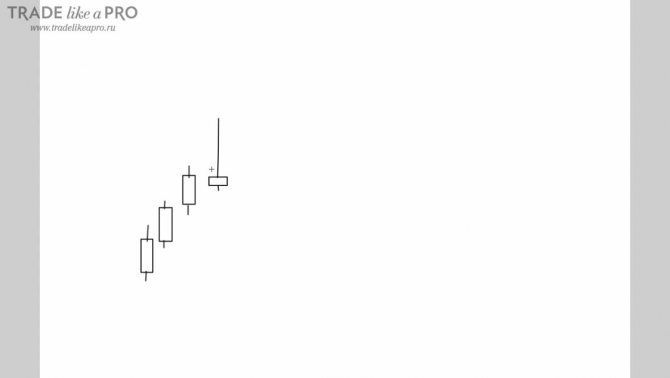

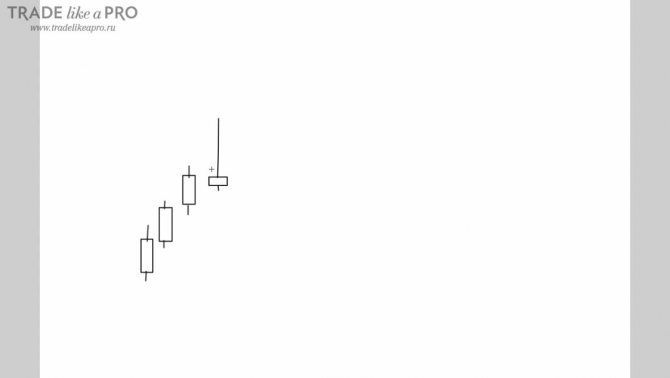

Графически внутренний бар выглядит так:

Аналогичные правила справедливы для ситуации, когда внутренний бар располагается в нижней части диапазона предыдущего бара:

Выше приведены лишь примеры. В независимости, в какой части диапазона предыдущего бара находится текущий бар, он все равно будет внутренним. Я искал зависимости, от расположения внутреннего бара относительно предыдущего, какой-то особой прогнозной значимости это не имеет.

Визуально, при беглом просмотре графика, равные минимумы или максимумы бывает не просто распознать. Но это очень принципиально! Поэтому, я рекомендую проверять мин/макс в окне данных, которое есть в любом торговом терминале. Т.к. разница хоть в один тик, отменяет условие формирования внутренней свечи.

Бывает так, что внутренних баров встречается несколько, друг за другом, и каждый находится в диапазоне предыдущего:

Чем же так привлекателен внутренний бар, а, особенно, группы внутренних баров? Часто, внутренние бары, если их рассмотреть приближенно на младших таймфреймах, выглядят в виде сужающихся формаций. В большинстве случаев, в виде треугольников. Иногда треугольники корявые, иногда идеальные. Вот пример:

На рисунке показан внутренний бар на дневном фрейме, и он же на таймфрейме 15 минут. Видно, как происходит пробой формации с последующей отработкой продажи. Сделки, как обычно, заключаются отложенными заявками на пробой.

Внутренние бары с равными максимумами, на младших таймфреймах, будут похожи на восходящие треугольники. Внутренние бары с равными минимумами — на нисходящие треугольники, соответственно. Такие бары встречаются не часто, но бывает. Теперь перейдем к стратегии, как торговать price action по внутренним барам.

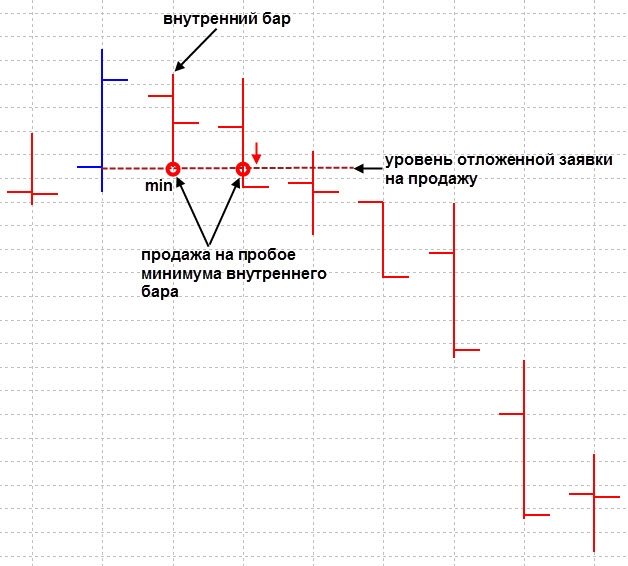

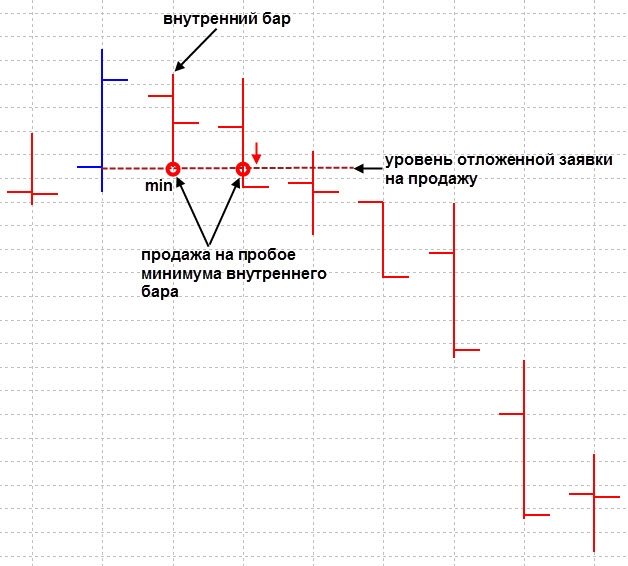

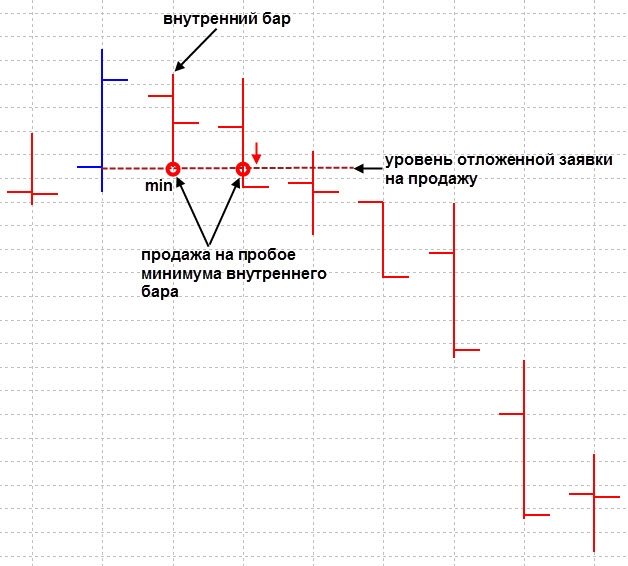

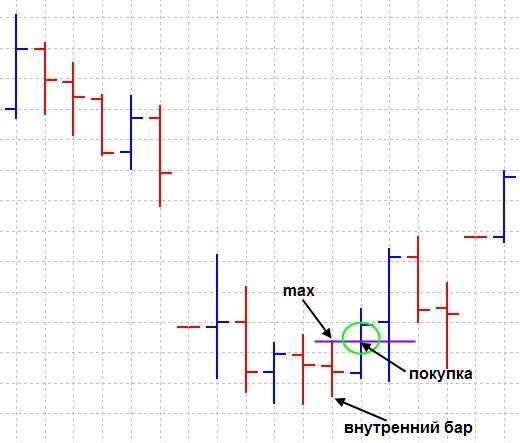

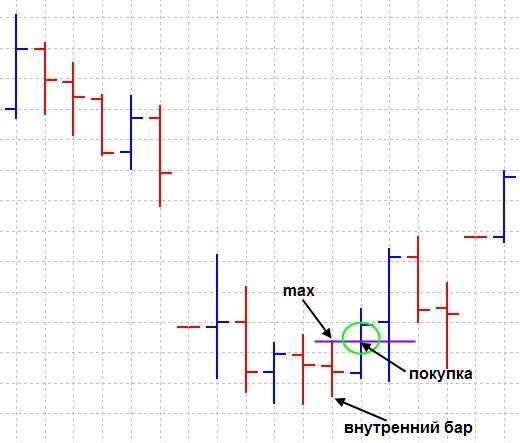

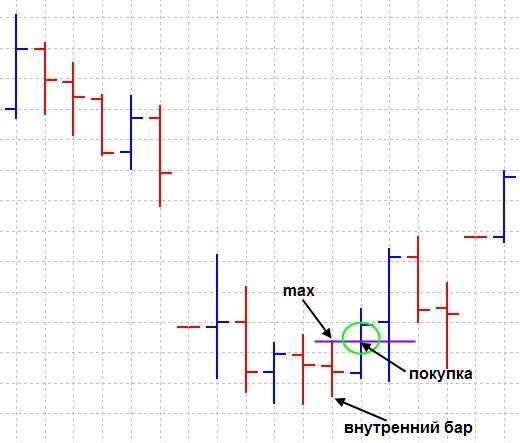

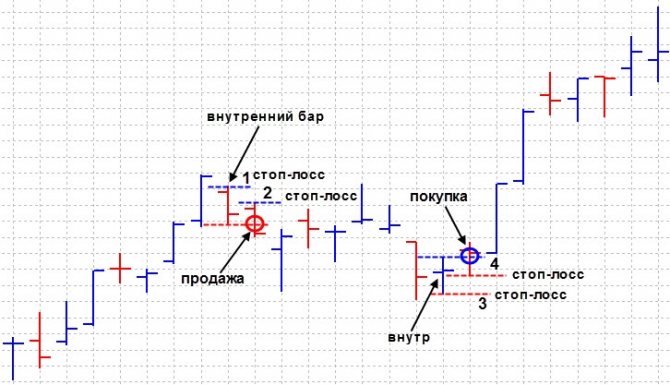

Стратегия торговли по внутренним барам

Как я уже говорил выше, по классическому ТА, внутренний бар — разворотный паттерн. Соответственно, должен торговаться пробой внутреннего бара, против предыдущего движения. Т.е., при появлении внутреннего бара на вершине восходящего движения, торгуется пробой его (бара) минимума. Вот как это выглядит:

- Идентифицируется внутренний бар.

- Выставляется отложенная заявка на продажу на 1 пп ниже минимума внутреннего бара.

- Вход.

Еще пример стратегии продажи внутреннего бара:

Все просто. Не сложно догадаться, что при нисходящем движении все наоборот:

- Идентификация внутреннего бара.

- Выставляется отложенная заявка на покупку на 1пп выше максимума внутреннего бара.

- Вход.

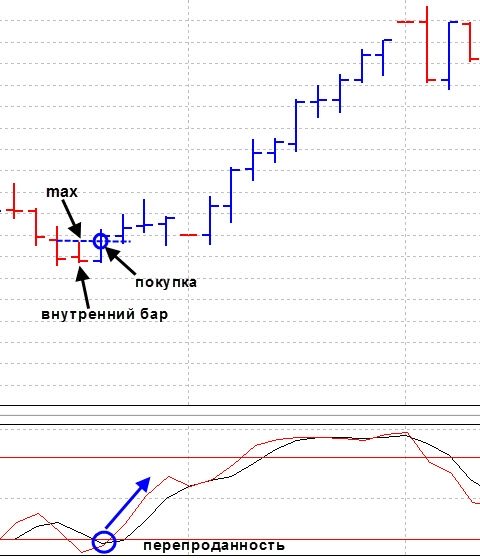

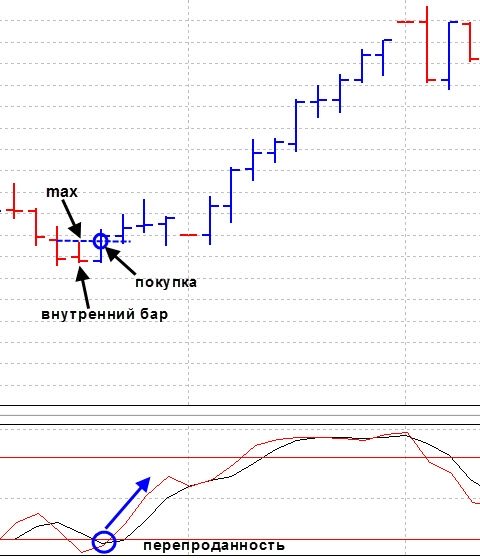

Еще пример стратегии покупки пробоя внутреннего бара:

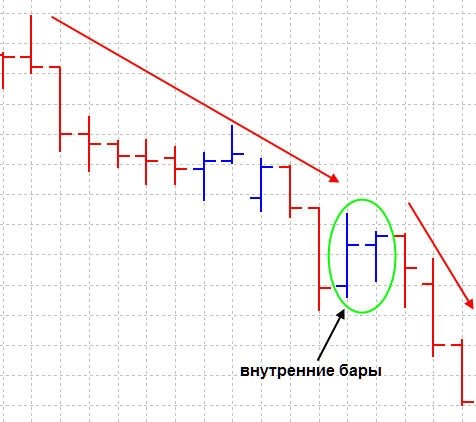

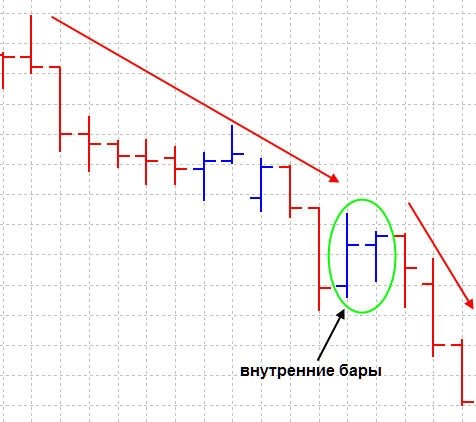

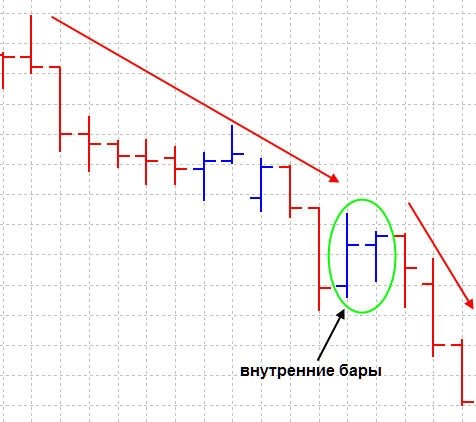

Это, что касается классики. На практике все наоборот. Внутренние бары могут быть на раз два пробиты и дальше, не разворачивая движение, а наоборот, еще больше ускоряя предыдущую тенденцию. Вот хорошая иллюстрация этого:

Цена растет. Вырисовывается тенденция. Появляется внутренний бар. Казалось бы, вот он — локальный максимум! Но цена пробивает внутренний бар наверх, и с ускорением уходит выше. Таких случаев полно.

Именно по этим соображениям, я торгую пробой внутреннего бара в ту сторону, в которую его пробьет, не зацикливаясь на правилах классического ТА. У меня в принципе, вся концепция торговли построена на подстраивании к рынку. Не важно, торгую я пробои баров или фигуры. На примере, о том, как я отрабатываю фигуры, можете ознакомиться в статье, в которой я постарался все подробно объяснить: Мои правила трейдинга. Стратегия торговли фигур технического анализ на примере.

Как на примере выше, все тоже самое справедливо для нисходящего тренда:

Цена падает. Формируется внутренний бар, который впоследствии пробивается вниз, и тренд получает дальнейшее импульсивное развитие.

Бывает, что после внутреннего бара цена консолидируется вокруг него. Далеко не всегда, после пробоя внутреннего бара, цена сразу начинает свое движение. У внутренних баров тоже существуют ложные пробои. Внутренние бары хороши еще тем, что сразу знаешь, куда ставить обоснованный стоп.

Обоснованными стопами я называю стопы, установленные у локальных максимумов и минимумов. Т.е. тех точек, которые «видит» рынок, а не ваши желания.

По стопам отдельная тема для разговора. Если интересно, как-нибудь напишу.

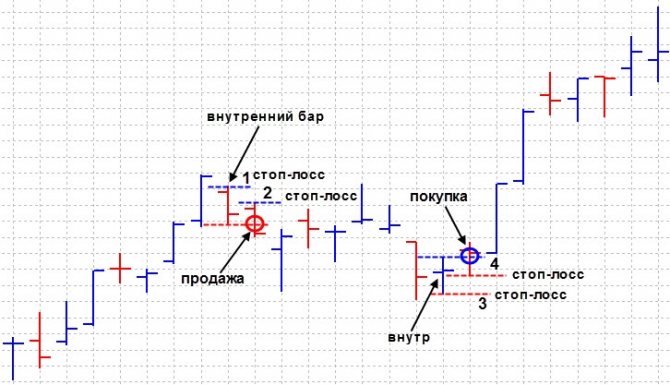

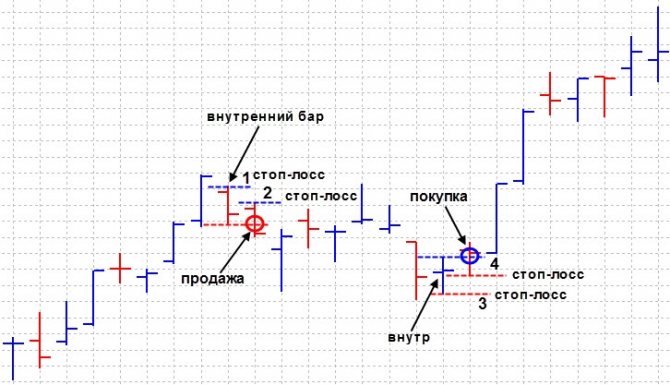

Правила установки стоп-лоссов при торговле внутренних баров

Если придерживаться концепции «обоснованного стопа», есть два очевидных варианта, где ставить стоп:

При продаже пробоя минимума внутреннего бара:

- Устанавливать стоп-лосс на максимум внутреннего бара.

- Устанавливать стоп-лосс на максимум пробойного бара.

При покупке пробоя максимума внутреннего бара:

- Устанавливать стоп-лосс на минимум внутреннего бара.

- Устанавливать стоп-лосс на минимум пробойного бара.

Описанное выше представлено на рисунке:

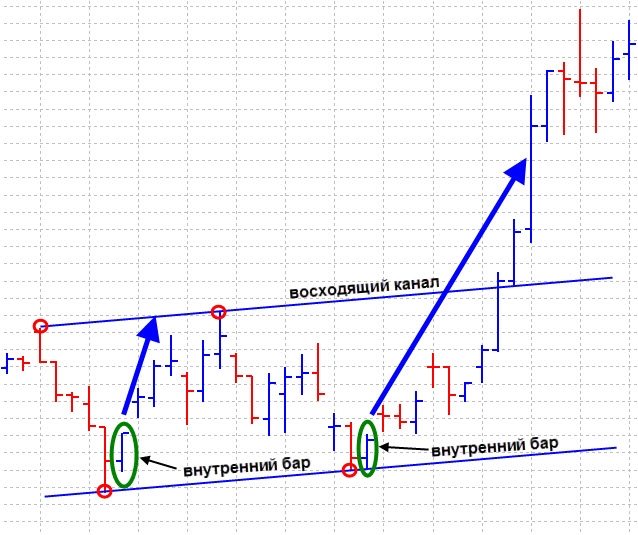

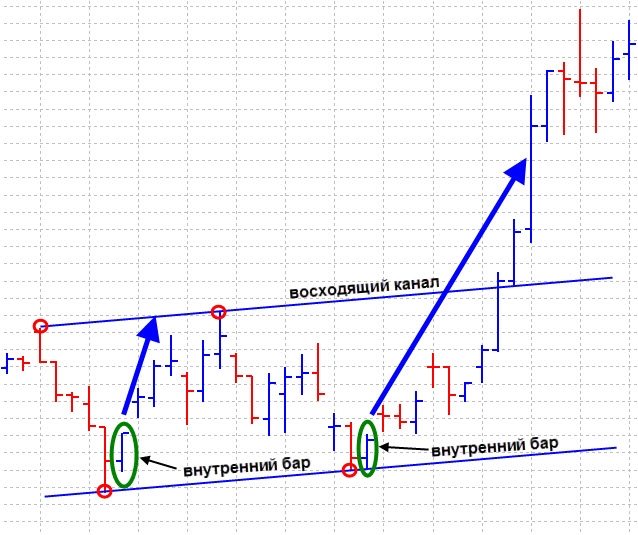

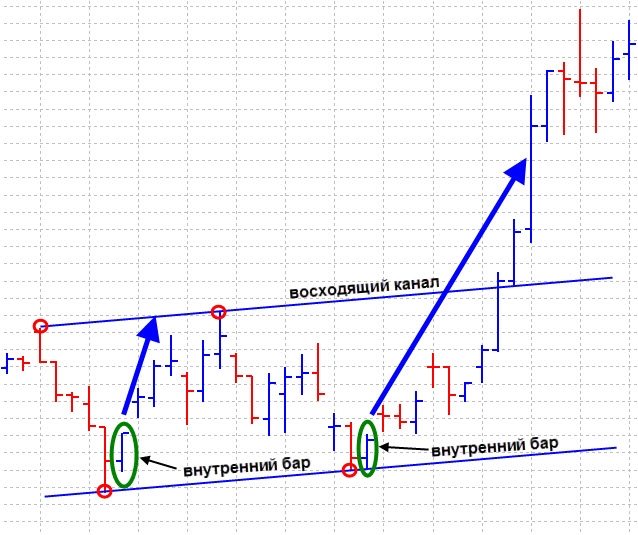

Очень хорошо, когда внутренний бар в разлиновке графика находится в составе какой-нибудь формации, в виде локального минимума или максимума. Этот факт в пользу того, что отскок с большой вероятностью состоится. Например:

На рисунке видно восходящий канал, поддержка которого сформирована из двух внутренних баров. Т.е., проведя параллельную прямую от сопротивления вниз, имея при этом один локальный максимум, и, получив второй, в виде внутреннего бара, можно спокойной торговать его пробой вверх. Тем самым, получится отличный вход, прямо на минимуме канала (пробой второго внутреннего бара).

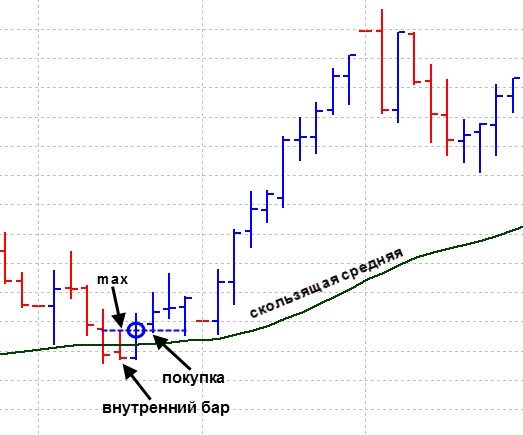

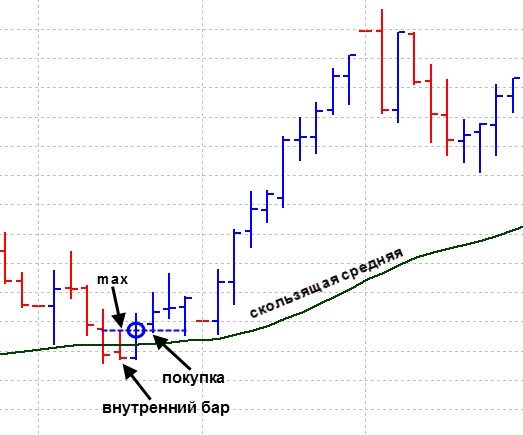

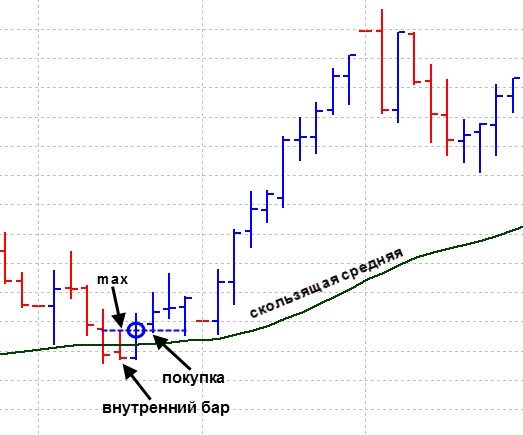

Тоже самое с индикаторами. Покажу на примере динамического уровня поддержки, в виде обычной, так всеми любимой, скользящей средней:

Хорошо видно, как сформировалось основание внутренним баром, с последующим пробоем наверх, и ускорением движения. Скользящая средняя взята, как самый простой пример. На других индикаторах, из трендовой группы, тоже можно попробовать, но не увлекайтесь

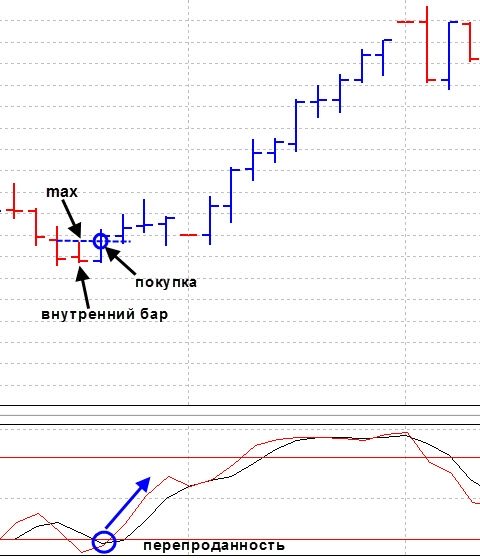

Отдельной группой можно выделить совместную работу внутренних баров и осцилляторов

Пример отработки покупки, при пробое внутреннего бара, и выхода осциллятора из зоны перепроданности

Алгоритм простой: идентифицируется внутренний бар. При окончании формирования внутреннего бара, осциллятор показывает разворот из зоны перепроданности. Дальше, все делается по правилам отработки покупки внутреннего бара, описанных выше. Тоже самое с продажей и выходом осциллятора из перекупленности:

Не обязательно использовать стохастик. Для такой стратегии торговли подойдет любой осциллятор.

Хорошо, если внутренние бары появляются на экстремумах, при торговле дивергенций и конвергенций. Это дает дополнительный сигнал в пользу отработки. Если вы не знаете, что такое дивергенции и конвергенции, рекомендую к прочтению мою статью, в которой я детально все расписал: Все о дивергенции и конвергенции в трейдинге.

Вот, как это выглядит на примере дивергенции:

С конвергенцией все с точностью наоборот.

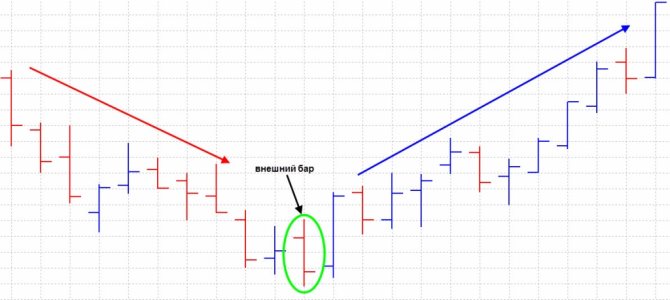

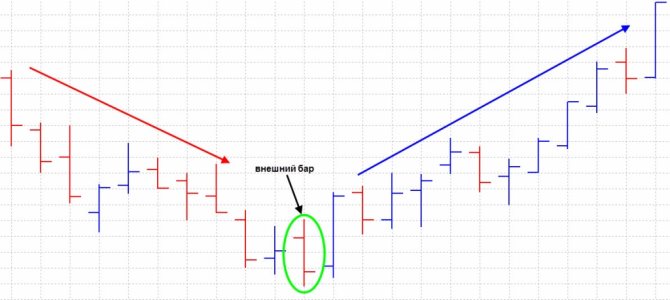

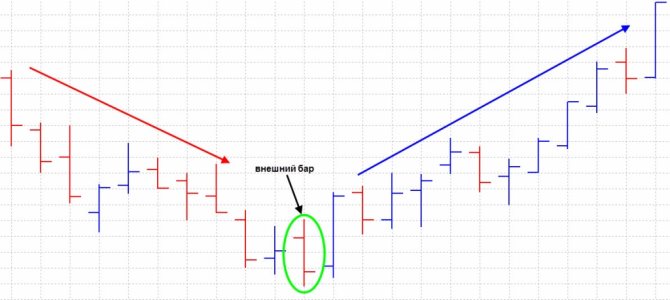

Внешний бар

Внешний бар — бар, диапазон которого полностью перекрывает диапазон предыдущего бара.

Если записывать терминами данных бара/свечи, то выглядеть будет так:

(H > Предыдущий H) и (L < Предыдущий L)

Так же, как и у внутреннего бара, важен именно диапазон. Какой при этом рассматриваемый бар и предыдущий, падающий или растущий, значения не имеет.

Графически, внешний бар выглядит так:

Еще этот бар называют баром поглощения. Он как бы поглощает предыдущий.

В данном случае, внешний бар оказался локальным минимумом, после которого произошел разворот предыдущего движения. Проблема в торговле внешнего бара состоит в том, что если рассмотреть его структуру на младшем таймфрейме, получится расширяющаяся формация. Это одно из самого неудобного, что может появиться на графике цены. Волатильность растет, стопы срывает. Лучше пропускать торговлю внешних баров.

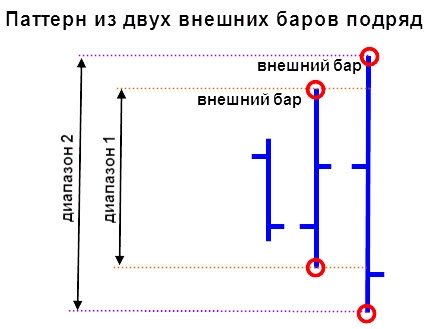

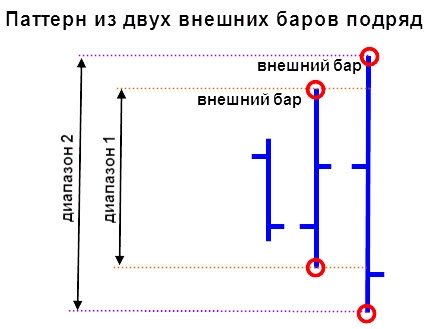

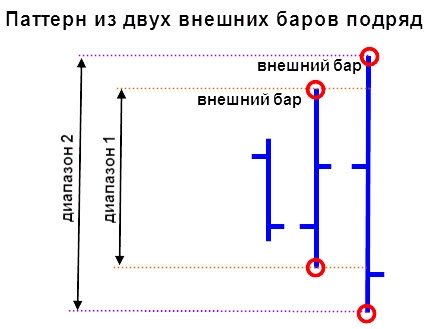

Нередко бывает так, что внешние бары встречаются группами:

Приведу пример из реальной торговли:

На примере показаны два таймфрейма: дневной, и он же, в разрезе 15 минут. Отчетливо видно расширяющийся треугольник. Выходы после пробоев расширяющихся треугольников, зачастую, бывают очень значительными. Но я предпочитаю ждать, чтобы избежать ситуации, когда за внешним баром рисуется следующий. На мой взгляд, лучше дождаться уровня, и взять его пробой.

Может быть так, что после внешнего бара, опять последует внутренний(ие) бар(ы):

Исходя из этого примера, легко догадаться, что при рассмотрении данного паттерна, на младшем таймфрейме, будет ромб(бриллиант).

Заключение

В заключение напишу некоторые особенности.

- Стоить отметить, что чем старше таймфрейм, тем значимее паттерн. И, если не торговать его «в лоб», а использовать таймфрейм низшего порядка, то паттерн получится отработать наиболее оптимально. Я смотрю внутренние и внешние бары, начиная от недельного таймфрейма, и в сторону уменьшения, до часового.

- Необходимо всегда дожидаться конца формирования бара на рассматриваемом таймфрейме. Не надо торопиться. Я лично, видел случаи, когда, казалось бы, уже готовый внутренний бар, становился не внутренним, за секунды до окончания своего формирования.

- Внешние бары достаточно часто встречаются на выходе статистики. Это обусловлено повышенной волатильностью, неопределенностью, и съемом стопов, в момент выхода данных.

- Чем меньше диапазон внутреннего бара, тем большее значение он имеет. Тем ближе можно привязать стоп-лосс (т.к. бар является локальным минмакс).

Вот вроде бы и все, что я хотел рассказать. Успешной торговли!

Автоматизация поиска паттернов с индикатором Пин баров

Таких индикаторов создано несколько десятков. В зависимости от функционала они ищут либо только Пин бары, либо и другие паттерны Price Action тоже.

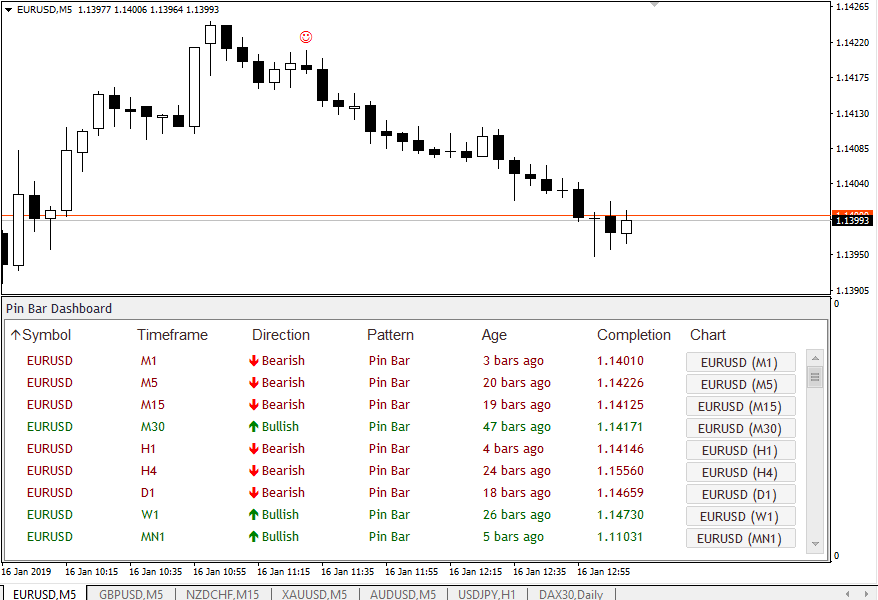

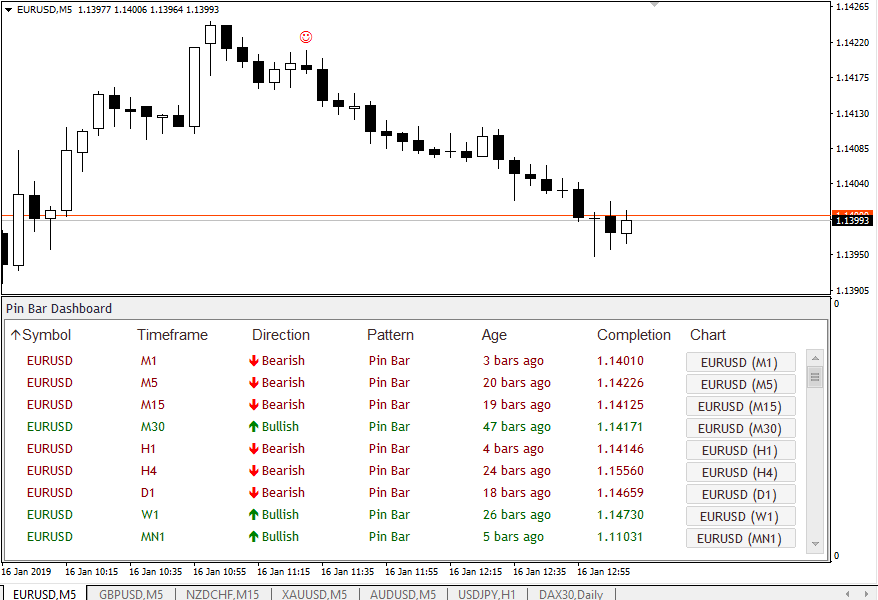

Если планируете работать только с этим паттерном, то лучше всего для работы подходит индикатор Пин баров Pin Bar Dashboard. Он позволяет отслеживать формирование разворотных конструкций сразу на нескольких графиках и на всех таймфреймах сразу.

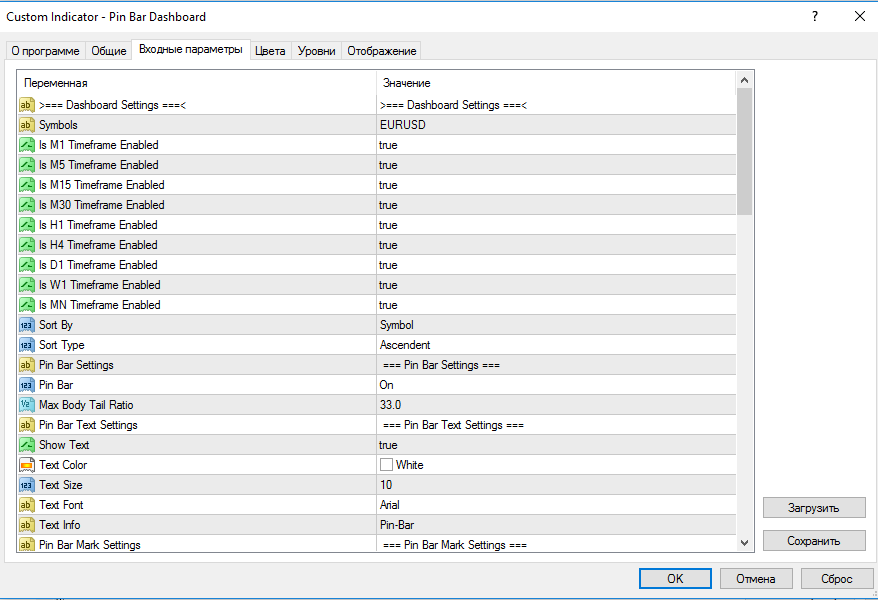

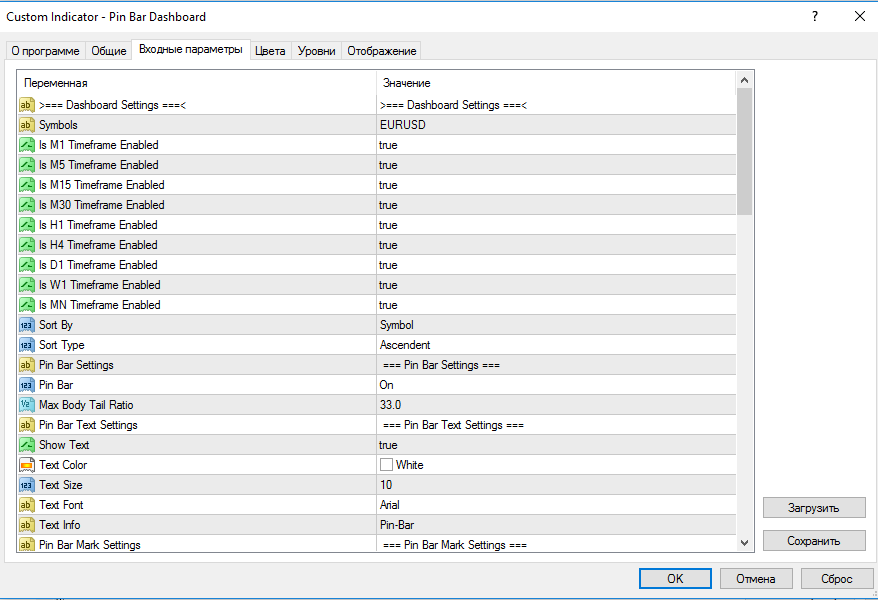

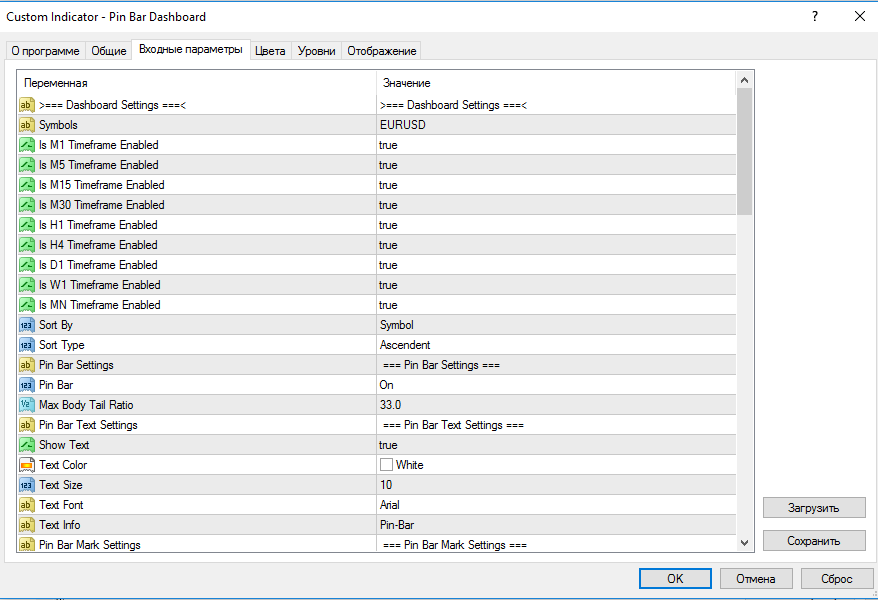

Настройки индикатора

Через настройки:

- указываются инструменты, по которым будет выполняться поиск паттернов;

- таймфреймы, на которых выполняется поиск.

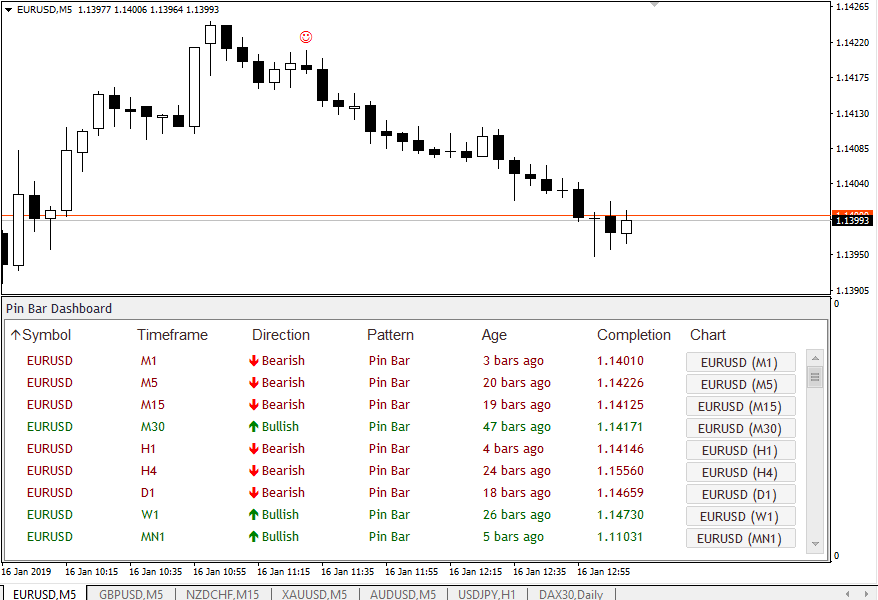

Индикатор помечает паттерны на графике и выводит информацию по другим парам и таймфреймам в табличной форме. В ней указывается возраст паттерна, его направление, а кликнув по кнопке в столбце Chart выполнится переход на график.

Так выглядит работа индикатора Пин баров

Назначение Pin Bar Dashboard – помочь трейдеру не упустить паттерн. Он не оценивает его силу и не указывает ориентиры для установки SL и ТР.

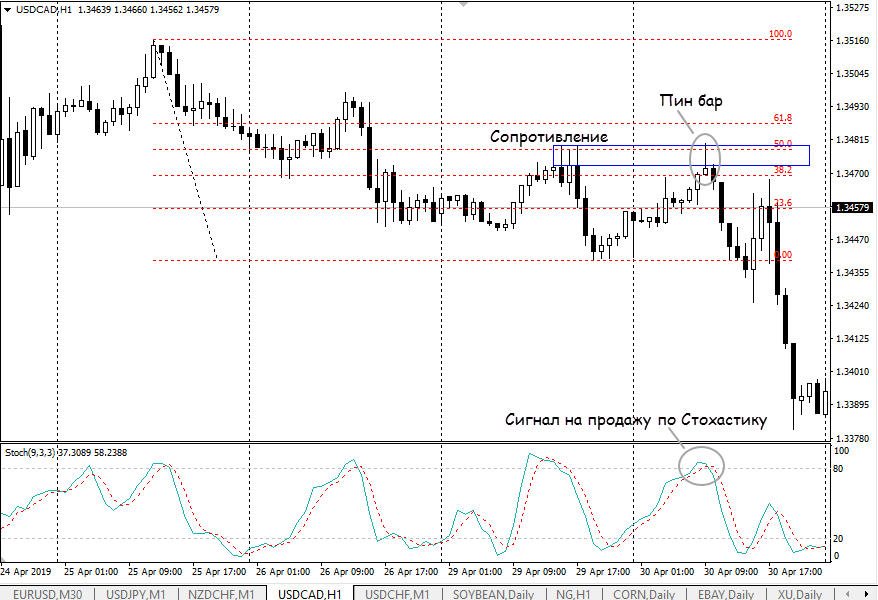

Стратегия «Пин Бар + Macd с фильтрацией по уровням»

Методика сочетает в себе концепцию теханализа и свечного анализа. Торговля будет вестись по точкам разворота тренда. Индикатор Macd будет подтверждать сигналы пин-бара.

Рекомендуем ознакомиться с другими прибыльными стратегиями работы по индикатору Macd.

ТФ устанавливайте небольшой, так как сигналы будут хорошо фильтроваться Macd. Мы рассмотрим методику на примере пятиминутного графика.

Добавьте на рабочий график гистограмму Macd со стандартными входными параметрами (12, 26, 9). Затем нанесите на график линию сопротивления, соединив ценовые максимумы. Далее постройте уровень поддержки по точками минимумов графика.

Сигналы на покупку опциона Call будут следующими:

- Цена дошла до линии поддержки.

- У линии появился пин-бар, указывающий на повышение цены (длинный нижний хвост и маленький верхний). Допустимо небольшое пробитие линии длинной тенью фигуры.

- Индикатор Macd находится выше нуля, гистограмма окрашена в зеленый цвет

Если все сигналы совпали, покупаем опцион на повышение. Экспирацию ставим не более трех свечей.

Сигналы для покупки БО на понижение:

- График поднялся к линии сопротивления.

- Появился пин-бар с маленькой нижней тенью. Допустимо небольшое пробитие уровня длинной тенью.

- Гистограмма Macd окрашена в красный цвет и находится под горизонтальным нулевым уровнем.

При совпадении всех трех сигналов одновременно можно брать опцион на понижение. Экспирация равна трем свечам.