На фондовом рынке всегда есть акции, которые на фоне роста или падения биржевых индексов болтаются в «боковике». Например, сегодня это бумаги МТС, «Мосэнерго» или Росбанка. Если рынок идет вверх, а акция лежит на «дне», то ее так и хочется купить. Но бывает, что с течением времени ее стоимость продолжает колебаться в узком диапазоне и совершенно не торопится из него выйти. Вполне естественным кажется вопрос: «Как определить оптимальный момент для покупки, чтобы, с одной стороны, не упустить тренд, а с другой — не зависнуть в его ожидании слишком надолго?»

В прошлом номере мы обсуждали тему зарождения трендов, теперь мы постараемся изучить «боковики». Суть анализа предельно проста: если бумага длительно пребывает в узком ценовом диапазоне, то с каждым днем увеличивается вероятность ее выхода из него вверх или вниз. Когда-нибудь должен начаться новый тренд, который позволит заработать. Интересно выяснить, как долго акция способна находиться в боковом движении. Вопрос не простой, однако среднюю продолжительность «боковиков» и выход из них можно оценить на исторических данных.

Длина и ширина

По определению «боковик» представляет собой горизонтальный коридор на биржевом графике, в котором стоимость бумаги колеблется в течение продолжительного времени. Его можно описать с помощью двух параметров: ширина (определяемая размахом цен) и длина. Для целей нашего исследования выберем дневные графики акций и будем считать, что коридор установился, если цена находится в нем не менее двух месяцев. Его ширина для различных бумаг варьируется в достаточно широких пределах. Одни являются менее волатильными (их диапазон ограничивается 5–10% цены), другие — более. К первым в основном относятся ликвидные акции и «голубые фишки», ко вторым — бумаги второго эшелона. Чтобы последние не оказались за рамками нашего исследования, расширим коридор до 15–20%. Таким образом, «боковиком» мы будем считать движение, которое развивается не менее двух месяцев в диапазоне 15–20% цены акции.

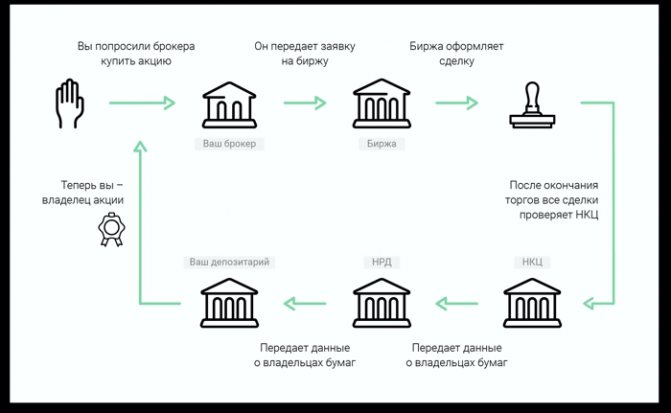

Особенности при работе с НИФИ с местом хранения Euroclear Bank

НРД принимает на обслуживание НИФИ (иностранные финансовые инструменты, которые в соответствии с законодательством Российской Федерации не квалифицированы в качестве ценных бумаг) только по итогам КД с иностранными ценными бумагами (например, RHDI Размещение промежуточных ценных бумаг). НРД обеспечивает обособленный учет НИФИ на Регистрах, открытых на имя клиента. Если НИФИ зачислены на счет НРД в Иностранном депозитарии в рамках КД, НРД зачисляет НИФИ на разделы Регистра клиента служебным поручением.

Особенности:

- Регистры могут быть типа S1 (Владелец), D1 (ДУ), L1 (Н.Д.).

- НКО АО НРД осуществляет информирование Клиентов, в том числе о Корпоративных действиях с НИФИ* I.

- В случае квалификации НИФИ в соответствии с законодательством Российской Федерации в качестве ценной бумаги допускается перевод НИФИ на раздел «Ценные бумаги для распределения Депонентам» (код типа раздела – 88) соответствующего Счета депо Клиента как Депонента в НРД на основании служебного поручения НКО АО НРД (код операции «Списание/зачисление иностранных финансовых инструментов при их квалификации» – 10/KVAL).

* При информировании по НИФИ без ISIN и CFI кодов могут существовать особенности.

Допускаются:

- Операции, связанные с Корпоративными действиями

- Операции, связанные со снятием с хранения и/или учета НИФИ в целях их зачисления на счета Клиента и/или иных лиц, открытые в Иностранных депозитариях

Не допускаются:

- Операции по переходу прав на НИФИ

- Операции по обременению НИФИ обязательствами по поручению Клиента

- Другие операции, связанные с движением НИФИ, за исключением допустимых операций (см. «Допускаются»)

В случае, если НИФИ или ценные бумаги, полученные в результате КД, не приняты на хранение в Euroclear Bank, НРД не зачисляет такие инструменты. Клиенты могут получить такие инструменты на свои счета в других депозитариях путем предоставления соответствующих реквизитов в НРД.

Подробно порядок работы с НИФИ описан в Приложении №7 Правила оказания НКО АО НРД услуг по учету иностранных финансовых инструментов, которые не квалифицированы в качестве ценных бумаг.

Приоритет второго эшелона

Помимо продолжительности «боковиков» и вероятности выхода вверх или вниз, мы оценим силу последнего, под которой подразумевается величина трендового роста / падения (в процентах) до следующего диапазона или изменения тенденции. Для анализа были выбраны графики акций 50 компаний, которые торгуются на бирже ММВБ. В список вошли как ликвидные бумаги, так и представители второго эшелона с меньшей ликвидностью и, как правило, более высокой волатильностью. Как показал анализ, именно в них наблюдается больше всего «боковиков», которые заканчиваются «внезапным» прорывом ценового коридора и последующим развитием тенденции. В «голубых фишках» подобные ситуации случаются реже, что, правда, не помешало акциям нефтегазового сектора («Газпром», «ЛУКойл», «Роснефть», «Сургутнефтегаз») залечь в «боковик» почти на полтора года — с середины 2009-го до конца 2010 года.

Покупка «боковиков»

Согласно статистике по 50 компаниям, средняя продолжительность бокового движения — 6,4 месяца. Это означает, что в основном бумаги стоят на месте чуть больше полугода, а затем начинают расти или падать. В большинстве случаев (84%) акция поднимается, и ее цена выходит за верхнюю границу бокового диапазона.

Если говорить о силе выхода, то по результатам анализа ценовой истории средний рост или падение составляют 74%. Таким образом, когда бумага достаточно долгое время находится в «боковике», можно воспользоваться очень простой стратегией — купить ее и ждать подъема. С точки зрения ограничения рисков разумно приобрести сразу несколько таких акций. Убытки от покупки одной из них перекроются прибылью от остальных сделок.

Как торговать, когда рынок «ложится в боковик»

Довольно часто в обзорах по рынку можно встретить фразы вроде «формирующийся нисходящий тренд превратился в боковик, который может растянуться еще надолго» или просто «рынок лег в боковик». Это означает, что после окончания тренда рынок вошел в зону консолидации на определенных уровнях. Как правило, боковик ограничен сверху и снизу двумя горизонтальными или слабо наклонными линиями.

Боковик (flat) по своей сути является некой зоной «комфорта», зоной «приемлемых цен», где подавляющее большинство участников торгов удовлетворены текущими уровнями и не видят причин для кардинального изменения цены. Более того, такая «удовлетворенность» ведет к тому, что трейдеры активно «защищают» границы боковика, придавая, тем самым, импульс отскокам от зоны сопротивления и зоны поддержки.

Как определить боковик

Прежде чем строить торговую стратегию, нужно четко понимать, что же такое боковик, когда он формируется и в каком случае вообще имеет смысл использовать его для совершения торговых операций.

Для начала стоит вспомнить определение тренда. Тренд — это набор последовательных максимумов и минимумов, где каждый последующий выше или ниже предыдущих. Когда же это правило нарушается, на рынке начинается период консолидации. То есть, если при нисходящем тренде очередной минимум формируется примерно в области предыдущего минимума (погрешность зависит выбранного временного шага) или даже чуть выше него, значит, имеет место остановка движения, которая в дальнейшем может вылиться в боковое движение.

Рис. 1

Очень важный вопрос — размер боковика. Ведь даже если на рынке отсутствует направленное движение и цены отталкиваются от зон поддержки и сопротивления, диапазон колебаний может быть слишком мал, чтобы использовать его для торговли. Причина отказа от торговли в слишком узком боковике заключается в отсутствии идеальных линий (см. выше), и минимальный разумный уровень ограничения убытков (stop loss) немного увеличивается.

Торговать в боковике, в принципе, можно на любых графиках. Если, например, наш рабочий тайм-фрейм — дневной и удержание позиции происходит от 3-х до 10-ти дней, то оптимальный размер амплитуды колебаний составит 5% и более от цены актива.

Торговая стратегия

В отличие от трендовой торговли, торговля в боковике является ассиметричной. То есть принципы открытия и закрытия позиций строятся на разных типах сигналов.

Предположим, на рынке присутствует боковое движение, размер которого нас устраивает. В первую очередь мы определяем ключевые зоны поддержки/сопротивления, из которых происходят массовые покупки и продажи.

Основным сигналом к открытию позиции для нас будет достижение ценой одной из зон. Уперлись в верхнюю границу — открываем шорт, уперлись в нижнюю — открываем лонг. При этом, можно использовать дополнительные сигналы: например, ждать закрытия дня при котором сформируется свеча с длинной тенью «по тренду» (сигнал отскока), ждать пересечения ценой быстрой скользящей средней (быстрая = маленький период усреднения) и т.д.

Главное — нужно помнить, что торговля в боковом канале является более частотной, и мы должны стараться открывать позиции при каждом случае нахождения цены у одной из границ. Это необходимо делать потому, что никакой диапазон или канал не живет вечно. И чем больше раз цены тестируют одну зону (линию), тем выше вероятность ее прорыва в дальнейшем. Поэтому, до того как прорыв все-таки состоится, нам необходимо по максимуму использовать «замкнутое пространство» боковика. Пока цена находится «внутри» — наши риски минимальны. Даже не имея стопов, мы практически не рискуем потерей заметной части капитала.

Удержание и закрытие позиций

Если мы рассмотрим боковые движения в различных бумагах, то легко заметим, что часто цены, отскочив от зоны поддержки (или сопротивления) не идут сразу к противоположной границе. Поэтому наша задача заключается в том, чтобы войти по «привлекательным» ценам, а выйти, как только увидим признаки ослабления импульса. Нет смысла смотреть на то, как цена немного не достигает противоположной границы, после чего разворачивается и «съедает» всю накопленную прибыль. Лучше закрыть позицию в моменте, а потом открыть заново по лучшей цене.

Чтобы определять изменение направления, очень удобно использовать различные индикаторы компьютерного анализа. RSI, Stochastic, ADX, MA, наконец. Любые индикаторы, измеряющие силу движения и удобные лично вам для понимания и использования, будут отличным решением.

Главное помнить, что наша задача состоит в «проторговке» импульсов после отскоков от ключевых зон и что совершенно нет нужды ждать лишние день, два, неделю, пока цены докарабкаются до цели, при этом несколько раз вернувшись к исходной точке.

Пример

Для иллюстрации того, какие боковики подходят для торговли (на днях), как их определить и как в них торговать, можно рассмотреть боковое движение прошлым летом в акциях РусГидро.

Рис. 2

После того, как цены не смогли со второй попытки продолжить нисходящий тренд, остановившись в зоне 1320 рублей, можно было предположить, что тренд иссяк и какое-то время будет происходить консолидация на текущих уровнях. Тем более на дворе было лето — время, когда редко формируются сильные тренды.

В момент третьего тестирования ценами зоны 1320 рублей, даже не имея четко сформированного бокового движения, мы могли использовать небольшой объем капитала для открытия противотрендовой сделки, исходя из факта сильной поддержки. Дальше цены неоднократно ходили от границы до границы этого коридора, давая возможность открывать разнонаправленные сделки и фиксировать прибыль, прежде чем данный коридор был пробит.

Почему именно торговля в боковике

Плюс подобной торговли с точки зрения финансового результата заключаются в его стабильности. При «ловле» трендов мы вынуждены терпеть множество мелкоубыточных сделок, прежде чем начнется действительно сильный тренд и нам удастся в нем поучаствовать. В данном же случае, мы закрываем много сделок с прибылью и лишь в последней терпим средний убыток.

Кроме того, психологически такая торговля более комфортна. Очень трудно выполнять сигналы своей торговой стратегии, когда к ряду идут 10 или более убыточных сделок. А при торговле в боковике фиксировать прибыль, пусть даже небольшую, мы будем гораздо чаще, чем убыток (естественно лишь в случае строго соблюдения основных принципов такой торговли и следования сигналам своего торгового метода).

Заключение

Соблюдение всех правил торговли по определенной методике является неотъемлемым условием не только торговли в боковике, но и любых других форматов. Однако данный подход требует максимальной дисциплины при фиксации прибылей и особенно при фиксации убытка в момент выхода цены из боковика. Любое желание «переждать» в надежде на то, что цены должны вернуться к пробитым уровням, приведет к потере времени, увеличению убытков и нарушению всей концепции: вместо быстрых сделок с минимальным временем у торгового терминала мы обрекаем себя на круглосуточный мониторинг рынка, с тем чтобы не пропустить момент выхода с минимальными убытками.

Тем не мене, если вы принимаете «условия игры», высокочастотная (относительно) торговля в боковиках является наиболее удобным и прибыльным вариантом, без необходимости глубокого анализа причин формирования трендов на мировых финансовых рынках.

БКС Экспресс