Что такое и зачем он нужен

Что представляет собой EBITDA, можно понять, расшифровав само слово: Earnings Before Interest, Taxes, Depreciation and Amortization – «прибыль до вычета процентов, налогов, износа и амортизации». Он чаще всего применяется в финансах и инвестициях для сравнения итогов деятельности предприятия.

Что показывает расчет EBITDA

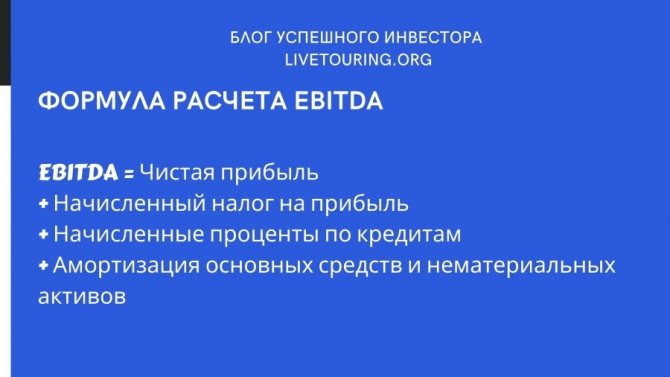

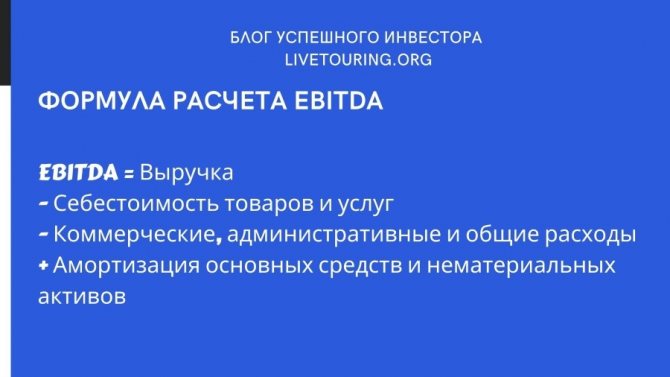

Этот параметр – один из показателей результатов финансовой деятельности компании. Простыми словами, это величина заработка компании в денежном выражении, из которой впоследствии будут выплачены долги инвесторам и налоги, произведены амортизационные отчисления. При этом коэффициент не учитывает влияние структуры капитала.

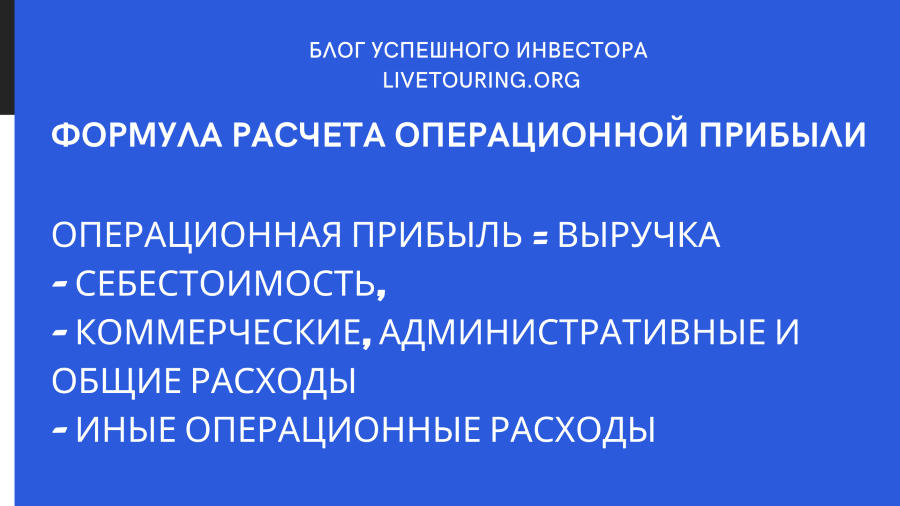

Чем отличается EBITDA от EBIT и операционной прибыли

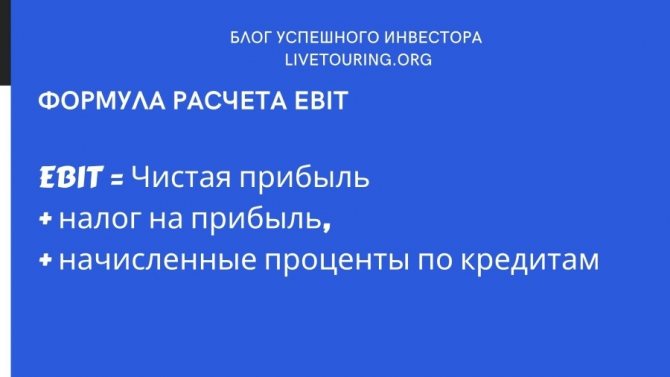

EBIT (прибыль до выплаты процентов и налогов), в отличие от EBITDA, входит в отечественные стандарты учета РСБУ, поэтому его легче рассчитать исходя из данных, которые содержатся в отчетах. Но первый показатель не учитывает амортизационные отчисления.

Синоним термина «Ебит» – операционная прибыль, которая таким образом представляет собой разницу между валовым доходом и затратами на операционную деятельность. Величина операционной прибыли, когда маржа полностью идет на оплату по процентам инвесторам, называется критической.

EBITDA в российской практике

Хотя EBITDA не входит в стандарты бухгалтерского учета в России, параметр нашел здесь широкое применение. Так, инвесторы как российских, так и зарубежных компаний по этому показателю оценивают вероятность и скорость возврата инвестиций. Поэтому отечественные фирмы при публикации своей отчетности оглашают также и Ебитда.

Что такое ebitda простым языком

Показатель EBITDA простым языком – это показатель валовой прибыли после вычета накладных расходов компании. Инвесторы пользуются мультипликатором Ebitda, чтобы сравнивать компании не только из России, но из других государств. Так они могут не обращать внимание на различную налоговую нагрузку.

EBITDA отображает финансовый результат компании, но при этом не учитывает временной период, за который пришли деньги. Чтобы понять, о чем идет речь, стоит вспомнить, что выручка для расчета прибыли может приходить из разных источников – оплаченные и реализованные в этом же периоде продукты или услуги, реализованные, но не оплаченные и т.д. Неважно откуда и когда взялись деньги – в данном случае нас интересует только чистая прибыль и несколько отдельных показателей.

Таким образом, ЕБИТДА используется как мера оценки компании. Эта оценка используется частными инвесторами для оценки акций компаний – потенциальных кандидатов для их приобретения и финансирования.