Выпуск акций предусматривает свои плюсы и минусы, однако, инвестирование денег в облигации – это вложение, которое почти не сопряжено рисками. Облигационный рынок входит в группу консервативного вложения инвестиций. Эти ценные бумаги пользуются повышенным спросом у инвесторов из-за их высокой прибыльности, особенно, если сравнивать их с депозитами банка.

И это логично. К примеру, при сравнении процентных ставок по депозитным вкладам и прибыльности облигаций, сложно не заметить выгоду последних. Купонная ставка облигаций всегда выше. Однако, есть и такие, сопряжены высокими рисками для их держателей – это субординированные облигации. Рассмотрим подробнее, что это за бумаги и в чем их рискованность.

Что это такое

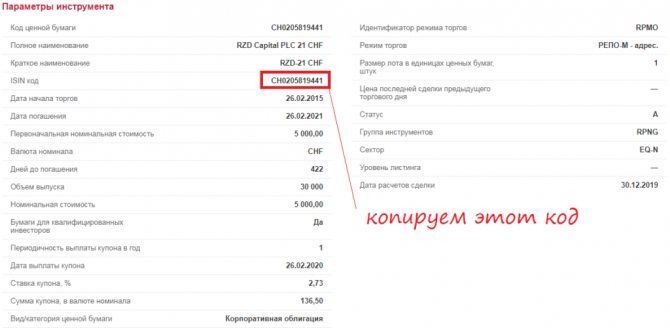

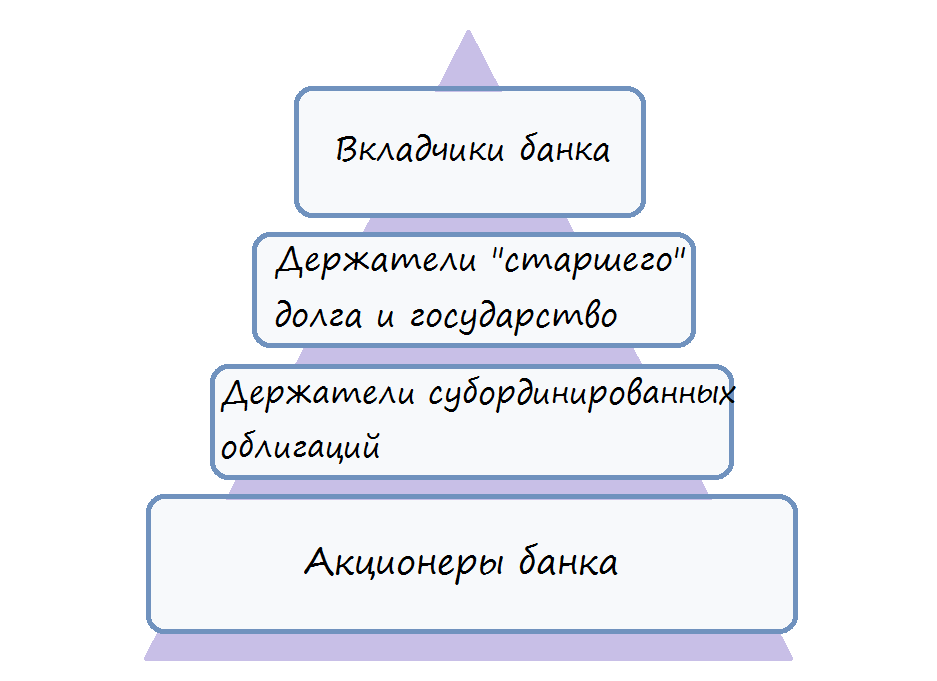

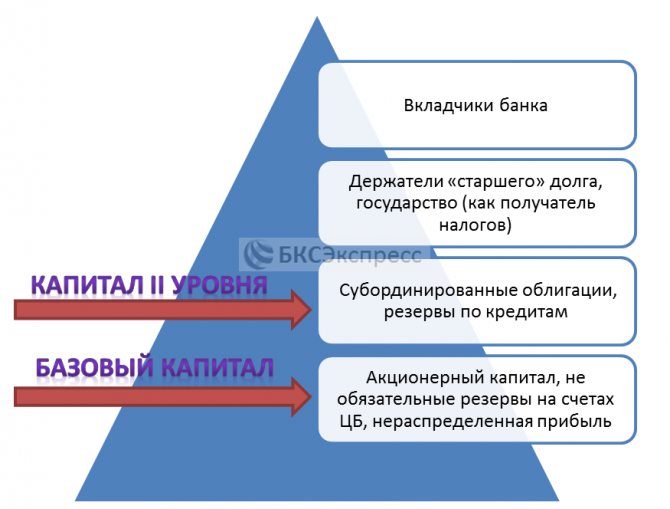

Согласно МСФО, субординированный долг банка (другого юридического лица) – это необеспеченный кредит, предоставляемый организации на особых условиях. При любом раскладе суборд будет иметь наиболее низкий приоритет. То есть, при банкротстве заемщика субординированный долг будет выплачиваться одним из последних (если на это хватит средств). Приоритетом ниже, чем у суборда, обладают только требования акционеров банкрота.

Чаще субординированный займ предоставляют стабильные, экономически мощные кредитные организации. В некоторых случаях суборд может быть получен в виде средств от продажи специальных облигаций. Держателем ценной бумаги вправе стать любой, в том числе и физическое лицо. Регулятором отношений субординированного кредита выступает Центробанк РФ. Так, без согласования с Центральным банком нельзя досрочно погасить суборд.

Таким образом, определяя, что такое субординированный долг банка, можно сделать вывод, что это кредит, который был получен юридическим лицом на определенный срок без предоставления обеспечения под него.

Субординированный долг предоставляется на особых условиях

Как и где можно купить суборды

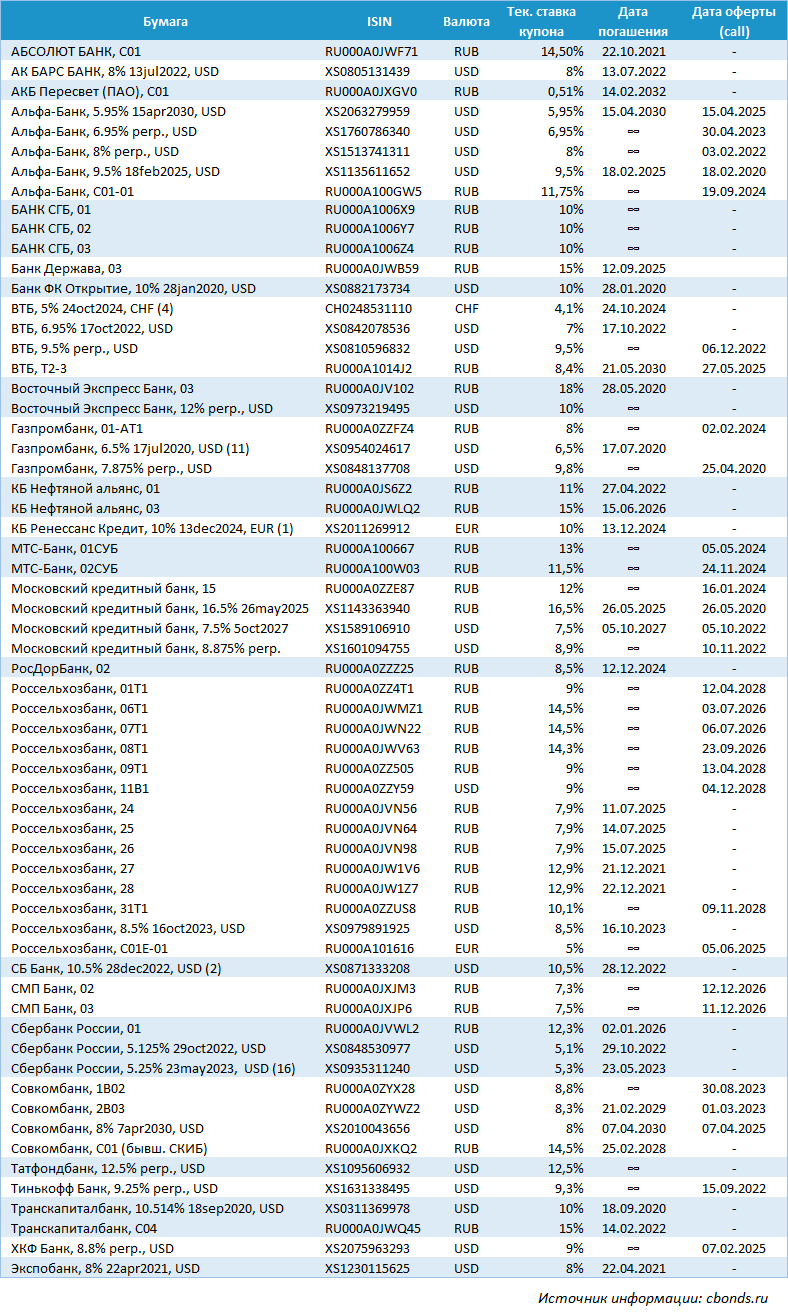

Современные выпуски субординированных облигаций можно купить на Московской бирже через любого брокера. К сожалению, какого-то единого списка субордов не существует, поэтому придется искать нужные облигации вручную.

Валюты, в которых выпускаются суборды, и номинал могут быть самые разные. Поэтому внимательно изучите бумагу перед тем, как ее покупать. Причем изучайте не только проспект и оферту, но и отзывы, мнения других инвесторов, посмотрите отчетность банка. Иначе получится, как с Открытием, Промсвязьбанком и Домашними деньгами – эти примеры списания субордов, пожалуй, самые известные за прошедшие годы.

Важный момент: с 1 января 2020 года в силу вступили поправки в ФЗ «О банках и банковской деятельности». В соответствии с ним требования к субординированным облигациям ужесточились. Их стало более сложно выпускать, а контроль за исполнением обязательств усилен.

Но самое главное изменение – теперь выпуски субордов могут покупать только квалифицированные инвесторы. Минимальный номинал одной бумаги установлен на уровне 10 млн рублей. Для бондов, выпущенных до 2020 года, требования остаются прежними, так как закон не имеет обратной силы.

А вот еще интересная статья: Что такое зеленые облигации и как в них инвестировать в России

И я считаю, что такое ужесточение – правильный шаг. Субординированные облигации больше интересны фондам, государствам, другим банкам и крупным инвесторам, готовым принять на себя риски, нежели инвесторам-новичкам. Риски слишком велики. Не факт, что человек, только пришедший на биржу, столкнувшись с угрозой списания долгов по субордов, сумеет избежать потери денег и негативного опыта.

Таким образом, субординированные облигации – это младший долг организации. Они торгуются на Мосбирже и других площадках. Доходность по ним обычно выше, чем по старшим долгам, так как в случае необходимости эмитент может просто списать суборды, чтобы не платить по обязательствам и избежать озарения. Выпущенные до 1 января 2020 года облигации может купить любой инвестор, но после этого срока – только квалифицированный. Мой совет – не связывайтесь с субордами, а выберите ОФЗ или корпоративные бонды, дающие доходность выше депозита. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: Средняя оценка: ]

Основные условия

В отличие от большинства иных кредитов, суборд имеет четко регламентированные требования:

- Срок займа – не менее 5 лет. При выпуске облигаций они также должны быть погашены не ранее, чем через 5 лет.

- Кредитор не имеет права требовать от заемщика выплатить задолженность (полностью или частично), пока срок договора не истек. Это недопустимо даже в том случае, если заемщик явно находится на грани банкротства.

- Внести изменения в кредитовый договор или досрочно погасить заем можно только с разрешения регулятора. Данную функцию выполняет Центральный банк Российской Федерации.

- В случае банкротства заемщика, получившего субординированный кредит, требования кредитора будут удовлетворены только после погашения обязательств перед обычными кредиторами, но перед выплатой дивидендов акционерам. На практике, средства у банкрота заканчиваются еще при выплате долгов обычным кредиторам.

- Займовый договор не может включать в себя величину процентов больше, чем ставка рефинансирования, установленная Центробанком РФ на момент предоставления кредита.

- Выплата по суборду производится единовременно. То есть, заемщик одним траншем должен перевести средства кредитору по истечении срока предоставления займа. Проценты же могут выплачиваться по согласованию сторон: каждый месяц весь срок действия займа или одноразовой суммой вместе с основным долгом.

Более конкретные условия могут быть определены самим договором кредитования или указаны в выпущенных юридическим лицом облигациях. Например, средства могут быть включены в капитал организации, за что кредитор получит определенное количество акций компании.

При банкротстве требования по суборду удовлетворяются в последнюю очередь

Доходность и риски

Так как субординированные бонды – более рискованный актив, чем «нормальные» облигации, то по ним предлагается более щедрый купонный доход. Вот список нескольких доходных субординированных облигаций:

- АбсолютБ-С1 – 15% с датой погашения 22.10.2021;

- Держава 03 – 13,6%;

- ВостЭксБ 2 – 23,3%;

- CRBRKMO 25 RUB (Московский Кредитный Банк) – 16,4%;

- РСХБ 26 – 14,2%;

- Совком 1В-02 – 8,8% (в долларах!).

Ну и так далее. По данным БКС, в 2020 году средняя доходность рублевых субордов была равна 13,6%, а долларовых – 8,8%.

Срок обращения субордов обычно длиннее, чем обычных облигаций – 5 лет это установленный законом минимум. Обычный срок – 5-10 лет. Некоторую часть выпусков составляют бессрочные субординированные облигации – их можно купить на бирже, как и обычную облигу.

А вот еще интересная статья: Самые доходные российские облигации с ежемесячным купоном в 2020 году

Теперь о том, как производится списание субординированных облигаций. По стандарту Базель III в случае нарушения нормативов достаточности капитала суборды должны быть списаны. Происходит это так:

- ЦБ РФ инициирует проверку;

- выявляется недостаточность капитала;

- совет директоров и кураторы из Центробанка собираются и решают, каким путем пойти: сложным и затратным – докапитализировать банк – или простым – «простить самим себе свои долги».

Как думаете, что будет выбрано? Если последний (простой) вариант, то владельцы субордов банков окажутся не в конце очереди кредиторов, а вообще утратят какой-либо шанс на получение выплат. Например, в 2020 году под списание попали 10 выпусков облигаций ФК Открытия и Промсвязьбанка.

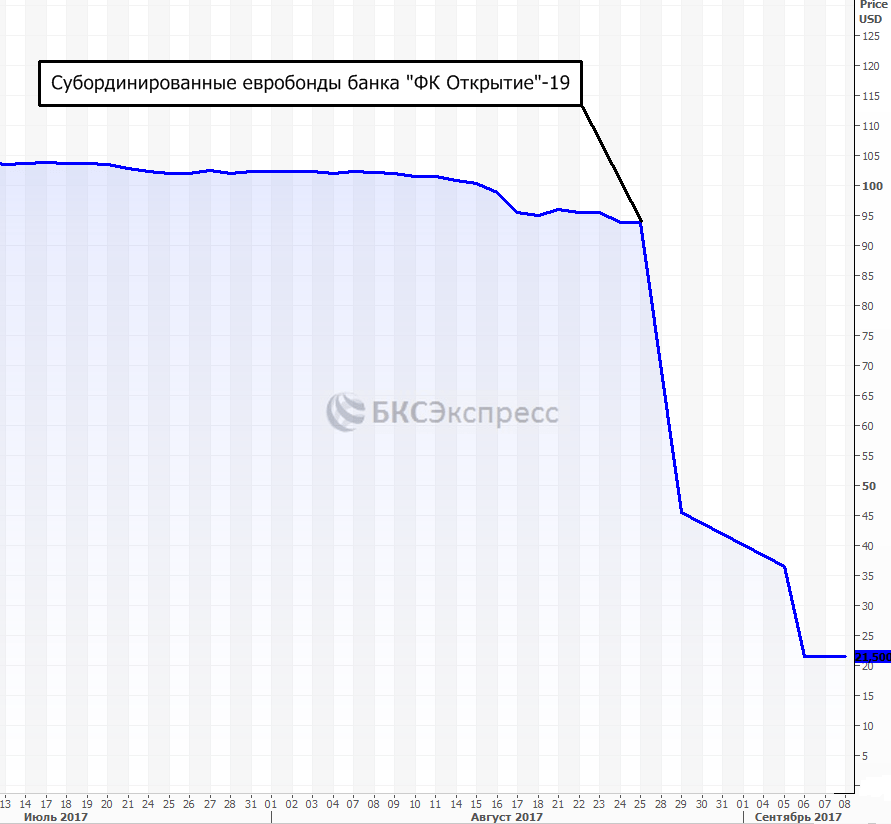

Поэтому котировки субординированных облигаций очень сильно реагируют на любые новости, связанные с финансовым состоянием банка. Если у того всё будет плохо – суборды спишут в первую очередь.

Требования к заемщику

Как указано выше, субординированный долг не обеспечивается залоговым имуществом и обладает низким приоритетом в сравнении с иными видами займов. Раз так, кредитору просто невыгодно предоставлять суборд организации с сомнительным финансовым состоянием. Потому в первую очередь, компания, претендующая на получение субординированного займа, должна быть экономически здоровой. Кредитор обращает внимание на следующие моменты:

- Наличие задолженностей по платежам в бюджет (налоги).

- Присутствие положительной динамики предприятия в рейтинговых агентствах.

- Наличие запретов в отношении заемщика на ведение определенных видов хозяйственной деятельности.

Для проверки указанных параметров кредитор может назначить комплексную экспертизу.

С другой стороны, получить субординированный долг можно в качестве поддержки от государственных финансовых организаций. Так, в 2008-2009 годах суборд получили Сбербанк, Россельхозбанк и банк ВТБ.

Привлекательность субординированных облигаций

Основной причиной популярности субордов является их высокая доходность. Согласно статистическим исследованиям, процентные ставки по долговым бумагам значительно выше, нежели у остальных видов активов.

Прежде чем инвестировать средств в суббонды, следует:

- внимательно проанализировать деятельность эмитента;

- просмотреть текущее финансовое состояние выпускающей компании;

- изучить вторичный рынок ценных бумаг на предмет ликвидности актива;

- взвесить все риски и принять окончательное решение.

Субординированные бонды не стоит покупать начинающим инвесторам, поскольку для грамотного заработка на этих активах необходимо обладать определенным багажом специфических знаний.

Привлекательность субордов у эмитентов вызвана такими факторами:

- быстрое привлечение дополнительного капитала;

- отсутствие дополнительных проблем, связанных с эмиссией обыкновенных облигаций;

- возможность не выплачивать купонный доход при плохом экономическом положении организации;

- наличие механизма полной аннуляции долговых бондов в случае уменьшения уставного капитала ниже критической отметки.

Способы оформления

Получить суборд можно:

- От кредитной организации в виде обычного займа.

- От иных лиц (физических или юридических) при продаже облигаций.

Суборд имеет как плюсы, так и минусы, которые следует учитывать

Перед предоставлением суборда банк обязательно проверит благонадежность заемщика и выдаст ему кредит только в случае, если будет уверенным, что сможет получить средства обратно. Лица, приобретающие субординированные облигации, руководствуются мотивом, что такие ценные бумаги могут принести доход больше, чем обычные. А в случае, если компания попадет в долговую яму и ее объявят банкротом, то, скорее всего, держатели обычных облигаций также не смогут вернуть свои вклады. Поэтому они и не видят большой разницы между обычными и субординированными ценными бумагами.

Цель эмиссии субордов

Субординированные акции и облигации предназначены для привлечения новых средств в бизнес.

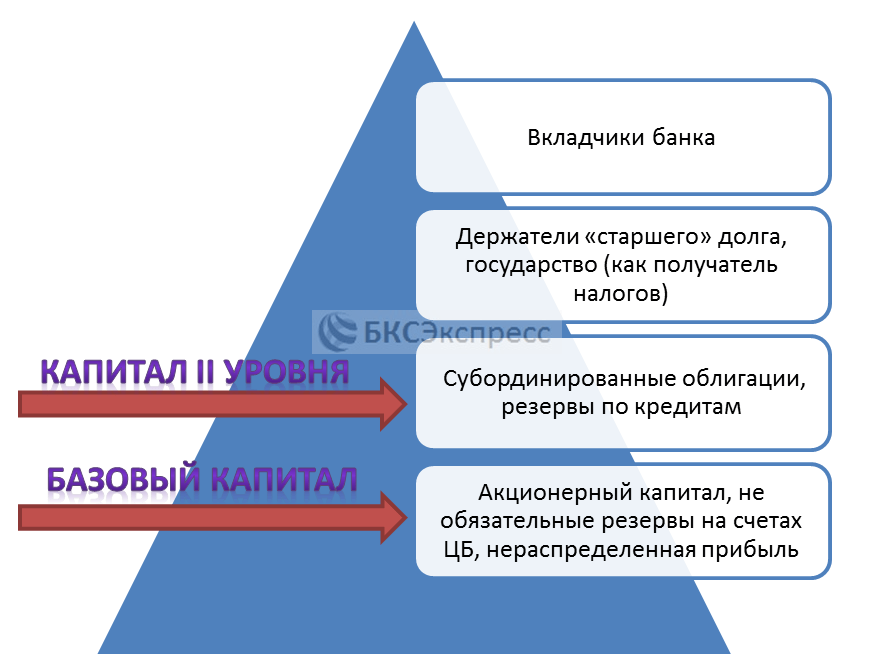

Банк может увеличить свой капитал следующими способами:

- Дополнительная эмиссия акций и их размещение на биржевой площадке. Однако здесь присутствует риск, что будет значительно размыт капитал основных инвесторов, в результате чего сократится доля пакета.

- Привлечение капитала в долг путем размещения обыкновенных облигаций с выплатой процентов по ставке купона. Однако иногда их выпуск является сложным в связи с перекредитованностью организации.

Эмиссия субордов банков воспринимается Центробанком достаточно лояльно. Запуск их в продажу осуществляется гораздо проще и быстрее. Они эмитируются на срок от 5 до 10 лет. Существуют также бессрочные облигации, не имеющие четкого срока погашения, при этом их держатели каждый год получают фиксированные выплаты.

Кто их выпускает?

Этот инструмент используется владельцами бизнеса, которым нужна ликвидность. Но при этом они не желают размывать свой капитал дополнительной эмиссией ещё одного пакета акций. Обойтись же обычными бондами, как правило, мешают сложные ситуации с долгами или нелояльная конъюнктура рынка. Также на практике использование этого инструмента популярно при взаимодействии материнской и дочерней компаний.

Рассмотрим небольшой пример. Допустим, субординированные облигации сбербанка представляются чем-то фантастическим. Но они существуют. И использование этого инструмента для поддержания компании, в которой им принадлежит значительная часть власти и представлены даже свои директора – повсеместная практика. Хотя, в погоне за доходностью инвесторами могут приобретаться субординированные облигации банков, которые находятся в тяжелом положении.

Почему возник интерес к данной теме?

Всему виной ситуация с «ФК Открытие». Дело в том, что данная структура создала значительный ворох проблем, которые могут обойтись более чем в один триллион рублей. Сначала возникла паника и вероятность потери средств, но затем Центробанк России принял решение не вводить мораторий на выплаты вкладчикам структуры, а принял обязательства по обслуживанию учреждения на себя.

Хотя определённая настороженность всё же сохраняется. Так, субординированные облигации однажды торговались на уровне 20% от номинала. Конечно, была сильная неопределённость относительно будущего. Но те, кто приобрели облигации по минимальной цене, смогут в 2020 году претендовать на кратный выигрыш. В результате, те инвесторы, что дали слабину и поддались панике – оказались в проигрыше. Те, кто имел конфиденциальную информацию или просто был оптимистом, сейчас могут только самодовольно потирать руки.

О рисках замолвим слово

И ещё раз – этот инструментарий позволяет рассчитывать на высокий уровень доходности. Но это возможно только благодаря значительным рискам. Поэтому желательно выбирать надежные объекты. Следует помнить, что здесь ведётся не только деятельность, когда можно потерять часть вложенных средств, а и все инвестиции. Ведь при банкротстве даже держателям обычных акций часто ничего не перепадает. А про субординированные облигации и говорить нечего. Поэтому и необходимо серьезно подходить к выбору эмитента. Тот же сбербанк обеспечит пускай и не очень высокую, но надёжную прибыль на протяжении длительного срока.

Использовать этот инструмент следует только при наличии качественной полноценной информации о состоянии субъекта и широких знаний в сфере инвестирования. Также не советуют начинать работать с большими суммами. Наилучшим образом здесь может помочь правило «тише едешь, дальше будешь». Необходимо постепенно набираться опыта, разбираться в делах компании используя только публичную информацию – и тогда вероятность провала будет минимизирована. Конечно, полностью себя обезопасить не получится, и всегда будет сохраняться определённый риск. Но он сполна компенсируется доходностью. Если реалистически оценивать существующие риски.

Небольшой пример работы

Давайте рассмотрим, что собой представляет субординированный займ на примере взаимоотношений материнской и дочерней компаний. Итак, вторая выпускает облигации, которые в последующем полностью выкупает первая. Это может быть осуществлено для дополнительного финансирования с целью увеличить ликвидность, или когда дочерняя структура не представляет интерес для инвесторов.

В противном случае можно обойтись бондами, которые являются более дешевыми. Но основное их предназначение – служить спасательными кругами для ликвидности организации в тех случаях, когда никакой другой инструмент не может обеспечить полноценное выполнение этой роли.

Что собой представляет «Базель III»?

Это стандарт банковского надзора. Выпускается Базельским комитетом, созданным в 1975 году. В него входят представители Центробанков стран с десятью самыми крупными ВВП. Создавался он для того, чтобы разработать правила, стандарты и методики, которые позволят предотвратить значительные потери институциональных инвесторов.

Всего было выпущено три документа. Каждый из них в той или иной мере нормирует уровень запасного капитала, учитывая при этом кредитные риски. Российская Федерация ратифицировала все три документа. Хотя, с определёнными поправками. И для этого есть ряд причин:

- Отсутствие необходимых кадров и финансирования для полноценного внедрения системы;

- Недостаток статистики по потерям из-за операционного и кредитного рисков;

- Небольшое количество национальных рейтинговых агентств;

- Отсутствие единых норм определения дефолта, кредитных потерь и просроченной задолженности;

- Дефицит исследований влияния экономических и отраслевых циклов на уровень рисков и потерь банковских учреждений.

Но если есть проблемы, то почему они внедряются? Для этого существует несколько причин:

- Повышение качества управления рисками. В конечном итоге обеспечивается устойчивость всей банковской системы, и защищаются права вкладчиков и кредиторов.

- Нормализация деятельности на международном уровне.

Специфика инвестирования

Этот инструментарий в основном используют опытные игроки, которые желают обеспечить себе высокий уровень доходности. Так, в качестве покупателей субординированных облигаций могут выступать аффилированные лица, крупные фонды и ряд других институциональных инвесторов. Среди частных инвесторов этот вариант не является популярным из-за значительного входного порога. Хотя постепенно делаются шаги для увеличения количества привлеченных лиц.

Так, Московская биржа недавно начала использовать дробление лотов, благодаря чему стать владельцем облигации можно имея такую «незначительную» сумму как тысяча долларов США. Кто и зачем использует эти инструменты? Цели аффилированных лиц понятны уже из их названия. Инвестиционные фонды хотят обеспечить для себя высокую доходность. Так, облигации сверхнадежных эмитентов, примером которых является Сбербанк, позволяют обеспечить неплохую прибыль. И при этом – это будет консервативное вложение денег.