- Главная

- Инвестиции

Евгений Маляр

0

Навигация по статье

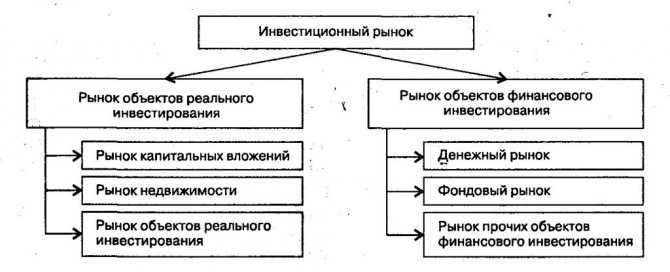

- Реальные и финансовые инвестиции – их основные отличия

- Виды реальных и финансовых инвестиций

- Виды финансовых инвестиций и их характеристики

- Источники реальных и финансовых инвестиций

- Собственные средства

- Заемные средства

- Привлеченные средства

- В итоге: какой вид инвестиций оптимален?

Инвестиции, согласно общепринятому определению, представляют собой выгодные вложения средств с целью получения дохода, выраженного в денежных единицах или процентах от размещенного капитала.

Инвестирование средств заложено в основе любой экономической деятельности. Каждый соучредитель, вкладывая деньги в бизнес, становится инвестором. Родители, оплачивая обучение ребенка, также имеют основания рассчитывать на отдачу от своих затрат, пусть и не прямую, а в виде обеспеченного будущего для ребенка (а, возможно, и своего).

Примеров много, но при всем их разнообразии существует деление на две основные категории. Читателю предлагается подробная характеристика реальных и финансовых инвестиций. Чем они отличаются? Каковы преимущества каждого вида, и при каких условиях они проявляются?

Реальные инвестиции

Если ваши деньги не работают на вас, значит, вы их теряете! Объясняется это довольно просто – во-первых, инфляция уменьшает ваш капитал, а во-вторых, отсутствие инвестиций в развитие предприятия, это путь к его краху. Это означает, что деньги должны работать.

Наилучший способ заставить работать деньги – это реальное инвестирование. Реальные инвестиции это вложение капитала, для дальнейшего получения прибыли в производство услуг и товаров. Реальные инвестиции направлены, в первую очередь, в приумножение фонда предприятия и его модернизацию и реорганизацию.

Чтобы стало долее понятно, рассмотрим пример. Некая компания, по производству обуви, потратила энное количество денег на закупку нового импортного оборудования. Это оборудование позволит увеличить выпуск готовой продукции в несколько раз. Такое вложение средств в производство, при грамотно выстроенном процессе сбыта готовой продукции, позволит увеличить прибыль. Это и есть реальные инвестиции в производство.

Как правило, такой вид инвестирования предполагает миллионные затраты. Поэтому такие инвестиции по карману, в основном, крупному или среднему бизнесу. Малый бизнес или частные лица, зачастую, не могу себе этого позволить.

Формы реального инвестирования довольно разнообразны:

- постройка новых объектов;

- покупка заводов, фабрик, животноводческих комплексов и тому подобных объектов;

- вложения в открытие дочерних компаний и филиалов;

- обновление существующих предприятий;

- внедрение инноваций;

- покупка нового бизнеса;

- финансирование научных исследований и разработок.

Существующие классификации

Если вы поговорите с несколькими разными инвесторами, и каждому из них будете задавать вопрос: «Какие бывают виды или формы инвестиций?», то многообразие ответов может поставить вас в тупик. Действительно, вам могут рассказать про прямые, портфельные, валовые, долгосрочные и первичные вложения денежных средств. Более того, это перечисление можно еще долго продолжать.

Все эти виды инвестиций существуют. Вопрос состоит лишь в том, на основании какого признака они классифицируются в каждом отдельно взятом случае. Также необходимо учитывать, что не существует правильного и неправильного деления. Все нижеперечисленные градации имеют право на существование.

Классификация инвестиций может отталкиваться от следующих признаков:

- объекта;

- цели вложений;

- формы принадлежности инвестиционных ресурсов;

- фактора доходности (прибыльности);

- происхождения используемого капитала;

- степени рискованности;

- уровня ликвидности;

- по срочности;

- формы учета.

Давайте рассмотрим перечисленные виды инвестирования более подробно.

Разница между финансовым и реальным инвестированием

Реальные и финансовые инвестиции имеют некоторые отличия. Реальные инвестиции, в отдалённой перспективе, приносят больший доход и менее подвержены колебаниям на рынке. Поскольку финансовое инвестирование – это вложение капитала в различные ценные бумаги, то при хороших обстоятельствах они могут приносить доход не более 25% в год.

Поскольку реальное инвестирование способствует росту экономики страны в целом, государство поощряет такое инвестирование. Ведь вложение средств в предприятие помогает увеличить количество рабочих мест и в целом помогает увеличить доходы населения.

Финансовые инвестиции мало влияют на рост экономики. По сути, такие инвестиции – это банальная спекуляция на бирже, позволяющая получить доход на разнице между ценой покупки и продажи.

Функции

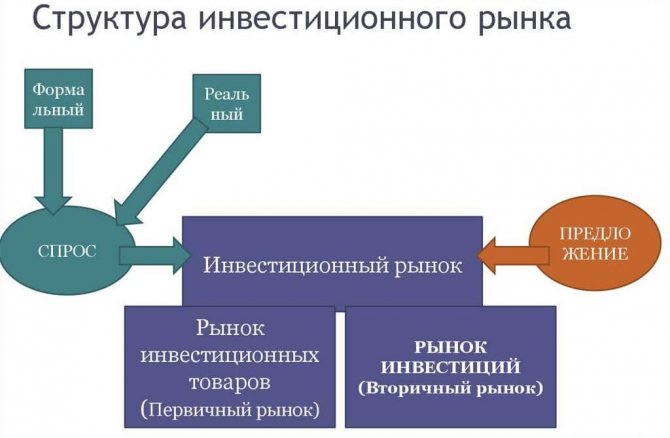

Инвестиционный рынок играет одну из главных ролей в становлении и развитии системы финансов и экономике любой страны. Его сущность можно понять наилучшим образом, отталкиваясь от функций, которые он осуществляет. К ним относятся:

- выработка оптимальных направлений для инвестирования капитала;

- активизация имеющегося в стране свободного капитала;

- формирование наилучших условий, позволяющих уменьшить уровень существующих рисков;

- мобилизация разнообразных финансовых процессов, происходящих в экономике государства;

- наращивание темпов оборачиваемости капитала;

- доведение свободных денежных средств до их конечных потребителей;

- естественное формирование рыночных цен на основные финансовые инструменты.

Рекомендуем дополнительно прочитать статью «Инвестиционный рынок в России».

Виды реального инвестирования

Некоторые виды реальных инвестиций относятся к обязательным. Примерами могут послужить, например, поддержание достойных условий труда персонала или забота об экологии. Реальные инвестиции это вложения в следующие мероприятия.

- Обновление. Как правило, такое инвестирование проводится на средства самого предприятия. Оно направлено на модернизацию оборудования, внедрение инновационных технологий. Для такого инвестирования на предприятиях создаётся специальный фонд, на котором аккумулируются средства для будущих вложений.

- Расширение. Такое инвестирование направлено на освоение новых сегментов рынка и увеличение числа потребителей продукции. Обычно, такие вложения имеют место, если продукция предприятия пользуется хорошим спросом. В таком случае имеет смысл увеличить количество производимого продукта. На расширение и привлекаются средства.

- Общее инвестирование. Это общее финансирование на расширение, модернизацию и создание активов производства, увеличение материально-товарных ценностей.

Участники

Рынок инвестиций формируется за счет конкретных субъектов инвестиционного процесса, которых также называют его непосредственными участниками. К ним можно отнести:

- покупателей;

- продавцов;

- посредников.

Первые две перечисленные категории выступают прямыми участниками процесса инвестирования. Посредники же выступают связующим звеном, соединяющим капиталы покупателей и активы продавцов. В то же самое время они могут напрямую совершать торговые действия и операции.

Классификация посредников инвестиционного рынка включает в себя:

- брокеров;

- дилеров;

- вспомогательный персонал бирж, аналитических агентств и так далее.

Таким образом, инвестиционный рынок представляет собой сложный самодостаточный механизм, который во многом определяет структуру совершаемых инвестиций.

Источники финансирования

Для инвестиций существует несколько источников:

- инвестирование собственных средств;

- инвестирование займов;

- инвестирование привлечённых средств.

Рассмотрим более подробно каждый из этих источников. Для вложения собственных средств, предприятия создают специальный фонд для аккумуляции денег для последующих вложений. Если ж собственных средств не хватает, то тогда для инвестирования берут заём, особенно если расчёты показывают, что инвестиции быстро окупятся и принесут прибыль. Привлечение средств происходит, в основном, за счёт дольщиков или совладельцев, иногда государство также может выступать инвестором.

Деление по форме принадлежности ресурсов

В данном случае во главу угла поставлено право собственности на инвестируемые ресурсы. Другими словами, мы отталкиваемся оттого, кому фактически принадлежат вкладываемые денежные средства или от источников финансирования. Исходя из такого принципа, можно выделить следующие формы инвестиций:

- частные – вложения физических и юридических лиц;

- государственные – инвестирование средств из бюджета отдельно взятой страны, которое осуществляется специфическими участниками экономической деятельности (например, Центральным Банком или Федеральным Министерством);

- иностранные – вклады собственников капиталов, которые являются гражданами или подданными другого государства;

- смешанные – одновременные вложения нескольких из вышепоименованных субъектов.

Лучше всего такие формы вложений понимаются на конкретном примере. Допустим, Правительство Московской области выставило на открытый аукцион некоторое количество земельных участков в Ступинском и Озерском районе. Таким образом, вложить деньги в их приобретение может любой желающий собственник капитала. Если победителем аукциона станет частное или юридическое лицо, то такие инвестиции будут считаться частными. Если выиграет американская или китайская компания, то подобные вложения будут признаны иностранными. И так далее.

Грамотное инвестирование

Для того чтобы инвестиции приносили прибыль, до того, как вложить деньги необходимо провести подготовительную работу. Ниже приведены основные пункты, которые характерны для такой подготовки.

- Проведение анализа. Для того чтобы оценить эффективность будущих инвестиций, необходимо провести анализ рынка. Есть ли необходимость в продукции предприятия и насколько она востребована.

- Определиться с видом инвестирования. Нужно решить, на какие цели будет направлены средства от инвестиции.

- Оценка размера будущих вложений. Необходимо подсчитать, какое точно количество денежных средств потребуется для того, чтобы полностью провести то мероприятие, на которое направлено инвестирование.

- Оценка окупаемости вложений. Необходимо провести тщательный анализ, который позволит оценить, насколько быстро окупятся вложенные средства.

После того как вы проведёте все указанные мероприятия – можно приступать к инвестированию. В противном случае, на каком-либо этапе возможно возникновение серьёзных проблем, которые могут привести к потере всех вложенных средств.

Рыночная конъюнктура

Под конъюнктурой подразумевается форма обозначения последовательности определённых факторов, которые имеют непосредственное влияние на развитие пропорций спроса и предложения, конкуренцию и уровень цен.

Анализ конъюнктуры и динамики инвестиционного рынка позволяет выделить четыре этапа его развития:

- Возрастание рыночной конъюнктуры на фоне общего подъёма макро- и микроэкономики. В этот же момент констатируется увеличение динамики всех текущих рыночных процедур. Главный признак рассматриваемого периода – стабильное увеличение спроса на все виды инвестиционных предложений. Логическим образом это становится причиной ценового подъёма на предложения рынка.

- Конъюнктурный бум — очень стремительное наращивание спроса на все виды инвестиционных предложений, что приводит к некоторому дефициту. Период является положительным и для продавцов, и для покупателей, поскольку именно в это время отмечается максимальный доход для всех сторон.

- Постепенное ослабление конъюнктуры — начало этапа характеризуется кратковременным выравниванием спроса и предложения, затем предложения опережают спрос. Яркая характеристика периода — ухудшение экономической ситуации в регионе.

- Конъюнктурный спад — самый неблагоприятный этап для инвестиционной деятельности. Отмечается стремительное падение спроса, которое приводит к снижению предложений. Если говорить о прибыли от капиталовложений, то в данном периоде она минимальна.

Понимание рыночной конъюнктуры поможет инвестору правильно спланировать собственную деятельность, что положительно скажется на объёмах его прибыли.

Риски при инвестировании

Реальные инвестиционные вложения, конечно, не настолько рискованные, как финансовые, но риск всегда присутствует. Итак, давайте разберёмся, какие риски присутствуют и как снизить вероятность их возникновения.

- Риски, связанные с финансами. В основном этот риск появляется, когда возникает недостаток денежных средств. Это может быть связано с начальным дефицитом денег из-за неправильных расчётов объёма инвестиций. Иногда к этому приводят затруднения с привлечениями инвесторов в уже развёрнутый проект. Чтобы избежать возникновения данного риска, необходимо более внимательно отнестись к подготовительному этапу, на котором происходит расчёт объёмов необходимого для инвестирования капитала.

- Риски, связанные со снижением ликвидности. Этот риск также можно минимизировать более детальным подходом к расчётам на подготовительном этапе.

- Риски, связанные со срывом временных рамок. В основном данный риск имеет место в строительстве. Если из-за каких-либо проблем не происходит сдача строительного объекта в срок, начинаются проблемы. Чтобы избежать, необходимо внимательнее подбирать подрядчиков для строительства.

- Риск инфляции. Если проект, для своей реализации, требует времени, то этот риск очень вероятен. Он может возникнуть как на этапе накопления средств для инвестиции, так и на этапе реализации проекта. Последний вариант наиболее опасный. Чтобы не допустить таких проблем, необходимо в сумму средств, направляемых на инвестирование, заложить дополнительные средства, которые смогут покрыть инфляционное обесценивание капитала.

- Рыночный риск. Такой риск возникает, если возникли грубые ошибки на этапе планирования. Это может быть связано с неправильными расчётами конечной стоимости производимого товара, с просчётами в объёмах реализуемой продукции и тому подобными происшествиями.

Конечно, приведённый выше список рисков далеко не полный – мы привели лишь основные и наиболее опасные. Существуют ещё риски, связанные с налогами, криминогенной ситуацией и тому подобным.

Инвестиционный меморандум

Инвестиционный меморандум предназначен для внешнего пользования. Цель инвестиционного меморандума – показать, что инвестиционный проект уникален с одновременным анализом инвестиционных рисков. Изложить достижения предприятия, основные показатели его деятельности и перспективы, показать инвестору, как и за счёт чего, он может получить прибыль при реализации инвестиционного проекта. Назначение инвестиционного меморандума – продажа бизнес-идеи инвестору. Проанализировав инвестиционный меморандум, инвестор принимает решение о целесообразности продолжения переговоров, а не о финансировании инвестиционного проекта.

Структура инвестиционного меморандума

1. Резюме.

1.1. Краткая информация о предприятии, планируемое использование средств, включая экономические результаты, структура капитала после инвестиций.

1.2. Стратегия инвестирования, цели владельцев бизнеса при создании собственного капитала.

2. Отрасль экономики: кратко о состоянии отрасли в мире, стране, на местном уровне; конкуренция, сильные и слабые стороны инвестиционного проекта.

3. Сведения о предприятии: историческая справка, тип собственника, юридическая структура (акционерный капитал, список основных держателей акций), инвестиции предприятия.

4. Сведения о производстве: недвижимость и оборудование, объём производства и производственные затраты, патенты, торговая марка, сырьё и основные поставщики.

5. Маркетинг и продажи: объём рынка, стратегические и тактические задачи маркетинга, структура продаж, ценообразование.

6. Структура управления и штатное расписание.

Некоторые правила составления инвестиционного меморандума:

1. В инвестиционном меморандуме основное внимание следует уделить бизнес-идее и предприятию, на котором реализуется инвестиционный проект.

2. Залог успешности подготовки инвестиционного меморандума – выполнить его самостоятельно.

3. В инвестиционном меморандуме необходимо исключить слишком оптимистичные прогнозы, которые вызовут лишь настороженность у инвестора.

4. В документе необходимо продемонстрировать уникальность инвестиционного проекта, показать возможности успешного освоения рынка.

5. Инвестиционный меморандум должен удовлетворять строгим финансовым требованиям. Инвестор, как правило, хочет видеть планирование на ближайшие 5 лет, удвоение продаж в ближайшие 3 года, при валовой прибыли 40-45% от суммы инвестиций.

6. Определить взаимоотношение с инвестором (инвестор принимает участие в управлении предприятием или только отслеживает соответствие фактических показателей планируемым).

7. Подготовить условия выхода инвестора из инвестиционного проекта (инвестор иногда более заинтересован в своевременном выходе с прибылью, чем участие в проекте с хорошими перспективами).