Процентные ставки, представляют собой указанные в процентном содержании суммы к кредитам, которые оплачивают получатели кредитных средств за их использование в определенном временном периоде (квартал, месяц, год и т.д.). Если рассматривать процентные ставки с позиции денег, то их стоимость является средствами сбережения.

РЕКОМЕНДУЕМ: ЛУЧШИЕ ФОРЕКС БРОКЕРЫ 2020 ГОДА НА ВЕДУЩИХ РЕЙТИНГАХ

| Депозит от 100$. ТОП 3 стратегии | ТОРГОВЫЕ УСЛОВИЯ | обзор | отзывы | Депозит от 0$. 2 авторских стратегии | ТОРГОВЫЕ УСЛОВИЯ | обзор | отзывы | Депозит от 1$. Крипто-трейдинг | ТОРГОВЫЕ УСЛОВИЯ | обзор / отзывы | Депозит от 1$. Авторские стратегии: ТОП 3 | ТОРГОВЫЕ УСЛОВИЯ | обзор / отзывы

ТОП ЛУЧШИХ БРОКЕРОВ БИНАРНЫХ ОПЦИОНОВ 2020 ГОДА

Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$ Старт с 300 рублей. | обзор | отзывы | 60.000 РУБЛЕЙ НА ДЕМО

Что называют процентами?

В кредиторных отношениях всегда участвуют две стороны: банковское учреждение и физическое (юридическое) лицо. Для первой процент – это доход от услуг (в этом случае, применения капитала), для второй – плата за возможность пользования деньгами. Если же создаётся вклад, то данное соотношение становится обратным: выгоду получает человек, доверивший свои сбережения системе.

Именно за счёт таких дополнительных платежей становится реальной вся деятельность финансовых организаций. Благодаря тому, что клиенты выплачивают не только основную сумму долга, но и процентные начисления, банк может в дальнейшем использовать эти деньги в обороте (например, выдавать новые кредиты), то есть данные средства составляют капитал.

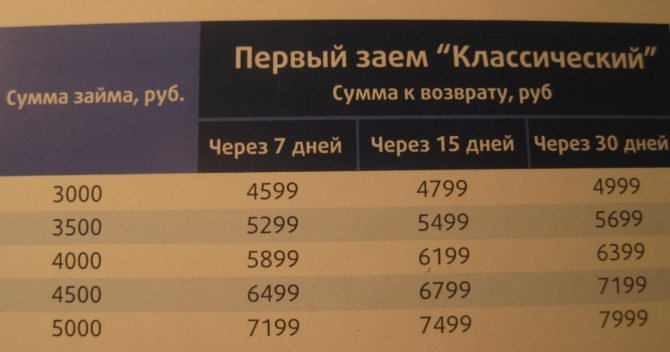

Необходимо сказать, что величина ставки достаточно сложно вычисляется. Чаще всего в неё входят затраты на страхование, различные возможные штрафы, рефинансирование, комиссии (иногда даже скрытые). Часто на сайтах организаций, предлагающих займ, есть онлайн-калькулятор, позволяющий вычислить сумму дополнительного платежа. Однако даже в таком случае расчёт оказывается лишь приблизительным, точные значения вы узнаете только при составлении договора под конкретную ситуацию.

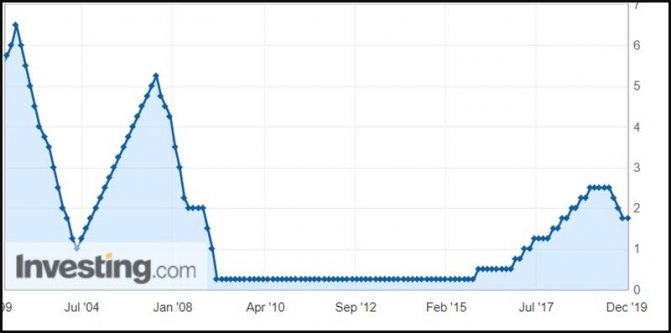

Учетные ставки ФРС США

В США существует 2 вида учётных ставок, определяемых ФРС.

- Базовая или дисконтная ставка

- Целевая ставка по федеральным фондам

Целевая ставка по федеральным фондам – величина, к которой, согласно политике ФРС, должна стремиться средняя ставка межбанковского кредитования овернайт. Фактическая средняя ставка способна отличаться от целевой в меньшую сторону и называется эффективной. ФРС не может точно установить эффективную ставку, т. к. эта величина определяется рынком. Поэтому, как правило, значение целевой ставки указывается не точно, а в виде диапазона. Однако влияя на объём рыночной ликвидности путём размещения или скупки ценных бумаг, ФРС подгоняет эффективную ставку к верхней границе целевой. Что касается базовой ставки, то в общем случае она не обязательно равна целевой, а часто немного выше неё. Но в отличие от целевой ставки, базовая строго определяется ФРС, что делает ФРС кредитором последней инстанции, обращаться к которому напрямую банки вынуждены только в экстренных случаях. На примере США можно чётко проследить циклы т. н. «дешёвых» и «дорогих» денег, связанные с периодами снижения и повышения целевой ставки ФРС.

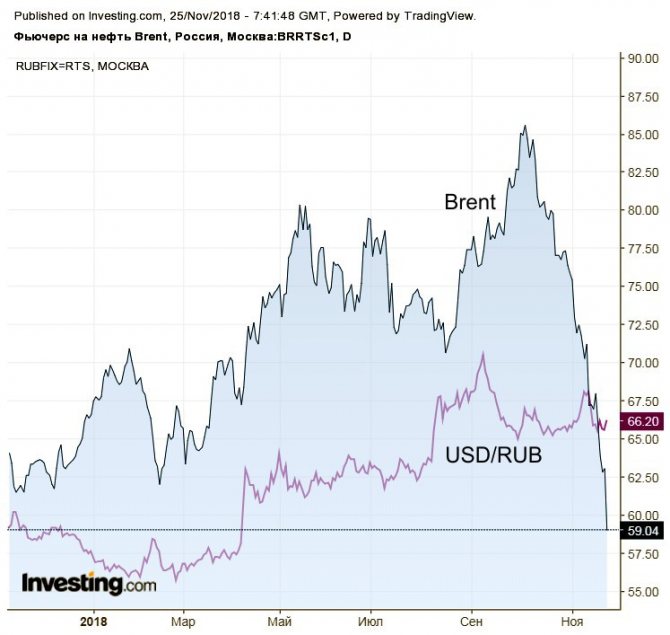

Как видно из графика, критическое для экономики значение ставки близко к 5%. При этой величине возникает реальный риск рецессии. На данный момент целевая ставка равна 2,25% и, хотя в декабре 2018 ожидается увеличение до 2,5%, у ФРС ещё есть запас для манёвра. Рост ВВП за 2020 г. может составить 3,5%, но это заслуга налоговой реформы Трампа, прогнозы на 2020 намного скромнее.

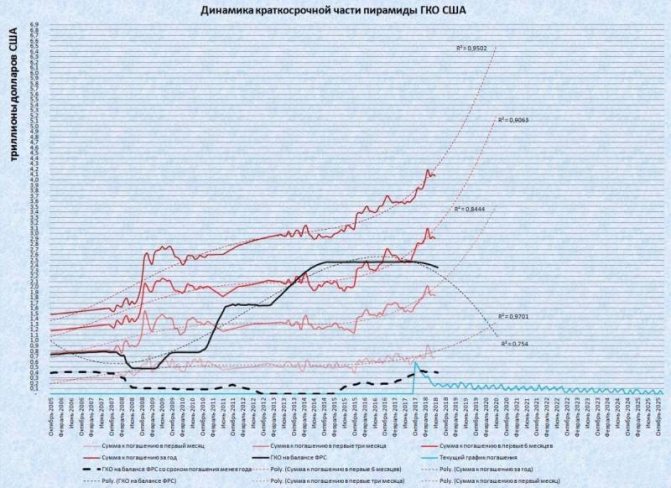

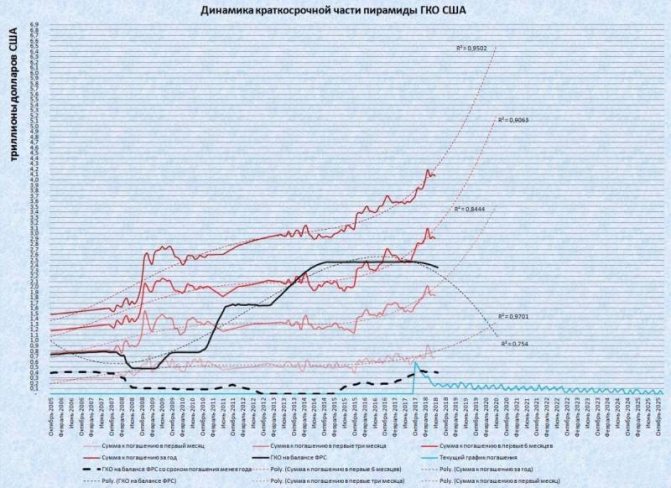

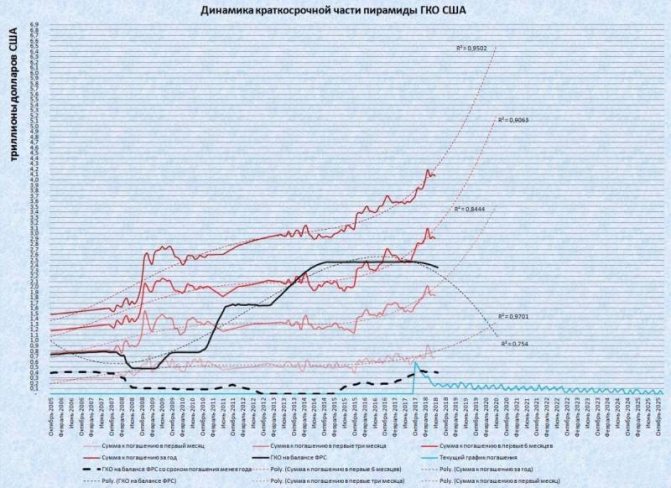

Для борьбы с последствиями ипотечного кризиса 2008–2009 г. ФРС запустила программу «количественного смягчения» (Quantitative easing или QE), фактически означавшую эмиссию безналичного доллара. Смысл QE в том, чтобы рынок имел дополнительные «дешёвые» деньги, когда дальнейшее снижение ставки невозможно или нежелательно: отсутствие инфляции не менее вредно, чем её рост. В рамках первого этапа QE в 2008–2010 г. с рынка было выкуплено облигаций на $1,5 трлн. В 2010–2014 г. прошли ещё два этапа программы. Всего за счёт QE на баланс ФРС выкуплено казначейских и ипотечных облигаций на $4,5 трлн.

Это составляет 23,2% от ВВП США за 2020 г. Несмотря на старт программы сокращения баланса в октябре 2020 г. и ежемесячные распродажи облигаций по $30–50 млрд в месяц, расчёты показывают, что долговая нагрузка на ФРС по обслуживанию бумаг будет расти в геометрической прогрессии и потребует всё более активного размещения новых выпусков краткосрочных облигаций. Это означает неизбежное повышение целевой ставки до критических 5% с предсказуемым результатом.

Какие бывают проценты?

В зависимости от продолжительности планируемых кредитных отношений определяется вид начисляемых процентов:

- простой – используется исключительно в краткосрочных операциях (до одного года), дополнительная сумма зависит только от начальной величины;

- сложный – в основном применяется в долгосрочных обстоятельствах (от одного года и больше). База платежей при этом определяется не только начальной сделкой, но и накопленными со временем выплатами.

Помимо рассмотренных типов, существует ещё и классификация, зависящая от функциональных отличий каждого вида. Так выделяют:

- Учётный

Представляет собой конкретную ставку, устанавливаемую Центробанком, для выдачи кредитов всем остальным коммерческим организациям. Таким образом, это обычная норма дохода для первичного учреждения.

- Депозитный

Плата, выплачиваемая непосредственно клиенту за то, что он предоставляет собственные средства для пользования банком в определённый промежуток времени. Рассчитывается по величине вклада.

- Дисконтный

Определяет сумма возможной скидки при оформлении денежной операции, то есть отражает степени рисков при выдаче кредита для каждой стороны.

- Ссудный

Обычный банковский процент, который выплачивается заёмщиком в дополнение к основной сумме. Причём эта величина всегда будет выше дебиторской надбавки в одной и той же организации, так как именно она формирует весь коммерческий фонд, которым оперирует организация.

Понятие и назначение

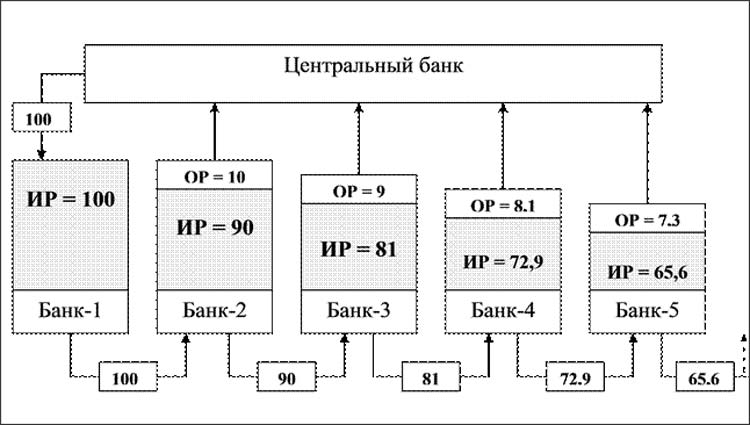

Ключевая ставка – это простыми словами минимальная процентная ставка, под которую коммерческие банки берут кредиты у Центробанка, и максимальная ставка, под которую они кладут туда деньги на депозит.

У коммерческих банков главную роль в их деятельности исполняют деньги. А деньги – это товар, который имеет свою стоимость. Ставка ЦБ и есть стоимость денег для банков. Они берут у главного банка страны под один процент, а выдают заемщикам под другой, более высокий.

С глобальной точки зрения, с помощью ставки Центробанк регулирует инфляцию в нужных для экономики страны на текущий момент значениях. Этот процесс называют таргетированием. На ближайшие 3 года для России приемлемым называют уровень инфляции в 4 %. Центробанк будет стараться придерживаться этого значения.

Не всегда повышение или снижение ставки было связано с таргетированием инфляции. В декабре 2014 года произошло ее резкое увеличение: с 9,5 до 17 %. Из-за резкого обвала курса рубля вследствие введения западных санкций коммерческие банки на дешевые заемные деньги, полученные от ЦБ, начали скупать валюту. Чтобы остановить этот процесс, Банк России и повысил ключевую ставку до рекордного размера в 17 %.

С 1992 г. года существует еще одно понятие, которое регулировало отношения между ЦБ и коммерческими банками, – ставка рефинансирования (учетная). С 2013 г. впервые установили размер ключевой. Введение нового понятия потребовалось для более гибкого реагирования на изменения экономической ситуации. Главное отличие – в частоте изменения:

- ключевая может измениться до 8 раз в год, отражает процент по кредитам и депозитам;

- ставка рефинансирования иногда не менялась годами и отражала только процент, под который ЦБ выдавал банкам кредиты, использовать ее для регулирования денежно-кредитной политики нельзя.

С 2016-го процент по ставке рефинансирования отдельно не устанавливается, он приравнен к ключевой. Во многих законодательных актах еще используется этот термин, но надо понимать, что под ним подразумевают ключевую ставку.

Процентная ставка и её виды

Это понятие создано для определения временного фактора в финансовых отношениях. Оно рассчитывается как прибыль от проводимой операции, делённая на величину потраченных в ходе выполнения средств. Может использоваться как в дробном исчислении, так и в процентном.

Принято разделять виды ставок по различным основаниям.

- От времени начисления:

- обычная – применяется только в конце расчётного периода и зависит от начальной суммы. Подобные проценты могут возникать как в кредитных и дебиторских операциях, так и при страховании;

- антисипативная (авансовая) – служит для начисления в начальный период и определяется конечной величиной выплат. Эта ставка необходима в крупных финансовых сделках (например, международных) для гарантии возврата средств, является неким авансом.

- От постоянства сумм каждого платежа:

- фиксированная – наиболее надёжное и постоянное значение, представляющее собой конкретный процент для всего кредитного периода. Единственным минусом такой ставки может быть её завышенность по сравнению с другим типом, обоснованная желанием банка предусмотреть возможные риски, связанные с экономической ситуацией в стране и мире;

- плавающая – постоянно меняется в течение всего времени выплаты займа. При этом имеет довольно сложную формулу для расчёта и зависит от всех меняющихся факторов, прописанных в договоре.

- От метода расчёта:

- аннуитетная – сначала клиент выплачивает сумму начисленных процентов, а только потом средства идут на погашение реального долга, поэтому такая ставка опасна при потере платёжеспособности в какой-либо момент (может сложиться ситуация, что поступавшие средства за этот период направлялись исключительно в сумму, определённую процентом, а сам кредит ещё даже не начал реализовываться). Однако плюс таких операций в том, что размер кратковременных выплат всегда чётко определён и не меняется со временем. В самом начале при составлении договора рассчитывается общая сумма, которая затем просто делится на количество месяцев, входящих в общий временной промежуток;

- дифференцированная – наиболее удобна для лиц, имеющих возможность выплачивать большие суммы в первоначальный период. Здесь размер ставки определяется только оставшейся суммой долга, то есть со временем она будет уменьшаться, что необычайно выгодно при соблюдении всех условий.

Ключевая ставка ЦБ РФ

Первоначально ключевая ставка Банка России была установлена в сентябре 2013 года.

Значения ключевой ставки:

- с 13 сентября 2013 года — 5,5 % годовых;

- с 3 марта 2014 года — 7,0 %;

- с 25 апреля 2014 года — 7,5 %;

- с 25 июля 2014 года — 8,0 %;

- с 5 ноября 2014 года — 9,5 %;

- с 12 декабря 2014 года — 10,5 %;

- с 16 декабря 2014 года — 17,0 %,

- с 02.02.2015 — 15%;

- с 16.03.2015, — 14%;

- с 05.05.2015 — 12,5%

- с 16.06.2015 — 11,5%

- с 03.08.2015 — 11% (Решениями ЦБ РФ от 30.10.2015, 11.12.2015, 29.01.2016 от 18.03.2016, 29.04.2016 сохранена)

- c 14.06.2016 — 10,5% (Решение Совета директоров ЦБ РФ от 10.06.2016. Решением ЦБ РФ от 29.07.2016 сохранена)

- с 19.09.2016 — 10% (Решение Совета директоров ЦБ РФ от 16.09.2016, 28.10.2016, 16.12.2016, 03.02.2017)

- с 27.03.2017 — 9,75% (Решение Совета директоров ЦБ РФ от 24.03.2017)

- с 02.05.2017 — 9,25% (Решение Совета директоров ЦБ РФ от 28.04.2017)

- с 19.06.2017 — 9,00% (Решение Совета директоров ЦБ РФ от 16.06.2017, 28.07.2017);

- с 18.09.2017 — 8,50% (Решение Совета директоров ЦБ РФ от 15.09.2017);

- с 30.10.2017 — 8,25% (Решение Совета директоров ЦБ РФ от 27.10.2017)

- с 18.12.2017 — 7,75% (Решение Совета директоров ЦБ РФ от 15.12.2017)

- с 12.02.2018 — 7,50% (Решение Совета директоров ЦБ РФ от 09.02.2018)

- с 26.03.2018 — 7,25% (Решение Совета директоров ЦБ РФ от 23.03.2018, 27.04.2018, 15.06.2018, 27.07.2018) более подробно:

- с 17.09.2018 — 7,50% (Решение Совета директоров ЦБ РФ от 27.04.2018, 15.06.2018, 27.07.2018, 14.09.2018, 26.10.2018, 14.12.2018):

- с 17.09.2018 — 7,75% (Решение Совета директоров ЦБ РФ от 08.02.2019, 26.04.2019)

- с 17.06.2019 — 7,50% (Решение Совета директоров ЦБ РФ от 14.06.2019):

- с 29.07.2019 — 7,25% (Решение Совета директоров ЦБ РФ от 26.07.2019):

- с 09.09.2019 — 7,00% (Решение Совета директоров ЦБ РФ от 06.09.2019)

- с 28.10.2019 — 6,50% (Решение Совета директоров ЦБ РФ от 25.10.2019)

- с 16.12.2019 — 6,25% (Решение Совета директоров ЦБ РФ от 13.12.2019)

- с 10.02.2020 — 6,00% (Решение Совета директоров ЦБ РФ от 07.02.2020, 20.03.2020)

- с 27.04.2020 — 5,50% (Решение Совета директоров ЦБ РФ от 24.04.2020, 20.03.2020):

-

с 22.06.2020 — 4,50% (Решение Совета директоров ЦБ РФ от 19.06.2020):

-

с 27.07.2020 — 4,25% (Решение Совета директоров ЦБ РФ от 24.07.2020, 18.09.2020, 23.10.2020):

Примечание: следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 18 сентября 2020 года

| Назначение | Вид инструмента | Инструмент | Срок | с 12.02.2018 | с 26.03.2018 | с 17.09.2018 | с 17.12.2018 | с 17.06.2019 | с 29.07.2019 | с 09.09.2019 | с 28.10.2019 | с 16.12.2019 | с 10.02.2020 | с 27.04.2020 | с 22.06.2020 | с 27.07.2020 |

| Предоставление ликвидности | Операции постоянного действия (по фиксированным процентным ставкам) | Кредиты «овернайт»; сделки «валютный своп» (рублевая часть); ломбардные кредиты; РЕПО | 1 день | 8,5 | 8,25 | 8,75 | ||||||||||

| Кредиты, обеспеченные золотом | 1 день | |||||||||||||||

| от 2 до 549 дней | ||||||||||||||||

| Кредиты, обеспеченные нерыночными активами или поручительствами | 1 день | 8,5 | 8,25 | 8,75 | ||||||||||||

| от 2 до 549 дней | 9,25 | 9,00 | 9,50 | |||||||||||||

| Операции на открытом рынке (минимальные процентные ставки) | Аукционы по предоставлению кредитов, обеспеченных нерыночными активами | 3 месяца, 18 месяцев, | 9,25 | 9,00 | 8,00 | |||||||||||

| Ломбардные кредитные аукционы, | 36 месяцев | |||||||||||||||

| Аукционы РЕПО | от 1 до 6 дней, 1 неделя |

7,50 (ключевая ставка) |

7,25 (ключевая ставка) |

7,50 (ключевая ставка) |

7,75 (ключевая ставка) |

7,50 (ключевая ставка) |

7,25 (ключевая ставка) |

7,00 (ключевая ставка) |

6,50 (ключевая ставка) |

6,25 (ключевая ставка) |

6,00 (ключевая ставка) |

5,50 (ключевая ставка) |

4,50 (ключевая ставка) |

4,25 (ключевая ставка) |

||

| Абсорбирование ликвидности | Операции на открытом рынке (максимальные процентные ставки) | Депозитные аукционы | от 1 до 6 дней, , 7, 1 неделя | |||||||||||||

| Операции постоянного действия (по фиксированным процентным ставкам) | Депозитные операции | 1 день, до востребования | 6,50 | 6,25 | ||||||||||||

| Справочно: | ||||||||||||||||

| Ставка рефинансирования | ||||||||||||||||

1 — с 30.06.2014 по 15.12.2014 кредиты на срок до 90 дней предоставлялись по фиксированной процентной ставке, на срок от 91 до 549 дней — по плавающей процентной ставке, привязанной к уровню ключевой ставки Банка России. С 16.12.2014 кредиты на срок от 2 до 549 дней предоставляются по плавающей процентной ставке, привязанной к уровню ключевой ставки Банка России;

2 — до 30.06.2014 кредиты предоставлялись на срок от 2 до 365 дней;

3 — кредиты, предоставляемые по плавающей процентной ставке, привязанной к уровню ключевой ставки Банка России;

4 — аукционы проводятся нерегулярно;

5 — до 16.10.2014 кредиты предоставлялись на срок 12 месяцев;

6 — операции «тонкой настройки»;

7 — максимальная процентная ставка по депозитным аукционам на сроки от 1 до 6 дней установлена с 17.02.2014;

8 — Значение ставки рефинансирования Банка России с 01.01.2016 года приравнено к значению ключевой ставки Банка России на соответствующую дату. С 01.01.2016 самостоятельное значение ставки рефинансирования не устанавливается.

Информация размещена 22 декабря 2014 года. Дополнена — 04.02.2015, 14.03.2015, 30.04.2015, 15.06.2015, 31.08.2015, 18.03.2016, 10.05.2016, 10.06.2016, 16.09.2016, 24.03.2017, 27.10.2017, 12.02.2018, 15.12.2018

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Политика ставок ЕЦБ

ЕЦБ устанавливает три вида процентных ставок:

- Ставка рефинансирования;

- Депозитная ставка;

- Ставка по кредитам овернайт.

После кризиса 2008–2009 г. одной из главных проблем экономики еврозоны была не инфляция, а низкие темпы развития, что в сочетании с насыщенным потребительским рынком время от времени создаёт риск дефляции. Падает спрос домохозяйств на товары и услуги, что вынуждает поставщиков снижать цены, работая на грани убыточности. Чтобы хоть как-то оживить экономику, ЕЦБ последовательно проводил политику уменьшения ставки рефинансирования, в марте 2020 г. доведя её до нуля. Это значение действует и по сей день. Кроме того, в июне 2014 впервые в истории ЕЦБ была установлена отрицательная (-0,1%) депозитная ставка для банков, временно размещающих избыточные средства на его балансе. Такая мера была предпринята для стимулирования банков к более активному кредитованию бизнеса и населения: «кредитуй или плати за хранение денежных средств». На данный момент депозитная ставка равна -0,4%.

Ещё одним механизмом стимулирования экономики стала скупка государственных облигаций стран еврозоны по аналогии с американской программой «количественного смягчения». Начав скупку весной 2015 г., за три с небольшим года ЕЦБ нарастил объём облигаций на своём балансе до 2,5 трлн евро. Одновременно с дешёвыми кредитами экономика еврозоны получила беспрецедентную «накачку» ликвидности. Тем самым удалось ускорить экономический рост, который за 2020 г. по предварительным оценкам должен составить 2,1%. По словам председателя ЕЦБ М. Драги, этого достаточно для прекращения программы стимулирования экономики. Кроме того, по внутренним нормативам, ЕЦБ не имеет права наращивать портфель государственных облигаций отдельно взятой страны более чем до 2/3 от их общей эмиссии. Вместе с тем пока нет никаких планов по отходу от стратегии нулевой ставки в 2020 г. С учётом текущей учётной политики ФРС США, это означает долгосрочную тенденцию к ослаблению евро и улучшение конкурентоспособности европейских товаров.