Полосы Боллинджера – один из самых известных индикаторов. Разработанный в прошлом веке, на данный момент этот алгоритм не только представлен в наборе уже включённых практически в каждый торговый терминал индикаторов, но и зачастую становится основой для новых разработок, выступая в качестве базового алгоритма. Изначально полосы Боллинджера позиционируются как трендовый индикатор, но многие расценивают его как индикатор волатильности. Конечно, первичен сам график, алгоритм лишь обрабатывает числовые данные и показывает состояние, которое и так можно оценить на глаз, но вся прелесть полос Боллинджера заключается в том, что информация представляется в очень удобном графическом виде, это позволяет очень быстро оценить масштабы колебаний, структуру и динамику. Многие торговые системы в том или ином виде используют этот простой и удобный индикатор, а для некоторых он вообще является основой.

На графике полосы Боллинджера показывают три линии. Первая – обычный мувинг, который и отвечает за основное назначение индикатора – показывать тренд. Это один из самых простых способов определения текущей тенденции – куда направлена линия, туда рынок и двигается. Эффект запаздывания можно максимально сократить за счёт грамотного подбора такого параметра как период, для каждой валютной пары и тайм-фрейма нужно искать свои значения. Но всё это актуально только в том случае, когда указанная линия используется в качестве трендового указателя, многие трейдеры эту возможность игнорируют и предпочитают использовать индикатор полосы Боллинджера в другом ключе – оценки отклонения цены от средних значений. Для этого в индикаторе предусмотрено ещё две линии, которые находятся по разные стороны от скользящей средней. Их показания основаны на стандартном отклонении, что даёт возможность оценивать изменение цены относительно предыдущих значений в рамках этой несложной математической формулы.

Поведение индикатора при различных периодах центральной линии.

Жми кнопку, чтобы пройти пошаговое руководство по индикатору Боллинджера и освоить индикатор в 5 простых шагов Изучить »

В некоторой степени это может напоминать обычный сдвиг простой скользящей средней на какое-либо значение по ценовой шкале, выраженное в процентах. Но, в отличие от фиксированного значения, Bollinger bands динамичны, они то сужаются при снижении волатильности, то, наоборот, расширяются, когда она возрастает. Это даёт возможность оценивать состояние рынка прямо сейчас, и чувствительность такого метода значительно выше, чем даже у линейно-взвешенного мувинга. И чем меньше будет выбранный период, тем быстрее индикатор полосы Боллинджера будут реагировать на происходящее в данный момент времени. Зависимость от ограниченного периода даёт множество возможностей, например, правильно подобрав значения, можно в итоге получить волны Боллинджера как границы движения, за которые цена практически не будет выходить. Вместе с этим, по мере продвижения в каком-либо направлении, индикатор будет в том же виде сопровождать цену, являясь по сути динамической поддержкой и сопротивлением, которые привязывается изменению динамики ценовых колебаний. Именно этот факт сильно выделяет Bollinger bands среди остальных индикаторов. Как правило, всё поведение этого алгоритма можно представить в трёх шаблонах:

- На хорошем тренде, особенно после длительного периода снижения активности рынка, можно наблюдать, как цена движется практически по границе полос Боллинджера, иногда пересекая и оставаясь в краткосрочном локальном боковике или с малыми откатами.

- Цена движется в тренде, при этом происходят незначительные откаты от одной из границ к скользящей средней, которая выступает в роли середины полос Боллинджера. В некоторой степени это может напоминать простой канал, но, в отличие от классического с прямыми линиями, этот подвижен и границы постоянно меняются.

- Происходят колебания в рамках границ индикатора Bollinger bands. Это обычно наблюдается в спокойное время, когда нет явного тренда, а есть диапазон, в котором цена ходит туда-сюда. Если провести горизонтальные границы через экстремумы, то обычно можно увидеть, что это обыкновенная консолидация.

Всё вышеперечисленное характерно для движения цены на любом тайм-фрейме, хорошие тренды и затяжные консолидации встречаются как на пятиминутном графике, так и на дневном и волны Боллинджера позволяют не только хорошо их различать, но и торговать в соответствии с сигналами, о которых речь пойдёт дальше.

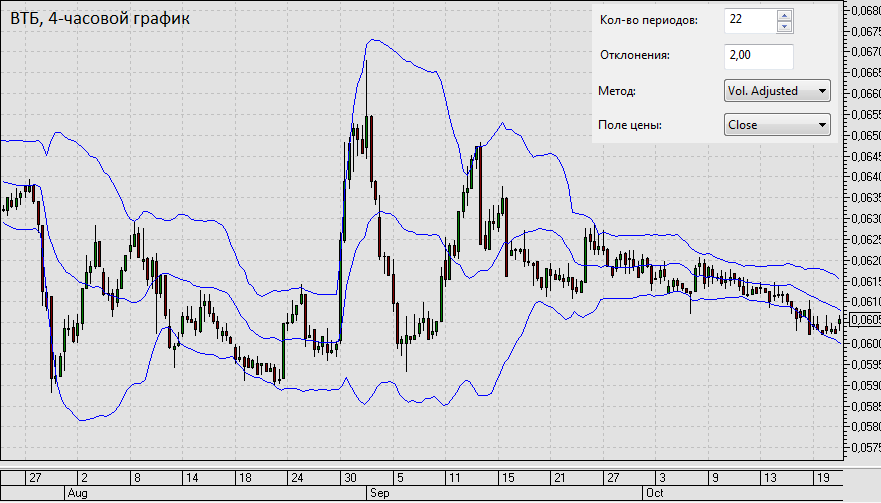

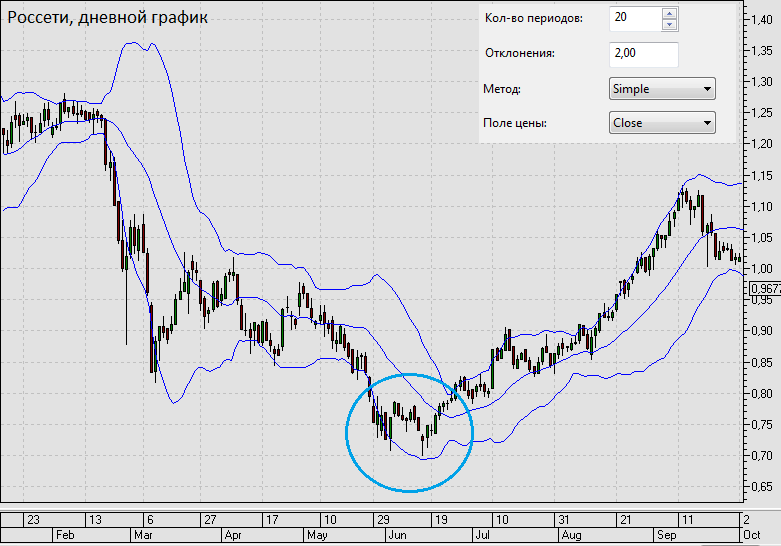

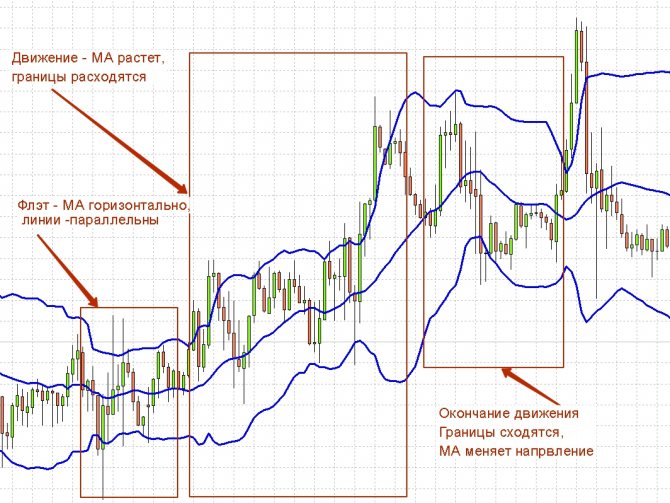

Движение индикатора, указывающее на консолидацию.

Жми кнопку, чтобы пройти пошаговое руководство по индикатору Боллинджера и освоить индикатор в 5 простых шагов Изучить »

Введение

Индикатор был придуман техническим аналитиком из Калифорнии Джоном Боллинджером (John Bollinger), и впервые описан в 1987 году в книге Перри Кауфмана (Parry Kaufman) «Новые методы и системы игры на сырьевом рынке» (The New Commodity Trading Systems and Methods). Джон Боллинджер родился во Франции, но позже его семья переехала в Нью-Йорк. С детства Джона интересовался кинематографом и фотографией, именно поэтому он поступил в школу визуальных искусств в Нью-Йорке, в которой получил профессию оператора по свету. В 1976 году он перебирается в Западный Голливуд. Но все изменилось в тот момент, когда его мать попросила посмотреть ее инвестиционный портфель. Работая в «Файненшл Ньюс», Джон мог наблюдать за работой финансовых аналитиков, где и набирался опыта. После прохождения курсов по аналитике и получению необходимых знаний, он устраивается на телеканал в качестве торгового аналитика. Но уже в 1991 году права на телеканал выкупили CNBC и на этом карьера Джона на телеканале была закончена. Именно в период с 1984 по 1991 год Джон Боллинджер разработал свой индикатор рационального и действенного анализа, получившего название «Полосы Боллинджера» Данный индикатор актуален и сейчас. Джон Боллинджер подробно описал весь механизм работы своего индикатора в своей книге «Боллинджер о Лентах Боллинджера». А в 1996 году, Джон был признан лучшим разработчиком программного обеспечения для финансовых рынков.

Секреты торговли

- Чтобы получить меньше ложных сигналов, опытные трейдеры рекомендуют изменить настройки индикатора по умолчанию, установив стандартное отклонение на 2,5 вместо значения по умолчанию, равного 2. Мы значительно уменьшим количество ложных сигналов при проколах, и будет больше таких, которые вызваны экстремальной волатильностью рынка, что с большей вероятностью подтвердит изменение направления тренда.

- Используйте RSI для поиска дивергенций.

- Пользуйтесь линиями поддержки и сопротивления для подтверждения сигналов.

Достоинства и недостатки

Трейдеров интересуют 2 главные привлекательные характеристики индикатора полосы Боллинджера:

- Линии индикатора наглядно показывают основные оси трендов и боковых коридоров (похожие оси показывает цена, а также скользящие средние).

- При своем движении линии индикатора идут на сужение и расширение.

Сочетание этих двух характеристик BB дает возможность торговать по уникальным моделям в соответствии с прохождением ценовыми свечами во время своего движения тех или иных границ. В особенности удобно работать с Bollinger Bands по японским свечам. К примеру, при соприкосновении «доджи» и сужающихся полос трейдеры получают ясный сигнал о краткосрочном развороте цены.

- Линии индикатора BB изгибаются и поворачивают, реагируя на движение цены. По этим волнообразным движениям можно прогнозировать насколько далеко будет распространяться тенденция до ее возвращения к центральной оси. Взаимодействие направленности цены/полосы и сужения цены/полосы – это целый аналитический комплекс.

Для того, чтобы выявить весь потенциал воздействия линий индикатора на цену, трейдерам порой необходимо набраться десятка и даже сотни часов практического опыта наблюдения за ними, но приложенные усилия того стоят. Индикатор Bollinger Bands эффективнее иных инструментов указывает на ценовые колебания со скрытым характером, указывая на возможности получения прибыли.

Если говорить о недостатке индикатора – это стандартная характеристика запаздывания, усиливающаяся в соответствии с временным периодом графика. Однако для опытных трейдеров некоторые слабые негативные характеристики индикатора нивелируются использованием его сильных сторон.

Помните, что при использовании Bollinger Bands в торговле на рынке Форекс, можно спокойно перестать включать в график осциллятор CCI, так как он ориентируется на те же показатели, что и диапазоны, а также проводит измерения отклонений от MA. Плюсом диапазонов является зрительная приближенность к ценам.

Трейдерам, использующим в торговле скользящие средние, лучше не отказываться от многофункциональных индикаторов, к которым относится Bollinger Bands, в своих торговых системах. В материале, изложенном выше, рассмотрены варианты его эффективного применения.

В заключение помните, что Полосы Боллинджера – это не Святой Грааль. Однако, используя их совместно с другими инструментами технического анализа (другими индикаторами, ценовым движением), преимущество в торговле будет на вашей стороне.

Описание индикатора

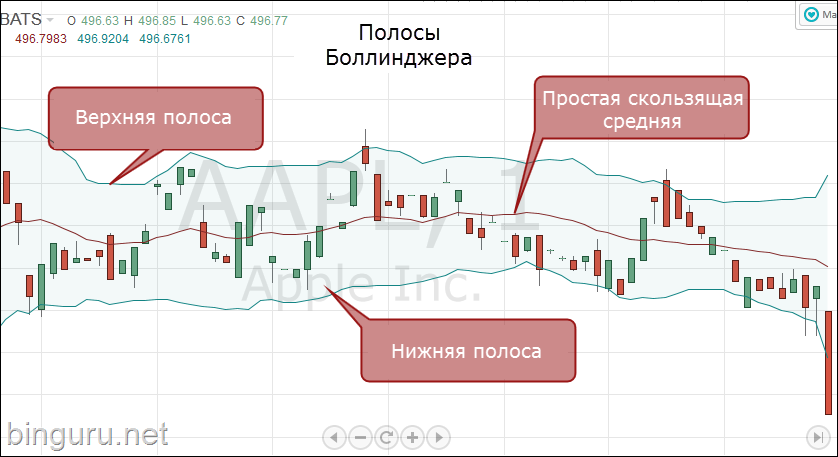

Визуально индикатор Bollinger Bands (BB) представляет из себя две ленты, ограничивающие движение цены сверху и снизу. Границы полос являются своеобразными уровнями поддержки и сопротивления, и большую часть времени находятся на удалении от цены. Полосы Боллинджера напоминают скользящие средние. Но различие состоит в том, что границы ВВ строятся на расстояниях, равных числу стандартных отклонений. Поскольку величина стандартных отклонений зависит от волатильности, то и Полосы Боллинджера сами регулируют свою величину: при низкой волатильности полосы уменьшаются, при высокой волатильности –увеличиваются. Таким образом, большую часть времени цена находится непосредственно в нутрии полос. Причем, чем больше стандартное отклонение, тем больше вероятность того, что цена не покинет границ Полос Боллинджера. При стандартных настройках, основным правилом построения Полос Боллинджера является следующее утверждение – около 5% цен должно находится за пределами полос, а около 95% цен внутри. Полосы Боллинджера формируются из трех линий:

- Центральная линия – это обычная скользящая средняя с периодом 20

- Верхняя линия – это та же скользящая средняя, смещенная на вверх на число стандартных отклонений.

- Нижняя линия – это скользящая средняя, смещенная вниз на число стандартных отклонений.

Полосы Боллинджера уникальны тем, что изменение ширины напрямую связанно с неустойчивостью рынка. Границы полос Боллинджера строятся пропорционально среднеквадратическому отклонению от скользящей средней (средней линии полос Боллинджера) за анализируемый период. Таким образом, этот индикатор указывает на появившуюся волатильность расширением, а при понижении волатильности полосы сужаются. В отличии от других индикаторов, Полосы Боллинджера имеют оду очень выраженную и важную особенность – они показывают нам то, что происходит непосредственно в этот момент на рынке, а не прошлое, как это часто бывает при использовании других индикаторов. ВВ можно использовать как самостоятельно, так и в связке с другими индикаторами. Разумеется, все зависит исключительно от ваших знаний, которые я сейчас и попытаюсь дополнить. Как уже говорилось ранее, полосы Боллинджера отражают действительное состояние рынка на данный момент и способны указывать основные моменты в торговле, такие как начало и конец тренда, начало импульса, ложный импульс, флет, тренд. Проще говоря, полосы Боллинджера – это уникальный индикатор, позволяющий оценить движение цены и сделать правильный вывод. Об этом подробно говорит сам Джон Боллинджер в своей книге «Боллинджер о Лентах Боллинджера». Допускается возможность использовать полосы Боллинджера без каких либо дополнительных индикаторов, но только в том случае, если вам известны способы построения уровней и зон ПС и модели технического анализа.

Формула

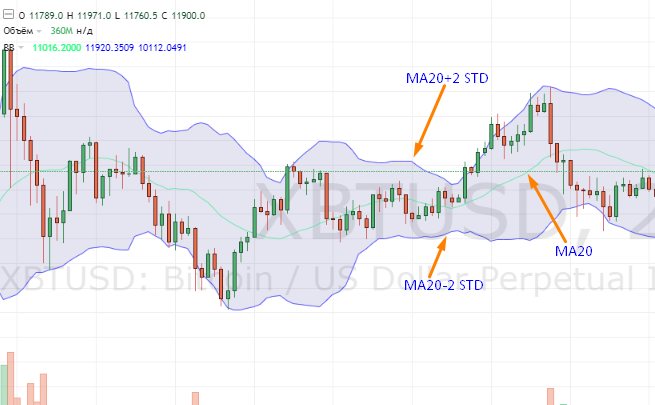

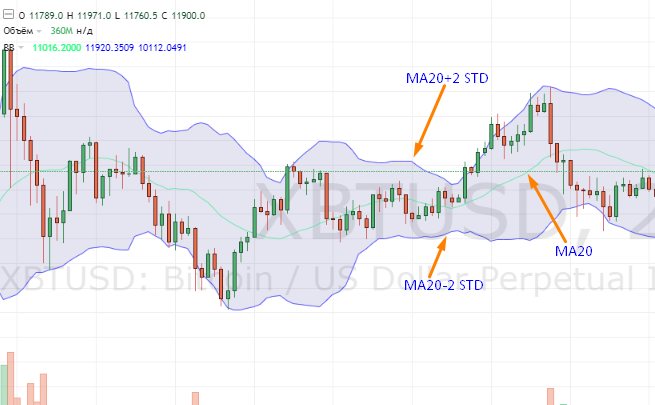

На графике индикатор Бандс накладывается поверх диаграммы. Включает 3 линии:

- Простую МА20.

- МА20 плюс 2 STD.

- МА20 минус 2 STD.

Где STD/Standard Deviation — стандартное отклонение.

Формула STD описана в дисциплине статистика, рассчитывается как:

√[(∑(xi—x)2)/(n-1)]

Параметры формулы:

- xi — элемент выборки чисел;

- x — среднее арифметическое выборки;

- n — объем выборки.

Через xi измеряется дисперсия, то есть разброс отклонения, так как, если оценивать разные числовые последовательности, например, 2,3,4 и 1,3,5, то среднее арифметическое будет в том, и в другом случае 3, а разброс в первом случае 1, во втором 2.

Функция STD встроена во многие программные аналитические пакеты, используется для отображения Полос Боллинджера.

Выборка представляет собой цены закрытия баров/свеч, а ширина канала показывает среднеквадратическое отклонение котировок от скользящей средней МА20.

Формулы расчета индикатора Bollinger Bands

Полосы Боллинджера формируются из трех линий. Средняя линия – это простая скользящая средняя (SMA). В выражении ниже, «period» обозначает число отрезков времени (количество свечей), составляющих период расчета скользящей средней (по стандарту – 20).

Верхняя линия полос Боллинджера – эта та же скользящая средняя, смещенная вверх на несколько стандартных отклонений. В формуле ниже, «n» обозначает число стандартных отклонений.

Нижняя линия полос Боллинджера рассчитывается аналогично верхней линии, но смещается она вниз.

Сам Джон Боллинджер рекомендует использовать период 20 и стандартное отклонение 2. Он так же выявил, что период менее 10 малоэффективен.

Как пользоваться

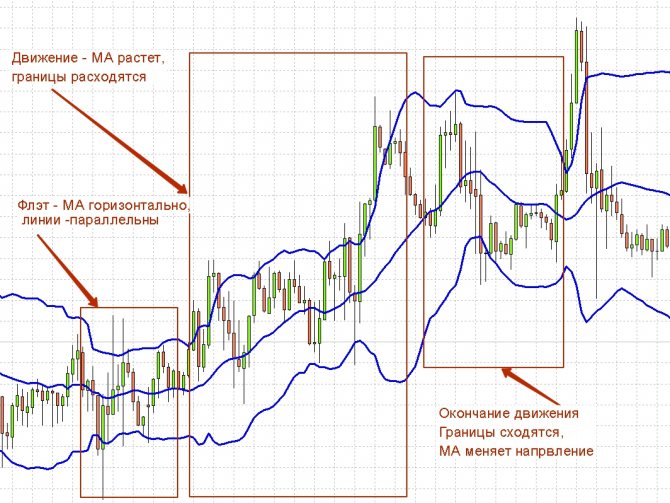

В работе индикатора Полосы Боллинжера выделяют несколько характерных участков:

- Период затишья на рынке — флэт. Осевая линия, как правило, направлена горизонтально или имеет незначительный наклон. Границы канала параллельны оси или направлены к центру (происходит сужение при уменьшении уровня рыночного шума). Цена большую часть времени проводит в диапазоне с редкими всплесками, возможен кратковременный пробой верхней или нижней полосы. Такая конфигурация позволяет торговать на флэте по стандартным методикам отскока от линий поддержки сопротивления, их роль выполняют верхняя и нижняя линии.

- Направленное движение. Скользящая средняя имеет значительный наклон. В начале движения полосы следуют за осевой линией, за счет изменения средней величины и задержек, увеличения стандартного отклонения наклон полос различается – канал расширяется. Чаще проявляются пробои границ: при восходящем тренде – верхней, при спадающем – нижней. До противоположной полосы цена практически не доходит – ее движение против тренда в большинстве случаев ограничивается MA, которая начинает выполнять роль динамической линии поддержки/сопротивления. Возможен режим «прогулки по полосе» – несколько последовательных пробоев одной из границ, которые свидетельствуют о значительной силе тренда.

- Завершение волны. Когда потенциал движения исчерпан, уменьшается наклон скользящей, наблюдается начало сужения диапазона (сближение границ). Одним из признаков вероятного завершения движения является пробой средней линии BB.

Подробнее: Commodity Channel Index — обзор лучшего индикатора для технического анализа

Надежная идентификация характерных участков упрощается при оптимальной настройке параметров инструмента.

Изменение настроек

При оптимизации чувствительности Полос Боллинджера и построении прибыльных ТС основную роль играют 2 параметра – период расчета и коэффициент отклонения.

Их выбор осуществляют в соответствии с «правилом 5%» — оптимальным считается сочетание, при котором ценовой график 95% времени движется в ограниченном верхней и нижней линиями диапазоне.

Период расчета определяет положение оси канала и отвечает за фильтрацию рыночного шума. Соответственно, при увеличении зашумленности графика и переходе к младшим таймфреймам параметр должен быть увеличен. Но выбор бОльшего периода расчета соответственно приводит к увеличению задержек после начала направленного (падает достоверность идентификации тренда на начальных барах).

Сохранить скорость реакции и при этом настроить чувствительность для отсеивания большинства ложных сигналов помогает коэффициент отклонения. Однако, его чрезмерное увеличение приведет к падению частоты сигналов – условия для их генерации создаст только очень сильный ценовой импульс и полной нечувствительности к поведению ценового графика во флэте.

Среди других возможных вариантов улучшения работы инструмента – использование методов усреднения, отличного от простой МА. К примеру, BB на основе EMA демонстрирует лучшую чувствительность к изменению цен. Индикатор в стандартной поставке MetaTrader такой вольности не позволяет, однако трейдерами разработано множество оригинальных реализаций BB, в том числе и с выбором типа скользящей средней.

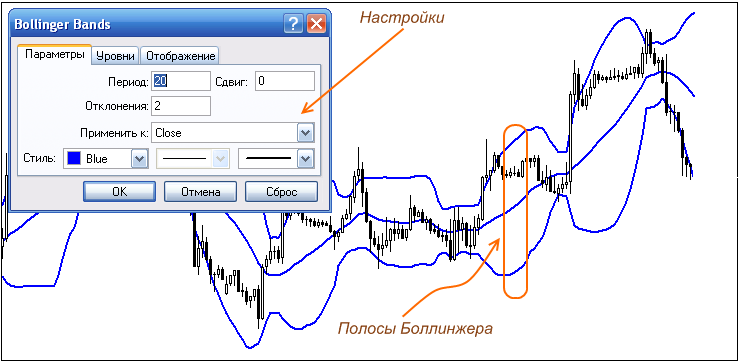

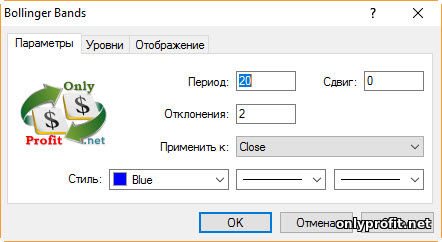

Настройки полос Боллинджера

Полосы Боллинджера имеют следующие стандартные настройки:

- Период: 20

- Отклонение: 2

- Сдвиг: 0

- Цена (Применить к ): Close

Период

Для полос Боллинджера рекомендуется применять период от 14 до 24 (по стандарту 20), а стандартное отклонение от 2 до 5 (по стандарту 2). Стоит понимать, что увеличение периода и отклонения будет влиять на чувствительность индикатора, а уменьшение повлияет на работоспособность – появится много ложных сигналов. Поэтому я рекомендую оставить период 20, а отклонение не повышать больше 3, в идеале от 2 до -2,8.

Сдвиг

Сдвиг лучше всего оставить стандартным, т.е. равным 0. Но в своей практике я иногда применяю сдвиг «1». Это не влияет на общую картину, но над и под формирующейся свечей индикатор не перерисовывается.

Цена

Наиболее часто для построения полос Боллинджера используются цены закрытия (Close). Проще говоря, индикатор будет использовать при построении цены, на которые пришлось закрытие свечи.

Таймфремы

Индикатор прекрасно работает на всех таймфреймах. Разумеется, чем выше таймфрейм, тем точнее и надежнее сигнал. Не стоит забывать, что различные активы могут вести себя по разному, соответственно и настройки индикатора стоит подбирать в индивидуальном порядке для каждого актива.

Расширенное восприятие линий Боллинджера

Для того чтобы повысить эффективность торговли Джон Боллинджер советует при определении точек входа изучать различные временные промежутки, добиваясь наиболее удачного стечения обстоятельств перед заключением сделки. Поэтому автор индикатора не ограничивал его применение каким-то определенным таймфреймом, как это часто делают для своих инструментов другие аналитики.

Однако Боллинджер все же дает некоторые конкретные рекомендации в отношении анализа временных промежутков. Начинать отслеживание текущей тенденции автор советует с дневного графика (D1), осуществляя затем поиск ее подтверждения на 4-х часовых графиках, на часовых и так далее.

То есть, определив, к примеру, что на дневном графике формируется фигура «двойное дно», можно перейти на значительно меньший таймфрейм, чтобы попытаться найти там подтверждение разворотной тенденции. Это позволит войти в рынок значительно раньше, установив при этом более близкий стоп-лосс. Соответственно, трейдер изменяет соотношение риска к прибыли, делая его более безопасным для себя с одной стороны и увеличивая потенциал прибыли – с другой.

Как работает индикатор Bollinger Bands

Как я и говорил, полосы Боллинджера показывают реальное состояние рынка. Разумеется, есть основные моменты, на которые стоит заострять свое внимание. Давайте разберем эти моменты. Полосы Боллинджера – это канальный индикатор, поэтому стоит изначально разобрать его «спокойное» состояние – состояние во время бокового движения цены.

Как вы видите, в таком состоянии, полосы Боллинджера направлены горизонтально. Причем, это состояние позволяет определять ложные импульсы. Допустим, если цена достигает верхней границы, но сам импульс (предвестник начала трендового движения) отсутствует, то нижняя граница не будет на это реагировать и будет так же направленно горизонтально. Но если появляется импульс, то границы ВВ начинают расширяться. Это можно заметить на данном скриншоте:

Границ ВВ будут расширяться до тех пор, пока сохраняется импульс. Как только импульс угасает, то это сразу же подтверждается и самими полосами Боллинджера – нижняя граница переходит в горизонтальное положение. Но окончание импульса не означает окончание тренда – верхняя граница все еще направлена вверх.

С продолжением тренда, все три линии будут направлены в его сторону, в данном примере – вверх. Первым признаком того, что тренд скоро закончится, будет изменение верхней границы полос Боллинджера с восходящего на горизонтальное – это сигнал, призывающий обратить внимание на ситуацию на рынке.

Если тренд продолжается, то верхняя полоса вновь устремляется вверх. Но если же тренд заканчивается, то верхняя полоса будет направлена вниз и начнется сужение канала.

В дальнейшем может образоваться флет, новый импульс, тренд, но нас это уже не беспокоит. Полосы Боллинджера указывают нам на то, что происходит именно сейчас, а не на то, что будет в будущем. Таким образом, мы можем наглядно проследить весь тренд от начала формирования, до его завершения. Стоит понимать, что в одном движении цены вверх или вниз может быть несколько трендов, соответственно несколько трендов нам и покажет ВВ.

Стратегии

Перед применением стратегии необходимо определить, что именно происходит на рынке. Могут быть состояния:

- Тренд.

- Диапазон.

- Узкий канал.

Соответственно, следует комбинировать канал Боллинджера с трендовым индикатором или стохастиком. В качестве дополнительного фильтра подойдёт объём.

В свою очередь, нужно понимать цикл развития рыночных состояний. Например:

- тренд может быть в периоде импульса или коррекции, а возможно, присутствует остановка тренда в виде фигуры продолжения;

- канал удержится непродолжительное время, если по времени развивался, как предыдущий импульс или дольше и его границы уже 2 или 3 раза тестировались, аналогичное утверждение относится к диапазону.

Чтобы не углубляться в теорию вложенности рыночных состояний на разных таймфреймах, условно примем постулаты:

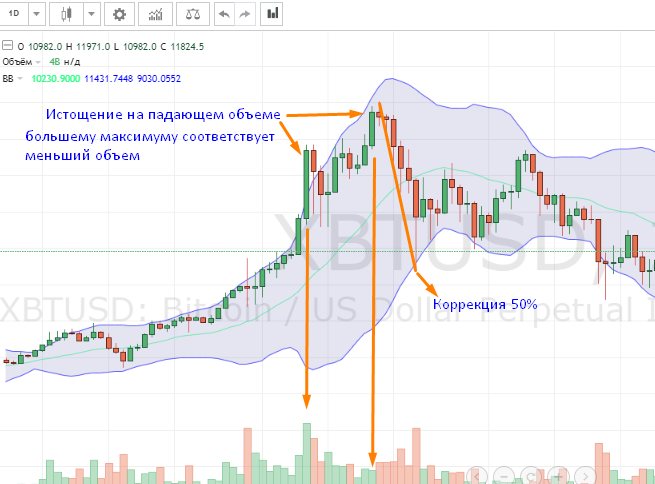

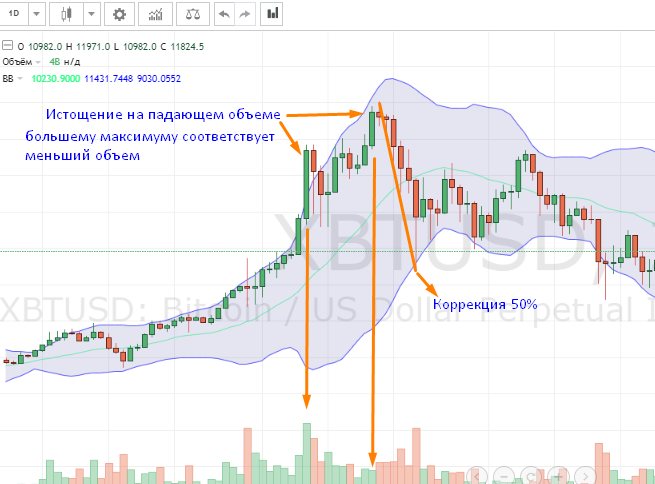

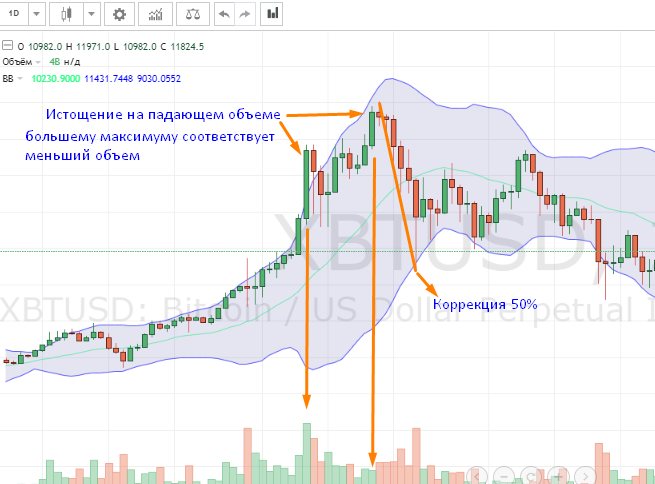

Подтверждённый сигнал по тренду — повод оставаться в рынке пока не наступит истощение — ускорение на повышенной волатильности, иногда при слабом объёме.

Сигнал против рынка даёт основание рассчитывать на 50% коррекцию.

При выходе из горизонтального диапазона цены имеют шансы пройти ширину этого диапазона.

Диапазон устанавливается между сильными уровнями поддержки/сопротивления, при этом график цен теряет поступательный характер с большими/меньшими минимумами/максимумами и начинает образовывать непоследовательные экстремумы.

Канал следует рассматривать как остановку на старших таймфреймах. Если канал на Н4, то на D1 это 1-3 остановочных свечи и значение имеет направление пробоя канала – по тренду, против или через границу диапазона.

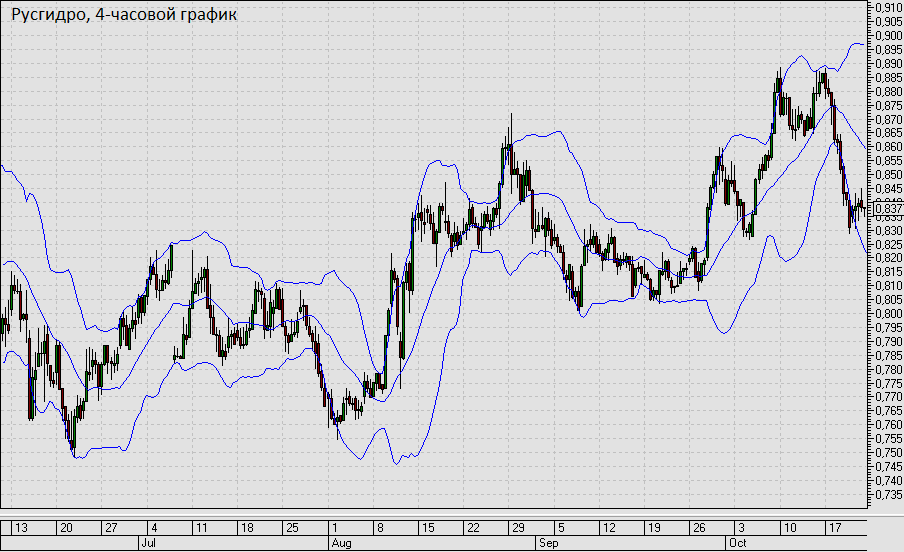

Сужение-расширение канала Боллинджера

Каждый спад чередуется всплеском. Поэтому, наблюдая период сужения, можно рассчитывать на энергичное движение.

Для немалого числа трейдеров направление последующего шага рынка является дилеммой:

- не нужно угадывать и реагировать на первый пробой, который может оказаться тестом-ловушкой;

- достаточно дождаться пробойной свечи с сильным закрытием в зоне интереса, убедиться, что началась консолидация на границе канала или за его пределами.

- идеально, если при этой консолидации сформировался хвост свечи в обратном, от предполагаемого движения, направлении, который отлично подойдёт для первоначального стопа.

Сам ордер надёжнее устанавливать не лимитный, а стоповый — чуть ниже консолидации, чтобы избежать ловушек.

Боллинджер+стохастик

Несмотря на то, что оба инструмента стохастики, их можно использовать для получения сигнала при появлении дивергенции, например, установив RSI — индекс относительной силы.

Боллинджер+объём

Принцип фильтрации аналогичен системе Боллинджер-стохастик. Если цена пробивает динамический канал на снижающемся объёме, у рынка, вероятно, не хватит сил поддержать импульс.

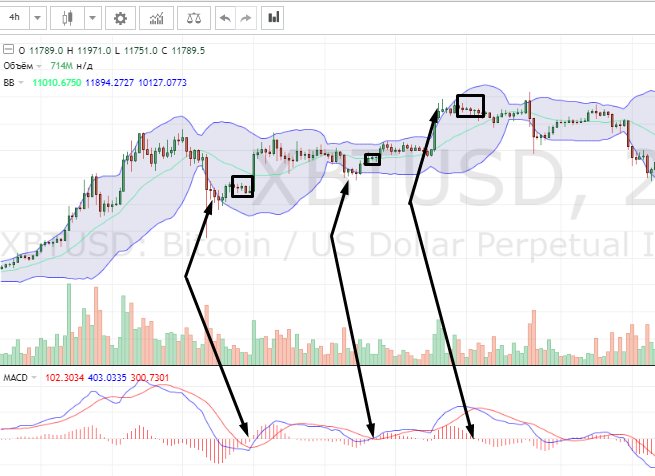

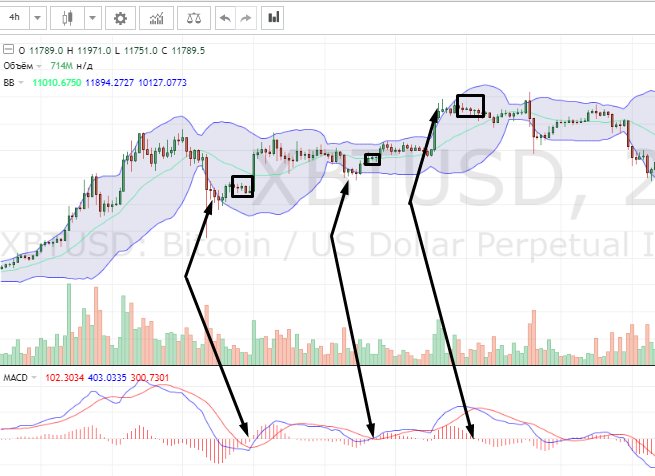

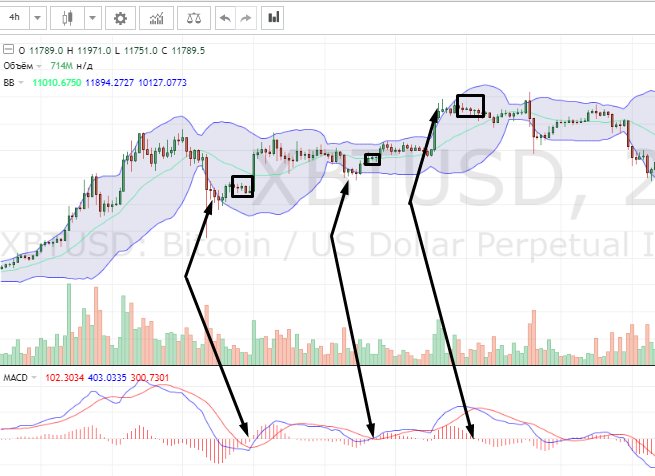

MACD+Bollinger Bands

Индикаторы используют последовательно, для определения места входа в рынок. Стратегия рекомендуется для сделок после отката в направлении тренда и в диапазоне, а против тренда — после волны экспоненциального роста.

Сперва цены покидают верхнюю/нижнюю полосу Боллинджера, затем сигнальная линия MACD пересекает нулевой уровень и наступает момент покупки или продажи. Начальный стоп-лосс, в этом случае, выставляется за последним локальным экстремумом — вне канала Боллинджера.

Стоит добавить, что если в течение 2-3 свеч движение не спешит развиваться в нужном направлении, лучше искать способ выйти из сделки в безубытке или небольшом плюсе/минусе.

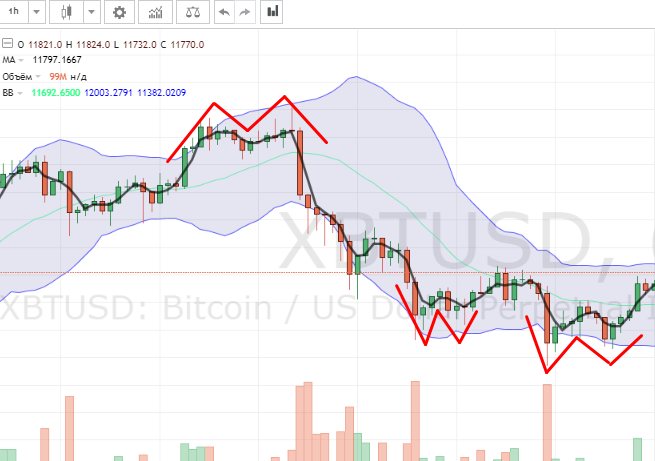

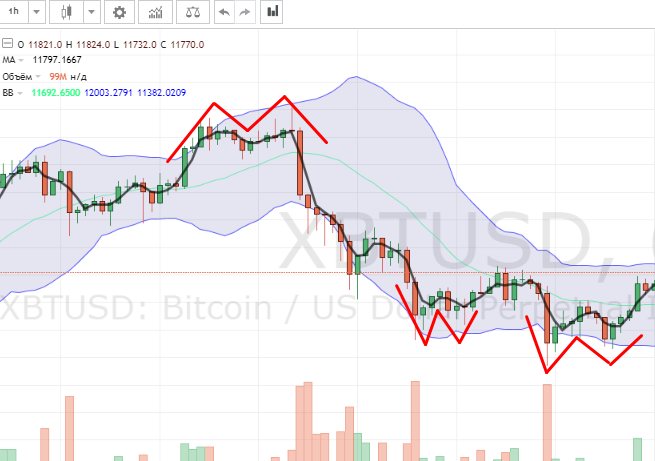

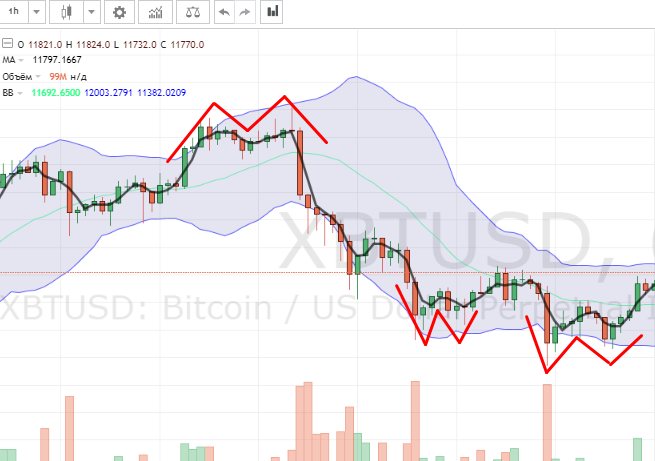

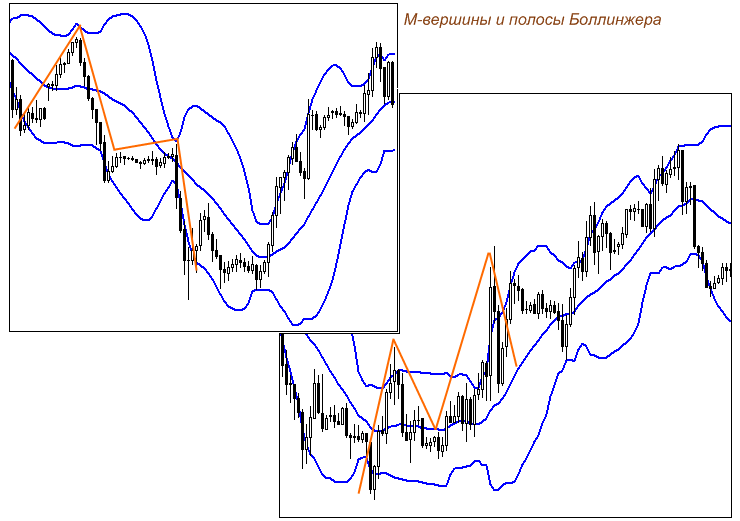

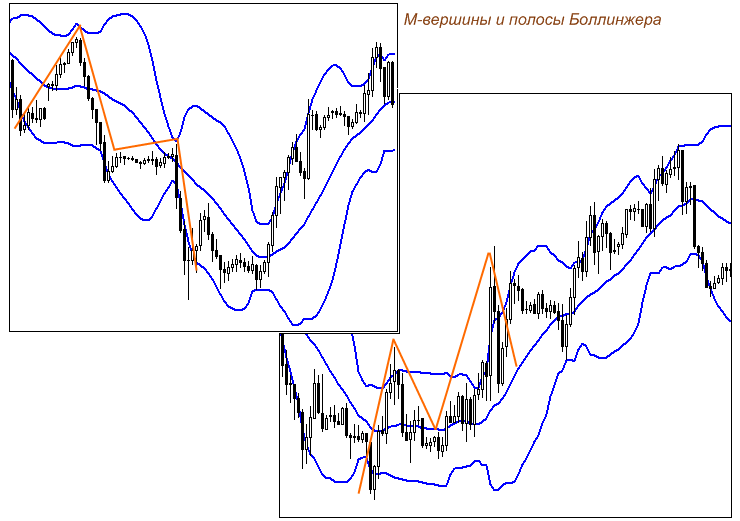

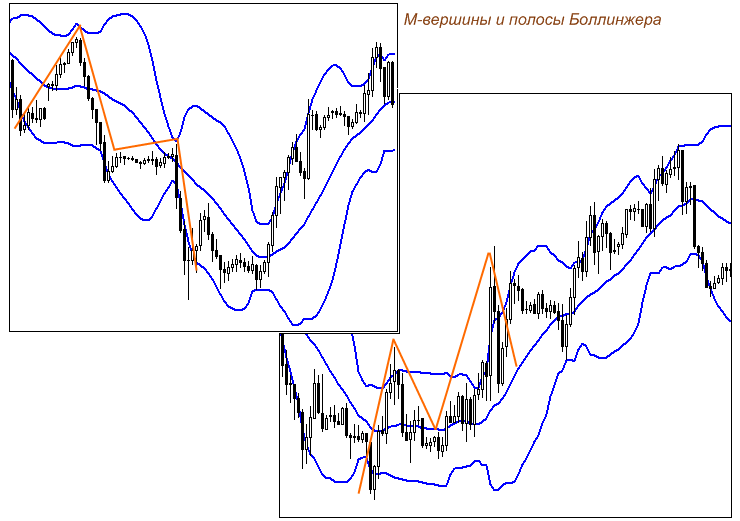

Двойной тест

Это очень надёжные фигуры, внешне похожие на М и W. Многие трейдеры работают только по идентификации этих паттернов, отфильтровывая вход против тренда и принимая сигналы от крайней и средней полосы канала Боллинджера.

В качестве дополнительного фильтра для криптовалюты можно поставить на график МА с периодом 3 по ценам закрытия (на рисунке настроена черным цветом) и отбраковывать паттерны, у которых большему максимуму соответствует большая цена закрытия.

Несмотря на надёжность сигнала, двойной тест далеко не всегда отрабатывает хорошее движение. Для этой стратегии необходимо быстро переносить стоп в безубыток.

Изменение настроек индикатора Bollinger Bands

Как говорилось ранее, в некоторых случаях можно изменять настройки индикатора ВВ, тем самым подстраивая его под нужные активы и торговлю. Изменение периода сильно повлияет на чувствительность индикатора: при увеличении периода индикатор будет дольше реагировать на изменения в движении цены, а при уменьшении – быстрее, но выдавать больше ложных сигналов. Напомню, лично я считаю, что период 20 самый оптимальный период для этого индикатора – это золотая середина. Сам период – это количество последних свечей, которые используются для вычислений и построений полос. Если с периодом все понятно, то стандартное расширение, в некоторых случаях, просто необходимо менять. От стандартного расширения зависит то, сколько свечей будет находиться внутри полос, а сколько за их границами. Так при отклонении «2» внутри полос будет находиться 90.11% свечей, а при отклонении «3» уже 99.98% свечей. Лично я в своей торговле не использую отклонение выше «2.8» — это вполне достаточно, чтобы получать вполне хорошие синалы в разных стратегиях. Разумеется, не стоит менять без причины настройки индикатора. Все изменения должны быть обоснованы!

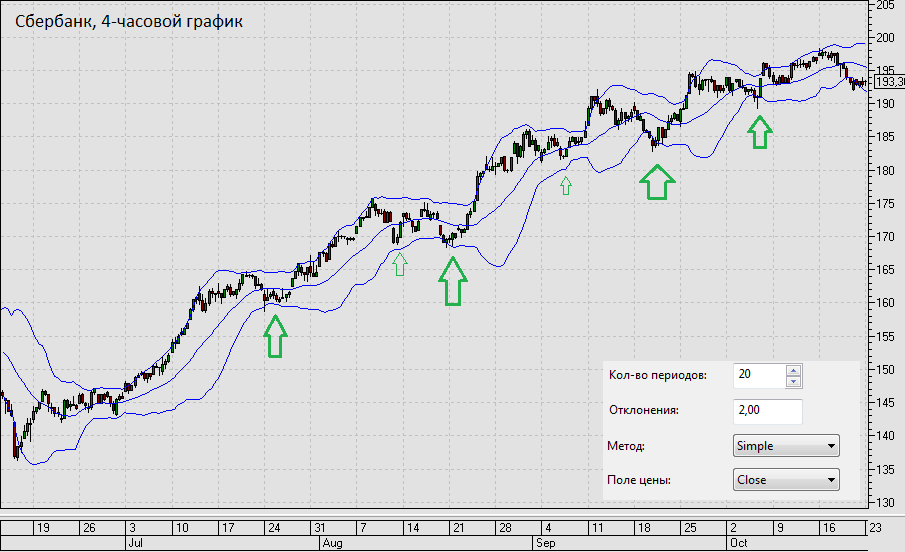

Торговля в боковом движении

Учитывая природу индикатора с использованием 20-периодной скользящей средней, несложно понять, как трейдер может зарабатывать при хорошем тренде. То есть, как только он видит, что центральная ось линий Боллинджера направлена, к примеру, вверх и цены находятся над ней, то можно покупать по тренду. Соответственно, и наоборот, расположение цен под 20-периодной скользящей, которая будет опускаться вниз, просигнализирует трейдеру о нисходящей тенденции, когда можно спокойно зарабатывать продавая по тренду.

Однако линии Боллинджера будут полезны не только при торговле по тренду, но и в боковом движении, где классические трендовые индикаторы будут бессильны помочь трейдеру заработать и лишь будут отвлекать формированием ложных сигналов.

Дело в том, что при наблюдаемом боковом движении, полосы Боллинджера позволяют торговать на отскок от нижней границы индикатора и на отбой от верхней границы, так как в большинстве случаев при боковых хождениях цены котировки оказываются зажаты своеобразный коридор, где они совершают волнообразные движения, двигаясь от одной линии Боллинджера к другой.

Итог

После знакомства с этим индикатором, следует разобраться в его практическом применении, а потенциал для этого у него, как не трудно заметить, довольно высок. У нас на сайте есть описание различных торговых систем, которые используют полосы Боллинджера, стратегия Гамбит, к примеру, которая хорошо работает на дневных графиках и обладает большим потенциалом для получения весьма солидных прибылей.

В целом, при торговле на Форекс линии Боллинджера должны стать верным другом каждого трейдера, так как они дают массу всесторонней информации о положении котировок, исключая необходимость применения некоторых других индикаторов.

Способы применения полос Боллинджера в торговле

Джон Боллинджер неоднократно акцентировал свое внимание на следующих моментах поведения цены и индикатора:

- Резкое изменение цены в основном происходит после сужения полос Боллинджера (после уменьшения волатильности).

- Если цена выходит (или движется по границе) за пределы полос Боллинджера, то стоит ждать продолжения движения.

- Если за пиками и впадинами на границах полос Боллинджера следуют пики и впадины внутри полос, то стоит ожидать разворот тренда или переход движения цены в боковик (флет).

- Движение цен начавшееся от одной из границ полос Боллинджера чаще всего достигает противоположной границы.

Трактовка

Если котировки, двигаясь вверх по верхней ленте, вышли за пределы коридора, то по словам разработчика, это свидетельство переоценённости актива. И наоборот, при движении цен вниз по нижней ленте с последующим выходом, имеет место недооценённость.

В основе стратегий с полосами Боллинджера лежит принцип теории эффективности — о тенденции рынка перерабатывать крайние ценовые значения и возвращать котировки к относительно справедливому уровню МА20.

Утверждение справедливо для любых таймфреймов, начиная с минутных, для инвестиционных целей используются периоды 1D-1W и выше.

Таким образом, самая простая трактовка индикатора — покупка актива при выходе цен за пределы нижнего канала и продажа в случае пробоя верхней полосы. Но для торговой стратегии этого недостаточно, в чём убедился уже не один начинающий трейдер.

Если на рисунке рассмотреть точку переоценённости актива, станет ясно — продавать в этот момент было рано и даже среднесрочная сделка принесла бы в лучшем случае безубыток.

Рекомендации по использованию полос Боллинджера

Полосы Боллинджера – универсальный индикатор, позволяющий торговать совершенно на любом рынке. Но большинство трейдеров считают, что этот индикатор позволяет получать сигналы только в боковом движении. Это не так, и сейчас я вам это докажу.

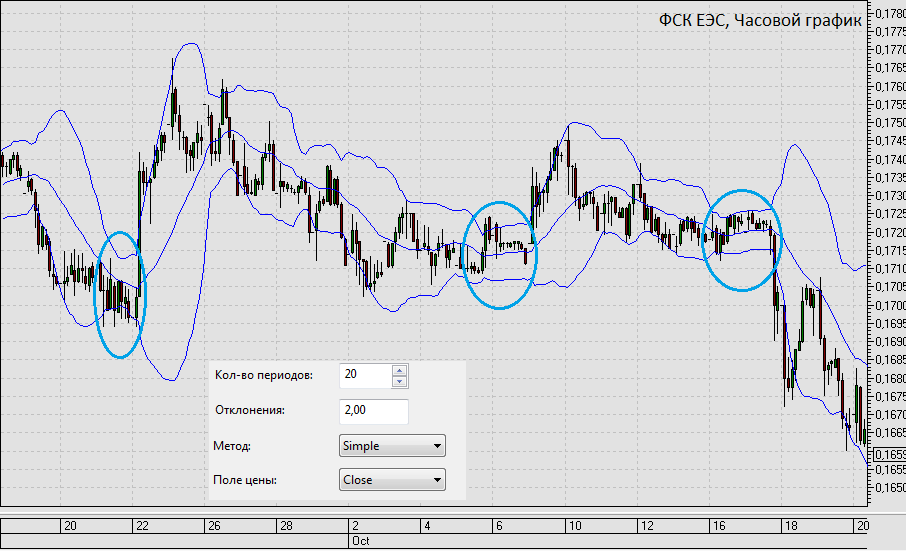

Полосы Боллинджера в боковом движении

Как я уже и говорил, индикатор можно применять в боковом движении (самый распространенный метод). При такой торговле мы будем входить в сделку при каждом касании ценой границ ВВ, разумеется, если противоположная сторона не станет расширяться (об этом многие забывают или вовсе не знают).

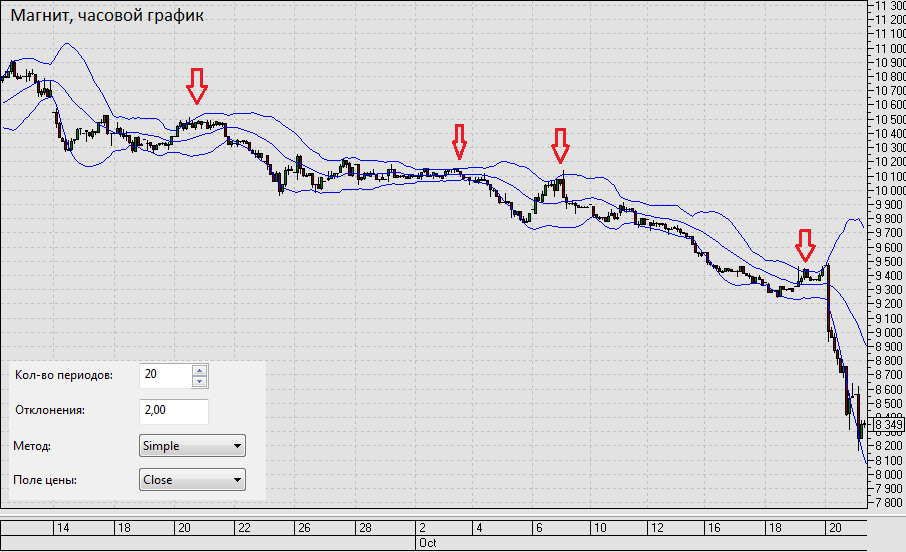

Полосы Боллинджера в трендовом движении

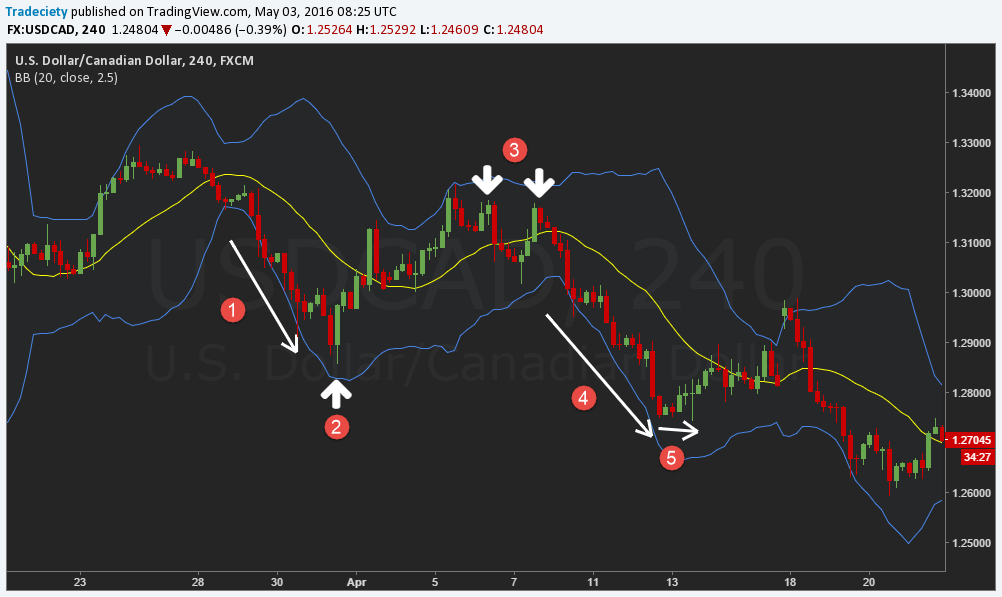

Кроме этого, индикатор может неплохо показывать сигналы и по тренду. В данном случае, центральная линия ВВ будет служить динамическим уровнем поддержки и сопротивления. Как правило, почти все трендовое движение будет находиться в верхней или нижней полосе индикатора. Сам тренд, чаще всего начинается после пробития центральной линии ВВ.

Давайте разберем подробней весь процесс появления тренда. Как уже было сказано, тренд чаще всего начинается с пробития центральной линии, после чего цена достигает границ ВВ. Через какое-то время, как правило, возникает откат, который достигает центральной линии ВВ, и уже от нее начинается движение. Таким образом, центральная линия полос Боллинджера может служить весьма неплохой линией поддержки сопротивления – крайней точкой коррекции.

Заметьте, что в точке 5 произошло пробитие центральной линии ВВ, но смены тренда не произошло – это ложное пробитие. Оно указывает на ослабление тренда в данный момент. Стоит обращать внимание на такие пробития, чаще всего они говорят о скором завершении тренда. Выход цены за границу полос Боллинджера, чаще всего означает продолжение тренда, причем, чем чаще пробиваются границы, тем устойчивее тренд! Исходя из этого правила, можно с уверенностью сказать, что движение цены по границе ВВ означает весьма сильный тренд.

Важно уметь различать тренд от бокового движения: при тренде, большая часть свечей находится в верхней (если тренд вверх) или в нижней (если тренд вниз) полосе индикатора, в то время, как при боковом движении, свечи распределяются между полосами примерно одинаково.

Образовании свечей за границами полос Боллинджера

Бывают случаи, когда цена весьма сильно пробивает границы индикатора и уже следующая свеча полностью формируется за полосами Боллинджера. Согласно формулам, 90-95% свечей будут находится внутри индикатора – это говорит о том, что свечи не могут в большом количестве формироваться за пределами полос, а значит появляется высокая вероятность (90-95%), что цена вернется в внутрь полос.

Стоит так же обращать внимание на свечи, которые открылись ЗА границей полос Боллинджера, чаще всего, такие свечи будут направлены внутрь полос – в «зону своего естественного обитания». Обратите внимание, если идет ряд свечей с большим телом, то вероятность возвращения цены внутрь полос Боллинджера уменьшается – повышается вероятность, что цена и дальше будет двигаться в том же направлении.

Наклон полос Боллинджера

Наклон полос Боллинджера позволяет определить текущую тенденцию. Наклон вниз – идет нисходящий тренд, наклон вверх – восходящий тренд. Тут нет каких-либо секретов, все что нужно это посмотреть на график.

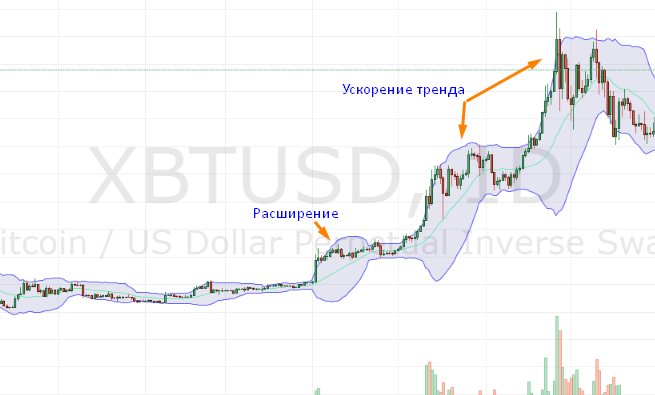

Сужение и расширение полос Боллинджера

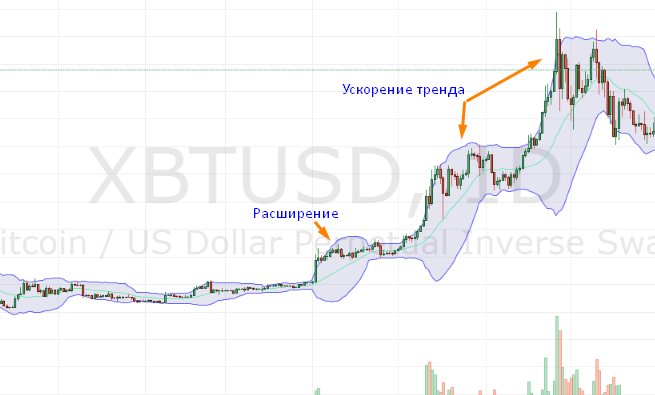

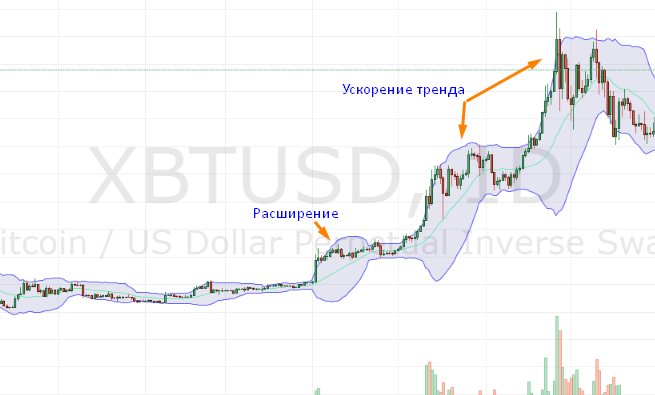

Сужение говорит о том, что на рынке понижается волатильность. В свою очередь, чем уже канал индикатора, тем дольше идет боковое движение (консолидация). Как правило, после долгого бокового движения (консолидации) происходит сильный импульс, что можно видеть на графике:

Распознавание моделей с помощью полос Боллинджера

Для примера возьмем весьма распространенную модель разворота тренда — «Двойное дно». Согласно информации от самого Джона Боллинджера, если за пиками и впадинами за пределами полос (или на границе) Боллинджера следуют пики и впадины внутри полос, то ожидается разворот тренда. Именно по этому принципу можно определять разворотные модели. В данном примере, первая впадина находится на границе полос, а вторая впадина внутри полос Боллинджера – это явный признак о развороте тренда.

Согласно этой модели разворота, первая впадина должна быть ниже, чем вторая, что мы и можем наблюдать на графике. К тому же, сужение границ ВВ так же намекает об окончании тренда.

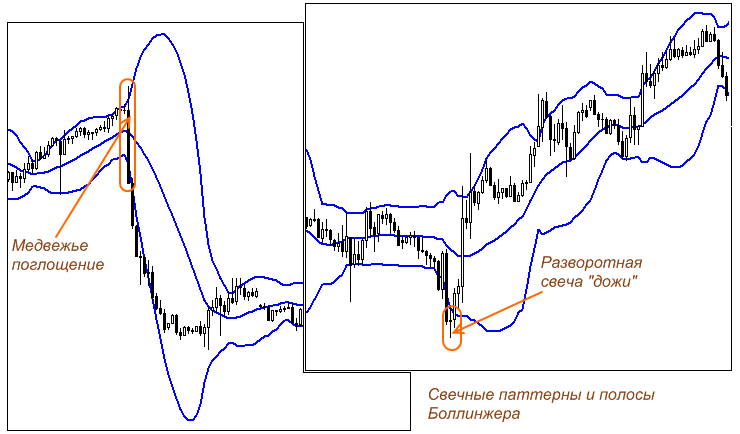

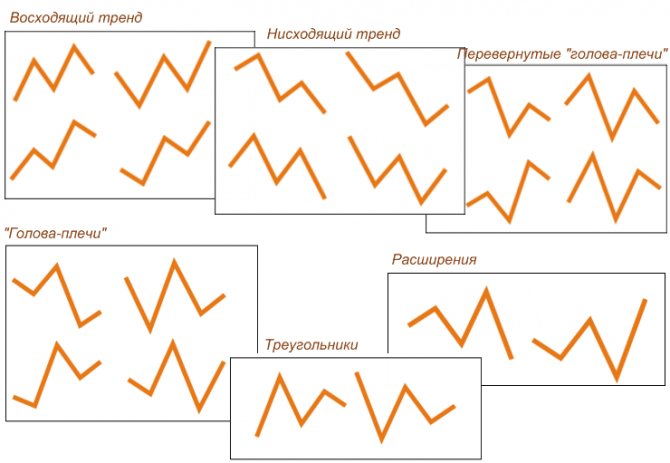

Полосы Боллинжера и графические паттерны

Как и большинство технических индикаторов BB отлично дополняется моделями графического анализа. В такой же мере справедливо и противоположное утверждение: свечные паттерны используют его данные для подтверждения надежности сигналов.

Свечные паттерны как подтверждение данных индикатора Bollinger.

Здесь, как и в случае центральной линии нельзя подбирать настройки таким образом, чтобы они подходили на истории под большинство паттернов, особенно сложных таких как «голова-плечи». Технический и графический анализ оперируют разными исходными данными и должны дополнять друг друга, а не подтверждать сигнал, где его на самом деле нет.

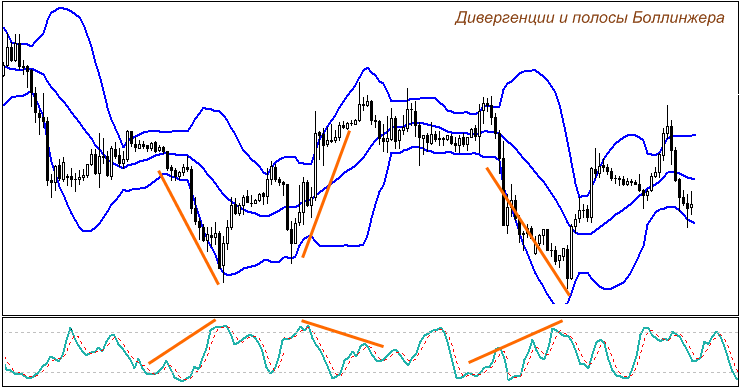

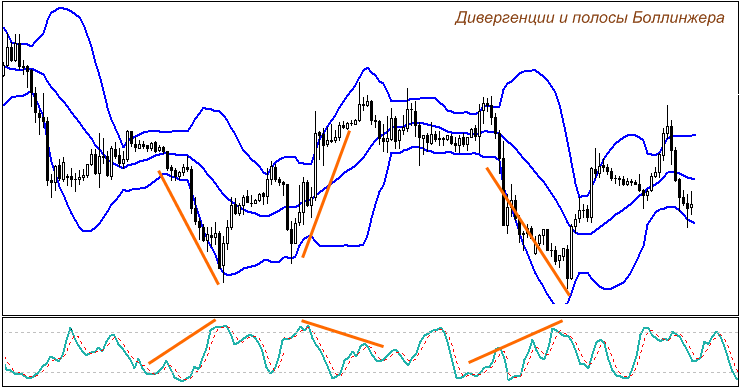

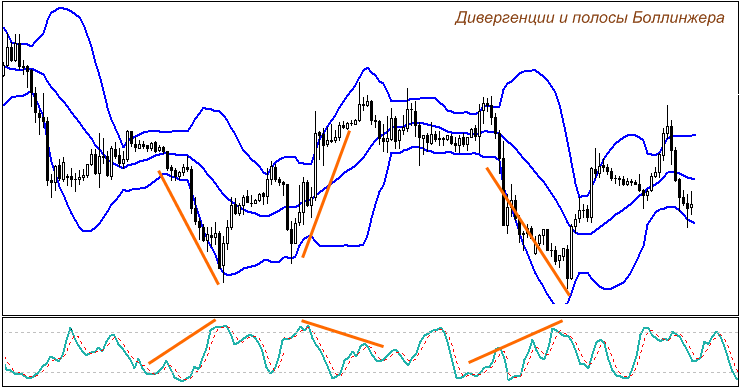

Полосы Боллинжера дают более точный сигнал смены тренда, если перед его появлением наблюдалась дивергенция или расхождение между направлением движения цены и осцилляторов. Еще раз напомним базовое правило: касание линий не означает обязательного открытия сделки.

Дивергенции подтвержденные полосами BB.

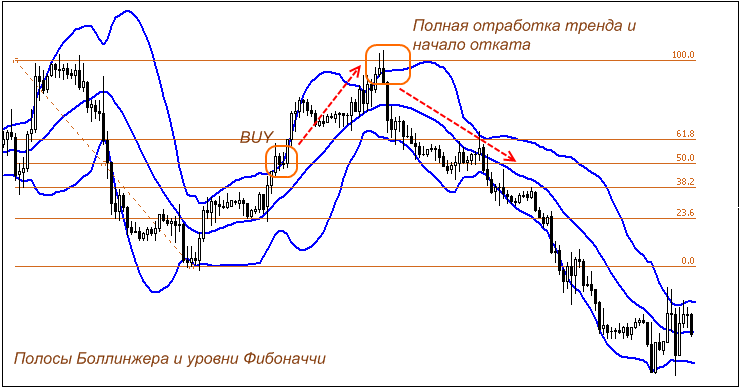

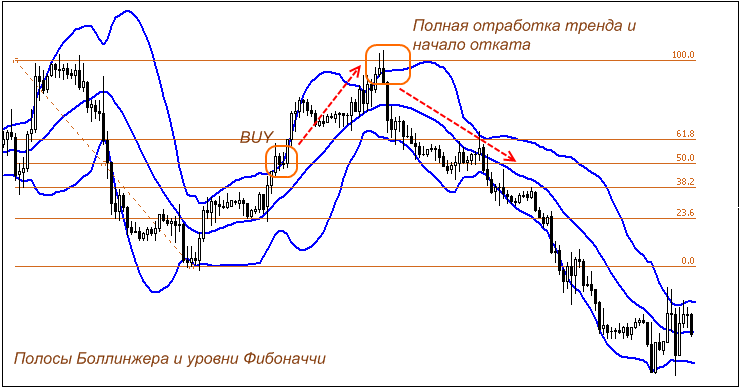

Следующим подтверждающим фактором будут сильные уровни поддержки/сопротивления, такие как Pivot Points и особенно Фибоначчи. Они позволят более точно определить момент окончания «блуждания по полосам».

Жми кнопку, чтобы пройти пошаговое руководство по индикатору Боллинджера и освоить индикатор в 5 простых шагов Изучить »

Полосы Боллинжера и уровни поддержки/сопротивления.

Фигуры W-оснований и M-вершин

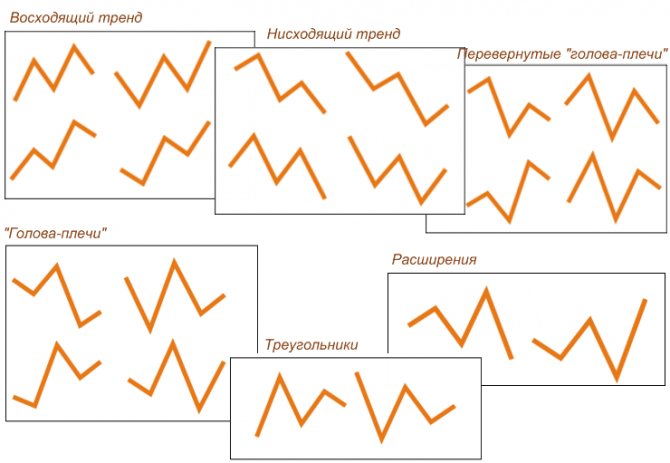

Пятиэлементные фигуры поведения цены для прогнозирования ее движения впервые были упомянуты в волновой теории Эллиотта, но их практическое применение больше подходит профессиональным трейдерам и малоэффективно на современных быстроменяющихся рынках. Поэтому были разработаны методики доступные новичкам, использующие в качестве основы полосы Боллинжера. Одной из них являются «Волновые фигуры М и W» (M&W Wave Patterns) Артура Меррилла. Он выделил две группы по 16 фигур для определения вершин и оснований тренда. Более подробную информацию можно найти в сети Интернет, а здесь покажем несколько примеров использования основных построений.

Восходящие (вершины) и нисходящие (основания) фигуры Меррилла.

Жми кнопку, чтобы пройти пошаговое руководство по индикатору Боллинджера и освоить индикатор в 5 простых шагов Изучить »

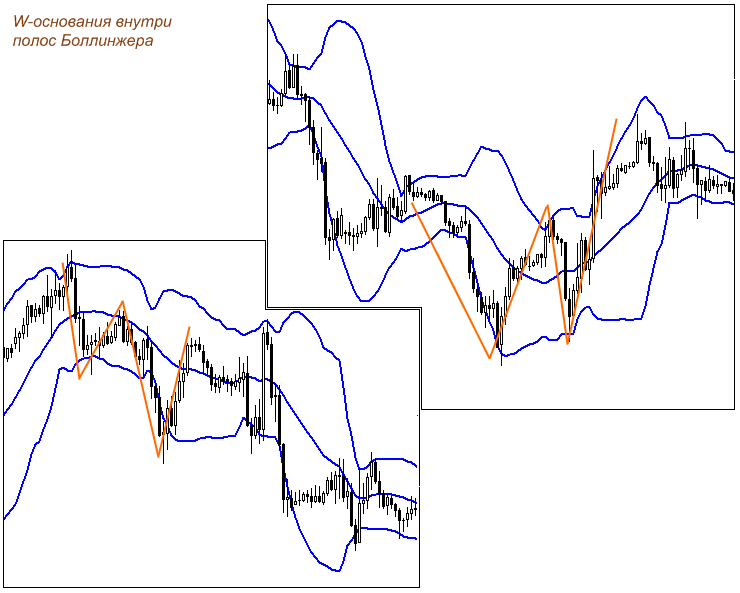

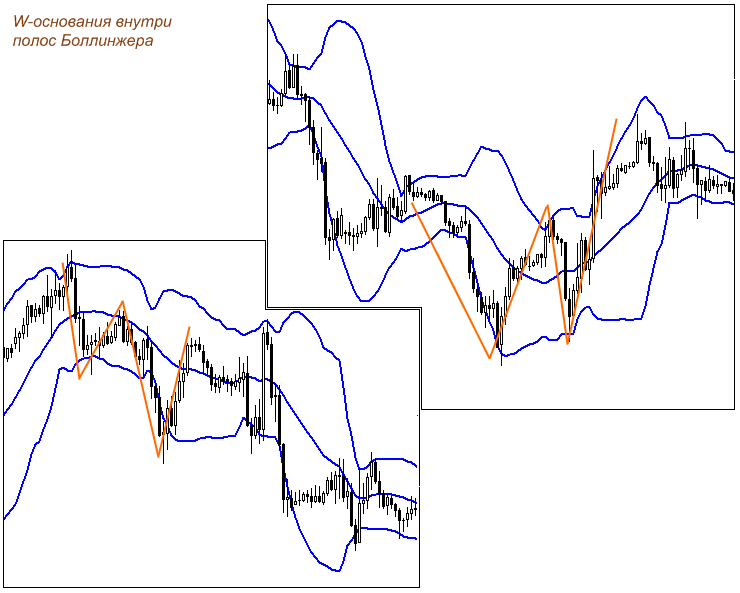

Первыми рассмотрим основания. Они формируются и заканчиваются быстрее, так как для большинства участников рынка это период неопределенности и текущих потерь. Естественно возникает желание как можно быстрее развернуть цену в рост и прежде чем будет достигнут нужный объем покупателями, будет сделано несколько неудачных попыток, что и выражается в W-образной фигуре на графике.

W-образные основания и полосы Боллинжера.

Подобное поведение рыночной толпы больше характерно для фондового рынка, но и на Форекс они встречаются довольно часто. Кроме того валютные пары более динамичны и на хороших новостях может возникнуть V-образное основание, когда цена разворачивается без периода консолидации.

Левая сторона фигуры технического анализа должна быть ниже или на уровне нижней границы. Затем неудачная попытка разворота возвращает цену внутрь и возможно даже за среднюю скользящую. После второго ретеста нижнего уровня идет настоящий разворот тренда.

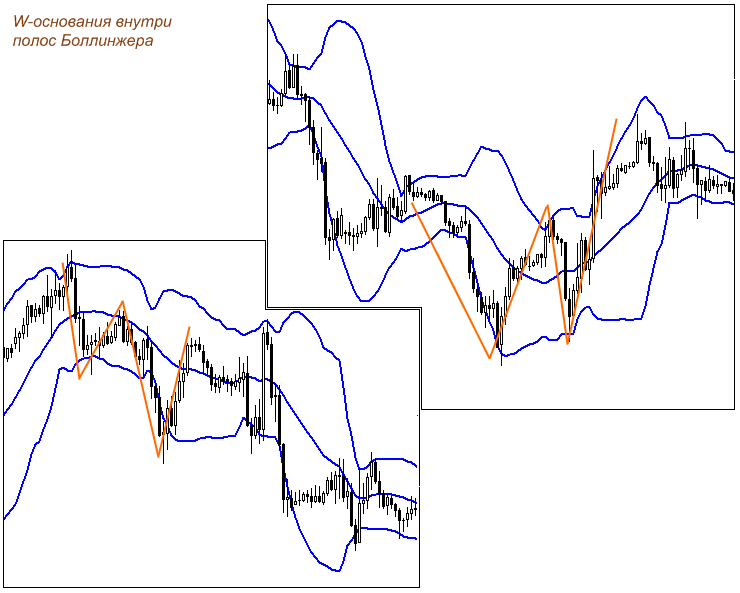

Вершины M, внешне похожи на противоположность W-оснований, но психология их формирования абсолютно другая. Здесь мы имеем сочетание полосы Боллинжера, большого объема, эйфории от роста цены и снижение самоконтроля тех, кто в тренде.

Жми кнопку, чтобы пройти пошаговое руководство по индикатору Боллинджера и освоить индикатор в 5 простых шагов Изучить »

Полосы Боллинжера и M-вершины.

Оптимизм более «растянут» по времени и первые признаки ослабления движения обычно пропускаются. Чаще всего наблюдаются классические «голова-плечи», но могут быть и аналоги V-фигур, когда рынок резко начинает снижаться, прежде чем на это отреагируют линии Боллинжера.

Достоинства и недостатки Bollinger Bands

Как уже неоднократно говорилось, полосы Боллинджера – это уникальный индикатор, способный показывать нам отражение того, что происходит на рынке в данный момент. Индикатор прекрасно себя показывает при работе как с японскими свечами, так и с барами. Полосы Боллинджера так же являются «ориентиром» на ценовом графике – за счет своего наклона весьма просто определить действующую тенденцию. Кроме того, сужение полос говорит нам о том, что на рынке идет боковое движение, а расширение границ указывает на начало тренда. Все это очень просто определяется визуально. К тому же, если досконально понимать работу самого индикатора, то можно без труда определять начало и конец тренда. Кроме того, это классический индикатор, а это значит, что его можно найти и использовать на торговых платформах у следующих брокеров бинарных опционов: Binomo, ExpertOption, FinMax, Olymp Trade . Сами полосы «притягивают» к себе цену и «заставляют» ее большую часть времени находится внутри полос. Полосы Боллинджера подходят совершенно под любой рынок, а не только под флет, как об этом думает большинство. Этот индикатор так же упрощает поиск моделей разворота и продолжения тренда. Недостатки у полос Боллинджера тоже имеются. Главным недостатком является запаздывание, присущее всем скользящим средним. Во время формирования свечи может происходить небольшая перерисовка, т.к. данные берутся непосредственно от закрытия свечи. В некоторых случаях это вызывает дискомфорт. Вторым недостатком можно назвать неполноценность индикатора. Нельзя использовать только лишь один индикатор ВВ для анализа графика, как минимум необходимо использовать еще уровни поддержки и сопротивления, т.к. на них опирается большая часть трейдеров.

Сигналы

Сужение полос символизирует о консолидации рыночных цен. Если границы канала сузились чрезмерно, значит волатильность упала и ожидается сильное движение.

Расширение говорит о возможном начале тренда. Расширение полос в установившемся тренде свидетельствует об ускорении, которое, сменяется коррекцией или разворотом.

Сильный выход графика за границу предрекает разворот или откат к скользящей средней МА20.

Следует понимать, что индикатор Боллинджера, по сути, является стохастиком, и не генерирует универсальные сигналы, которые в чистом виде используются для торговых роботизированных стратегий.

Например, выход котировок в тренде за границу канала имеет низкую вероятность разворота. Позиция против тренда, в расчёте на коррекцию, также может не оправдаться. Поэтому, пересечение ценой полос Боллинджера в направлении тренда чаще всего рассматривают как сигнал к фиксации прибыли.

Для стратегий с участием линий Боллинджера необходимо подобрать 1-2 фильтра.

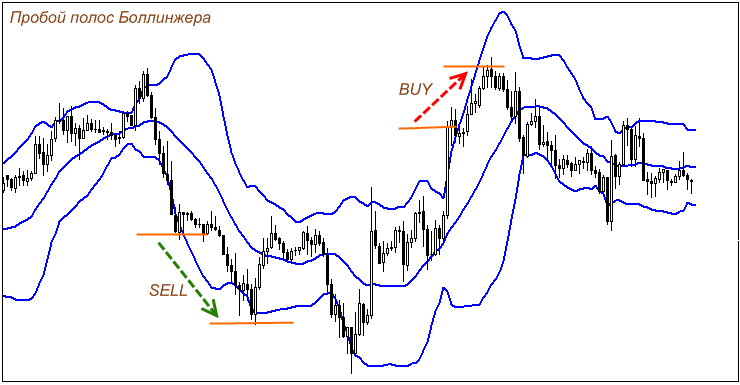

Сигналы для входа и выходы с рынка по полосам боллинджера (Bollinger Bands)

Скачать

- Сигнал на покупку можно увидеть, когда цена подымается выше верхней полосы.

- Сигнал на продажу, когда цена опускается ниже нижней полосы.

- Сильным будет сигнал, если линия индикатора пересекается с графиком цены для возврата в нормальное состояние.

- Если линии не пересекаются с граничного диапазона, тогда сигналы слабые.

- Когда линии сходятся одна к другой, то наблюдается тенденция спокойного рынка, без резких колебаний.

- Тогда, когда линии начинают свое расхождение, то следует ожидать резкий характер рынка и активные колебания цены.

Смотреть о тестировании данного индикатора:

Рассмотрим все примеры с использованием пару простых стратегий.

Как находить пробои с помощью полосы Боллинджера?

Волатильность постоянно меняется с низкой на высокую и обратно. Полосы помогают нам выявить текущую волатильность, потому что они становятся более широкими, когда волатильность возрастает, и сужаются, если она низкая.

Мы ищем низкую волатильность, когда полосы сужаются. И ожидаем пробоя, который рано или поздно случится. Чем дольше продолжается время низкой волатильности, тем мощнее будет пробой и последующее движение цены.

Как выяснить направление пробоя? Нам следует посмотреть на рынок в целом и найти преобладающий долгосрочный тренд.

Посмотрите на график ниже и попробуйте догадаться, в какую сторону случится пробой?

Все очевидно. Нужно ожидать пробоя вниз, так как рынок находится в нисходящем тренде.

История создания индикатора и его автор

Данный аналитический инструмент был разработан Джоном Боллинджером на основе теории Перри Кауфмана, которую тот изложил в своем описании новых на то время методов игры на фьючерсном рынке. Произошло это в 1987 году. И уже через пару лет Боллинджер смог презентовать свою идею, получившую имя своего разработчика – индикатор Боллинджера.

Сам автор этого инструмента был известен как успешный трейдер фондового рынка. Но уже в то время он начинал карьеру управляющего. Позже он возглавил в качестве президента компанию Bollinger Capital Managementt. Эта организация занимается вопросами доверительного управления активами юридических и физических лиц и успешно развивается под руководством своего создателя.

Кроме этого, Джон Боллинджер известен в среде финансистов как грамотный эксперт по вопросам валютного и фондового рынка.

Торговая система на основе двух полос Боллинджера и индикатора RSI

Стандартные настройки индикатора боллинджер бандс охватывают лишь около 95% диапазона изменения цены. Это значение связано с кривой Гаусса, которая является графическим представлением нормального распределения. Финансисты и статистики уже много лет изучают финансовые рынки под углом нормальности сравнивая отдельные финансовые инструменты или индексы для классического нормального распределения.

В этой стратегии мы не будем останавливаться на том, действительно ли движение цен соответствует нормальному распределению Гаусса, а попытаемся найти на графике те редкие точки, где цена выходит за пределы полосы Боллинджера. В этом нам поможет…другая полоса (лента) Боллинджера!

Наносим на график сразу два индикатора лент Боллинджера (DBB), основанные на одном и том же значении средней, но с различными значениями отклонений.

Первая полоса BB1 (зеленый цвет)

- Период: 20

- Отклонение: 2

- Применимо к: цены закрытия

Вторая полоса BB2 (синего цвета)

- Период: 20

- Отклонение: 3

- Применимо к: цены закрытия

С помощью двойных полос Боллинджера мы можем отслеживать только те изменения цен, которые встречаются крайне редко. Нам достаточно знать, что моменты, когда цена превышает полосу BB1, но все еще ниже BB2 не являются частыми и обычно совпадают с точками поворота на графике.

Джон Боллинджер уже много лет учит трейдеров и инвесторов, что его ленты не генерируют сигналы на покупку или продажу. Индикатор нужен лишь для информации о том, является ли текущая цена данного инструмента относительно низкой или высокой. Наличие цены в пространстве между BB1 и BB2 вовсе не обязательно означает изменение тренда, но является явным сигналом того, что мы находимся в том моменте, когда цена очень далеко от своего среднего. И, как мы знаем, цены, как правило, стремятся к возврату к среднему значению.

Вспомогательный индикатор RSI

Боллинджер предостерегает от торговли только на основе своих лент. Относительным дополнением к индикатору Боллинджера может быть Индекс относительной силы (RSI).

Осцилляторы, как группа индикаторов технического анализа, колеблются в определенном постоянном диапазоне. Значения от нуля до ста являются диапазоном для RSI, но наиболее важными значениями будут уровни 30 и 70 — на это указал создатель индекса относительной силы Уоллес Уайлдер. В этой системе мы будем использовать RSI на основе цен закрытия за последние девять периодов.

В стратегии мы будем искать расхождения между RSI и графиком. Это происходит, когда импульс рынка ослабевает — появление дивергенции сообщит нам, что текущий импульс (вверх или вниз) уменьшается. Это первый признак слабости, который часто совпадает с поворотными точками рынка.

Совет: дивергенцию можно искать с помощью индикаторов

Как и пин бар, дивергенция должна появиться в нужном месте. Чем более правильное место, тем более качественным будет сигнал, генерируемый RSI. Таким местом, среди прочего, является двойные ленты Боллинджера (DBB).

В торговле на основе DBB мы будем уделять особое внимание дневному графику. Сигналы, генерируемые в этом временном интервале, являются одними из самых надежных и приводят к движениям, исчисляемым сотнями, а иногда и тысячами пипсов. Нахожление цены в диапазоне между 2-х лент боллинджера с одновременно высокими значениями RSI будет первым сигналом потенциального разворота.

Этот сигнал будет еще сильнее, если дневная свеча войдет зону между 2х лент боллинджера (BB1 и BB2) с одновременным расхождением (дивергенцией) с RSI.

Чтобы ограничить стоп-лосс до минимума, вход в позицию можно поискать на часовом графике. Также и здесь мы будем искать позиции, где цена будет между BB1 и BB2 и появится дивергенция. Однако входить можно и на дневном графике, выставив отложенный ордер как можно ближе к лентам Боллинджера.