olegas 3 года ago / 447 Views

Впервые этот термин появился в 1917 году, но не в мятежной России (ведь с этим годом ассоциируется в первую очередь именно наша страна), а в буржуазных Соединенных Штатах Америки. Как и многие другие американские нововведения в финансовой сфере (смотри, например, депозитарная расписка), repurchase agreement, repo появились с целью сэкономить побольше денег.

Дело в том, что в апреле 1917 года, США вступили в первую мировую войну (до этого они сохраняли нейтралитет). Это привело к значительному увеличению налогов, а это стало одной из причин того, что старые формы кредитования стали менее популярными. Тогда Федеральный резерв США и ввел понятие сделок РЕПО. Посредством этих сделок он кредитовал другие американские банки. Ну а затем уже сделки РЕПО, как говорится, ушли в народ.

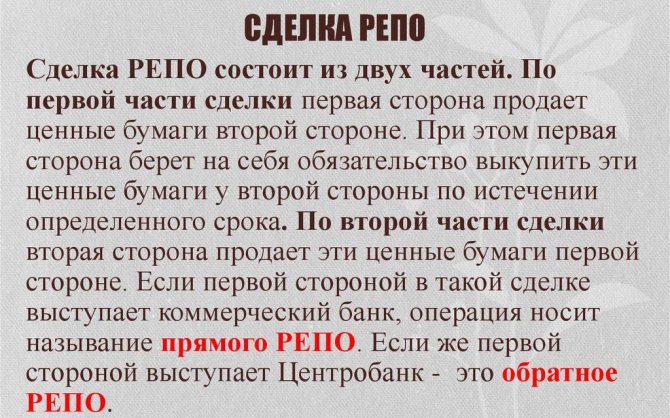

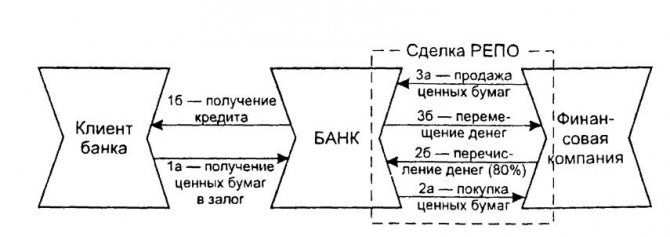

Можно сказать, что сделка РЕПО по своей сути является одной из форм кредитования

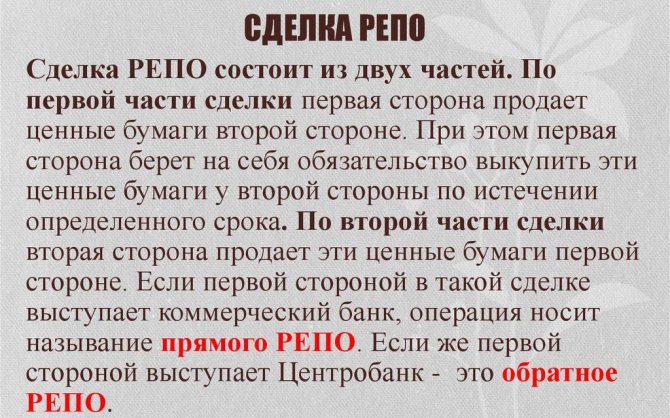

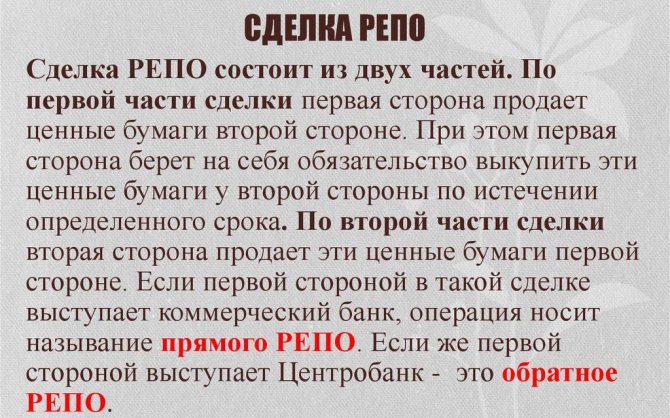

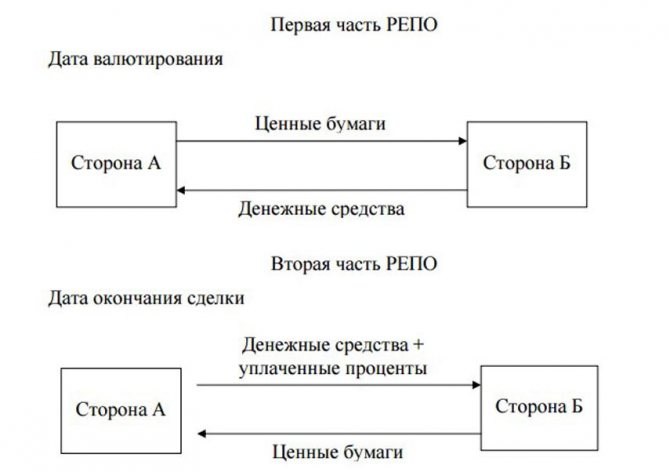

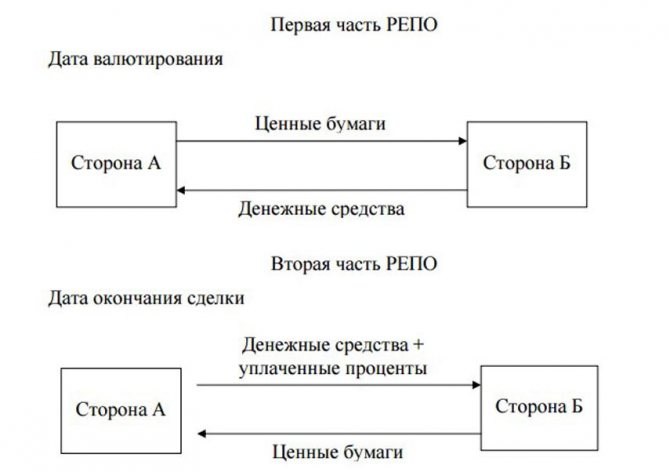

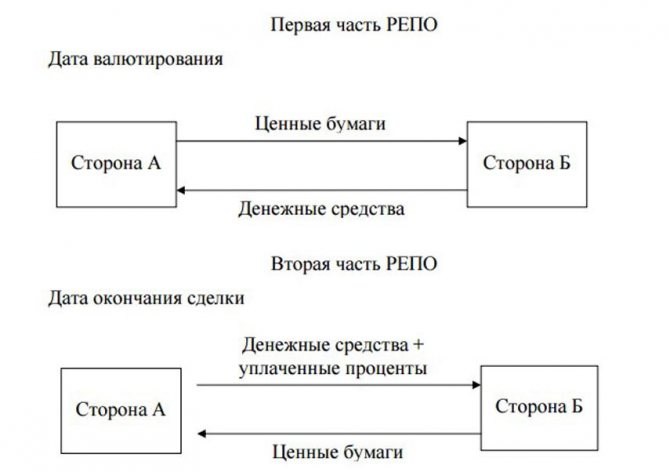

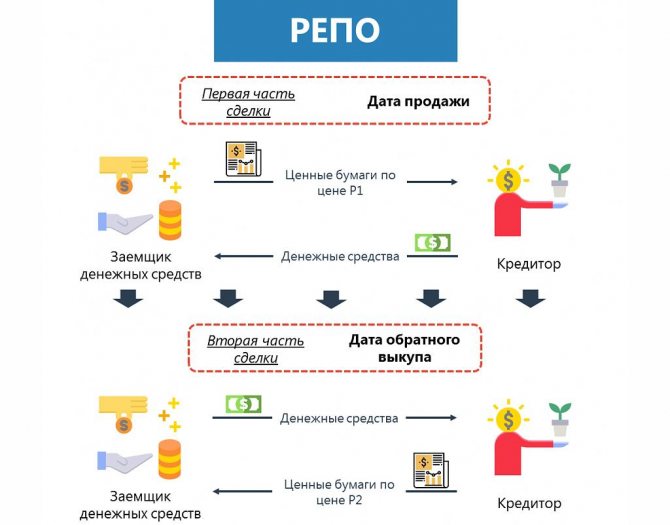

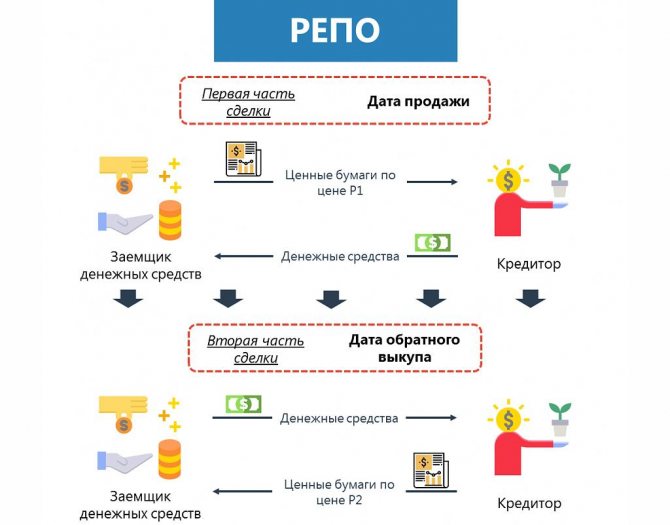

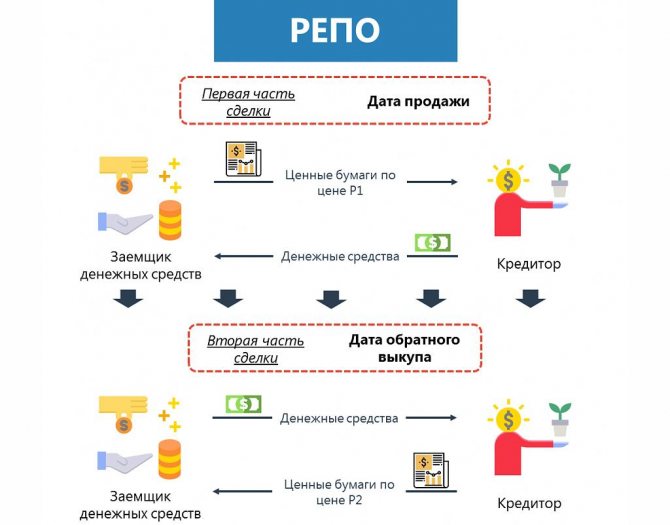

Суть сделки РЕПО состоит в том, что одна сторона продаёт другой стороне некие материальные ценности (в основном объектом сделки выступают ценные бумаги). Но продаёт не просто так, а с условием выкупить их обратно через оговоренное время, по оговоренной цене. В данном случае цель продавца состоит в том, чтобы получить необходимую ему сумму денег, а цель покупателя в том, чтобы вернуть свои деньги с процентом по окончании сделки (этот процент учитывается в сумме обратного выкупа). При этом покупатель как бы ссужает деньги с минимальным для себя риском, ведь на время сделки, у него в собственности находится имущество продавца. И если через определённый договором РЕПО срок, продавец не исполнит свои обязательства и не выкупит своё имущество обратно, то покупатель сам может реализовать его, вернув тем самым свои деньги.

Что такое сделки РЕПО простыми словами

Определение РЕПО (ударение ставится на последний слог) придумали в США в 1917 году. Именно тогда зародилось понятие РЕПО. Страна вступила в масштабную войну. Как следствие, увеличились налоги, появились новые формы кредитования.

В чем суть? Продавец реализует материальные ценности и впоследствии выкупает их вновь через конкретный период. Его выгода в том, что он получает нужное количество денег в определенный момент. Польза для покупателя – получение процентов за сделку. При этом риск минимальный. Если продавец не вернет деньги за ценные бумаги, то покупатель сможет продать их сам и остаться в плюсе.

Цель операций

Получить финансы в кратчайшие сроки и без бумажной волокиты – вот главная цель сделок РЕПО. Покупателю не нужно подтверждать свою платежеспособность и собирать справки. Процедура оформляется с помощью одного документа.

Фирмы оперируют РЕПО для получения быстрого дохода с использованием «горячих денег» – капитала, которых без труда перемещается из одного финансового актива в другой. Другие предприятия используют подобные сделки как шанс в скором времени выйти на фондовый рынок инвестиций.

Частный инвестор зарабатывает на разнице между покупкой и продажей активов.

Правовое и налоговое регулирование

Контроль осуществляют Министерство финансов, Федеральная служба по финансовым рынкам и налоговая. Обстоятельства, права и обязательства лиц, штрафы за нарушение прописаны в ФЗ «О рынке ценных бумаг».

Игроками рынка фондов сформирован образец договора по операциям РЕПО. В нем учтена мировая и российская практика.

Что касается налогового регулирования, оно ничем не отличается от стандартных операций с финансовыми инструментами. Однако учет по сделкам РЕПО должен вестись отдельно.

Обратите внимание! Налог взимается только на прибыль. При потерях разница идет в общий счет по инвестиционной деятельности. Однако если юрлицо совершает сделки по собственным эмиссиям, то используется другая система налогообложения.

Все операции РЕПО оформляются в отечественной валюте. Тип материальных благ может самостоятельно устанавливаться субъектами договора. Акции могут приобретаться с помощью их обмена между разными фирмами.

Роль российского совета РЕПО

Объединение РЕПО в Российской Федерации образовано в 2006 году. Центробанк выступил с задачей оформить такие операции на уровне законодательства. Но сегодня сделки РЕПО отдельно не прописаны в НК РФ. Для них выделен пункт, касающийся установления процентного налога.

Рынок бумаг – заманчивое поле для вложений, сделки РЕПО на нем не редкость. Поэтому ожидается, что в будущем регулятором операций выступит само государство.

Центральный совет РЕПО России действует как частное социальное объединение и не зарегистрирован как юридическое лицо. Положение РСР также не предусматривает взносов от его участников.

Способ обеспечения исполнения обязательства

Есть 2 варианта сократить риски и тем самым обеспечить исполнения условий договора: дисконт и компенсационные взносы.

Что такое дисконт? Предлагаю разобрать на несложном примере. Одной стороне необходимы деньги на открытие своего дела сроком на 1 год. При этом у человека есть дом, который оценивается в 1,5 миллиона рублей, и он может без ущерба для себя передать его во владение другому лицу на тот же период.

Вторая сторона готова одолжить необходимую сумму под 10 % годовых. Но человек не хочет рисковать, и для совершения сделки ему необходимо материальное обеспечение.

Две стороны оформляют процедуру РЕПО и прописывают условия договора:

- Человек продает дом за миллион рублей и обязуется выкупить его спустя год – прямая сделка.

- Вторая сторона покупает дом с условием обратной продажи за 1 100 000 рублей. В сумму включены 10 % годовых. Это обратная сделка.

Тем самым обе стороны получают то, что им нужно: один – деньги на открытие дела, другой – доход в виде процента. Риск для второй стороны минимальный, ведь даже если продавец нарушит обязательства, то у покупателя останется имущество стоимостью 1 500 000 рублей.

В этом примере дом изначально был продан по заниженной цене – 1 миллион вместо 1,5 как гарантия того, что первая сторона захочет выкупить его обратно. Выгода между истинной стоимостью дома и суммой сделки – здесь это 500 000 рублей – и называется дисконтом.

Как же определяется его размер? Надежностью и ликвидностью. Если говорить о «голубых фишках», то премия по ним будет ниже, нежели в сделках с бумагами второго и третьего эшелона.

Другой метод обеспечения обязательств (помимо дисконта) – компенсационные взносы. Они выгодны для долгосрочных операций. Представим, что два человека оформили сделку РЕПО на несколько лет, объект этой сделки – акции .

Через некоторое время актив значительно подорожал. Продавец теряет прибыль, т.к. он мог бы продать их по более высокой цене. Из-за чего он вправе получить материальную компенсацию либо часть акций.

В обратной ситуации, когда акции «Лукойл» будут дешеветь, это невыгодно покупателю. Ведь он за них заплатил больше, чем они стали стоить. Соответственно, продавцу не будет смысла выкупать их обратно. Поэтому покупатель также может запросить компенсацию.

Как определяется размер взносов? Реальной разницей между тем, сколько акции стоили на момент подписания, и какой стала их цена по истечении определенного времени.

Важно, что если какая-либо сторона контракта нарушит его условия по компенсации, то сделка закроется на будущий день работы банка.

Московская биржа вводит новый вид ценной бумаги

Операция РЕПО с КСУ, которую биржа планирует запустить уже в начале 2020 года, отличается тем, что участник сделки, желающий привлечь средства, передает свои бумаги в специальный имущественный пул в Банк НКЦ (Банк «Национальный клиринговый центр», выполняющий функции центрального контрагента на рынках Московской биржи), а взамен получает КСУ.

Именно этот сертификат, а не сами активы, будет выступать в качестве своеобразного залога в сделке РЕПО. Таким образом, предметом сделки РЕПО становятся не активы участника, а клиринговые сертификаты участия, выдаваемые участнику взамен внесенного в пул имущества. Соответственно, заемщик сохранит право собственности на внесенные в пул ценные бумаги.

«Если вдруг я хочу эти бумаги продать или с этими активами происходит какое-то корпоративное действие (выплата купона, выплата дивидендов, отсечка по дивидендам), то я хотел бы быть их владельцем. Но формально пока бумага участвует в сделке РЕПО она принадлежит не мне, а моему контрагенту по сделке», — поясняет Титов.

«С пулом таких проблем нет: бумаги, внесенные в пул, остаются в моей собственности, и я участвую во всех необходимых мне корпоративных действиях, как полноправный владелец. А если нужно бумагу вывести, то я в этот пул вношу какие-либо другие бумаги, а нужную изымаю. Таким образом, снижается вероятность появления острого дефицита на рынке какой-то ценной бумаги для операций РЕПО. Причем такие замены активов в пуле никак не отражаются на уже заключенных сделках РЕПО с КСУ», — добавил он.

Соответственно, внесенные в пул ценные бумаги можно будет не только в случае необходимости продавать, но и получать по ним доходы. В случае с акциями заемщик также сохранит право на участие в управлении акционерным обществом.

На первом этапе с КСУ можно будет совершать только сделки РЕПО с центральным контрагентом, однако Титов не исключил, что эти сертификаты будут внесены в ломбардный список и появится возможность их использования в операциях РЕПО с Банком России.

По словам Титова, КСУ — это высококачественная бумага. Она уже фактически очищена от рыночного риска, потому что активы, которые будут поступать в пул, дисконтируются с использованием существующих риск-параметров, которые устанавливает НКЦ.

«Например, Вы вносите в пул активы на 100 миллионов, вам начисляется КСУ всего на 90 миллионов, а 10 миллионов — это результат применения дисконтов НКЦ к этим активам. При этом сделка РЕПО с КСУ с центральным контрагентом совершается уже без дисконта. То есть КСУ не просто обеспечена активами, она обеспечена уже дисконтированными активами», — подчеркнул он.

Увеличенный срок валютного РЕПО с центральным контрагентом

Операции РЕПО с центральным контрагентом, функции которого выполняет Банк НКЦ, растут стремительными темпами с момента запуска в начале 2013 года. Если в прошлом году среднедневной оборот находился на уровне 100 миллиардов рублей в день, то в сентябре 2015 года — на уровне 343,3 миллиарда рублей, следует из материалов биржи.

Этим летом Московская биржа запустила возможность расчетов по этим операциям в иностранной валюте (долларах и евро).

«Мы не планировали, что будет такой хороший рост в этом сегменте. Интересная и неожиданная тенденция. Связанно это с тем, что участники, в том числе банки, свои валютные остатки вместо того, чтобы держать на корсчетах, отдают на РЕПО с центральным контрагентом овернайт. Почему бы и нет? Риск берет на себя центральный контрагент, а ставка вполне рыночная», — пояснил Титов.

Однако если сейчас операции РЕПО с центральным контрагентом с расчетами в рублях можно совершать на срок до недели, то с расчетами в иностранной валюте — либо овернайт, либо на два дня максимум.

«Планируем до конца года расширить срок валютного РЕПО до недели. К нам поступают отзывы участников, которые говорят, что хотели бы это видеть», — заявил представитель биржи.

Участникам денежного рынка, по его словам, будет удобнее заключать сделки РЕПО на неделю, чем заключать их каждый день. Кроме того, увеличение максимального срока сделки снизит некоторые риски заемщиков.

«Когда Вы привлекаете фондирование под какую-то операцию, то нужно понимать, на какой срок у Вас точно есть деньги. Если это операция овернайт, то непонятно, пролонгирует ли завтра Вам контрагент сделку, или нет. Если это недельное РЕПО, то можно неделю быть спокойным», — заключил Титов.

РЕПО с плавающими ставками

Московская биржа планирует до конца 2020 года ввести плавающие ставки в операциях биржевого РЕПО, сообщил Титов.

Ставки в таких операциях будут привязаны к какому-либо индикатору, например к ставке MOEXREPO, которая рассчитывается ежедневно исходя из фактически заключенных сделок на Московской Бирже на рынке РЕПО с центральным контрагентом.

«Например, я отдал 100 миллионов кому-то под ставку 11% под залог бумаг «Газпрома». Это стандартные условия. В данном случае участники могут договориться, что ставка, например, будет не 11%, а MOEXREPO +0,5%. Это позволяет регулировать процентный риск по сделке РЕПО», — пояснил Титов.

Торговая система, соответственно, будет пересчитывать проценты по сделкам РЕПО с плавающей ставкой ежедневно, подчеркнул представитель биржи.

Фьючерс на индикатор MOEXREPO

Московская биржа также планирует развивать линейку производных инструментов, в частности, запустить фьючерс на индикатор MOEXREPO, сообщил Титов

Торговая площадка с конца прошлого года начала публиковать индекс MOEXREPO — индикатор денежного рынка, который рассчитывается на основе заключаемых сделок по инструменту РЕПО с центральным контрагентом с облигациями федерального займа (ОФЗ) и по акциям со сроком расчета овернайт.

«Идут торги РЕПО с центральным контрагентом. Мы рассчитываем средневзвешенное значение по ставкам в заключенных сделках — получается некая «среднерыночная» ставка. Сегодня средневзвешенная ставка на рынке РЕПО, например, 11%, завтра — 12%, послезавтра — 10%. На основе этого индикатора можно создать фьючерс. Это предоставит участникам рынка дополнительную возможность по управлению процентным риском», — пояснил Титов.

Запуск фьючерса на индикатор MOEXREPO, по словам Титова, предоставят участникам денежного рынка новые возможности для хеджирования процентных рисков. Новый инструмент, как ожидается, появится на бирже до конца 2020 года.

Индекс MOEXREPO, по словам Титова, «достаточно объективно показывает динамику», но биржа также планирует расширить базу расчета, включив в нее помимо ОФЗ и другие облигации.

Виды

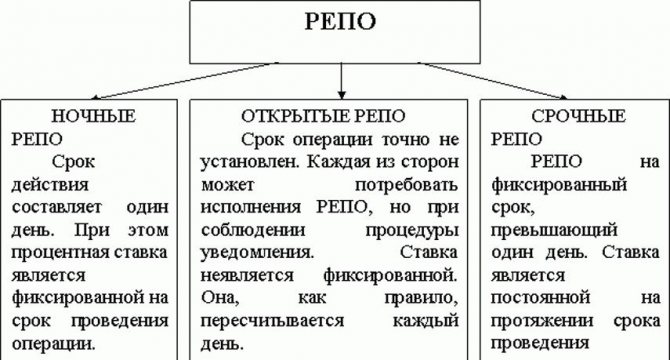

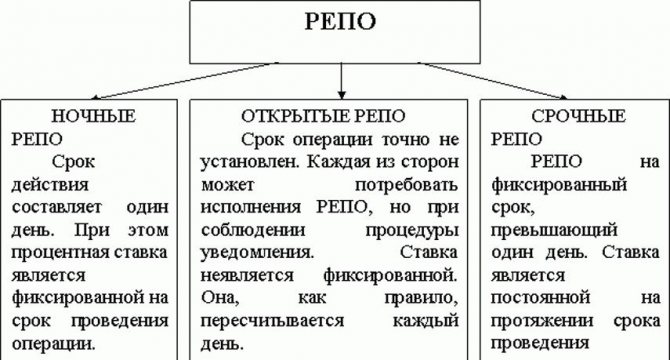

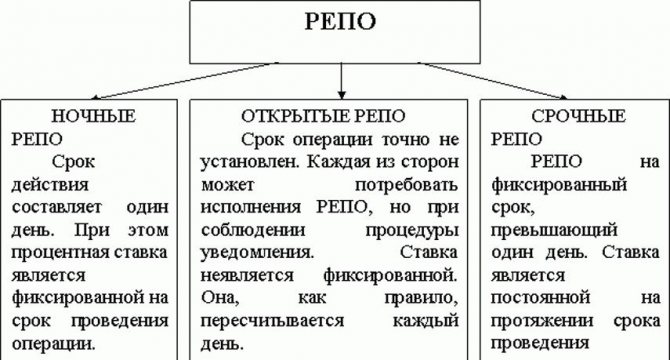

Различают сделки РЕПО по способам исполнения:

- Прямое. Реализация с необходимостью обратного выкупа.

- Обратное. Приобретение активов с обязательной обратной продажей в будущем.

Бывают и другие виды сделок:

- Совершаемые в пределах одного дня. Купля-продажа и обратный выкуп происходят в течение суток.

- Овернайт. В переводе означает «через ночь». Это когда одна часть операции совершается в один день, а другая – на следующий.

- Действующие. Когда совершена только одна часть сделки – прямая.

- Открытые. Сроки окончания сделки не зафиксированы.

- Биржевые. Субъекты операции действуют по правилам биржи – она и выступает в роли гаранта соблюдения обязательств.

- Внебиржевые – оформляются между сторонами в обход биржи.

- Трехсторонние. Исполнение обязательств контролирует третья сторона.

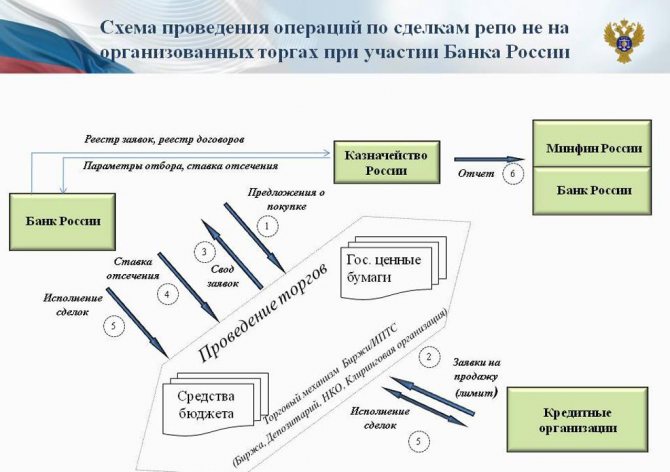

- Сделки с Центробанком – когда одним из участников выступает Центральный банк страны.

- Междилерские. Субъекты контракта – дилеры.

- Истинные. Сделка оформляется только при подписании генерального соглашения.

Существенные условия договора РЕПО

В ФЗ «О рынке ценных бумаг» говорится о тех пунктах контракта, которые необходимо обговаривать сторонам:

- Активы, передаваемые по договору. Согласование субъекта, выпустившего ценные бумаги, их вид, количество, категорию.

- Цена.

- Период выплаты. Срок должен быть прямо согласован. Выполнение условий по второй части контракта может быть установлен моментом востребования.

- Период выполнения условий по передаче активов. Срок по обратной сделке также может быть определен моментом востребования.

Объект и форма договора

Объектом могут выступать:

- активы отечественного эмитента;

- инвестиционные паи, которыми управляет УК России;

- облигации, акции зарубежного эмитента.

Возможность обговаривать условия контракта предусматривается при оформлении генерального соглашения, если субъекты готовы продолжить сотрудничество. Такой документ может включать обстоятельства и порядок выплаты денег и передачи активов, а также причины и условия прекращения обязательств.

Субъектный состав

Стороны для подписания контракта РЕПО ограничены. Хотя бы одним из субъектов сделки должен быть:

- дилер;

- брокер;

- депозитарий;

- управляющий;

- фирма, оказывающая услуги клиринга;

- учреждение кредитования.

Одно из условий действительности контракта – заключение договора брокером за счет частного лица.

Права и обязанности сторон

Покупатель передает продавцу те же акции и в том же количестве, что он приобрел. В контракте также может быть прописано право настаивать на передаче других активов вместо полученных. Воспользоваться такой привилегией можно будет только при исполнении первой части операции. Соответственно, вернуть нужно будет новые ценные бумаги.

Право по замене акций может быть и у продавца на тех же условиях, что и у покупателя. Итоговый расчет по обратной сделке РЕПО и в том и в другом случае будет производиться по новым активам.

Законодательством также определено право устанавливать запрет на то, чтобы покупатель проводил какие-либо сделки с приобретенными ценными бумагами. Его счет будет ограничен на совершение подобных действий.

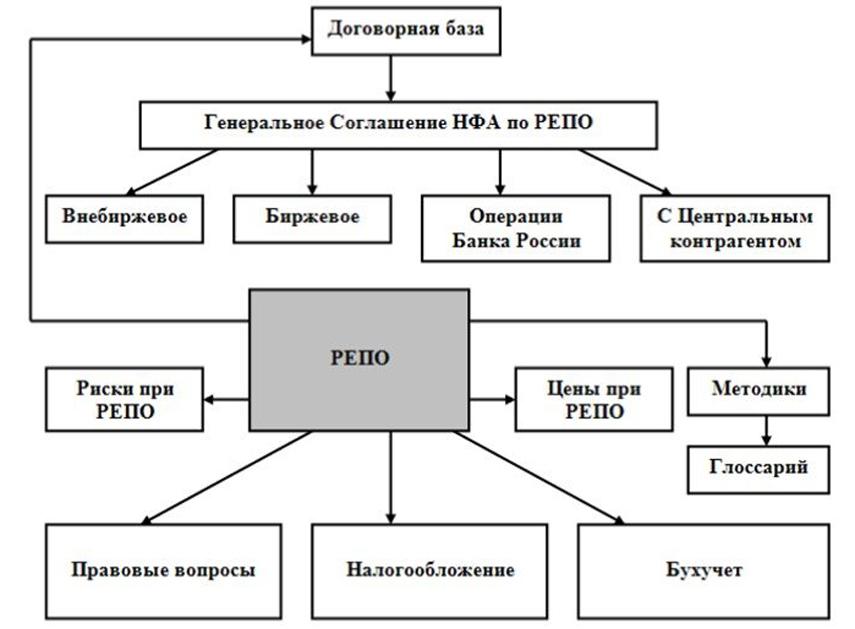

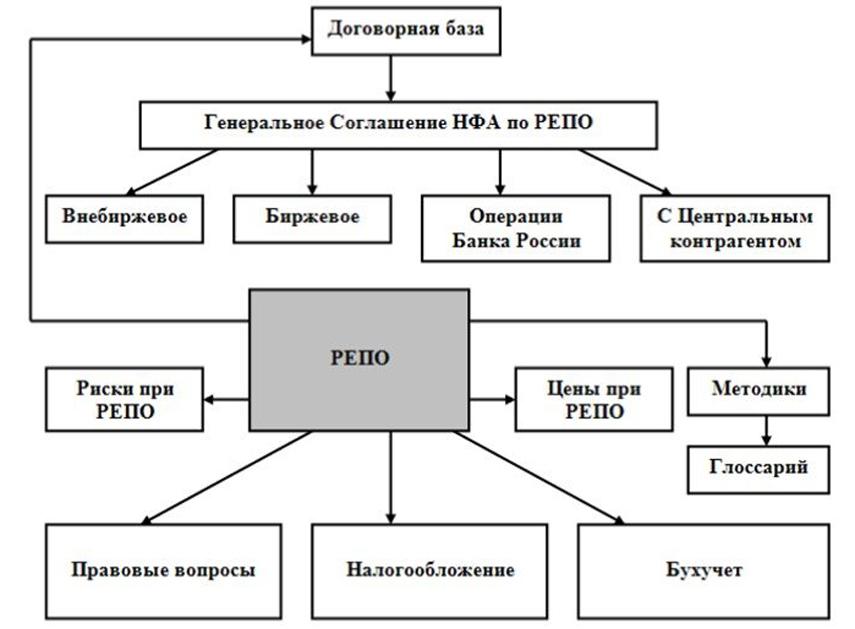

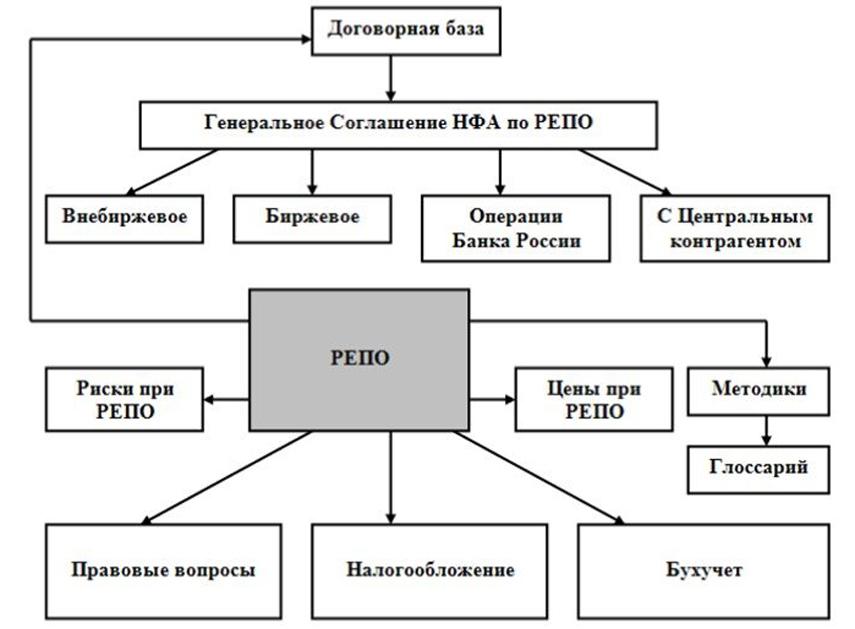

Генеральные соглашения по сделкам РЕПО

Документ предполагает оформление договора РЕПО. Оно включает в себе все обстоятельства, определенные саморегулируемой организацией.

С 2011 года на территории страны действует одно Генеральное соглашение по РЕПО. Оно распространяется на весь рынок фондов и обговорено с Федеральной службой по финансовым рынкам. Такие операции регулируются также Примерными условиями договоров РЕПО на финансовом рынке страны.

При расхождениях в нормах Генерального соглашения с Примерными условиями в приоритете пункты первого документа. Если же конкретный контракт РЕПО будет противоречить соглашению, то первоочередными будут требования этой сделки.

Генеральное соглашение дает сторонам выбор в определении своих прав и обязанностей. Субъекты могут самостоятельно решить, имеет ли документ обратную силу, и что будет применяться: упорядочивание каждой операции РЕПО или только тех, где есть прямая ссылка на соглашение.

При этом контрагенты должны определить:

- Указание на применение к взаимоотношениям субъектов Примерных условий.

- Правовой статус сторон – от чьего имени и за чей счет они действуют.

- Правила оформления контрактов РЕПО.

- Существенные положения договора.

- Порядок исполнения условий.

- Возможность провести переоценку.

- Урегулирование разногласий.

Исполнение договора РЕПО

Как только акции переданы либо зачислены на лицевой счет или счет депо, требование по сделке считается выполненным. Если в сделке РЕПО участвует клиринговая фирма, депозитарий или биржевик, то они также могут регулировать исполнение условий договора.

Федеральный закон «О рынке ценных бумаг» включает нормы, описывающие ситуацию, когда после выполнения обязательств после прямой сделки обстоятельства стали другими.

Покупатель должен вернуть продавцу материальные ценности, отданные эмитентом в оговоренный период. Это возможно после выполнения условий по прямой сделке и до исполнения обязательств по обратной.

В документе могут быть прописаны нормы об уменьшении стоимости активов с учетом определенной величины. Обратите внимание! При конвертации акций продавцу возвращаются преобразованные ценные бумаги.

Если ценность активов изменяется – становится больше или меньше значения, согласованного в договоре, то обязательство по нему могут прекратиться.

Расторжение договора также возможно при появлении одного из условий, указанного в ФЗ «О рынке ценных бумаг».

Досрочное исполнение

Обратная сделка РЕПО может завершиться досрочно при невыполнении обязательств одного субъекта перед другим либо при нарушении пунктов договора, заключенного с третьими лицами.

Действие контракта может быть прекращено досрочно в таких случаях:

- Покупатель передал материальные ценности – деньги или другое имущество. При этом их сумма равнозначна разнице между стоимостью активов покупателя и продавца.

- Продавец передал материальные ценности. Случай обратный предыдущему, но тут будет разница между стоимостью ценных бумаг продавца и покупателя.

- Требования не выполнены каждой из сторон, при этом стоимость активов равна.

Здесь же может быть учтена неустойка.

РЕПО: передача титула или залог?

Кажется, дождались: ВС РФ может сформировать правовую позицию по сделкам РЕПО и судьбе имущества, переданного с условием обратного выкупа, в случае банкротства покупателя. 20 августа Коллегия по экономическим спорам ВС РФ (далее – Коллегия ВС РФ) рассмотрит спор банка «Ренессанс», признанного банкротом, с ИФК «Аргентум» (Определение ВС РФ № 305-ЭС19-4324 ). Выводы по данному делу будут важны не только для рынка РЕПО, но и для целого ряда обеспечительных сделок, связанных с получением кредитором права собственности на имущество (титульное обеспечение, обеспечительный платеж, задаток, финансовый и возвратный лизинг). Основной вопрос: допустимо ли включать имущество, переданное по сделке РЕПО, в конкурсную массу покупателя, признанного банкротом?

1. Договор РЕПО предусмотрен ст. 51.3 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» — статья была введена в конце 2009 года. До легализации РЕПО суды склонны были рассматривать РЕПО как сделку, прикрывающую залог, и применять правила о последнем (см. Постановление Президиума ВАС РФ от 06.10.1998 № 6202/97). Переломным в практике ВАС РФ стало известное дело банка «КИТ Финанс» (Постановление Президиума ВАС РФ от 14.10.2008 № 12886/07), где суд рассмотрел отношения по договору РЕПО по существу. Дело тоже было связано с банкротством, однако, в отличие от нынешнего дела, банкротом оказался продавец ценных бумаг (ООО «ВИНАП»), который получил эти бумаги обратно, но не заплатил выкупную цену. Суд, соответственно, включил требование банка «КИТ Финанс» о выплате денег в третью очередь реестра требований кредиторов.

Решение вызвало критику – в частности, А.В. Егоров в комментарии по делу «КИТ Финанс» (см. «Правовые позиции Президиума Высшего Арбитражного Суда Российской Федерации: избранные постановления за 2008 год с комментариями» / под ред. А.А. Иванова. М., 2012) указал, что на сделки РЕПО необходимо распространить правовой режим, существующий для залога. А.В. Егоров отметил, что в банкротном законодательстве конструкция РЕПО не закреплена.

2. В чем основная проблема? Договор РЕПО в «классическом» виде представляет собой заем с титульным обеспечением. Покупатель имущества по сделке РЕПО, по существу, выступает займодавцем, приобретая имущество по заниженной цене (выдает деньги и принимает имущество на время), а более высокая цена, предусмотренная для обратного выкупа этого имущества, в экономическом смысле составляет проценты по займу. Имущество передается покупателю в собственность, о чем прямо сказано в п. 1 ст. 51.3 Закона «О рынке ценных бумаг». Если в период между первой и второй частями договора РЕПО (продажей и обратным выкупом имущества) покупатель обанкротится, то имущество остается у него, поскольку он – не залогодержатель, а собственник.

Применительно к банкротству важны два момента:

— покупатель имущества по договору РЕПО, не возвращая имущество, может требовать от продавца уплаты выкупной цены (исполнения обязательств по второй части договора РЕПО);

— имущество, остающееся у покупателя, обычно приобреталось им по цене ниже рыночной, что в случае невозврата имущества может приводить к возникновению неосновательного обогащения.

Углубленный разбор проблем РЕПО в банкротстве дал Павел Хлюстов в 2020 году (см. блог о формировании конкурсной массы участника договора РЕПО). Он констатировал: «[Б]уквальное толкование действующего законодательства дает основания полагать, что имущество, полученное покупателем, подлежит включению в конкурсную массу и конкурсные кредиторы вправе рассчитывать на удовлетворение своих требований за счет его стоимости». Общий вывод автора сводился к тому, что к ценным бумагам, переданным по договору РЕПО и выполняющим функцию вещного обеспечения, следует применять правовой режим залога.

3. Дело, переданное на рассмотрение Коллегии ВС РФ судьей Золотовой Е.Н., выглядит «классическим» примером РЕПО. Банк «Ренессанс» 25 ноября 2020 года заключил с ИФК «Аргентум» договор, по которому «Аргентум» как брокер ООО «ФинансГаранти» продает банку ценные бумаги за 220 млн руб., а спустя три месяца выкупает их за 228,3 млн руб. Первую часть РЕПО стороны исполнили, а вторую часть, приходившуюся на февраль 2020 года, исполнить не успели – 14 декабря 2020 года у банка «Ренессанс» была отозвана лицензия. Ценные бумаги остались на счете депо банка в депозитарии, а конкурсный управляющий банка потребовал взыскать с «Аргентума» 228,3 млн руб. выкупной цены с процентами по ст. 395 ГК РФ. Арбитражные суды трех инстанций в Москве требование удовлетворили.

4. С формальной точки зрения решение выглядит обоснованным: «Аргентум» (продавец) не выполнил условие договора о выплате денежных средств, а значит, обязан уплатить их с процентами. «Закон или договор не ставит указанную обязанность продавца в зависимость от совершения или несовершения покупателем каких-либо действий», — указал Арбитражный суд Москвы в решении по делу от 7 августа 2018 года (дело № А40-109356/17-62-1010), отклонив довод «Аргентума» о необходимости обеспечить встречное предоставление банком ценных бумаг.

На то, что дело все-таки стало для судов не простым, указывают два круга разбирательств. Суды первой и апелляционной инстанций удовлетворили иск банка еще в 2020 – начале 2020 года, однако АС МО по процессуальным основаниям решение отменил, потребовав привлечь к участию в деле третье лицо – ООО «ФинансГаранти». На существо решения, впрочем, это не повлияло.

Примечательно, что в мотивировочной части суды старались обойти наиболее проблемный вопрос о том, что ценные бумаги остались у банка и включены в его конкурсную массу. В решении Арбитражного суда Москвы есть абстрактный пассаж , что «в конкурсную массу не включается имущество, которое не принадлежит должнику», и ответчик может требовать исключения из конкурсной массы принадлежащего ему имущества. Далее, впрочем, суд цитирует определение договора РЕПО (ст. 51.3 Закона «О рынке ценных бумаг»), где говорится именно о передаче имущества в собственность покупателя. АС МО от исследования вопроса и вовсе уклонился, ограничившись лаконичной фразой: «Доводы ответчика о том, что ценные бумаги остались в распоряжении ООО КБ «Ренессанс», судами отклонены как противоречащие фактическим обстоятельствам дела и условиям договора».

В жалобе в ВС РФ «Аргентум» указал, что «ценные бумаги вопреки выводам судов включены в конкурсную массу банка и подлежат реализации наряду с иным имуществом кредитной организации», а на стороне банка, получившего и ценные бумаги, и взыскавшего за них деньги, возникло неосновательное обогащение. ВС РФ счел эти доводы заслуживающими рассмотрения.

5. В Определении ВС РФ при описании договора РЕПО указано, что купля-продажа ценных бумаг совершается «без прекращения признания». В актах нижестоящих судов данный термин не фигурирует. Термин «без прекращения признания» является бухгалтерским: его нет в законах, но он встречается в актах Центробанка, регулирующих учет и отчетность по сделкам РЕПО. Термин означает, что выбытия ценных бумаг, передаваемых по сделке РЕПО с возвратом, с точки зрения бухгалтерского учета не происходит, бумаги все время остаются на балансе продавца.

Является ли сохранение предмета договора РЕПО на балансе продавца доказательством того, что покупатель не получает право собственности в полном объеме, включая все правомочия собственника, а значит, вообще не получает право собственности в гражданско-правовом смысле? Вероятно, это станет ключевым вопросом при выработке правовой позиции. Если исходить из того, что покупатель ценных бумаг по первой части договора РЕПО приобретает лишь «условное» право собственности, ограниченное во времени и обремененное обязанностью возвратить имущество, то рассматривать покупателя по договору РЕПО как «полноценного» собственника оснований нет.

Российское гражданское право предусматривает классическую триаду правомочий собственника: владение, пользование, распоряжение. Обязательственные отношения, безусловно, могут ограничивать те или иные правомочия (например, сдача имущества в аренду ограничивает право пользования собственника), однако сама возможность участия в обязательствах предопределена наличием у собственника всей полноты правомочий.

Есть ли у покупателя по сделке РЕПО возможность совершать с полученным имуществом какие-либо операции? По общему правилу, нет: отчуждение либо обременение имущества, полученного по первой части договора РЕПО и подлежащего возврату, невозможно, поскольку имущество надо вернуть свободным от прав третьих лиц (п. 7 ст. 51.3 Закона «О рынке ценных бумаг»). Таким образом, рассматривать покупателя по сделке РЕПО как полноправного собственника имущества вряд ли возможно, а это – серьезный аргумент в пользу применения к договорам РЕПО правил о залоге (как минимум в делах о банкротстве с применением аналогии (п.1 ст. 6 ГК РФ), как предлагал Павел Хлюстов).

Применение правил о залоге способно решить обе проблемы, поставленные в начале: обеспечить возврат имущества продавцу в обмен на получение от него цены обратного выкупа, а также избежать возникновения неосновательного обогащения на стороне покупателя. В этом случае договор РЕПО будет исполнен в полном объеме, а в конкурсную массу должника будут зачислены деньги, сумма которых будет выше суммы, потраченной должником на покупку ценных бумаг (и, вероятно, выше их рыночной стоимости), то есть интересы кредиторов должника не пострадают.

6. Наиболее сложным является вопрос о выработке единого стандарта правового регулирования обеспечительных сделок в случае банкротства их участников. Договор РЕПО – наиболее простой случай, поскольку в нем легко усматриваются аналогии с залогом и даже имущество, временно отчуждаемое продавцом, остается на его балансе. Иные обеспечительные сделки, связанные с передачей либо нахождением имущества в собственности кредитора, имеют более выраженную специфику и вряд ли могут быть урегулированы по аналогии.

Вопрос, безусловно, требует системного законодательного решения, модель которого может нащупать судебная практика. В этом аспекте данное дело представляет исключительный интерес.

Отличие сделки РЕПО от других хозяйственных договоров

Контракт РЕПО можно представить как две самостоятельные операции по договору купли/продажи. Действительно, аналогия здесь есть. Однако в этом случае, как говорится, купил и забыл. А в РЕПО субъекты обременены двусторонними обязательствами.

Отличия от договора залога

В контракте залога, после того как будет передано право собственности и произведены все расчеты, стороны могут передумать совершать сделку по второму договору. Им за это ничего не грозит. А вот обязательства по контракту РЕПО регулируются более жестко.

В случае невыполнения требований договор залога также предусматривает продажу ценных бумаг с аукциона. По контракту РЕПО стороны от этого освобождаются, т.к. права на активы уже принадлежат кредитору.

Отличия от кредитования под залог ценных бумаг

Разберу разницу «на пальцах»:

- Залоговые активы не становятся владением банка. В РЕПО все иначе.

- Кредитовать под залог акций вас может только банк. РЕПО правомочен совершить любой участник рынка фондов.

- Процент в банке может оказаться менее выгодным, чем по договору РЕПО.

- Банк выдает кредит только деньгами, здесь же может быть обмен не только в денежном виде, но и активами.

Отличия от своп-контракта

РЕПО – это вид своп-контракта. Предлагаю отметить основные отличия:

- В РЕПО цены покупки и реализации активов заранее обговорены. В своп-контракте минимум одна цена остается неустановленной на момент оформления контракта.

- В РЕПО активы действительно обмениваются на деньги, а затем возвращаются. В своп такой обмен не производится. Здесь одна сторона выплачивает другой разницу между обговоренной ценой и реальной, установленной на момент расчета.

Бухгалтерский учет

В положении по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденном приказом Минфина России от 10.12.02 г. № 126н, и других нормативных правовых актах по бухгалтерскому учету отсутствуют специальные нормы, регулирующие порядок учета операций РЕПО. В этой ситуации организация может руководствоваться непосредственно общими нормами по учету финансовых вложений, не оговаривая этого в учетной политике, а может в соответствии с п. 7 положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, утвержденного приказом Минфина России от 6.10.08 г. № 106н, самостоятельно разработать способ учета, в том числе на основе МСФО. Однако, какое бы решение не было принято по данному вопросу, необходимо помнить о том, что требования приоритета экономического содержания перед правовой формой (п. 6 ПБУ 1/2008), норм МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» или заменяющего его с 2013 г. МСФО (IFRS) 9 «Финансовые инструменты», существенно меняющего порядок отражения операций РЕПО, разработанный способ учета не должен противоречить положениям ПБУ 19/02. Это принципиально важная предпосылка.