Рубрика: Экономический глоссарий Опубликовано 30.01.2016 · Комментарии: · На чтение: 2 мин · Просмотры: Post Views: 289

Взаимный фонд — Mutual Fund – зарубежный аналог отечественных ПИФов — паевых инвестиционных фондов. Представляют собой разновидность коллективных инвестиций, которые дают возможность своим пайщикам, выступающим в качестве инвеститоров, приобретать паи (доли) в данном конкретном фонде и приобретать доступ к портфелю активов фонда.

В стандартном случае инвестиционный фонд учреждается инвестиционной компанией, которая продаёт свои доли-паи инвеститорам. Финансовые средства, вырученные от продажи паёв, вкладываются инвестиционным фондом в формирование портфеля ценных бумаг.

Что такое взаимный фонд

Что собой представляет взаимный фонд? По сути своей это диверсифицированный портфель акций под управлением профессиональных трейдеров. Этот фонд выпускает свои акции, стоимость которых напрямую зависит от стоимости портфеля. Таким образом, инвесторы взаимного фонда зарабатывают, если сборная солянка из акций собранных в портфеле фонда растет в цене, и терпят убытки, когда цена портфеля падает (например, в периоды медвежьего рынка).

В России аналогом взаимных фондов являются паевые инвестиционные фонды (ПИФы) вместо акций они продают своим инвесторам паи. Далее речь идет об инвестировании именно в западные (американские и европейские) взаимные фонды, надежность которых подтверждена многими десятилетиями. Впрочем для наших российских ПИФов (для тех из них, которые уже успели доказать свою надёжность и профессионализм управляющих) эта информация также будет актуальной.

Прибыльность открытых фондов

Если проанализировать доходность паевого фонда за временной интервал, исчисляемый с начала нынешнего 2020 года, становится возможным выявление общего тренда в динамике стоимости конкретного пая на самое ближайшее время. Наибольшее значение данный показатель имеет для оценки инвестиционной привлекательности ПИФов открытого типа.

Среди открытых паевых фондов наиболее ощутимые темпы положительной динамики демонстрируют сегодня ПИФы акций.

Лидирующие места в этом сегменте заслуженно занимают следующие инструменты инвестирования (показатели в процентах):

- Ликвидные акции от компании Альфа-Капитал. Стоимостная оценка этого актива с начала 2020 года показала рост 11,99.

- Позитивная динамика по инструменту Апрель Капитал составила 11,62.

- Инструмент Нефть-Газ от компании СТОИК показал прирост 11,21.

- Показатель увеличения стоимости для инструмента Нефтегазовый сектор от компании ВТБ составил 11,24.

- Индикатор стоимостного роста для актива Предприятий с государственным участием от компании ВТБ показал величину 10,23.

Паевые фонды индексов (ПИФы индексов) также сигнализируют о хороших темпах положительной динамики с начала 2020 года (показатели в процентах):

- Инструмент Российские акции первого эшелона от компании ДОХОДЪ показал рост 10,41.

- Продукт Индексный от компании АК БАРС увеличил стоимость на 10,11.

- Положительная динамика для инструмента Индекс ММВБ blue chips от компании Райффайзен составила 9,30.

- Пай Индекс МосБиржи от структуры Ингосстрах продемонстрировал рост 8,65.

- Пай Индекс ММВБ от компании ВТБ прибавил 8,66.

Смешанные открытые ПИФы занимают в 2020 году ведущие позиции по величине стоимостного прироста (в процентах):

- Стратегические инвестиции от компании Альфа-Капитал – подъем 33,22.

- Инструмент Змей Горыныч показал прирост своей стоимости 16,37.

- Инструмент Мировые Нефть-Газ от компании ОЛМА – увеличение 10,71.

- Корпоративные долговые бумаги и дивидендные долевые бумаги – рост 9,33.

- Актив Смешанные инвестиции от структуры САН – подорожание продукта 8,52.

Облигационные паевые фонды также не отстают от других участников рынка и демонстрируют позитивные изменения стоимостной составляющей (в процентах):

- Продукт Денежный рынок (структура ДОХОДЪ) показал прирост, составивший 14,20.

- Положительная динамика для инструмента Облигации (структура КАПИТАЛЪ) составила 11,92.

Денежные открытые фонды с начала 2020 года показывают достаточно низкий уровень прибыльности (в процентах):

- Инструмент Денежный рынок от Мобильного капитала повысил стоимость лишь на 2,73.

- Продукт Денежный рынок (компания Ингосстрах) – рост 1,57.

- Актив Деньги (структура Айсегментс) – подъем 1,50.

- Продукт Денежный (компания Сбербанк) – повышение 1,45.

Надо отметить, что паевые фонды, являющиеся дочерними структурами Сбербанка, пользуются огромным доверием со стороны обычных инвесторов – физических лиц. Несмотря на крайне низкий уровень стоимостного прироста с начала 2020 года, данные активы считаются наиболее надежными вариантами доходного вложения средств.

Чем инвестиции во взаимные фонды выгодно отличаются от инвестиций в акции

Покупая акции той или иной компании, инвестор всегда должен помнить о том, что цена на них может упасть и никогда более не подняться. Отдельно взятая компания, какой бы огромной корпорацией она сегодня не являлась, в один «прекрасный» момент может взять и попросту разориться, оставив своих акционеров с носом. Серьёзному взаимному фонду такая участь не грозит благодаря:

- Широкой диверсификации портфеля акций. Когда даже при упадке в целом секторе, стоимость портфеля сильно не просядет благодаря акциям предприятий из других секторов экономики.

- Профессиональному управлению. Серьёзными фондами управляют серьёзные люди. Они занимаются этим профессионально, и знают когда и какие активы следует докупать, а от каких нужно срочно избавиться.

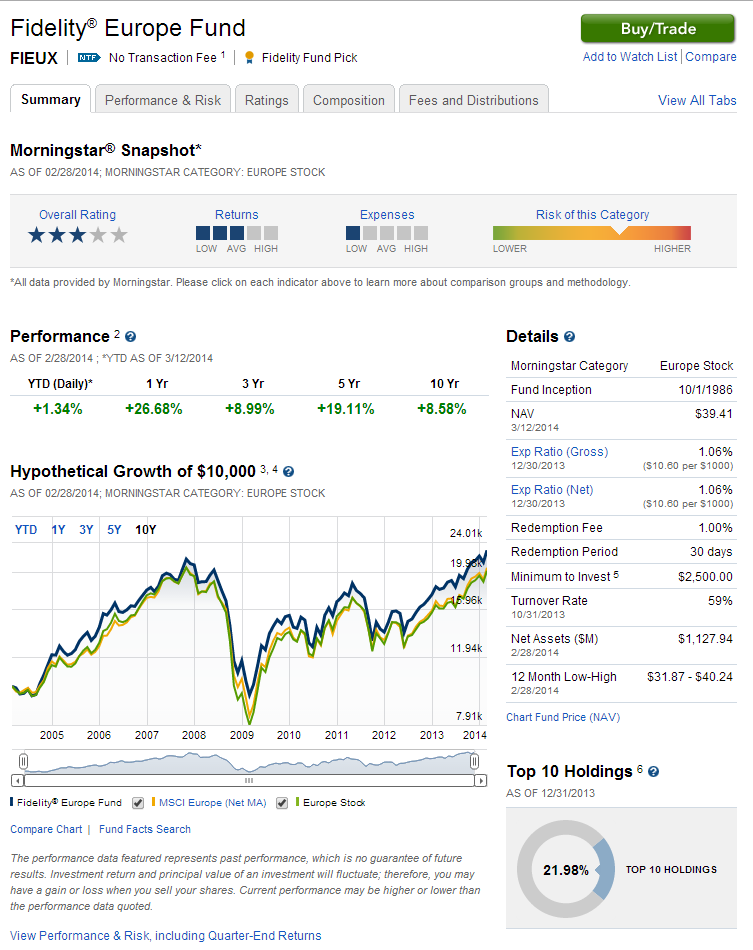

Поэтому в долгосрочной перспективе инвестиции во взаимные фонды всегда выгодны. Если для примера взять американские фонды, то вся их история показывает, что они всегда в итоге показывают прибыль. Здесь важно помнить о том, что акции взаимных фондов относятся к разряду долгосрочных инвестиций, и они приносят свои плоды при сроках инвестирования от 10 – 15 лет.

Фонды облигаций: доходность и риск

Традиционно облигации считаются консервативным активом, которые приносят хотя небольшую, но заранее предсказуемую доходность. Однако это верно лишь частично, особенно в случае фондов облигаций. Почему?

Облигации различаются по уровню риска. Консервативными можно считать облигации с уровнем международного рейтинга эмитента не ниже А. Это могут государственные облигации западных европейских стран либо бонды от крупнейших мировых компаний, как Apple или Microsoft. Но например международный рейтинг России никогда не был выше ВВВ. Насколько рискованными могут быть государственные облигации, показывает пример Венесуэлы.

Как следствие, облигации с рейтингом В-ВВВ принято относить к высокодоходным, но рискованным вариантам. Если надежные облигации приносят доход на уровне инфляции, то доходные облигации могут добавить к нему 2-3% в валюте, но гораздо сильнее просесть в кризис. Так что их точно не стоит брать на короткий срок, например несколько месяцев. В результате в последнее десятилетие надежные облигации в валюте давали 2-3% в год, тогда как облигации с более низким рейтингом платили 5-6% годовых.

Насчет расчета доходности на период в будущем уже говорилось в начале статьи — у фондов облигаций сделать ее нельзя. Тем не менее такие фонды способны платить купонный доход чаще, чем отдельные облигации, которые обычно делают это раз в квартал, полгода или год. Зарубежные фонды облигаций могут выплачивать доход ежемесячно, что подходит тому, кто имеет целью жить на рентный доход. Котировки таких фондов сильно зависят от процентной ставки — при ее повышении они идут вниз и наоборот.

Как инвестировать правильно

Правильные инвестиции во взаимные фонды являются превосходным способом размещения капитала. Многие люди не понимают той простой истины, что для того чтобы сделать действительно большое состояние, инвестиции в ВФ нужно держать минимум на протяжении нескольких экономических циклов во время которых происходят взлёты и падения рынка. У многих просто не хватает терпения, и они закрывают свои позиции на тех стадиях циклов, когда цена акций ВФ начинает снижаться. А между тем в данном случае снижение цен это прекрасная возможность докупить еще акций. Да именно докупить, или как еще говорят усредниться на понижении. Это то, что я категорически не рекомендую делать при инвестировании в акции, но советую делать при инвестициях во взаимные фонды. Ведь как уже говорилось выше, диверсифицированный портфель фонда под профессиональным управлением имеет куда больше шансов продолжить рост после очередного падения.

Нужен ли инвестиционный советник?

Инвестирование требует определенной профессиональной подготовки, которую лучше получить на различных курсах инвестирования для начинающих. Если же Вы не располагает достаточным количеством свободного времени и профессиональными навыками, то использование услуг инвестиционного советника является лучшим выбором. Он может предоставить не только консультацию относительно выбора взаимного фонда, но и помочь сформировать индивидуальный портфель.

- ← Формирование курса валют НБУ

- Особенности инвестиций на рынке недвижимости →

Как выбрать взаимный фонд для инвестиций

Выбирать следует из тех фондов, которые за последние несколько лет показывали стабильный рост. Среди них остановите свой выбор на том, который опережает все остальные по результатам последнего года. Портфель акций фонда должен быть широко диверсифицированным, то есть он должен содержать акции предприятий относящихся к различным отраслям экономики, а не быть сосредоточенным вокруг одной конкретной ниши.

Информацию о фондах и их структуре следует искать в компетентных источниках (например, при выборе американского взаимного фонда можно опираться на данные Investor’s Business Daily).

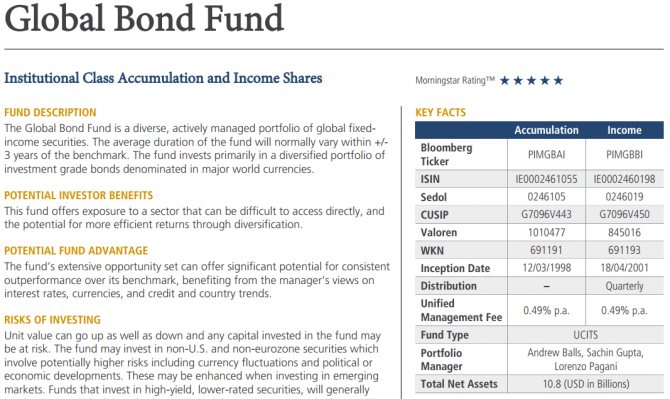

Фонды облигаций в мире

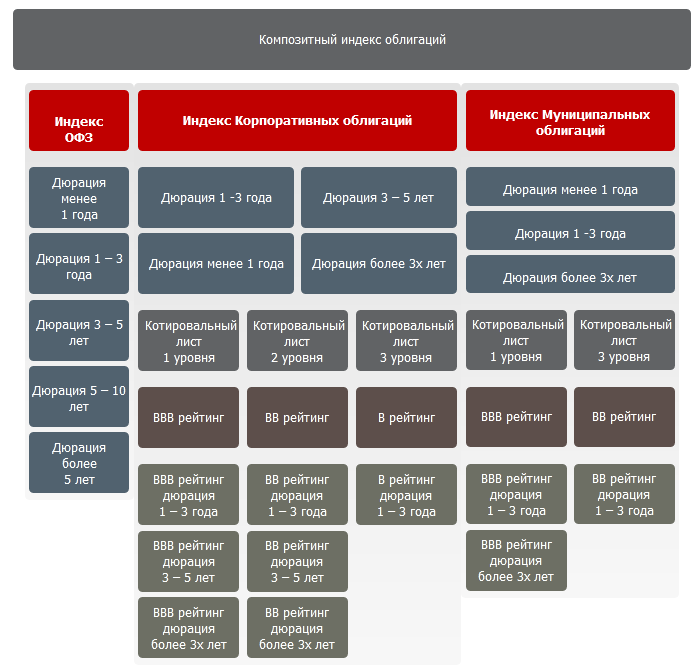

Мировые фонды облигаций часто отслеживают рыночные индексы (копируют входящие в них бумаги в том же соотношении), которые формируются биржами по различным параметрам. Ниже примеры основных индексов облигаций:

- Municipal Bond Index. Здесь представлены индексы облигаций различных муниципалитетов США, таких как штат Калифорния или Нью-Йорк. Пример индекса: Barclays Capital California 1-Year Municipal Bond Index.

- Corporate Bond Index. Одна из наиболее обширных групп, заключающая в себе корпоративные облигации. Они могут различаться по сроку погашения, инвестиционному рейтингу и другим параметрам. Пример: Bloomberg Barclays U.S. 1-3 Year Corporate Bond Index.

- Maturity Bond Index. Индекс, где собраны облигации с определенной датой погашения. Фонд облигаций, отслеживающий этот индекс, расформировывается к указанной дате с выплатой всей суммы инвестору. Пример индекса: Barclays December 2026 Maturity Corporate Index, который отслеживает фонд облигаций iShares iBonds Dec 2026 Term Corporate ETF (IBDR).

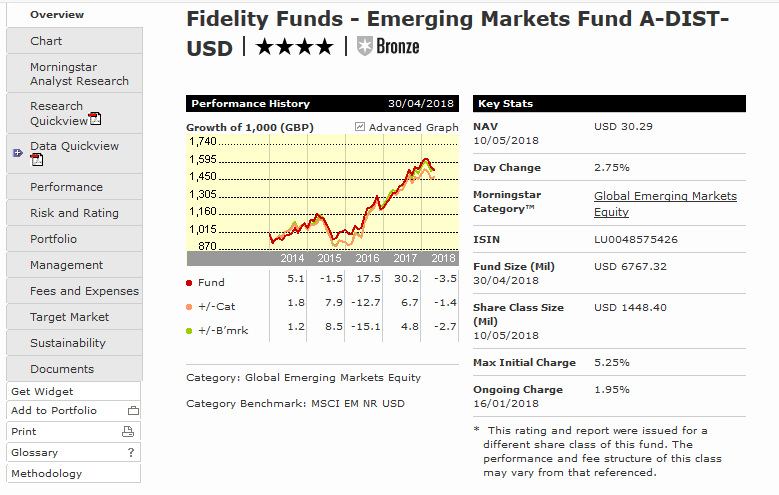

- Emerging Markets Bond Index. Здесь представлены индексы облигаций развивающихся стран. Можно встретить отдельные индексы на Латинскую Америку, как BofA Merrill Lynch Broad Latin America Bond Index, но заметно больше распространены широкие индексы, как JPMorgan EMBI Global Core Index.

- Government Bond Index. Еще один очень широкий класс государственных облигаций, в частности США. Пример: Barclays Capital U.S. Treasury 4-10 Year Index. Или JP Morgan Global ex-U.S. Government Bond Index, где нет американских бумаг. Имеются варианты погашения в назначенный срок — например ICE 2029 Maturity US Treasury Index, который отслеживает облигационный фонд iShares iBonds Dec 2029 Term Treasury ETF (IBTJ).

- Treasury Bill Index. Отдельная разновидность государственных краткосрочных облигаций — казначейских векселей сроком действия до 1 года. Пример индекса: Citigroup 6 Month U.S. Treasury Bill Index. Фонды, отслеживающие их, имеют репутацию «тихой гавани», поскольку практически не проседают даже в сильный кризис, принося минимальную доходность. Отдельная статья о них здесь.

- High Yield Bond Index. Здесь представлена обширная группа высокодоходных облигаций. Поскольку никакая доходность не дается просто так, данные бонды и их фонды обладают пониженным инвестиционным рейтингом и высокой волатильностью, ненамного уступающей акциям. Пример индекса: RAFI High Yield Bond Index. Доходность облигаций этого типа я рассматривал здесь, и сравнивал со стандартными облигациями тут.

- Inflation-Protected Bond Index. Индексы бумаг, защищенных от инфляции. Статью про них смотрите здесь. Пример индекса: Barclays Capital 1-10 Year U.S. TIPS Index.

- Mortgage Backed Securities Index. Индексы облигаций с ипотечным покрытием. Во время кризиса 2008 года отрасль приобрела дурную славу, однако за период 2009-2019 показала отличную доходность. Представитель: Barclays Capital U.S. MBS Index. Статья про облигации этого типа здесь.

- Total Bond Market Index. Это индекс облигаций широкого рынка, который может представлять всю совокупность облигаций страны или определенного сектора. Представителем можно выбрать Barclays Capital Global Aggregate Bond Index, поскольку именно его отслеживают крупнейшие ETF облигаций.

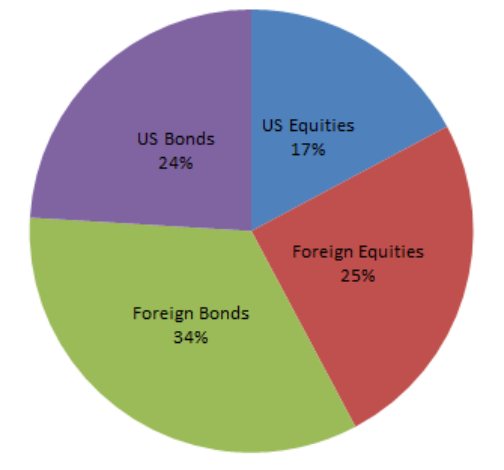

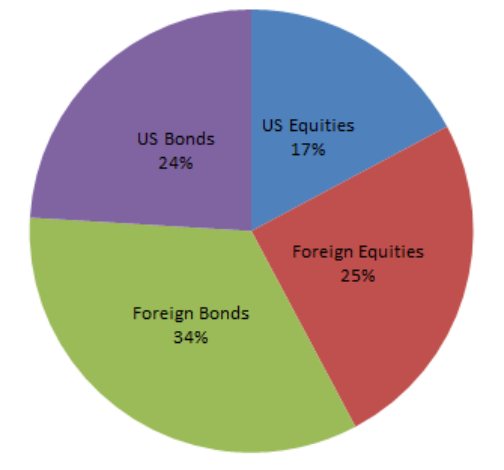

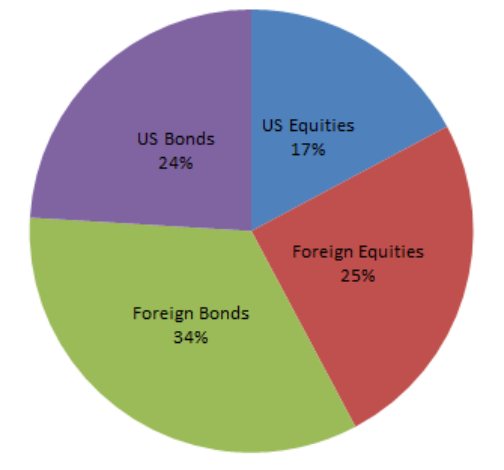

В каждой группе может содержаться от десятков до сотен представителей, что в совокупности дает тысячи вариантов как индексов, так и отслеживающих их фондов. Разумеется, есть и активно управляемые фонды облигаций, которые пытаются заработать сверх индекса – например, крупнейшим в линейке активных биржевых фондов облигаций является PIMCO Enhanced Short Maturity Strategy Fund с капитализацией около 12 млрд. $ – однако их количество в последние годы снижается. Согласно глобальной капитализации, облигации являются главным инвестиционным активом в мире:

Как видно, облигации (как по отдельности, так и в виде фондов) занимают почти 60% мирового капитала. Неудивительно: их часто в большом количестве используют пенсионные и страховые фонды, а также консервативные инвесторы, целью которых является стабильный предсказуемый доход. Из списка выше следует, что имеется возможность получать его из разного вида бизнеса и стран, а также индексировать результат на уровень инфляции.

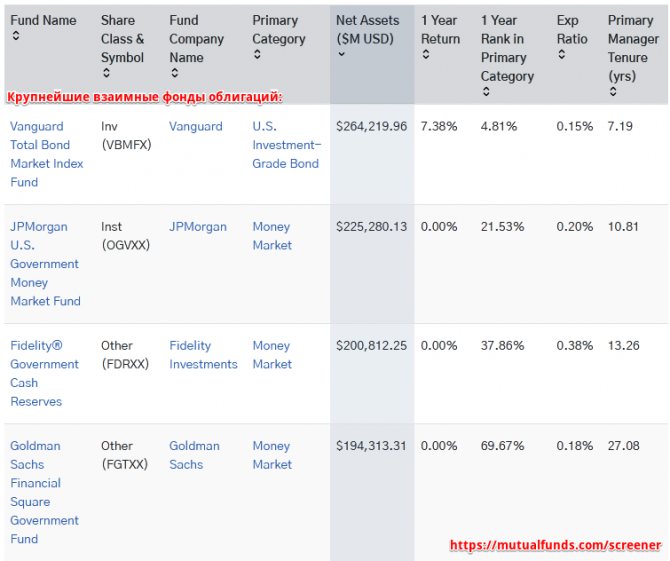

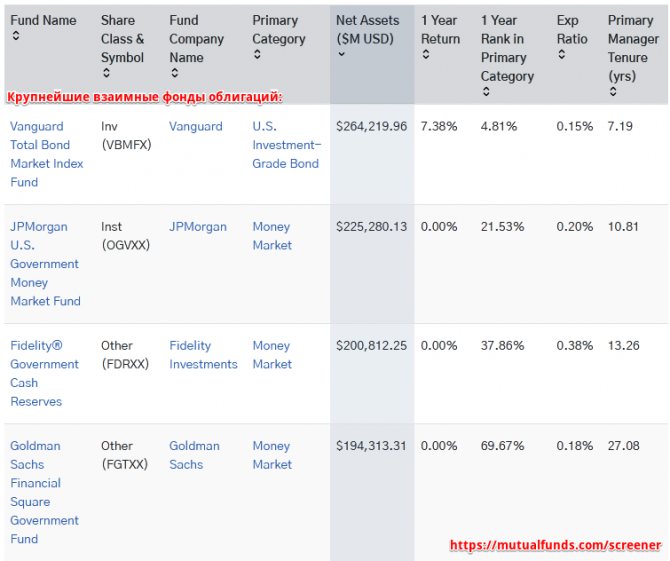

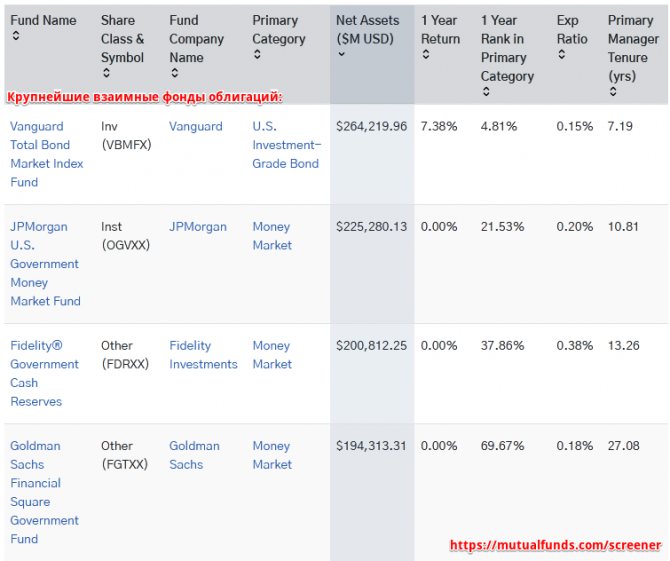

Крупнейшие фонды облигаций

Для американского инвестора привычны две структуры инвестиционных фондов, позволяющих инвестировать в облигации:

- взаимные фонды (mutual funds)

- биржевые фонды (ETF)

И тот, и другой вид может создаваться как американскими компаниями (Vanguard, Blackrock, IShares…), так и их европейскими отделениями, у которых наиболее часто встречается регистрация в Люксембурге и Ирландии. Поскольку мировой капитал сконцентрирован вокруг США, то именно там нужно ожидать наиболее крупные фонды облигаций. Лидерами являются:

- Взаимный фонд Vanguard Total Bond Market Index Fund (VBMFX) с текущей капитализацией около 265 млрд. долларов. Это примерно в три раза меньше крупнейшего фонда акций от той же компании с тикером VTSMX. Комиссия за управление 0.15%, содержит американские облигации широкого рынка с инвестиционным рейтингом. Создан в декабре 1986 года;

- Биржевой фонд iShares Core U.S. Aggregate Bond ETF (AGG) с капитализацией около 72 млрд. $. Инвестиционная стратегия совпадает с предыдущим фондом, комиссия за управление только 0.05%. Создан компанией iShares в сентябре 2003 года.

Что с точки зрения россиянина? Первый фонд ему недоступен, а вот второй совсем несложно купить на американских биржах, открыв зарубежный брокерский счет. По комиссиям это даже выгоднее. Текущая цена пая iShares Core U.S. Aggregate Bond составляет 117 долларов, что вполне доступно. Правда, не стоит ожидать, что долгосрочная доходность такого фонда заметно обгонит инфляцию.

Мировая капитализация фондов облигаций

Согласно данным Investment Company Institute (ICI) общая капитализация взаимных фондов облигаций на май 2020 года составляла примерно 8.7 трлн. долларов, причем половина из них приходится на казначейские векселя, очень популярные среди инвесторов — особенно в кризис. Общее число взаимных фондов с базовым активом в виде облигаций равно примерно 2500, на казначейские векселя приходится 360 фондов.

Индустрия биржевых фондов облигаций выглядит заметно скромнее: их капитализация составляет 820 млрд. $, т.е. примерно в 10 раз меньше, чем в случае выше. Меньше и общее число фондов — их 379 штук. Актуальные данные можно найти по этой ссылке.

Секрет сложных процентов

Зарабатывая ежегодный процент от капитала, и вкладывая его этот самый капитал, мы в итоге получаем процент на проценты или другими словами – сложные проценты. Далеко не все представляют себе силу сложных процентов, а между тем она поистине колоссальна. Давайте рассмотрим действие сложных процентов на простом примере. Допустим, вы вложили 100000 рублей под 15% годовых и ежегодно снимаете прибыль, тогда за двадцать лет вы заработаете: 20лет*(100000рублей/100%)*15%=300000рублей, плюс исходные 100000 рублей, итого: 400000 рублей.

А теперь рассмотрим туже ситуацию, но только с тем условием, что прибыль ежегодно не изымается, а добавляется к основному вкладу (реинвестируется). Матемаматика в данном случае будет иметь следующий вид:

Через год вы получите 15000 рублей процентов и добавите их к первоначальным 100000 рублям инвестиций.

Еще через год вы получите свои 15% прибыли, но уже не со 100000 рублей, а со 115000 рублей, что составит: (115000/100)*15=17250 рублей. Полученную прибыль мы вновь добавляем к инвестируемому капиталу, увеличивая его таким образом до 115000+17250=132250 рублей.

Если мы будем поступать аналогичным образом в течение остальных 18 лет, то в итоге получим сумму в размере 1423177 рублей. Можете поупражняться с калькулятором и проверить полученный мною результат. А результат как видите налицо. В первом случае в конце периода инвестирования мы имели 400000 рублей, а во втором случае мы получили 1423177 рублей, на миллион рублей больше. Вот этот самый миллион и есть результат магии сложных процентов!

Основные ошибки при инвестировании во взаимные фонды

Иногда инвесторы выбирают секторные фонды, портфель которых ориентирован на определенную отрасль экономики и, следовательно, будет сильно от неё зависеть. В отличие от, например индексного фонда, в портфель которого входят акции определенного индекса (например, S&P500), который не будет так сильно проседать при спаде в какой либо отдельной отрасли экономики, ведь его всегда поддержат акции предприятий принадлежащих к другим секторам.

Часто инвесторы не выдерживают долгосрочной гонки, которая подразумевает инвестирование в выбранный фонд минимум на протяжении 10-15 лет. В периоды спада многие перекидывают сбережения из одного фонда в другой (показывающий более впечатляющие результаты) не дождавшись очередного подъёма. А ведь следует помнить о том, что любой фонд после года или нескольких лет относительно стабильного роста неминуемо испытает некоторый спад (это вполне естественный процесс). В итоге получается ситуация когда продают за дешево и покупают за дорого.