olegas 6 лет ago / 83 Views

Волатильностью трейдеры называют изменчивость цены на графике торгуемого финансового инструмента. При небольшой изменчивости цены, когда она колеблется около одной отметки довольно продолжительное время, говорят о низкой волатильности. Напротив, когда цена совершает резкие скачки с большими перепадами значений, имеет место высокая волатильность.

Низкая волатильность, как правило, бывает перед закрытием очередной торговой сессии, когда трейдеры малоактивны и уже готовятся к началу новой сессии. Вообще, чем ниже волатильность, тем стабильнее финансовый инструмент, цену которого мы рассматриваем. Однако при низкой изменчивости цены финансового инструмента, существует гораздо меньше потенциальных возможностей для получения прибыли, нежели при высокой изменчивости.

Высокая волатильность часто возникает на рынке сразу после выхода важных новостей (касающихся торгуемого финансового инструмента). Также очень высокая изменчивость свойственна кросс курсам валютных пар, если, например, котируемая валюта относится к стране с развивающейся или нестабильной экономикой.

Кроме этого волатильнось финансового инструмента является отражением той меры риска, которую берёт на себя трейдер им торгующий. Для каждого конкретного финансового инструмента существует возможность рассчитать волатильность через параметр выборочного стандартного отклонения, что даёт трейдеру возможность заранее оценить риски, возникающие при его приобретении.

Кстати в финансовой статистике, всего существует три основных типа волатильности:

- Текущая волатильность. Определяется, за какой либо период времени, начиная с сегодняшней даты;

- Историческая волатильность. Определяется, для какого либо периода времени, начало и конец которого находятся в прошлом;

- Будущая волатильность. Определяется для периода времени, начало которого сегодня, а конец – в определённую дату будущего (например, в срок истечения опциона).

Что такое волатильность?

Прежде всего стоит начать с определения — что такое волатильность. Понятие волатильности легко объяснить простыми словами, если сравнить ее с волнением волн в океане. В океане и на море может быть шторм с большими волнами, а может быть полнейший штиль. Волатильность представляет собой степень колебаний и волнения, только вместо океана и море как правило имеется в виду колебания на рынках различных индексов, акций и курсов валют.

Если говорить более профессиональным языком, то волатильность — это диапазон значений цены выбранного актива, фиксируемый в конкретный временной отрезок, например день или месяц (может быть любым — час, квартал, год и т.д..). Другими словами волатильность — это изменчивость цены любого актива, а именно разница между самой высокой ценой и самой низкой за определенный период времени. Инвесторов как правило интересует годовая волатильность, краткосрочным спекулянтам важна волатильность на коротких отрезках.

Волатильность является одним из важнейших финансовых показателей в арсенале трейдеров и инвесторов, используемых для прогноза будущей цены и оценки риска выбранного актива. Для измерения и расчета волатильности используется показатель выборочного стандартного отклонения, что дает возможность участникам финансового рынка понять риск приобретения того или иного инструмента.

Что влияет на волатильность?

Амплитуда изменчивости цены находится под влиянием уровня спроса и предложения по данному активу. Если ничего экстраординарного не случается, и рынок живет в рамках имеющихся ожиданий, то волатильность минимальна.

Если предложение не соответствует спросу, то стоимость актива начинает резко меняться. Так, когда дефицитный актив решают приобрести сразу многие инвесторы, цена на него быстро поднимается на кратком временном промежутке, вызывая повышенную волатильность.

Чаще всего разбалансированность между предложением и спросом возникает при неожиданных новостях относительно актива или рынка в целом. К примеру, отчетность предприятия-эмитента показала низкую прибыль компании. В этом случае акции сразу резко падают в цене.

Есть и другие причины, способные повысить амплитуду изменчивости стоимости актива. Среди них можно перечислить следующие факторы:

- Поступление нехарактерных статистических данных.

- Смена кредитно-финансовой линии Центробанка

. - Глобальная или местная геополитическая нестабильность.

- Природные катаклизмы и другие форс-мажорные обстоятельства.

Низкая и высокая волатильность — что это значит?

Часто можно услышать во многих экономических сводках про высокую или низкую волатильность рубля. Мало кто из рядовых граждан далеких от финансовой сферы в действительности понимает о чем идет речь.

Чтобы определить какая волатильность актива на фондовом рынке — низкая или высокая, необходимо посчитать процент изменения цены актива за конкретный промежуток времени. Определение высокой или низкой волатильности на рынке зависит от выбранного вами инструмента, но, как правило, если волатильность превышает 10-15% то ее принято считать высокой.

Однако, если перед вами не криптовалюта или актив который подвержен постоянному изменению цены и высоким колебаниям, а какой-либо стабильный инструмент цена на который продолжительные годы не меняется (своеобразный штиль) и вдруг начинает расти или падать пусть даже на 3-5%, то для данного актива можно смело говорить, что он вошел в период повышенной волатильности. Другими словами все относительно и многое зависит опять же от выбранного актива.

Для более наглядного понимания, приведу жизненную ситуацию с низкой и высокой волатильностью на примере стоимости яиц в магазине.

- Каждый день на протяжении 11 месяцев стоимость для покупателей в регионе 10 яиц оставалась неизменной и составляла 70 рублей. В конце года цена неожиданно выросла и составила 73 рубля за десяток яиц. Среднегодовая волатильность составила около 4%, что является низкой волатильностью.

- Вторая ситуация — каждый месяц покупатели замечают что цена на яйца растет на 2 рубля. В итоге в конце года стоимость 10 яиц составила 94 рубля. То есть волатильность за год составила порядка 34 процентов и это является высокой волатильностью.

Важно также понимать, что волатильность большинства активов на финансовом рынке циклична, период низкой волатильности не может продолжаться вечно, и за ним рано или поздно следует период повышенной волатильности. Финансовый рынок цикличен и это не надо забывать, — чем дольше период низкой волатильности, тем выше вероятность что на рынок в скором времени придет «шторм».

Другими словами, период на рынке соответствующий периоду высокой волатильности является процессом, при котором большое количество игроков как покупают, так и продают актив. То есть никто толком не понимает куда пойдет цена на актив в ближайшее будущее, покупая и продавая актив при любом малейшем инфоповоде. Рано или поздно это повышает волатильность, повышает панику на рынке и в конечном итоге нередко приводит к кризисам и сильным «просадкам» актива.

Высокая волатильность не может продолжаться долго так как высокий риск и опасность приводят к высокому уровню стресса для инвесторов, на который мало кто готов психологически и что самое главное — финансово. Многие игроки теряют свои вложения на высоковолатильном рынке и уходят с него. Рано или поздно остаются только профессиональные игроки и маркетмейкеры, которые не мечутся в своих ставках на дальнейшее изменение цены и снижают волатильность актива.

Как рассчитать показатель

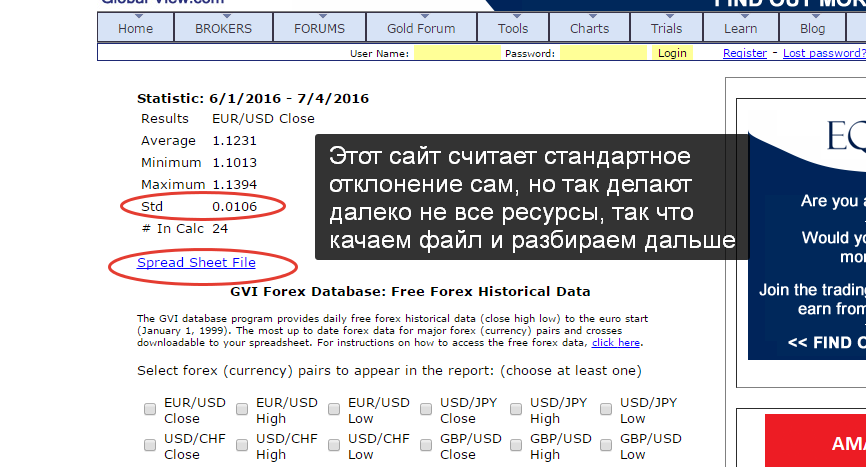

Определить уровень статистического инструмента можно не только наглядно, но и используя определенные методы для расчета.

Для измерения этого показателя необходимо выбрать временной промежуток и рассмотреть динамику показателей в этот период. Не рекомендуется анализировать слишком маленькие временные промежутки, так как это не позволит получить достоверную картину событий.

На основе имеющейся информации с целью наглядного ее представления удобно составить график, на котором будет видно, как изменялась волатильность, насколько велика амплитуда ее изменений, а также подготовить прогноз дальнейшего поведения статистического инструмента.

Рассмотрим на примере, как определить среднюю волатильность курса рубля к американскому доллару.

Для этого воспользуемся формулой и данными графика:

Вср = Цmax — Цmin

Как видно из графика, минимальное значение составляет 55,72 рубля за доллар, а максимальное — 60,39 рубля.

Рассчитаем среднюю волатильность актива за указанный период:

Вср = 60,39 – 55,72 = 4,67.

В процентном соотношении это будет выглядеть так:

Вср % = 4,57 * 100 / 55,72 = 8,2 % — средний уровень.

Виды волатильности

При оценке рисков на финансовых рынках принято использовать два типа волатильности (а иногда три):

- Историческая (актуальная)

- Ожидаемая (потенциальная)

Историческая или актуальная волатильность — это величина равная реальному изменению цены инструмента за прошедший период времени.

Ожидаемая или потенциальная волатильность — волатильность, которая вычисляется на основе текущей стоимости актива, в ожидании дальнейшего падения или роста цены с учетом исторической волатильности.

Также на ожидаемую волатильность влияют и другие факторы, которые мы рассмотрим ниже.

Кроме ожидаемой и исторической волатильности можно выделить также историческую ожидаемую волатильность, которая отражает всю историю всех предыдущих прогнозов ожидаемой волатильности. Это является тем самым третьим типом волатильности.

Методика расчета показателей

Рассчитать волатильность можно следующим образом:

- В абсолютных величинах.

При этом волатильность за день считается равной числу пунктов, которые миновала пара валют в течение дневных торгов. - В процентном выражении.

Если вчерашние торги закрываются с ценой актива 100 рублей за единицу, а в результате сегодняшней сессии он подорожал до 120 рублей, то волатильность за день составила 20%.

Есть еще понятие исторической волатильности, которая оценивается, исходя из исторической изменчивости стоимости актива. Она берется равной усредненному изменению прибыли от инвестиционного инструмента на заданном временном отрезке.

Волатильность в среднегодовом выражении находится в прямой зависимости от среднего изменения доходности инструмента, и в обратной зависимости от квадратного корня, извлеченного из временного отрезка. С использованием данного показателя можно вычислить динамику изменчивости в заданный период.

Факторы, от которых зависит волатильность

На волатильность на финансовом рынке может влиять все что угодно. Это может быть даже бабочка в лесах Амазонки, а может и что то более значительное. Однако существует общепризнанный набор факторов, которые так или иначе влияет на измнение волатильности на рынке:

- Форс мажорные ситуации (войны, эмбарго, стихийные бедствия)

- Ликвидность актива. Другими словами возможность и быстрота актива в наличные денежные средства.

- Ожидания, прогнозы участников рынка и новостной фон

- Состояние мировой экономики/макроэкономики/финансовая стабильность компании

- Постоянное увеличение количество опытных трейдеров и спекулянтов, который вносят дисбаланс на рынок, занимаясь спекуляциями и трейдерскими играми для собственного заработка.

Как соотносятся волатильность и доходность

Может сложиться впечатление, что от волатильности напрямую зависит доходность акции. С одной стороны, да, чем выше волатильность, тем выше ВЕРОЯТНОСТЬ инвестора заработать больше. Но на деле всё будет зависеть от целей и задач инвестирования.

Если вы предпочитаете активные инвестиции или спекуляции, то да – волатильность ваш друг, и ваш заработок будет напрямую зависеть от коэффициента изменения цен. Но занимаясь такими инвестициями, не стоит забывать, что вы можете купить на вершине стоимости – и потом долго ждать разворота. Или можете подумать, что «вот здесь уже дно» – и получить второе дно в подарок.

Следовательно, чем более волатильна акция, тем выше риски. Если вы не готовы их принять – лучше не включать в портфель акции с излишней волатильностью, а сделать выбор в пользу более консервативных вариантов. Кстати, об этом же говорит и портфельная теория Марковица, которая рекомендует инвестору выбирать инструмент с меньшей волатильностью при одинаковой кривой доходности. В ETF на индексы стран это правило реализуется максимально четко.

А вот еще интересная статья: Дивиденды Тинькофф в 2020 году: холдинг возобновил ежеквартальные выплаты

Для чего нужна волатильность и как ее использовать для заработка на рынке?

Многие граждане, которые далеки от финансового мира, зачастую слышат в выпусках новостях и читают в статьях о высокой волатильности курсов валют или таких важных товарах как нефть или золото и не понимают почему об этом так много и «громко» говорят.

Объясняю, как я уже говорил выше, волатильность — это важнейший финансовый показатель, который позволяет определить риск и спрогнозировать дальнейшую цену актива. Поэтому все инвесторы и трейдеры на рынке активно следят за новостями о волатильности интересующих их активов, что бы определить так называемую точку входа, то есть когда лучше приобретать выбранный инструмент, или наоборот «уносить из него ноги».

Многие игроки на рынке также замечают одну закономерность. Момент, когда цена на актив, курс или индекс рынка замирают после долгого периода низких колебаний, зачастую является лучшим шансом для входа и покупки актива, так как впереди обычно ожидается резкое движение цены вниз или вверх, и открывается возможность хорошего заработка на данном инструменте.

Как следствие, наоборот, как правило активы и рынки с высокой волатильностью менее подвержены прогнозированию и являются более рискованными вложениями своих денежных средств. Опытные и долгосрочные инвесторы стремятся выждать снижения показателя волатильности и входить на рынки с наименьшим риском.

Разница между волатильностью и риском.

Есть определенные различия между волатильностью и риском. Волатильность находится вне вашего контроля, а риск — нет; с последним вы можете точно решить, насколько вы готовы рисковать и способны управлять своим риском. Тем не менее, они взаимосвязаны. Торговля волатильными валютами всегда несет риск, потому что цены могут резко измениться в любом направлении, в любое время. Эти большие колебания могут увеличить как убытки, так и прибыль.

Одна из распространенных тенденций, возникающих в торговле на рынке Форекс, включает в себя психологию толпы. Трейдеры решают рискнуть на волатильном рынке в значительной степени под влиянием того, что другие трейдеры предпринимают те же действия. В случае обвала рынка они могут продавать по более низкой цене, что может привести к большим убыткам.

Вы всегда должны быть в полной мере осведомлены о рисках и взвесить все плюсы и минусы любой сделки, особенно когда рынок нестабилен. Никогда не рискуйте, основываясь на общественном мнении, и используйте свое собственное суждение, используя свою личную стратегию управления рисками, чтобы быть уверенным, что вы торгуете с уровнем риска, который вы можете себе позволить.

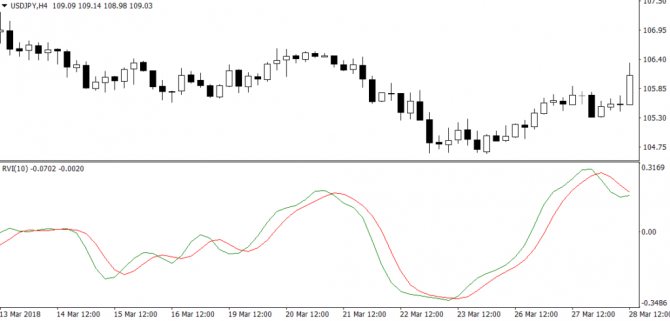

Индикаторы волатильности валютных пар

Для того чтобы провести оценку актива и инструмента на предмет волатильности и дальнейшей перспективы цены для покупки, существует ряд индикаторов волатильности (большинство из которых применяется для оценки волатильности валютных пар) :

- CCI — позволяет определить оптимальную точку входа и выхода

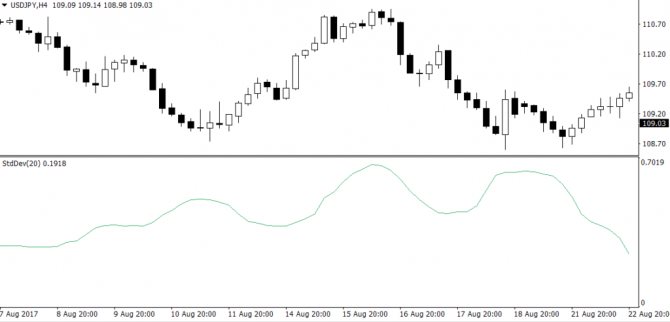

- ATR — индикатор, показывающий среднюю текущую минимальную и максимальную стоимость валютной пары.

- линии Боллинджера (Bollinger Bands) — отражает изменение цены с ограничением диапазона колебания цены актива.

Также существует и ряд других индикаторв, например — индикатор Чайкина, Volatility Average Single High Limit, Notis и другие.

Торговля валютами с высокой волатильностью или стабильными валютами?

Торгуя самыми волатильными валютными парами трейдеры должны ожидать сильных колебаний. Основные валютные пары, как правило, более стабильны, чем валютные пары развивающихся рынков; более ликвидные валютные пары, как правило, имеют меньшую волатильность. Некоторые из самых волатильных валютных пар являются:

USD/ZAR (доллар США/южноафриканский рэнд)

USD/BRL (доллар США/бразильский реал)

USD/TRY (доллар США/турецкая лира).

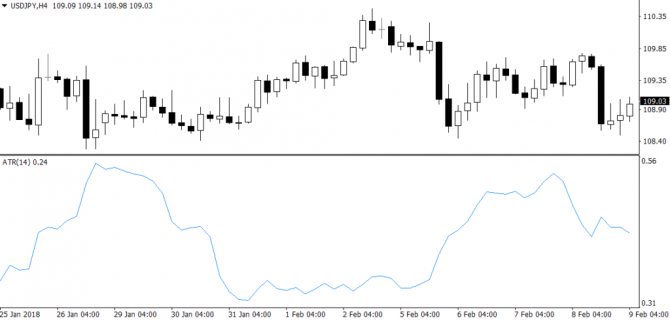

Волатильность валютной пары AUD/JPY.

AUD/JPY — еще одна пара, которая исторически считалась волатильной. На приведенном ниже графике показано движение цены валютной пары и значения индикатора ATR. Обведенные части линии индикатора ATR являются одним из примеров того, где индикатор показал экстремальные значения, поскольку курс AUD/JPY резко падал или рос.

Примеры валют, традиционно рассматриваемых как имеющие низкую волатильность:

EUR/GBP (евро/фунт стерлингов)

NZD/USD (новозеландский доллар/доллар США)

USD/CHF (доллар США/швейцарский франк)

EUR/USD (евро/доллар США).

Вы можете использовать различные индикаторы при торговле валютами с высокой и низкой волатильностью. Для валют с более низкой волатильностью вы можете использовать уровни поддержки и сопротивления. Они часто показывают канал, в котором цена валютной пары двигается вверх к верхней границе канала, а затем отступает к его нижней границе. Поэтому их можно использовать для торговли, они помогут вам предсказывать движения рынка. Вы можете установить свой стоп лосс немного дальше уровня, чтобы ограничить ваши убытки.

Это может быть сложнее сделать с высоко волатильными валютами, поскольку их изменения цены бывают неустойчивыми. Вот некоторые из индикаторов, которые вы можете использовать для торговли ими:

Bollinger Bands (Полосы Боллинджера): они могут использоваться для указания, перекуплен ли рынок или перепродан, увеличивая вероятность того, что цены начнут двигаться в противоположном направлении.

Average True Range (Средний истинный диапазон): используется как мера волатильности и может применяться к методам выхода из торговли с трейлинг-стопом для ограничения убытков.

Relative Strength Index (Индекс относительной силы): вы можете использовать его для измерения величины изменения цены. Он указывает, перекуплена валюта или перепродана, чтобы вы могли принять решение о своей позиции.