Листинг является неотъемлемым этапом в структуре фондовых рынков. Каждая ценная бумага в обязательном порядке проходит этот этап. Разные биржи, осуществляют листинг с разными требованиями и условиями. В этой статье разберем, что такое листинг акций, зачем он нужен, какие бывают виды и их уровни и рассмотрим саму процедуру.

Быстрая навигация

Понятие

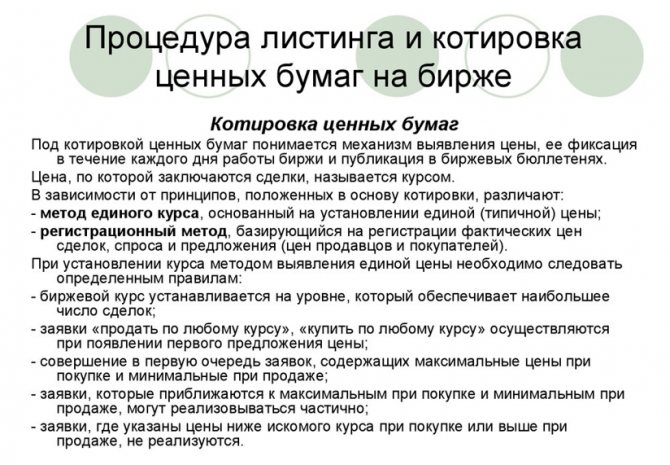

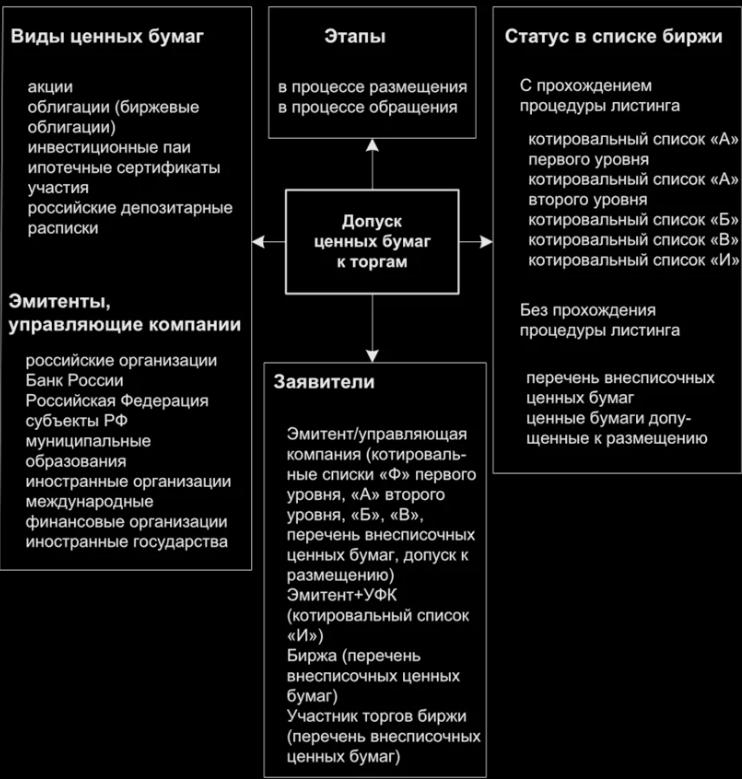

Изучая листинг, что это такое простыми словами объяснить достаточно просто, когда рассматриваются биржевые рынки. Речь идет о процедуре допуска ценных бумаг для свободного обращения, торговли на конкретной площадке. После проведения листинга акции, облигации, ипотечные сертификаты, инвестиционные паи, депозитарные расписки вносятся в биржевой котировальный список.

Важные составляющие процедуры листинга:

- Все формальности и процедуры, предваряющие включение ценных бумаг в котировальный список.

- Контроль за соответствием всех инвестиционных инструментов требованиям, существующим на бирже.

Листинг осуществляется в отношении любого эмитента, обратившегося к бирже. Таким образом для торговли тщательно отбирают ценные бумаги компаний, которые отвечают определенным требованиям касательно финансовых показателей, рисков, ликвидности и т.д. Это своеобразный режим допуска ценных бумаг к попаданию в котировальный список площадки.

В определенной мере листинг является фильтром, который отсекает неподходящие компании и несоблюдающие выставленные условия. Те же компании, что прошли процедуру, повышают рейтинг в глазах потребителей/инвесторов.

Основные преимущества, которые дает листинг ценных бумаг:

- Эмитент оказывается в зоне видимости крупных инвесторов, подтверждает свои финансовые показатели, серьезные намерения.

- Инвесторы видят, какие компании прошли проверку на надежность, и в разных списках могут находить нужные ценные бумаги.

- Фондовой бирже удается расширить ассортимент инструментов – ей также выгоден листинг разных эмитентов.

Делистинг: причины, выгоды и недостатки

Процедура делистинг акций — это обратное включению в биржевой реестр действие. На международной арене инициатором делистинга может быть, как биржевой регулятор, так и сам эмитент. В России существует единственная причина — заявление эмитента.

Поводы, по которым биржа исключает предприятие из котировального листа основаны на потере соответствия первичным требованиям. Чаще всего это ухудшение положения эмитента с точки зрения финансов. Так, биржа, удаляя слабую компанию, ограждает инвесторов от рисков.

Выход с официальной площадки по инициативе компании бывает по разным причинам, основными являются:

- Слияние, поглощение или изменение организационно-правовой формы.

- Переход публичного общества в частные руки.

- Выход компании из бизнеса.

- Банкротство.

После процедуры делистинга функционирующей компании, фирма получает и преимущества, и ограничения.

Delist: преимущества процедуры

В результате делистинга акций, компания сокращает многие издержки, внутрикорпоративные изменения включают:

- упрощение контроля над бизнес-процессами и уменьшение документооборота;

- экономию на администрирование из-за устранения большей части расходов на общение с миноритарными акционерами;

- снижение расходов на поддержание имиджа фирмы как публичного общества;

- уменьшение рисков, связанных с открытием финансовой информации.

Российской особенностью считается обращение ценных бумаг с допуском к торгам после делистинга, причем сама фирма может не менять стратегии и оставаться публичным обществом.

Delist: недостатки процедуры

Наибольшие осложнения после делистинга претерпевают акционеры компании:

- Гипотетическая продажа бизнеса осложняется, так как исчезает стоимостной ориентир, которым являлась цена на бирже.

- Сам рынок, на котором можно провести продажу предприятия сильно сужается.

- Практически бесплатный источник в виде инвестиций в дополнительные эмиссии, иссякает.

- Внебиржевая стоимость акций, как правило, снижается, иногда до критических значений.

- Банки неодобрительно относятся к потере фирмой статуса и уменьшают кредитный лимит.

Поэтому для развития, компании нередко приходиться искать нового кредитора. Впрочем, акции предприятия после делистинга могут обращаться на внебиржевых площадках.

В Америке такими рынками являются сервис Розовые листы и электронная доска с объявлениями ОТСВВ. Пользоваться возможностью обращаться вне котировального списка за рубежом могут фирмы, не перешедшие в частные руки и не ликвидированные.

Правила проведения

Все правила и требования утверждает фондовая биржа. Условия могут быть разными у площадок, но в общих чертах обычно схожи. Так, в качестве примера можно рассмотреть процедуру листинга ММВБ (Московской Биржи). Все ценные бумаги в данном случае допускают к торгам через проведение листинга, решение принимает лишь Московская Биржа.

Список ММВБ состоит из 3 разделов/уровней: первый, второй, третий. Уровень листинга определяется, исходя из особенностей деятельности компании, финансовых показателей и других условий.

Обязательные условия для листинга:

- Соответствие всех сфер деятельности компании нормам закона.

- Принятие компанией-эмитентом обязанности раскрыть всю необходимую информацию.

- Регистрация проспекта.

- Обслуживание в Расчетном депозитарии.

Полная версия правил и условий всегда есть на официальном сайте биржи (у ММВБ, к примеру, в разделе «Документы»).

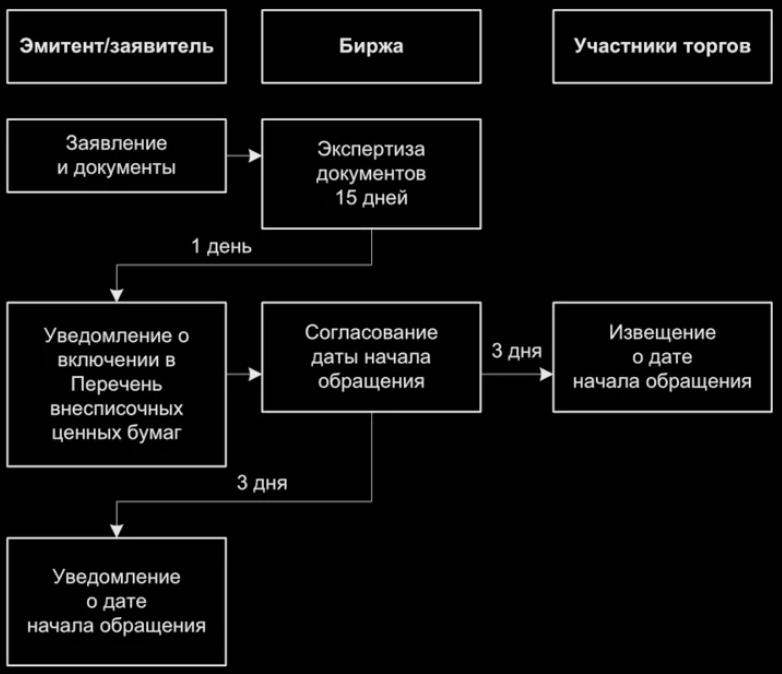

Этапы процесса

Чтобы лучше понять, что такое листинг, стоит рассмотреть этапы проведения данной процедуры. Обычно она включает несколько основных пунктов, без которых попасть в список невозможно.

Основные этапы проведения процедуры листинга:

- Эмитент либо посредник подает заявление о желании разместить ценные бумаги на фондовой бирже (это предлистинг).

- Подписывается соглашение про осуществление экспертной оценки биржевыми специалистами.

- Эмитент подает пакет документов, необходимых для проведения экспертизы – отчеты, бухгалтерские балансы и другие.

- Выполнение экспертизы облигаций, акций, которые претендуют на включение в список.

Выполнение оценки деятельности эмитента – изучение основных макроэкономических показателей (величина уставного капитала, ликвидность, рентабельность и т.д.).- Результаты работы рассматривает котировальная комиссия (комиссия по проверке ЦБ) в течение 10 суток, потом принимает решение касательно включения эмитента в котировальный список (может занять более месяца). Обычно вся процедура занимает до 2 месяцев.

Случается такое, что экспертиза выявляет несоответствие компании выставленным требованиям биржи. Тогда ценные бумаги могут быть внесены в предлистинг (предварительный реестр), предостерегая инвесторов от рискованных вложений.

Исходя из этого, можно утверждать, что листинги становятся подтверждением надежности ценной бумаги и стабильности ее работы, финансовых показателей. ЦБ из предлистинга можно покупать/продавать, просто за пределами биржи, на которой они не прошли проверку.

Что дает листинг эмитенту:

- Наращивание капитала за счет привлечения денег инвесторов.

- Появление компании в разных рейтингах.

- Выход на мировые торговые биржи.

- Повышение интереса к эмитенту с боку инвесторов.

- Возможность «быстро» продать ценные бумаги по стоимости, близкой к рыночной.

После того, как листинг пройдет и ценные бумаги появились в продажах торговой площадки, это не значит, что так будет всегда. При определенных условиях биржа может вычеркнуть бумаги из-за несоответствия эмитента условиям, невыполнения им обязательств, низкой цены бумаг. При слиянии предприятий инициировать делистинг (исключение бумаги из списка) может сама компания.

Плюсы и минусы

После включения ц/б компании в биржевые торги, она получает много преимуществ:

- улучшает свою ликвидность и может претендовать на налоговые льготы при ухудшении ситуации в отрасли;

- повышается спрос на продукцию, т.к. возрастает доверие к организации;

- привлекает в бизнес дополнительные денежные средства и инвесторов, и таким образом, диверсифицирует источники финансирования.

Компании, которые успешно торгуются на биржах, имеют дополнительные бонусы при проведении реорганизации (поглощения, слияния), а также оформлении кредитов.

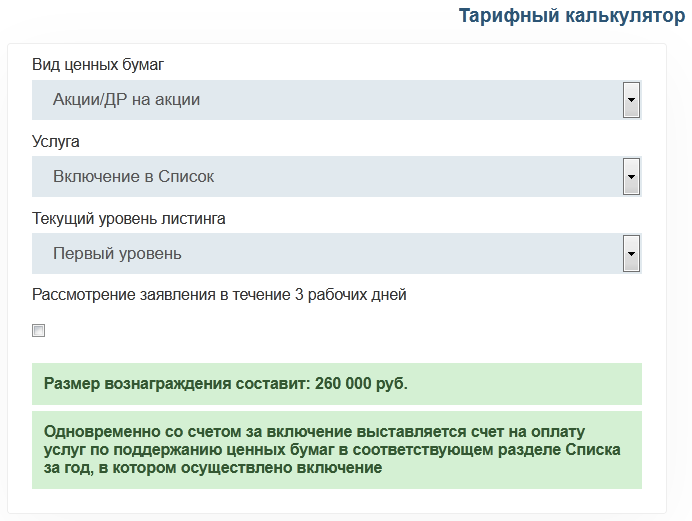

К минусам можно отнести то, что финансовая отчетность эмитентов становится полностью открытой. Даже незначительные изменения в конъюктуре компании могут напрямую повлиять на увеличение или уменьшение котировок ее ц/б. Кроме этого, чтобы стать участником биржевой системы, придется потратить деньги, а это дополнительные расходы. Нести их придется ежегодно.

В статье мы разобрали что такое листинг акций и причины, почему организации выпускают акции на биржу. В свою очередь инвесторам не стоит принимать все компании, торгующиеся на бирже, как лучших из лучших. Часть из них работает в убыток или платит дивиденды за счет привлечения кредитов или выпуска очередных облигаций. Чтобы выбрать лучших эмитентов, рекомендую ознакомиться с фундаментальным анализом акций и прибыльными стратегиями инвестирования в акции.

Критерии и требования, предъявляемые к эмитентам

Эмитент может попасть в один из трех списков, каждому из которых соответствуют определенные требования. Все они основаны на базе и коррелируют с действующим законодательством РФ. Обязательно должен быть зарегистрирован проспект ценных бумаг, раскрывается информация, ЦБ должны быть приняты для обслуживания в расчетном депозитарии.

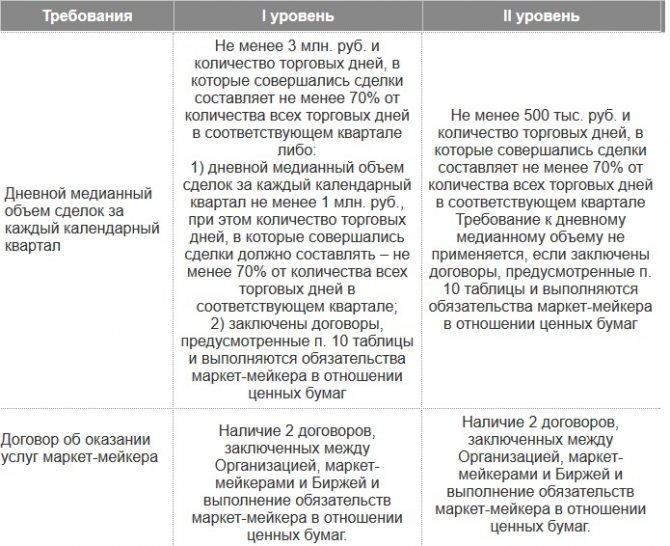

Требования для разных уровней:

- Нормы корпоративного управления – для 1/2 уровней, для третьего не нужно.

- Время существования компании – минимум 3 года для первого и 1 года для второго, третий уровень требований не предполагает.

- Срок открытия отчетности по МСФО до момента включения в список – первый уровень требует 3 лет, второй год и у третьего требований нет.

Условие по по free-float (доли акций в свободном обращении) их цене и капитализации эмитента в общем: для первого уровня капитализация для АО (обыкновенных акций) составляет минимум 60 миллиардов рублей и free-float минимум 10% с рыночной стоимостью минимум 3 миллиарда рублей, для привилегированных акций free-float минимум 50% и капитализация 1 миллиард рублей. Второй уровень требований по капитализации не выставляет, но free-float минимум 10% с рыночной ценой 1 миллиард рублей для АО, АП предполагает 50% free-float и минимальную стоимость 500 миллионов рублей.Читайте также: Что такое децентрализованные криптовалюты, их преимущества и недостатки- Оборот – первый уровень предполагает дневной медиальный объем сделок с ЦБ за квартал минимум 1 миллиард рублей, а общее число дней с заключением сделок минимум 70% в квартал (требование отменяется, если есть 2 договора с маркетмейкерами по бумаге), второй и третий уровень правил не устанавливают.

При выполнении установленных требований и после того, как листинг был осуществлен, бумаги могут переходить из низшего списка в высший. Если же требования нарушаются, то уровень понижают соответственно. Бывает, что биржа выделяет время эмитенту для исправления недочетов.

Разные биржи и страны могут предполагать свои дополнительные требования. Многие интернациональные компании хотят получить листинг на разных биржах. Но эмитент регистрируется официально в одной стране, в другой же могут быть задепонированы акции у профучастника, выпущены депозитарные расписки. Торговать можно и в другой стране, но нужно смотреть условия, конкретные требования.

Правила листинга на Московской бирже

Московская биржевая площадка при проведении листинга своих объектов обращает внимание на несколько критериев:

- Объем выпущенных бумаг.

- Размер чистой прибыли по данным прошлых кварталов и лет.

- Оценка общей стоимости капитала фирмы.

- Облигации, которые будут представлены на торгах, должны полностью соответствовать установкам Центробанка РФ и не противоречить законам.

- Проспект ценных бумаг нужно официально зарегистрировать.

- Облигации уже обслуживаются в расчётном депозитарии.

- Чтобы облигации были включены в продажный лист 2 уровня, их выпуск по общей стоимости не должен быть ниже 500 млн. руб., для простых активов наивысшего уровня — не меньше 2 млрд. руб.

- По номинальной цене 1 облигация стоит не выше 50 тыс. руб.

- Чтобы попасть в тренд 2 уровня, фирма должна проработать как минимум 1 год, а для акций 1 эшелона — не менее 3х лет.

- Для 2 эшелона нужно опубликовать отчетность за прошлый отчетный период, а чтобы попасть в 1 котировальный уровень — за прошедшие 3 года.

- Эмитент не должен в прошлом объявлять себя банкротом. А если дефолт в прошлом все же был, то ц/б примут, только если событие было 2-3 года назад (2 года — для котировок 2 уровня, 3 года — для «высшей лиги»).

- Для облигаций 1 уровня биржа устанавливает кредитный рейтинг.

- Эмитент назначает представителя собственников ц/б.

- Существует ряд требований по внутреннему управлению фирмой, которые должны соблюдаться.

Это общие и главные требования к активам (привилегированным и обыкновенным акциям, а также облигациям), которые хотят торговаться на Московской бирже. По правилам Московской торговой площадки есть более детальные пункты, то есть непосредственно предъявляемые для:

- ц/б иностранных фирм;

- российских депозитных расписок;

- ипотечных сертификатов участия;

- инвестиционных паев;

- государственных ц/б.

Если условия выполнены, активы фирмы успешно проходят процедуру и включаются в биржевой список. Причем они могут перейти с 3 уровня на 2-й и со 2-ого на первый при достижении определенных макроэкономических показателей и повышении котировок.

Котировальные списки и уровни

После того, как процедура листинга преодолена успешно, эмитенты попадают в списки. Но это не значит, что они равнозначны один другому. Так, ценные бумаги нефтяной по весу не могут сравниться с ЦБ промышленного металлургического и горнодобывающего холдинга ПАО «Мечел». И дело не в том, что вторая компания хуже или менее надежна (было бы так, листинг пройден бы не был), но значимость акций разная.

Для облегчения инвесторам поиска нужного инструмента фондовые биржи делят все ценные бумаги на три уровня. Каждый уровень имеет свой котировальный список. Первый уровень включает самых крупных эмитентов (голубые фишки на ММВБ, к примеру, среди которых есть Газпром, Новатэк, Сбербанк, Роснефть и т.д.). Второй уровень включает компании второго эшелона, которых назвать голубыми фишками нельзя (например, Мегафон, Россети, Полюс и т.д.).

Третий уровень объединяет компании третьего/четвертого эшелонов (такие, как Детский мир, Автоваз, Юнипро, Мостотрест и т.д.). По мере уменьшения уровня падает ликвидность – то есть, число инвесторов, работающих с эмитентами, меньше.

Обычно торговый оборот с первым уровнем небольшой и в подобные компании вкладывают средства для долгосрочного инвестирования (для внутридневной/среднесрочной торговли они не актуальны).

Уровень листинга акций

Попасть в список на торги — еще не значит повысить свою доходность. Ценные бумаги крупных корпораций имеют гораздо больший вес, чем новички, значимость активов которых гораздо ниже.

Для удобства участников ц/б на биржах разделены на 3 уровня:

- Первый. Большие холдинги, например, «Роснефть», «ВТБ», «Лукойл», «Сбербанк», «Новатэк», «Яндекс», «Газпром», т.е. акции голубых фишек.

- Второй. Эмитенты второго уровня, например, «Полюс», «Аэрофлот», «Северсталь», «Мегафон», «ФосАгро», «МТС», «Татнефть», «Россети».

- Третий. Компании низших эшелонов, например, «Детский мир», «Сургутнефтегаз», «Юнипро», «Автоваз».Число их инвесторов меньше, по сравнению с предыдущими уровнями.

По соответствующей позиции можно определить степень ликвидности активов. Максимальный торговый оборот имеют акции высшего эшелона. В них вкладываются все инвесторы – от начинающих до крупных хедж-фондов.

Российские акции я покупаю через и БКС брокера. Для покупки иностранных рекомендую:

- Roboforex Stock

- FxPro

Roboforex Stock — с минимальными комиссиями за покупку иностранных акций

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

Рекомендую к прочтению: Акции с потенциалом роста

FxPro — лучший в торговле CFD-контрактами и по скорости исполнения

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

Классификация и виды

Листинг может быть первичный и вторичный. Первичный осуществляют для начала обращения ЦБ в рамках российского биржевого рынка. Все компании, торгуемые на ММВБ, принимали участие именно в таком листинге. Если же эмитент хочет выйти на площадки международные, он проходит вторичный листинг и получает доступ размещаться на иностранных биржах – Нью-Йоркской, Лондонской и т.д.

Отечественные нормативно-правовые акты позволяют проводить вторичный листинг только для компаний, прошедших первичную процедуру. Условия по вторичному листингу более лояльные, процедура занимает меньше времени. ЦБ эмитента, по которым выполняют процедуру на иностранных биржах, влияет на выбор терминологии.

Виды вторичного листинга:

- Прямой листинг (он же Direct listing) – проводится для регистрации компании-эмитента в другой стране, где планируется торговать ценными бумагами на биржах.

- Депозитарные расписки (они же Depository Receipts) – на зарубежных площадках могут торговаться лишь депозитарные расписки эмитента.

- Dual listing – двойной листинг, предполагает последовательное получение доступа ЦБ эмитента на несколько разных бирж в одной стране. Так повышают ликвидность акций.

- Cross-listing – кросс-листинг, представляет собой единовременное/перекрестное получение доступа ценным бумагам на несколько бирж, помогает сократить финансовые, временные затраты.

Соотношение листинга и IPO

Иногда эти два понятия путают, но они не тождественны. IPO – это Initial Public Offering, первый публичный выход акций компании-эмитента на фондовой бирже. Листинг является одним из этапов IPO – чтобы получить возможность торговать своими инструментами на конкретной бирже, эмитенту нужно пройти процедуру листинга и лишь после этого размещаться.

Листинг, таким образом, представляет собой обязательную процедуру включения ценных бумаг в список торгуемых на определенной бирже. Без листинга биржа акции или облигации не выпустит на торги. IPO же является первичным публичным размещением ценных бумаг на рынке, это сам факт выпуска акций и облигаций для их продажи («производство продукта»), а листинг – процедура добавления инструмента в списки для продаж на бирже («поставка в магазин»).

Листинг – это неотъемлемый этап выставления ценных бумаг компании на торги, поэтому отнестись к выполнению всех требований биржевой площадки и прохождению самой процедуры нужно максимально серьезно.

В чем преимущества для инвесторов?

Покупка акций является популярным видом вложений средств. Стать акционером может практически любой человек, с любым уровнем дохода. Стоимость одной ценной бумаги не такая высокая даже у очень известных компаний.

Пример, стоимость акций известных компаний (на 25.03.2019):

McDonald’s (биржа Nyse) – 185 USD;

Apple (биржа Nasdaq) – 188 USD;

Boeing (биржа Nyse) – 370 USD;

«Газпром» (Московская фондовая биржа) – 152 RUB (около 2,4 доллара);

BMW (ETR) – 69 EUR;

Sony (Токийская фондовая биржа) – 4 630 JPY (около 42 доллара США);

Samsung Electronics (Корейская биржа ) – 45 500 KRW (около 40 долларов США).

Практика показывает, что акции успешных компаний, длительное время работающих на рынке, со временем только растут в цене. Они подвержены колебаниям в краткосрочной перспективе, но в долгосрочной чаще дают профит.

Для одних инвесторов покупка акций – вложение в долгосрочную перспективу, замена банковскому депозиту или пенсионному счету. Для других важно получение профита в краткосрочной перспективе на курсовых колебаниях. Какой бы вариант инвестор ни выбрал, чтобы вложить сбережения с максимальной надежностью, необходим определенный уровень знаний и правильный выбор компании, через которую будет осуществляться сделка.

Самое главное, что дает листинг инвесторам — уверенность, что надежность выбранной для инвестиции компании проверена профессионалами.