Что такое Bitcoin ETF?

Давайте начнем с определения ETF. Согласно Investopedia, это инвестиционный фонд, торгуемый на биржах. Аббревиатура «ETF» значит «Exchange Traded Fund» (дословный перевод – торгуемый на бирже фонд). Определение ETF может разниться в зависимости от страны, однако суть остается той же.

Акции ЕТФ-фонда представляют собой оборотные ценные бумаги, которые имеют высокую ликвидность. Паи паевого инвестиционного фонда (ПИФа) можно продавать и покупать только один раз в сутки, поскольку их стоимость обновляется только после закрытия торгов путем деления на количество паев стоимости всех чистых активов фонда. Но акции ETF можно купить и продать в любой момент в течение всего торгового дня, поскольку их стоимость, как и стоимость традиционных акций, определяется поведением участников торгов. Хотя нельзя не обратить внимание на то, что многолетние исследования особенностей торговли акциями ETF-фондов показали, что половина инвесторов покупает ETF на долгосрок (от 1 до 2 лет).

Примеры торгуемых на бирже фондов в мире:

- CurrencyShares Australian Dollar Trust;

- Energy Select Sector SPDR Fund;

- BMO Junior Gold Index ETF;

- Invesco DB Silver Fund.

Как можно понять из этого списка, фонды обычно торгуют акциями, привязанными к цене ценных металлов (золота, серебра), нефти и пр. Это значит, что если мы говорим о биткоин-ETF, то акции фонда будут привязаны к BTC. В этом нет ничего нового, меняется лишь объект привязки. Если существует ETF с привязкой к золоту, то оно вполне может быть привязано к кирпичам или дереву, не говоря уже о биткоине. (Вам может быть интересно, чем подкреплен биткоин.)

Новый ETF фонд, который планирует запустить в США Чикагской биржей опционов (англ. Chicago Board Options Exchange = CBOE), будет работать именно с биткоинами.

Биржа CBOE – это известный игрок на финансовом рынке, на которого приходится более половины опционной торговли в США и 91 % всех индексных опционов.

Биткоин-ETF. Почему весь мир их ждет?

Самым ожидаемым событием последних дней на крипторынке однозначно было решение SEC (Комиссия по ценным бумагам и биржам США) по запуску биткоин-ETF. И произойти это должно было сегодня, 23 августа. Именно сегодня Комиссия закончила рассмотрение заявки по запуску фондов ProShares Bitcoin ETF и ProShares Short Bitcoin.

Новости о биткоин-ETF стали триггерами для курса главной криптовалюты, поэтому сегодня мы познакомимся поближе с этим понятием и поймем, почему все так ждут запуска биткоин-ETF.

ETF (Exchange Traded Funds /торгуемый индексный фонд) — это производный финансовый инструмент, который отслеживает стоимость одного или нескольких базовых активов, и торгуется на фондовой бирже в пределах торговой сессии. Первые индексные Фонды появились на рынке в 1993 году. Сегодня самым популярным является индексный фонд на базе «S&P 500», который включает в себя ценные бумаги 500 крупнейших американских компаний из одноименного индекса.

Биткоин-ETF — это биржевой фонд, использующий в качестве базового актива первую криптовалюту. Продает такой фонд свои акции, стоимость которых меняется с изменением курса биткоина. Таким образом, инвесторы могут зарабатывать деньги на волатильности крипторынка, при этом, не рискуя потерять свои сбережения, ведь эмитенты биткоин-ETF несут ответственность за сбережение средств клиентов и их страхование.

Главное преимущество классических индексных фондов — их простота, доступность и надежность. Инвесторам не нужно самостоятельно анализировать рынок, выбирать перспективные акции и искать способы их покупки. Более того, зачастую покупка акций индексного фонда обходится гораздо дешевле, чем самостоятельная покупка акций крупных компаний.

В случае с криптовалютным рынком ситуация обстоит так же. Во-первых, биткоин-ETF гарантируют сохранность средств, чего точно не делают криптовалютные биржи. Как мы помним, даже крупные криптобиржи не редко подвергаются хакерским атакам и страдают от этого, в первую очередь, пользователи платформ.

Простота в использовании и доступность для розничных инвесторов так же делают биткоин-ETF привлекательным финансовым инструментом для большого слоя населения развитых стран. Ведь инвесторы смогут зарабатывать на криптовалюте, не имея цифрового кошелька и аккаунта на криптобирже.

Именно поэтому аналитики крипторынка уверены, что запуск биткоин-ETF привлечет очередную волну институциональных инвесторов, крупных игроков и хэдж-фондов.

Газета РБК приводит в своей статье мнение эксперта «Международного финансового центра» Ольги Прохоровой:

- «Запуск биткоин-ETF, как ожидается, приведет к тому, что в эту сферу начнут вкладывать деньги крупные институциональные инвесторы, такие как инвестиционные и пенсионные фонды, которые пока могут инвестировать свои капиталы только в те активы, которые которые относятся к регулируемому пространству».

По мнению Ольги Прохоровой, если всего лишь 1% инвестиционных портфелей пенсионных фондов будет выделен под размещение в биткоин-ETF, рыночная капитализация крипторынка увеличится до $413 млрд, что почти в два раза больше текущего показателя.

Попытки получить одобрение главного регулятора США совершаются уже не первый год. Однако до сегодняшнего дня комиссия отклоняла или откладывала принятие решения по этим вопросам. Так, в начале августа был продлен срок принятия решения по заявкам на запуск биткоин-ETF, поданных совместно нью-йоркскими компаниями VanEck и SolidX. Ранее была во второй раз отклонена заявка братьев Кэмерона и Тайлера Уинклвоссов

Сегодня в SEC было принято решение по заявкам на листинг на нью-йоркской фондовой бирже (NYSE) фондов ProShares Bitcoin ETF и ProShares Short Bitcoin ETF. В очередной раз регулятор вынес решение — оклонить заявки. Причине та же, что и раньше – никто не в состоянии обеспечить соответствие требованиям раздела B «Закона о биржах». Речь здесь идет о том, что на рынке должны быть функционалы или регуляторы, которые позволяют предотвратить манипуляции на рынке.

Чтобы удовлетворить требования регулятора братья Уинклвосс пытаются решить вопрос контроля рынка и противодействия манипуляциям. Они уже создали ассоциацию, которая будет разрабатывать средства защиты и создаст средства контроля рынка. Поэтому, возможно уже в ближайшем будущем, очередная заявка окажется одобренной. А мы станем свидетелями еще одного шага по развитию криптовалютного рынка.

Команда нашего Фонда внимательно следит за новостями, связанными с биткоин-ETF, не только потому, что мы всегда ищем перспективные варианты для преувеличения средств. Нам важен так же и опыт признания регулятором очередного криптовалютного инструмента, ведь в наших планах — как можно скорее получить лицензию криптофонда.

Как биткоин будет торговаться на ETF фонде?

Фонд ETF предоставит инвесторам возможность покупать акции по цене, привязанной к стоимости BTC. Поэтому они (инвесторы) физически не будут приобретать криптовалюту. Фонд будет хранить биткоины, используя услуги третьей стороны.

Стоимость одной акции будет равна цене 25 BTC. Простому человеку и рядовому трейдеру такой инвестиционный инструмент вряд ли будет по карману. Торговать им смогут только аккредитованные инвесторы, например, пенсионные фонды, страховые компании, хедж-фонды и др.

Юридическая информация

Согласно информации на официальном веб-сайте SEC, биржа CBOE подала заявку на разрешение листинга и продажи акций SolidX Bitcoin, выпущенных Фондом VanEck SolidX Bitcoin Trust (Трастом) 26 июня 2020 года. Траст будет отвечать за хранение Bitcoins. Банк Нью-Йорка Меллон будет выполнять функции администратора, переводчика и хранителя в отношении денежных средств Траста. Инвестиционная деятельность Траста ограничена биткойнами, поэтому биржа не может предлагать ETF на другие криптовалюты. Вы можете прочесть официальное уведомление SEC о подачи заявки (точнее, проекта об изменении правил торговли ЕТФ), щелкнув по ссылке.

Прогнозы экспертов

Несмотря на то, что существенная часть экспертов прогнозирует скорое появление на рынке биткоин-ETF, которое положительно скажется на общем развитии криптовалютного рынка, существует определенное число противников этой идеи. Скептики считают, что появление биткоин-ETF окажет отрицательное воздействие на криптовалютный рынок. Для подтверждения собственного мнения они приводят следующие аргументы:

- При покупке акций биткоин-ETF потенциальные инвесторы столкнутся с дополнительной угрозой, которая носит название «риск контрагента». Это вызвано тем, что инвесторы отдают имеющиеся накопления контрагенту, в роли которого выступает фонд, а взамен получают ценные бумаги. Эти ценные бумаги должны подтверждать право владения определенным объемом Bitcoin, но на самом деле это не так. Причина подобного положения дел заключается в том, что при покупке акций фонда инвестор не получает ключей, которые необходимы для доступа к монетам.

- Появление на криптовалютном рынке крупных инвестиционных организаций может стать причиной серьезных манипуляций. Крупные фонды путем продажи и покупки биткоин-ETF могут оказывать влияние на котировки Bitcoin и двигать их в выгодном для себя направлении. В подобной ситуации обычным пользователям, которые зарабатывают на изменении котировок Bitcoin, будет довольно сложно предсказать направление движения цены.

- Владение акциями биткоин-ETF не позволяет принимать участие в развитии криптовалютного рынка. Так как в распоряжении инвесторов отсутствуют цифровые монеты, они не могут принимать участие в голосовании по поводу разнообразных форков сети. Так как крупные объемы цифровых токенов будут сконцентрированы в руках владельцев фондов, они могут проводить форки в том случае, если они будут им выгодны. Таким образом, существует риск того, что со временем крупные фонды начнут контролировать практически весь криптовалютный рынок.

Также, по мнению скептиков, создание биткоин-ETF противоречит первоначальной концепции современных цифровых монет. Это вызвано тем, что современные токены создаются в качестве независимых от контрагентов децентрализованных платежных средств.

Исходя из приведенных выше аргументов, скептики утверждают, что появление первых биткоин-ETF станет причиной серьезного обвала современного криптовалютного рынка.

Мнения пользователей

Интересно почитать комментарии пользователей в отношении фонда ETF, размещенные на веб-сайте SEC. Вот некоторые из них:

- «Некоторые люди могут не соглашаться с будущим биткоина, но когда спрос на продукт высок, вы должны дать людям возможность торговать или нет. CBOE – это надежная биржа, и их предложение – хорошее место для начала. Биткоин родился далеко не вчера. За последнее десятилетие он только растет.»

- «Я решительно поддерживаю предложение Bitcoin ETF. Одобрение будет означать так много для тех, кто много потерял к началу года. Благодарю.»

- «Я очень поддерживаю эту меру. Это принесет много неиспользованного инвестиционного потенциала в США, в то же время предоставив SEC какой-то тип регулирования по дерегулированной валюте.»

Мы не читали все комментарии, но упомянутые выше были выбраны в рандомном порядке. Как видите, все они благосклонны.

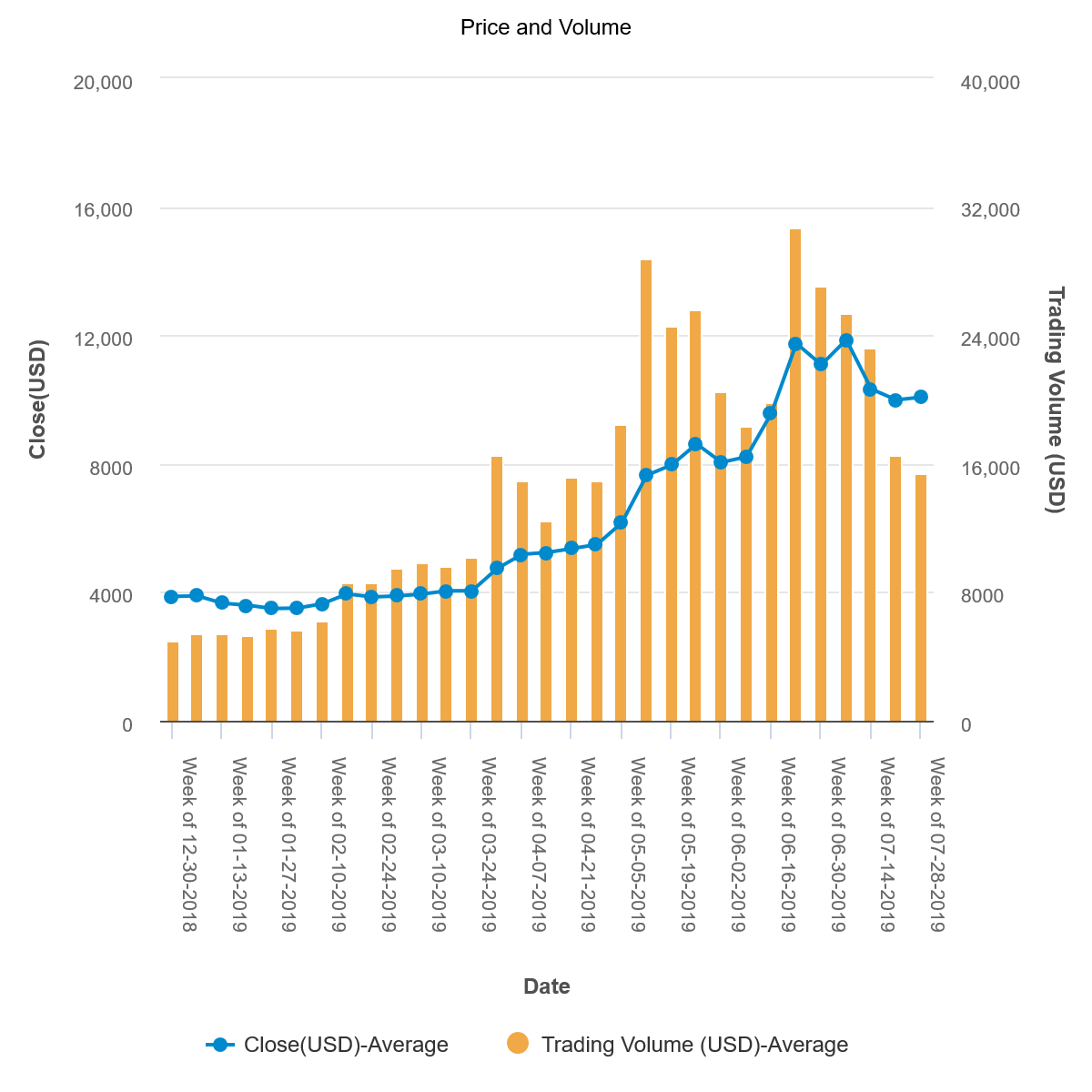

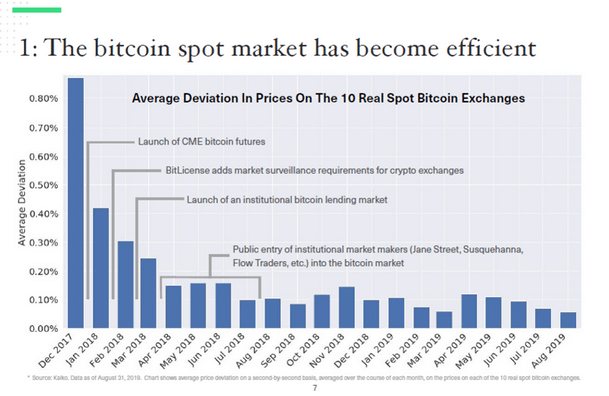

Причина №1: спот-рынок биткоина стал более эффективным

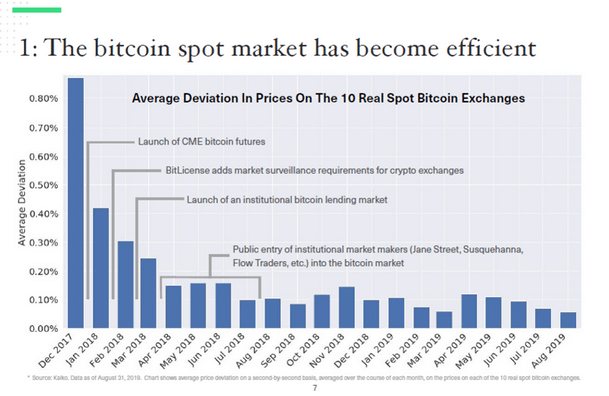

В презентации, представленной Bitwise для SEC, указывается, как развивался спот-рынок биткоина за последние 18 месяцев. Вот скриншот из презентации.

В начале 2020 года произошёл ряд ключевых событий, связанных с запуском фьючерсов на биткоин CME. BitLicense добавила для криптобирж требования к надзору за рынком, состоялся запуск институционального рынка биткоин-лендинга, был открыт публичный доступ к таким институциональным маркет-мейкерам, как Jane Street. Эти события резко повысили эффективность, впервые создав «динамичный, двусторонний рынок институционального качества», говорится в отчёте.

Средний разброс (спред) по основным биржам с реальными объёмами находится в диапазоне от 0,01 до 0,1%. Кроме того, арбитраж среди ведущих бирж почти идеален, без устойчивых отклонений. Это означает, что спот-рынок биткоина в настоящее время работает с гораздо большей эффективностью, чем большинство других крупных рынков.

Когда Комиссия примет решение?

Согласно упомянутому выше уведомлению, SEC должна принять решение в течение 45 дней с даты публикации уведомления в Федеральном регистре или в течение более длительного периода (при необходимости, до 90 дней). Она может:

- приказом одобрить или отклонить заявку (изменение правил);

- возбудить разбирательство, чтобы определить, следует ли отклонять заявку.

Поэтому дедлайн принятия решения не ясен. В лучшем случае положительное решение будет принято до 16 августа, так как уведомление было опубликовано в Реестре 2 июля.

Срок может быть продлен, но в этом случае SEC должна опубликовать причины этого. В этом случае мы увидим ожидаемое решение только во второй половине сентября. С другой стороны, регулятор может «решиться» до истечения определенного периода времени.

В худшем случае будет начата процедура по неодобрению, которая может занять еще больше времени.

Следует отметить, что SEC неоднократно отклоняла аналогичные заявки. Но теперь есть большая надежда, что регулятор будет более благосклонным. Вот факторы, указывающие на положительный исход событий:

- Биткойн существует уже давно и имеет огромную капитализацию.

- Фьючерсы на BTC были приняты в прошлом году. Настало время для более серьезных инвестиционных инструментов.

- Теперь криптовалюта в определенной степени регулируется в Соединенных Штатах. Поэтому Комиссия не может утверждать, что биткоин не урегулирован законом.

- Пути институциональных инвесторов постепенно открываются. Например, Coinbase официально запустила платформу для институциональных инвесторов (Coinbase Custody). Несколько хедж-фондов уже используют платформу.

- Комментарии пользователей на веб-сайте SEC преимущественно позитивны. По состоянию на конец июля 2020, SEC получила более 90 комментариев от сторонников криптовалюты, в которых говорится, что они хотели бы иметь возможность инвестировать во биток через традиционные регулируемые рынки, помимо фьючерсов.

Что это значит для криптовалютного рынка?

- Существует высокая вероятность того, что биткоин ETF появится на Wall Street в ближайшее время и откроет крупнейшим фондам дорогу для инвестиций в биткоин.

- Наверняка вслед за COIN появится большое количество других биткоин ETF, и есть вероятность того, что хотя бы один из них сможет получить одобрение регуляторов и выйти на рынок.

- Биткоиновый рынок фьючерсов должен быть открыт в Чикаго до конца года, что еще больше увеличит спрос на криптовалюты.

- Нынешняя администрация Соединенных Штатов Америки, похоже, готова поддержать криптовалюты.

- Сам биткоин становится более полезным с момента появления SegWit, Lightning Network и других подобных систем.

- Добыча новых биткоинов децентрализована и регулируется кодом, а сама криптовалюта не подвержена инфляции. Утилитарность сети биткоинов растет. Скорее всего, в ближайшее время спрос на биткоины еще увеличится.

Если первый биткоин ETF будет запущен, это вызовет взрывной рост курса BTC и серьезное увеличение капитализации этого рынка. Криптовалюта сделает еще один серьезный шаг к официальному признанию во всем мире. Мы будем следить за новостями вокруг первого биткоин ETF и сообщать их нашим читателям.

Получайте ежедневную оперативную информацию с рынка криптовалют в нашем Telegram-канале

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.