olegas 2 года ago / 589 Views

Первый инвестиционный фонд такого типа появился около 70 лет назад в США, как частная инициатива американского социолога Альфреда Джонса. Он ставил перед собой не задачу сказочно разбогатеть на этом предприятии, а просто хотел заработать деньги на жизнь и занятие любимым делом посредством инвестирования в фондовый рынок.

В качестве пайщиков фонда выступал он сам, а также его друзья и родственники. И его инициатива, в итоге, обернулась полным и безоговорочным успехом! Спустя шесть лет после начала своей инвестиционной деятельности, Джонс опубликовал её результаты. Средняя его доходность составляла порядка 65% годовых, что было значительно выше прибыли крупнейших инвестиционных фондов того времени. Разумеется, такому успешному примеру последовали многие предприниматели, и к 1968 году в соединённых штатах Америки насчитывалось уже 140 фондов такого рода. Так как фактически это был новый тип инвестиционных фондов, SEC (американская комиссия по ценным бумагам) была вынуждена классифицировать их как новую структуру. Структура эта получила название – хедж-фонд (от английского слова hedge – страховка, защита).

- Этап первый. Выбор юрисдикции

- Этап второй. Регистрация

- Этап третий. Договор с управляющей компанией

- Этап четвертый. Договор с банком-кастодианом

- Этап пятый. Наем сотрудников, аренда офиса и заключение договора с брокером

- Этап шестой. Привлечение инвесторов

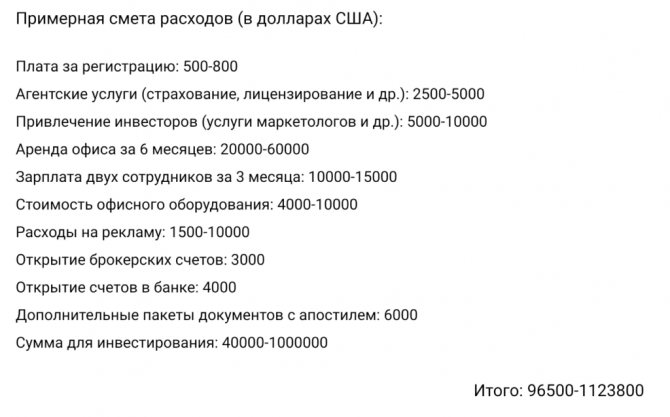

- Примерная смета расходов

Что такое хедж-фонд и как он работает?

Чтобы понять, что такое хедж-фонд, сначала разберемся с определением «хеджирование». Это стратегия, при которой трейдер открывает две разнонаправленные позиции на различных рынках, чтобы компенсировать убытки по одной сделки прибылью по другой.

Классический пример хеджирования: трейдер покупает на фондовом рынке акции Сбербанка, рассчитывая на их рост, и одновременно покупает опцион пут на срочном рынке, страхуясь от падения цены. Далее варианты:

- если акции вырастут, то инвестор получит прибыль от их покупки и потеряет опционную премию;

- если акции упадут, то инвестор закроет длинную позицию на фондовом рынке, зафиксировав убыток, и одновременно реализует опцион, получив прибыль.

Хеджевых стратегий достаточно много. Отличаются они одним: высоким «аппетитом» к риску. Этим хедж-фонды отличаются, например, от ПИФов – последние вкладывают средств в ограниченное число активов, как правило, акции, облигации и недвижимость.

Число используемых трейдерами хедж-фондов инструментов велико:

- производные инструменты (деривативы);

- драгоценные металлы;

- недвижимость всех видов;

- валютные пары рынка форекс;

- грошовые акции;

- мусорные облигации и т.д.

В своей работе хедж-фонды могут применять самые разные нелимитированные стратегии с маржинальным плечом. С одной стороны, это дает возможность получения практически неограниченной прибыли, а с другой, влечет за собой возникновение дополнительных рисков. Поэтому такие фонды предназначены для более опытных инвесторов со значительным капиталом.

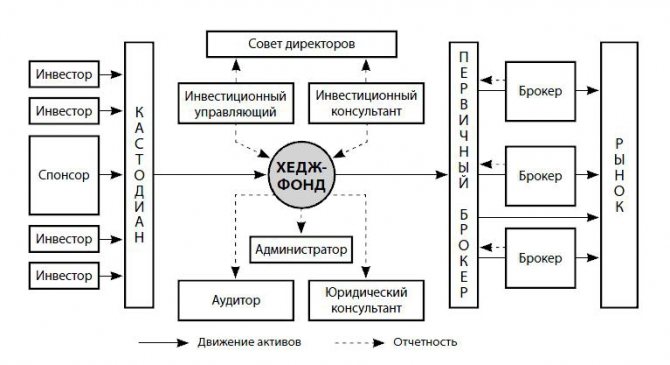

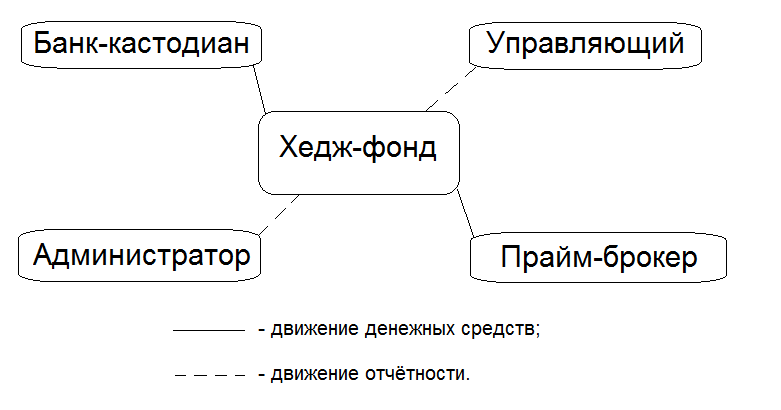

Структура хедж-фондов

Чтобы понять, как работает хедж-фонд, нужно разобраться в его структуре. Типичный фонд обладает следующей инфраструктурой:

- инвесторы – лица, осуществляющие непосредственные вложения в фонд и получающие прибыль за счет его деятельности;

- Совет директоров – осуществляет непосредственное управление фондом, координирует работу управляющих, привлекает управляющих;

- управляющая компания – команда, непосредственно определяющая стратегию инвестирования (аналитики) и осуществляющая получение прибыли (трейдеры);

- администратор – член УК, проводит оценку стоимости чистых активов фонда, управляет рисками, определяет расходы и доходы фонда, ведет бухгалтерию;

- аудитор – проводит внешний контроль деятельности фонда, а именно проверяет правильное ведение отчетности, соответствие нормам, сохранность средств и т.д;

- депозитарий – осуществляет хранение информации об инвесторах и их вкладах;

- банк-кастодиан – обеспечивает клиринг и проведение финансовых сделок, хранит средства фонда, обеспечивает сохранность резервов и т.д.

Как правило, в роли банка-кастодиана привлекается крупный инвестиционный банк, например, Goldman Sachs или Morgan Stanley. Иногда он именуется «первичным брокером», так как именно через него фонд проводит свои сделки с активами.

Естественно, данная структура допускает вариации. Например, часто к инфраструктуре подключаются налоговые и юридические консультанты, международные представительства, в рамках фонда создаются дочерние компании и субфонды, через которые проводятся сделки. Сложная организационная структура – отличительная черта крупных хедж-фондов.

Неподготовленному инвестору бывает сложно за всеми этими нагромождениями разобраться, как в действительности работает фонд, поэтому он может столкнуться с мошенниками или же вложить свои деньги не в ту структуру и в результате получить не ожидаемый финансовый результат.

Классификация

Классифицировать хедж-фонды можно по следующим признакам:

- Методика работы: компании относительной стоимости, макро, глобальные.

- Вид стратегии инвестирования. Повышение/понижение — один из самых популярных вариантов, не нуждающийся в пояснении. Рыночно-нейтральная стратегия — фонд инвестирует в один экономический сектор, получая доход от неэффективности цен на рынке, несмотря на направление их движения в данный момент. Emerging-market — инвестиции в рынки развивающихся государств и др.

- Минимальный лимит средств для вхождения в фонд и размер вознаграждения за управление капиталом.

- Минимальный срок инвестиций: краткосрочные — до 3 месяцев; среднесрочные — от 3 месяцев до 3 лет; долгосрочные — на 3 года и более.

История возникновения хедж-фондов

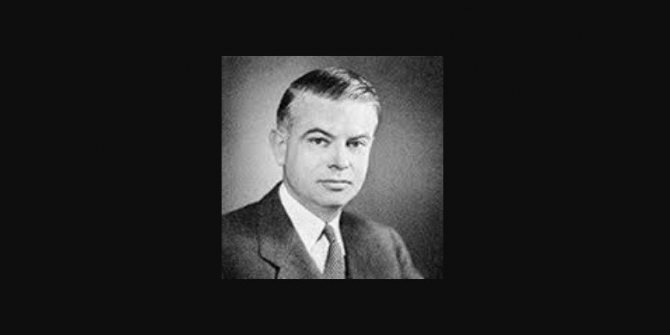

Первый хедж-фонд создал, как ни странно, не инвестор, а социолог Альфред Джонс в 1949 году. Торговля на бирже, а именно, технический анализ был его хобби. Он заметил, что когда одни акции растут, другие обычно падают. При подготовке статьи для журнала Fortune, где Джонс излагал свои наблюдения, ему пришла мысль заработать на этом. Так появился фонд A.W. Jones & Co.

Инвестиционная стратегия Джонса заключалась в том, что он покупал одни акции и одновременно открывал короткие позиции по акциям, которые должны были упасть. Таким образом он мог зарабатывать как на растущем, так и на падающем рынке, и даже на боковых движениях.

Альфред Джонс

С 1960 по 1965 год доходность его фонда составила 325%, что оказалось на 100 процентных пункта выше, чем у управляющих ПИФов, которые использовали только стратегии роста и искали недооцененные акции. В последующие 5 лет фонд заработал еще 670%.

Видя такой успех, в фонд начали активно вкладываться сначала друзья и родственники, а затем и сторонние инвесторы. За свои услуги Джонс брал фиксированную ставку: 20% от прибыли.

Стратегию Джонса стали копировать другие фонды, и уже к 1968 году на территории США появилось более 140 подобных фондов. SEC США отнесла новую категорию инвестиционных товариществ к хедж-фондам (от слова «hedge» – страховка).

Активное развитие новый тип фондов получил в конце 80-х годов, основной «гаванью» хеджей является Британия (в Лондоне зарегистрировано порядка 30% от общего числа фондов), затем идет США, где расположено 25% всех фондов.

Особенности функционирования хедж-фондов

Работа хеджевых фондов характеризуется двумя самыми главными особенностями. Первая – управляющие могут использовать кредитное плечо для проведения спекулятивных сделок. Пенсионные или классические инвестфонды такого права не имеют – это тщательно контролируется регулятором. Хедж-фонды не имеют такого контроля и поэтому могут по факту творить с деньгами клиентов всё, что хотят.

Такой подход позволяет получить прибыль значительно выше рынка, но несет повышенные риски. Так, в 2008 году многие хедж-фонды потерпели колоссальные убытки из-за своих рисковых стратегий и попросту разорились.

Вторая особенность – схема вознаграждения. Управляющий получает оплату в виде фиксированного процента за управление средствами + крупное вознаграждение в случае получения прибыли. Обычно фиксированное вознаграждение составляет 1% от СЧА, а бонус за результат – от 5% до 20% от чистой прибыли.

Пример работы и расчёта вознаграждения

Давайте рассмотрим эпизод деятельности гипотетического хедж-фонда под названием, скажем, Plushkin & Co Fund. В правилах этого фонда прописаны следующие моменты регламентирующие размер вознаграждения управляющего:

- Размер комиссии взимаемой фондом с каждого своего клиента за управление их денежными средствами составляет 2% в год;

- В случае если доходность фонда превысит 10% годовых, управляющий получает бонус за результат в размере 20% от суммарного дохода за год.

Предположим, что этот фонд привлёк 20 инвесторов, каждый из которых внёс минимальную сумму вклада в размере 5000000 долларов. Таким образом, в управлении нашего фонда оказалась сумма в размере 100000000 долларов.

Все эти деньги были размещены на счетах банка-кастодиана и в дальнейшем, по решению управляющего фондом, были инвестированы в фондовый рынок (акции и облигации). А через год прибыль фонда составила 30000000 долларов (или 30% годовых).

По условиям соглашения с инвесторами, так как была превышена пороговая доходность в 10% годовых, управляющий получает бонус в размере 20% от общей суммы дохода. Кроме этого, по тому же соглашению, фонд взимает 2% за управление финансами.

Таким образом, доходы фонда будут поделены следующим образом:

- Фонду отойдёт 22% от 30000000$ (20% бонус + 2% комиссия), это составит сумму в размере (30000000/100)х22=6600000$;

- Клиенты фонда (инвесторы) получат оставшуюся часть прибыли в размере 30000000-6600000=23400000$. Так как в нашем примере вклады всех клиентов были равны, то и прибыль, полученная каждым из них, будет составлять равную долю в размере 23400000/20=1170000 долларов на каждого.

Виды хедж-фондов

МВФ выделяет следующие виды хеджевых фондов:

- относительной стоимости – действуют на определенных рынках по классической схеме хеджирования, подразумевающей открытие сделок противоположной направленности (например, на спотовом и фьючерсном);

- глобальные – работают на рынках всех стран и используют самый широкий спектр активов в своей работе;

- макрофонды – вкладывают в активы и инструменты определенной страны или сообщества стран.

Кроме того, хедж-фонды принято классифицировать по размеру, страновой принадлежности, применяемой стратегии и т.д.

Классификация хеджевых фондов

К оглавлению

МВФ выделяет три основных вида организаций, на которые ориентируется большая часть вкладчиков и управляющих. Классификация состоит из:

- Глобальных фондов. Работают на финансовых площадках в любых странах. В качестве ориентиров используют показатели крупных организаций.

- Макрофондов. Проводят оценку экономики определенной страны, где осуществляется их работа.

- Фондов относительной стоимости. Такие организации применяют традиционные стратегии. Они работают в рамках выбранного рыночного сегмента, беря за основу оценку финансовых показателей организации.

Дополнительно хеджевые фонды классифицируются по таким параметрам как величина, государство, используемая стратегия и так далее.

Прибыльность хеджевых компаний также различается в зависимости от того, в какие бумаги вкладывается фонд, насколько профессионален управляющий, каково экономическое положение на рынке.

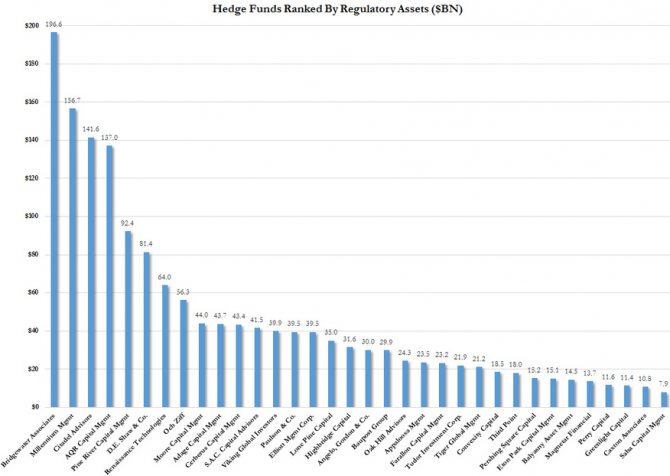

Хедж-фонды в России и в мире

На сегодняшний день в мире существует более 12 тысяч хедж-фондов самого разного размера, под управлением которых находится более 3,5 трлн долларов США. Крупнейшими фондами мира являются AHL, под управлением которой находится 26 млрд долларов, и GLG, которая управляет капиталом в 30 млрд долларов. Штаб-квартиры обоих фондов находятся в Лондоне.

Одним из самых известных (но не самых крупных) является хедж-фонд Quantum под руководством Джорджа Сороса. В 1992 году произошла девальвация британского фунта стерлингов, и на ее падении фонд заработал порядка 1 млрд долларов.

Джордж Сорос

Еще одним известным, на этот раз скандально, является фонд Бернарда Мейдоффа. В 1995 году фонд потерпел крупные убытки и фактически превратился в финансовую пирамиду, которая простояла аж до кризиса 2008 года. В результате после банкротства фонда Мейдофф сел в тюрьму на 150 лет.

Хедж-фонды в России появились в 2008 году, когда были внесены изменения в федеральный закон №156-ФЗ «Об инвестиционных фондах», когда российские хедж-фонды были выделены в отдельную ПИФов.

«Чистых» хедж-фондов в России немного, что связано со сложным порядком регистрации и управлением такой организации. Есть всего несколько управляющих компаний, которые формируют такие фонды: ВТБ Капитал, Газпромбанк Управление Активами, Аврора Капитал Менеджмент, Апрель Инвестиции, Инвест Менеджер Центр и т.д. По состоянию на конец 2020 года таких фондов в России насчитывалось всего 10. Все они являются либо закрытыми, либо интервальными, инвестиции в них доступны только для квалифицированных инвесторов.

Помимо непосредственно хедж-фондов в их классическом понимании, в России существуют их ближайшие аналоги – общие фонды банковского управления (сокращенно ОФБУ). Управляющей компанией такого фонда является сам банк-учредитель. При этом активы и имущество банка и ОФБУ обособлены друг от друга, ими управляют разные команды.

Данная форма организации дает несколько плюсов для инвестора:

- управлением капитала занимаются опытные сотрудники, вышедшие, скорее всего, из банковской среды;

- ОФБУ использует банковскую инфраструктуру для проведения сделок, что снижает накладные расходы;

- авторитет банка позволяет проводить дорогостоящие и особо прибыльные сделки и дает доступ к самым разным инструментам;

- высокая надежность и прозрачность работы – банку невыгодно терять лицо из-за нескольких сомнительных сделок и обмана клиентов.

Схема участия в ОФБУ несколько отличается от привычных процедур. Инвестор не участвует собственным капиталом и не покупает паи. Он обменивает денежные средства на специальный сертификат долевого участия, который не является ценной бумагой, как пай или акция, но дает право на получение части имущества (в процентах).

При погашении сертификата инвестор получает свое вознаграждение. Чем больше имущество фонда, тем выше процент дохода.

Стоит ли игра свеч

В 2008 году Уоррен Баффетт заключил пари на $1 млн с компанией Protégé Partners, управляющей портфелем из 5 хедж-фондов. Её основатель Дж. Террант и глава Т. Сайдес в 2020 году признали поражение и отдали все проигранные деньги на благотворительность. S&P 500 вырос за 10 лет на 80%, а фонды активного управления – на 22%. Правда, стоит заметить, что рынок в это время феноменально рос после кризиса, а хедж-фонды показывают себя лучше индекса на падающем рынке. Если Баффетт доживет до следующего глобального кризиса и заключит новое пари, он с большой вероятностью проиграет.

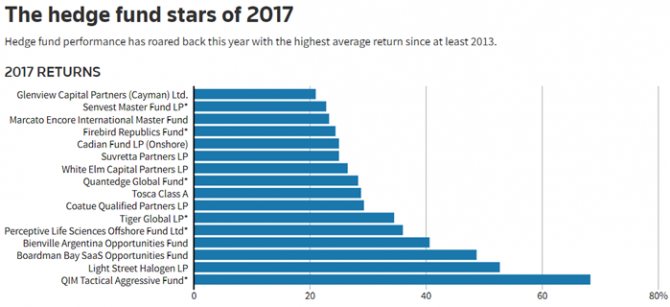

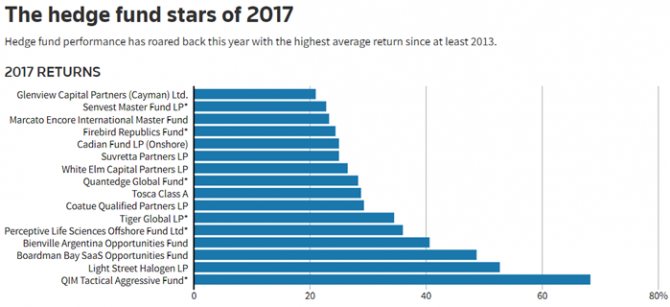

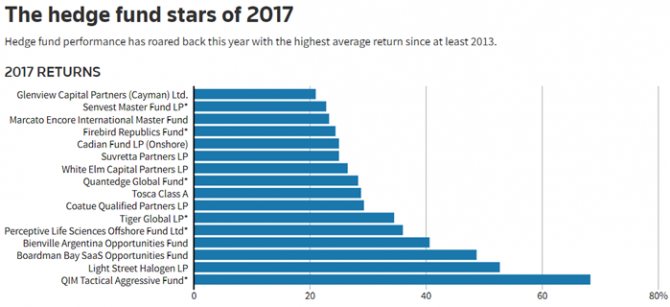

Среди фондов есть звезды по доходности, но они являются скорее исключением:

Само по себе хеджирование не ставит целью извлечение сверхприбылей. Главная задача – защитить цену товара или курс валюты от волатильности. Средняя чистая доходность хедж-фондов за последние 20 лет составила около 4–6% годовых. Для сравнения, ETF могут дать от 6 до 12%. Вспомним также об ограничениях для частных инвесторов, которые существуют в хедж-фондах. Да и плата за управление в ETF существенно ниже. Так, индексные ETF берут в среднем 0,36% за управление, а фонд Vanguard Equity Income – 0,26%. Хедж-фонды обычно взимают около 2% плюс 15–20% от прироста активов.

Рекомендую прочитать также:

Мошенники в сфере обучения финансовой грамотности

Троянское обучение: как сегодня разводят инвесторов

Преимущества хедж-фондов:

- могут зарабатывать не только на растущем, но и на падающем рынке;

- широкий набор инструментов инвестирования: акции, облигации, валюта, фьючерсы, опционы и др.;

- свобода управляющих в выборе стратегии, что потенциально увеличивает доходность;

- способны сглаживать последствия кризисов и рецессий, уменьшая просадку по сравнению с индексом.

Недостатки:

- относительно высокие торговые риски, в том числе связанные с использованием кредитного плеча;

- недоступность для неквалифицированных инвесторов;

- высокий порог входа;

- на стадии растущего рынка в среднем проигрывают индексам в доходности;

- негативный шлейф от резонансных финансовых пирамид;

- войти можно лишь на стадии формирования;

- свою долю допустимо продать только внутри фонда.

Учитывая роль хедж-фондов в глобальном кризисе 2008 года, сегодня они утратили свою прежнюю функцию. Особый резонанс получила история с фондом Мэдоффа, получившего в 2010-м 150 лет тюремного заключения за организацию финансовой пирамиды. Наилучшие результаты приносят «фонды одного управляющего» типа Баффета и Сороса, которые уже находятся в преклонном возрасте. Однако до сих пор не менее 10 000 фондов по всему миру находят своих клиентов. Сегодня истекает время т. н. нерегулируемых фондов: увеличивается степень прозрачности, контроля со стороны регуляторов. Инвестиции в современный хедж-фонд чаще всего проводятся через банковский счет. Неторговые риски при этом снижаются, так как счет принадлежит инвестору и контролируется им.

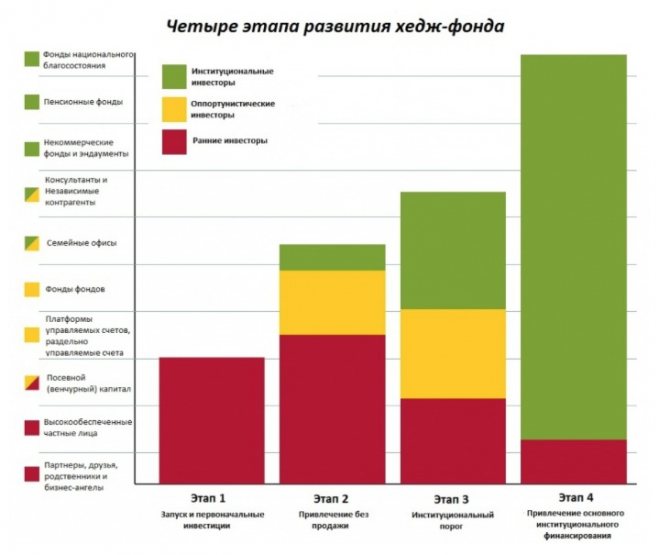

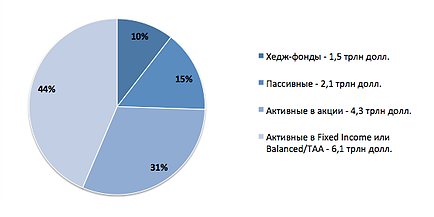

Доля хедж-фондов на глобальном рынке инвестирования составляет около 10%. Отток средств из них – около $100 млрд в год, а удельный вес постепенно сокращается. Внутри фондов доля средств институциональных инвесторов (банки, пенсионные фонды и др.) еще в 2007 году превысила пай частных лиц. Это – рынок крупных игроков, и его консолидация продолжается.

Среди инвесторов бытуют два заблуждения:

- Хедж-фонды призваны избавлять своих участников от рисков. Правда в том, что даже с таким широким набором спекулятивных инструментов нельзя полностью снять инвестиционные риски. Перед хедж-фондами на самом деле и не стоит такой задачи. Цель – оптимизировать соотношение риск–доходность. Другими словами, это не защита от рисков, а управление ими.

- Другая крайность: хедж-фонды несут в себе чрезмерный риск потери капитала. Многие их стратегии действительно используют агрессивные инструменты. Однако это не говорит о безответственности управляющих, нацеленных на получение комиссии независимо от прибыли своих клиентов. Большинство фондов ориентировано не на максимальную доходность, а на защиту средств участников от рыночной волатильности и инфляции. В конце концов, клиент всегда может выбрать консервативный фонд или заказать себе портфель с низким уровнем риска.

В портфеле состоятельного инвестора (от $1 млн) хедж-фонды могут присутствовать с долей до трети активов. Это будет неплохой подушкой безопасности на случай глобального кризиса. Лучше выбирать фонды, предлагаемые крупными банками типа UBS или Barclay. С подбором можно определиться при помощи специализированных сервисов, например, europe-finance.ru, Barclay Hedge, Morning Star (последние 2 – на английском языке) или у вашего брокера. При выборе фонда стоит обращать внимание не только на доходность, но и на длительность его истории, какой банк-гарант стоит за сделками и на репутацию управляющего.

Рекомендую прочитать также:

ВВП по ППС – сколько на самом деле стоит рубль?

Вся правда о росте ВВП в РФ и что такое покупательная способность

Как инвестировать в хедж-фонды?

Инвестиции в хедж-фонды выглядят довольно привлекательными, но доступны они, к сожалению, лишь для ограниченного круга вкладчиков. Пайщиками хедж-фонда могут выступать только квалифицированные (профессиональные) инвесторы.

В России квалифицированный инвестор должен соответствовать любому из следующих требований:

- иметь капитал, вложенный в ценные бумаги, деривативы или представленный деньгами, на сумму не менее 6 млн рублей;

- иметь опыт работы не менее 3 лет в компаниях, которые совершают сделки на фондовом рынке;

- совершить сделок на рынке на 6 млн рублей за последний год, в квартал провести не менее 10 сделок;

- получить профильное высшее образование (например, MBA).

Порог входа в хедж-фонды немаленький. Для России это не менее 3 млн рублей, для фондов США – от 500 тысяч долларов.

Еще одна сложность инвестирования в хедж-фонды: найти момент входа. Большинство фондов являются закрытыми и интервальными. Если фонд закрытый, то стать его участником можно только в момент формирования. Если фонд интервальный, значит, для входа и выхода из него открывается некое временное «окно»: например, можно совершать инвестиции и выводить деньги только с 1 сентября по 1 октября. Это снижает ликвидность паев и ограничивает инвесторов в их возможностях распоряжаться капиталом.

Преимущества и недостатки инвестирования в хедж-фонды

Существенными плюсами вложения денег в хедж-фонды являются:

- потенциально ничем не ограниченная прибыль;

- определенная защищенность капитала – крупные фонды дорожают своей репутацией, поэтому обманывать клиентов не будут;

- долю в хедж-фонде можно передать по наследству или переписать на третье лицо.

Словом, хедж-фонд – это оптимальный способ для инвестирования крупного капитала, когда необходимо одновременно защитить средства и получить сверхдоход. Но подходит этот вариант только для обеспеченных клиентов. Для всех прочих вход в хедж-фонд просто-напросто закрыт. И это не единственный недостаток хедж-фондов, вот еще минусы:

- высокие риски – в кризисные годы многие хедж-фонды вынуждено банкротятся;

- средства приходится вкладывать на долгий срок;

- ограниченная ликвидность капитала – выйти из хеджевых фондов непросто;

- отсутствие должного государственного контроля за фондами;

- отсутствие страховки.

В России структура хедж-фондов еще не так развито, и нередко за фасадом инвестиционной компании скрывается элементная финансовая пирамида. Так что нужно тщательно выбирать фонд для размещения средств.

Как выбрать фонд для вложений?

Инвестиции в хедж-фонды выглядят привлекательными, но инвестору сначала нужно разобраться во всех деталях – понять, как работает фонд, как извлекает прибыль, как управляет рисками. И только потом можно вкладывать средства.

Вот чек-лист для проверки хедж-фонда:

- Уточните, сколько времени работает фонд. Лучше всего будет, если фонд работает уже несколько лет, пережил пару-тройку кризисов и достойно из них вышел.

- Посмотрите, кто основатель. Есть за хедж-фондом стоит крупный банк или коммерческая организация, то это плюс. Но не путайте первичного брокера, кастодиана и управляющую компанию. Фонд может прикрываться громким именем, а сам оказаться пустышкой.

- Узнайте, где зарегистрирован фонд. Большинство хедж-фондов «прописаны» в Лондоне и городах США. Но сейчас многие компании переводят свои фонды в оффшор, чтобы снизить налоги. С одной стороны, это плюс – инвестор получит больше денег, с другой стороны – это риск. Компанию в оффшоре проще ликвидировать без последствий, чем в официальной юрисдикции.

- Посмотрите на инфраструктуру фонда и его партнеров. Как правило, крупные банки и брокеры имеют дело только с профессиональными управляющими.

- Изучите отчетность. Особо обратите внимание на прибыльность структуры. Конечно, доходность в прошлом не гарантирует, что в будущем будут такие же результаты, но этот ориентир лучше, чем отсутствие хоть каких-то критериев. Важно смотреть на доходность не только в «сытые» годы, но и в кризис. Если хедж-фонд потерял меньше, чем его «коллеги» и рынок в целом, то это хороший фонд. Однако следует учесть, что давно образованные структуры, как правило, не находятся в лидерах доходности, так как вынуждены считаться с риском и более тщательно распределяют риски. Пусть лучше фонд работает давно и получает стабильную прибыль, например, по 5-20% в год, чем в один год «делает» +100% к капиталу, а на следующий год теряет 50%.

- Изучите стратегию фонда. Посмотрите, какие активы используются в работе, на территории каких стран работают трейдеры, какие риски проявляются в связи с этим. Например, сейчас не лучшее время вкладываться в фонды, работающие в Южной Америке или в Китае из-за политических рисков.

- Узнайте, кто непосредственно работает с вашими деньгами. А именно – кто является аналитиком, трейдером, управляющим, администратором и т.д. От деятельности именно этих людей и будет зависеть итоговая доходность фонда. Если среди работников фонда находятся сомнительные личности, лучше не иметь с такой структурой никаких дел.

Ну и напоследок. Обязательно изучите договор, прежде чем его подписывать. Стоит особое внимание уделить следующим вещам:

- как определяется вознаграждение управляющего, в том числе в случае, если фонд терпит убытки;

- как можно выйти из фонда;

- как передается доля в фонде по наследству;

- как получить возмещение в случае банкротства или расформирования фонда;

- как решаются спорные вопросы и форс-мажоры.

Если вас всё устраивает – только тогда подписывайте договор и инвестируйте собственные средства в хедж-фонды.

Рекомендации от автора

Что можно порекомендовать будущему создателю хедж фонда?

- Вся процедура подготовки и первые шаги по открытию фонда должны быть максимально продуманы заранее. А именно: юрисдикция, стратегия, ожидаемая доходность и др. Внимательно изучите законодательство страны, в которой вы решили зарегистрировать хедж фонд, систему налогообложения, государственное регулирование инвестиционной деятельности.

- К выбору консалтинговой компании, которая поможет вам оформить необходимые документы, нужно подойти максимально ответственно. Не стоит забывать, что любая компания стремится заработать на вашем незнании или отсутствии опыта. Тем не менее, самостоятельно оформлять все документы будет сложно и долго. Используйте знания и опыт профессионалов, но помните о своих интересах. Определившись со стратегией и другими ключевыми моментами, стоит получить консультацию специалиста компании, далее решить – возможно, какие-то действия вы сможете выполнить самостоятельно, остальные – доверить специалистам.

- При появлении первых инвесторов будьте максимально честными. Не стоит сильно занижать их ожидания, но и обещать золотые горы будет ошибкой. Ориентируйтесь на минимальную доходность в первый год работы фонда. В последующие периоды стройте финансовый план исходя из того, что ваши первоначальные издержки окупятся в первый год. Все ваши прогнозы должны быть подкреплены расчетами – привлекайте для этого специалиста по финансовому планированию.

- Даже если вы решили управлять фондом через стороннюю компанию, не лишним будет иметь сертификат специалиста фондового рынка. Или, как минимум, прослушайте обучающий курс по трейдингу, рынку ценных бумаг. Даже если вы неплохо ориентируетесь в мире инвестиций – любые свежие знания могут быть вам полезны при управлении фондом.