Понятие “голубых фишек”

“Голубые фишки” простыми словами – это ценные бумаги крупных, известных и высоколиквидных компаний, которые имеют большой вес и влияние на экономику страны, составляют ее национальное достояние.

По последней фразе вы, наверное, уже с вероятностью 100 % можете назвать первого претендента на включение в список. И Газпром в нем точно есть. Но не только он. А необычное название такие компании получили как раз из казино, в котором самые ценные фишки имели голубой цвет. Считалось, что лучше иметь мало голубых, чем много красных или зеленых.

На заре развития фондового рынка инвестиции часто сравнивали с азартными играми: купил – продал, выиграл – или проиграл. Сегодня далеко не все инвесторы действуют по этой схеме, а название осталось. По аналогии с казино лучше иметь в портфеле несколько бумаг с хорошей дивидендной историей, ликвидностью и умеренной доходностью, чем кучу рискованных, непредсказуемых и малознакомых компаний.

В основном понятие применяется к акциям. Московская биржа даже рассчитывает соответствующий индекс, о котором еще поговорим. Но крупные и известные компании выпускают не только акции, но и облигации, которые тоже смело можно называть “голубыми фишками”. Иногда применяют термин “бумаги первого эшелона, второго и третьего”.

Стоимость ценной бумаги независимо от статуса компании в любом случае подвержена колебаниям. Но в случае с первым эшелоном она быстрее восстанавливается, больше зависит от развития бизнеса, а не спекуляций и твитов политиков. А в долгосрочной перспективе всегда показывает рост, пусть и не такой сильный, как бумаги некоторых менее крупных компаний.

Есть исключения из моего последнего утверждения. Примеры:

- акции Магнита упали за 5 лет с 11 228 руб. (на 01.12.2015) до 4 865 руб. (на 17.11.2020);

- акции ВТБ упали за 5 лет с 0,073945 руб. до 0,036295 руб.

Поэтому, несмотря на всю привлекательность предприятий-гигантов, которые являются нашим национальным достоянием и помогают сбываться мечтам, вкладывать все сбережения в покупку их акций и облигаций нельзя. Доходность может получиться совсем не та, на какую рассчитывали.

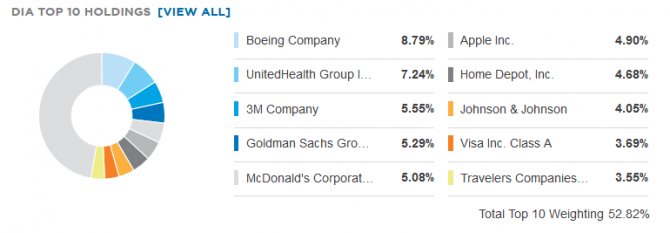

Ликвидные акции крупных компаний можно найти не только на Московской бирже, но и на биржах других стран. Например, к американским “голубым фишкам” относят таких гигантов, как AT&T, Apple Inc., Bank of America, Boeing, Chevron Corporation, Cisco Systems, Johnson & Johnson и другие.

Российские голубые фишки 2020

ПАО “Полюс” (PLZL)

Полюс – крупная золотодобывающая компания. Себестоимость добычи золота Полюса считается одной из самых низких, что позволяет компании стабильно получать высокую прибыль и выплачивать привлекательные дивиденды акционерам.

Подробный разбор компании читайте в статье “Акции золотодобывающих компаний“.

Полюс – одна из немногих компаний, акции которой выросли в кризисный период почти в 3 раза. Это ожидаемого, т.к. золото исторически считается защитным активом. Это привело к тому, что сейчас акции PLZL с технической точки зрения выглядят перекупленными.

По мнению экспертов бумаги Полюса в скором времени протестируют уровень в 16100 руб. и при его пробое могут упасть до 1500-15300 руб., где их можно покупать как для спекуляций, так и для долгосрочных инвестиций. Покупки для краткосрочной торговли следует рассматривать только в случае закрепления выше 17000 руб.

По последнему прогнозу от Ренессанс Капитал от 9 октября 2020г. рейтинг понижен до “держать” с прогнозным курсом 16900 руб.

Яндекс (YNDX)

IT-компания, владеющая самой крупной системой интернет-поиска в России. Занимает четвертое место по посещаемости среди мировых поисковых систем. Также имеет популярность в Казахстане, Беларуси и Турции. Помимо функции поисковика, компания Яндекс разработала большое количество служб и приложений таких, как: Яндекс.Деньги, Яндекс.Маркет, Яндекс.Музыка и другие.

С момента падения в марте акции Яндекса не только отыграли падение, но и выросли на 100%. Однако сейчас по техническому анализу бумаги выглядят перегруженными.

Кроме того, акции в последнее время растут меньше индекса, а по сделке с TCS пока новостей ни с одной ни с другой стороны не поступало. Это может привести к тому, что часть инвесторов начнут фиксировать прибыль, что откинет курс к уровню 4500 руб. В случае появления новостей по сделке возможен рост до 4900-5105 руб.

Сургутнефтегаз (SNGS)

В Тимано-Печерской, Восточно-Сибирской и Западно-Сибирской нефтеносных провинциях работает крупная российская нефтегазовая . 70% ее акций владеют офшорные компании. Это крупный многопрофильный холдинг, включающий сбытовые, газо- и нефтеперерабатывающие, буровые и геолого-разведочные предприятия. В 2020 году Сургутнефтегаз нарастил газопереработку на 23%, нефтепереработку — на 2,3%. На сегодняшний день на счетах и депозитах компании порядка 3,25 трлн. руб., включая вклады в евро и долларах. Она не имеет долговых обязательств. Такой запас прочности повышает котировки акций Сургутнефтегаза.

Анализ акций Сургутнефтегаз.

После выплаты дивидендов обыкновенные акции Сургутнефтегаза начали постепенное снижение, которое усилилось последними новостями о росте запасов нефти.

В отношении привилегированных акций ситуация противоположная – после отсечки они росли и скорректировались только на негативных новостях про нефть.

По графикам видно, что инвесторы предпочитают привилегированные акции компании. По мнению экспертов разница будет восстановлена, но для покупки SNGS стоит подождать позитивных новостей или роста нефти.

Требования к ценным бумагам для попадания в престижный список

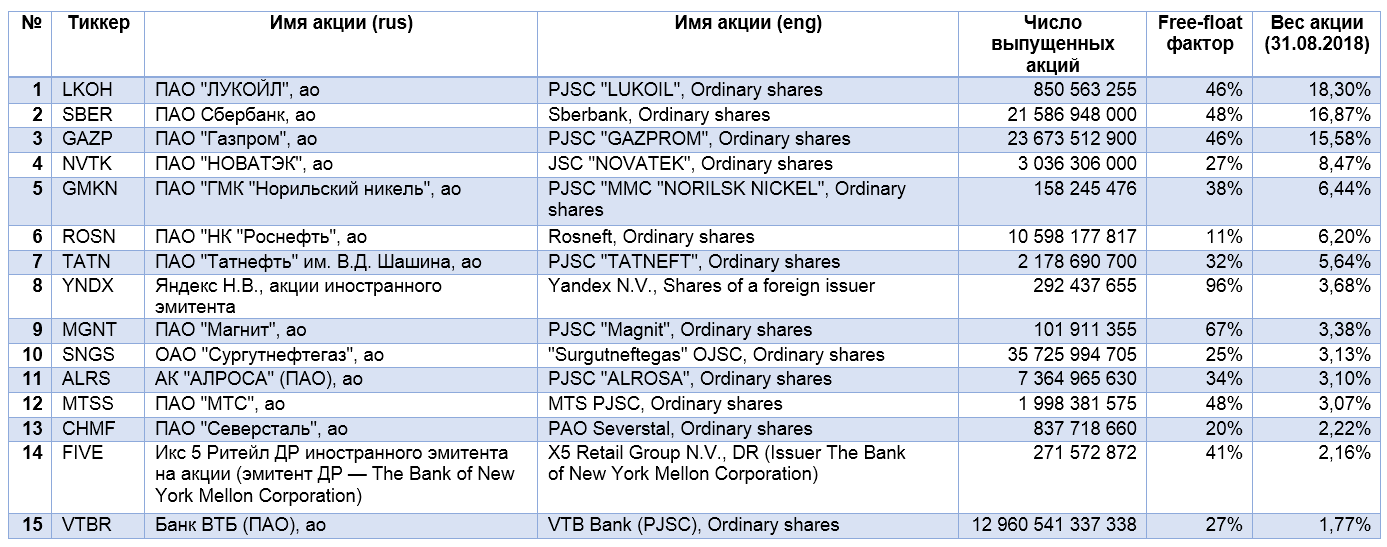

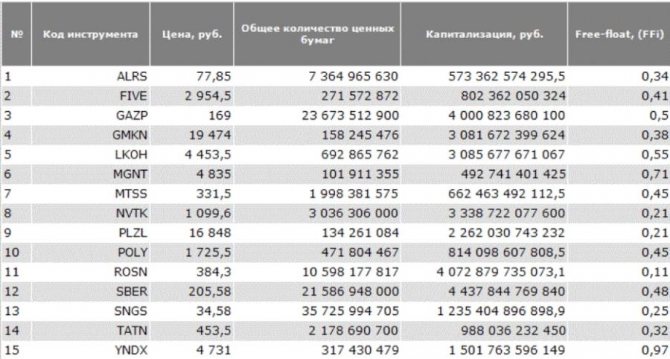

Ни в одном законе вы не найдете критериев, по которым компании попадают в число самых ценных для страны. В методике расчета индекса голубых фишек, разработанной Московской биржей, четко указано, что отбираются 15 акций на основе субъективной оценки Индексного комитета. Бумаги должны попасть в топ-30 по медианному объему торгов за последние 6 месяцев. Далее их ранжируют по средней капитализации с учетом free-float.

Free-Float – это доля ценных бумаг, которые находятся в свободном обращении на бирже, в общем объеме выпуска. Например, у Газпрома показатель равен 50 %, у Магнита – 71 %, а у Роснефти – всего 11 %. Чем выше процент, тем доступнее для частного инвестора являются ценные бумаги компании.

Выделяют следующие критерии отнесения компании к избранным в 15 лучших.

- Высокая капитализация

Капитализация – текущая стоимость эмитента. Рассчитывается как произведение цены акции на объем выпуска. Например, по состоянию на 17.11.2020 капитализация Алросы составляет 636 922 227 682,4 руб. (86,48 * 7 364 965 630). Значение не является постоянной величиной. Меняется вслед за изменением котировок.

- Высокая ликвидность

Ликвидность означает возможность быстро продать акции или облигации и получить деньги. Частному инвестору легко определить этот параметр по цифрам в своем биржевом стакане. Чем они выше, тем ликвиднее ценная бумага. По одним компаниям суммы сделок меняются ежесекундно, глаз не успевает зафиксировать определенное значение, а по другим – цифры не меняются часами, такие компании вряд ли попадут в голубой список.

- Низкая волатильность

Волатильность – изменчивость цены. Чем ниже показатель, тем устойчивее акция или облигация к настроениям трейдеров, колебаниям рынка, кризисам и пр. Инвесторы охотно покупают такие бумаги в свои долгосрочные портфели, потому что считают их безопасными и надежными.

- Низкий спред

Спред – разница между ценой покупки и продажи. Показатель тесно связан с ликвидностью. Чем выше скорость обмена ценных бумаг на деньги, тем меньше спред. У ликвидных компаний он не превышает 1 %. Конкретное значение тоже видно в биржевом стакане.

К критериям можно еще отнести такие параметры, как известность компании, срок нахождения на рынке и значимость для развития экономики страны.

Состав индекса “голубых фишек” на Московской бирже

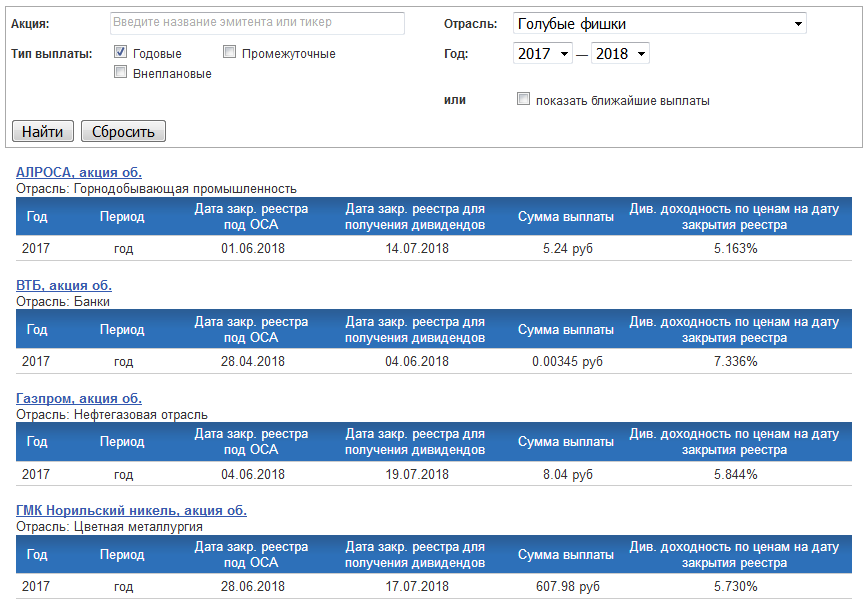

Инвестору не надо самостоятельно искать “голубые фишки”. Московская биржа рассчитывает специальный индекс (тикер MOEXBC), в который на сегодня включены 15 компаний. Рассмотрим их ключевые параметры по состоянию на 17.11.2020:

| Эмитент | Отрасль | Цена акции, руб. | Free-Float, % | Вес, % |

| Алроса | Металлы и добыча | 86,48 | 34 | 1,84 |

| X5 Retail Group | Потребительский сектор | 2 718 | 41 | 2,57 |

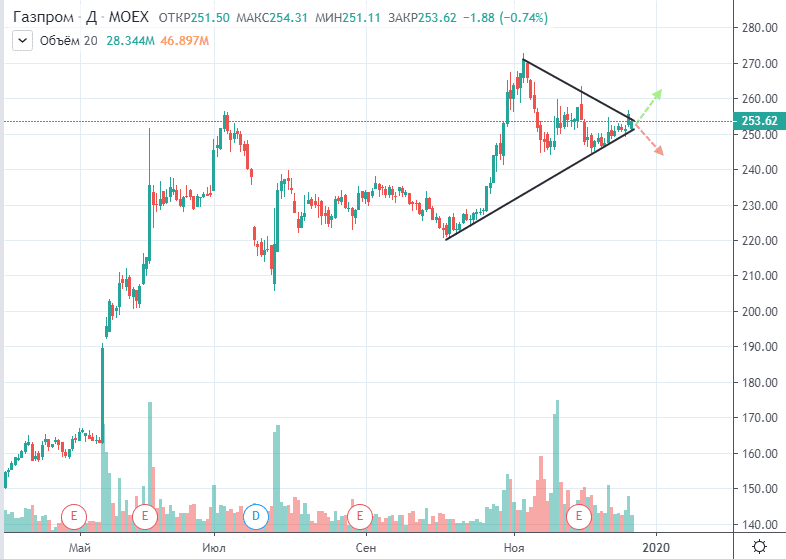

| Газпром | Энергоресурсы | 182,9 | 50 | 15,53 |

| Норильский никель | Металлы и добыча | 20 546 | 38 | 8,86 |

| Лукойл | Энергоресурсы | 4 850 | 55 | 13,26 |

| Магнит | Потребительский сектор | 4 865 | 71 | 2,99 |

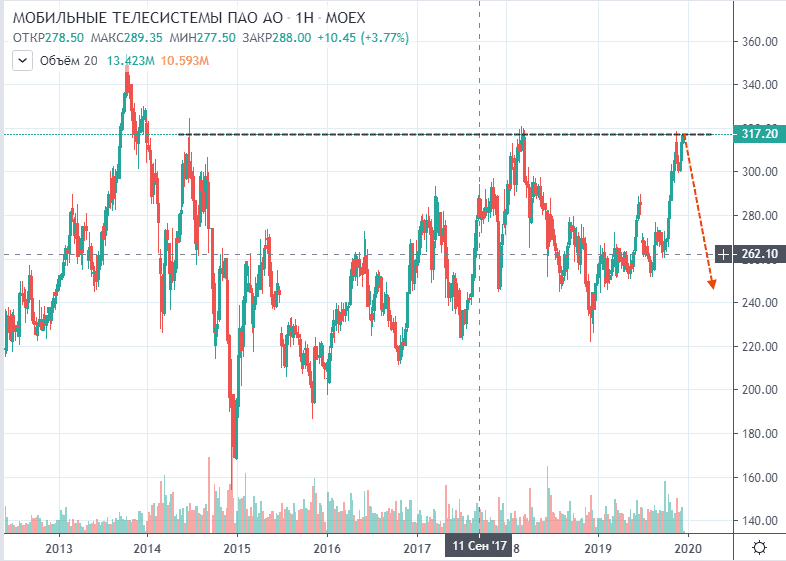

| МТС | Телекомы | 322,6 | 45 | 2,47 |

| Новатэк | Энергоресурсы | 1 251,8 | 21 | 6,79 |

| Полюс | Металлы и добыча | 15 798 | 21 | 3,79 |

| Полиметалл | Металлы и добыча | 1 703 | 45 | 3,07 |

| Роснефть | Энергоресурсы | 439,65 | 11 | 4,36 |

| Сбербанк | Финансы и банки | 246,58 | 48 | 18,3 |

| Сургутнефтегаз | Энергоресурсы | 36,935 | 25 | 2,81 |

| Татнефть | Энергоресурсы | 508 | 32 | 3,01 |

| Яндекс | Информационные технологии | 4 682,4 | 97 | 10,34 |

Отраслевая структура индекса:

- энергоресурсы – 44 %;

- финансы – 17,9 %;

- металлы и добыча – 17,6 %;

- информационные технологии – 11,8 %;

- потребительский сектор – 6,1 %.

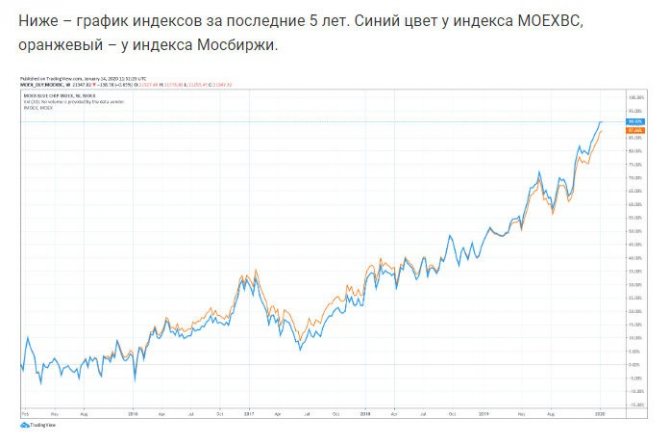

Как видите, наибольшую долю в индексе занимают акции компаний, добывающих нефть и газ. Доходность за 2020 г. составила 15,5 %, за 2019 г. – 31,8 %, за 9 месяцев 2020 г. – минус 9 %. Дивидендная доходность: за 2020 г. – 5,9 %, за 2020 г. – 6,4 % и за 9 месяцев 2020 г. – 5,9 %.

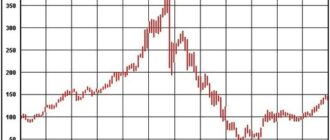

Динамика изменения индекса за последние 20 лет:

Как инвестировать в “голубые фишки” и сколько для этого надо денег

В предыдущем разделе я показала основные показатели индекса и динамику его изменения за несколько лет. На основе анализа этих данных инвестор может ответить на вопрос, стоит ли ему инвестировать в “голубые фишки”. Как я рассуждаю на эту тему:

- Почти половина компаний, которые входят в индекс, относится к сектору энергоресурсов (нефть и газ). Если я просто куплю все 15 акций, то нарушу принцип диверсификации своего портфеля. В нем слишком большая доля будет выделена на одну отрасль. 2020 год показал, что сектор энергоресурсов может сильно страдать от влияния внешних факторов. И пока неизвестно, как быстро восстановятся прежние котировки.

- Для долгосрочного портфеля не столько важны показатели доходности за 3 года. Намного ценнее значения за 10, 15 или 20 лет. Например, за 20 лет индекс вырос с 907,38 до 20 212,97 пунктов, т. е. на 2 127,6 %. Доходность впечатляет.

- Пассивному инвестору важен еще один показатель – дивидендная доходность. По акциям “голубых фишек” она держится на среднем уровне в районе 6 %. Есть акции с более внушительными цифрами, но для их отбора недостаточно просто отсортировать по максимальному значению дивидендов за последний год, а необходимо провести полноценный анализ компании и показателей ее деятельности. Не у всех инвесторов есть время, знания и желание этим заниматься.

Дивидендные акции российских компаний: критерии выбора и ТОП-20 лучших ценных бумаг в 2020 году

Для себя я сделаю следующий вывод: не стоит скупать весь индекс целиком, достаточно отобрать компании с хорошими показателями деятельности и дивидендной историей. Еще одна из причин отказа от всех 15 компаний в портфеле – это слишком большая доля нефтегазовой отрасли. Мне это не нравится, я не готова терпеть просадку своего портфеля на протяжении нескольких лет. Такой аргумент не имеет значения для тех, у кого в запасе 30–40 лет, но для меня он важен.

Если вы приняли решение купить акции “голубых фишек” в свой портфель (все 15 или только часть индекса), то следующий вопрос – как это сделать. Алгоритм действий следующий:

- Открыть счет у брокера, который является посредником между вами и фондовой биржей. Процедура не сложнее оформления депозита в банке. По времени занимает не более 5 минут, из документов нужен только паспорт (иногда ИНН и СНИЛС). Брокером могут быть банки, управляющие компании, брокерские организации. Обязательное условие – наличие лицензии Центробанка.

- Как только на электронную почту будут получены документы о регистрации вас на бирже и в депозитарии, можно заводить деньги на счет.

- Если вы решили просто купить весь список из 15 компаний, то в торговом терминале выбираете поочередно каждую, задаете цену покупки и количество лотов. Потребуется около 74 000 руб. Не забываем, что в лоте может быть не 1, а 10 и 100 акций. Например, 1 лот Сургутнефтегаза включает 100 бумаг, а Сбербанка – 10.

- Если весь индекс целиком вас не интересует, то придется потратить время на анализ компании и выбрать ту, что достойна занять место в вашем инвестиционном портфеле.

Акции можно покупать не только на простой брокерский счет, но и на ИИС. В этом случае приятным бонусом к дивидендам и росту котировок будет ежегодный возврат подоходного налога с инвестируемой суммы или освобождение от уплаты налога на полученную прибыль.

Голубые фишки ММВБ

Новатэк

ПАО «Новатэк» – крупнейший российский производитель природного газа, на долю которого приходится 11% всего отечественного рынка. Компания работает в Западной Сибири и Ямало-Ненецком автономном округе. Проводит геологоразведку, добывает, перерабатывает и продает жидкие углеводороды. Показатель доходности EBITDA в прошлом 2019 году Новатэка составил 461 млрд. руб., а чистая выручка — 863 млрд. руб. Главным акционером компании является Леонид Михельсон, владеющий 24,8% акций. 10% акций компании принадлежат Газпрому, 19,4% – французской корпорации Total, 23,5% – бизнесмену Геннадию Тимченко.

Больше информации о деятельности данной компании ищите в статье “Акции газодобывающих компаний“.

Анализ акций Новатэк.

После дивидендной отсечки акции NVTK просели в цене до 1075 руб., но уже начали восстановление к уровню на 111 руб. Отчасти этому способствует позитивный фон вокруг компании. Недавно Новатэк отчитался о привлечении 1,5 млрд. евро до 24.09.2025г. под финансирование своих проектов, но по большей части на “Арктик СПГ-2”.

“Масло в огонь”, разжигающий интерес инвесторов подлил представитель компании Назаров, упомянув, что компания планирует рассмотреть повышение дивидендов и скорректировать дивидендную политику по итогам 2020г.

По прогнозам аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Новатэк составляет 1648 руб. за акцию.

Рекомендую к прочтению: Акции нефтяных компаний

Акции голубых фишек: Лукойл

ПАО «Нефтяная компания Лукойл» – крупнейшая российская нефтегазовая компания, занимающая на рынке 2-ю позицию после «Газпрома». На ее долю приходится 1% всех добываемых в мире углеводородов и 2% нефти. Нефтяные скважины Лукойла, нефтеперерабатывающие и газоперерабатывающие заводы располагаются не только на территории России, но и в Африке, Америке, Европе, Центральной Азии и на Ближнем Востоке. В 2020 году компания добыла 123 млн. тонн нефти — 12% от всего объема отечественного сегмента. Свою продукцию Лукойл реализует через собственные 5044 АЗС, которые располагаются в 19 странах по всему миру.

Анализ акции Лукойл.

Лукойл находится вблизи уровня поддержки около 4400 руб. и достаточно сильно отклоняется от средних значений. Поэтому многие инвесторы сейчас находятся в ожидании предпосылок на покупку. Однако они не торопятся входить в позицию, поскольку пробитие уровня поддержки вниз может открыть путь к минимумам конца марта-середины апреля 2020г.

Повышение цен на нефть позитивно отражается на курсе, поэтому дальнейшее серьезное снижение возможно на фоне плохих новостей, например, введения санкций в отношении России.

По последним прогнозам аналитиков Sberbank Investment Research и Ренессанс Капитал от октября 2020г. прогнозная цена акций Лукойл составляет 5300-5703,50 руб. за акцию.

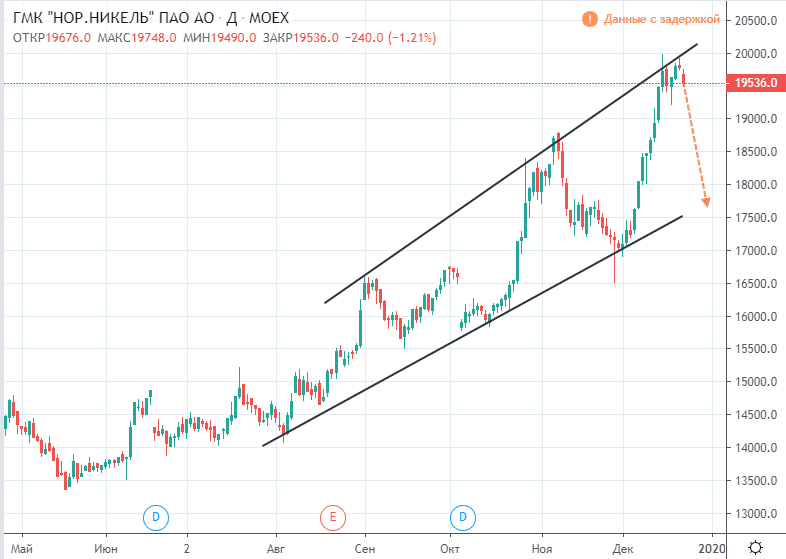

Норильский Никель (GMKN)

Компания, занимающаяся горной добычей и металлургией. Норникель занимает первое место в мире по производству палладия, что составляет 40% от общего объема, а также по производству никеля – 12%. Численность сотрудников организации превышает количество 84 000 тысяч человек.

После кризисного марта акции восстановились буквально за 2 мес. Но после аварии с разливом нефтепродуктов, ущерб от которой был оценен в 148 млрд. руб. курс GMKN резко просел и сейчас акции Норникеля, подобно акциям Газпрома, находятся под давлением до разрешения ситуации с оценкой ущерба.

Прогнозы экспертов достаточно оптимистичны. Так, по мнению аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Норильского Никеля составляет 24814 руб./шт.

Плюсы и минусы

Рассмотрим преимущества и недостатки покупки акций и облигаций “голубых фишек”.

Плюсы:

- котировки ценных бумаг компаний из топ-15 зависят в большей степени от развития бизнеса, чем от действий спекулянтов, и в долгосрочной перспективе растут;

- вероятность банкротства компаний минимальна, в трудной ситуации на помощь придет государство, потому что деятельность гигантов рынка существенно влияет на экономику страны;

- высокая ликвидность позволяет инвесторам в любое время купить и продать нужное количество акций и облигаций;

- крупные компании охотно делятся с бюджетом и частными инвесторами частью прибыли в виде дивидендов, поэтому являются отличным инструментом для создания пассивного дохода.

Минусы:

- котировки растут медленно, для инвесторов-спекулянтов такие ценные бумаги могут оказаться не самым эффективным инструментом в попытке заработать миллионы за короткое время;

- при всей своей надежности этот инструмент нельзя рассматривать для консервативных портфелей, потому что инвестиции в акции – всегда риск, особенно на коротком отрезке времени.

Стоит ли приобретать акции голубых фишек

В первую очередь нужно определиться с собственной мотивацией приобретения акций, для какой цели это делается. Именно голубые фишки нужно покупать с пониманием того, что доход по ним будет идти стабильно, но достаточно медленно, что может не подходить некоторым трейдерам. Если преследуется цель купить – дождаться скачка – продать, то лучше рассмотреть другие варианты (недооцененные акции и акции роста).

Рентабельность голубых фишек, по сути, подкреплена только статистикой, которую выдают корпорации, входящие в эту категорию. Тем не менее, эти данные демонстрируют твердую стабильность, поэтому новичкам фондового рынка рекомендуют выбирать именно их.

В целом, российский финансовый рынок можно назвать нестабильным, поэтому списки голубых фишек проверяются каждый квартал. Нижние его позиции могут меняться, но десять лидеров крепко держатся на своих позициях.

Акции голубых фишек рационально приобретать на долгосрочную перспективу, а инвесторам рекомендуется систематически сравнивать свой портфель со списками лидирующих компаний и контролировать тем самым состояние своих активов.