Здравствуйте, друзья форекс трейдеры!

Сегодня мы поговорим об одном из старейших классических индикаторов, индексе относительной силы (relative strength index или сокращенно RSI). Этот индикатор включают во все торговые платформы, его применяют в тысячах торговых систем на любых рынках. Каждый трейдер знает этот индикатор, но тем не менее, не все умеют применять его правильно. Именно поэтому в этой статье я постараюсь выложить все особенности применения этого замечательного индикатора, а также поделюсь расширенной версией.

Индикатор RSI секреты применения на Forex

История создания

Индикатор был разработан Уэллсом Уайлдером (J. Welles Wilder) и опубликован в журнале Commodities в июне 1978 года. Позже, Уайлдер написал книгу «Новые концепции в торговых системах», где детально изложил суть relative strength index. После публикации книги, осциллятор RSI стал очень популярным среди трейдеров и помогал многим пользователям оценивать силу рынка.

Уэллс Уайлдер – биржевой трейдер, один из ведущих специалистов технического анализа и разработчик множества торговых систем и индикаторов. По образованию Уайлдер инженер, успел поработать и по специальности, и на рынке недвижимости, но по-настоящему увлекся торговлей фьючерсами. Многие годы Уайлдер занимался исследованиями технического анализа, результатами которых стало несколько книг («Новые концепции в техническом трейдинге» (New Concepts in Technical Trading, 1978 г.), «Рыночная теория Адама» (The Adam Theory of the Markets, 1987 г.) и «Феномен Дельты» (The Delta Phenomenon, 1991 г.)).

В начале 80-х гг. Уэллс основал «Международное общество Дельта» (Delta Society International). Целью общества было исследование финансовых рынков. Входящая в это общество его собственная компания Trend Research Ltd разрабатывает программное обеспечение для торговли.

Уайлдер автор таких известных индикаторов, как Средний истинный диапазон (Average True Range), Индекс относительной силы (Relative Strength Index), Индикатор направленного движения (Directional Movement Indicator) и параболическая система (Parabolic Stop and Reverse).

Сейчас Дж. Уэллс Уайлдер-младший, возможно, самый известный из ныне живущих рыночных гуру. Трейдер на пенсии живет на красивом Южном Острове в Новой Зеландии. Опыт прожитых лет отразил в своей последней книге «Мудрость веков в приобретении богатства».

Он говорит, что если бы знал в юности то, что написано в этой книге, то был бы намного богаче, чем сейчас. Его индикаторы считаются базовыми для многих программ технического анализа и включены практически во все современные торговые терминалы.

Дж. Уэллс Уайлдер-младший остается активным трейдером и консультантом по техническим торговым системам и методам, автором многих статей, выступает на радио и телевидении.

И напоследок пара интересных цитат этого замечательного трейдера:

“Не можешь справиться с эмоциями – уходи из трейдинга.”

“Некоторые трейдеры рождаются недисциплинированными. Жизнь научит. Будет больно.”

Общее описание индикатора

Индикатор RSI является осциллятором, а значит он колеблется в некой зоне, ограниченной максимальным и минимальным значением. Индекс Относительной Силы откладывают на шкале от 0 до 100. Лучше всего он работает, достигая областей экстремумов. Критерием оценки служат две линии, проведенные на уровне 30 и 70. Считается, что выше 70 находится зона перекупленности, а ниже 30 — перепроданности. Поэтому, когда значение Индекса Относительной Силы достигает и поднимается выше 70, возникает угроза спада цен; движение ниже 30 воспринимается как предупреждение о близком подъеме. Некоторые аналитики советуют принимать в качестве границ уровни 30 и 70 только при боковых трендах, а 20 и 80 — при ярко выраженных бычьем и медвежьем.

Разумеется, превышение уровней 30 и 70 еще не говорит о том, что нужно немедленно начинать заключение сделок. Ведь рынок может находиться в состоянии перекупленности и перепроданности еще долгое время, а осциллятор, предупреждая об изменении тренда заранее, не поясняет, когда именно это может произойти.

Вводя RSI, У. Уайлдер рекомендовал использовать его 14-дневный вариант. В дальнейшем распространение получили также 9 и 25 дневные RSI. Часто в качестве периода берут 5, 7, 9, 14, 21 или 25. Большинство программ предлагают одно из этих чисел в качестве значения по умолчанию.

Дневной RSI будет основан на ценовых данных, покрывающих последние 9 или 14 дней. Недельный график будет включать прошлые 9 или 14 недель. Минутный, естественно, 9 и 14 минут.

Число единичных периодов при расчете RSI можно варьировать, поэтому рекомендую поэкспериментировать с ними, чтобы выбрать наиболее подходящий вариант. Чем короче период расчета RSI, тем чувствительнее индикатор к текущим изменениям цены.

Как подобрать оптимальный период? Дело в том, что для разных таймфреймов одной и той же валютной пары он будет разным, поэтому не получится использовать однажды удачно подобранный период индикатора на всех временных масштабах нужной Вам пары. Как правило, чем меньше таймфрейм, тем длиннее должен быть период и наоборот. Подобрать оптимальный период индикатора RSI не сложно — нужно последовательно перебирать периоды и смотреть на зоны перекупленности и перепроданности. Как только основные ярко выраженные (разворотные, ключевые) максимумы и минимумы на ценовом графике начнут отражаться индикатором в зонах перекупленности и перепроданности, а остальные окажутся при этом (хотя бы большинство из них) вне этих зон, считайте, что оптимальный период найден.

Как обычно, чем меньший период мы будем использовать, тем более чувствительной будет кривая и тем большее количество сигналов мы получим. Чем более короткий период выбирается, тем ближе к крайним значениям шкалы находятся показатели индекса RSI соответствующие «перекупленному» или «перепроданному» состоянию рынка. Чем больше количество дней в периоде при расчете индекса, тем более сглаженными будут его показатели.

Более подробно ознакомиться с нюансами настройки осцилляторов можно тут.

Область применения

В бинарных опционах и на форекс этот осциллятор может дать следующую информацию.

- Сигнализирует о достижении максимума и минимума цены.

- Указывает направление ценового показателя и самого индикатора.

- С его помощью можно отследить рост или падение стоимости актива.

Одним из классических примеров использования Стохастика РСИ можно назвать следующую ситуацию. В период нескольких тамфреймов актив растет в цене (или стремительно дешевеет), однако потом движение цены замедляется. В этот момент осциллятор дает сигнал о замедлении, что может свидетельствовать о скором изменении тенденции. Эта точка на графике получила название импульса или моментума.

Формула расчета

Так как компьютер делает за вас все вычисления, нет необходимости запоминать формулу. И тем не менее, ее знание поможет вам лучше понять суть работы индикатора, а это – ключ к его правильному использованию и интерпретации подаваемых им сигналов.

Уайлдер утверждает, что существуют две основные проблемы построения кривой темпа движения цен (на основе разницы цен). Первая обусловлена хаотичностью движения кривой темпа в связи с частыми резкими перепадами между значениями цен в рассматриваемый период. Резкое повышение или снижение цен, произошедшее десять дней назад (в случае десятидневного индикатора темпа), сегодня может вызвать крутой поворот кривой – даже если текущие цены сохраняют относительное спокойствие. Поэтому для того, чтобы снизить до минимума подобные искажения, кривую темпа необходимо сглаживать. Вторая проблема связана с необходимостью постоянных границ полосы осциллятора для целей сравнительного анализа. Формула индекса RSI позволяет решить обе эти проблемы: она не только сглаживает кривую, но также предусматривает постоянную вертикальную шкалу от 0 до 100. Необходимо отметить, что термин “относительная сила” употребляется Уайлдером в какой-то степени ошибочно и часто вводит в заблуждение тех, кто знаком с этим понятием по анализу фондового рынка. “Относительная сила” традиционно понимается как кривая соотношения двух различных объектов. Что касается индекса относительной силы Уайлдера, то он не измеряет “относительную силу” различных объектов, и потому смысл, которым автор наделяет этот термин, не совсем точен. Тем не менее, индекс RSI решает проблему хаотичности движения кривой осциллятора и позволяет установить постоянные верхнюю и нижнюю границы колебаний.

Для расчета RSI используются положительные (U) и отрицательные (D) ценовые изменения. День называется «восходящим», если цена закрытия сегодня выше, чем вчера.

День называется «нисходящим», если цена закрытия сегодня ниже, чем вчера.

Если цены закрытия сегодня и вчера равны, то U и D равны 0. После значения U и D сглаживаются экспоненциальной скользящей средней c периодом N рассчитывается сначала «относительная сила» (Relative Strength, RS):

На основе RS рассчитывается и сам RSI:

Легко убедиться, что:

Во многих источниках указывается не экспоненциальная скользящая средняя (EMA), а простая (SMA).

При расчете RS необходимо учитывать ситуацию, когда знаменатель оказывается равным нулю. Подобное возможно при использовании простой скользящей средней (SМА), когда за весь период усреднения цена шла только вверх и, соответственно, все значения D=0. В этом случае необходимо принимать RSI=100.

Конечно же, цена для расчета индикатора может браться любая. Для терминала МТ4 это цена закрытия, открытия, максимумы или минимумы, средняя, типичная и взвешенная цена. Также есть возможность построить RSI на данных другого индикатора.

Определяем динамику тренда

По мнению разработчика индикатора Дж. Уэллес Уайлдера при расчете скорости движения цены нужно решить две основные проблемы:

- хаотичность рынка. Под данным термином имеется в виду, что даже давние спекулятивные и фундаментальные движения цены могут вызвать разворот Relative Strength Index, даже если рынок внешне спокоен. Предполагается, что дополнительное сглаживание итогового значения максимально убирает «шум».

- критерии оценки. Необходимо четко определить факторы, по которым индикатор будет фиксировать переход рыночных фаз. Опыт показал, что лучше всего оценивать с помощью цифровой шкалы, на которую нанесены ключевые уровни;

Для повышения качества анализа Уайлдер предложил определять положительные и отрицательные ценовые изменения в сравнении с прошлыми периодами. Далее RSI индикатор приводится к диапазону 0-100 для удобства визуального анализа.

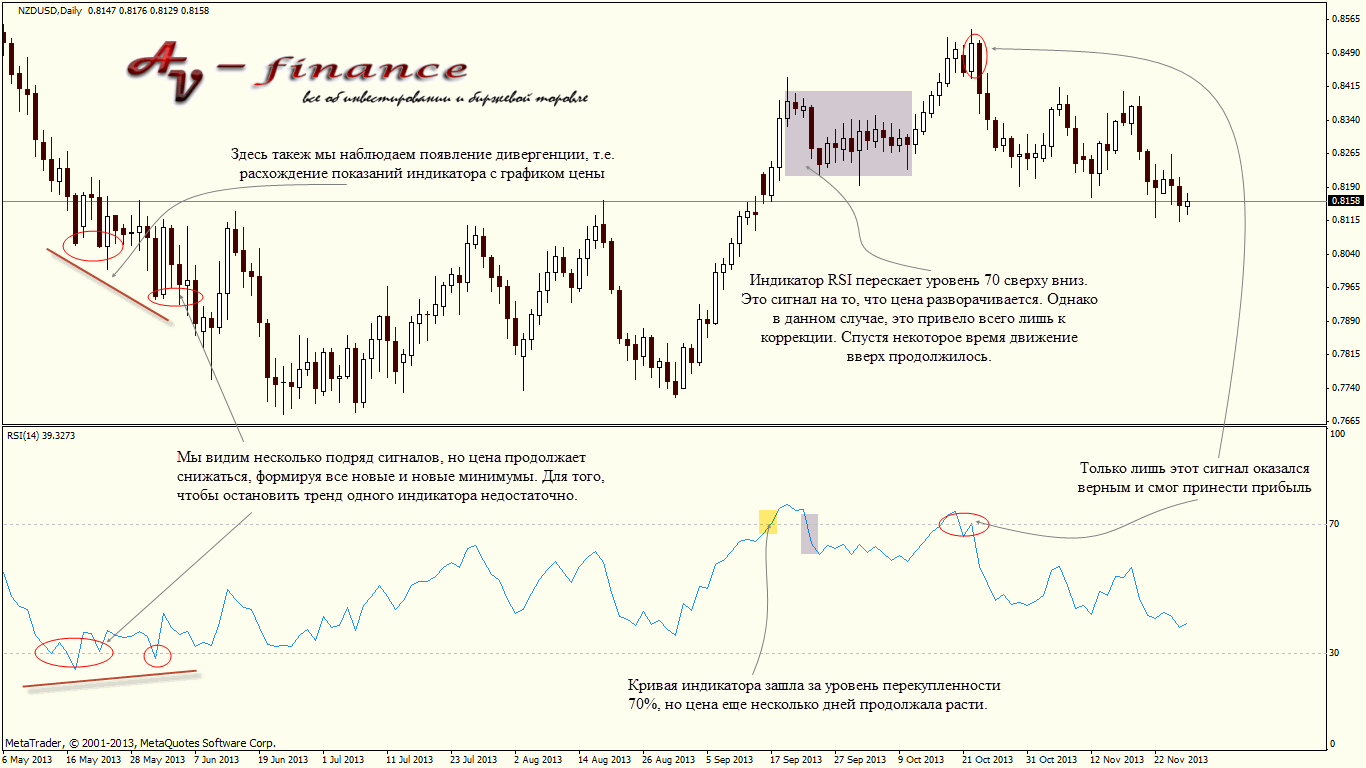

Уровни перекупленности и перепроданности

Значения индекса RSI наносят в пределах вертикальных координат от 0 до 100. Когда показатель выше 70 или ниже 30, индекс регистрирует состояние перекупленности или перепроданности соответственно. На графике осциллятора откладываются две горизонтальные линии, соответствующие значениям 70 и 30. Эти линии часто используются для получения сигналов к покупке и продаже. Как уже говорилось, значение осциллятора ниже 30 свидетельствует о перепроданности рынка.

Допустим, трейдер считает, что падение цен вот-вот достигнет предела, и ждет появления возможности для открытия длинной позиции. Он видит, что кривая осциллятора опускается ниже 30, оказываясь в области перепроданности, и надеется, что в динамике осциллятора в этой области возникнет некоторое расхождение или образуется двойное основание. Когда кривая пересекает границу вновь – на этот раз поднимаясь -многие трейдеры расценивают это как подтверждение того, что тенденция осциллятора повернула вверх. И наоборот, повторное пересечение линии 70 при падении кривой из области перекупленности часто расценивается как сигнал занять короткую позицию. Разумеется, превышение уровней 30 и 70 еще не говорит о том, что нужно немедленно начинать заключение сделок. Ведь рынок может находиться в состоянии перекупленности и перепроданности еще долгое время, а осциллятор, предупреждая об изменении тренда заранее, не поясняет, когда именно это может произойти. Следует всегда внимательно наблюдать за пересечением линии 70 и 30. Во время сильного тренда вверх нет ничего необычного в том, что осциллятор RSI поднимается выше 70 и остается там довольно долгое время. Это обычно является сигналом сильного тренда вверх. В таких случаях, вероятно, лучше всего игнорировать осциллятор на некоторое время, пока он остается выше 70. Пересечение ниже 70, особенно если оно происходит после долгого времени, часто дает хороший сигнал об изменении тренда. Многие трейдеры считают пересечение ниже линии 70 в качестве сигнала продажи, а пересечение выше линии 30 сигналом покупки.

Не обязательно использовать в качестве уровней именно 70 и 30. Поэкспериментируйте с уровнями. Для бычьего рынка лучше подойдут 40 и 80, а для медвежьего 20 и 60. Для уменьшения общего количества сигналов и увеличения их качества можно использовать уровни 20 и 80. Я рекомендую использовать правило 5 процентов: проведите линию так, чтобы RSI оставался за ней 5 процентов всего времени за последние месяца три, например, если Вы торгуете на дневных графиках. Корректируйте справочную линию по необходимости.

На очень спокойном рынке с низкой изменчивостью вы можете заметить, что колебания линии RSI остаются между 70 и 30. Вы можете захотеть попытаться повысить амплитуду колебания RSI путем укорачивания временного периода. Пробуйте подобрать более низкий период, например 7 или 5. Обратный случай включает ситуацию, где линия RSI слишком изменчива. Частые переходы выше 70 и ниже 30 становятся менее значительными, трудно определиться между действительными сигналами и рыночным шумом. В таком случае необходимо уменьшить амплитуду линии RSI путем увеличения периода, например, до 21. Это упразднит многие незначительные движения и поможет определить те, которые имеют ценность.

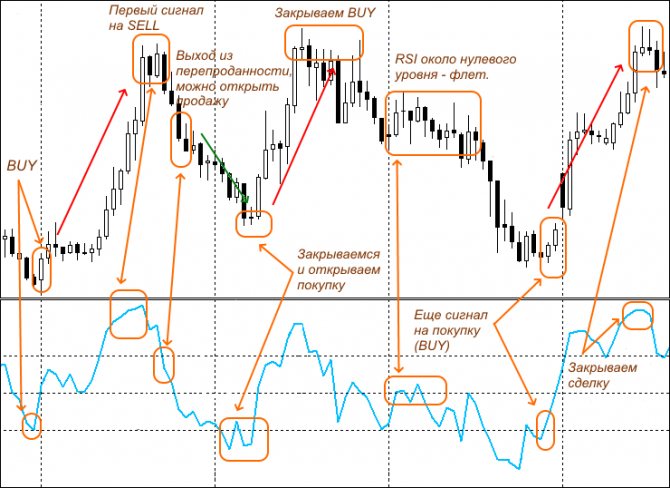

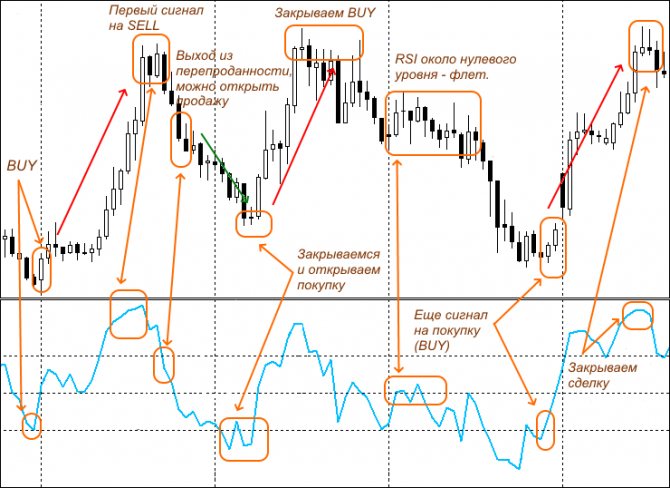

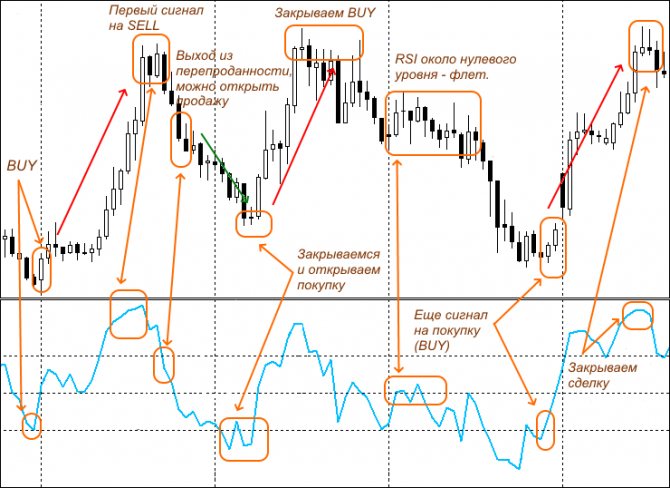

Сигнал на покупку — при выходе RSI из зоны перепроданности, на продажу — при выходе RSI из зоны перекупленности. Такие сигналы берутся только в сторону основного тренда. Сигналы против тренда игнорируются! Лучше сочетать эти сигналы с сигналами от других индикаторов или с техническим анализом. Сигнал на выход из позиции — при достижении зон перекупленности или перепроданности. Например, при достижении RSI зоны перекупленности закрываем позиции на покупку или подтягиваем поближе стопы.

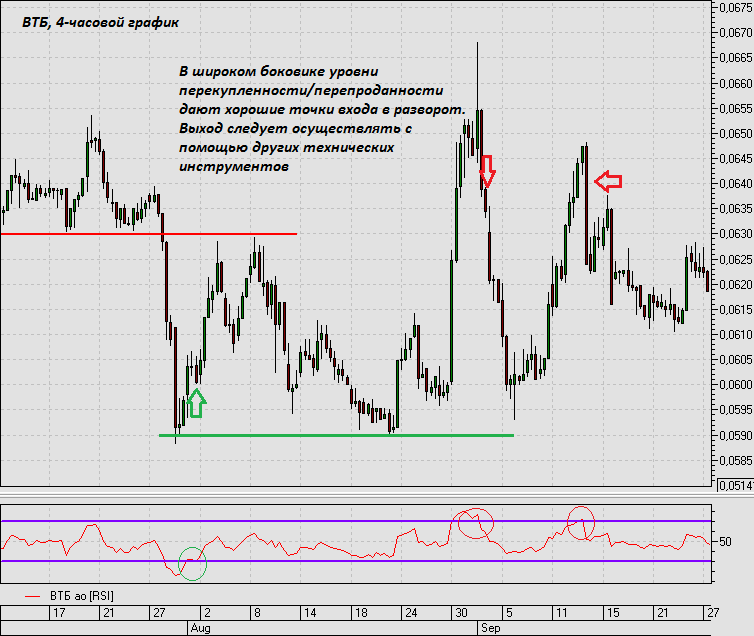

Чаще всего, индикатор RSI используют в своей работе скальперы в периоды, когда на рынке стоит узкий флет. Обратите внимание на рисунок с примерами точек входа по индикатору RSI: курс евро/доллара вошел в зону перекупленности – 70, пересек ее сверху вниз и мы входим на продажу, и, как только цена вошла в зону перепроданности – 30, мы входим на покупки. Данная тактика очень эффективна во флете, когда позиционные трейдеры ждут ясности на рынке Форекс, то скальперы с помощью индикатора RSI просто напихивают свои карманы деньгами вот такими точными короткими сделками.

Уровни 40/80 и 20/60

Как я уже говорил выше, при восходящем тренде целесообразно использовать уровни 40 и 80. При этом мы производим только покупки, когда уровень индикатора опускается к уровню 40.

При нисходящем тренде целесообразно использовать уровни 20 и 60. При этом мы рассматриваем сделки только на продажу, когда уровень индикатора поднимается к уровню 60.

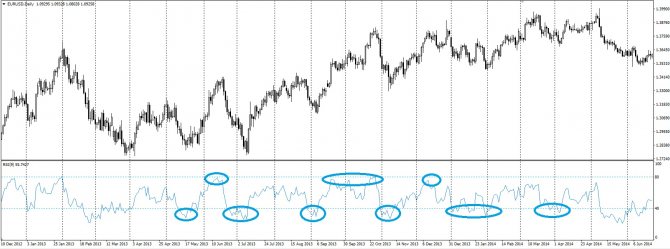

Определение смены тренда по уровням 20/60 и 40/80

При применении уровней 20/60 и 40/80 выходит все довольно гладко, но как понять, когда какие уровни применять? Это довольно легко. Итак, при нисходяшем тренде индикатор RSI постоянно опускается к уровню 20 и никогда не дотягивает до уровня 80. При восходящем ошивается возле 80 и не хочет идти к 20. Поэтому когда происходит ситуация, как на картинке выше, мы можем говорить о смене тренда с нисходящего к восходящему в нашем случае. Индикатор на нисходящем тренде несколько раз опускался к уровню 20, при этом никогда не дотягивая до уровня 80. Но вот однажды RSI все-таки пробил уровень 80 – с этого момента нужно быть осторожным, ожидается смена тренда. Следующий спад индикатора, который не дотянул до уровня 20 подтверждает смену тренда.

Итоги

На этом обзор предлагаю считать оконченным. Мы разобрались, как настроить индикатор RSI, рассмотрели тонкости его применения и алгоритм работы. Этого достаточно для того, чтобы не только пользоваться сигналами осциллятора, но и понимать логику его работы. Это очень важно, я советую вообще ни один индикатор не использовать до тех пор, пока не поймете, какую именно информацию он отображает.

Не забывайте подписываться на мой блог и делиться публикациями на страницах своих соцсетей. До новых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

1,332

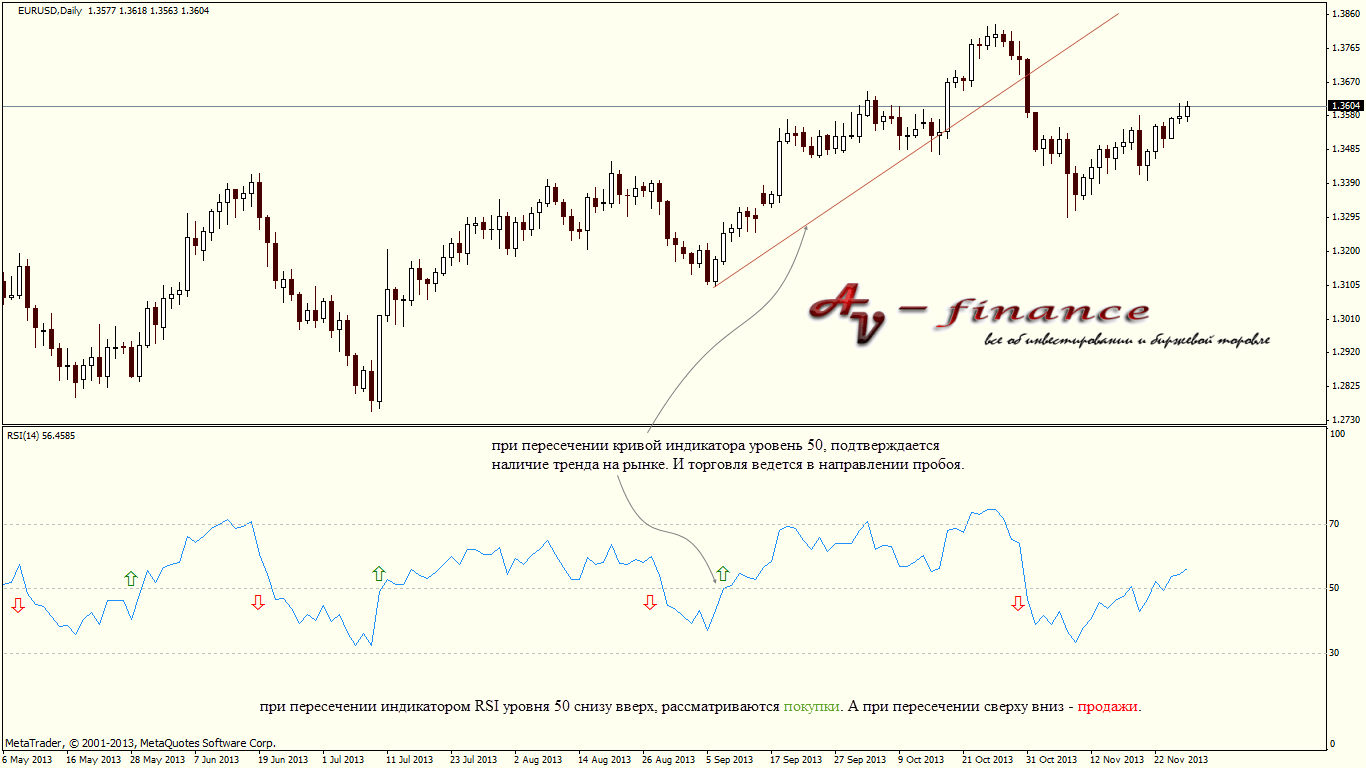

Уровень 50

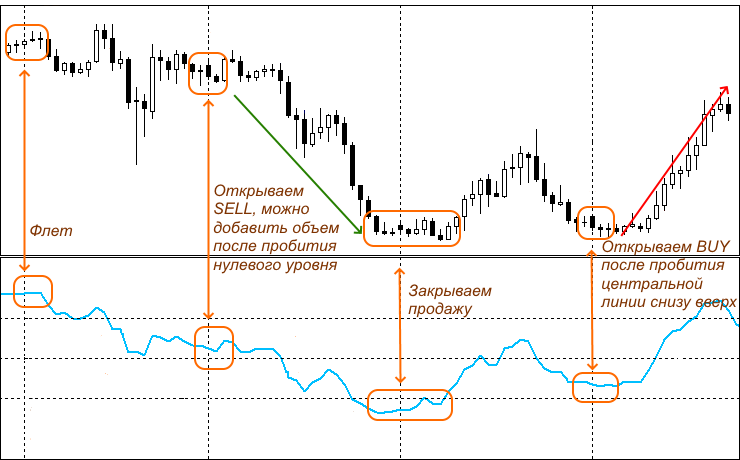

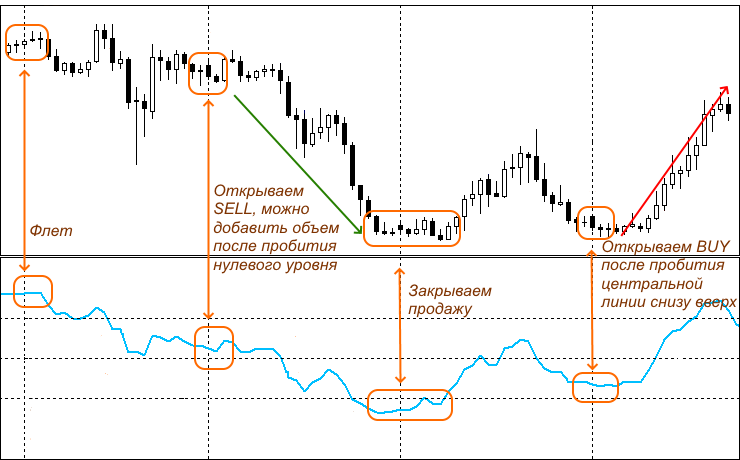

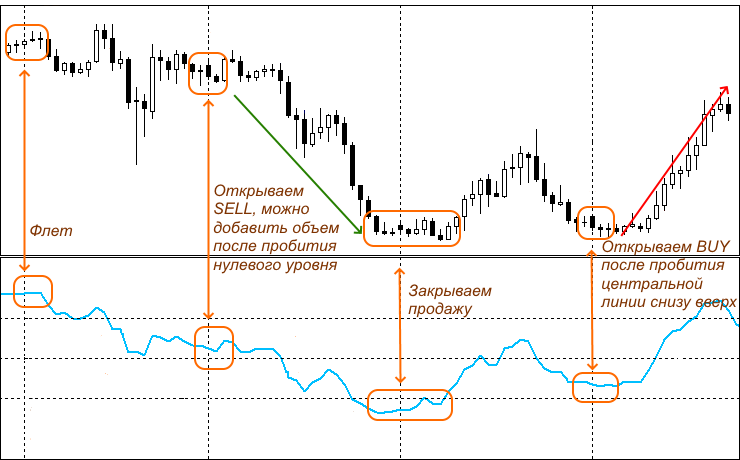

Хотя основное внимание осциллятора RSI сфокусировано на линиях перепроданности и перекупленности, линия 50 также важна. Вы можете заметить, что на сильных трендах цена часто находит сопротивление на этом уровне.

Если вы ищете подтверждения ап-тренда, то убедитесь, что RSI выше 50. Если же Вы думаете, что рынок в даун-тренде, то убедитесь, что RSI находится ниже 50. Допустим, Вы нашли восходящий тренд, но сомневаетесь в его силе. Чтобы избежать ложных сигналов, подождите момента, когда RSI пересечет уровень выше 50, подтверждая тем самым предположение. Теперь можно сказать достаточно уверенно, что тренд сформировался, пересечение RSI уровня выше 50 – хорошее подтверждение. Вы можете заметить, например, что во время коррекции при верхнем тренде линия RSI будет часто находить поддержку на линии 50, прежде чем вернется снова. Во время нижнего тренда отскоки линии RSI часто будут останавливаться около линии 50.

Применяйте сигнальную линию 50 для подтверждения тренда. Если RSI находится выше линии 50, тренд восходящий и рекомендуется входить только в покупки, если ниже — рассматриваем только продажи.

Базовые торговые сигналы

Вход осуществляется по стандартным осцилляторным сигналам: пробитие уровней и заход/выход в крайние области:

- зоны перекупленности/перепроданности. Базовая стратегия RSI: рассматриваем только продажи (SELL) когда индикатор идет вниз из верхней области перекупленности (уровень 80/70/60), и только покупки (BUY) при движении вверх из нижней зоны перепроданности (уровни 20/30/40):

— всегда ждем закрытия пробойной свечи на графике и только тогда открываем сделку;

— если сделка идет в плюс можно подключить трейлинг-стоп, чтобы забрать максимум прибыли. При появлении противоположного сигнала RSI закрываем позицию независимо от текущих уровней прибыли/убытка.

Базовые сигналы индикатора

Важное замечание: рассматриваем пробои только в сторону тренда. Причем именно «основного тренда» а локальных коррекций и откатов.

Обращаем внимание трейдеров, что выход из зон RSI не означает немедленного открытия. Это особенно справедливо, когда перед этим был долгий период перекупленности/перепроданности приводящий к «залипанию» осцилляторов и нарушению логики их работы.

Крупные игроки закономерно будут вливать дополнительные объемы, чтобы раскачать рынок, и подобные спекулятивные действия приводят к резкому развороту индикатора, которые также быстро заканчиваются.

- пробитие центральной линии 50. Отработка обычная: пробитие снизу вверх – добавляем объем или открываем новые покупки и снизу вверх для продаж. Торгуем только трендовые периоды, на широком флете лучше заменить RSI на Stohastic с настройками по умолчанию.

Торговля от центральной линии

Важное замечание: цена имеет тенденцию консолидироваться вокруг средних или нулевых уровней осцилляторов, поэтому они и называются «базовыми», но на сильных трендах диапазоны узкие и кратковременные. Поэтому не стоит ожидать большой прибыли, зато можно получить незапланированный Stop Loss.

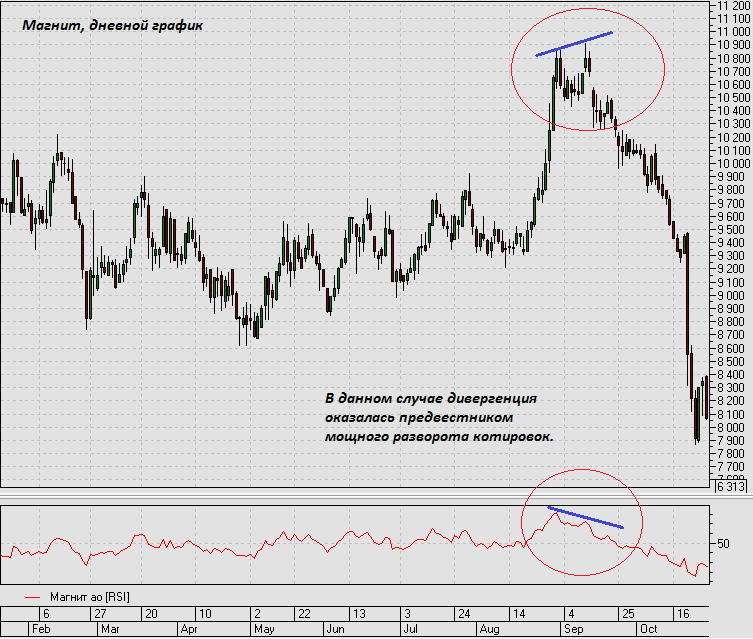

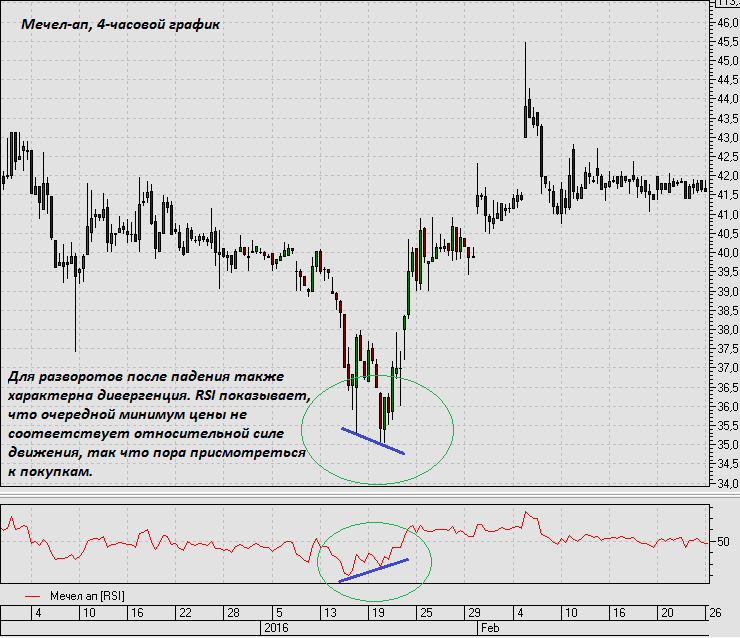

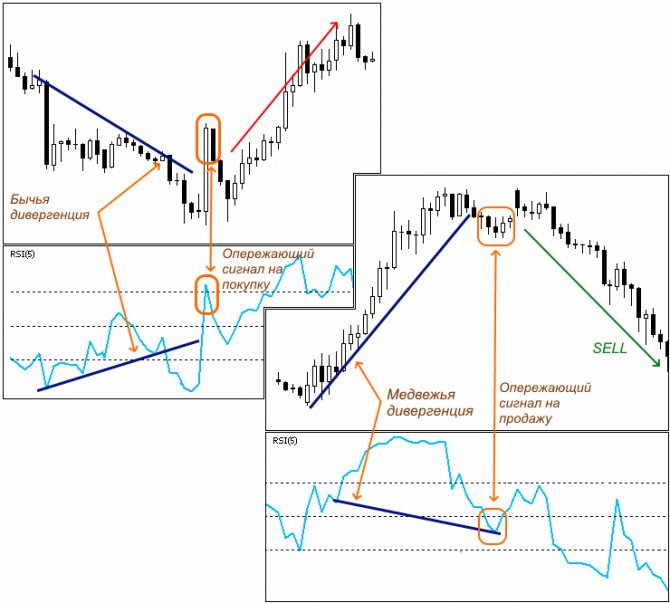

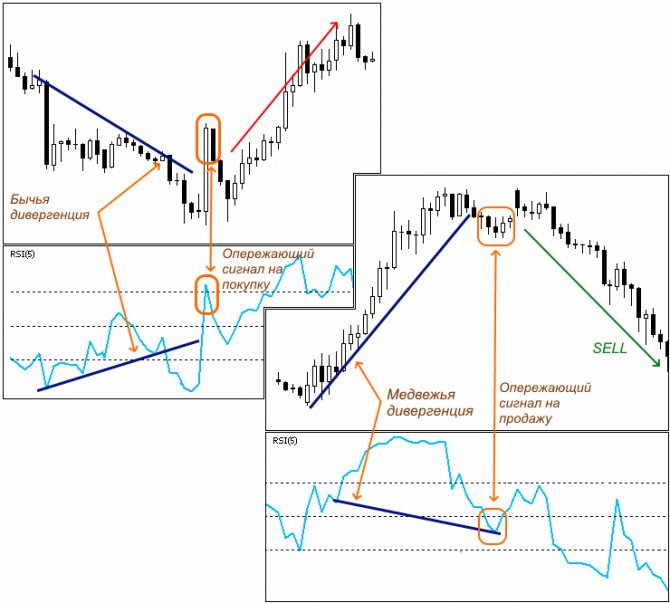

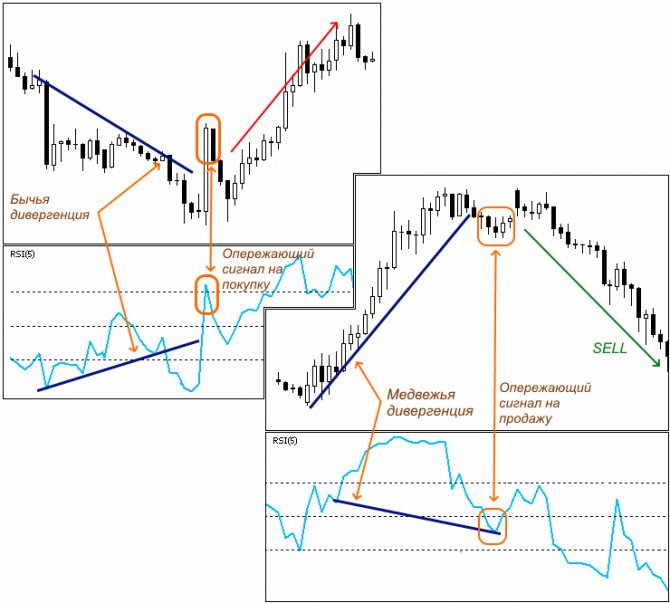

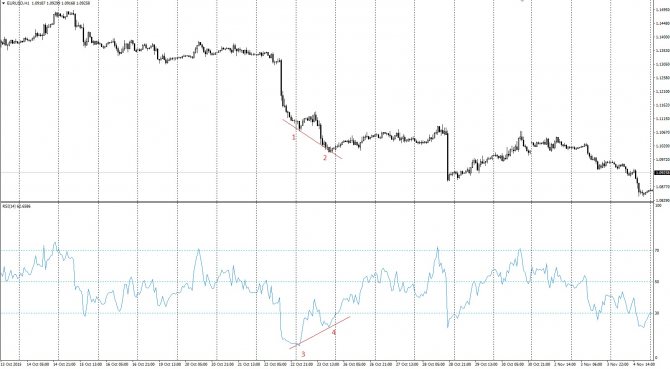

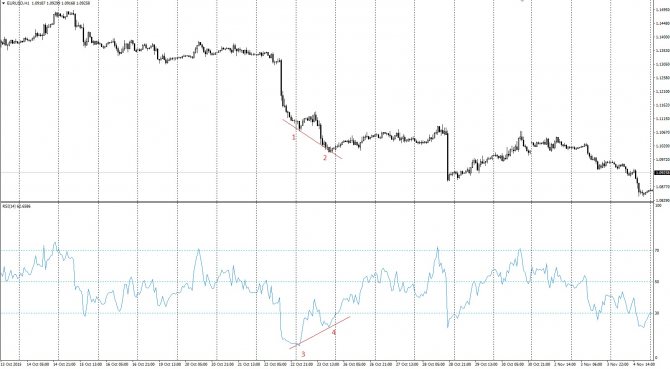

- RSI дивергенции. Как всегда любые расхождения в движении ценового графика и осцилляторов являются самыми сильными сигналами близкой коррекции, отката или полного разворота.

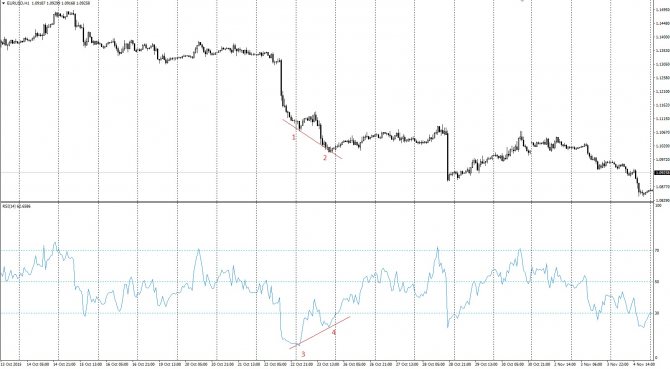

Отработка дивергенций на индикаторе и ценовом графике

Если обнаружено расхождение смотрим, сколько периодов прошло между последними max/min дивергенции: если менее 7, то стоит повременить со входом, а наоборот если нет разворота после 50, то это вероятнее всего просто спекулятивное (пусть и долговременного) движение и рекомендуется оставаться вне рынка контролируя движение RSI.

Неудавшийся размах

Когда показатели индекса находятся в зонах перепроданности или перекупленности, на графике осциллятора может образоваться особая модель, которую Уайлдер называет «неудавшийся размах» (failure swing). «Неудавшийся размах» в положении вершины заключается в том, что при восходящей тенденции очередной пик кривой индикатора так и не достигает уровня предыдущего пика, после чего происходит падение кривой ниже уровня предыдущего спада. «Неудавшийся размах» в положении основания происходит, когда падающий индикатор (ниже 30) все же не опускается ниже уровня предыдущего спада, а затем, поднимаясь, превосходит предыдущий пик.

Тем не менее, несмотря на надежность паттерна, его не стоит применять слепо и без подтверждения другими инструментами. Как минимум, нужно фильтровать сделки направлением тренда.

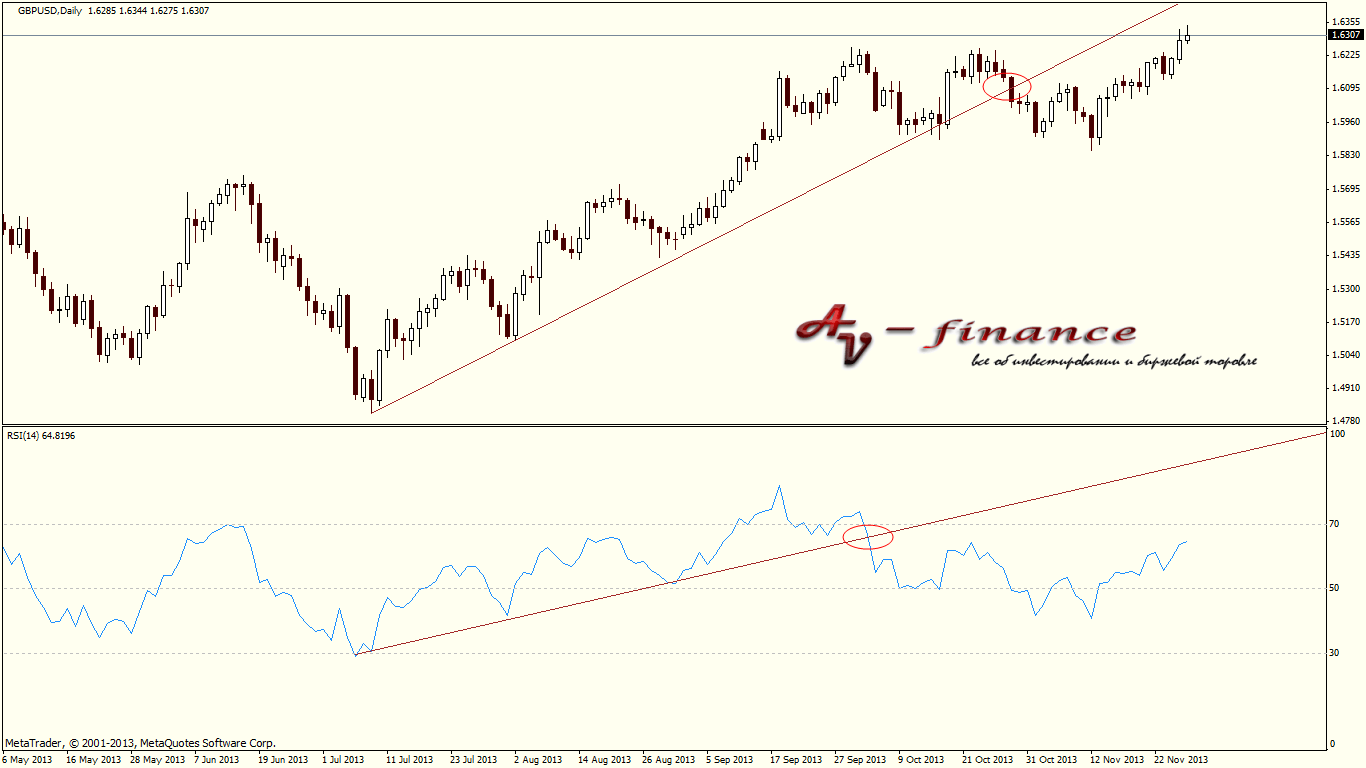

Уровни и трендовые линии

На графике индикатора RSI довольно хорошо работает классический графический анализ.

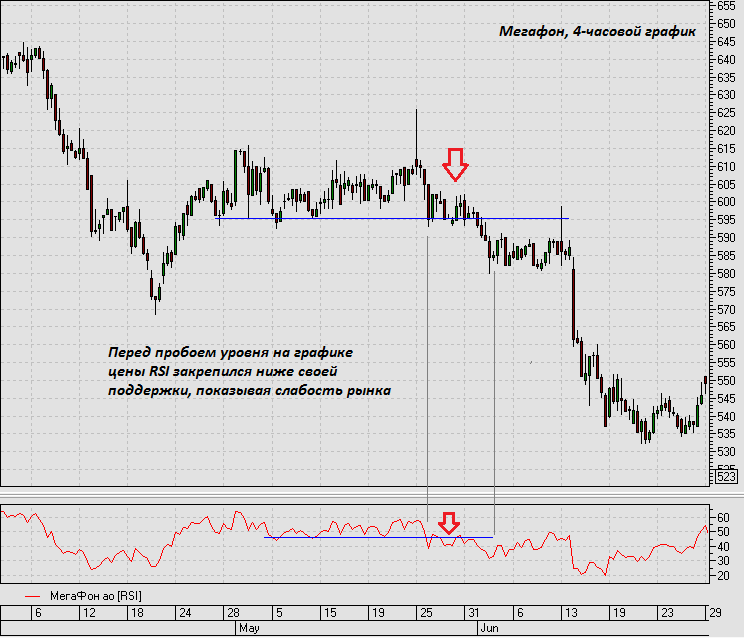

На рисунке выше на графике индикатора RSI построен обычный горизонтальный уровень. При этом точки опоры индикатора совпадают с точками опоры трендовой линии на графике цены. Обратите внимание, как RSI подсказал нам о пробое трендовой линии за 4 бара до этого события. Пример трендовых линий:

Абсолютно классическое поведение индикатора при пробое трендовых линий – много касаний, затем пробой и почти всегда обязательный ретест пробитой трендовой линии дает отличную возможность войти в сделку по лучшей цене. Наилучшие сигналы при этом берутся в зонах перекупленности и перепроданности. При этом действовать нужно точно также, как и при анализе ценовых графиков – чем больше касаний, чем выше таймфрейм, чем длиннее во времени модель, тем надежнее сигнал.

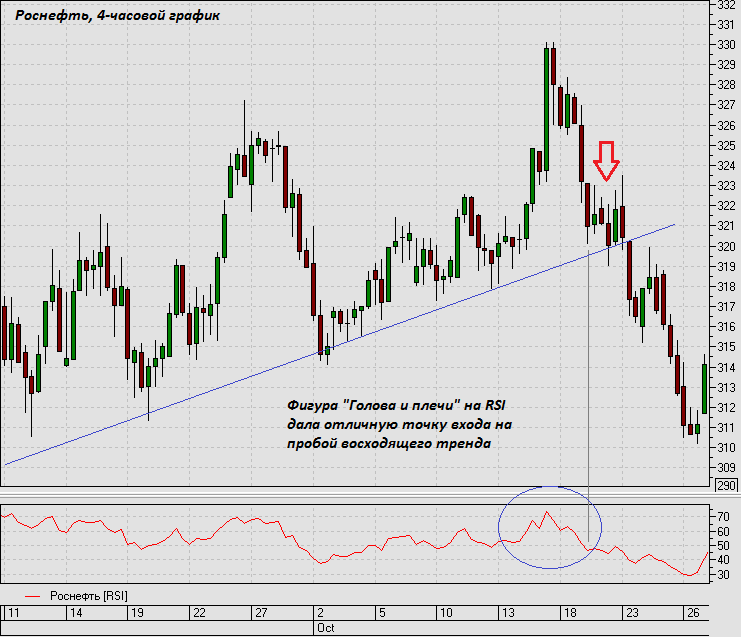

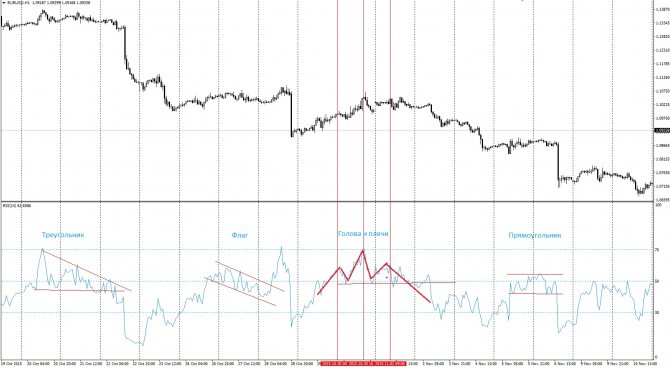

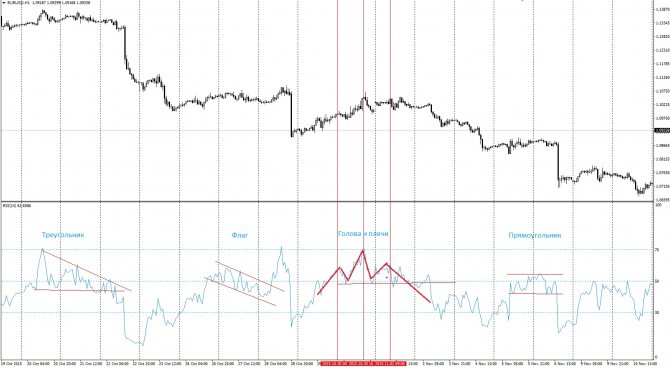

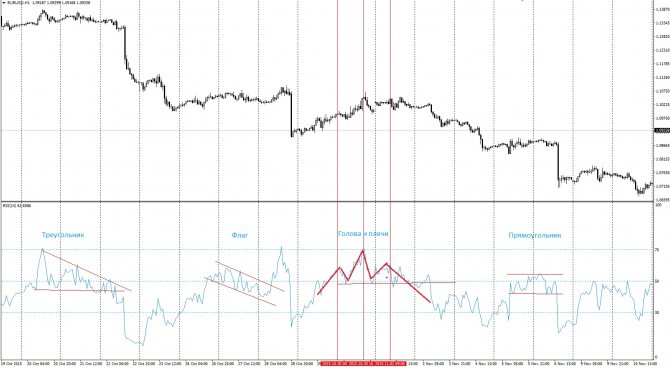

Графические фигуры

Кроме уровней и трендовых линий на графике RSI также часто анализируют и фигуры технического анализа, такие как голова и плечи, треугольники, клинья, прямоугольники и прочие. С их помощью можно предсказать динамику движения Индекса, а также время, когда именно ценовой тренд должен измениться.

RSI часто образует графические модели, которые на ценовом графике могут и не обозначиться. Тем не менее, такие фигуры могут быть довольно неплохими сигналами на вход в позицию, часто опережающими большинство других методов.

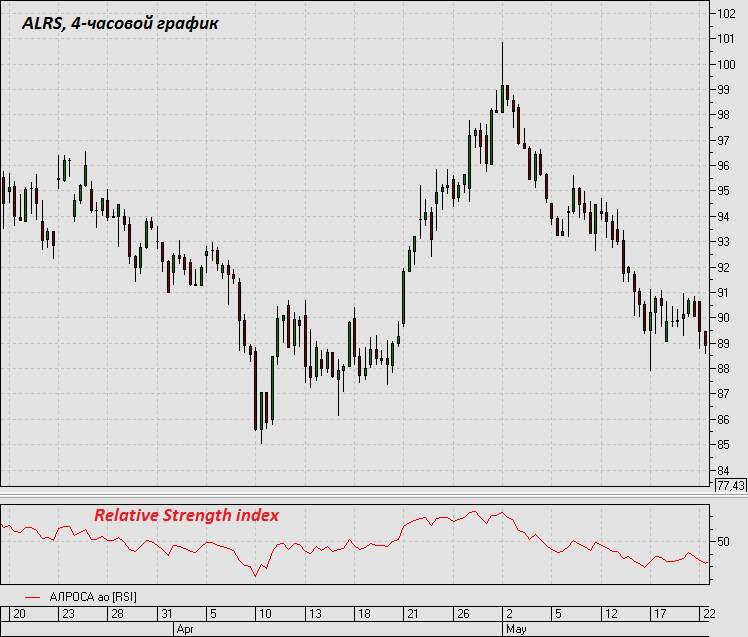

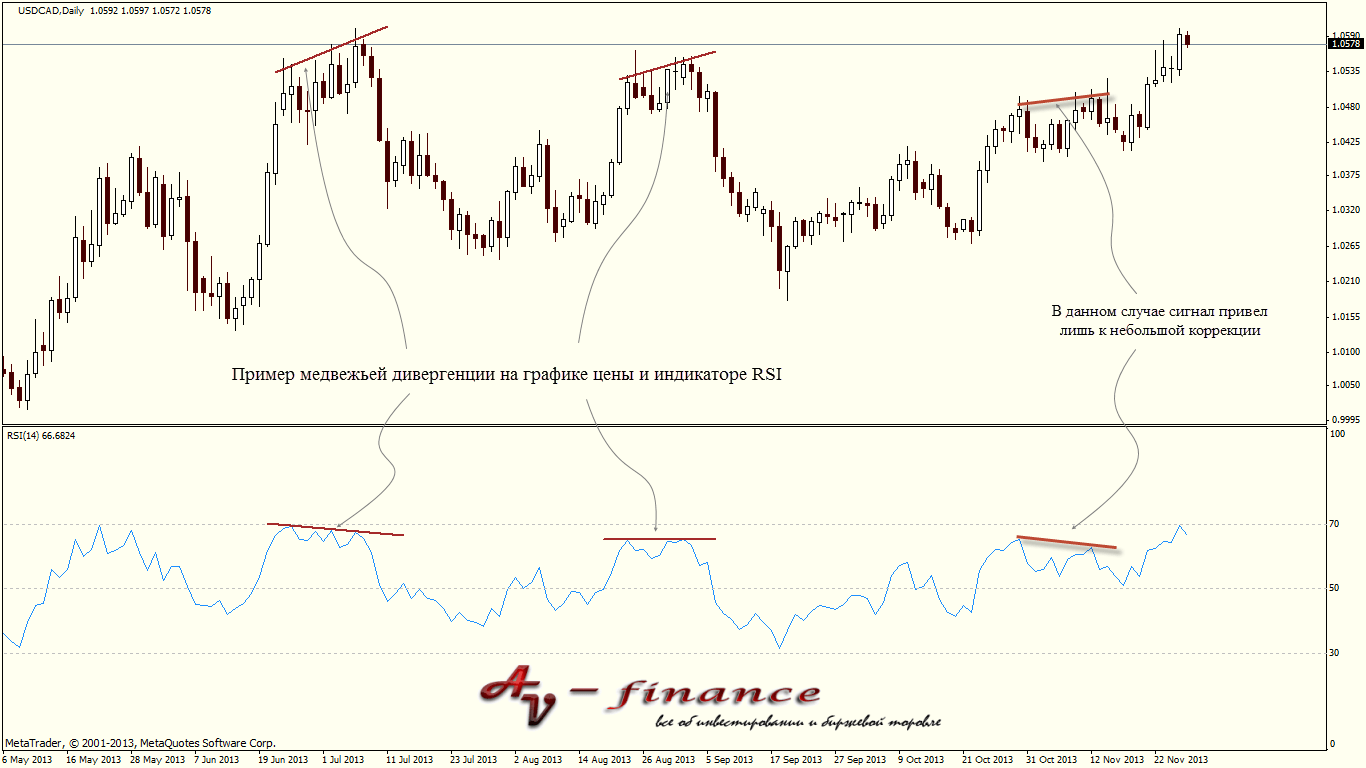

Дивергенции

Ещё один инструмент для прогнозирования цен с помощью Индекса Относительной Силы – исследование расхождения, возникшего между направлением движения графика Индекса с трендом цены. Под расхождением (divergence) понимают два случая: 1. RSI растёт, а цена падает или находится на одном уровне. 2. RSI падает, а цена растёт или не движется. Расхождение в таком случае – сильный разворотный индикатор. И хотя оно не возникает при каждом повороте, его часто встречают в особенно серьёзные поворотные моменты.

Расхождение между кривой RSI и кривой движения цен при значениях индекса выше 70 или ниже 30 – серьезный сигнал, пренебрегать которым опасно. Сам Уайлдер называет расхождение “наиболее значимым показателем для индекса относительной силы”. В подобном случае кривая индекса показывает или двойное основание, или два поднимающихся основания. В данном примере сигнал осциллятора очень точно указал на начало коррекции цен и необходимость фиксировать профит на медвежьем рынке.

Индикатор RSI достаточно неплохо показывает расхождения (дивергенции) между показаниями цены на графике и значениями самого осциллятора.

Как уже сказано выше, расхождения образуются, когда цена достигает нового максимума (минимума), но он не подтверждается новым максимумом (минимумом) на графике RSI. При этом обычно происходит коррекция цен в направлении движения RSI. Более подробную информацию о дивергенциях и их типах можно найти на страницах блога.

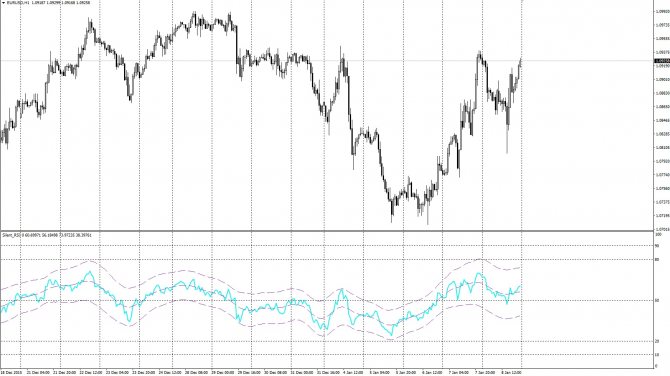

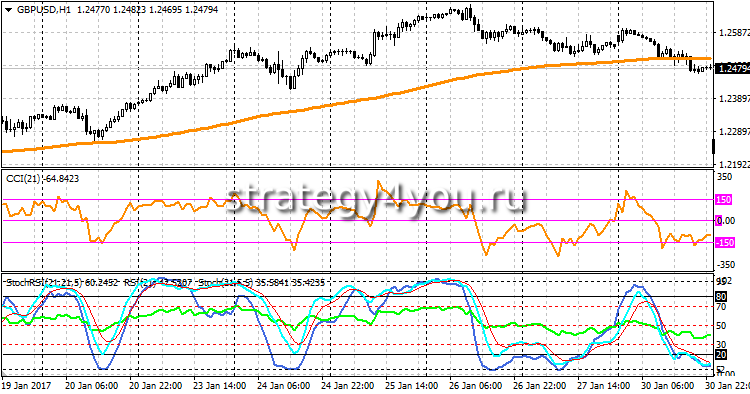

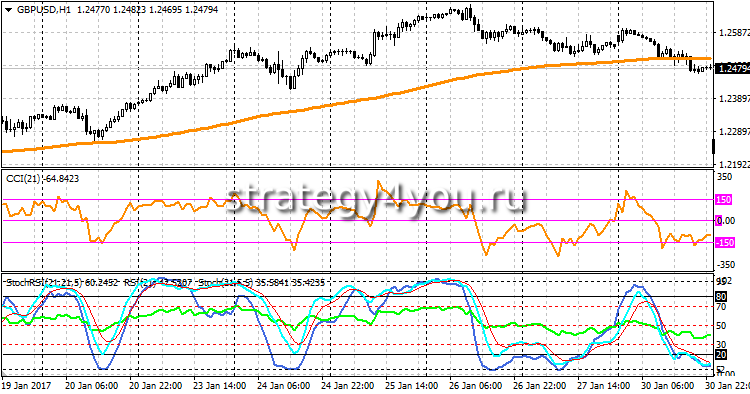

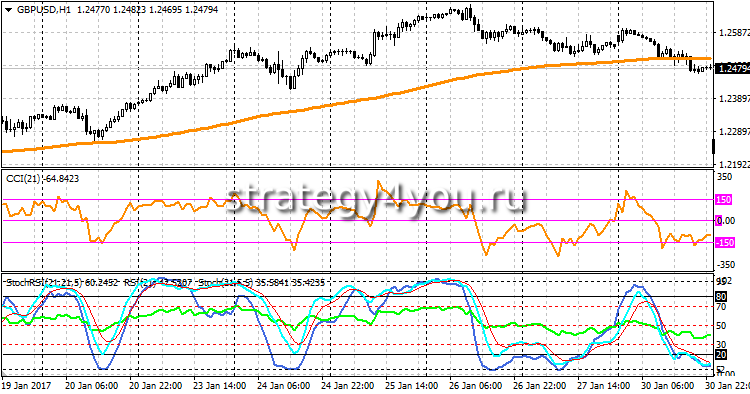

Stochastic RSI

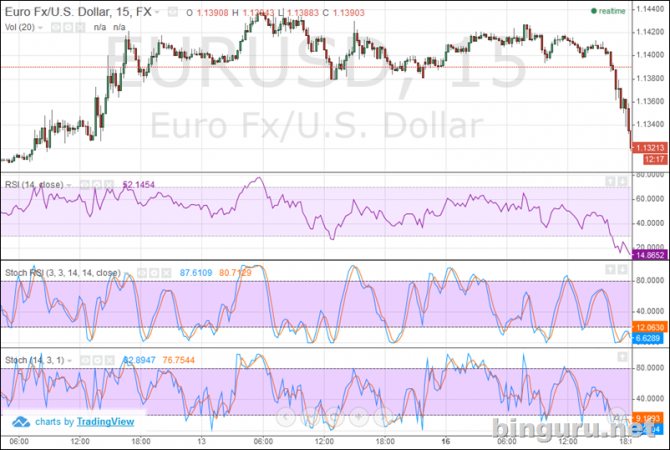

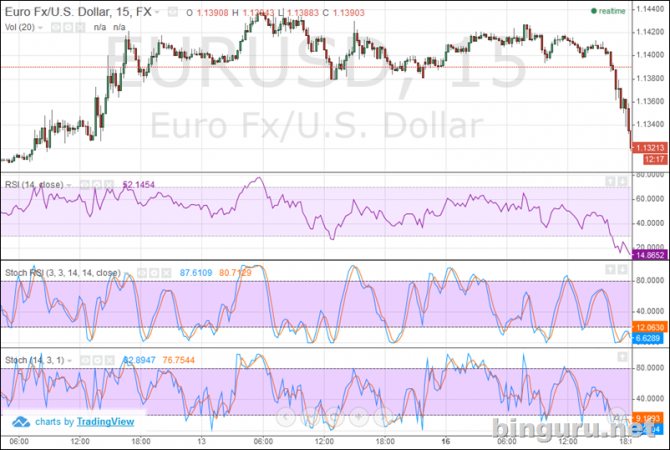

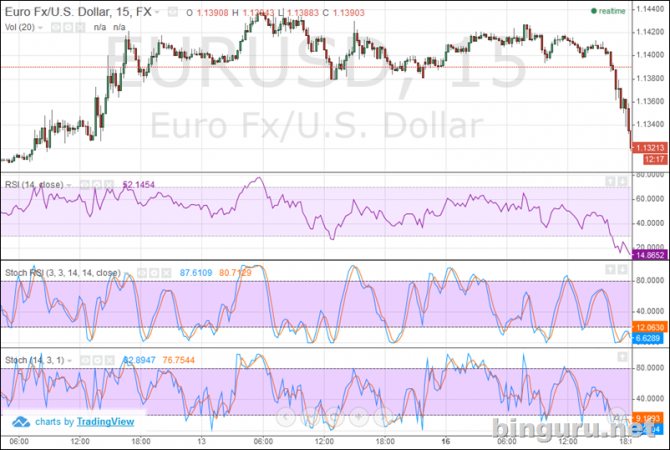

Что будет, если один сверхпопулярный индикатор – стохастик – соединить с другим? Получится Stochastic RSI, два шампуня в одном флаконе.

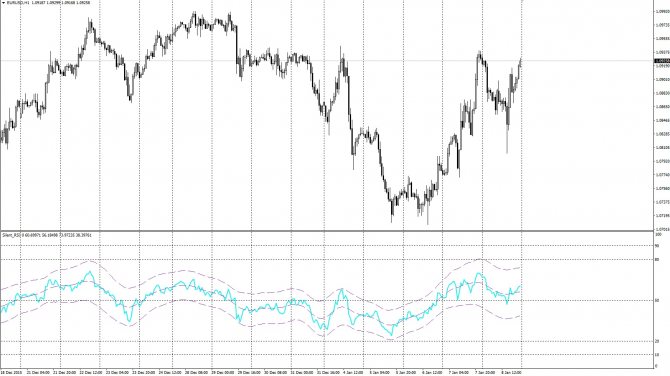

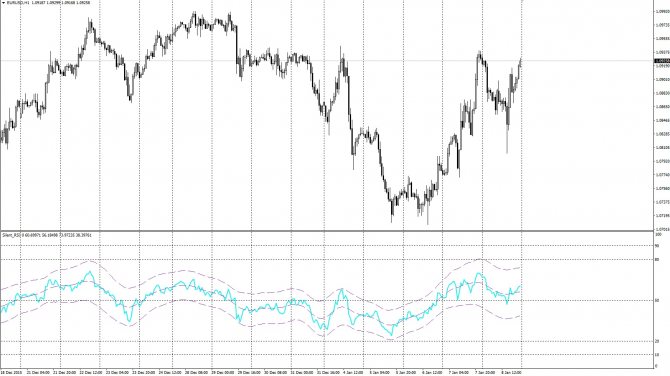

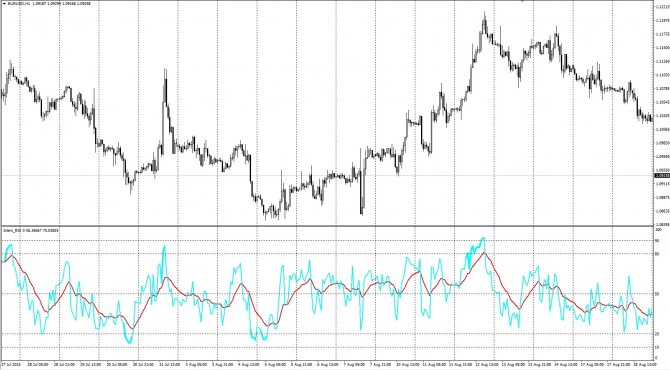

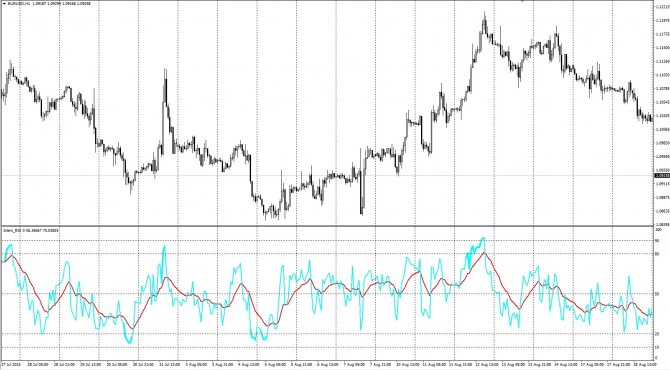

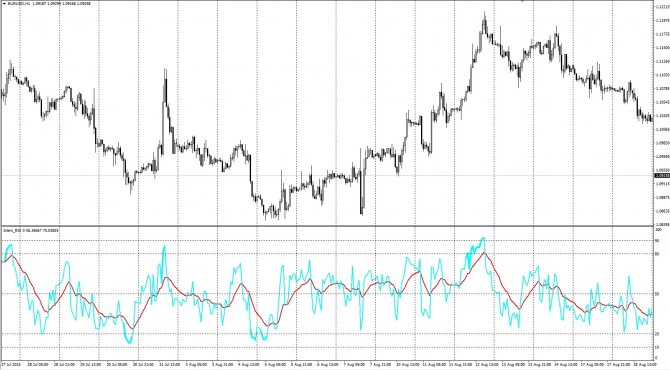

Достаточно поставить на график все три варианта, чтобы оценить разницу. Сверху вниз:

- RSI;

- Stochastic RSI;

- Stochastic.

Как видите, Stoch RSI – это индикатор, в котором взято лучшее от RSI и обычного стохастика. По факту, я расцениваю этот индюк просто как более удобную, сглаженную версию обычного стохастика.

Подробное описание Стохастика.

Собственно, именно эту версию стохастика я и применяю. Она прекрасно работает для 5-минутного таймфрейма и выше. А вот для 1-минутки порой лучше использовать стохастик обычный – он более “резвый”.

А вот и вторая популярная парочка.

RSI и скользящие средние

Большинство трейдеров использует индикатор RSI лишь в традиционной манере анализа уровней перекупленности и перепроданности. На графике ниже показано, как простое добавление Скользящей средней на индикатор создает эффект сглаживания и показывает направление тренда индикатора RSI.

Скользящая средняя (красного цвета) показывает направление движения индикатора RSI, также нахождение самого индекса относительно скользящей средней (выше или ниже), что тоже говорит о текущей тенденции. Кроме того, скользящая средняя может выступать как уровень сопротивления для индикатора.

Раз нанесение одной средней на индекс относительной силы дает такие хорошие результаты, то две средние должны быть совсем граалем.

Это, конечно, не совсем так, но все же при учете направления тренда можно получать хорошие сигналы на пересечении двух скользящих средних, построенных по данным RSI.

Рекомендации по применению, сильные и слабые стороны

Как и любой другой индикатор RSI – лишь инструмент, и у него тоже случаются осечки, когда казалось бы идеальный сигнал приносит убыток. Ниже я приведу список недостатков RSI и постараюсь ответить на вопрос как правильно торговать с его помощью:

- плохо работает во время тренда. Единственный способ решения проблемы – использовать его в комплексе с другими инструментами. Например, работа ведется по МА в направлении тренда, а RSI используется для поиска точки окончания коррекции;

- RSI на разных таймфреймах дает разные показания. На M15 может указывать на необходимость покупок, а на H4 имеем четкий нисходящий тренд. Приоритет всегда отдавайте старшему временному интервалу, учитывайте положение уровней поддержки/сопротивления на графике;

- много ложных сигналов – если брать в работу все сигналы, то так и будет. Я рекомендую брать только сигналы, близкие к идеальным и не входить в рынок по показаниям одного лишь индекса относительной силы.

И не забывайте о том, что RSI отлично сочетается с другими торговыми стратегиями, причем не только с индикаторными. Перед тем как начать придумывать и испытывать свою систему торговли, нужно определиться с брокером. Таблица ниже поможет вам в этом.

| Компания | Just2trade |    United Traders |

БКС |

Тинькофф инвестиции |

| Минимальный депозит | От $100 | $300 | от 50 000 руб. | Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб. |

| Комиссия за цикл (сделка на покупку + на продажу) | 0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 | Тариф «Начинающий» – $0,02 за акцию Средняя 4$ за круг | На тарифе «Инвестор» – 0,1% от суммы сделок, на тарифе «Трейдер» снижается до 0,015% | 0,3% для тарифа «Инвестор» |

| Дополнительные сборы | Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level II

На внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,

на других тарифах бесплатно |

Если на счету меньше 30 000 рублей — 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, | — |

| Стоимость обслуживания счёта | $5/€5/350 руб. снижается на величину уплаченной комиссии | — | 0 руб./мес. на тарифе «Инвестор», На других тарифах средства списываются только если по счету была активность в этом месяце | Бесплатно для тарифа «Инвестор» |

| Кредитное плечо | для Форекса До 1 к 500 для акций до 1 к 20 (дневное) до 1 к 5 (ночное) | 1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | Рассчитывается для разных инструментов, расчет привязан к ставке риска |

| Маржин колл | -90% | Стандартно -30% от депозита, в тех. поддержке можно установить -80% | Рассчитывается на основе риска для каждой бумаги | Зависит от актива |

| Торговые терминалы | MetaTrader5, ROX | Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется |

| Доступные рынки для торговли | Форекс, американский, европейский и прочие фондовые рынки, криптовалюта | Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта | Валютный, фондовый, товарный рынок, есть выход на зарубежные площадки | Американский и российский фондовые рынки |

| Лицензия | CySEC | Облегченная лицензия ЦБ РФ | ЦБ РФ | ЦБ РФ |

| Открыть счёт | Открыть счёт | Открыть счёт | Открыть счёт |

Как определить тренд с помощью индикатора RSI

Когда Джона Д. Рокфеллера спросили, как поведет себя цена акции Standard Oil, он, якобы, ответил: “Полагаю, она будет колебаться”. Колебания цен, безусловно, являются сутью рынка, на котором сталкиваются покупатель и продавец. Цены могут колебаться в диапазоне, имеющем нижнюю и верхнюю границы, которые часто называют уровнями поддержки и сопротивления. В других случаях, цены могут колебаться в пределах восходящего или нисходящего ценового канала. Когда цены пробивают диапазон и движутся к своей конечной цели – вверх или вниз, можно говорить о тренде.

Определение наличия или отсутствия тренда – одна из самых важных задач технического анализа. Классическим индикатором, применяемым на трендовом рынке, является скользящая средняя, поскольку цена, двигаясь в тренде, имеет тенденцию оставаться по одну либо другую сторону соответствующим образом выбранной скользящей средней на протяжении большей части тренда. Основным недостатком скользящей средней является запаздывание. Она не может отражать текущую реальность, т.к. базируется на данных за прошлые периоды.

RSI основан на изменении цены и, таким образом, является индикатором скорости цены. С учетом этого, в случае, когда большинство изменений цены происходят в сторону роста, можно ожидать, что RSI будет иметь значение 50 или выше, свидетельствуя о том, что скользящая средняя с тем же периодом, что и RSI, имеет положительный наклон. Обратное справедливо для случая, когда большинство изменений цены происходят в сторону снижения, а RSI находится ниже 50.

Простая скользящая средняя (SMA) с периодом 200 показана красной линией, а RSI (200) – синей. Уровень 50 обозначен голубым. В точке А происходит изменение наклона с нисходящего на восходящий, при этом SMA 200 разворачивается вверх, а RSI 200 решительно растет выше 50. Обратите внимание, что определить изменение наклона скользящей средней на глаз тяжело, но легко заметить падение RSI. Мы увидели, что RSI может определять изменение наклона скользящей средней, когда выходит в зону выше или ниже 50. Но это не то же самое, что определять тренд, поскольку наклон скользящей средней цены во время главного тренда может кратковременно сглаживаться или даже разворачиваться.

Одним из способов решения проблемы является использование в качестве индикатора простой скользящей средней самого индекса RSI. Скользящие средние с периодами 100 и 200 изображены зеленым и красным цветом, с целью определения тренда. 100-дневная средняя от RSI 200 показана красным, с горизонтальной линией на уровне 50. Как говорилось ранее, изменение тренда происходит, когда линия RSI пересекает уровень 50. Это же относится и к скользящей средней RSI. Сигналы RSI имели место чуть позже, чем пересечения скользящих средних (точки 2 и 6 против 1 и 5). Но обратите внимание, что SMA 100/200 цены имели пилообразных движения в точках 3 и 4. Кроме того, было несколько пилообразных движений цены с пересечением SMA 200. 100-дневная скользящая средняя RSI 200 – наоборот, совсем не имела таких движений за этот период.

Более чувствительным методом является сопоставление RSI с его собственной скользящей средней. На рисунке выше показан RSI 200, построенный вместе с его собственной SMA 200. RSI 200 пересекает свою SMA 200 снизу вверх в точке 1 и сверху вниз – в точке 2. Обратите внимание, что сигнал в точке 1 появился раньше, чем пересечение скользящих средних. Этот метод показывает нам большую часть восходящей фазы рынка.

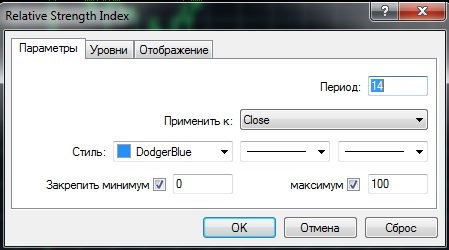

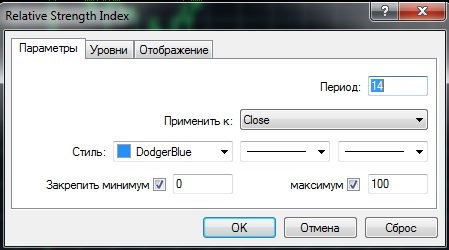

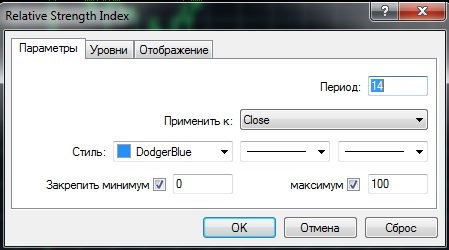

Технические параметры

В торговой платформе Metatrader 4 и Metatrader 5 осциллятор RSI или Stochastic по отдельности уже установлен. Активировать и настроить их можно через меню индикаторов. Для этого нужно только выбрать интересующий осциллятор.

Для MetaTrader 4 скачать гибридный индикатор можно по ЭТОЙ ссылке — Stochastic-RSI (в архиве)

Если используется другая торговая платформа, то Стохастик РСИ можно скачать отдельно и установить его по стандартной схеме.

Данный инструмент технического анализа подходит для работы с любой валютной парой, например: EURUSD, GBPUSD, USDCAD, USDCHF, USDJPY и любым таймфреймом. С его помощью можно торговать круглосуточно без привязки к тому или иному часу.

Стандартные настройки

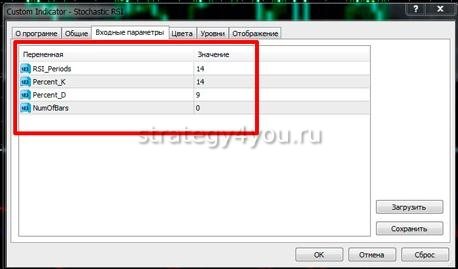

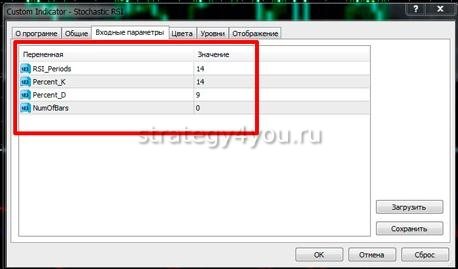

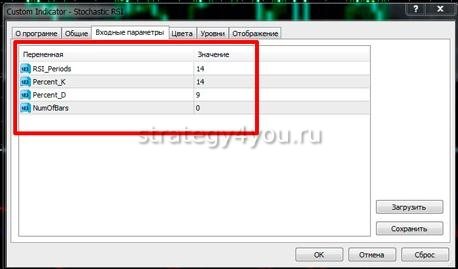

В настройках индикатора присутствует всего 4 параметра:

- RSI Period. Этот показатель определяет период осциллятора.

- Percent K. Это показатель %К.

- Percent D. Указатель %D данного инструмента.

- Num Of Bars. Числовой показатель баров в истории. Это количество будет использовано при расчетах.

В качестве стандартных настроек используются следующие показатели: 14:14:3:3. При такой формуле достигается максимально корректное отражение данных о тенденциях и изменениях. При этом следует помнить, что данные настройки подходят только для стратегий бинарных опционов.

При коротких экспирациях (около 15 минут) оптимальным будет диапазон от М15 выше. При установке М5 на графике будет возникать большое количество ложных сигналов.

Основные правила применения на практике

Использование одного Стохастик РСИ является недостаточно информативным способом построения стратегии.

Для сокращения количества ложных сигналов следует правильно пользоваться данным инструментом:

- Несколько графиков индикатора с разными таймфреймами. Опытные трейдеры часто используют анализ 3 периодов: Н1, М30 и М5.

- Лучше всего иметь в распоряжении еще один индикатор, который будет подтверждать сигналы Стохастика с RSI.

- Если на бирже наблюдается сильный тренд, лучше отложить торговлю, которая базируется на данном инструменте. С максимальной точностью точки входа можно определить в момент флета или при умеренной коррекции.

Использование канальных индикаторов

Использование канальных индикаторов несколько упрощает интерпретацию сигналов RSI, так как в этом случае уровни перекупленности и перепроданности становятся динамическими и движутся вместе с графиком индекса относительной силы. Кроме того, само направление канала указывает трейдеру направление тренда. Например, можно строить полосы Боллинджера по значениям RSI.

Подобно тому, как сам график RSI в целом повторяет ценовой график, зачастую опережая ценовые развороты, так и полосы Боллинджера, построенные по значениям RSI, в ряде случаев могут порождать более ранние или более четкие сигналы на открытие позиции. Если Вы способны эффективно использовать индикатор полос Боллинджера, то, возможно, Вы найдете, что использование полос Боллинджера, построенных по значениям RSI, даст Вам ряд дополнительных преимуществ, особенно если при этом учитывать и другие сигналы, генерируемые индикатором RSI. Также можно использовать конверты средних (Envelopes), или, например, TMI, а также любой другой канальный индикатор.

Лично мне больше нравится именно TMI, применение которого можно видеть на рисунке сверху. Кроме того, в качестве средней линии 50 некоторые трейдеры используют скользящие средние, построенные по значениям RSI.

RSI на разных таймфреймах

Индикатор RSI показывает неплохие сигналы, но все же его показания необходимо фильтровать. Одним из таких возможных фильтров может быть RSI с более старшего периода. В то время, как на периоде М15 RSI сигнализирует о перепроданности, на Н4 индикатор может находиться в зоне перекупленности. В этом случае, вход по показаниям RSI на М15 может завершиться потерями.

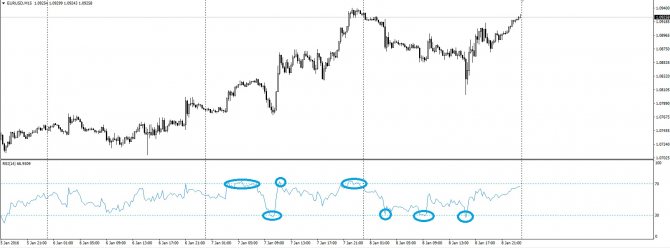

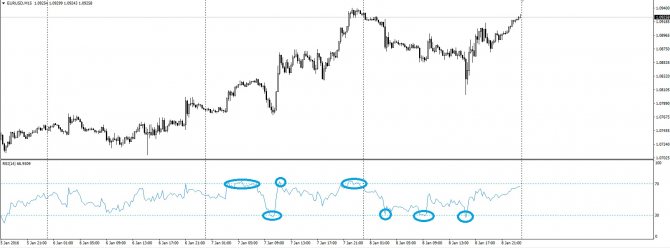

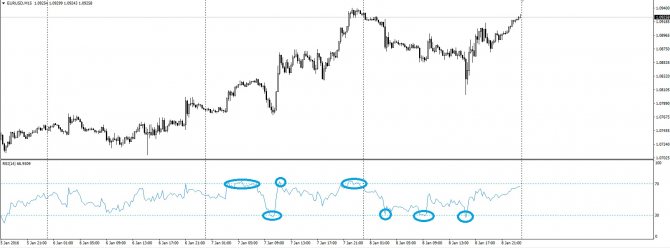

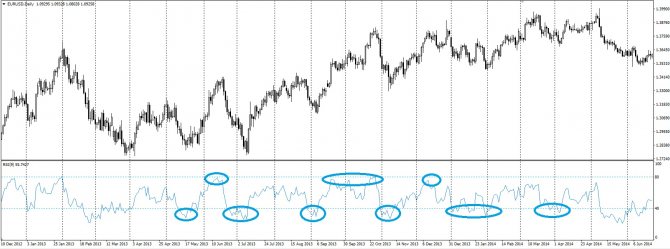

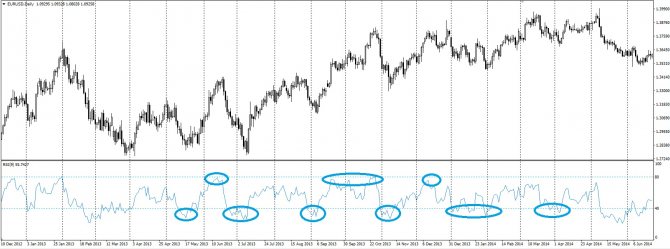

На рисунке выше на график EURUSD H1 нанесены два индикатора RSI с периодом 14. Верхний построен по периоду Н1, нижний – по Н4, все остальные настройки одинаковы. Красными точками показаны выходы индикатора RSI на периоде Н1 из зоны перекупленности, зелеными – из зоны перепроданности. Оранжевые и голубые кружки – то же самое, но для индикатора RSI, построенного на периоде Н4. Обратите внимание, как хорошо фильтруются незначительные колебания и остаются только действительно крупные движения при совмещении показаний обоих индикаторов.

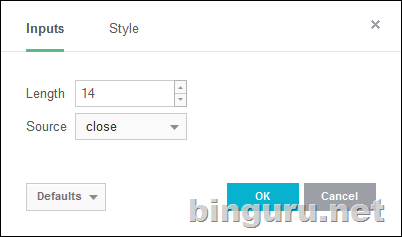

Настройки RSI

Настроить ресай – как 2 пальца об асфальт. Собственно, поменять мы можем лишь временной промежуток, который, по умолчанию, равен 14 дням. И это хорошее значение, правда. Без особенной необходимости я бы его не менял.

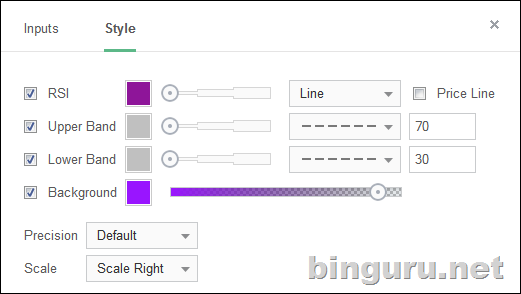

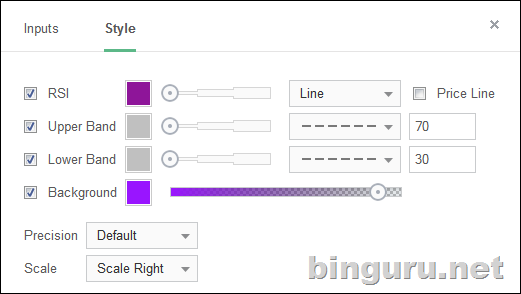

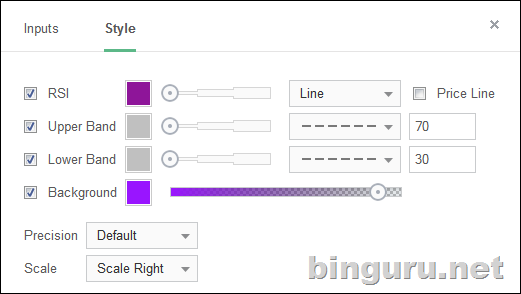

Ну а на вкладке Style вы можете легко поменять стиль индикатора:

- RSI – линия самого индикатора;

- Upper band – цвет и толщина верхней линии в закрашенной области; значение 70 можно поменять на 80;

- Lower Band – тоже самое, для нижней линии; значение 30 можно поменять на 20;

- Background – вместо миленького фиолетового цвета можно поставить любой другой.

И вообще, никто не мешает сделать RSI для любителей чернухи, чтобы четко видеть, когда он выходит из окрашенной зоны: