Что из себя представляет индикатор MACD?

Индикатор схождения/расхождения скользящих средних (Moving Average Convergence/Divergence) или MACD – это трендовый индикатор, а также индикатор моментума (моментум представляет собой скорость движения цены по тренду), разработанный Джеральдом Аппелем.

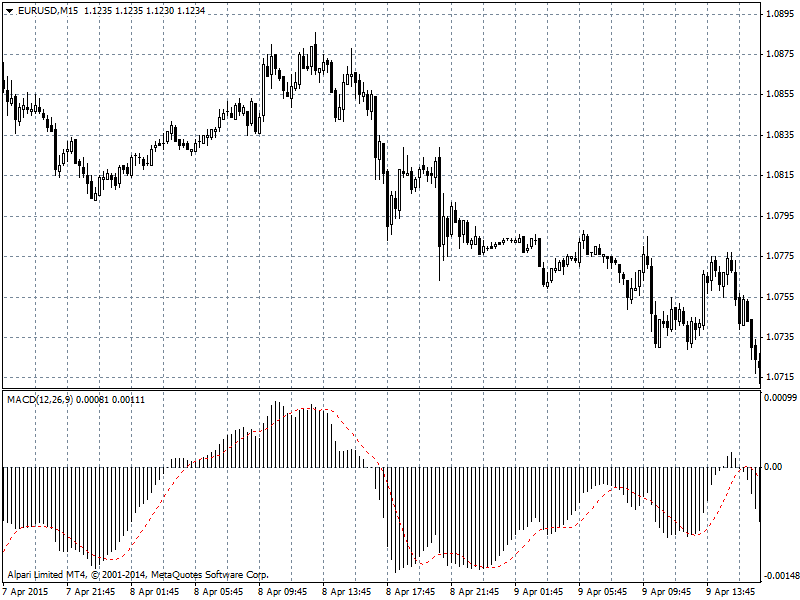

Индикатор MACD обычно располагается внизу торгового графика, в отдельном окне. Данный индикатор является относительно простым в использовании инструментом, однако крайне важно полностью понять его, прежде чем пытаться торговать с использованием его сигналов.

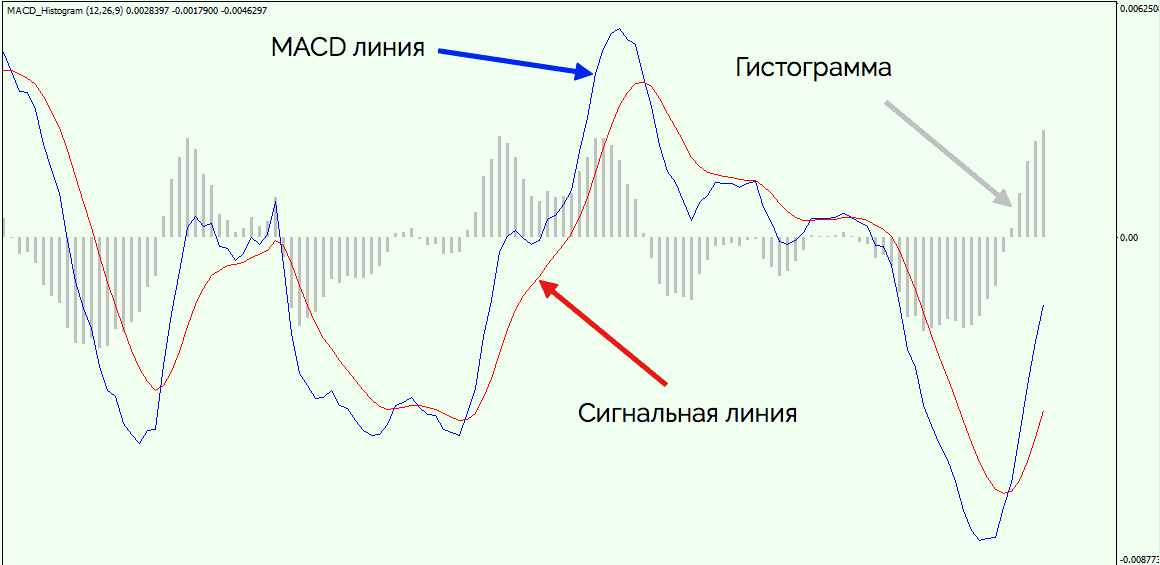

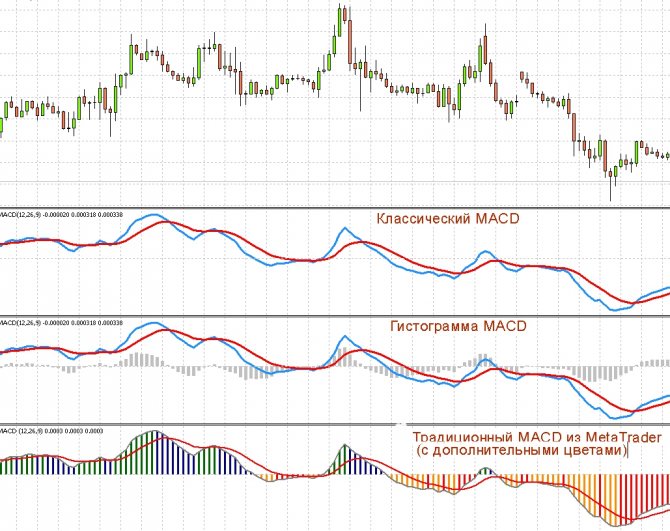

Давайте внимательно рассмотрим структуру индикатора MACD и его настройки по умолчанию. Индикатор состоит из трех компонентов, а именно из двух линий и гистограммы.

- Линия MACD: (12-дневная EMA минус 26-дневная EMA) – более быстрая линия на индикаторе. Поскольку она реагирует быстрее и более чувствительна, она обычно перемещается выше или ниже второй линии индикатора.

- Сигнальная линия: 9-дневная EMA линии MACD. Сигнальная линия MACD является второй линией индикатора. Она называется сигнальной линией, потому что генерирует основные сигналы MACD. Поскольку эта линия медленнее, ее часто пересекает более быстрая линия MACD.

- Гистограмма MACD: линия MACD минус сигнальная линия. Гистограмма MACD представляет разницу между линией MACD и сигнальной линией. Чем больше разрыв между линиями, тем выше столбцы, которые будет отображать гистограмма.

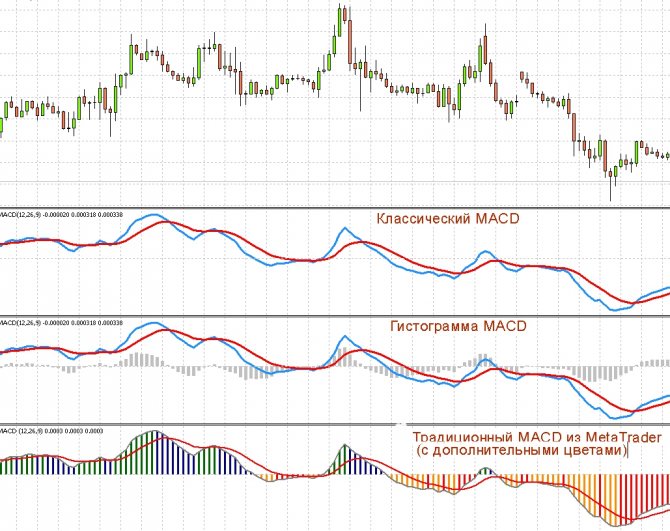

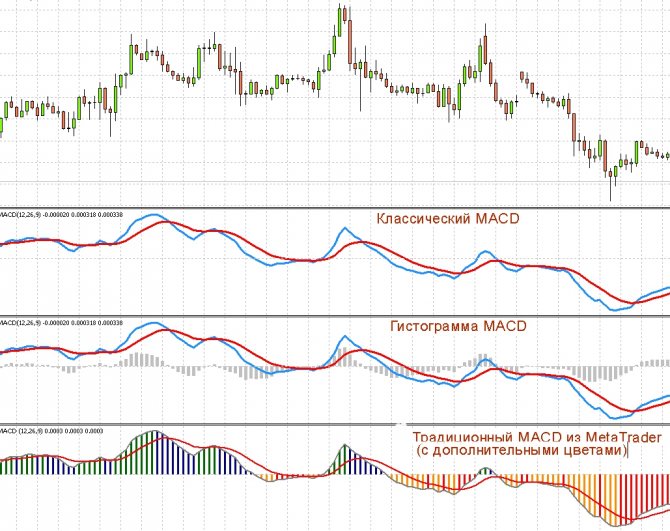

Это увеличенное изображение индикатора MACD. Синяя линия – это линия MACD. Красная линия – сигнальная линия. Как видите, линия MACD быстрее и часто пересекает сигнальную линию. Серые полосы – это гистограмма, которая движется в соответствии с расстоянием между двумя линиями индикатора.

Комбинация сигналов или формула успеха

Как вы уже, наверное, догадались, мы объединим трендовые и осциллирующие качества индикатора MACD в одну систему. Свойства трендового индикатора будем пользовать для фильтра, а осциллятора – для подачи сигналов.

P.S.: для подачи сигналов вы можете использовать либо пересечение МАКДи сигнальной линии, либо гистограмму.

Ниже представлены примеры первого варианта: индикатор MACD + histogram.

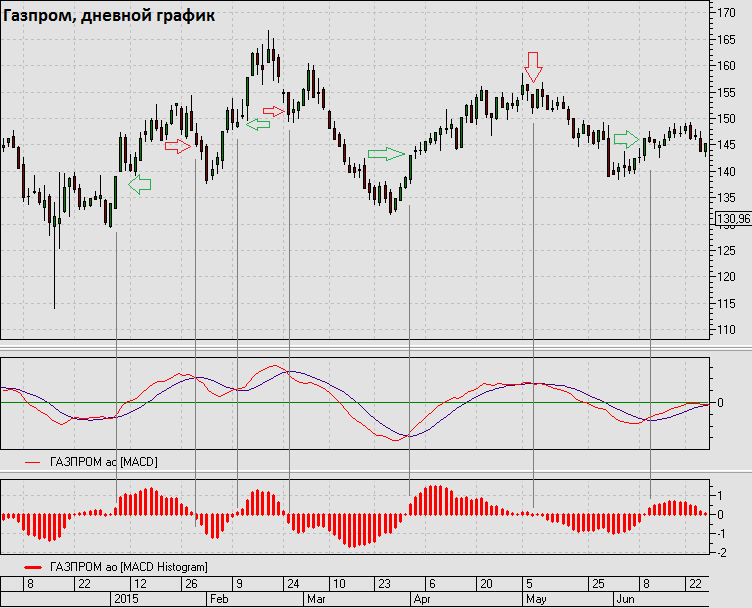

Итак, установки для покупок:

- линия МАКД выше нулевого уровня;

- рассматриваем знаки гистограммы только бычьи – второй темно-красный бар.

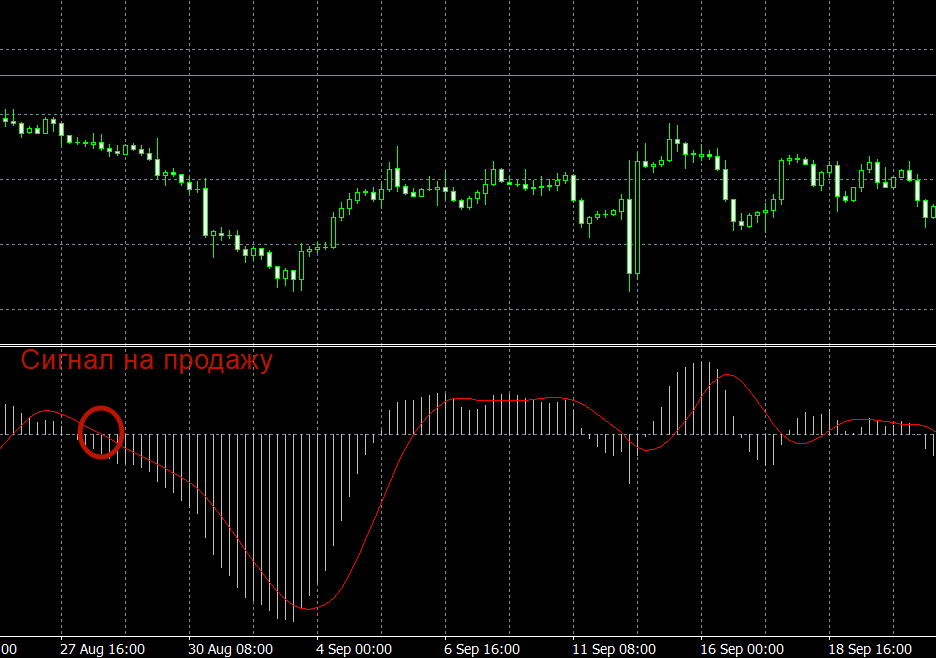

Установки для продаж:

- линия МАКДи ниже нулевой линии;

- ищем на гистограмме только медвежьи признаки – два темно-зеленых бара подряд.

Объединение трендового индикатора и осциллятора в одном инструменте MACD – бесспорное преимущество. Причем явных недостатков здесь нет. Остальной вопрос в системе риск менеджмента.

А теперь ответьте, пожалуйста – данный торговый подход ничего вам не напоминает? Конечно, стратегию свинг трейдинга, которая детально описана на этом сайте. Мы торгуем откаты следуя при этом за основной тенденцией.

Настройки индикатора MACD

На большинстве торговых платформ индикатор MACD обычно поставляется с параметрами по умолчанию 26, 12 и 9.

Параметры «12» и «26» взаимосвязаны. Эти два числа касаются вычисления более быстрой линии MACD. Структура линии MACD состоит из расчета 12-периодной экспоненциальной скользящей средней, а затем вычитания из результата 26-периодной экспоненциальной скользящей средней. Разница между двумя EMA даст нам значение более быстрой линии.

«9» получается из расчета более медленной линии, например сигнальной линии. Эта линия является результатом экспоненциальной скользящей средней за 9 периодов, построенной на более быстрой линии MACD. Вот почему сигнальная линия медленнее, чем линия MACD – потому что она более плавная.

Линия MACD

Нам нужно взять значение 12-дневной EMA и отнять от нее значение 26-дневной EMA. В итоге мы получим линию MACD.

Сигнальная линия

Нам нужно взять исторические значения линии MACD и разделить их на 9. Мы получим сигнальную линию. К примеру, у нас есть линия MACD следующих значений: 1, 2, 3, 4, 5, 6, 7, 8, 9. Сложим эти числа и разделим их на 9. Получим: (1+2+3+4+5+6+7+8+9)/9 = 5.

Гистограмма MACD

Гистограмма MACD – значение линии MACD минус сигнальная линия.

Как пользоваться: описание и применение

Индикатор MACD используется опытными трейдерами и экспертами рынка в разработке собственных стратегий. Например, при создании «Теории торгового Хаоса» Билл Вильямс применял этот инструмент для теханализа и волнового характера движения рынка. Последователи Эллиотта на основании линий и гистограмм MACD производят разметку волн.

В то же время, в обучающей литературе говорится, что такое MACD о пользе данного инструмента для новичков рынка. Связано это с предоставлением в удобном графическом виде значительного объема информации:

- направление движения цены (трендах);

- моменты разворота ценового графика, зарождение и окончание тенденций;

- волатильностб.

Индикатор удобен. Информация содержится в одной-двух линиях и столбцах гистограммы. При этом, показания обладают точностью, а универсальность позволяет использовать его и в качестве источника сигналов, и как фильтр сигналов.

История создания

История индикатора MACD началась в 1979 году. Инструмент был разработан и использован Джеральдом Аппелем (Gerald Appel). Автор разработки в прошлом трейдер-любитель, а затем – аналитик и инвестор. С 1973 г. под его руководством выходит одно из известнейших в области технического анализа изданий – бюллетень «Systems and Forecasts». Теоретические разработки внедряются в практическую торговлю. Под управлением Аппеля работает инвестиционная компания Signalert Corporation, которой доверены средства в сумме более 550 млн. долларов.

Авторское описание приводится в книгах Джеральда Аппеля (русскоязычной аудитории наиболее известна «Технический анализ. Эффективные инструменты для активного инвестора»).

Разработка предназначалась для анализа рынка ценных бумаг (акций), отличающегося невысокой волатильностью. Достоинства индикатора оценили трейдеры, работающие в других направлениях. В результате инструмент стал одним из наиболее распространенных в ТС для динамичных рынков, прежде всего, производных финансовых инструментов и FOREX.

Изначально торговля по MACD основывалась на построении и анализе 2-х линий. В 1986 году Томасом Аспреем (Thomas Aspray) было предложено добавить в окно индикатора гистограмму, расширившую возможности за счет наглядного представления опережающих сигналов.

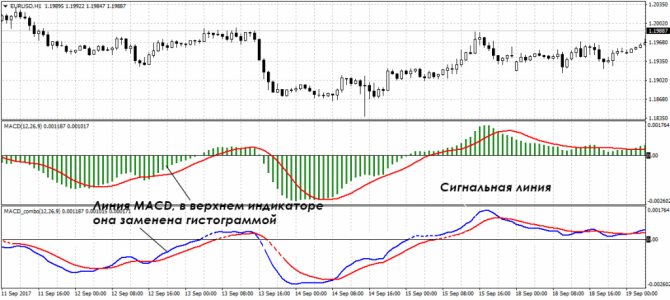

Удобство работы с гистограммой вылилось в изменение представления классического индикатора – основная линия уступила место столбчатой диаграмме. Именно в таком виде инструмент предлагается в большинстве торговых платформ, в частности в MetaTrader. Кроме того, на других платформах можно найти индикатор macd color для мт4, mtf и т.п.

Алгоритм расчета и внешний вид

Название MACD полностью отражает предоставляемую информацию – взаимное расположение и взаимодействие двух скользящих средних с различными периодами. По простоте использования индикатор MACD часто сравнивают с Parabolic Sar.

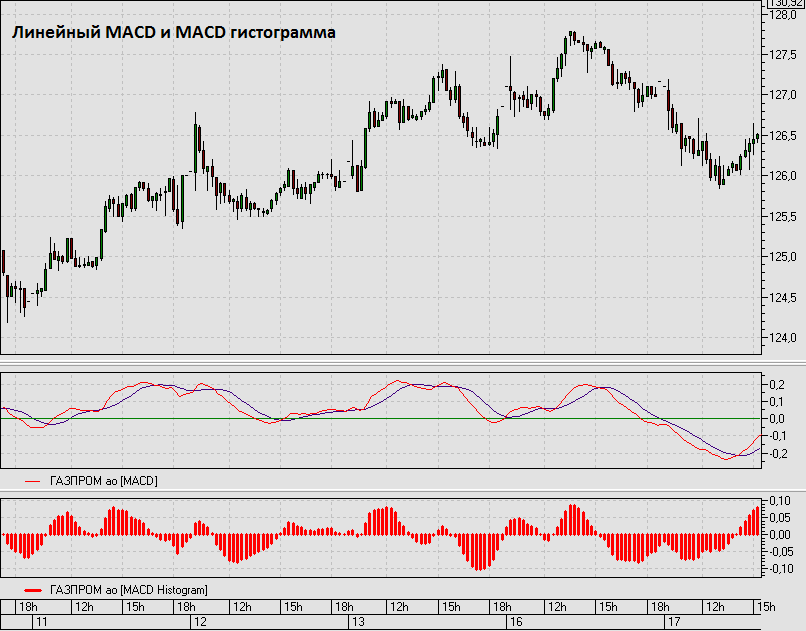

В классическом варианте индикатор отображается в подвале ценового графика и содержит 2 линии:

- Основную – построенная, как разность значений быстрой (с меньшим периодом) и медленной экспоненциальных МА.

- Сигнальную – простая скользящая средняя, сглаживающая значения основной.

Расчет ведется с учетом такой формулы:

MACD = EMA (p_fast, price) – EMA (p_slow, price);

Signal = SMA (p_s, MACD), где:

- MACD – основные данные индикатора;

- Signal – сигнальная линия;

- p_fast, p_slow, p_s – периоды, соответственно, быстрой и медленной экспоненциальных скользящих средних и простой сигнальной;

- price – цена актива, используемая при расчетах (как правило, цена закрытия).

Подробнее: Веер Ганна: как правильно строить и пользоваться на практике?

В редакции с гистограммой на график инструмента добавлена диаграмма, высота столбцов которой определяется разностью значений основной и сигнальной линий.

Histo = MACD – Signal.

Такая форма встречается в платформах компаний, предлагающих торговлю бинарными опционами.

В традиционном для MetaTrader представлении основная линия заменена гистограммой. Вариант из стандартной поставки не всегда удобен для анализа ситуации, поэтому трейдеры нередко используют оригинальные разработки, например, с несколькими цветами для баров гистограммы, построением линий для определения дивергенций и пр.

Характеристики

Широкое применение индикатора обусловлено характеристиками:

- использование в любой торговой платформе;

- работа на всех периодах ценового графика (чем старше таймфрейм, тем надежнее полученные сигналы и точнее картина рынка);

- торговля любыми финансовыми инструментами (на волатильных графиках возрастает число ошибочных сигналов);

- применение как трендового индикатора, осциллятора, измерителя волатильности.

Универсальность инструмента стала одной из причин его популярности в торговых системах различного уровня сложности.

Преимущества

Среди достоинств индикатора выделяют:

- Универсальность (отражена в характеристиках).

- Точность анализа ситуации на рынке. По направлению и расположению линий судят о направлении тенденций (трендов), по пересечениям – о моментах разворота графика , начале и развитии движений, по расстоянию от нулевого уровня – о волатильности.

- Значительное количество сигналов. На графике выделяют множество характерных точек и конфигураций, позволяющих рассчитывать моменты открытия позиций и закрытия сделок на основании различных методик.

- Фильтрация сигналов других инструментов анализа. Использование скользящих средних для расчета дает сглаженные кривые, в которых устранена большая часть рыночного шума.

Благодаря такому набору преимуществ индикатор хорош и как базовая составляющая стратегии, и в качестве вспомогательного средства оптимизации ТС.

Недостатки

Наряду с достоинствами, MACD присущи несколько «минусов», требующих скрупулезного учета в процессе торгов:

- Скользящие средние (даже экспоненциальные), как база для расчетов, вносят запаздывание в появление сигналов. Снижение запаздывания за счет уменьшения периода МА ухудшает сглаживание, увеличивает влияние рыночного шума и количества ложных сигналов.

- На волатильных рынках за счет дифференциальной (разностной) природы основной линии частота ложных сигналов возрастает. Особенно это проявляется во флэте.

- Поскольку в алгоритме расчета используется абсолютная разность, инструмент не позволяет однозначно определить зоны перекупленности/перепроданности, корректно сравнить несколько временных интервалов с различным диапазоном ценовых движений.

Недостатки индикатора приводят к усложнению анализа ситуации для трейдера, требуют коррекции за счет применения в ТС дополнительных инструментов технического анализа.

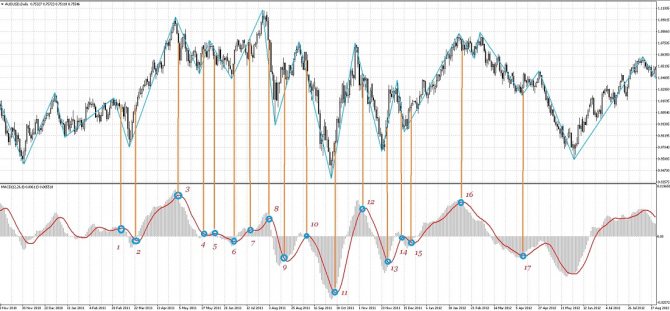

Пересечение линий MACD

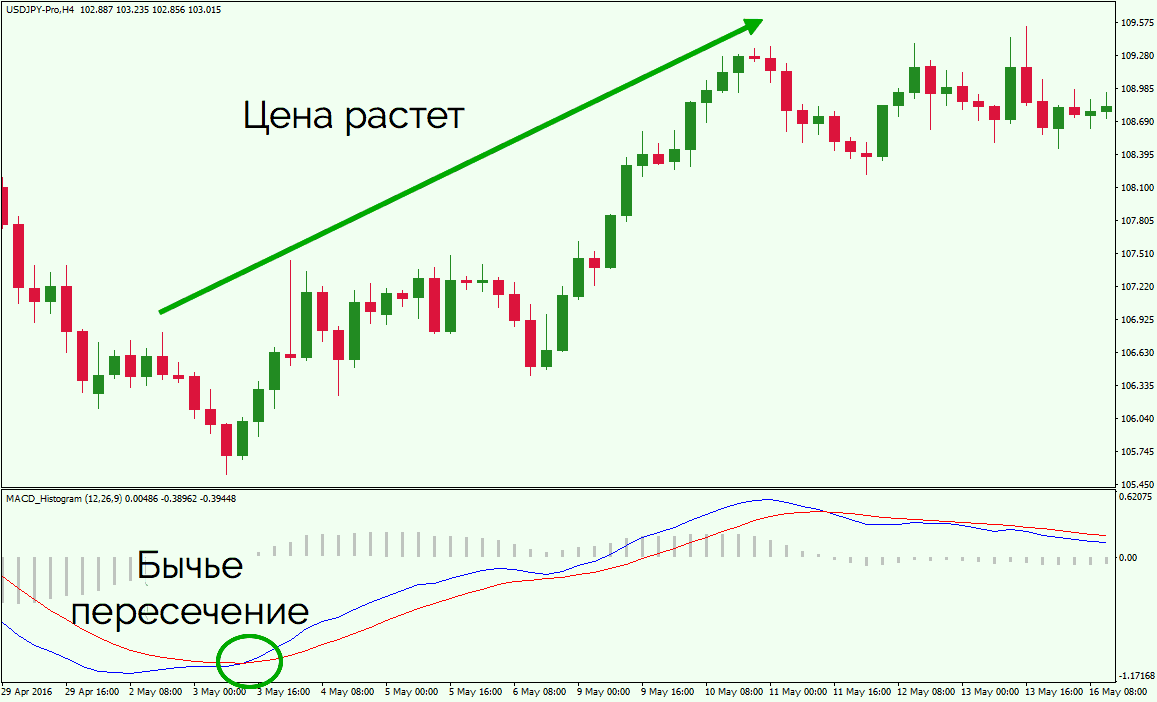

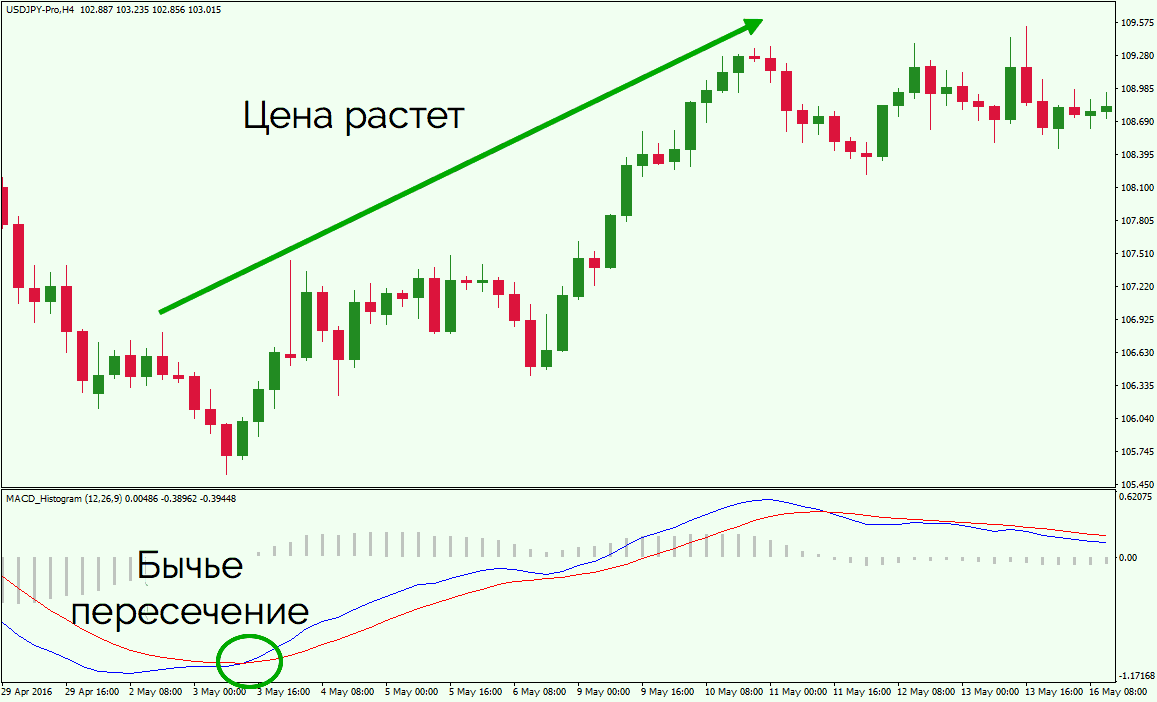

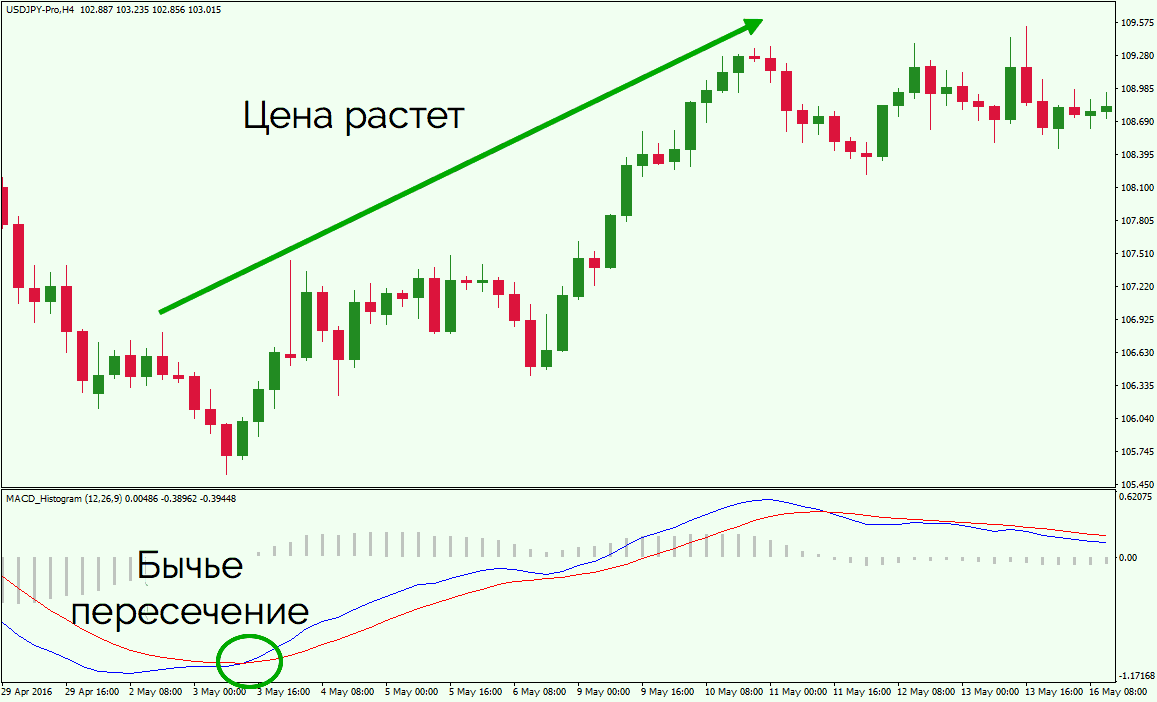

Линия MACD быстрее, чем сигнальная линия, и она обычно пересекается сверху или снизу более медленную сигнальную линию.

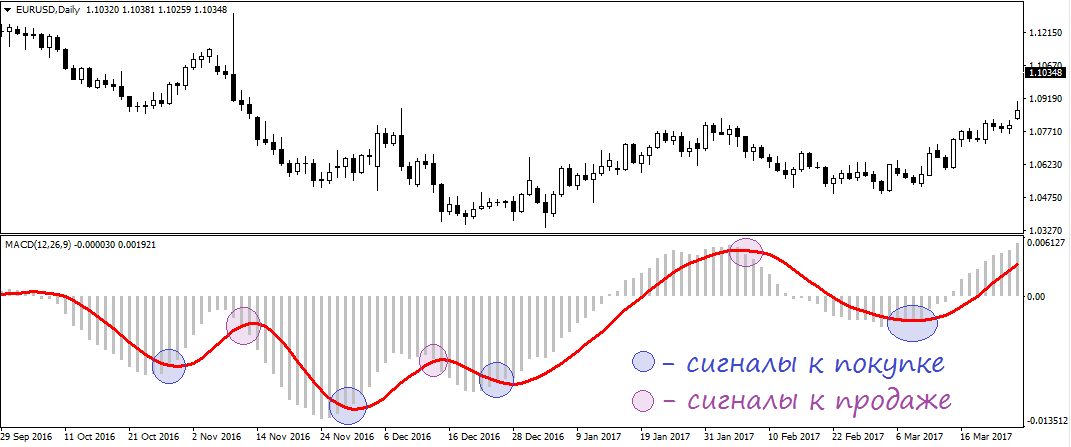

- Бычье пересечение MACD происходит, когда линия MACD пересекает более медленную сигнальную линию в бычьем направлении. Это генерирует бычий сигнал на графике, который подразумевает, что цена может начать рост.

- Когда линия MACD пересекает сигнальную линию в медвежьем направлении. Это намекает на то, что цена может пойти в медвежьем направлении.

Зеленый кружок показывает момент, когда более быстрая линия MACD пересекает сигнальную линию в бычьем направлении.

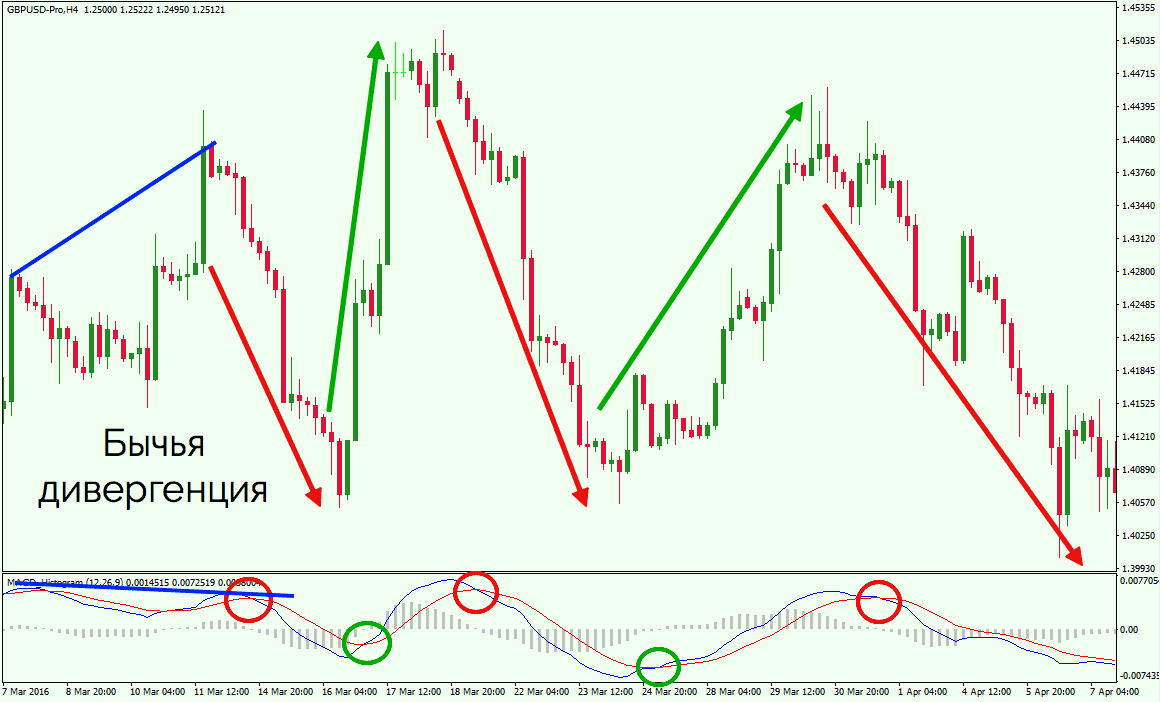

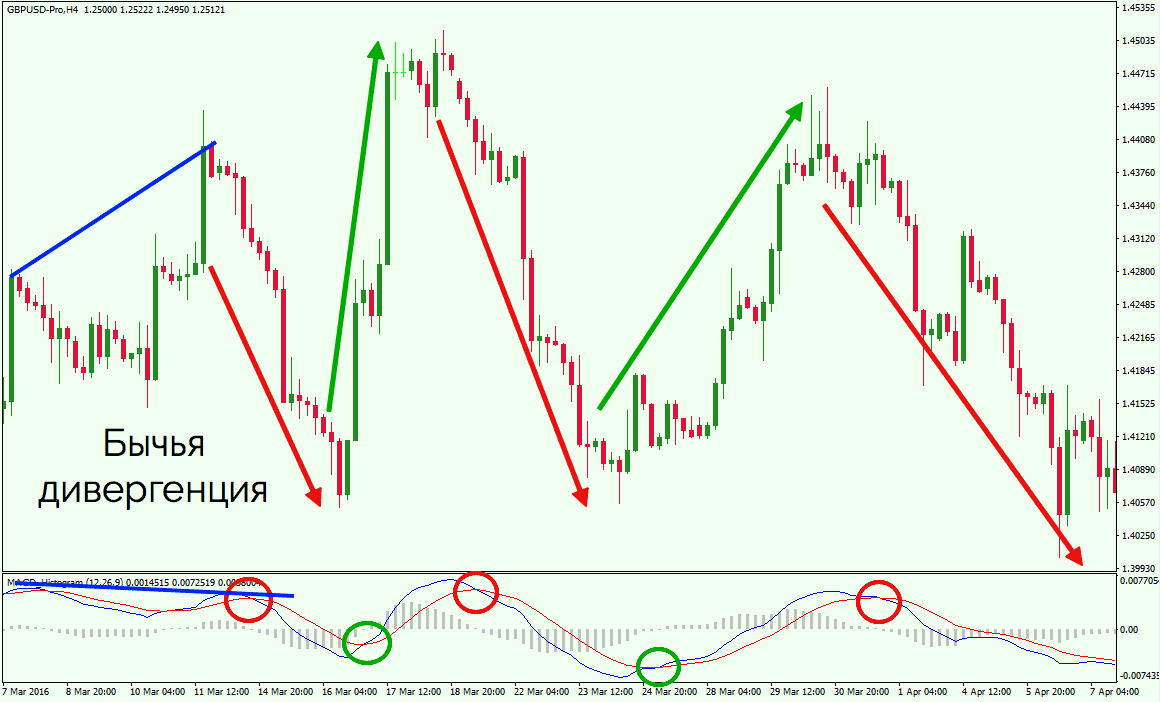

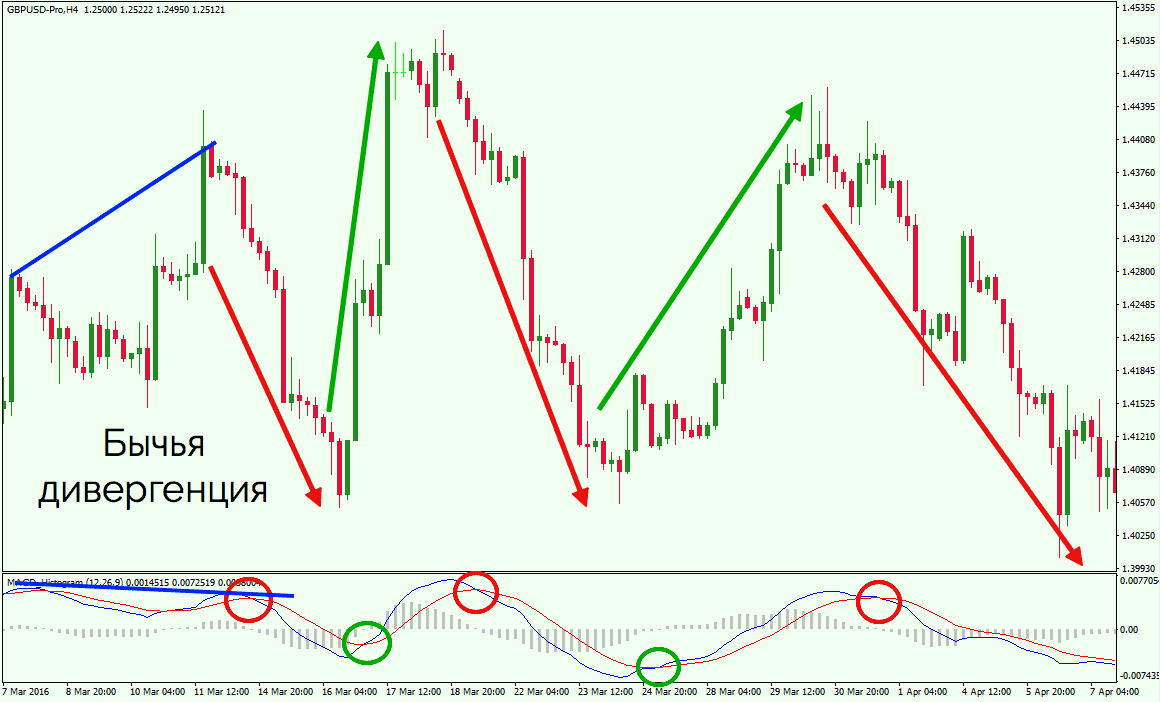

MACD и дивергенция

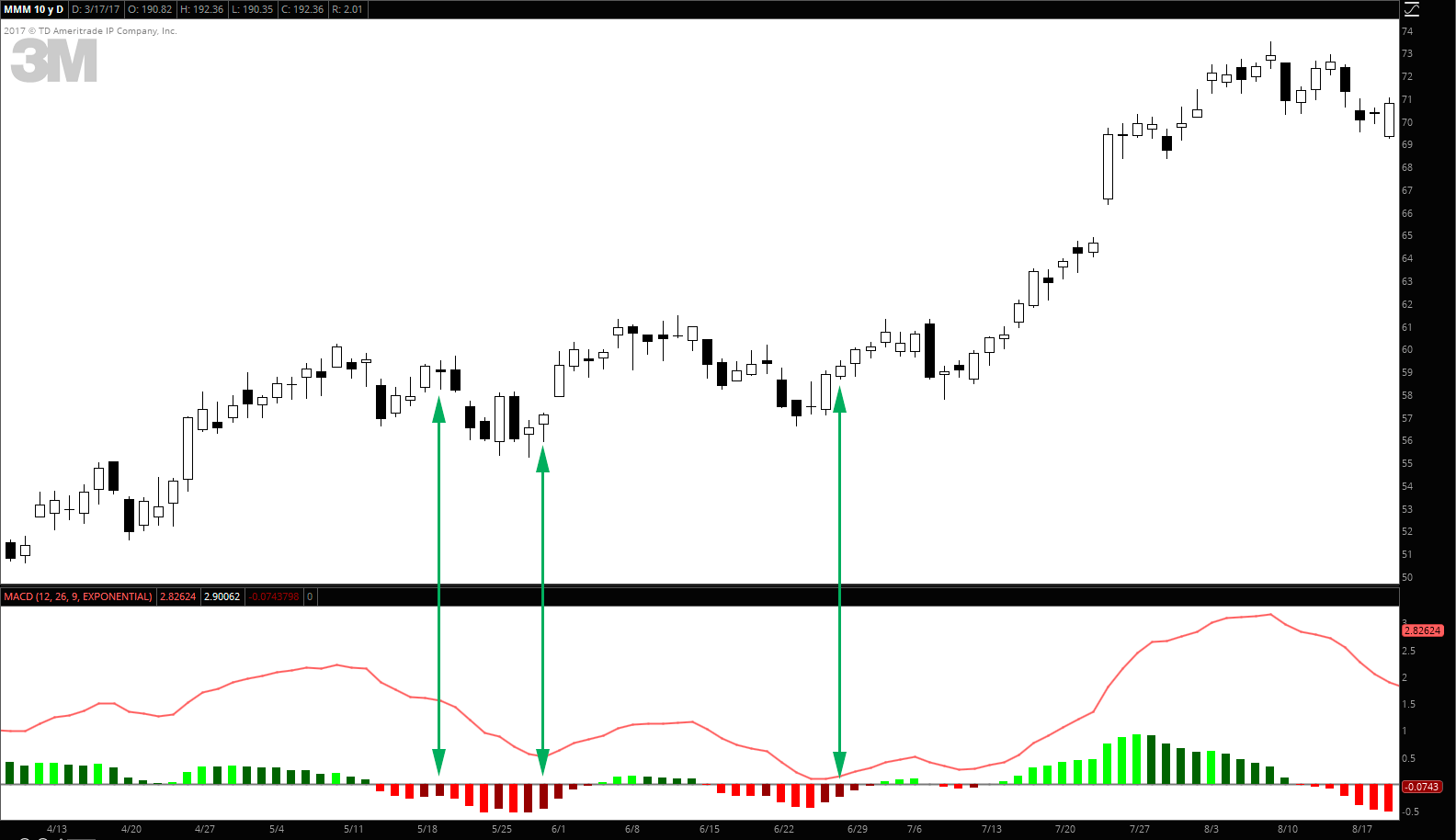

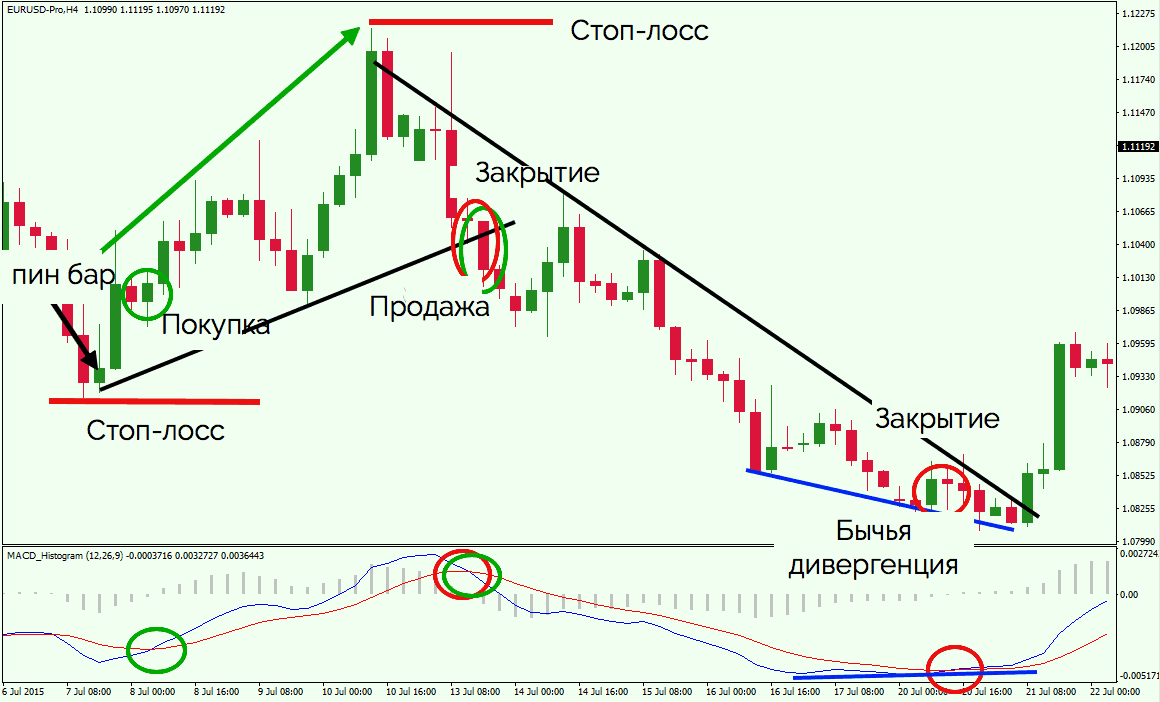

Одно из лучших применений MACD в трейдинге – это выявление сигналов дивергенции. Когда движение цены на графике и направление MACD противоречат друг другу, это указывает на то, что цена может изменить свое направление.

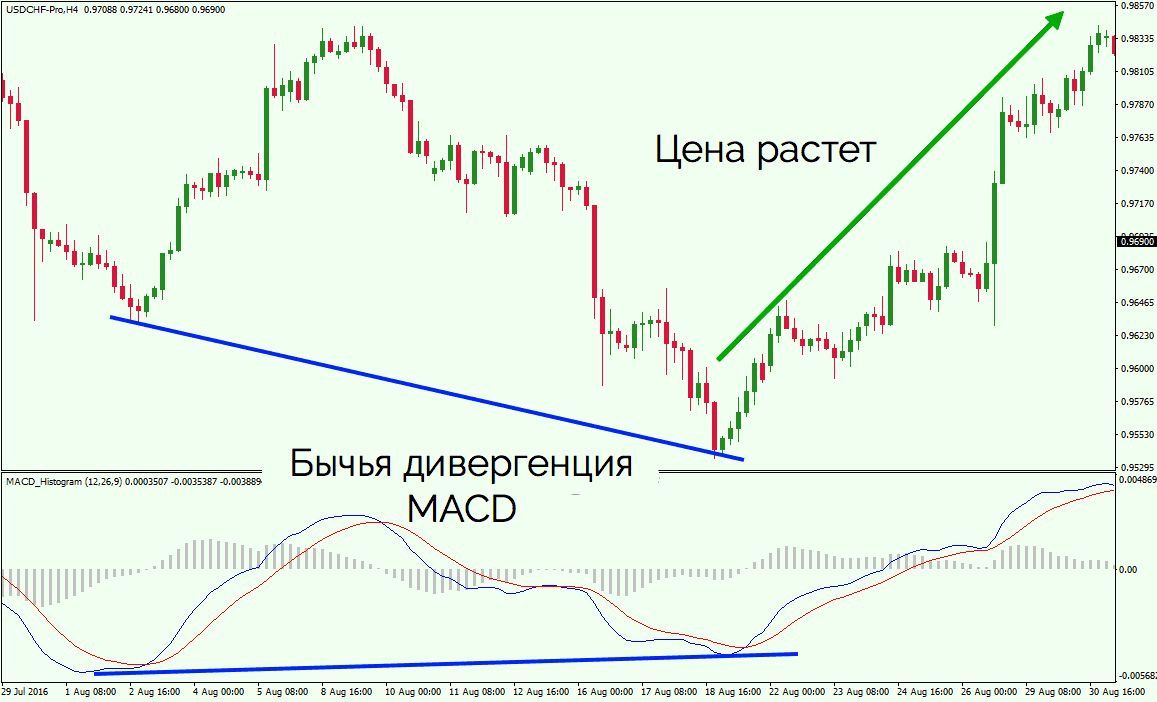

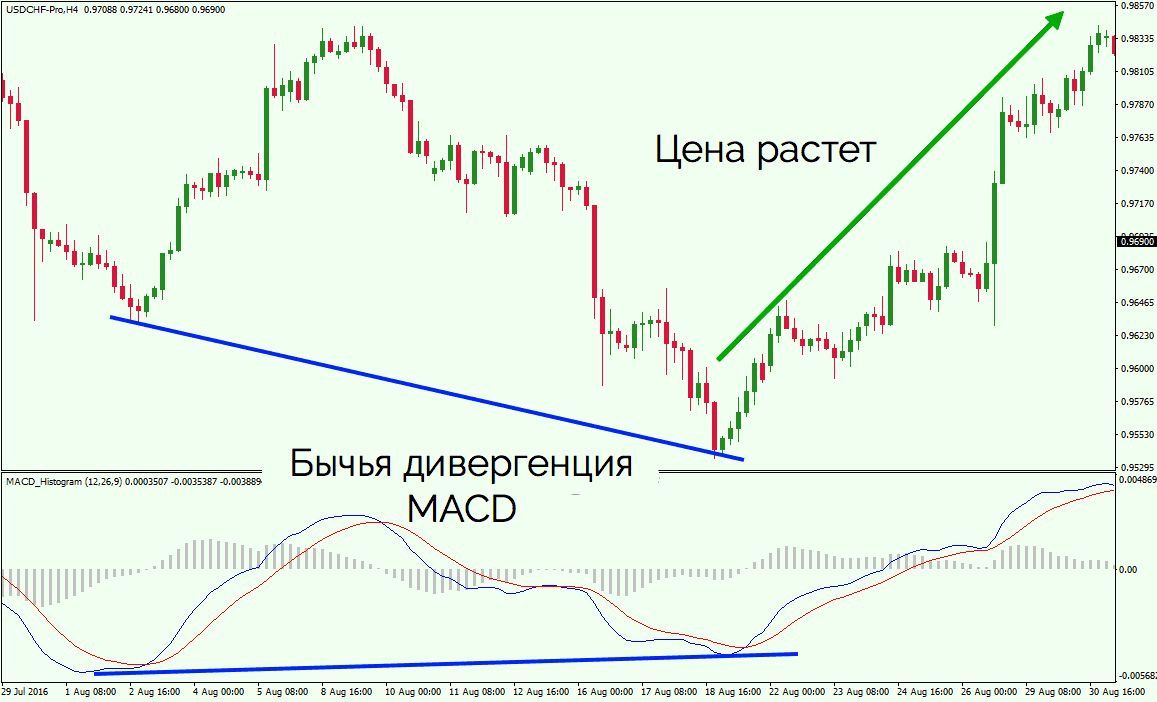

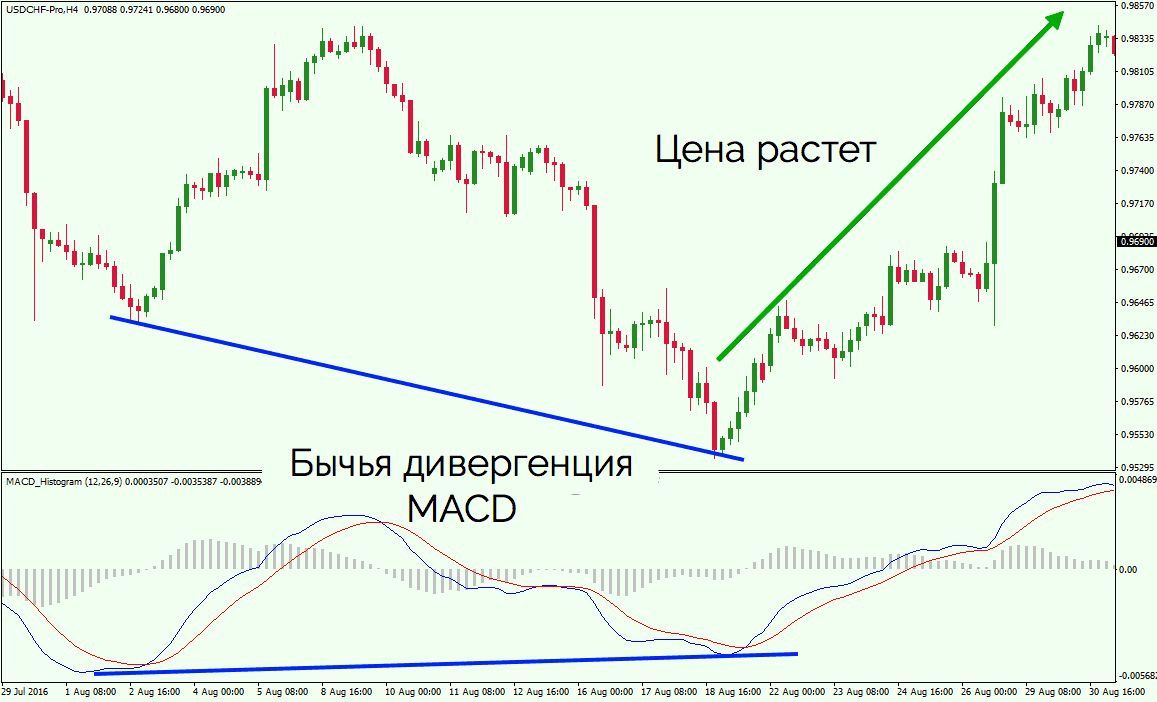

Бычья дивергенция MACD возникает, когда цена движется вниз, а MACD демонстрирует более высокие минимумы. В этом случае индикатор MACD показывает нам сильный бычий сигнал. Очень часто мы увидим, как цена начинает сильное движение вверх после бычьей дивергенции с MACD.

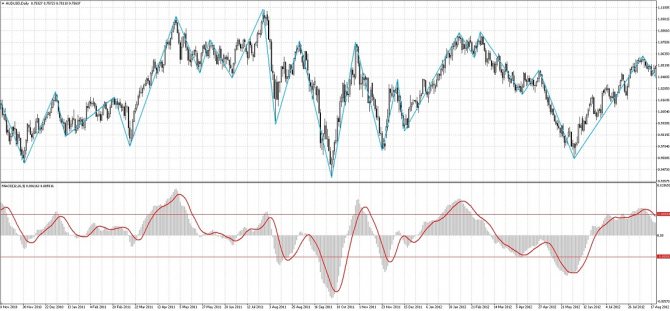

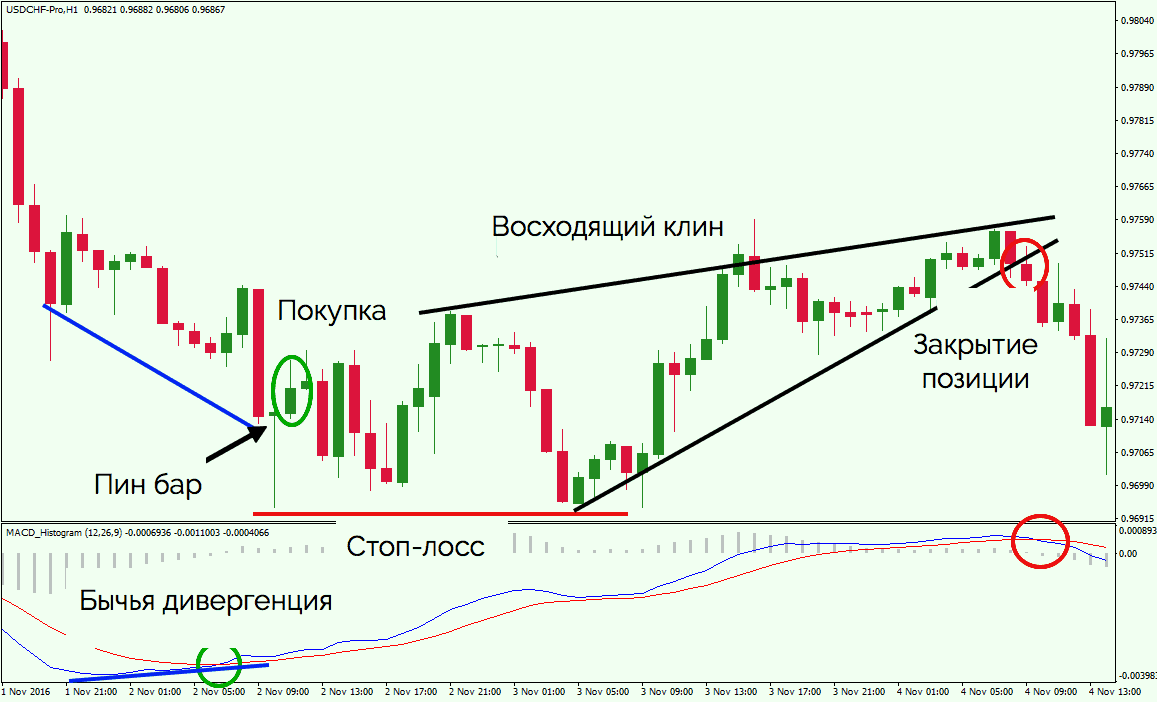

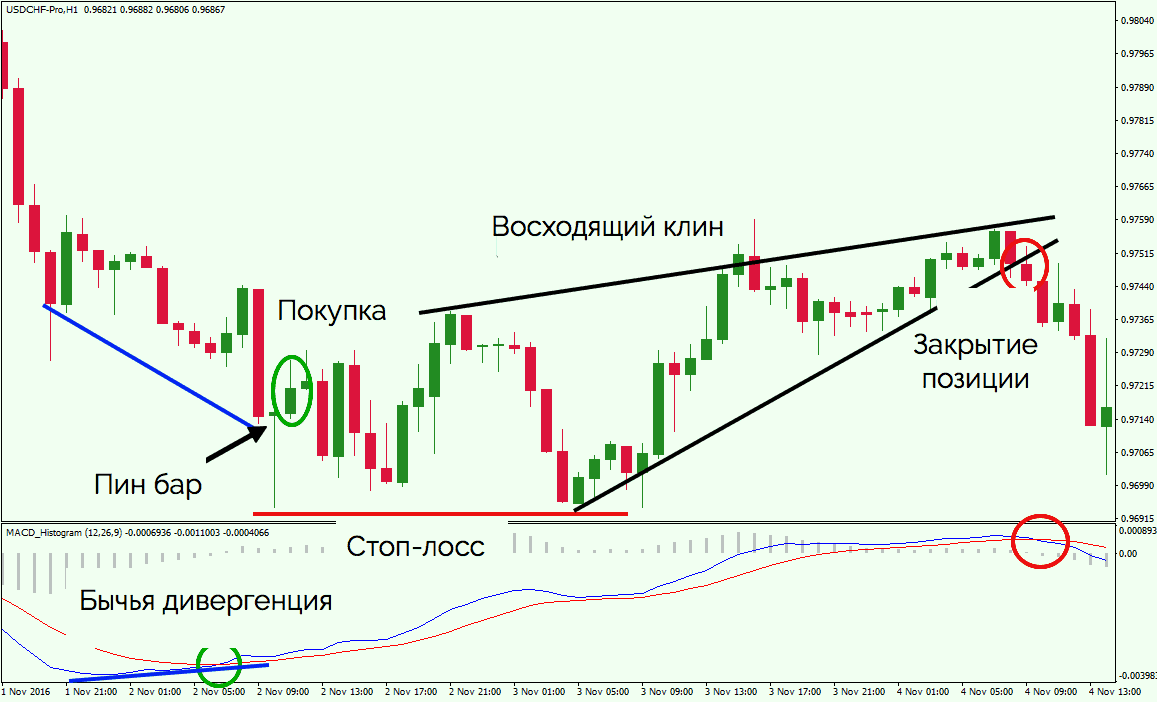

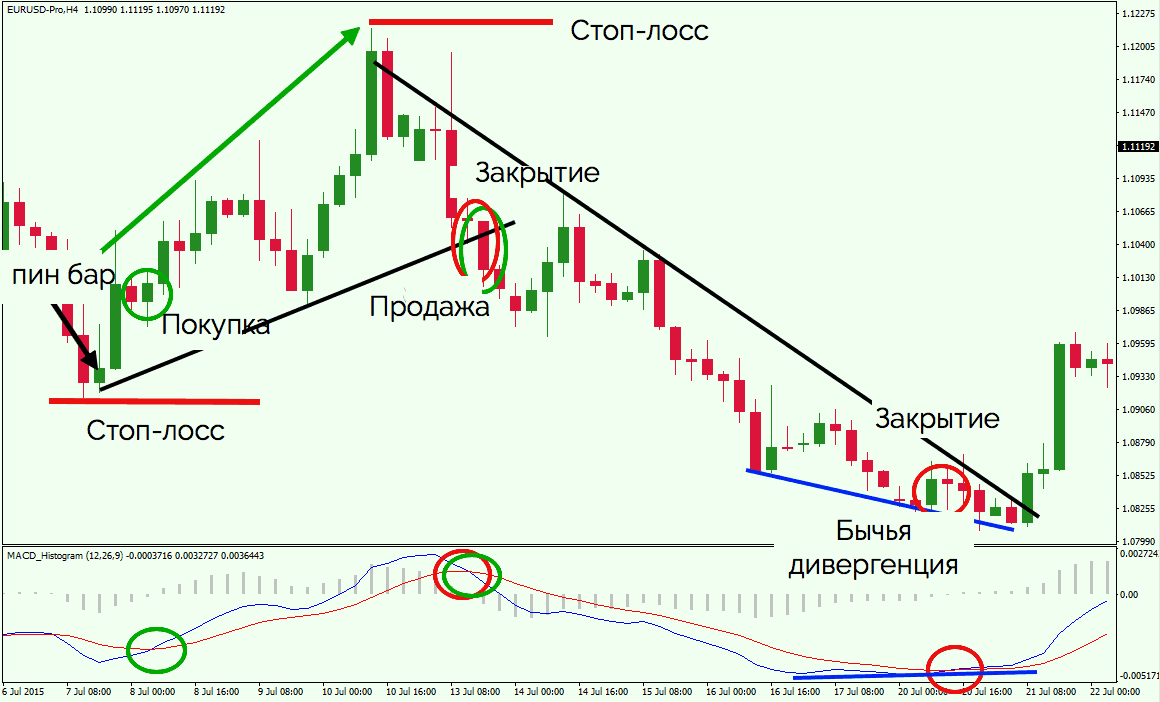

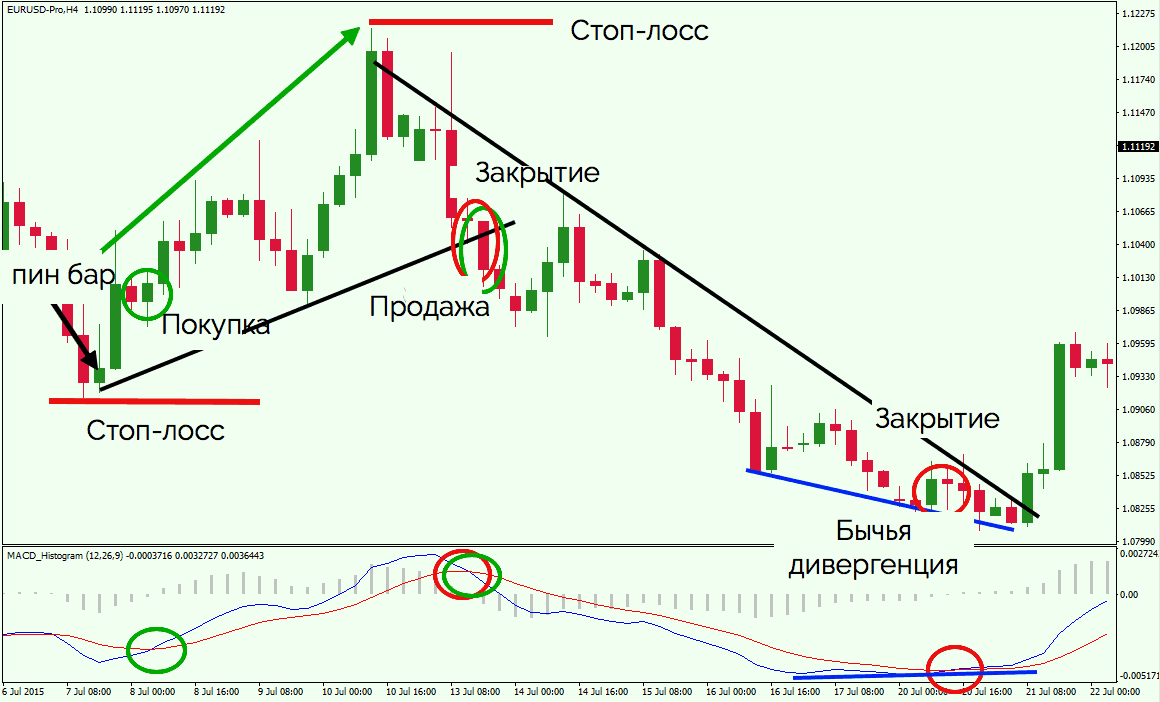

Ниже вы видите пример бычьей дивергенции MACD. После появления дивергенции мы видим, что цена входит в восходящий тренд.

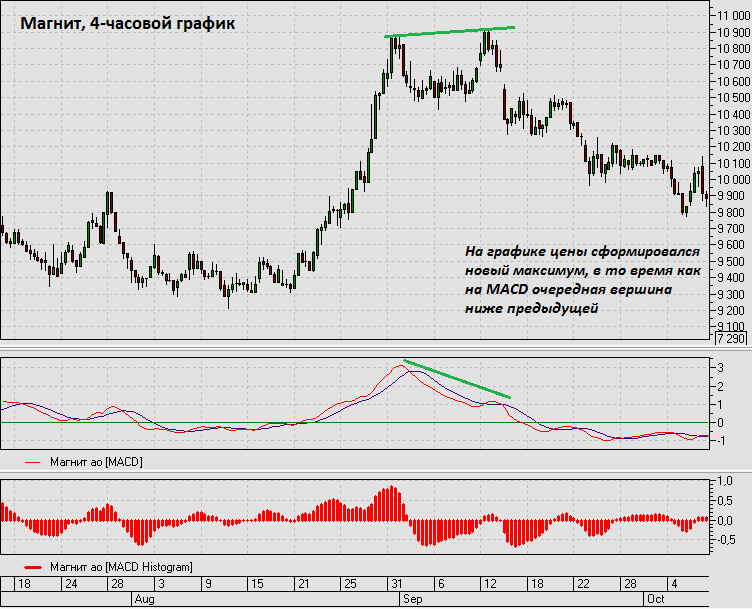

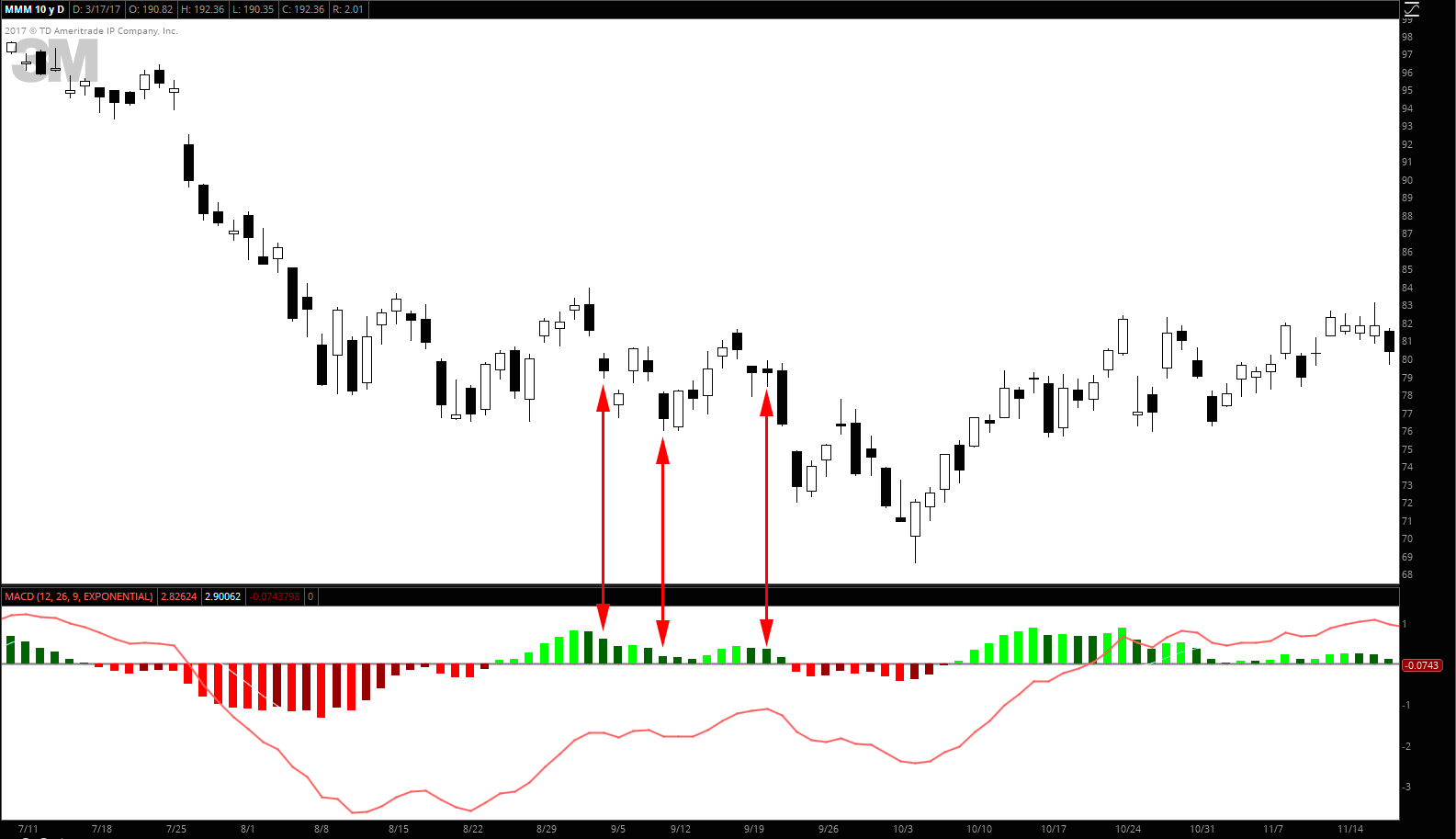

Медвежья дивергенция MACD происходит, когда цена показывает рост, а линии MACD создают более низкие максимумы. Дивергенция намекает на то, что цена может начать медвежье движение.

Одним из недостатков дивергенции является то, что цена может оставаться в дивергенции в течение достаточно долгого времени без всякого разворота, и иногда бывает трудно узнать, когда следует открывать позицию.

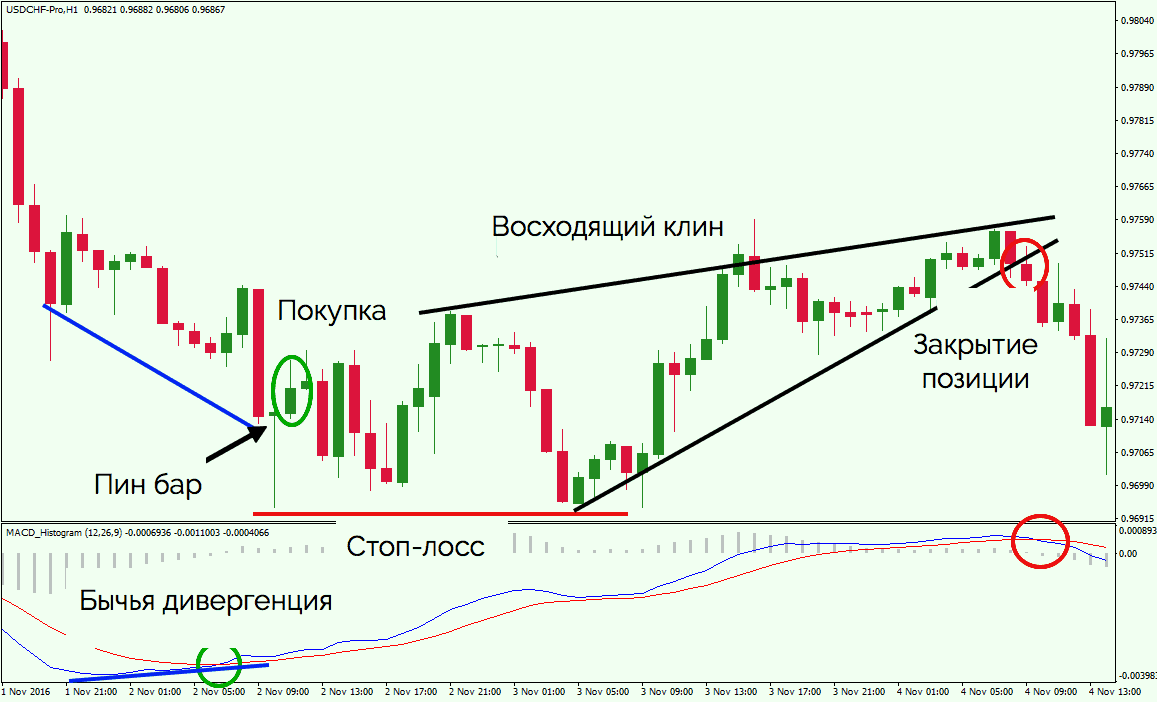

График начинается с резкого падения цены. Внезапно снижение замедляется. В то же время MACD не только замедляется, но и начинает расти, создавая бычью дивергенцию. Впоследствии появляется бычье пересечение линий MACD. Здесь можно было открыть сделку на основании этого сигнала. Однако здесь у вас скорее всего сработал бы стоп-лосс.

Вскоре после этого мы видим разворотный пин бар, которая обеспечивает дополнительное подтверждение бычьего сценария. Далее цена начинает свой рост. Вскоре после этого мы обнаруживаем восходящий клин. Поскольку клин обладает сильным медвежьим потенциалом, пробой его более низкого уровня можно использовать в сочетании с медвежьим пересечением MACD для закрытия сделки.

При торговле дивергенцией MACD вы всегда должны следить за ценовыми подсказками. Таким образом, вы сможете лучше понять, где и когда входить и выходить из ваших сделок.

Выводы

Главное преимущество MACD − использование элементов оценки импульса и тренда в одном индикаторе. Пока MA обеспечивают контроль тренда, анализ разницы между ними не пропустит момент разворота.

Трендовая составляющая более сильная − индикатор MACD не позволит вам войти в рынок против сильного движения. Тот факт, что в нем нет критических зон, также выгоден для трендовой торговли (хорошо фильтруется «шум»), но запаздывание точки входа делает MACD непригодным для быстрых сделок. Полностью запаздывание компенсировать нельзя, но даже во флэте он выдает гораздо меньше ложных сигналов, чем типичные осцилляторы. Тем более, что перерисовки на нем не бывает.

За счет своего гибридного расчета индикатор MACD эффективен на любом активе, успешно адаптируется под различные торговые условия, но все-таки на Форекс использовать его без дополнительной фильтрации не рекомендуется. Несмотря на разнообразие сигналов, индикатор отлично подходит новичкам − да, он запаздывает, но зато у вас всегда будет время дополнительно оценить ситуацию.

Перекупленность и перепроданность

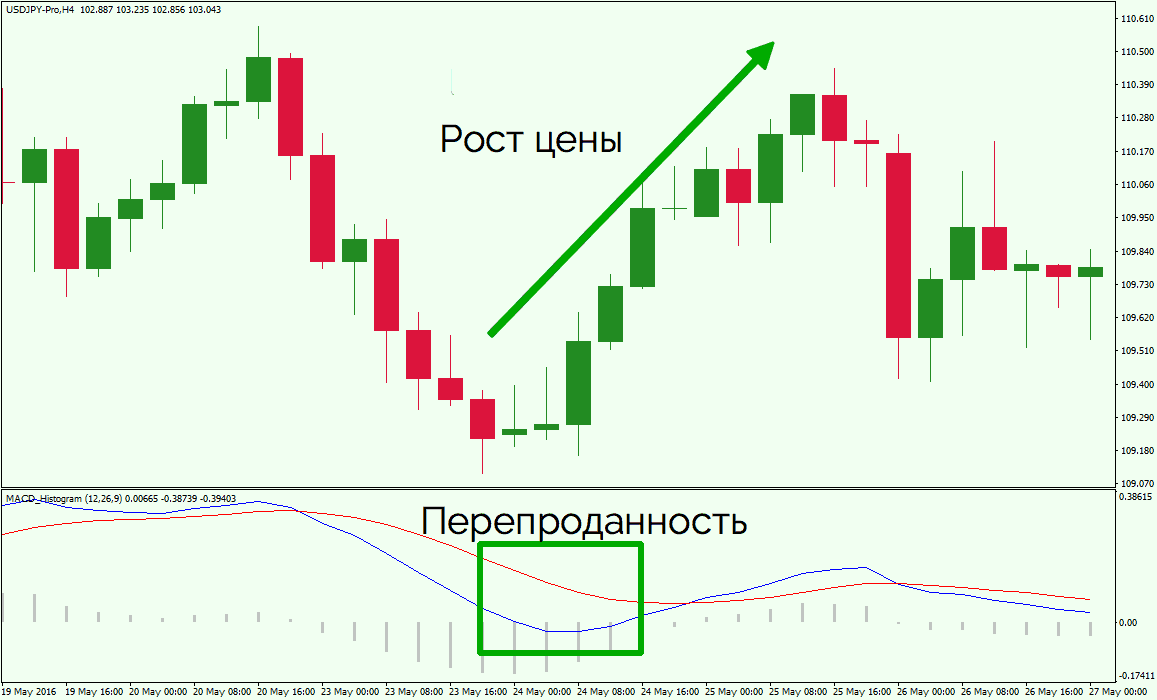

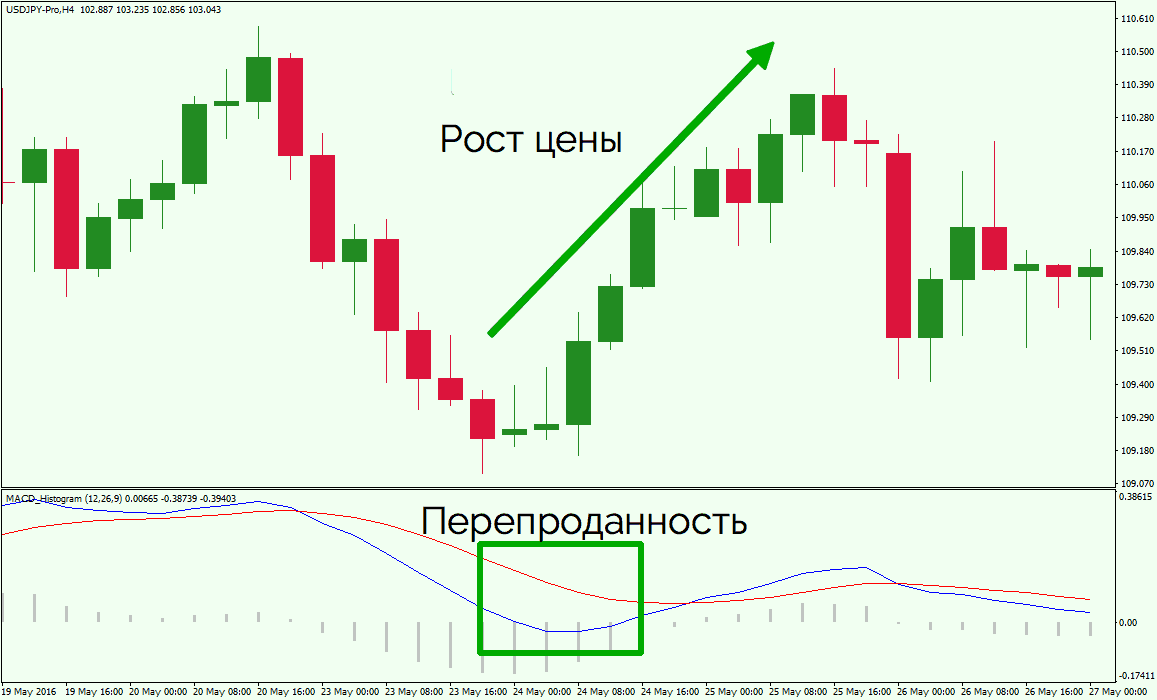

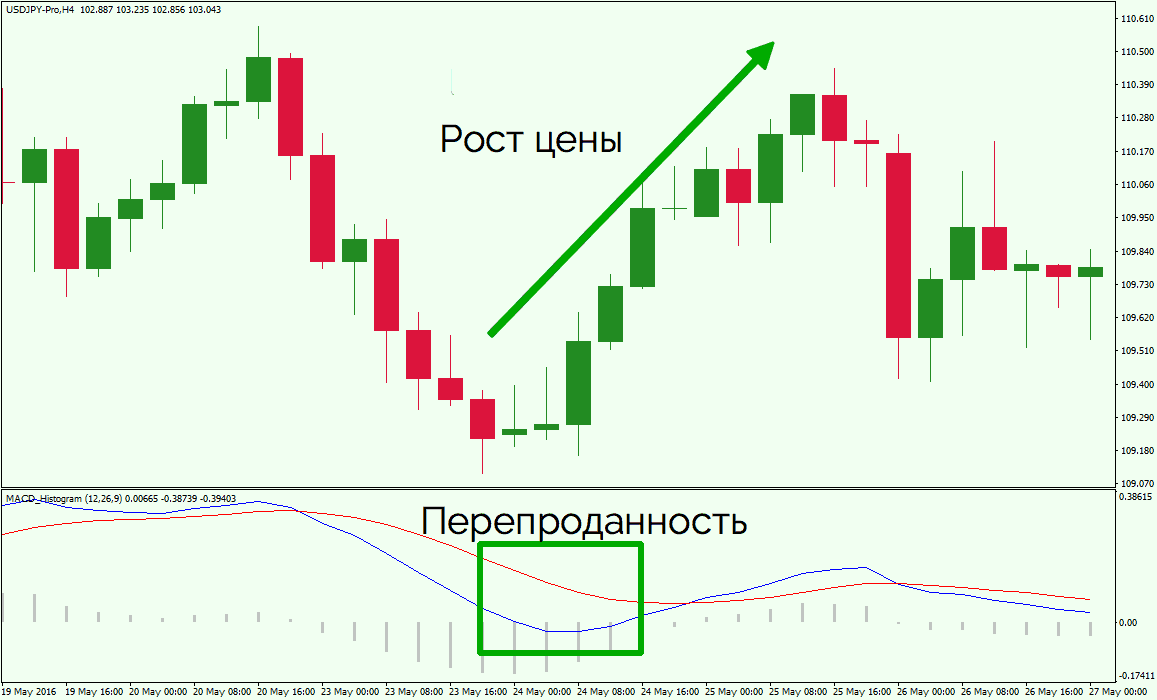

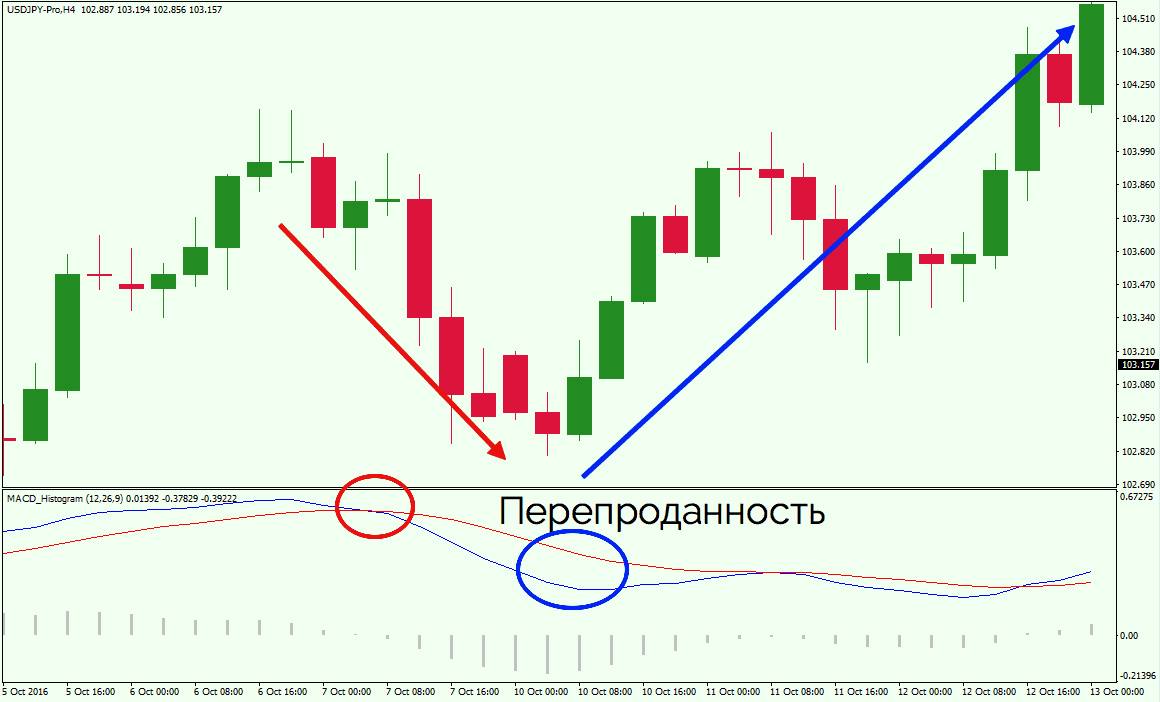

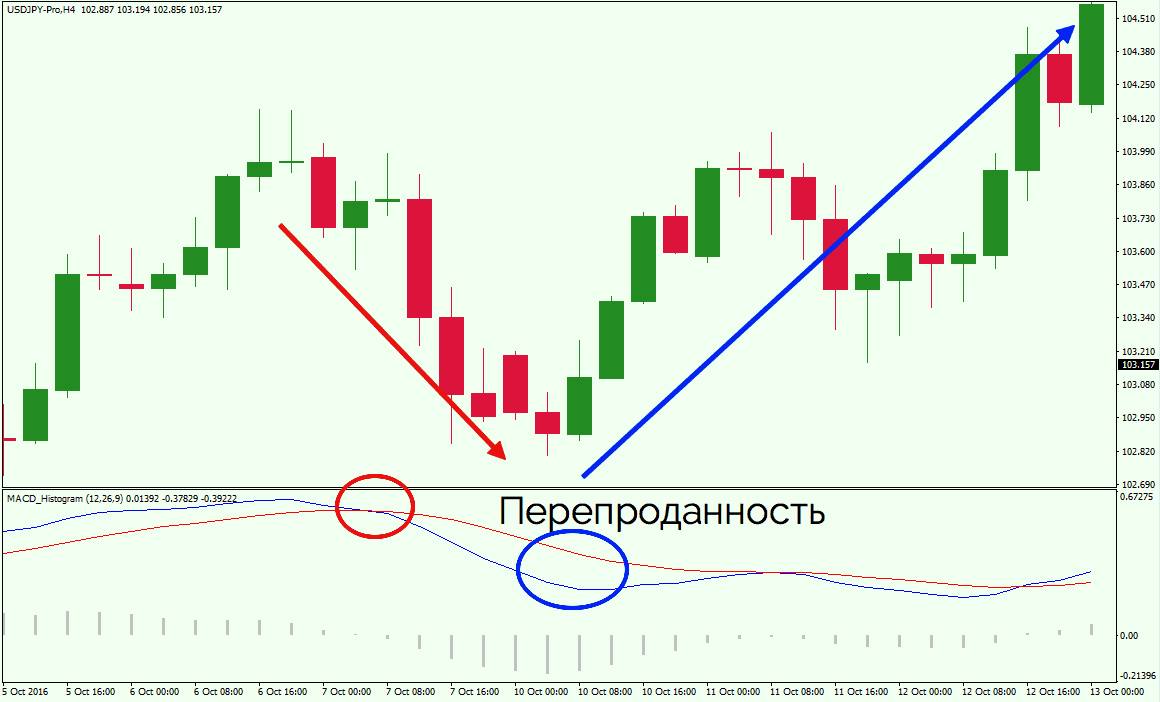

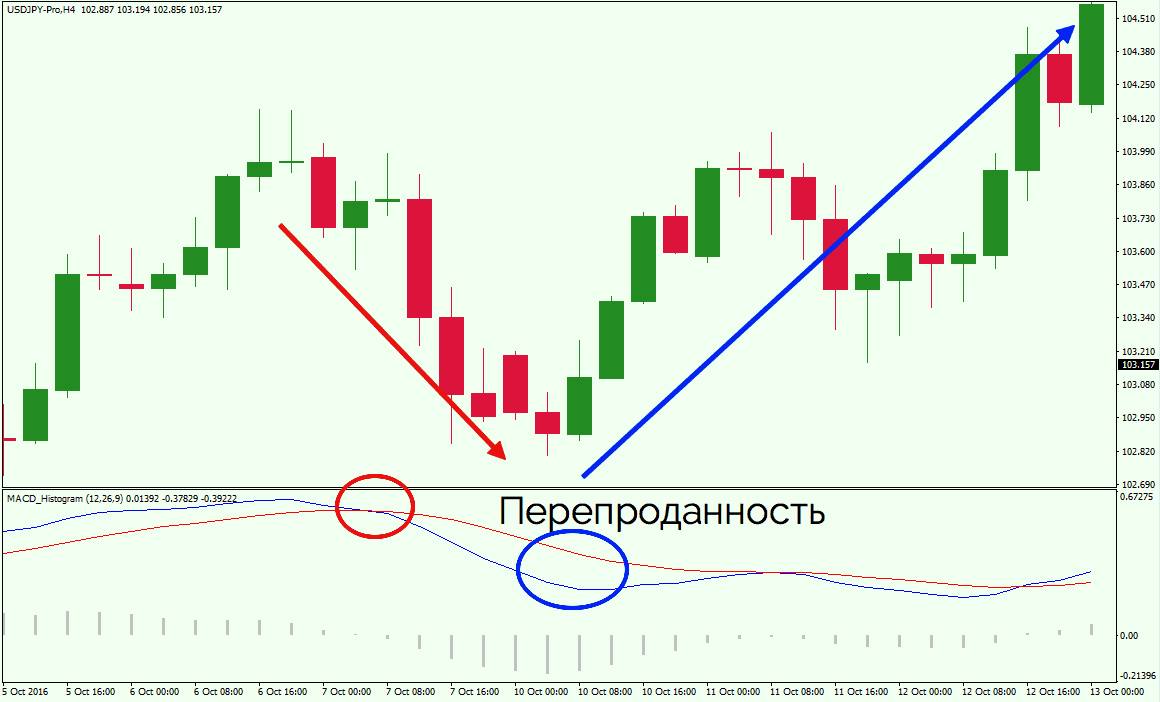

Индикатор MACD также может давать сигналы о перекупленности или перепроданности.

- MACD перекуплен, когда линия MACD проходит относительно большое расстояние от сигнальной линии. В таких случаях мы ожидаем, что бычье движение исчерпает себя после сильного роста и появления медвежьего движения.

- MACD перепродан, когда линия MACD проходит значительное медвежье расстояние от сигнальной линии. В этом случае мы ожидаем, что цена исчерпает себя и перейдет в бычью фазу.

В зеленом прямоугольнике вы видите случай, когда быстрая линия MACD находится на относительно большом расстоянии от красной сигнальной линии. Это указывает на перепроданность.

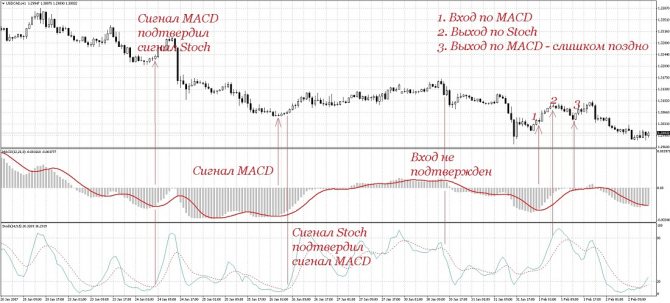

Как работает с другими индикаторами

Двойственная природа Visual MACD (определитель тренда и осциллятор) позволяет использовать его в работе с большинством других индикаторов.

При этом:

- В соединении с трендовыми инструментами проявляется его способность генерировать опережающие сигналы разворота тенденции. Прибыльность стратегий повышается за счет дополнительной фильтрации сигнала MACD показаниями трендовых индикаторов.

- При использовании совместно с осцилляторами MACD становится неплохим фильтром. В то же время, на трендовых движениях, где осцилляторы практически бесполезны, его сигналы играют основную роль.

Интересные результаты дает применение к данным MACD алгоритмов других осцилляторов, например RSI или Stochastic. Сигналы становятся выразительнее, а сам индикатор хорошо фильтрует ложные входы. Стоит заметить, что RSI – самый точный скальпер.

Технический анализ и индикатор MACD

Как видите, индикатор MACD довольно богат на разного рода сигналы и является универсальным торговым инструментом. Вы также можете эффективно торговать, используя MACD в сочетании с прайс экшен. Давайте рассмотрим некоторые примеры.

График начинается с медвежьей дивергенции. Как видите, цена создает более высокие максимумы, в то время как вершины индикатора MACD падают. После этого две линии MACD пересекаются, и цена идет вниз. Затем мы видим еще четыре ценовых колебания, связанных с бычьим и медвежьим пересечением MACD. Каждый раз, когда две линии пересекаются, мы видим колебание цены в направлении пересечения.

В данном случае цена снижается после медвежьего пересечения MACD. Тем не менее, 7 периодов спустя мы видим потенциальный сигнал MACD перепроданности. Линия MACD находится на значительном медвежьем расстояние от сигнальной линии. Это означает, что цена может быть перепродана и готова к отскоку.

Если вы открываете длинную позицию, вы можете разместить свой стоп-лосс ордер ниже предыдущего минимума на графике. Если вы торгуете шорт, вы можете разместить ордер стоп-лосс выше предыдущего максимума. Один из способов выйти из сделки по MACD – это удерживать позицию, пока не будет получен противоположный сигнал.

Первый сигнал приходит, когда цена показывает пин бар. Через несколько свечей мы видим, что линии MACD создают бычье пересечение. Это два совпадающих бычьих сигнала, которые могут быть достаточной предпосылкой для открытия длинной сделки.

Затем цена увеличивается и создает шаблон типа AB = CD. Это может служить оптимальной точкой выхода. После создания последнего максимума мы видим разворот цены, за которым следует пробой линии тренда. В то же время линии MACD пересекаются в медвежьем направлении. Это два отдельных сигнала, которые, к сожалению, немного запаздывают. Если бы вы закрыли сделку здесь, позиция все равно была бы прибыльной.

Стоит отметить, что пробой линии тренда и медвежье пересечение MACD генерируют совпадающие короткие сигналы на графике.

После этого цена начинает снижаться в медвежьем тренде. Линии MACD также уменьшаются. После 6-дневного снижения возникает бычью дивергенция MACD на графике. Таким образом, вы можете выйти из сделки, когда линии MACD пересекаются вверх. Это происходит всего через пару периодов, подтверждая модель бычьей дивергенции.

Применение macd, stochastic: стратегия «Скальпинг»

При торговле по скальпингу мы будем использовать индикатор macd, две скользящие средние, построенные с помощью Moving Average (MA) и стохастик. Работать по данной стратегии можно в терминале MT4, MT5 и почти на любой онлайн-платформе, так как все инструменты относятся к типу стандартных и присутствуют в классическом наборе настроек графика.

Настройки индикаторов

Сначала настраиваем macd. Для этого выставляем следующие значения:

- Быстрая скользящая (Fast EMA) – 12.

- Медленная скользящая (Slow EMA) – 26.

- Линия MACD SMA – 9.

Данные настройки применяем к ценам закрытия. Они помогут нам определить долгосрочный тренд, учитывая который можно открывать сделку на покупку или продажу актива (в зависимости от того, бычьим или медвежьим будет тренд).

Далее настраиваем стохастик. Ставим такие параметры:

- Период %K устанавливаем равным 3.

- Период %D ставим на 3.

- Замедление равно также 3-м.

- Цены – low/high.

При выборе метода анализа MA устанавливаем значение на Simple (Стандартный). Уровни в настройках меняем с 80/20 на 60/40.

Если вы хотите поймать более долгосрочные тренды, то периоды стохастика (%K и %D) можно увеличить.

В последнюю очередь устанавливаем на график две скользящие средние MA. Для первой скользящей ставим в настройках период 4 и применяем данную линию к ценам закрытия (Close). Пометим данную линию красным цветом.

Вторая скользящая будет средневзвешенной, поэтому для нее ставим период, равный 8-ми. Высчитываться линия будет по ценам закрытия, но в настройках ставим не Close, а Weighted Close. Покрасим линию в синий цвет.

Основы стратегии stochastic macd

Сделки по данной стратегии лучше открывать на таймфреймах M5 или M15. Торговать лучше на основных валютных парах, таких как EUR/USD, GBP/USD, AUD/USD, NZD/USD, USD/JPY, USD/CHF, USD/CAD. Они достаточно волатильны и имеют невысокий уровень спреда.

Торговать на экзотических валютных парах по данной стратегии не рекомендуется, особенно на краткосрочных периодах. Уровень спреда по таким сделкам может превысить возможный доход, что неминуемо приведет к убыткам.

Важно! Рекомендуется торговать в периоды максимальной направленности цены. Ордеры по таким сделкам будут максимально прибыльными.

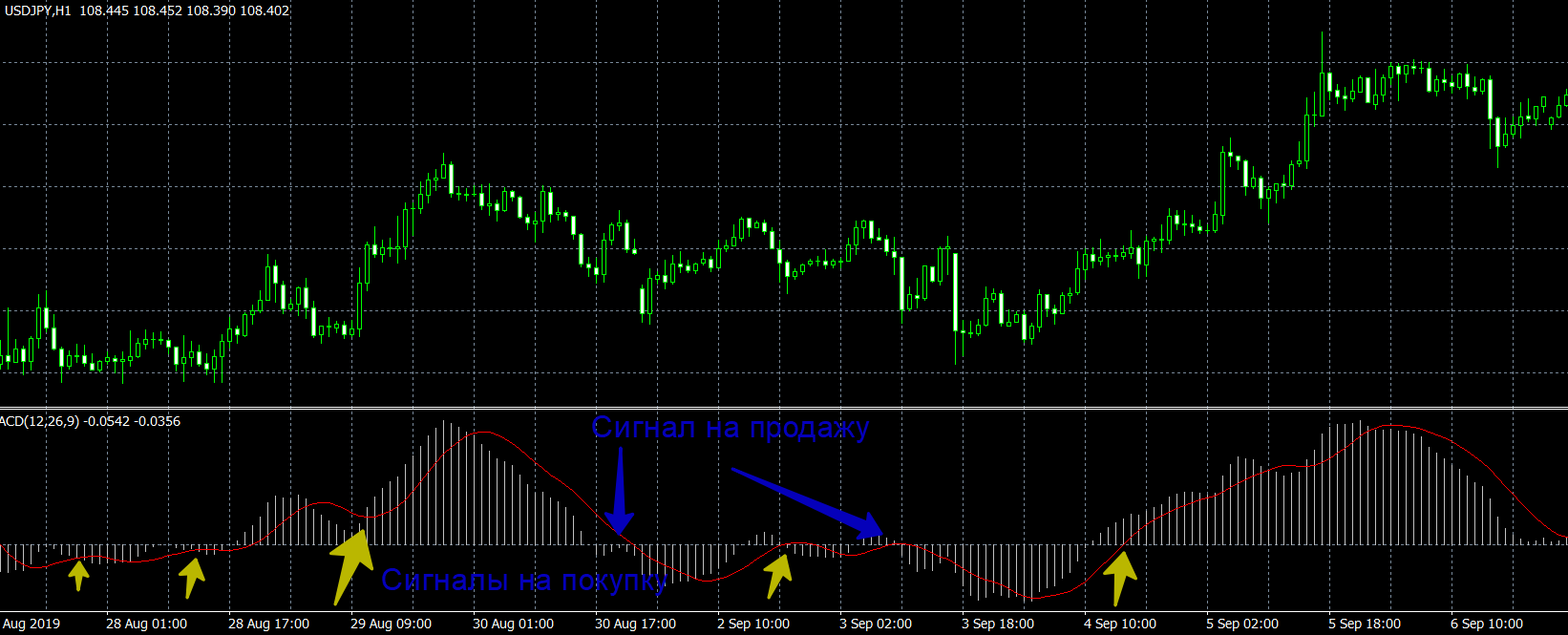

Открытие по скальпингу сделок на покупку

Торговать лучше на свечном графике. Сигналы для открытия ордера на покупку будут следующими:

- Скользящая MA 4 пересекла линию MA 8 снизу вверх. Сделку следует открывать сразу же, как только начнет вырисовываться новая свеча.

- Линии стохастика направлены вверх. Индикатор пересек уровень 40.

- Линии Macd находятся выше нулевого уровня на гистограмме, то есть, тренд должен быть восходящим.

Важно! На графике должны присутствовать все вышеперечисленные сигналы. Если хотя бы одного из них нет, ордер не берем.

Открытие сделок на продажу по скальпингу

Сигналы для совершения сделок на продажу валюты:

- Линия MA 4 проходит через скользящую с периодом 8 сверху вниз. Ордер открываем сразу же, как начнет формироваться следующая свеча.

- Стохастик упал ниже уровня 60.

- Линия macd находится ниже нулевого уровня на гистограмме.

Стоп-лосс при открытии данной сделки устанавливаем на уровне ближайшего ценового максимума.

Распространенные ошибки при использовании индикатора MACD

Есть две распространенные ошибки, которые совершают трейдеры при использовании индикатора MACD:

- Торговля на пересечение линий MACD.

- Непонимание гистограммы MACD.

Торговля на пересечение линий MACD

Этот метод работает только на сильных трендовых рынках. Но помните, что большую часть времени рынки находятся в диапазоне. Это означает, что пересечение линий MACD будет показывать слишком много ложных сигналов, которые приведут только к убыткам.

Непонимание гистограммы MACD

Давайте посмотрим на график ниже:

Вы можете подумать: «В движении присутствует сильный импульс. Время покупать!”

Однако это неправильно. Потому что чаще всего время для входа уже прошло, и цена, скорее всего, развернется. Вместо этого, лучший подход – торговать против текущего импульса MACD и открывать позицию на разворот.

Полное описание работы

Работа индикатора заключается в расчете и графическом представлении известной трендовой методики – взаимного расположения двух скользящих средних.

Методика базируется на 2-х положениях:

- Цена постоянно стремится вернуться к среднему значению.

- Направление и продолжительность движения «от среднего» задается ценовым импульсом.

Используемая при расчете индикатора быстрая EMA отражает сглаженное текущее значение цены, период определяет качество фильтрации рыночного шума. Медленная EMA соответствует вычисленному на заданном интервале (определяется периодом скользящей) среднему значению.

Соответственно:

- быстрая EMA стремится вернуться к медленной;

- чем дольше и значительней расхождение, тем вероятнее разворот;

- в зонах равновесия (при близости приближении быстрой скользящей к медленной) импульс цены задает следующее движение.

Таким образом, точки пересечений MA становятся потенциальными моментами смены тенденции (или, по меньшей мере, начала коррекции, глубины которой достаточно для открытия позиции).

Основная линия MACD, рассчитанная как разность средних, отражает увеличение или уменьшение расстояния между ними (расхождение/схождение). Характерные точки и участки графика отражают поведение ценового графика под действием импульса.

Установка индикатора на график

В комплект поставки каждой торговой платформы включены стандартные реализации индикатора MACD.

Для установки инструмента на график следует:

- выбрать MACD в списке доступных индикаторов (в MetaTrader он размещен в папке «Осцилляторы» в окне навигатора) и присоединить к графику;

- ввести необходимые параметры для настройки индикатора;

- при необходимости задать использующиеся в ТС уровни.

Для оригинальных реализаций индикатора следует разместить его файл в папке для дополнительных инструментов технического анализа и в дальнейшем работать с ним как со стандартным.

Подробнее: ТОП 7 лучших трендовых форекс индикаторов!

Также существует индикатор MACD new. Его еще называют line 2 или с двумя линиями. На торговых платформах вы без труда скачать такой индикатор на основе macd с алертом, а также узнать, как правильно его использовать.

Настройка индикатора

Настройка стандартного индикатора требует задания 4-х параметров:

- Периода быстрой EMA.

- Периода медленной EMA.

- Периода сглаживания сигнальной SMA.

- Цена, для которой производятся расчеты (по умолчанию close – цена закрытия).

В оригинальных индикаторах могут потребоваться дополнительные параметры, например для настройки фильтров или пороговых значений.

В разработке Джеральда Аппеля использовались: fastEMA с периодом 12, slowEMA – 26, сигнальная SMA с периодом 9 (для продаж) и соответственно 8, 17, 5 и Typical Price для покупателей акций.

Такие настройки работают на низковолатильных рынках и в средних и долгосрочных ТС. Для волатильных рынков и внутридневной торговли (скальпинга) параметры нуждаются в коррекции,

Тайм-фреймы

MACD со стандартными настройками предназначался для долгосрочной торговли акциями и был ориентирован на дневные графики цен. Хорошие результаты с такими параметрами достигаются на всех инструментах при работе на тайм-фреймах от H1 и старше. В этом случае рыночный шум фильтруется непосредственно ценовыми барами и точность сигналов оказывается высока.

При использовании индикатора на младших тайм-фреймах необходимо корректировать параметры с учетом следующих рекомендаций:

- чем старше тайм-фрейм, тем больше задаются периоды скользящих;

- увеличение периодов приводит к росту задержки сигналов;

- уменьшение приводит к возрастанию влияния рыночного шума и частоты появления ложных сигналов.

Такие рекомендации учитываются, например, во время настройки индикатора rsi macd на м1.

Подобрать оптимальные соотношения следует в тестере стратегий (если доступен в торговой платформе) или в тестовой торговле на демо-счете.

Как правильно использовать гистограмму MACD для определения разворота?

Когда я только начинал заниматься трейдингом, чаще всего я торговал пробои. Чем больше были свечи, тем чаще я входил в рынок. Однако результатом такой стратегии были постоянные убытки. Именно тогда я понял, что мой вход в рынок был слишком поздним. Я обычно открывал свои сделки, и после этого цена сразу же разворачивалась в противоположном направлении.

Тогда я подумал: “Что если я буду поступать наоборот и открывать позицию в противоположную сторону от текущего импульса?” В итоге мои результаты в торговле стали намного лучше.

В определении сильного импульса нам может помочь гистограмма MACD. Вот как это работает:

- Мы дожидаемся, пока цена достигнет структурной области на графике (к примеру, горизонтального уровня, трендовой линии, скользящей средней).

- Гистограмма MACD должна показывать сильный импульс.

- На отскоке цены мы открываем позицию в противоположную сторону.

Вот пример:

Как использовать индикатор MACD для увеличения прибыльности ваших сделок?

Концепция проста. Мы будем использовать индикатор MACD, чтобы определить текущий тренд на старшем таймфрейме, а затем торговать в его направлении.

Вот как это работает:

- Мы смотрим на старший таймфрейм.

- Если линия MACD пересекает сигнальную линию снизу вверх, мы ищем возможности для открытия длинных позиций.

- Если линия MACD пересекает сигнальную сверх вниз, мы ищем возможности для открытия коротких позиций.

Допустим, ваш рабочий таймфрейм составляет H1, тогда ваш более высокий таймфрейм – H4.

Если линия MACD пересекает сигнальную линию снизу вверх, мы ищем возможности для открытия длинных позиций:

Если линия MACD пересекает сигнальную сверх вниз, мы ищем возможности для открытия коротких позиций:

Преимущества и недостатки

Плюсы

- Хорошо работает, как в тренде, так и во флэте

- Дивергенция и конвергенция дают очень сильные сигналы

- Используется во множестве торговых стратегий, как дополнительный фильтр

Минусы

- Запаздывание индикатора

- Нет смысла использовать на таймфреймах меньше H4

- Сложно судить о силе тренде, т.к. расхождение скользящих средних величина абсолютная

Смотрите также видео про индикатор MACD:

Похожие записи:

- Индикатор Параболик (Parabolic SAR) — как пользоваться

- Индикатор ADX — описание и стратегии торговли

- Индикатор CCI — как пользоваться, примеры

- Индикатор Стохастик — описание и стратегии

- Индикатор RSI — описание, примеры, стратегии

- Дивергенция и конвергенция в трейдинге на примерах

- Индикатор облако Ишимоку — описание и стратегии

- Индикатор Моментум (Momentum) — сигналы и описание

Как определить взрывные движения цены с помощью MACD?

Взрывные движения цены обычно происходят после периода низкой волатильности, когда диапазон свечей становится более плотным, а сами свечи небольшого размера.

Гистограмма MACD поможет нам определять такие периоды на рынке.

- Цена достигает структурной области на графике (горизонтального уровня, трендовой линии, скользящей средней).

- Гистограмма MACD выглядит практически плоской без видимых пиков или впадин.

- Открываем позицию на пробой, когда он происходит.

Вот несколько примеров: