Здравствуйте, друзья! Этот видео-урок будет посвящен начинающим форекс трейдерам, которые спеша заработать миллионы, забывают про важные детали, из которых состоит трейдинг на валютном рынке Forex. А поговорим мы о спреде (spread), почему при открытии сделки вы видите две цены (Bid и Ask), а самое главное – как следует учитывать размер спреда при открытии и закрытии ордеров на форекс.

Иногда новички возмущаются, пишут в техподдержку брокера: «Почему я открыл сделку, а она сразу оказалась в минусе? Цена ведь не двигалась. Почему?» Или: «У меня сработала сделка, сработала профит или стоп лосс, хотя такой цены на графике не было, как так? Меня кто-то обманывает? В чем дело?» Или же: «Активировался отложенный ордер, хотя цена еще не дошла до отметки отложенного ордера». Ответы на все эти вопросы кроются в понятии спреда.

Что такое спред на Форексе?

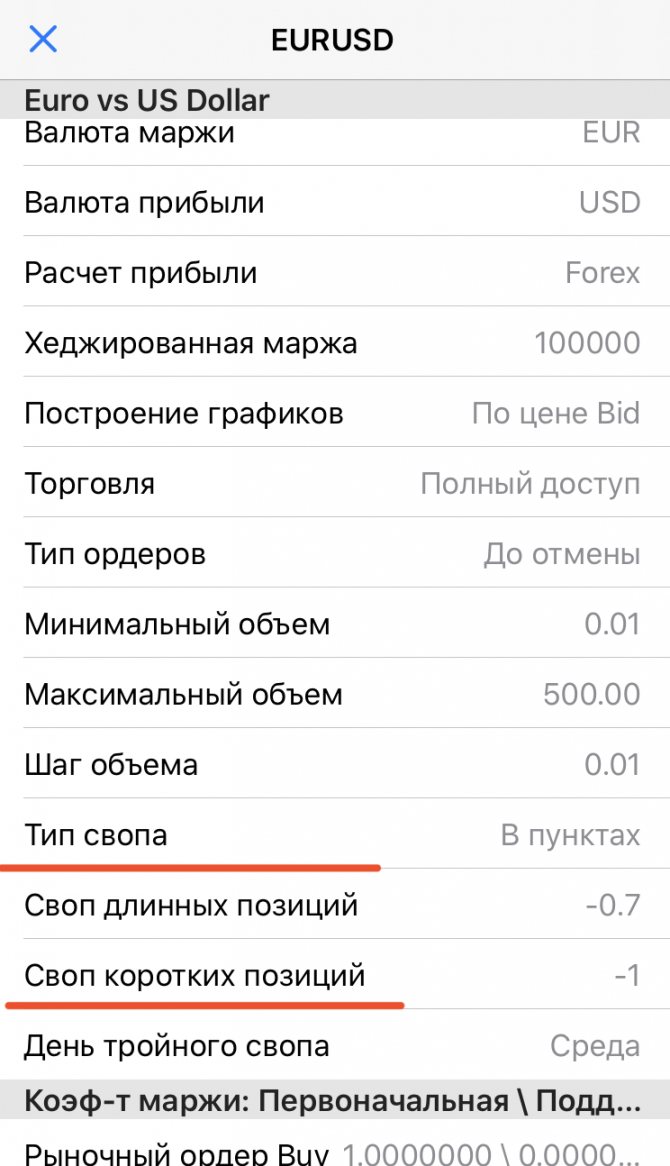

Давайте посмотрим на цены валютных пар — в торговой платформе всегда есть BID и ASK .

- Bid — это цена, по которой открываются ордера на продажу и закрываются ордера на покупку.

- Ask — это цена, по которой открываются сделки на покупку и закрываются сделки на продажу.

Спредом (иногда еще пишут спрэд) называется разница между ценой покупки (ask) и ценой продажи (bid). Значение спреда влияет на то, сколько клиент платит брокеру при открытии транзакции.

При каждой сделке покупку или продажу (открытие длинной или короткой позиции) мы платим спреда. С нашей точки зрения, это транзакционная стоимость или комиссия брокера. В конечном итоге это напрямую влияет на потенциальные прибыли и убытки.

Пример:

EUR / USD BID 1.17785 ASK 1.17786 Спред будет 0,00001, что означает 1 пункт

Наличие спредов является стандартом на всех финансовых рынках, и они представляют собой операционные издержки / брокерскую комиссию.

Спред для каждой валютной пары отличается. Величина спреда устанавливается брокером Форекс. Можно сказать, что это комиссия, которую платит трейдер за открытие позиции на покупку и на продажу.

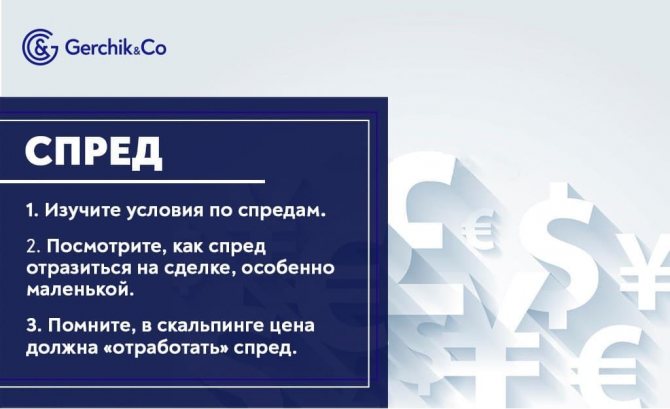

Спред более важно учитывать для краткосрочной торговли или же скальпинга, чем для торговли, например, на дневных и недельных графиках.

Понятие

Спред является одним из самых важных параметров, на который обращают внимание профессиональные трейдеры в своей торговле. А новички, которые только осваивают рынок, вообще могут не знать такой термин. Лишь немного освоившись на рынке, некоторые из них могут спросить: «А вообще спред на бирже, что это такое и нужен ли он мне в торговле?»

Но разобравшись в этом определении можно понять некоторые нюансы успешного трейдинга.

В переводе с английского «spread» будет звучать, как расширение или разница. Для понимания того, что это такое, нужно представить двух контрагентов на бирже: продавца и покупателя.

Каждый из них выставляет заявку на открытие выгодной ему сделки. Именно промежуток между показателями лучшей цены продажи и покупки называется биржевым спредом.

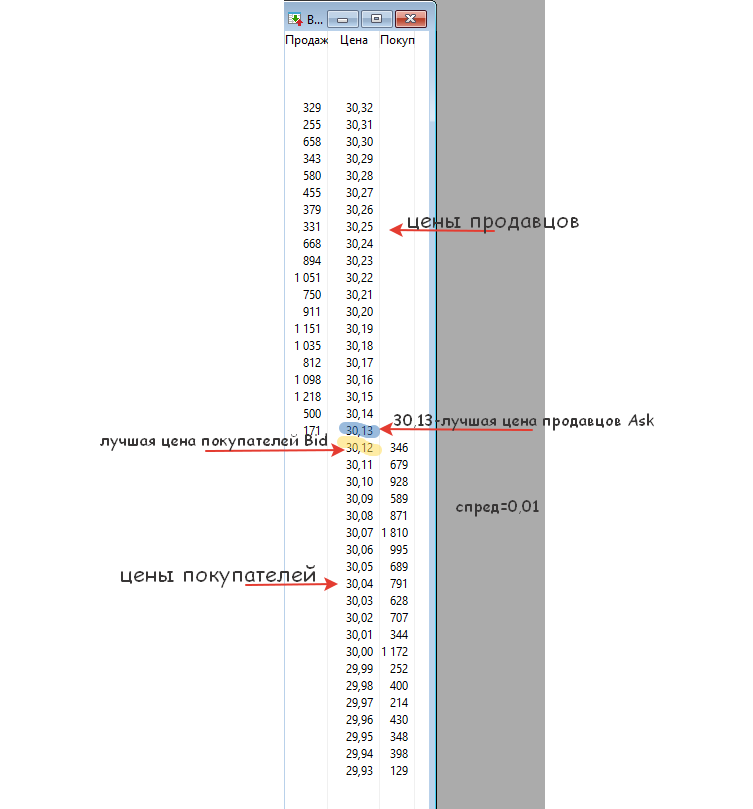

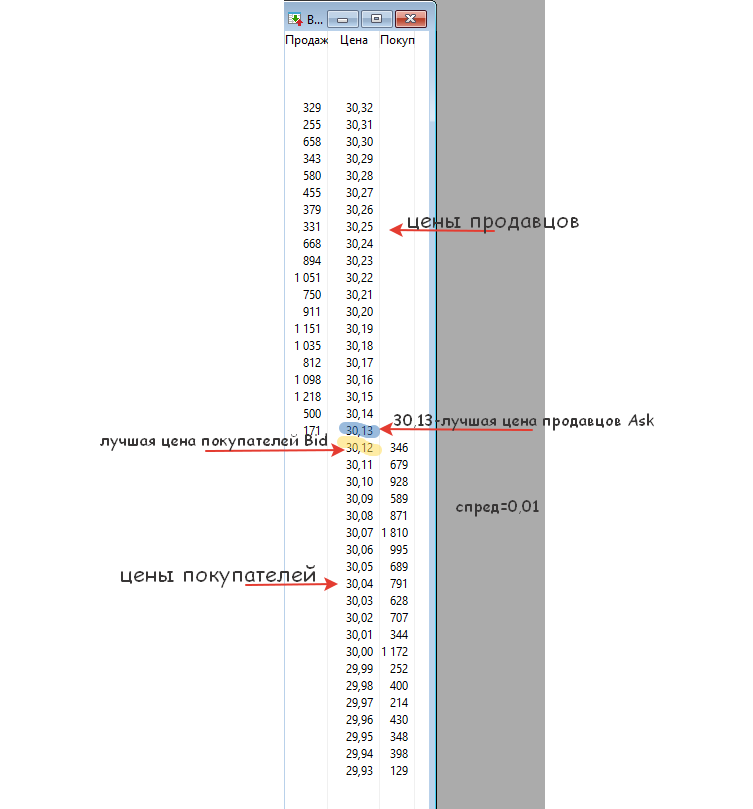

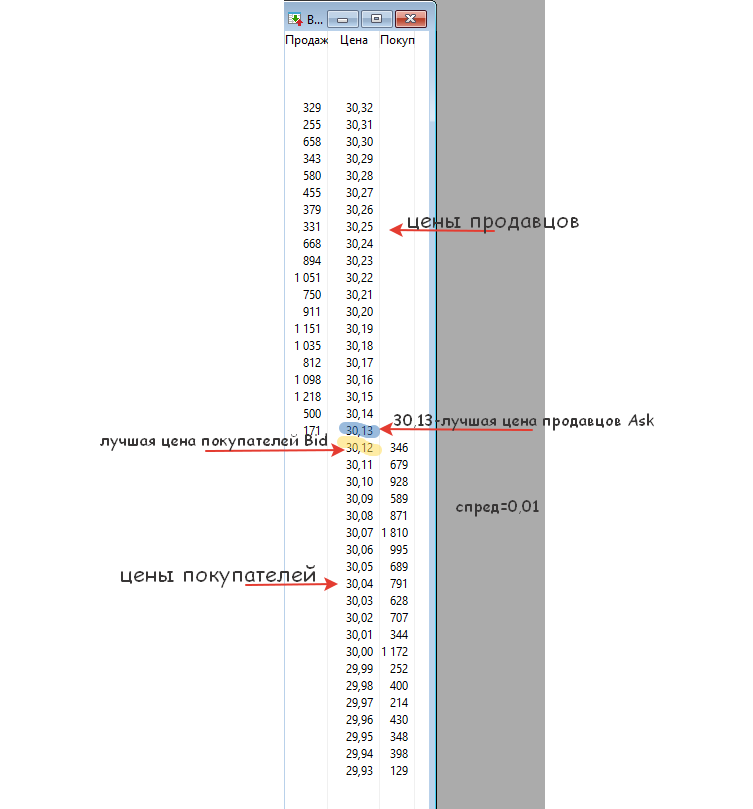

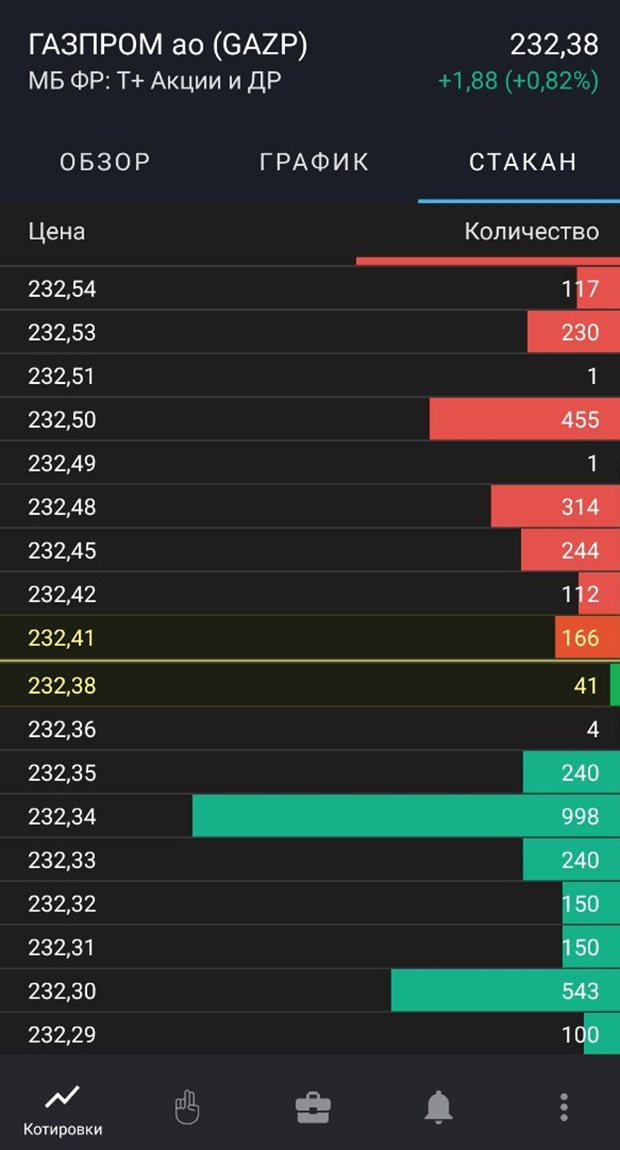

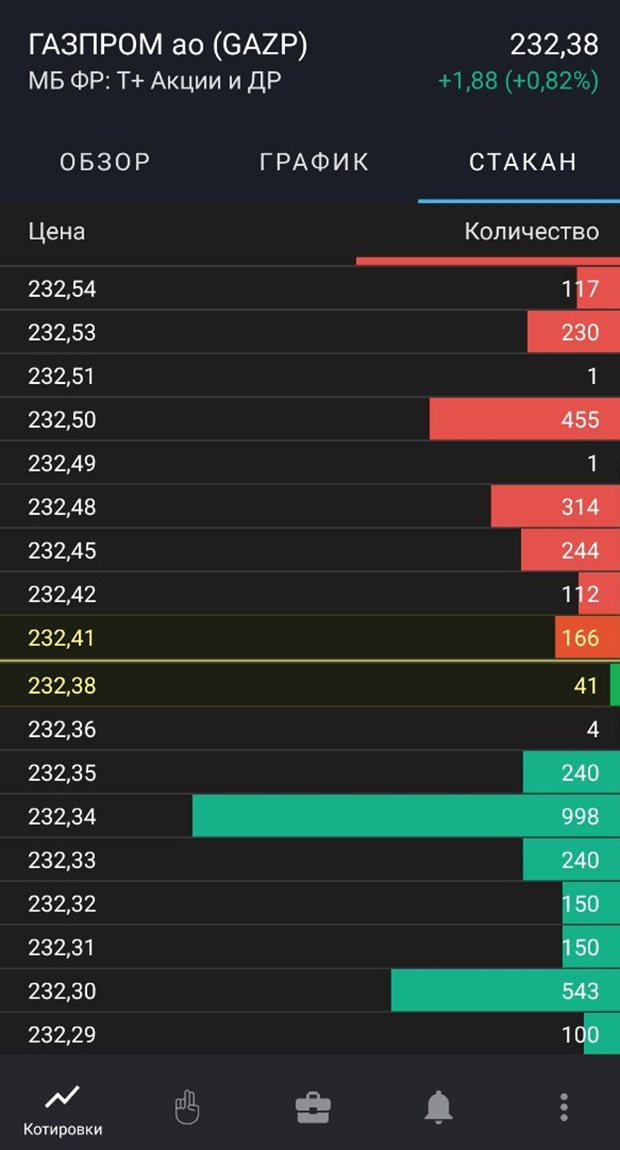

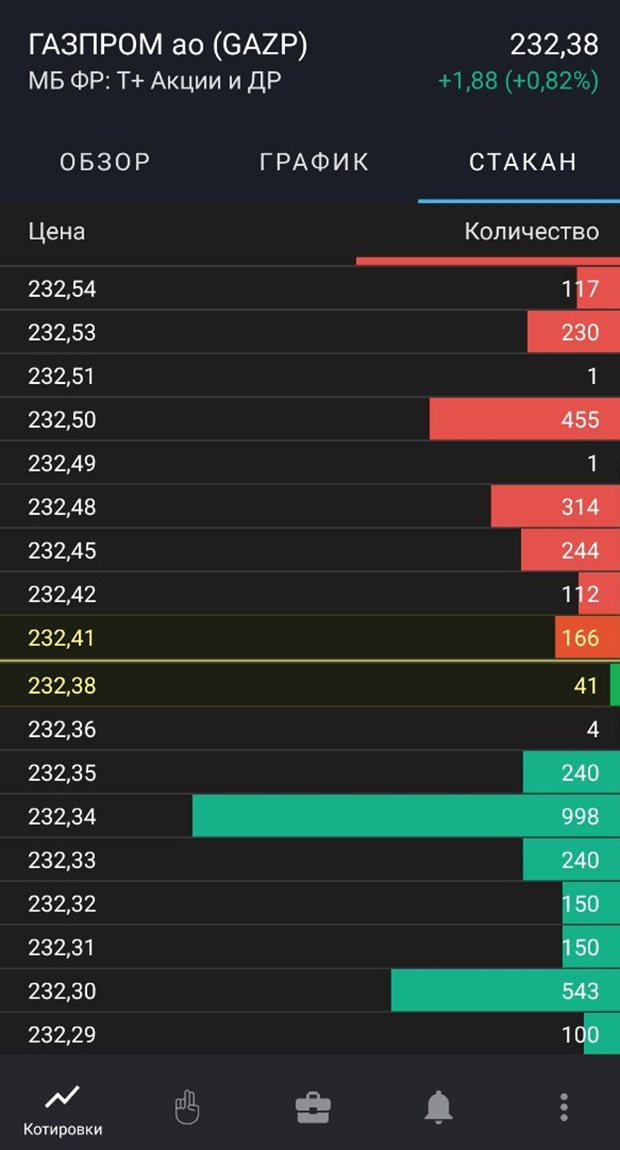

Чтобы увидеть спред в интерфейсе торговый платформы, необходимо посмотреть в так называемый биржевой стакан.

Биржевой стакан-это динамическая таблица, которая меняется в режиме реального времени и отображает цены на покупку – Bid и цены на продажу – Ask.

Спред является разницей между этими значениями, то есть между самой высокой ценой покупки и самой низкой ценой продажи.

Спред в стакане фьючерса нефти марки Brent

Промежуток между Bid и Ask существует в любом стакане. В зависимости от выбранного актива это значение может изменяться.

Такую разницу цен всегда оплачивает трейдер. И планируя свою прибыль, он должен учитывать эти неизбежные расходы. В случае с ликвидными активами спред часто равен шагу цены.

У неликвидных инструментов разница лучших цен может быть очень высокой.

В качестве примера можно проанализировать акции Газпрома. На скрине ниже видно, что самая выгодная цена покупки составляет 182,47 рубля, а продажи – 182,5 рублей. То есть спред составляет всего 0,03 руб.

Если изучить акции компании Qiwi, то можно заметить, что в этом случае спред больше. Он составляет уже 1 рубль и не редко поднимается до уровня 2-6 рублей.

Хотя нельзя сказать, что Qiwi – это ненадёжная или неликвидная компания. Однако ее акции являются менее ликвидным инструментом в сравнении с бумагами Газпрома.

Типы спредов

Большинство брокеров, предлагающих свои услуги в Интернете, работают по модели Market Maker, а это означает, что они создают и хотят обеспечить максимально возможную ликвидность. Брокеры Market Maker отличаются тем, что они часто предлагают как плавающие, так и фиксированные спреды.

Плавающий спред

Этот вариант, вероятно, наиболее часто выбирается клиентами. Размеры спредов варьируются в зависимости от рыночных условий. Например, во времена высокой ликвидности, когда европейская и американская сессии перекрываются, спрэд по EURUSD намного ниже, чем во время азиатской сессии. В свою очередь, спреды шире в периоды низкой ликвидности, то есть после закрытия финансовых центров в Нью-Йорке и перед открытием азиатских рынков. Спред также может быть значительно расширен до/во время основных событий на рынке.

Фиксированный спред

Размеры спредов держатся на одном уровне, независимо от рыночных условий. В целом, фиксированный спред шире, чем плавающий, потому что брокеру приходится подвергаться риску держать его в течение дня, даже на рынках с высокой волатильностью и низкой ликвидностью, где межбанковские спреды чаще всего расширяются.

Выбор между плавающим или фиксированным спредом зависит, прежде всего, от стиля торговли. Одним из наиболее трудных для расчета элементов при создании торговой стратегии является проскальзывание, которое может иметь место при торговле валютой.

Например, если вы используете стратегии скальпинга (scalping) и пытаетесь получить небольшую сумму на каждой сделке, то должны иметь дело исключительно с фиксированными спредами.

Краткосрочные трейдры обычно выбирают плавающие спреды из-за их узкого диапазона в периоды наибольшей ликвидности на рынке. Кроме того, считается, что они отражают истинную природу рынка. С другой стороны, трейдеры, которые основывают свои решения на фундаментальных данных, могут выбирать фиксированный спред, который в периоды, предшествующие важным макроэкономическим событиям, защитит их от возможного его расширения.

Некоторые брокеры предлагают тем клиентам у кого большие счета или тем, кто больше торгует более узкие спреды. Другие — предлагают одинаковый спред для всех категорий клиентов.]]>

Ликвидность – прежде всего

Что такое ликвидность? Это способность товара хорошо продаваться и покупаться.

Возьмем пример из жизни:

Как вы думаете, какой автомобиль на вторичном рынке будет более ликвидным, Хёнде Солярис или Порш Каен? Ответ: Солярис. Давайте посмотрим на процесс продажи обоих автомобилей глазами продавца. Корейских автомобилей на рынке больше, чем немцев. Цена на Хёнде значительно ниже, а, значит, и покупателей на эту марку будет на порядок больше. Другими словами, если бы вы имели у себя обе марки и решились их продать, то найти покупателя на Солярис по нужной цене вам будет легче. Каен будет долго продаваться по той цене что вам нужно. А чтобы продать его быстрее, вам придется сильно снижать цену, что будет невыгодно.

Теперь давайте посмотрим на этот же пример, но глазами покупателя. Допустим у вас есть 500.000 руб. на подержанный Солярис для жены и 2 млн. руб. на подержанный Каен для себя любимого. Солярисов по такой цене будет 100 штук из которых вам будет легче подобрать не битый и технически исправный автомобиль. А вот Каенов по такой цене будет штук 20, однако при более тщательном рассмотрении многие из них отпадут, так как будут либо битые, либо ремонт будет требовать немалых вложений, другими словами, найти неубитый каен будет значительно труднее.

На рынке Forex аналогом Солярисов является пара евро/доллар. Каждый 3-й трейдер в мире (37%) торгует этим активом. А значит, он имеет высокую ликвидность, приносит брокеру регулярный доход. Поэтому и спред здесь минимальный.

В отличие от пары USD/ZAR, который на форексе является аналогом Каена (доллар/южно-африканский рэнд). Вы слышали до этого о рэнде? А теперь представьте, как часто его покупают, если даже название валюты ни о чем вам не говорит. Ясно, почему spread здесь равен 80–250 пунктов (учитывая низкий курс валюты, это $60–190 при объеме в 1 лот). Однако ликвидность зависит не только от вида актива!

Влиятельные факторы – время суток, праздники и выход новостей. Вспомним швейцарский франк, обвалившийся в Новогодние каникулы.

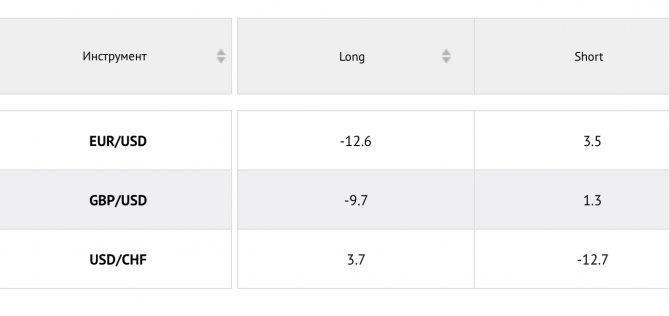

Как узнать спред для валютной пары?

1 вариант

Формула для вычисления спреда:

спред в пунктах=(ЦенаAsk-ЦенаBid)*10000

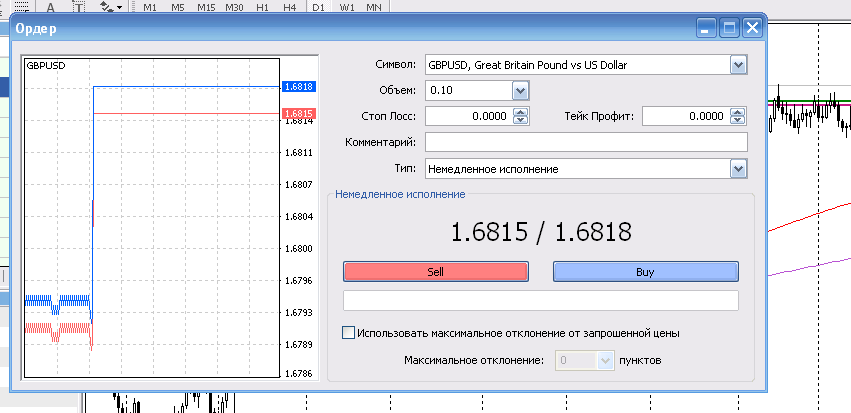

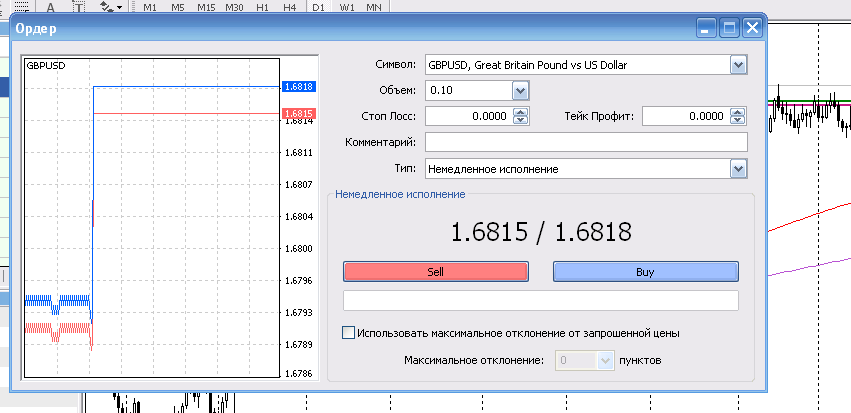

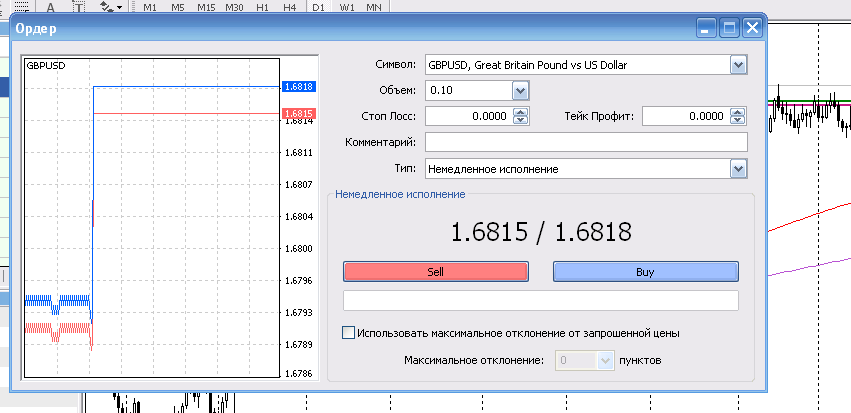

Выбираем интересующую нас валютную пару. Пусть это будет GBPUSD.

]]>

При открытии ордера спред разница между ценой аск (отмечена синим цветом) и ценой бид (отмечена красным) и составляет (1.6818-1.6815)*10000=0.0003, т.е 3 пункта.

2 вариант

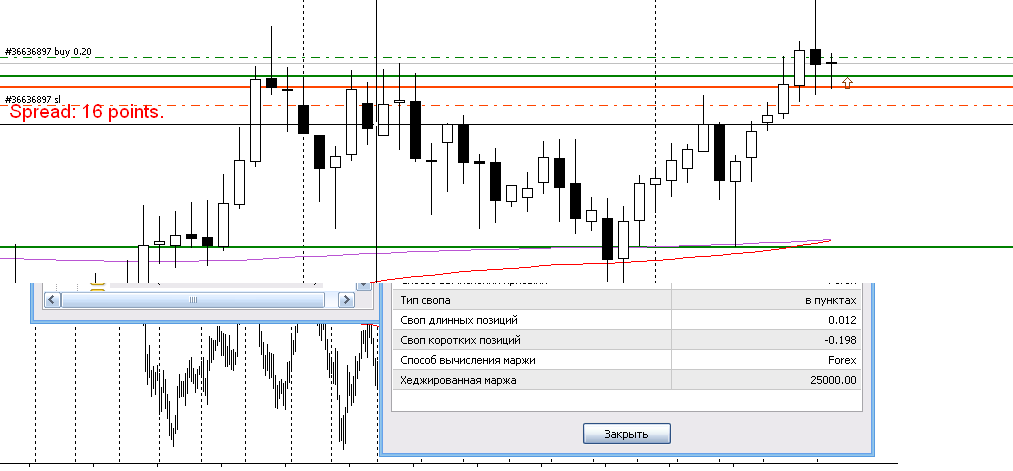

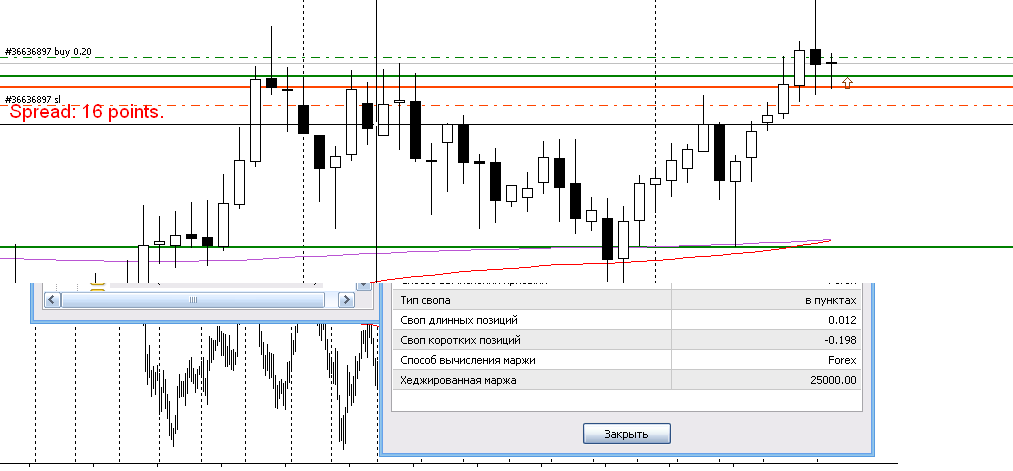

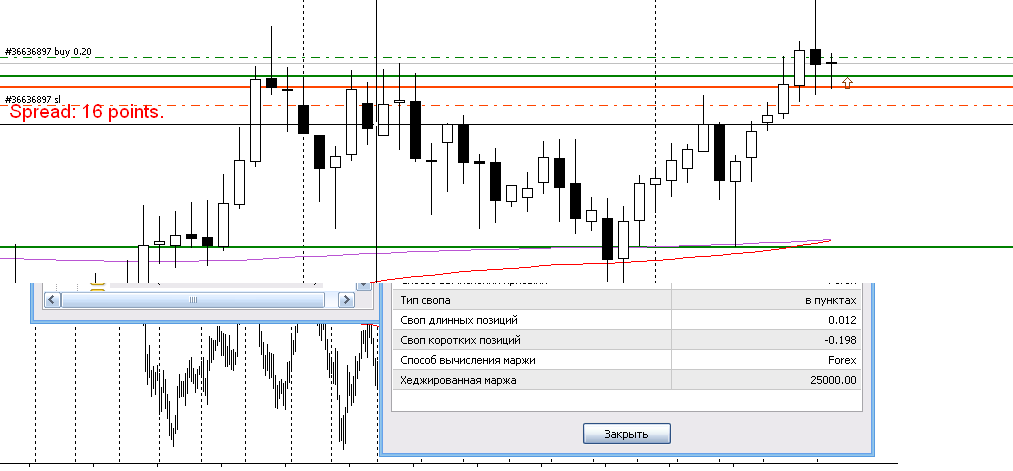

Воспользоваться индикаторами для определения спреда. В таком случае, значение спреда будет показано на графике:

]]>

]]>

Индикатор для определения спреда для терминала metatrader4 metatrader5 можно скачать тут или на этой странице ниже.

После скачивания файл сохранить по адресу MetaTrader 4MQL4Indicators

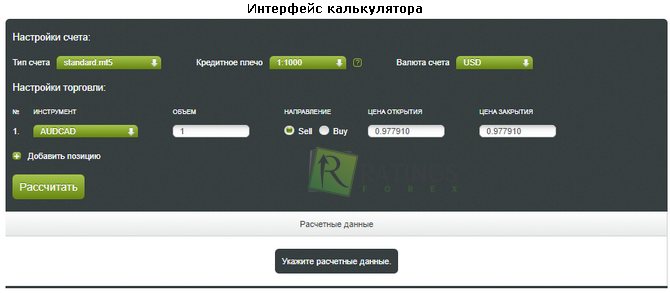

3 вариант

Кликнуть по окну «Обзор рынка» в MetaTrader правой кнопкой мыши и в появившемся меню выбрать «Символы». Далее выбираем нужную пару, например GBPUSD, нажимаем кнопку свойства. Самым первым пунктом идет значение спреда.

]]>]]>

Итак, значение спреда мы узнали. Но как им пользоваться? ]]>

Цены Аск и Бид (Ask & Bid)

Понятие цен Аск и Бид соответствует понятию цен покупки и продажи.

Цена Аск и Бид

Цена Аск — это минимальная цена, по которой продавец согласен продать. А трейдер, который выбирает операцию Buy — купить, платит именно цену Аск. Для него это цена покупки.

Пишут также Ask, что с английского переводится «спрашивать», «запрашивать». Это цена спроса — сумма, которую должен потратить покупатель (представитель спроса) на товар.

Цена Ask всегда выше.

Цена Бид — максимальная сумма, которую готов заплатить за валютную пару покупатель. Нажимая Sell, мы платим эту цену.

С английского Bid переводится «предложение». Цена Bid — цена предложения. Трейдер, продавая, является стороной предложения.

Значение цены Бид всегда ниже.

Как спред может повлиять на результат сделки?

Бывает, что трейдеры, особенно начинающие, не учитывают спред при входе в сделку. Это фатально, если открываются короткие позиции . Когда мы продаем, это происходит всегда по цене Bid. В свою очередь закрытие такой позиции предполагает обратную транзакцию, и происходит по цене Ask.

Бывает, что, глядя на график после активации ордера стоп-лосс, кажется, что цена его вообще не достигла. Затем начинающий трейдер задает себе вопрос: что случилось? Меня обманули? Возможно, однако, более вероятное объяснение состоит в том, что графики показывают цену Bid, в то время как короткая позиция закрывается по цене Ask, которую вы не видите … И вдруг все становится ясно, транзакция была закрыта правильно, должен был быть включен только спред.

Что еще важно помнить о расходах в трейдинге

Мы рассмотрели основные статьи расходов в трейдинге. Небольшие, казалось бы, расходы на спреды и свопы иногда могут быть критичными, если торговая стратегия не учитывает этих издержек или вы действуете не по плану.

Кроме анализа рынка и четкого следования алгоритму, трейдеру важно досконально разбираться в параметрах управления капиталом. Планируя соотношение стоп-лосса и тейк-профита в трейдинге, учитывайте расходы. Убедитесь, что при вашем математическом ожидании торговать по этой стратегии будет рентабельно.

А если вы пока еще новичок или «хромаете» в понимании описанных выше понятий, обязательно заполните пробелы, пройдя специальное обучение или почитав другие материалы по этой теме на нашем сайте.

В следующей статье мы разберем, как избежать маржин-колла.

Выбрать пакет обучения

Читать полезные статьи

Для закрепления материала посмотрите вебинар Нины Барановой.

Как учитывать спред для ордеров на покупку (buy).

Открытие ордеров

Все ордера на покупку открываются только по цене ask. Это касается и рыночных ордеров (buy) и отложенный ( buy stop или buy limit). Цена же, которая показывается нам на графике является ценой bid.

Отсюда следует, что если мы открываем ордер на покупок buy, то к цене прибавляется значение спреда. Для отложенных ордеров: значение спреда нужно прибавлять к ценовому уровню, на котором выставляется ордер.

Например, рассмотрим пару NZDCHF.

Мы хотели купить при откате цены к зоне уровней (отмечено красной и зеленой линией). Спред для этой пары составляет целых 16 пунктов.

Для этого, нужно к цене прибавить значение спреда: 0.7618+0.0016=0.7696 0.7969 — значение цены, на которой был выставлен(а потом и активирован) ордер buy limit.

]]>

Закрытие ордеров

Закрываются все ордера buy по цене bid. Отсюда следует, что при выставлении stop loss и take profit значение спреда не учитывается.

Описание

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

Торговый стакан акций Газпрома в web-терминале Quik. Наверху — лимитные ордера на продажу красного цвета. Внизу — лимитные ордера на покупку зеленого цвета

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

Например, лучшая цена, по которой можно купить акции Саратовского НПЗ, составляет 13 950 Р, а лучшая цена, по которой их можно продать, — 13 800 Р. Спред равен:

(13 950 Р − 13 800 Р) / 13 950 Р = 1,075%.

Лучшая цена покупки акций ПАО «Газпром» составляет 232,41 Р, а лучшая цена продажи — 232,38 Р. Спред равен:

(2232,41 Р − 232,38 Р) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

Факторы

- Ликвидность (популярность) валютной пары. В самых востребованных тандемах размер спреда обычно не превышает 3-5 пунктов, а при торговле редкими валютами, например, канадским долларом или шведской кроной этот показатель может достигать 50-ти пунктов и выше.

- Текущая ситуация на рынке, которая в свою очередь зависит от экономических и политических факторов в разных странах и в мировом сообществе в целом. Любая «горячая» новость, способная повлиять на курсы ведущих валют существенно влияет на размер спреда.

- Наличие партнёрских программ, участники которых получают вознаграждение именно за счёт спреда. К слову, стремительный рост партнёрок в этом сегменте способствует увеличению размера этого сбора, который является неизбежной «головной болью» любого трейдера.