Складываем годовые доходности

Вы получили в первый год прибыль в 10%, во второй снова 10%. А на третий год? … опять десять.

Внимание вопрос. Сколько вы заработали за 3 года?

Быстрый ответ — 30% прибыли.

Мы посчитали 30% по правилам простых процентов. Просто сложив их вместе.

Если срок короткий и (или) доходность небольшая (не 20-30 и тем более не 50-100%), то результат будет близок к истине. Но как вы поняли, неправильный.

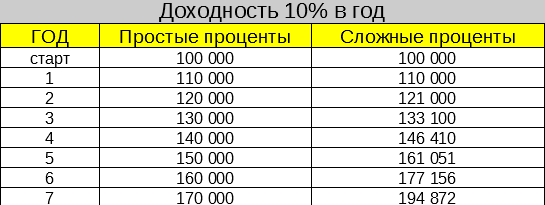

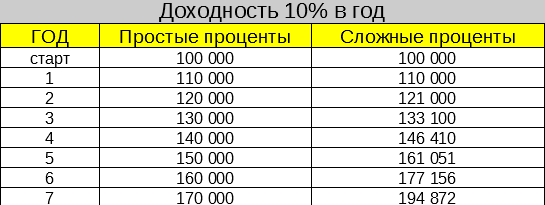

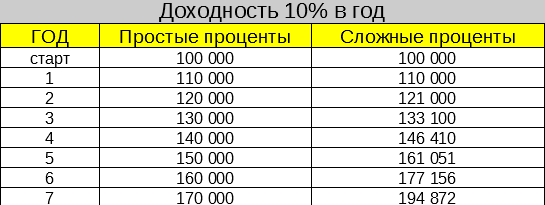

Представьте, что в течении 7 лет вы получаете по 10% годовых на вложенный капитал. Пусть будет на 100 тысяч.

Сколько мы заработаем за этот срок?

Снова быстрый ответ: 70% прибыли или 70 тысяч.

На самом деле — 95 тысяч рублей. Вы только что потеряли (недосчитали) 25 000.

Доходности нужно не складывать, а умножать между собой.

10% со 100 рублей, дадут 10. В совокупности будет 110.

Во второй год 10% берем со 110 — 11. Получаем в итоге — 121 рубль.

Третий год — принесет нам 12,1. Итого — 133,1 рубль.

Как это все подсчитать?

Проценты преобразуем по формуле: 1+ (доходность за год/100%). И перемножаем.

Соответственно 20% — это будет 1.2; 30% -1.3; 45% — 1.45.

В нашем случае: 1,1 х 1,1 х 1,1 и так далее…… семь раз.

Правила расчета простых и сложных процентов

Зачем нужна оферта?

Для того чтобы ответить на этот вопрос, нужно понять какую выгоду она несет. В первую очередь, конечно же для эмитента.

Ведь если она есть (оферта), то эмитент преследует определенные цели — а именно финансовые.

Оферта позволяет контролировать финансовые потоки и при сложении благоприятных ситуаций полностью или частично снижать долговую нагрузку.

Например, выпущенные несколько лет назад бумаги давали хороший купон, допустим 12% годовых. Но за это время обстановка изменилась.

И теперь средняя ставка по рынку 8%. Эмитент каждый год вынужден платить инвесторам больше денег по купону, чем остальные компании.

Установив оферту — он может выкупить часть облигаций (или весь выпуск).

И при необходимости, выпустить новые бумаги со среднерыночным купоном уже в 8% годовых. Как итог, снижение издержек на обслуживание долга на 30%.

Вторая возможность для эмитента — это снизить размер будущих купонных платежей. Давали 12%, будет 8%. И снова эмитент в плюсе.

Как правило, по бумагам, по которым установлена дата оферта — размер купонных выплат — фиксируется только на это время. А далее …. по обстановке.

Инвесторы покупая облигации, особенно долгосрочные, по которым предусмотрена оферта, точно знают, что могут их предъявить к погашению в день оферта и получить назад все деньги. Не дожидаясь срока погашения.

В этом случае инвесторы будут нести более низкие риски. При покупке долгосрочных облигаций — владельцы, за счет длительного периода обращения бумаг, подвержены повышенным рискам. Например, изменение процентных ставок. Что может повлечь снижение рыночной стоимости облигации.

Но в то же время, длительный срок обращения бумаг, компенсируется более высокой доходностью (премия за риск), по сравнению с краткосрочными бумагами.

Будущая оферта позволяет иметь повышенную доходность (свойственную долгосрочным облигациям) с возможностью погасить ее через короткий срок. С полной защитой от падения цены ниже номинала.

Главный минус облигаций с офертой для инвесторов — это возможное снижение ставок по по купону.

Эмитент, как описано выше, может установить более низкие ставки по будущим купонам. Тем самым вынуждая инвесторов погашать бумаги.

Например, купили десятилетние облигации с очень высокой доходностью. Казалось бы — живи и радуйся. 10 лет можно получать фиксированную прибыль ежегодно.

А через 3 года — оферта. И эмитент снижает новые выплаты. Что делать?

Или смирится с более низкой доходностью или продавать бумагу и искать другие выгодные предложения.

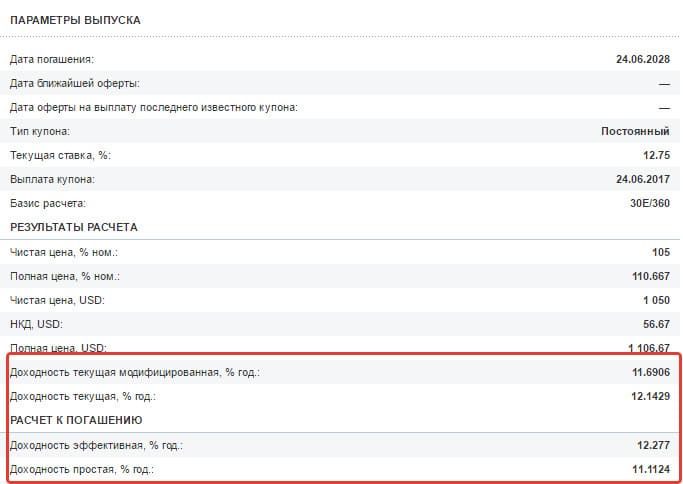

Поэтому в основном смотрят не на доходность к погашению. А на доходность к оферте.

До даты, когда заранее известен размер купонных платежей.

Облигации для чайников — что, как и сколько

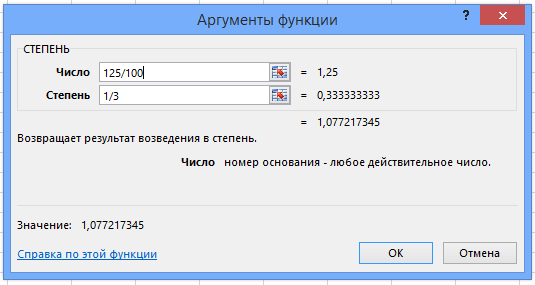

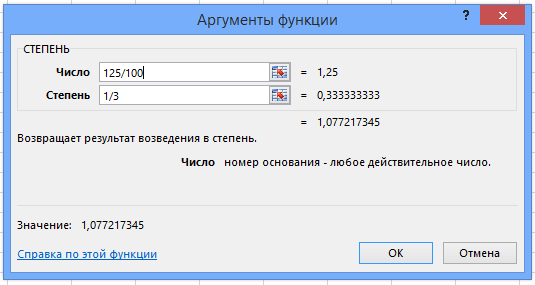

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

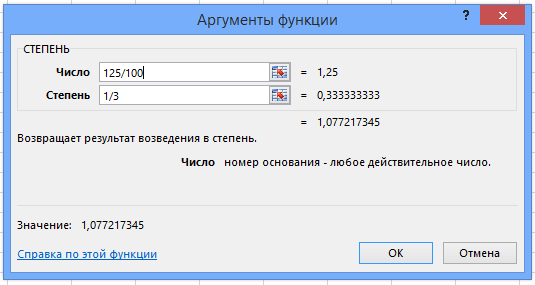

Другая формула расчета среднегодовой доходности — через возведение в степень.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

В ячейке формула будет выглядеть следующим образом

=СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Проходили в школу простые и сложные проценты? Ну как вам? Скукотища. Какие-то цифры, числа. Математические действия: умножение, деление, вычитание и сложение. Но все меняется, когда речь идет о деньгах. Собственных деньгах. Потенциале их роста от инвестиций. Сразу происходит смена настроения абсолютно на противоположное. От просто скучно до интересно.

И самыми любимыми становятся сложение и умножение. Складывать (суммировать) капитал и приумножать (зарабатывать) прибыль.

Расскажу про пару способов и приемов, как можно достаточно просто и быстро оценивать и считать результаты вложений (будущие и реальные). И главное, правильно.

Прибыль + убытки — как сложить?

Как сложить между собой прибыльные и убыточные периоды?

Простой вопрос. В первый год получили прибыль +10% . За второй убыток -10% . Сколько денег будет в итоге?

Вроде бы плюс на минус дает ноль. Десять туда, 10% обратно.

Мы в той же точке отсчета.

На самом деле мы потеряли 1% (можете проверить на калькуляторе).

Причем последовательность не важна. Получена сначала прибыль, потом убыток. Или наоборот. Результат будет один.

Как быстро подсчитать?

- 10 процентов прибыли — 1,1;

- 10% убытка — 0,9.

Формула: 1- (убыток за период/100).

Перемножаем числа между собой и получаем результат.

В нашем случае: 1.1 Х 0.9 = 0,99. Или 99% от первоначального капитала.

Что такое оферта по облигации простыми словами?

Оферта по облигациям — это возможность или право инвесторов погасить (продать) бумагу по номинальной цене эмитенту в заранее установленную дату, не дожидаясь окончания срока «жизни» облигации.

Например, инвестор купил 10-ти летние облигации. Через определенный промежуток времени (обычно через 3 года) — эмитент выставляет оферту.

Инвестор может продать бумаги. И получить назад деньги. А может оставить их себе. Продолжая получать купонный доход.

Если провести аналогию с обычной жизнью, то оферту по облигациям можно сравнить с досрочным погашение кредита.

Заемщик берет кредит в банке на определенный срок. И каждый месяц выплачивает проценты. Через год, у него внезапно образовалась некая сумма излишних денег (выиграл в лотерею, получил наследство).

И у него есть 2 варианта. Либо потратить на себя любимого. Либо внести деньги в банк и погасить полностью (или частично) кредит перед банком.

Если в кредитном договоре прописана возможность (оферта) досрочного погашения, то человек может воспользоваться этим правом. А может и нет. Спустить все деньги и продолжать выплачивать кредит.

Оферта по облигациям бывают двух видов:

- отзывная;

- безотзывная.

Безотзывная оферта дает владельцу возможность погасить имеющиеся у него бумаги у эмитента. Но он может этого и не делать. Это его право выбора.

Отзывная оферта действует наоборот. Эмитент, выпускающий бумагу, имеет право без согласия владельцев облигации, досрочно погасить собственные облигации. И полностью закрыть свой долг.

Чаще всего на долговом рынке встречаются именно бумаги с безотзывной офертой. Второй вид не очень распространен. Но он есть. Убедился на собственном опыте (((

Методы 72

Метод семидесяти двух позволяет быстро узнать, через сколько лет ваши вложения удвоятся.

Для этого нужно число 72 разделить на ожидаемую годовую доходность.

Например, при ежегодной прибыли в 7% — вы удвоите капитал примерно через 10 лет.

Увеличиваем доходность до 14,4% — и каждые 5 лет получаем прибыль 100%.

Через 10 лет у вас будет в четыре раза больше денег, через 15 — в 8 раз, через 20 — в 16.

Ну а «потерпев» 30 лет — вы увеличите свой капитал в 64 раза.

Метод 72 не блещет математической точностью. Всегда есть небольшая погрешность. Но на лету быстро посчитать и получить приблизительный результат — самое оно.

Кстати формула работает и в обратном направлении.

Ежегодный убыток в 6%, примерно через 12 лет ополовинит ваш капитал.

Интересно это использовать при инфляции. Насколько уменьшается покупательная способность денег.

Средняя инфляции в РФ за последние десять лет составила 7,43%.

Это значит, что рубль «усох» в 2 раза за 9,5 лет.