Диверсификацией называется распределение денежных средств между разными объектами инвестирования для снижения риска потери вложенного капитала либо потенциальных доходов.

Идея диверсификации достаточно проста. Если по какому-то активу вы получите убытки, то компенсировать их должна прибыль от других инструментов. Другими словами, вам нужно сформировать инвестиционный портфель таким образом, чтобы он был минимально чувствителен к рискам и одновременно обеспечивал требуемый уровень доходности.

Существует большое количество методик распределения активов в составе портфеля. Однако универсальных и подходящих для всех способов не придумано. На выбор оптимальной для конкретного инвестора стратегии влияет целый ряд факторов. Среди них стоит назвать вашу толерантность к риску, желательный уровень доходности, технические ограничения, горизонт инвестиций, цели инвестирования, доступ к площадкам, субъективные предпочтения.

Ниже описаны основные принципы диверсификации, а также разработанные трейдерами и известными инвесторами стратегии распределения активов в портфелях.

Что такое диверсификация инвестиционного портфеля?

Простыми словами, диверсификация портфеля представляет собой распределение денежных активов в различные финансовые инструменты для минимизации рисков. Для выполнения полноценной диверсификации инвесторам следует вложить капитал в такие инструменты, которые не имеют между собой ничего общего.

Такой подход позволит уберечь капитал от всех типов риска, среди которых выделяют:

- Системный или рыночный. Данный вид инвестиционного риска влияет на рыночную ситуацию в целом, не затрагивая лишь отдельные сферы.

- Несистемный или диверсифицируемый. Несистемный риск касается лишь отдельных активов. Наиболее ярким примером данного вида риска является нарушение технологической линии предприятия, вследствие которого продукт не был выпущен на рынок вовремя.

Диверсификация может подразумевать инвестирование не только в биржевые активы, но и в ценные металлы, недвижимость, драгоценности и другие материальные предмеры.

Например, если инвестор вложит 30% средств в облигации, 30% в недвижимость и 40% в драгоценные металлы, то при наступлении финансового кризиса пострадают лишь две части капитала из трех. Если бы все средства были вложены в облигации, то инвестор понес бы колоссальные убытки.

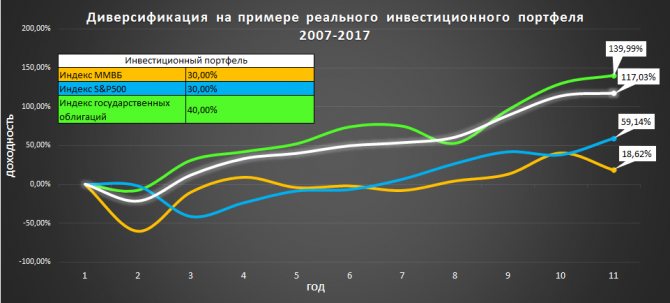

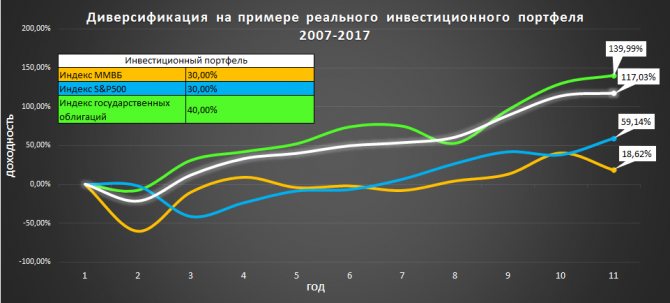

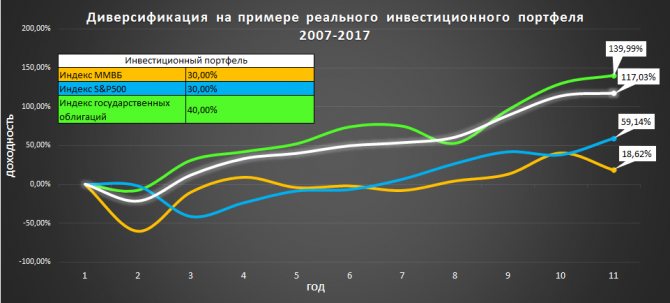

Реальный пример, как работает диверсификация.

Виды рисков при инвестировании

(Не)диверсифицируемые риски, или системные риски. Это риски, которые влияют на все активы, и не могу быть сокращены с помощью диверсификации. Такими рисками можно назвать политическая нестабильность, катаклизмы, войны, инфляционные риски и другие.

Диверсифицируемые риски, или несистемные риски. Эти риски могут быть сокращены с помощью диверсификации. Такие риски относятся к отдельно взятой компании, отрасли, рынку, стране.

Зачем нужна диверсификация?

Ключевая роль процесса диверсификации заключается в снижении рисков потери денежных средств и сохранении стабильного дохода. Менее очевидным применением диверсификации служит изучение перспективных финансовых инструментов.

Начинающие инвесторы, распределяя капитал между основными инструментами, практически всегда пробуют вложить часть средств в новые, ранее неизученные, активы. Правильный выбор перспективных ценных бумаг поможет серьезно увеличить первоначальные капитал

Наиболее грамотным вариантом распределения денежных средств выступает:

- вложение части капитала в бизнес, недвижимость или ценные бумаги;

- распределение части средств между акциями, облигациями или опционами;

- покупка акций организаций из различных промышленных отраслей.

Выполнение денежных вложений по алгоритму выше позволяет оставаться на плаву длительное время. Если один из финансовых инструментов перестанет давать доход, то остальные инвестиции не дадут потерять капитал.

Виды диверсификации инвестиционного портфеля

Существует множество разных способов диверсификации в зависимости от требуемых результатов.

В общем случае можно выделить пять вариантов для равномерного распределения капитала:

- по различным валютам;

- по разным странам;

- по разным видам ценных бумаг;

- по фондовым инструментам;

- по акциям организаций из различных отраслей промышленности.

По различным валютам

Вкладывая денежные средств лишь в одну валюту, имеется серьезный риск потери капитала при ее обесценивании. Ярким примером выступает двукратное падение стоимости российского рубля с 2020 года.

Простейшие подсчеты показывают, что инвесторы, чей портфель состоял лишь из рублей, для компенсации просадки стоимости валюты должны были получать доход в размере более 33% годовых не считая инфляцию. Таких дивидендов не может предоставить ни один надежный актив. Конечно есть различные мусорные облигации с доходность 100 и более процентов годовых, но их надежность вызывает серьезные сомнения.

Очевидным способом сбережения капитала служит конвертация рублей в доллары, евро и другие надежные валюты. Если посмотреть на статистику, то можно увидеть, что просадка евро за весь период существования валюты не превышала 20%.

Наиболее стабильными валютами на текущий момент являются швейцарский франк и сингапурский доллар. Декабрь 2020.

По разным странам

Экономика различных стран с высокими показателями роста является неплохим вариантом для инвестиций. Многие государства, время от времени, дают серьезную доходность по долговым облигациям.

Сравнительно недавно огромный экономический рост был у КНР, а чуть ранее все инвесторы активно скупали бонды Соединенных Штатов Америки. Конечно инвестиционный портфель, состоящий из зарубежных облигаций, необходимо периодически пересматривать, переводя часть средств в другие регионы.

По разным видам ценных бумаг

Производить капиталовложения необходимо в различные финансовые активы, напрямую не связанные между собой. Более того, опытные инвесторы рекомендуют запастись ценными бумагами с противоположной динамикой поведения.

Примерами активов с таким поведением являются драгоценные металлы и долговые бонды государства или акции перспективной компании.

В общем случае, надежный инвестиционный портфель должен содержать такие активы:

- несколько вкладов в различных банках;

- недвижимость в России и, например, Испании;

- ПИФы IT сектора;

- акции перспективных компаний с высоким индексом ММВБ;

- собственный бизнес по франшизе, например, бистро.

Если часть активов начнет падать, то остальная даст прибыль. Даже в случае затяжных кризисов имеются сферы, куда перетекают все финансы.

Это подтверждается статистикой, показывающей, что во время кризисов цены на золото и другие драгоценные металлы стремительно возрастают.

Простые варианты минимизации рисков.

По фондовым инструментам

Диверсификация денежных средств по инструментам подразумевает вложение средств в различные активы одного вида.

Например:

| Общий актив | Разновидности инструментов |

| Недвижимость | Паевые инвестиционные фонды недвижимости, ETF. |

| Золото | Слитки, монеты, обезличенные металлические счета |

| Банковские вклады | Срочные, длительные, с пополнением, мультивалютные |

| Бизнес | Парикмахерская, кофейня, бистро, станция технического обслуживания. |

По акциям организаций из различных отраслей промышленности

Данный тип диверсификации подразумевает приобретение активов компаний-конкурентов. Если одна из организаций будет проигрывать борьбу за рынок, ценные бумаги второй обязательно вырастут в цене, что поможет инвестору избежать денежных потерь.

Другими вариантами распределения средств по различным компаниям являются:

- капиталовложения в несколько различных банков;

- открытие инвестиционных счетов на двух и более брокерских платформах;

- равномерное распределение средств между тремя и более трейдерами;

- проведение страховки имущества в нескольких организация.

Сегодняшний российский рынок можно условно поделить на:

| Название отрасли | Компании-представители |

| Нефть и газ | Газпром, Новатэк, Башнефть, Лукойл. |

| Магазины продовольствия и электроники | Магнит, Дикси, М.Видео, Эльдорадо, Лента. |

| Телекоммуникации | МТС, Билайн, Ростелеком, Сибирьтелеком, ТЕЛЕ2 |

| Транспорт | Аэрофлот, Трансаэро, Ютэйр |

| Финансы | Сбербанк, Альфа-Банк, Московская биржа |

| Электроэнергетика | Россети, Ленэлектро, МОЭСК, Русгидро |

| Металлургия | НЛМК, Мечел, Русал |

| Полезные ископаемые | Норникель, Мечел, Алроса, Полюс золото |

| Медицина | Протек, Верофарм, Фармстандарт |

| Автомобилестроение | Автоваз, Соллерс, ГАЗ, Камаз. |

Такой вид диверсификации позволяет полноценно защититься от банкротства финансовых организаций, мошеннических действий со стороны брокерской площадки или ухода страховой организации с рынка.

Примеры диверсификации

Приведем два простых примера диверсификации капиталовложений.

Капитал – 500 тысяч рублей

Имеется 500 тысяч российских рублей. Часть капитала в размере 40% следует сразу положить на банковский депозит, дабы получить стабильную пассивную прибыль. 200 тысяч рублей на депозит сроком 12 месяцев и доходом 8% годовых будет оптимальным вариантом. 20% из оставшихся средств следует перевести в иностранную валюту, например, британский фунт или американский доллар.

Остаток средств имеет смысл поровну распределить на покупку акций и долговых бумаг. Инвестиции в данный вид активов должны принести существенный доход через три года. При стабильном рынке подобный диверсифицированный портфель способен принести приличный пассивный доход без лишних действий со стороны вкладчика.

Если внезапно случится финансовый кризис, заработать можно на облигациях, приносящих купонную прибыль и банковских вкладах.

Капитал – 5 миллионов рублей

Имеется 5 миллионов рублей свободных средств. Сумму такого размера уже можно использовать для заработка на недвижимости и драгоценных металлах. На первом этапе инвестирования имеет смысл вложить часть средств в долевое строительство или приобрести квартиру на этапе возведения дома.

Такой шаг позволит сэкономить порядка 30% средств на покупку недвижимости и спустя год-полтора перепродать квартиру, положив разницу в карман. Инвестировать в недвижимость лучше не более половины от всех денежных средств, то есть, в нашем случае, 2,5 миллиона рублей.

Оставшиеся 2,5 миллиона лучше всего равномерно распределить между обезличенным металлическим счетом, банковским депозитом и иностранной валютой. В ближайшей перспективе подобный портфель сможет принести ощутимый доход, однако не стоит исключать риска банкротства застройщика или задержек строительства.

ETF-фонд как отражение изменений в отрасли

Торгуемые биржевые фонды (ETF) более точно показывают, что происходит в конкретном сегменте рынка. Они имеют открытую структуру, а значит, в любой момент вы будете видеть, какие бумаги наполняют фонд. Такой актив не так сильно подвержен резким изменениям в стоимости, как акции отдельных компаний.

На графиках, которые вы видите ниже, отражена ценовая динамика двух фондов: VanEck Vectors Gold Miners ETF (GDX) и Barrick Gold Corporation (GOLD).

VanEck Vectors Gold Miners ETF – это крупнейший фонд золотодобывающих компаний большой капитализации. Обычно он инвестирует не менее 80% активов в обыкновенные акции и депозитарные расписки организаций, которые участвуют в добыче золота.

С начала 2020 года фонд вырос на 80,77%, а максимальная просадка составила 23%, но длилась всего несколько дней в марте этого года.

В то же время акции крупнейшей американской золотодобывающей компании Barrick Gold выросли лишь на 66,77%, а максимальная просадка достигала почти 40%, при этом почти два года позиция находилась в красной зоне.

Используя ETF вместо акций, вы можете получить существенную доходность и минимизировать свои риски.

Примеры неполной диверсификации

Начинающие вкладчики, пытаясь собрать инвестиционный портфель, допускают серьезные ошибки в виде неполной диверсификации рисков.

Самые распространенные огрехи показаны в таблице ниже:

| Распределение средств | Суть ошибки |

| Банковские вклады, паевые инвестиционные фонды и программа накопительного страхования. | Все финансовые инструменты являются российскими активами. Такой инвестиционный портфель не имеет диверсификации по стране. Если активы номинированы в рублях, то портфель получается несбалансированным и по валюте. |

| ПАММ счета и доверительное управление денежные средствами. | Здесь имеет место сразу три ошибки:

|

| Жилая и коммерческая недвижимость в Москве, курортные дома в Италии и Кипре. | Основная ошибка – инвестирование средств в один актив – недвижимость. Как правило, спрос и стоимость недвижимости меняется одновременно во всем мире. При просадке одного из активов, убыток понесут и остальные. |

Классификация инвестиционных рисков

Существует множество вариантов как можно классифицировать инвестиционные риски:

- Государственные (проблемы внутри государства и его отношения с другими, войны, конфликты, законодательство);

- Экономические (мировые кризисы и внутри страны);

- Сегмент инвестиционного инструмента (кризисы в разных сегментах экономики: недвижимость, авто, финансы, банковский кризис);

- Компании (риски отдельно взятой фирмы);

- Сырьевые (сильные колебания на ключевые сырьевые ресурсы: нефть, газ, сталь и т.д.);

Как начать диверсификацию своих накоплений?

Если начальный капитал достаточно большой, за проведением грамотной диверсификации рисков лучше обратиться к специалистам. Это поможет сэкономить огромное количество времени, необходимого для тщательного ознакомления с перспективными сферами для инвестирования денег.

Мнение эксперта

Владимир Носов

финансовый эксперт, финансовый консультант

Грамотно проведенная диверсификация инвестиционного портфеля позволяет забыть об убытках.

Начинающим вкладчикам будет достаточно проблематично грамотно провести дифференциацию капитала без необходимой подготовки.

Более того, инвесторам с небольшим начальным финансовым фондом будут недоступны такие инструменты, как:

- бизнес по франшизе или без;

- жилая и коммерческая недвижимость;

- доверительное управление ПАММ счетами.

Лучший вариантом для начинающих инвесторов будет приобретение:

- валюты;

- облигаций;

- акций;

- драгоценных монет.

При получении стабильного дохода необходимо потихонечку расширять сферу инвестирования и привлекать в портфель новые инструменты.

Применяем на практике

Идеальный инвестиционный портфель должен включать как можно больше противоположных инструментов.

Другими словами, легче всего увеличить размер начального капитала путем приобретения, например, акций двух крупных конкурирующих компаний. Такие активы позволяют постоянно наращивать стоимость портфеля, не подвергая капитал просадкам.

Определение, суть и особенности

Диверсификация рисков – наиболее экономный и эффективный способ предотвращения финансовых потерь. В экономической теории является одним из методов стратегии управления финансовыми рисками. Управление финансовыми рисками осуществляется наполнением инвестиционного портфеля активами, имеющими разную степень ликвидности, доходности и надёжности.

Не рекомендуется ограничиваться лишь одним направлением деятельности, так как в этом случае возникает большой риск снизить прибыльность вложенного капитала. При выборе объектов инвестиции используются реальные ставки доходности, которые отражают эффективность этих объектов и помогают сформировать инвестиционный портфель с наибольшей доходностью.

Смыслом диверсификации рисков является нейтрализация опасностей, несущих угрозу капиталовложениям. Чем меньше связаны сегменты деятельности в разных опасных зонах, тем выше безопасность инвестиций. В некоторых случаях диверсификацию рисков называют диверсификацией денег, средств, инвестиционного портфеля и так далее. По сути это одно и то же. Принцип действия этого процесса заключён в разделении рисков при инвестировании и в препятствии их концентрации.

В условиях рыночной экономики диверсификация рисков в родственные и неродственные направления деятельности, даёт возможность вовремя реагировать на изменяющийся спрос, сохранить и эффективно использовать материально-технические, кадровые и финансовые ресурсы.

Финансовые инструменты, которым характерно частое изменение стоимости, считаются активами с положительной корреляцией. В случае, когда стоимость двух активов меняется одинаково относительно друг друга (в процентном соотношении) – это высокая положительная корреляция. При движении в противоположном направлении, корреляция является отрицательной.

Диверсифицируя предпринимательские риски, необходимо выбирать активы с наименьшей степенью корреляции, так как в этом случае при падении стоимости одного инструмента возможность понижения цены других инструментов будет низкой. Следовательно, в портфель нужно включать активы, которые слабо взаимосвязаны, и их стоимость ведёт себя по-разному в одинаковых условиях. Это снизит инвестиционные риски портфеля и создаст портфельный эффект.

Приобретать акции компаний следует из разных экономических отраслей: финансовых, энергодобывающих, телекоммуникационных и т.д. При пассивности одного сектора, другой может активно расти. Рекомендуется инвестировать капитал частями в разнообразные отрасли. При этом нужно покупать акции лидеров в своей области, а от слабых активов необходимо быстро избавляться.

Когда инвестиционный портфель составлен из активов с некоррелированными результатами, существенно уменьшаются риски, так как когда прибыль с одного актива снижается, с другого она, чаще всего растёт.